ДИССЕРТАЦИЯ ФАКТОРИНГ (2023 год)

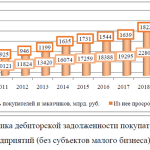

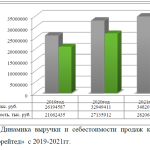

Проведем анализ динамики и

оборачиваемости дебиторской задолженности компании ПАО «Крок Инкорпорейтед» по имеющимся данным бухгалтерской отчетности, представленной в Приложении 6. За анализируемый период с 2019-2021г. сумма дебиторской задолженности организации увеличилась на 29,86% и составила 8853834,0 тыс. руб. По отношению к прошлому году рост произошел на 11,54%, рис. 39.

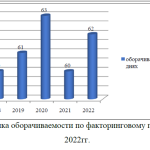

оборачиваемости дебиторской задолженности компании ПАО «Крок Инкорпорейтед» по имеющимся данным бухгалтерской отчетности, представленной в Приложении 6. За анализируемый период с 2019-2021г. сумма дебиторской задолженности организации увеличилась на 29,86% и составила 8853834,0 тыс. руб. По отношению к прошлому году рост произошел на 11,54%, рис. 39.Рассчитаем показатели коэффициента оборачиваемости и периода оборота дебиторской задолженности по формулам, представленным в Приложении 7. Данные расчеты оформим в виде рис.40.

Расчет показал, что в динамике наблюдается, снижение оборачиваемости дебиторской задолженности в 2021 году относительно уровня прошлого года на 0,22 и показатель составил 3,93. По отношению к показателю начала анализируемого периода произошел рост показателя на 0,09. Аналогичная ситуация наблюдается и по периоду оборота дебиторской задолженности, который на протяжении анализируемого периода то растет, то падает. По данным на 2021 год период оборота сформировался на уровне 92,87дня, это на 4,92 дня больше, чем годом ранее, но на 2,18 дня меньше по сравнению с показателем 2019 года. Снижение длительности оборота дебиторской задолженности свидетельствует о снижении срока погашения дебиторской задолженности и является положительным фактором, поскольку ведет к высвобождению денежных средств из оборота.

По данным на 2021 год длительность оборота составила 92,87 дня, задолженность погашалась в среднем 3,93 раза; тогда как в 2019 году длительность оборота составила 95,05 дня, задолженность погашалась в среднем 3,84 раза. Однако, лучшим годом по оборачиваемости дебиторской задолженности является 2020 год, рис.40.

Не менее важными в анализе дебиторской задолженности являются данные об удельном весе дебиторской задолженности в общей сумме актива, рис.41. В динамике видно, что доля дебиторской задолженности в структуре активов составляет более 50%, на начало периода показатель сформировался на уровне 59,28%, далее в последующие годы замечена динамика снижения и к 2021 году показатель составил 52,68%. У данного показателя норматива нет, однако, когда существенная часть актива складывается из долгов дебиторов, то велик риск не получить имущество вовремя (деньги от покупателя по отсроченным долгам или ресурсы от поставщика по выданным авансам). В данном случае, сумма активов более, чем на 50% состоит из долгов дебиторов, что нельзя оценить положительно, хотя к 2021году показатель улучшил свои позиции, рис.41.

Еще хуже обстоит ситуация с долей кредиторской задолженности в структуре пассивов, доля кредитов занимает более 70,0% от общей суммы капитала, то есть, в связи с тем, что наблюдается большая доля кредиторской задолженности в пассиве, то повышается вероятность попасть в долговую зависимость, это может привести к банкротству.

Проведем сравнение темпов роста выручки с темпами роста дебиторской задолженности. Рост дебиторской задолженности оправдан, если сопровождается ростом выручки. Однако, по данным предприятия видно, что темпы роста дебиторской задолженности опережают темпы роста выручки, в 2019 году и вовсе выручка снизилась относительно прошлого года, однако темпы роста дебиторской задолженности составили 118,11%, рис.42. На конец анализируемого периода темпы роста дебиторской задолженности превысили темпы роста выручки, показатель составил 111,54%. Лучшим годом по данному соотношению следует считать 2020 год, объемы роста выручки опередили рост дебиторской задолженности, рис.42.

Относительная экономия денежных средств за счет оборачиваемости дебиторской задолженности составила:

В 2020 году: 90272,39*(-7,1)= -640933,97 тыс. руб.

В 2021 году: 95399,43*(-4,92)= -469365,19 тыс. руб., таблица 8.

Таким образом, за счет ускорения оборачиваемости дебиторской задолженности в 2021 году было высвобождено средств на сумму 469365,19 тыс. руб., годом ранее высвобождение составило 640933,97 тыс.руб.

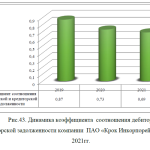

Еще один важный показатель оценки –это коэффициент соотношения дебиторской и кредиторской задолженности, который в динамике имеет тенденцию к снижению и в 2021году составил 0,69, рис. 43.

Динамика, представленная на рис.43 показывает, что коэффициент соотношения дебиторской и кредиторской задолженности в организации не превышает 1, то есть дебиторская задолженность не может полностью покрыть кредиторскую. Это отрицательный фактор, так как организация не имеет возможности расплатиться по своим обязательствам с кредиторами без привлечения дополнительных источников финансирования.

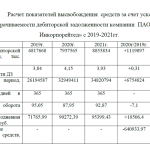

Таблица 8-Расчет показателей высвобождения средств за счет ускорения оборачиваемости дебиторской задолженности компании ПАО «Крок Инкорпорейтед» с 2019-2021гг.

| Показатели | 2019г. | 2020г. | 2021г. | 2020г/2019г. | 2021г./2020г. |

| Сумма дебиторской задолженности, тыс. руб. |

6817668

|

7937565

|

8853834

|

+1119897 | +916269 |

| Коэффициент оборачиваемости ДЗ | 3,84 | 4,15 | 3,93 | +0,31 | -0,22 |

| Выручка за период, тыс. руб. |

26194587

|

32949411

|

34820794

|

+6754824 | +1871383 |

| Количество дней в периоде, дн | 365 | 365 | 365 | – | – |

| Длительность оборота ДЗ в днях | 95,05 | 87,95 | 92,87 | -7,1 | -4,92 |

| Средняя однодневная выручка, тыс. руб. | 71765,99 | 90272,39 | 95399,43 | +18506,4 | +5127,04 |

| Высвобождение (привлечение) средств, тыс. руб. | – | – | – | -640933,97 | -469365,19 |

Итак, анализ динамики и оборачиваемости дебиторской задолженности предприятия  ПАО «Крок Инкорпорейтед» с 2019-2021гг. позволяет сделать следующие выводы, что на протяжении анализируемого периода сумма дебиторской задолженности ежегодно увеличивается, при этом темпы роста дебиторской задолженности выше, чем темпы роста выручки, что нельзя оценить положительно. Более 50,0% дебиторской задолженности находится в сумме активов, коэффициент соотношения дебиторской и кредиторской задолженности меньше 1, при этом замечено, что данный показатель в динамике направился в сторону снижения и составил 0,69, это свидетельствует о не лучшей динамике развития в системе управления дебиторской задолженности.

ПАО «Крок Инкорпорейтед» с 2019-2021гг. позволяет сделать следующие выводы, что на протяжении анализируемого периода сумма дебиторской задолженности ежегодно увеличивается, при этом темпы роста дебиторской задолженности выше, чем темпы роста выручки, что нельзя оценить положительно. Более 50,0% дебиторской задолженности находится в сумме активов, коэффициент соотношения дебиторской и кредиторской задолженности меньше 1, при этом замечено, что данный показатель в динамике направился в сторону снижения и составил 0,69, это свидетельствует о не лучшей динамике развития в системе управления дебиторской задолженности.

Несмотря на то, что некоторая часть денежных средств высвободилась, за счет ускорения продолжительности оборачиваемости дебиторской задолженности, общая картина анализа дебиторской задолженности все же имеет негативный вид. Большой объем дебиторской задолженности в оборотном капитале предприятия вызывает рост потребности в финансовых ресурсах для пополнения оборотных средств, в результате чего увеличиваются затраты на содержание дополнительно привлеченных финансовых средств, снижается капитализация как собственного, так и заемного капитала, падает доходность функционирования предприятия,  увеличивается кредиторская задолженность и возникают дополнительные финансовые риски.

увеличивается кредиторская задолженность и возникают дополнительные финансовые риски.

О том, что компания является финансово-зависимой показал выше представленный анализ, согласно которому очевидно, что большая доля капитала сформирована за счет заемных средств. Еще большее опасение вызывает показатель соотношения дебиторской и кредиторской задолженности. Не лучшая динамика развития показателей, свидетельствует о не эффективности в управлении финансами организации. В связи с этим, важно рассмотреть существующую систему управления дебиторской задолженностью предприятия ПАО «Крок Инкорпорейтед» и наметить пути ее совершенствования. Для рассмотрения этой части вопроса, перейдем к следующему параграфу исследования.

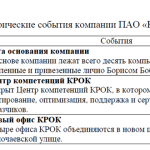

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 1

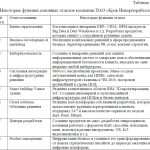

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 2

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 3

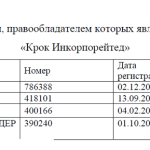

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 4

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 5

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 7

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 8

Онлайн помощь студентам, без посредников