Курсовая работа: «Банковские риски: понятие, виды и способы блокирования»

Курсовая работа Банковские риски

[collapse]

Депозитный риск относится

к рискам ликвидности и связан с досрочным отзывом вкладчиками своих вкладов из банка. Поэтому коммерческие банки проводят большую работу по привлечению различного рода вкладов. Дифференциация условий привлечения вкладов у коммерческих банков является активным средством борьбы за вкладчика, обостряющим банковскую конкуренцию. Чтобы избежать негативных последствий этой конкуренции, практикуется согласование уровня процента по вкладам между банками. Как свидетельствует зарубежная практика, иногда уровень этих процентов устанавливается непосредственно центральным банком. В России это делается для системы Сберегательного банка РФ, который работает с государственной поддержкой.

к рискам ликвидности и связан с досрочным отзывом вкладчиками своих вкладов из банка. Поэтому коммерческие банки проводят большую работу по привлечению различного рода вкладов. Дифференциация условий привлечения вкладов у коммерческих банков является активным средством борьбы за вкладчика, обостряющим банковскую конкуренцию. Чтобы избежать негативных последствий этой конкуренции, практикуется согласование уровня процента по вкладам между банками. Как свидетельствует зарубежная практика, иногда уровень этих процентов устанавливается непосредственно центральным банком. В России это делается для системы Сберегательного банка РФ, который работает с государственной поддержкой.Среди различных видов вкладов особое место занимают депозиты до востребования и срочные вклады, как наиболее распространенные.

Российскими коммерческими банками, как известно, применяются достаточно дифференцированные условия привлечения указанных вкладов. Акцент делается на изменение процентной ставки и условий ее начисления (ежемесячно, по согласованию с клиентом, процента на процент и др.). В то же время представляют интерес некоторые условия дифференциации срочных вкладов, используемые западными банками, но не нашедшие активной реализации в практике российских банков, хотя рядом банков уже используются. В зарубежной банковской практике распространены два вида срочных вкладов: собственно срочные вклады и вклады с предварительным уведомлением об изъятии. Собственно срочные вклады возвращаются владельцу в заранее ,

установленный срок; до этого момента банк может полностью ими распоряжаться. Срок срочных вкладов не менее месяца. Сроки, на которые принимаются такие вклады, подразделяются на четыре группы: от 30 до 89 дней; от 90 до 179 дней; от 180 до 359 дней; свыше 360 дней. Соответственно изменяется уровень процента. Как правило, по вкладу с большим сроком выплачивают более высокий процент. Однако взаимосвязь между этими параметрами может быть и обратной. Например, если коммерческий банк в ближайшем будущем ожидает снижения учетной ставки, то процент по вкладам с более длительными сроками может находиться на уровне ставок по депозитам с меньшими сроками.

установленный срок; до этого момента банк может полностью ими распоряжаться. Срок срочных вкладов не менее месяца. Сроки, на которые принимаются такие вклады, подразделяются на четыре группы: от 30 до 89 дней; от 90 до 179 дней; от 180 до 359 дней; свыше 360 дней. Соответственно изменяется уровень процента. Как правило, по вкладу с большим сроком выплачивают более высокий процент. Однако взаимосвязь между этими параметрами может быть и обратной. Например, если коммерческий банк в ближайшем будущем ожидает снижения учетной ставки, то процент по вкладам с более длительными сроками может находиться на уровне ставок по депозитам с меньшими сроками.

Срочные вклады с предварительным уведомлением об изъятии тре¬буют подачи в банк специального заявления вкладчика. Срок подачи такого уведомления об изъятии вклада заранее оговаривается и в соответствии с ним устанавливается величина процента по вкладу. Обычно используются следующие сроки уведомления: от 1 до 3 месяцев, от 3 до б, от 6 до 12, более 12 месяцев. Для каждой из этих групп вкладов устанавливают соответствующие проценты. Если клиент хочет изъять вклад, то он должен своевременно известить об этом банк. Банк, учитывая предстоящее изменение, рефинансирует свои активные операции из других источников.

Предупреждению потерь или формировании депозитов могут способствовать особые условия,

включенные в договор о кредитном вкладе, который должен заключаться между клиентом и банком. При этом банк должен решить, с какими клиентами необходимо такой договор заключить. В качестве одного из условий этого договора может быть отказ клиенту в досрочном востребовании склада.

включенные в договор о кредитном вкладе, который должен заключаться между клиентом и банком. При этом банк должен решить, с какими клиентами необходимо такой договор заключить. В качестве одного из условий этого договора может быть отказ клиенту в досрочном востребовании склада.Периодически банк должен оценивать степень использования находящихся в его распоряжении депозитов. Для этого определяется коэффициент связанности депозитов. Он должен быть равен 1, что означает, что все депозиты банка задействованы в его обороте.

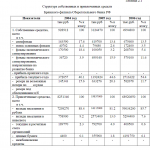

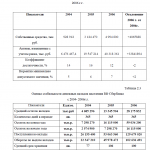

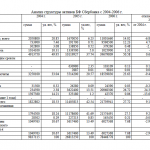

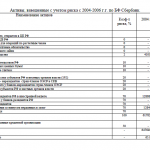

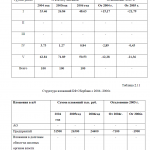

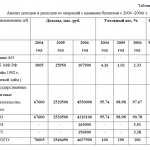

Приложение 10. Структура собственных и привлеченных средств Брянского филиала Сберегательного банка РФ. Достаточность собственных средств Брянского филиала Сберегательного банка . Оценка стабильности денежных вкладов населения БФ Сбербанка. Структура вкладов БФ Сбербанка .Показатели привлеченных средств банка. Нормативы ликвидности БФ Сбербанка. Доля групп риска в общей сумме активов. Структура вложений БФ Сбербанк. Анализ доходов и расходов от операций с ценными бумагами

[collapse]

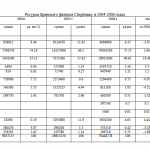

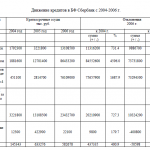

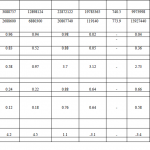

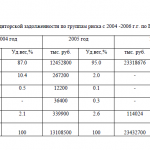

Приложение 11.Ресурсы Брянского филиала Сбербанка. Анализ структуры активов БФ Сбербанка. Активы, взвешенные с учетом риска. Движение кредитов в БФ Сбербанк. Сумма кредиторской задолженности по группам риска

[collapse]

Диссертация на заказ без посредников,без предоплаты