Диплом: Улучшение финансового состояния строительной компании ООО "СтройХолдинг"

[collapse]

Информационной базой для проведения анализа финансового состояния компании является финансовая отчетность: «Бухгалтерский баланс» (см. Приложение А) и «Отчет о прибылях и убытках» (см. Приложение Б).

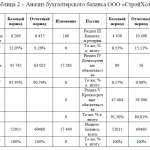

Рассмотрим анализ финансового состояния компании ООО «СтройХолдинг» в табл. 2.

Данные, представленные в табл. 2 демонстрируют, что общий оборот активов за 2016 год увеличился на 17 449 млн. руб. Оборотные активы увеличились на 17 283 млн. руб., а внеоборотные активы на 166 тыс. руб., что можно отнести к положительным факторам.

В 2015 году собственные источники финансирования ООО “СтройХолдинг” составляли 4 438 млн. руб. А в 2016 году компания имела собственный капитал в размере 10 498 млн. руб. за счет нераспределенной прибыли и резервного капитала. Кроме того, за этот же период на 6 682 млн. руб. увеличились и обязательства компании. Краткосрочные обязательства увеличились на 11 442 млн. руб. и составили 58 906 млн. руб. по сравнению с предыдущим годом (47 484 млн. руб.). Долгосрочные обязательства же уменьшились на 33 тыс. руб. и составили 56 тыс. руб.

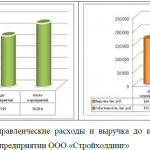

Чистый оборотный капитал в отчетном году увеличился на 5 861 млн. руб. и составил 4 119 млн. руб. по сравнению с базовым годом (-1 742 млн. руб.). Как видно, выручка на протяжении трех лет росла: в 2014 году – 122 776 млн. руб., в 2015 году – 147 424 млн. руб., в 2016 году – 169 251 млн. руб., увеличение произошло на 21 827 млн. руб. по сравнению с 2015 годом.

Себестоимость продукции также на протяжении всего периода имеет тенденцию к росту, в 2016 году она увеличилась на 17 516 млн. руб. и составила 157 282 млн. руб.

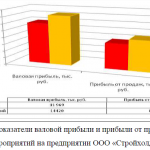

Валовая прибыль компании на протяжении трех лет также росла: в 2014 году – 5 549 млн. руб., в 2015 году – 7 658 млн. руб., в 2016 году выручка увеличилась в 1,5 раза и составила 11 969 млн. руб.

Прибыль от продаж на протяжении всего рассматриваемого периода также росла: в 2014 году – 623 млн. руб., в 2015 году – 3 314 млн. руб., в 2016 году увеличилась на 4 136 млн. руб. и составила 7 450 млн. руб. За 2016 год чистая прибыль компании возросла вдвое и составила 6 060 млн. руб.

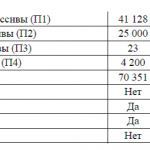

Ликвидность и платежеспособность. Ликвидность компании показывает общую обеспеченность компании оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств компании, то есть платежеспособность компании. Расчет показателей ликвидности компании произведем в табл. 3.

Анализ ликвидности баланса позволяет сделать следующие выводы: неравенство А1>=П1 не выполняется, это свидетельствует о том, что у компании не достаточно средств для покрытия наиболее срочных обязательств абсолютно и наиболее ликвидных активов. Однако, мы видим, что выполняется условие А2>=П2, что свидетельствует о том, что быстрореализуемые активы превышают краткосрочные пассивы, а следовательно у компании могут возникнуть проблемы по расчетам с кредиторами. Выполняется неравенство А3>=П3, т.е. медленно реализуемые активы превышают долгосрочные обязательства. Также выполняется условие А4<П4, это значит, что у компании достаточно собственных оборотных средств, что является важнейшим условием платежеспособности компании. При сопоставлении ликвидных средств и обязательств, мы видим, что не выполняется неравенство при котором: А1+А2>=П1+П2; А4<П4, из которого следует, что баланс неликвиден. На основании проведенного анализа можно сделать вывод, что компания не является абсолютно ликвидной.

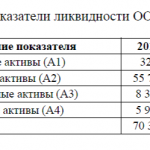

Проведем более детальный анализ платежеспособности при помощи финансовых коэффициентов (табл. 4).

Из расчетов, представленных в табл. 4, мы видим, что на протяжении трех лет значение коэффициента абсолютной ликвидности находится ниже норматива. В 2014 году данный показатель составлял 0,005, в 2015 году – 0,03, в 2016 году – 0,01, это свидетельствует о том, что компания не может оплатить свои обязательства за счет собственных денежных средств. Рассчитав коэффициент быстрой ликвидности, мы видим, что в базовом периоде показатель стремится к нормативному значению и равен 0,64. В отчетном году значение коэффициента увеличилось на 0,24 и составляет 0,88, это говорит о том, что компания может погасить свои краткосрочные обязательства за счет оборотных активов. Из расчетов мы видим, что коэффициент текущей ликвидности в 2014 году составил 0,97, в 2015 году – 0,96, в 2016 году – 1,07. Согласно информационным источникам нормативное значение

коэффициента составляет 1-2. Мы можем заметить, что в 2014-2015 гг. показатель близок к нормативному значению, а это значит, что почти весь объем краткосрочных обязательств может покрывается текущими активами компании. В 2016 году показатель увеличился на 0,11 и составил 1,07, данное значение соответствует нормативу. В связи с этим, мы можем сказать о том, что в 2015 году удалось сформировать удовлетворительную структуру капитала с точки зрения внешних стейкхолдеров, а в частности, кредиторов. По данным проведенного анализа, можно сделать вывод, что компания может является платежеспособной.

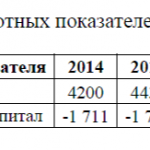

коэффициента составляет 1-2. Мы можем заметить, что в 2014-2015 гг. показатель близок к нормативному значению, а это значит, что почти весь объем краткосрочных обязательств может покрывается текущими активами компании. В 2016 году показатель увеличился на 0,11 и составил 1,07, данное значение соответствует нормативу. В связи с этим, мы можем сказать о том, что в 2015 году удалось сформировать удовлетворительную структуру капитала с точки зрения внешних стейкхолдеров, а в частности, кредиторов. По данным проведенного анализа, можно сделать вывод, что компания может является платежеспособной.Соответствие структуры источников финансирования в структуре активов. Финансовую устойчивость компании отражают абсолютные и относительные показатели финансовой устойчивости. Рассчитаем абсолютные показатели (табл. 5).

По данным табл. 5, мы видим, что чистые активы компании имеют тенденцию к увеличению. В 2014 году чистые активы составляли 4 200 млн. руб., в 2015 году – 4 438 млн. руб., в 2016 году – 10 498 млн. руб. Данный показатель имеет положительные значения, это свидетельствует о том, что компания имеет собственные средства и не зависит от кредиторов. Также чистые активы превышают уставный капитал, равный 15 тыс. руб. а это значит, что в ходе своей деятельности компания не только не растратила первоначально внесенные собственником средства, но и обеспечила их прирост. Далее был рассчитан еще один важный абсолютный показатель, представляющий собой разницу между оборотными активами и краткосрочными обязательствами. В 2014-2015 гг. чистый оборотный капитал имел отрицательные значения, это говорит о том, что компания была не в состоянии погасить большую часть краткосрочных обязательств. В отчетном году ситуация поменялась и мы видим, что чистый оборотный капитал увеличился на 5 861 млн. руб. и составил 4 119 млн. руб. по сравнению с предыдущими периодами. Положительное значение свидетельствует о том, что компания является платежеспособной за счет внутренних резервов.

Для более надежного анализа проведем оценку финансовой устойчивости с помощью относительных показателей (табл. 6).

Исходя из расчетов, данных в табл. 6, можно сделать следующие выводы. Коэффициент автономии, который отражает ту часть активов, которая финансируется за счет собственных средств, в 2014 году составил 0,06, в 2015 году – 0,09, в 2016 году – 0,15. Значение показателя на протяжении трех лет находится ниже нормативного значения, что свидетельствует об уменьшении доли собственных средств в компании. Далее был определен коэффициент зависимости. В 2014 году значение данного показателя было равно 0,94, в 2015 году – 0,91, в 2016 году – 0,91. Можно заметить тенденцию к уменьшению показателя, ведь, чем выше значение, тем выше степень риска акционеров. Коэффициент финансовой устойчивости в 2014 году составил 0,06, в 2015 году – 0,09, в 2016 году – 0,15. На протяжение трех лет значение показателя растет,

но оно все равно находится ниже норматива. Это свидетельствует о том, что финансовое состояние компании находится в тревожном состоянии и следует принимать меры по ее восстановлению. Несмотря на то, что коэффициент финансового левериджа в отчетном периоде снизился почти в 3 раза, его показатель все равно находится выше нормативного значения. Это говорит о том, что компания потеряла свою финансовую независимость в предыдущих годах и ее финансовое состояние стало неустойчивым. Но у компании есть перспектива к восстановлению. Коэффициент платежеспособности в 2014 году составлял 0,06, в 2015 году – 0,09, в 2016 году – 0,18. Такие низкие значения показателя говорят о том, что компания зависит от внешних источников финансирования. В отчетном году коэффициент постоянного актива уменьшился на 0,80 и составил 0,61, это означает, что уменьшился объем заемного капитала и финансирование постоянных активов

но оно все равно находится ниже норматива. Это свидетельствует о том, что финансовое состояние компании находится в тревожном состоянии и следует принимать меры по ее восстановлению. Несмотря на то, что коэффициент финансового левериджа в отчетном периоде снизился почти в 3 раза, его показатель все равно находится выше нормативного значения. Это говорит о том, что компания потеряла свою финансовую независимость в предыдущих годах и ее финансовое состояние стало неустойчивым. Но у компании есть перспектива к восстановлению. Коэффициент платежеспособности в 2014 году составлял 0,06, в 2015 году – 0,09, в 2016 году – 0,18. Такие низкие значения показателя говорят о том, что компания зависит от внешних источников финансирования. В отчетном году коэффициент постоянного актива уменьшился на 0,80 и составил 0,61, это означает, что уменьшился объем заемного капитала и финансирование постоянных активов  осуществляется за счет собственного оборотного капитала, который составляет 61%. Маневренность собственного капитала в 2014-2015 гг. имела отрицательное значение (–0,41). Данный факт говорит нам о том, что компания имеет недостаточное количество собственного капитала для финансирования своей деятельности. В 2016 году данный коэффициент имеет положительное значение и составляет 0,39. Это означает, что на собственные источники приходится 39% всего объема финансирования текущей деятельности компании. Далее был рассчитан коэффициент обеспеченности

осуществляется за счет собственного оборотного капитала, который составляет 61%. Маневренность собственного капитала в 2014-2015 гг. имела отрицательное значение (–0,41). Данный факт говорит нам о том, что компания имеет недостаточное количество собственного капитала для финансирования своей деятельности. В 2016 году данный коэффициент имеет положительное значение и составляет 0,39. Это означает, что на собственные источники приходится 39% всего объема финансирования текущей деятельности компании. Далее был рассчитан коэффициент обеспеченности  оборотных активов собственными средствами. В предыдущих периодах показатель имел отрицательное значение, а в отчетном периоде коэффициент увеличился на 0,10 и составляет 0,06. Это говорит о том, что 6% оборотных средств компании пополняются за счет устойчивых источников. Данное значение близко к нормативу. Коэффициент текущей задолженности на протяжении трех лет снижается. В 2014 году задолженность составляет 94% в формировании имущества компании, в 2015 году – 91%, в 2016 году – 85%. Несмотря на тенденцию к снижению, краткосрочные обязательства имеют большой удельный вес в валюте баланса.

оборотных активов собственными средствами. В предыдущих периодах показатель имел отрицательное значение, а в отчетном периоде коэффициент увеличился на 0,10 и составляет 0,06. Это говорит о том, что 6% оборотных средств компании пополняются за счет устойчивых источников. Данное значение близко к нормативу. Коэффициент текущей задолженности на протяжении трех лет снижается. В 2014 году задолженность составляет 94% в формировании имущества компании, в 2015 году – 91%, в 2016 году – 85%. Несмотря на тенденцию к снижению, краткосрочные обязательства имеют большой удельный вес в валюте баланса.На основе проведенного анализа, можно сделать вывод, что ООО «СтройХолдинг» находится в нормальном финансовом положении.

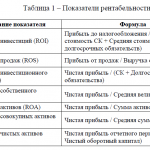

Одним из основных показателей, характеризующих текущую эффективность компании является рентабельность, которая отражает степень отдачи средств, используемых в производстве. Произведем расчет показателей рентабельности (табл. 7).

Проанализировав табл. 7, мы видим положительную тенденцию к росту по всем показателям рентабельности. Рентабельность инвестиций в 2014 году составила -147%, в 2015 году – 159%, в 2016 году она увеличилась на 59% и составила 101%, т.е. на один рубль инвестиций приходится 101 коп. Снижение данного показателя в 2016 году говорит о том, снизилась эффективность использования средств, которые были инвестированы в компанию. Рентабельность продаж в 2014 году составила 1%, в 2015 году – 2%, в 2016 году она увеличилась на 2% и составила 4%. С каждого рубля реализованной продукции, компания имеет 4 копеек в отчетном периоде.

Рентабельность собственного капитала в 2014 году составила -115%, в 2015 году – 75%, в 2016 году – 58%, то есть компания получила 58 копеек с одного рубля, вложенного в активы. Снижение данного коэффициента в отчетном периоде на 17% свидетельствует об увеличении активов. Рентабельность активов в 2014 году составила 9%, в 2015 году – 16%, в 2016 – 20%. На протяжении трех лет рентабельность активов имеет тенденцию к росту. Прирост коэффициента на 4% в отчетном году в первую очередь связан с тем, что уменьшилась оборачиваемость активов. Рентабельность совокупных активов в 2014 году составила -10%, в 2015 году – 7%, в 2016 году – 10%. Отрицательное значение показателя в 2014 году свидетельствует об убытке. Увеличение показателя на 3% в отчетном году свидетельствует об увеличении чистой прибыли компании. Показатель рентабельности чистых активов в 2014 году составил -5%, в 2015 году – 2%, в 2016 году он увеличился на 2% и составил 4%. Это свидетельствует о том, что в отчетном периоде увеличилась величина прибыли, которая приходится на собственный капитал.

Рентабельность собственного капитала в 2014 году составила -115%, в 2015 году – 75%, в 2016 году – 58%, то есть компания получила 58 копеек с одного рубля, вложенного в активы. Снижение данного коэффициента в отчетном периоде на 17% свидетельствует об увеличении активов. Рентабельность активов в 2014 году составила 9%, в 2015 году – 16%, в 2016 – 20%. На протяжении трех лет рентабельность активов имеет тенденцию к росту. Прирост коэффициента на 4% в отчетном году в первую очередь связан с тем, что уменьшилась оборачиваемость активов. Рентабельность совокупных активов в 2014 году составила -10%, в 2015 году – 7%, в 2016 году – 10%. Отрицательное значение показателя в 2014 году свидетельствует об убытке. Увеличение показателя на 3% в отчетном году свидетельствует об увеличении чистой прибыли компании. Показатель рентабельности чистых активов в 2014 году составил -5%, в 2015 году – 2%, в 2016 году он увеличился на 2% и составил 4%. Это свидетельствует о том, что в отчетном периоде увеличилась величина прибыли, которая приходится на собственный капитал.

По результатам анализа можно заметить небольшой прирост эффективности использования активов в целом и оборотных активов в частности.

Важным элементом анализа финансового состояния компании является оценка его деловой активности. Основными показателями, характеризующими деловую активность компании, являются показатели оборачиваемости капитала. Проанализируем данные показатели (табл. 8).

Данные табл. 8 показывают, что коэффициент общей оборачиваемости капитала в 2014 году составлял 1,75, в 2015 году – 2,83, в 2016 году он уменьшился на 0,40 и составил 2,44. Отсюда следует, что скорость оборота всего имущества составила 150 дней. Коэффициент оборачиваемости мобильных активов в 2014 году составил 1,91, в 2015 году – 3,22, в 2016 году он уменьшился на 0,54 и составил 2,69, соответственно время оборота всех мобильных средств компании теперь составляет 4,5 месяца или 136 дней. Фондоотдача основных средств в 2014 году составляла 24,04, в 2015 году – 23,52, в 2016 году показатель повысился на 2,26 и составил 26,30. Данное значение говорит о незначительном увеличении удельного веса основных средств в активах. Коэффициент отдачи собственного капитала снизился в 2 раза по сравнению с базовым годом и составил 16,12. Отсюда

следует, что компания не использует часть собственных средств и их следовало бы вложить в другой источник доходов. Коэффициент оборачиваемости материальных средств в базовом периоде составлял 9,62, в отчетном году показатель вырос почти вдвое и составил 15,49, т.е. оборачиваемость запасов увеличилась. Материальные средства обернулись за 24 дня, это свидетельствует о том, что у компании нет проблем с затовариванием продукции. Коэффициент оборачиваемости денежных средств также увеличился в 2 раза по сравнению с прошлым годом, следовательно денежным средствам потребуется меньше времени для того, чтобы обернуться. В 2016 году значение показателя равно 333,83. Тем самым оборачиваемость денежных средств уменьшилась на 2 дня и составила всего лишь 1 день. Коэффициент

следует, что компания не использует часть собственных средств и их следовало бы вложить в другой источник доходов. Коэффициент оборачиваемости материальных средств в базовом периоде составлял 9,62, в отчетном году показатель вырос почти вдвое и составил 15,49, т.е. оборачиваемость запасов увеличилась. Материальные средства обернулись за 24 дня, это свидетельствует о том, что у компании нет проблем с затовариванием продукции. Коэффициент оборачиваемости денежных средств также увеличился в 2 раза по сравнению с прошлым годом, следовательно денежным средствам потребуется меньше времени для того, чтобы обернуться. В 2016 году значение показателя равно 333,83. Тем самым оборачиваемость денежных средств уменьшилась на 2 дня и составила всего лишь 1 день. Коэффициент  оборачиваемости дебиторской задолженности в 2014 году составил 2,20, в 2015 году – 5,06, в 2016 году – 3,28. Снижение показателя в отчетном году на 1,78 говорит о том, что увеличился срок погашения дебиторской задолженности, он составляет 111 дней. Коэффициент оборачиваемости кредиторской задолженности в 2015 году составил 2,99, в 2015 году – 3,11, в 2016 году – 4,85. Увеличение показателя на 1,74 свидетельствует о том, что срок погашения кредита уменьшился на 42 дня и составляет теперь 75 дней. Коэффициент оборачиваемости кредиторской задолженности превышает коэффициент оборачиваемости дебиторской задолженности, данное соотношение является неблагоприятным для компании, следовательно у компании имеются проблемы с оплатой счетов. Данные, приведенные в таблице, свидетельствуют о невысокой эффективности использования капитала компании.

оборачиваемости дебиторской задолженности в 2014 году составил 2,20, в 2015 году – 5,06, в 2016 году – 3,28. Снижение показателя в отчетном году на 1,78 говорит о том, что увеличился срок погашения дебиторской задолженности, он составляет 111 дней. Коэффициент оборачиваемости кредиторской задолженности в 2015 году составил 2,99, в 2015 году – 3,11, в 2016 году – 4,85. Увеличение показателя на 1,74 свидетельствует о том, что срок погашения кредита уменьшился на 42 дня и составляет теперь 75 дней. Коэффициент оборачиваемости кредиторской задолженности превышает коэффициент оборачиваемости дебиторской задолженности, данное соотношение является неблагоприятным для компании, следовательно у компании имеются проблемы с оплатой счетов. Данные, приведенные в таблице, свидетельствуют о невысокой эффективности использования капитала компании.Проекция сбалансированного роста фиксирует по компании сложившиеся темпы роста основных финансовых показателей: активов, выручки и чистой прибыли.

Применим «Золотое правило экономики» для оценки деловой активности (табл. 9).

По данным табл. 9, мы видим следующие данные: темп роста чистой прибыли в отчетном году составляет 45%, темп роста выручки от продаж – 13%, темп роста активов – 19%. Отсюда получим неравенство: 45%>13%<19%. Выполнение первого соотношения (чистая прибыль растет опережающим темпом по сравнению с выручкой) означает повышение рентабельности деятельности компании. Выполнение второго соотношения (активы растут опережающим темпом по сравнению с выручкой) означает уменьшение оборачиваемости активов.

Опережающие темпы увеличения чистой прибыли по сравнению с увеличением активов (ТРчп>ТРа) означают повышение чистой рентабельности активов. Полученное неравенство не соответствует оптимальному соотношению согласно принятому правилу. Это означает, что в 2015 году компания получила меньше выручки, чем в предыдущем периоде. «Золотое правило экономики» не выполняется. Это свидетельствует о снижении деловой активности компании.

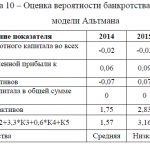

Также была произведена оценка вероятности банкротства компании (табл. 10).

Диплом: Улучшение финансового состояния строительной компании ООО "СтройХолдинг"

[collapse]

Диссертация на заказ без посредников, без предоплаты