Диплом: Управление дебиторской и кредиторской задолженностью предприятия ООО «Хорошая мебель»

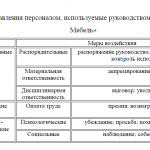

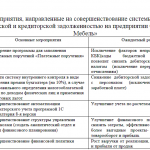

Важную роль в повышении

финансовой устойчивости и платежеспособности предприятия играет правильный и своевременный анализ дебиторской и кредиторской задолженности.

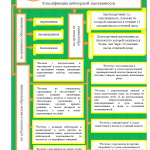

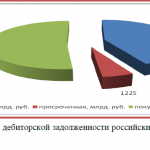

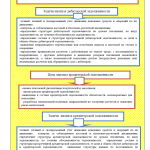

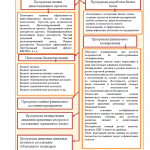

финансовой устойчивости и платежеспособности предприятия играет правильный и своевременный анализ дебиторской и кредиторской задолженности. Цель анализа дебиторской задолженности: выявить суммы оправданной и неоправданной задолженности; изменения за анализируемый период, реальность сумм дебиторской задолженности, причины и сроки образования дебиторской задолженности, влияние на финансовое состояние организации, рис. 1.14.

К непосредственным задачам анализа дебиторской задолженности относятся следующие:

-точный, полный и своевременный учет движения денежных средств

и операций по их движению;

и операций по их движению;-контроль за соблюдением кассовой и платежно-расчетной дисциплины;

-определение структуры дебиторской задолженности по срокам погашения, по виду задолженности, по степени обоснованности задолженности;

-определение состава и структуры просроченной дебиторской задолженности, ее доли в общем объеме дебиторской задолженности;

-выявление неправильного перечисления или получения авансов и платежей по счетам и операциям;

-определение правильности расчетов с работниками по оплате труда, с поставщиками и подрядчиками, с другими дебиторами и выявление резервов погашения имеющейся задолженности, а также возможностей взыскания долгов (посредством денежных или неденежных расчетов или обращения в суд) с дебиторов. [86, с.87]

Анализ кредиторской задолженности – это составная часть оценки ликвидности предприятия, его способности погашать свои обязательства. Для этого необходимо изучить и сопоставить объемы и распределение во времени денежных потоков, проанализировать тенденции изменения соотношения краткосрочной задолженности и общей суммы долговых обязательств, соотношения краткосрочных долгов и поступивших доходов.

Тенденция роста этих показателей указывает на возможность возникновения проблем с платежеспособностью и ликвидностью предприятия. Косвенно такой вывод подтверждает и увеличение сроков расчетов с кредиторами.

Тенденция роста этих показателей указывает на возможность возникновения проблем с платежеспособностью и ликвидностью предприятия. Косвенно такой вывод подтверждает и увеличение сроков расчетов с кредиторами.В процессе анализа кредиторской задолженности преследуются различные цели:

– оценка платежной дисциплины покупателей и заказчиков;

– анализ рисков кредиторской задолженности;

-выявление в составе кредиторской задолженности обязательств, маловероятных для взыскания;

– разработка оптимальной политики, направленной на ускорение расчетов и снижение риска неплатежей. [54, с.67]

К непосредственным задачам анализа кредиторской задолженности относятся следующие:

– точный, полный и своевременный учет движения денежных средств и операций по их движению;

– контроль за соблюдением кассовой и платежно-расчетной дисциплины;

– определение структуры кредиторской задолженности по срокам погашения, по виду задолженности, по степени обоснованности задолженности;

– определение состава и структуры просроченной кредиторской задолженности, ее доли в общем объеме дебиторской и кредиторской задолженности;

– выявление структуры данных по поставщикам по неоплаченным в расчетным документам, поставщикам по просроченным векселям,

поставщикам по полученному коммерческому кредиту, установление их целесообразности и законности;

поставщикам по полученному коммерческому кредиту, установление их целесообразности и законности;– выявление объемов и структуры задолженности по векселям, по претензиям, по выданным и полученным авансам, по страхованию имущества и персонала, задолженности, возникающей вследствие расчетов с другими дебиторами и кредиторами, задолженности по банковским кредитам и др. определение причин их возникновения и возможных путей устранения;

– определение правильности использования банковских ссуд;

– выявление неправильного перечисления или получения авансов и платежей по бестоварным счетам и т.п. операциям;

– определение правильности расчетов с работниками по оплате труда, с поставщиками и подрядчиками,

с другими дебиторами и кредиторами и выявление резервов погашения имеющейся задолженности по обязательствам перед кредиторами, а также возможностей взыскания долгов (посредством денежных или не денежных расчетов или обращения в суд) с дебиторов.

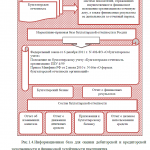

с другими дебиторами и кредиторами и выявление резервов погашения имеющейся задолженности по обязательствам перед кредиторами, а также возможностей взыскания долгов (посредством денежных или не денежных расчетов или обращения в суд) с дебиторов.Для анализа дебиторской и кредиторской задолженности используются данные аналитического учета и бухгалтерская отчетность. Анализ дебиторской задолженности начинают с рассмотрения абсолютных сумм на начало и конец периода, а также находят удельный вес дебиторской задолженности в составе оборотных средств. Следующим этапом анализа является классификация дебиторской задолженности по срокам образования, а также в разрезе по каждому поставщику, покупателю.

Для анализа можно проводить выборку долгов и обязательств, сроки, погашения которых наступают в отчетном периоде, а также отсроченных и просроченных обязательств, долгов. Неправильное установление сроков и условий кредитования (предоставления кредитов), не предоставление скидок при досрочной уплате клиентами (покупателями, потребителями) счетов, не учет других рисков могут привести к резкому росту дебиторской задолженности. Правильно организованный учет дебиторской задолженности, работа с предприятиями-должниками позволит руководителю оперативно принимать стратегическое решение, от которого будет зависеть платежеспособность организации в целом.

Для анализа можно проводить выборку долгов и обязательств, сроки, погашения которых наступают в отчетном периоде, а также отсроченных и просроченных обязательств, долгов. Неправильное установление сроков и условий кредитования (предоставления кредитов), не предоставление скидок при досрочной уплате клиентами (покупателями, потребителями) счетов, не учет других рисков могут привести к резкому росту дебиторской задолженности. Правильно организованный учет дебиторской задолженности, работа с предприятиями-должниками позволит руководителю оперативно принимать стратегическое решение, от которого будет зависеть платежеспособность организации в целом.

Анализ кредиторской задолженности начинается с определения предельно допустимого значения долгов. Любое привлечение финансирования является для компании платным: учредителям (собственный капитал) нужно выплачивать дивиденды, банкам и владельцам облигаций (заемный капитал) – проценты, а поставщики, не требующие немедленной оплаты и отпускающие товары в кредит (торговая кредиторская задолженность), часто стоимость кредита включают в цену товара. Поэтому сегодня вновь возникает потребность в оперативном сравнении затрат на различные виды финансирования с потенциальным доходом, выборе наименее затратного способа. [55, с.212-217]

Оптимальное соотношение собственных и заемных средств представляет собой баланс платы за привлеченные средства и интересов кредитующих предприятие сторон. Если учредители (участники) хозяйственного общества не готовы вложить дополнительные деньги, то его финансовое положение можно считать весьма сложным.

При этом они хотят получать доходы в размере, превышающем ставки по депозитам в коммерческих банках, поскольку собственный капитал обходится предприятию дешевле заемных средств. Только после использования всех собственных источников финансирования (собственный капитал и прибыль) привлекаются заемные средства кредиторов.

Соотношение собственных и заемных средств показывает, сколько заемных средств (кредитов, займов, кредиторской задолженности) привлекло предприятие на один рубль вложенных в активы собственных средств (собственного капитала).

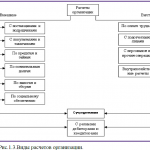

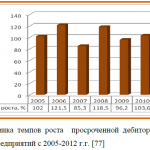

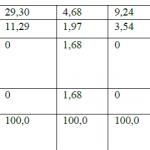

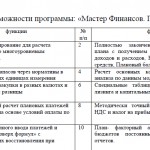

Анализ показателей дебиторской и кредиторской задолженности целесообразно проводить в три этапа: 1) анализ динамики и структуры дебиторской и кредиторской задолженности; 2) анализ оборачиваемости дебиторской и кредиторской задолженности; 3) анализ показателей платежеспособности и финансовой устойчивости, рис.1.15.

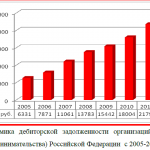

Анализ динамики задолженности основан на сравнении сумм дебиторской и кредиторской задолженности за ряд лет. При этом важно выявлять структуру

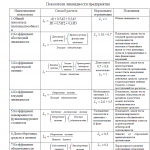

задолженности, которая представляет собой долю дебиторской или кредиторской задолженности в общей сумме долга. Анализ оборачиваемости дебиторской и кредиторской задолженности основан на расчете показателей деловой активности, основными из них являются: коэффициент оборачиваемости средств в расчетах, коэффициент оборачиваемости кредиторской задолженности, срок погашения дебиторской и кредиторской задолженности, табл.1.2.

задолженности, которая представляет собой долю дебиторской или кредиторской задолженности в общей сумме долга. Анализ оборачиваемости дебиторской и кредиторской задолженности основан на расчете показателей деловой активности, основными из них являются: коэффициент оборачиваемости средств в расчетах, коэффициент оборачиваемости кредиторской задолженности, срок погашения дебиторской и кредиторской задолженности, табл.1.2.Коэффициенты оценки оборачиваемости капитала – это система показателей финансовой активности предприятия, характеризующая, насколько быстро сформированные активы оборачиваются в процессе его хозяйственной деятельности. [51, с.207-209]

Наиболее важными группами финансовых показателей являются: показатели ликвидности, показатели финансовой устойчивости и платежеспособности.

Под ликвидностью баланса, как правило, понимается как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Главная задача оценки

ликвидности баланса – определить величину покрытия обязательств организации ее активами, срок превращения которых в денежную форму

(ликвидность) соответствует сроку погашения обязательств (срочности возврата). В зависимости от степени ликвидности, т.е. скорости превращения в

денежные средства, активы предприятия разделяются на следующие группы:

А1. Наиболее ликвидные активы – к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги).

А2. Быстро реализуемые активы – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после очередной даты.

А3. Медленно реализуемые активы – статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

А4. Трудно реализуемые активы – статьи раздела I актива баланса – внеоборотные активы.

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства – к ним относится кредиторская

задолженность.

задолженность.П2. Краткосрочные пассивы – это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы.

П3. Долгосрочные пассивы – это статьи баланса, относящиеся к разделам IV и V, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, резервы предстоящих расходов и платежей.

П4. Постоянные пассивы или устойчивые – это статьи раздела III баланса «капитал и резервы». [35, с.324-328]

На основании сгруппированных данных активов и пассивов рассчитываются показатели ликвидности предприятия: общий показатель ликвидности, коэффициент абсолютной ликвидности, коэффициент «критической оценки», коэффициент текущей ликвидности, коэффициент маневренности функционирующего капитала, коэффициент обеспеченности собственными средствами (табл.1.3).

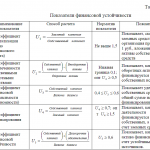

В зависимости от отраслей деятельности, структуры внутри предприятий, их положения на рынке, финансовой политики и других аспектов, организации имеют различную финансовую устойчивость. Однако имеют место основные виды устойчивости: абсолютная финансовая устойчивость; нормальная финансовая устойчивость; неустойчивое состояние; кризисное финансовое состояние.

В зависимости от отраслей деятельности, структуры внутри предприятий, их положения на рынке, финансовой политики и других аспектов, организации имеют различную финансовую устойчивость. Однако имеют место основные виды устойчивости: абсолютная финансовая устойчивость; нормальная финансовая устойчивость; неустойчивое состояние; кризисное финансовое состояние.Такая классификация объясняется уровнем покрытия собственными средствами заемных, соотношение собственного и заемного капитала для покрытия запасов. [29, с.118-123]

Коэффициенты финансовой устойчивости характеризуют состояние и динамику финансовых ресурсов предприятий с точки зрения обеспечения ими производственного процесса и других сторон их деятельности: коэффициент концентрации собственного капитала, коэффициент финансовой зависимости, коэффициент маневренности собственного капитала, коэффициент концентрации заемного капитала, коэффициент структуры долгосрочных вложений, коэффициент долгосрочного привлечения заемных средств, коэффициент структуры заемного капитала, коэффициент соотношения заемных и собственных средств, (табл.1.4). [12, с.297-301]

Другими словами,

коэффициенты оценки финансовой устойчивости предприятия – система показателей, характеризующих структуру используемого капитала предприятия с позиций степени финансовой стабильности его развития в предстоящем периоде.

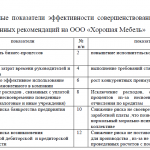

коэффициенты оценки финансовой устойчивости предприятия – система показателей, характеризующих структуру используемого капитала предприятия с позиций степени финансовой стабильности его развития в предстоящем периоде. Резюмируя выше изложенное можно сделать вывод, что для проведения анализа дебиторской и кредиторской задолженности целесообразно проводить оценку по показателям оборачиваемости дебиторской и кредиторской задолженности, финансовой устойчивости и платежеспособности. Снижение показателей дебиторской и кредиторской задолженности в динамике, говорит об улучшении деятельности предприятия в системе управления платежами.

Помощь в написании диплома без посредников и без предоплаты