ВВЕДЕНИЕ

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНТИКРИЗИСНОГО УПРАВЛЕНИЯ В КОММЕРЧЕСКОМ БАНКЕ

1.1.Сущность антикризисного управления коммерческого банка: цели и задачи

1.2.Стратегия и тактика в антикризисном управлении коммерческого банка

1.3.Анализ развития рынка банковских услуг в России

ГЛАВА 2.ОЦЕНКА АНТИКРИЗИСНОГО УПРАВЛЕНИЯ КОММЕРЧЕСКОГО БАНКА НА ПРИМЕРЕ ПАО «СБЕРБАНК РОССИИ»

2.1. Общая характеристика деятельности коммерческого банка на примере ПАО « Сбербанк России»

2.2.Стратегия и тактика в антикризисном управлении коммерческого банка на примере ПАО «Сбербанк России»

2.3.Анализ основных экономических показателей коммерческого банка ПАО «Сбербанк России»

ГЛАВА 3.ПРОЕКТ МЕРОПРИЯТИЙ ПО АНТИКРИЗИСНОМУ УПРАВЛЕНИЮ В КОММЕРЧЕСКОМ БАНКЕ НА ПРИМЕРЕ ПАО «СБЕРБАНК РОССИИ»

3.1.Основные пути выхода из кризиса коммерческого банка ПАО «Сбербанк России»

3.2.Экономическая эффективность предложенных мероприятий в коммерческом банке ПАО «Сбербанк России»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

Выдержки из работы:

В течение двадцатого века практически не осталось страны, не испытавшей кризис в банковской системе в той или иной мере. Последствия, которые влекут за собой как валютные, так и банковские кризисы, делают актуальными проблемы, посвященные изучению факторов, являющихся предпосылкой для нарастания негативных тенденций в банковском секторе, выявлению и изучению непосредственных причин современных банковских кризисов, форм их проявления и последствий, а также для выработки адекватных программ антикризисного управления банковской деятельности.

Переходное состояние российского банковского бизнеса, осуществление реструктуризации и модернизации банковской отрасли, появление на рынке проблемных банков обусловили потребность в антикризисном управлении коммерческими банками. Отсутствие в системе банковского менеджмента антикризисной составляющей усиливает недоверие к банковской сфере, снижает ее эффективность. Можно сказать, что разработка теории антикризисного управления -это заказ практики, причем потребность в антикризисном управлении возникает не только в экономике переходного периода, но в развитых рыночных экономиках западных стран.

Трудно переоценить значимость обеспечения стабильного развития банковской системы и актуальность проблемы совершенствования антикризисного управления и предотвращения банковских кризисов. Об актуальности данной проблемы свидетельствует также ее включение в число первоочередных задач Банка России, о чем говорится в Стратегии развития банковского сектора Российской Федерации.

С учетом того, что устойчивость банковской системы во многом определяется характеристиками устойчивости банков, ее образующих, на первый план выходит проблема организации на уровне коммерческих банков механизма, позволяющего снизить опасность возникновения острых кризисных явлений, а также организации управления банком в период кризиса. На основе литературных источников, а также с учетом исследованной банковской практики, становится очевидным, что проблема, связанная с организацией антикризисного управления коммерческим банком, обеспечивающего его финансовую устойчивость в «критической» ситуации, учитывая условия роста конкуренции на рынке банковских услуг, а также современные тенденции к сокращению числа банков наряду с их укрупнением, недостаточно исследована.

Тенденция последних нескольких лет к ужесточению конкурентной борьбы во всех сегментах российского банковского сектора, связанная, в том числе с выходом на российский банковский рынок зарубежных банков, диктует необходимость формирования научно обоснованных подходов к управлению коммерческими банками, а также новых подходов и практических рекомендаций по выявлению проблем, связанных с финансовой устойчивостью коммерческих банков. Очевидно, что это будет способствовать выходу российской банковской системы на качественно новый уровень, обеспечивающий повышение ее надежности, устойчивости, характеризующийся расширением финансовых возможностей для обеспечения устойчивого развития российской экономики. Жесткая конкуренция на рынке банковских услуг, отсутствие достаточно понятных в практической реализации методических подходов к выявлению проблем, связанных с финансовой устойчивостью коммерческих банков, подтверждают актуальность исследования. Эти же обстоятельства обусловили выбранную тему и круг рассматриваемых в ней вопросов.

В связи с изложенной актуальностью работы, целью является: разработка проекта мероприятий по антикризисному управлению на примере коммерческого банка. Для достижения указанной цели, задачами работы является: изучить теоретические аспекты антикризисного управления в коммерческом банке; дать оценку существующей системы антикризисного управления коммерческого банка; предложить пути совершенствования антикризисного управления коммерческого банка.

Объектом исследования является коммерческий банк ПАО «Сбербанк России». Предмет исследования- антикризисные мероприятия коммерческого банка ПАО «Сбербанк России».

Структура работы обусловлена целями и задачами, определенными для работы, а также логикой проведенного исследования и состоит из введения, трех глав, заключения, списка использованных источников и приложений. Первая глава является теоретической, в ней изложена сущность антикризисного управления коммерческого банка, цели и задачи; рассмотрена стратегия и тактика в антикризисном управлении коммерческого банка; проведен анализ развития рынка банковских услуг в России. Вторая глава работы является аналитической, в ней дана общая характеристика деятельности коммерческого банка, описана стратегия и тактика , проведен анализ основных экономических показателей коммерческого банка ПАО «Сбербанк России». Третья глава исследования- является проектной, в ней предложены основные пути совершенствования существующей системы антикризисного управления анализируемого коммерческого банка, оценена эффективность предложенных мероприятий.

Методологической и теоретической основой исследований явились фундаментальные исследования отечественных и зарубежных экономистов по проблемам антикризисного управления и устойчивости коммерческих банков, финансового оздоровления кредитных организаций, банковскому менеджменту. Информационной базой работы служили официальные документы: Федеральное законодательство РФ, решения, постановления, приказы, инструкции и распоряжения представительных и исполнительных органов РФ, в т.ч. Правительства РФ, Банка России;  материалы Ассоциации российских банков, официальные статистические данные полномочных органов РФ.

материалы Ассоциации российских банков, официальные статистические данные полномочных органов РФ.

Проблематикой изучения антикризисного управления в коммерческих банках занимались множество авторов, наиболее известными из них являются: Арендс И.О., Белых Л. П., Воронько М.Ю. ,Вишняков И.В., Гладкова Т. Е., Дворецкая А.Е., Едронова В.Н., Жарковская Е.П., Жуков Е.Ф. Исаева П.Б., Киселев В.В., Коробов Ю.И., Лаврушин О.И., Ларин А.Н., Роуз Питер С., Свиридов О.Ю., Турбанов А. В., Тютюнник А.В., Турбанов А.В., Усоскин В.М., Хасянова С.Ю., Хабаров В.И. и другие.

В процессе написания работы применялись методы: анализа, сравнения, обобщения, группировки и классификации. Практическая значимость исследования- предложенные рекомендации могут быть применены на практике анализируемого коммерческого банка.

ЗАКЛЮЧЕНИЕ

Антикризисное управление банком –представляет собой особое направление управленческой деятельности банка и является приоритетным в условиях кризиса т.к. в случае банкротства банка, нарушается общий механизм движения денег, коммерческие банки перестают выполнять свои обязательства. Вариантами банковского кризиса являются: стратегический кризис (угроза потенциалу развития); кризис результатов (угроза финансовым результатам деятельности, их потеря, дефицит баланса – превышение пассивов над активами); кризис ликвидности (опасность потери ликвидности вследствие превышения пассивов над активами).

Антикризисное управление банком как разновидность управленческой деятельности выполняет следующие функции: стратегическую, превентивную, аналитическую, контрольную, коммуникационную, информационную. В процессе антикризисного управления коммерческим банком, выделяются следующие этапы: докризисное управление (уровень коммерческого банка); управление в условиях кризиса, принятие мер по предупреждению банкротства (уровень банка, с участием ЦБ РФ); управление на этапе завершения кризиса (судебные процедуры банкротства банка).

Антикризисная стратегия коммерческого банка – это стратегия, которая предусматривает систему мер,

перспективный план действий в области операционной, финансовой и маркетинговой деятельности банка, а также риск-менеджмента и кадрового управления, который позволяет коммерческому банку работать эффективно, бесперебойно, смягчая угрозы или последствия кризиса и используя последствия кризиса для своего развития и достижения конкурентных преимуществ. Тактика в антикризисном управлении коммерческого банка ориентирована на выполнение заданных направлений в текущем периоде, она предполагает определение объемов и составов конкретных капиталовложений, разработку процедур по их осуществлению, а иногда – создание моделей управленческих решений по выбыванию из инвестиционного проекта и механизмов по их реализации. Стратегия и тактика связаны между собой и создают совокупную систему, которая позволяет максимизировать различные управленческие решения и направления деятельности банка.

Наличие хорошо продуманной антикризисной стратегии позволяет банку решать ряд основных задач: на основании антикризисной стратегии тактические решения принимаются более осмысленно и целеустремленно; минимизируются несогласованные действия различных подразделений банка; менеджеры получают возможность в процессе текущей деятельности отделять главные проблемы и задачи от второстепенных; в противном случае происходит нерациональный разброс в действиях и подходах, приводящий к распылению ресурсов банка; сотрудники работают более согласованно, в тех направлениях, которые определены в стратегии банка; укрепляется имидж банка в глазах его реальных и потенциальных клиентов, партнеров и контрагентов.

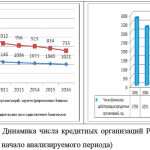

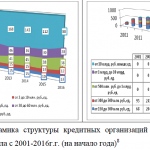

Представленный анализ по развитию банковского сектора в РФ за 2010-2016 г.г. показал, что на протяжении ряда лет в России наблюдается снижение числа кредитных организаций и их филиалов, растет число убыточных банковских учреждений и их доля в общем числе кредитных организаций. Несмотря на то, что объемы кредитования в России ежегодно увеличиваются, но вместе с ним, увеличивается и сумма не возврата долгов. При этом, наибольший удельный вес в общем объеме просроченных ссуд, выданных населению РФ приходится на потребительские ссуды, чуть меньше занимает доля просроченной задолженности по автокредитам и жилищному и ипотечному кредитованию ,небольшая доля просроченных ссуд приходится на покупку жилья (кроме ипотечных). Следует отметить, что динамика невозврата долгов является положительной, несмотря на сниженные процентные ставки по всем видам кредитования. Коммерческие банки в России сейчас также начинают проявлять стремление удовлетворять потребности всех категорий населения, упрощая и совершенствуя при этом программы кредитования и расширяя разнообразие и варианты кредитов. Но несмотря на это, пока банковские продукты являются достаточно дорогими.

В целом, проблемы коммерческих банков можно объединить в три группы: снижение платежеспособности населения и дороговизна банковских продуктов; сложности процедуры получения кредита; неэффективная система возврата задолженности. Из-за того, что в России отсутствует эффективная система по взысканию долгов, поэтому увеличение числа невозвратных кредитов может стать общей проблемой банковской системы. В связи с этим, разработка проекта мероприятий по антикризисному управлению коммерческим банком и своевременное реагирование руководства банка на внешние и внутренние факторы развития кредитного учреждения, является важным в обеспечении стабильности и повышении финансовой устойчивости кредитной организации.

В качестве объекта исследования был выбран ПАО «Сбербанк России». Основным видом деятельности банка является оказание финансовых услуг юридическим и физическим лицам. Высшим органом управления Сбербанка является Общее собрание акционеров, общее руководство деятельностью банка осуществляет Наблюдательный совет. Филиальная сеть Сбербанка включает в себя Центральный аппарат управления (Главное управление), 18 территориальных банков, более 20 тысяч подразделений банка по всей стране. К филиалам Сбербанка также относят более 17 тысяч банкоматов, торгово-сервисные точки, принимающие карты СБЕРБКАРТ и пункты выдачи наличных. ПАО «Сбербанк России» является самым крупным банком РФ и СНГ, среднесписочная численность сотрудников Сбербанка России по состоянию на 2016г. составляет более 260 тысяч человек. Сбербанк России предоставляет достаточно большой ассортимент банковских продуктов и услуг, в частности ими являются: кредитование, дистанционное обслуживание, обслуживание ВЭД и валютный контроль, карточные продукты, эквайринг инкассация, документарные операции, страхование, доверительное управление, аренда сейфов, услуги НПФ и другое.

Занимать лидирующие позиции Сбербанку позволяет стратегия развития банка на ближайшую перспективу. В частности, на сегодняшний день, Наблюдательным советом Сбербанка разработана Стратегия развития Банка на период 2014-2018 годов, которая направлена на дальнейшее укрепление позиций Банка в качестве одного из ведущих и стабильных финансовых институтов мира. Стратегия развития Сбербанка на период 2014-2018г.г. сформирована на основе пяти главных стратегических тем: с клиентом – на всю жизнь; команда и культура; технологический прорыв; финансовая результативность; зрелая организация. Банк верит, что именно сфокусированная работа по этим направлениям приведет к успеху, позволит достичь всех финансовых и качественных целей, которые банк ставит перед собой на период до конца 2018 года. В частности, Сбербанк планирует удвоить показатели чистой прибыли и активов, добиться прорыва в эффективности управления расходами, повысить показатели достаточности капитала первого уровня, и рентабельности собственного капитала.

Проведенный анализ по текущей деятельности ПАО «Сбербанк России» за 2015-2016 г.г. показал, что банк увеличил показатель прибыли более, чем в два раза, однако, чистые денежные средства от финансовой деятельности имеют знак минус. Несмотря на то, что по операционной и инвестиционной деятельности, банк увеличил чистый показатель денежных потоков, однако, по некоторым позициям наблюдается ухудшение значений. В частности, по операционной деятельности банк ухудшил показатели чистого денежного потока по средствам от физических лиц и корпоративных клиентов. По некоторым показателям операционной деятельности банк имеет отрицательный результат, хотя к концу анализируемого периода произошло замедление снижения чистого потока денежных средств. Следовательно, финансовые показатели деятельности банка оставляют желать лучшего, а для того, чтобы определить слабые места банка, был проведен сравнительный рейтинговый анализ по развитию банковского сектора в РФ по состоянию на 2017г. В ходе которого, выяснилось, что несмотря на то, что Сбербанк России занимает лидирующее положение в общей банковской системе по многим показателям, однако по некоторым позициям Сбербанк РФ и вовсе не входит в рейтинг. В частности, по наиболее востребованным кредитам, по автокредитованию, по предоставлению лизинга предприятиям и организациям, по ипотечному кредитованию. Отстает Сбербанк и по уровню заработной платы, имеет большую сумму по наличию просроченной задолженности по кредитам. Все это снижает рейтинг банка и сдерживает рост показателей рентабельности. В целом слабые места ПАО «Сбербанк России» можно объединить в три группы: 1)не конкурентоспособность некоторых видов банковских услуг, 2) низкая заработная плата сотрудников банка по сравнению с лидирующими банками, следствием этого является и высокая текучесть кадров; 3) наличие просроченной кредиторской задолженности. Таким образом, для повышения деятельности ПАО «Сбербанк России» были предложены три направления: совершенствование предоставления банковских продуктов и услуг, совершенствование кадровой политики, совершенствование финансовой политики банка.

Совершенствование продвижения банковских продуктов и услуг может быть достигнуто за счет разработки новой линейки по вкладам для физических и юридических лиц, совершенствование предоставления овердрафта и прочих кредитов(за счет снижения ставок по кредитам), снижение ставок по ипотеке, развитие лизингового кредитования и др. Кадровая политика банка должна быть направлена на снижение текучести кадрового потенциала и повышение уровня заработной платы. Для снижения текучести персонала является необходимым совершенствовать систему отбора и приема кадров в Сбербанк. Не менее важной составляющей успеха любого банка, в том числе и Сбербанка является- совершенствование финансовой политики банка, которая должна быть направлена на увеличение показателей прибыли, рентабельности, а это может быть достигнуто за счет увеличения объемов оказанных услуг населению, снижения затрат и сокращения просроченной кредиторской задолженности в банке. Так как проблема взыскания просроченной кредиторской задолженности имеет место быть в банковском секторе, в том числе и в Сбербанке России, следовательно, в целях повышения финансовой стабильности банка, необходимо усиливать работу по взысканию просроченной кредиторской задолженности.

Все выше перечисленные мероприятия, позволят Сбербанку увеличить ассортимент банковских услуг, повысить качество предоставляемых услуг, снизить текучесть персонала банка, а это в свою очередь повлияет на снижение расходов на отбор кадров; снизить долю просроченной задолженности, повысить доходность от банковских операций, прибыльность и рентабельность. Однако, на сколько произойдет увеличение показателей прибыльности, доходности и рентабельности, будет зависеть от множества факторов, в том числе и от реализации разработанных стратегий. В любом случае, реализация мероприятий, направленных на совершенствование деятельности ПАО «Сбербанк России», является целесообразной, так как это принесет положительный эффект и позволит банку подняться в рейтинге коммерческих банков России.

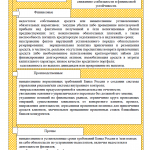

ДИПЛОМ АНТИКРИЗИСНОЕ БАНКА ПРИЛ.1

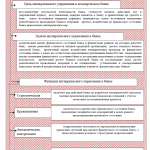

ДИПЛОМ АНТИКРИЗИСНОЕ БАНКА ПРИЛ.2

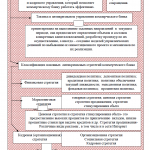

ДИПЛОМ АНТИКРИЗИСНОЕ БАНКА ПРИЛ.3

ДИПЛОМ АНТИКРИЗИСНОЕ БАНКА ПРИЛ.6

ДИПЛОМ АНТИКРИЗИСНОЕ БАНКА ПРИЛ.8

Диссертация на заказ без посредников,без предоплаты