Диплом: Современное состояние и перспективы развития банковского кредитования населения, скачать бесплатноdiplom-bankovskoe-kreditovanie-skachat.zip

ВВЕДЕНИЕ

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ БАНКОВСКОГО КРЕДИТОВАНИЯ НАСЕЛЕНИЯ В РФ

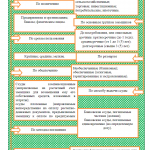

1.1.Понятие банковского кредитования населения, его виды и принципы

1.2. Организация кредитования населения в коммерческом банке

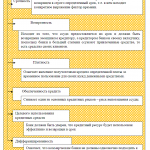

1.3. Основы управления рисками кредитования населения  ГЛАВА 2.ОЦЕНКА И ПЕРСПЕКТИВЫ РАЗВИТИЯ БАНКОВСКОГО КРЕДИТОВАНИЯ НАСЕЛЕНИЯ В РОССИИ

ГЛАВА 2.ОЦЕНКА И ПЕРСПЕКТИВЫ РАЗВИТИЯ БАНКОВСКОГО КРЕДИТОВАНИЯ НАСЕЛЕНИЯ В РОССИИ

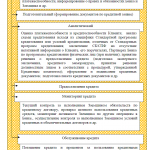

2.1.Анализ рынка банковского кредитования населения в РФ

2.2.Оценка качества банковских кредитов, предоставленных населению в России

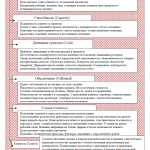

2.3.Проблемы и перспективы кредитования населения на рынке банковских услуг в РФ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВЫДЕРЖКИ ИЗ РАБОТЫ:

ВВЕДЕНИЕ

Актуальность темы: «Современное состояние и перспективы развития банковского кредитования населения», обуславливается тем, что на определённых этапах производственного процесса почти все предприятия испытывают недостаток средств для осуществления тех или иных хозяйственных операций, то есть возникает необходимость в привлечении средств извне. В такой ситуации самый, казалось бы, логичный выход – получение банковского кредита, однако на практике такая задача оказывается для предприятий зачастую непосильной. Причина кроется в том, что российские предприятия в основной своей массе не соответствуют критериям кредитоспособности, одним из них является показатель рентабельности производства,  который должен превышать ставку процента.

который должен превышать ставку процента.

Необходимость кредитования физических лиц объясняется высокими ценами на недвижимое и движимое имущество, дорогостоящее на сегодняшний день образование и другие причины, в связи с чем, российский потребитель вынужден прибегать к финансированию извне. Однако, для физических лиц получение кредита является куда более сложной задачей, чем для юридических лиц. Если предприятия и организации могут подтвердить свою доходность бухгалтерской отчетностью, то физические лица, не всегда имеют возможности подтверждения официального дохода.

Кредитно-финансовая система –это одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банковской системы и товарного производства исторически шло параллельно и тесно переплеталось. Находясь в центре экономической жизни, банки опосредуют связи между вкладчиками и производителями, перераспределяют капитал, повышают общую эффективность производства. Особую роль играют кредиты, превращаясь, по существу, в основной источник обеспечения экономики дополнительными денежными ресурсами.

В  процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском, то есть риском не возврата заёмщиком суммы основного долга и неуплаты процентов, причитающихся кредитору. Для каждого вида кредитной сделки характерны свои причины и факторы, определяющие степень кредитного риска. В частности, он может проявиться при ухудшении финансового положения заёмщика, возникновении непредвиденных осложнений в его текущей деятельности, не застрахованном залоговом имуществе, отсутствии необходимых организаторских качеств или опыта у руководителя и т.д. Эти и многие другие факторы учитываются работниками банка при оценке кредитоспособности юридических и физических лиц и характере обеспечения, предоставленного в залог. Задачи улучшения функционирования кредитного механизма выдвигают необходимость использования новых методов управления кредитом, ориентированных на соблюдение экономических границ кредита, что позволяет предотвратить неоправданные кредитные вложения, обеспечить своевременный и полный возврат ссуд, снизить риск неплатежа.

процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском, то есть риском не возврата заёмщиком суммы основного долга и неуплаты процентов, причитающихся кредитору. Для каждого вида кредитной сделки характерны свои причины и факторы, определяющие степень кредитного риска. В частности, он может проявиться при ухудшении финансового положения заёмщика, возникновении непредвиденных осложнений в его текущей деятельности, не застрахованном залоговом имуществе, отсутствии необходимых организаторских качеств или опыта у руководителя и т.д. Эти и многие другие факторы учитываются работниками банка при оценке кредитоспособности юридических и физических лиц и характере обеспечения, предоставленного в залог. Задачи улучшения функционирования кредитного механизма выдвигают необходимость использования новых методов управления кредитом, ориентированных на соблюдение экономических границ кредита, что позволяет предотвратить неоправданные кредитные вложения, обеспечить своевременный и полный возврат ссуд, снизить риск неплатежа.

Следует также отметить, что степень современного развития кредитования населения в России не отвечает потребностям граждан и не выступает стимулятором инвестиций и подъема экономики. Банковское кредитование не придерживается принципа дифференцированного подхода к индивидуальным заемщикам различных социальных групп. Вопреки зарубежной практике, в России не реализуется принцип свободного доступа к кредиту как важнейшему средству достойного уровня жизни средней семьи, нет установки на доступность кредита каждому индивидууму в необходимом объеме. Поэтому нужно искать пути интенсификации кредитования в России граждан на основе комплексного подхода к исследованию системы кредитования населения и реализации принципа дифференциации условий выдачи ссуд в соответствии с научно-обоснованными критериями.

системы кредитования населения и реализации принципа дифференциации условий выдачи ссуд в соответствии с научно-обоснованными критериями.

Исходя из вышеизложенного исследование проблем кредитования населения российскими банками приобретает в настоящее время особую актуальность в силу следующих причин: во-первых, возникла необходимость развития кредитов населению в целях повышения уровня жизни граждан и обеспечения экономического роста страны; во-вторых, отсутствуют комплексные исследования проблем кредитования населения в рамках единой для всех потенциальных его кредиторов системы кредитования; в-третьих, существует настоятельная потребность формирования специальной инфраструктуры для кредитования населения.

В связи с выше изложенной актуальностью, целью работы является рассмотреть перспективы развития кредитования населения в РФ. Для достижения указанной цели необходимо решить следующие задачи: описать теоретические аспекты банковского кредитования населения в РФ; провести анализ рынка банковского кредитования населения в РФ; описать проблемы и перспективы кредитования населения на рынке банковских услуг в РФ.

Объектом исследования являются банки РФ. Предмет исследования- система кредитования населения в РФ. Структура работы обусловлена целями и задачами, определенными для работы, а также логикой проведенного исследования и состоит из введения, двух глав, заключения, списка использованных источников, приложений.

Предмет исследования- система кредитования населения в РФ. Структура работы обусловлена целями и задачами, определенными для работы, а также логикой проведенного исследования и состоит из введения, двух глав, заключения, списка использованных источников, приложений.

Первая глава является теоретической, в ней дано понятие банковского кредитования населения, его виды и принципы; описана организация кредитования населения в коммерческом банке; представлены основы управления рисками кредитования населения. Вторая глава работы является аналитической, в ней представлен анализ рынка банковского кредитования населения в РФ; дана оценка качества банковских кредитов, предоставленных населению в России; описаны проблемы и перспективы кредитования населения на рынке банковских услуг в РФ.

ЗАКЛЮЧЕНИЕ

В выпускной квалификационной работе была рассмотрена тема: «Современное состояние и перспективы развития банковского кредитования населения». Под банковским кредитованием следует понимать, совокупность отношений между банком как кредитором и его заемщиком по поводу: предоставления заемщиком определенной суммы денежных средств для целевого использования; их своевременного возврата; получения от заемщика платы за пользование предоставленными в его распоряжение средствами.

Под банковским кредитованием следует понимать, совокупность отношений между банком как кредитором и его заемщиком по поводу: предоставления заемщиком определенной суммы денежных средств для целевого использования; их своевременного возврата; получения от заемщика платы за пользование предоставленными в его распоряжение средствами.

Банковские кредиты имеют различную классификацию и подразделяются на кредиты по назначению, по срокам погашения, по срокам пользования, по размерам, по обеспечению, по способу выдачи ссуды, по методам погашения, по сфере использования и др. Наиболее распространенными видами кредитования населения являются: ипотечные и жилищные ссуды, потребительские суды и ссуды на кредитование автомобильного транспорта.

Банковское кредитование населения осуществляется при строгом соблюдении принципов кредитования, к основным принципам относятся: срочность; возвратность; платность; обеспеченность кредита; целевое использование; дифференцированный подход. В свою очередь, кредитный процесс представляет собой комплекс мероприятий, осуществляемых Банком в ходе рассмотрения кредитной заявки Клиента, принятия решения о предоставлении кредита, сопровождения кредита: с момента получения кредитной заявки Клиента до момента погашения кредита. При этом, данный процесс делится на несколько этапов: консультационный, подготовительный, аналитический, предоставление кредита, мониторинг кредита, обслуживание кредита.

обслуживание кредита.

На рынке банковского кредитования населения особое место принадлежит системе управления банковскими рисками – это совокупность приемов (способов и методов) работы персонала банка, позволяющих обеспечить положительный финансовый результат при наличии неопределенности в условиях деятельности, прогнозировать наступление рискового события и принимать меры к исключению или снижению его отрицательных последствий. Степень кредитного риска зависит от множества факторов, основными из них являются: экономическая и политическая ситуация в стране, кредитоспособность, репутация и типы заемщиков, банкротство заемщика, злоупотребление со стороны заемщика, мошенничества; вид, форма и размер предоставляемого кредита и его обеспечения, принятие в качестве залога труднореализуемых или подверженных быстрому обесценению ценностей или неспособность получить соответствующее обеспечение для кредита,  утрата залога и др.

утрата залога и др.

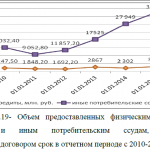

Для оценки рынка банковского кредитования в РФ был проведен анализ на основании данных Росстата и ЦБ РФ, который показал, что на протяжении ряда лет в РФ наблюдается снижение числа кредитных организаций и их филиалов, произошло снижение количества кредитных организаций, привлекающих рефинансирование и перекредитование ранее выданных ипотечных жилищных кредитов в РФ. Однако объемы выданных ссуд физическим лицам РФ показывают ежегодный рост. При этом рост происходит по всем видам кредитов , в том числе жилищного и ипотечного кредитования, автокредитования и потребительского кредитования. Следует отметить, что положительная динамика выданных кредитов наблюдается за последние шесть лет, на более коротком промежутке времени за 2014-2016г.г. замечено снижение. Неблагоприятным фактором является снижение средневзвешенного срока кредитования по ипотечным и жилищным кредитам, а также по автокредитованию. В частности, за 2010-2016.г.г. в РФ средневзвешенный срок кредитования жилищных кредитов в 2016г. составил 176,4 мес., а это на 21,1 мес. ниже показателя 2010 г. и на 3,1 мес. ниже показателя предыдущего года. Средневзвешенный срок кредитования ипотечных кредитов ниже средневзвешенного срока кредитования жилищных кредитов на 1,4 мес. и по данным на начало 2016г. этот показатель составил 175 мес.При этом, данный показатель в 2016г. снизился на 13,4 мес. по отношению к показателю 2010г.

Следует отметить, что положительная динамика выданных кредитов наблюдается за последние шесть лет, на более коротком промежутке времени за 2014-2016г.г. замечено снижение. Неблагоприятным фактором является снижение средневзвешенного срока кредитования по ипотечным и жилищным кредитам, а также по автокредитованию. В частности, за 2010-2016.г.г. в РФ средневзвешенный срок кредитования жилищных кредитов в 2016г. составил 176,4 мес., а это на 21,1 мес. ниже показателя 2010 г. и на 3,1 мес. ниже показателя предыдущего года. Средневзвешенный срок кредитования ипотечных кредитов ниже средневзвешенного срока кредитования жилищных кредитов на 1,4 мес. и по данным на начало 2016г. этот показатель составил 175 мес.При этом, данный показатель в 2016г. снизился на 13,4 мес. по отношению к показателю 2010г.

Кроме этого, динамика средневзвешенной процентной ставки по всем видам кредитов имеет тенденцию к снижению, произошло снижение процентных ставок от одного и более процентов за последний 2016г. по отношению к тому же показателю 2010г.

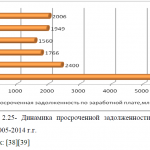

Представленный анализ также показал, что в РФ наблюдается увеличение суммы кредиторской задолженности, по всем видам выданных кредитов населению РФ, в том числе по жилищному и ипотечному кредитованию, как в рублях, так и в иностранной валюте. Однако, для оценки качества выданных кредитов, были оценены не только объемы кредиторской задолженности, но и объемы просроченной задолженности по ранее выданным кредитам. В частности, за 2010-2016г.г. в РФ, сумма долга непогашенная физическими лицами в установленный договором срок ежегодно увеличивается и на начало 2016г. составила 37179 млн. руб., а это превышает показатель 2014 г. на 18,69% и выше показателя начала анализируемого периода на 120,21%.

на 18,69% и выше показателя начала анализируемого периода на 120,21%.

В целом можно сказать, что наибольшую долю в общем объеме просроченных кредитов занимает потребительское кредитование и по данным на 2016 г. доля этих долгов составила 17%. Доля просроченных автокредитов и ипотечных жилищных ссуд составляет 12,9% и 10,4% соответственно, небольшой удельный вес приходится на просроченную задолженность ссуд , выданных на покупку жилья(кроме ипотечных ссуд) и по данным на конец анализируемого периода этот показатель составил 5,2%.

Таким образом, судя по представленному выше анализу, существует множество проблем в кредитовании населения РФ. В частности, к таким проблемам можно отнести: существование мелких коммерческих банков со слабой финансовой базой; проблемы ипотечной системы и автокредитов; удорожание кредитов для населения и ужесточение условий банков по всем видам кредитов; снижение доверия населения к кредитным организациям в связи с потерей вкладов; неэффективная система по взысканию долгов и др. Укрупненно все проблемы кредитования населения в РФ можно объединить в три группы: 1)Снижение платежеспособности населения и дороговизна банковских продуктов; 2)Сложности процедуры получения кредита; 3) Неэффективная система возврата задолженности.

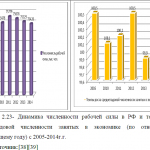

В связи с тем, что платежеспособность населения играют ванную роль в развитии кредитования, в работе был представлен анализ доходности населения и ситуации на рынке труда, который показал, что динамика на рынке труда в РФ оставляет желать лучшего, наблюдается снижение числа занятых в экономике, растет задолженность по заработной плате на одного работника и увеличивается в целом объем задолженности организаций РФ по заработной плате физическим лицам. Все это существенно влияет на доходы населения, а это влечет за собой отказ населения от кредитования российскими банками. Хочется отметить, что любой, даже совсем незначительный экономический подъем, дает надежду в построении планов на будущее, в связи с чем население начнет снова проявлять значительный интерес к банковским услугам кредитования.  Однако, для этого необходимо не только увеличение доходности населения и ситуации на рынке труда, необходимо принятие государственных мер, направленных на совершенствование системы кредитования физических лиц в нашей стране. Таким образом, основными путями решения проблем кредитования населения могут быть: предоставление субсидий на укрепление банковской системы; обеспечение государственной поддержки российским банкам; развитие ипотечного кредитования под залог недвижимости; сокращение непогашенных долгов по кредитам и повышение эффективности взыскания долгов; улучшение требований к заемщикам, снижение процентных ставок, увеличение срока кредитования и другое.

Однако, для этого необходимо не только увеличение доходности населения и ситуации на рынке труда, необходимо принятие государственных мер, направленных на совершенствование системы кредитования физических лиц в нашей стране. Таким образом, основными путями решения проблем кредитования населения могут быть: предоставление субсидий на укрепление банковской системы; обеспечение государственной поддержки российским банкам; развитие ипотечного кредитования под залог недвижимости; сокращение непогашенных долгов по кредитам и повышение эффективности взыскания долгов; улучшение требований к заемщикам, снижение процентных ставок, увеличение срока кредитования и другое.

На сегодняшний день государством разработаны и действуют нормативно-правовые акты и стратегии развития кредитования населения, которые позволят улучшить систему кредитования физических лиц в нашей стране. В частности, для совершенствования ипотечного кредитования в РФ разработана и действует «Стратегия развития ипотечного жилищного кредитования в России до 2020 года», которая определяет целевые показатели развития ипотечного рынка страны на ближайшие 5 лет. В соответствии со Стратегией количество выдаваемых ипотечных жилищных кредитов должно увеличиться и в 2017г. составить 921 тыс. в год, а в 2020 достигнет показателя 1,09 млн. кредитов в год.. Доля сделок с ипотекой на рынке жилья также, согласно с целевыми показателями Стратегии, должна вырасти с 25% в 2013г. до 27% в 2017г. и достигнуть показателя 30% в 2020г.

В частности, для совершенствования ипотечного кредитования в РФ разработана и действует «Стратегия развития ипотечного жилищного кредитования в России до 2020 года», которая определяет целевые показатели развития ипотечного рынка страны на ближайшие 5 лет. В соответствии со Стратегией количество выдаваемых ипотечных жилищных кредитов должно увеличиться и в 2017г. составить 921 тыс. в год, а в 2020 достигнет показателя 1,09 млн. кредитов в год.. Доля сделок с ипотекой на рынке жилья также, согласно с целевыми показателями Стратегии, должна вырасти с 25% в 2013г. до 27% в 2017г. и достигнуть показателя 30% в 2020г.

Количество кредитов на покупку жилья планируется увеличить, в том числе за счет развития рынка специальных ипотечных кредитов для социально приоритетных категорий населения. Число ипотечных жилищных кредитов, выдаваемых в рамках спецпрограмм, должно составить в 2020 г. 110 тыс. В результате реализации Стратегии должны появиться новые сегменты кредитования жилищного строительства, в том числе строительства жилья для найма и строительства жилья кооперативами и другими жилищными некоммерческими объединениями граждан.

В результате реализации Стратегии должны появиться новые сегменты кредитования жилищного строительства, в том числе строительства жилья для найма и строительства жилья кооперативами и другими жилищными некоммерческими объединениями граждан.

К сожалению, отсутствуют точные целевые прогнозные показатели по развитию потребительского кредитования и кредитования автомобилей в РФ. Однако, на сегодняшний день, Правительством РФ принят и действует Федеральный закон от 21 декабря 2013 г. N 353-ФЗ «О потребительском кредите (займе)» ( с изм. и доп. от 21 июля 2014 г.), в котором предусмотрены и строго оговорены права и обязанности сторон договора, определено понятие «потребительский кредит», предусмотрены размеры платежей и неустойки и пр. Планируется, что данный закон позволит сделать процедуру заключения потребительских договоров более прозрачной, исключить неоднозначное толкование пунктов кредитных договоров, защитить заемщиков от действий недобросовестных банков-кредиторов. Кредитные организации, в свою очередь, согласно данного закона получат простые и действенные способы взимания задолженностей по потребительским кредитам, что значительно снизит риски по ним. Планируется, что законопроект повысит доверие заемщиков к потребительскому кредитованию, избавит всех участников подобных сделок от неоправданного риска, улучшит динамику роста данного рыночного сегмента.

Планируется, что данный закон позволит сделать процедуру заключения потребительских договоров более прозрачной, исключить неоднозначное толкование пунктов кредитных договоров, защитить заемщиков от действий недобросовестных банков-кредиторов. Кредитные организации, в свою очередь, согласно данного закона получат простые и действенные способы взимания задолженностей по потребительским кредитам, что значительно снизит риски по ним. Планируется, что законопроект повысит доверие заемщиков к потребительскому кредитованию, избавит всех участников подобных сделок от неоправданного риска, улучшит динамику роста данного рыночного сегмента.

По неофициальным данным в сети Интернет, по автокредитованию крупные российские банки намерены и дальше упрощать процедуру приобретения авто для своих клиентов. К примеру, определенными льготами смогут воспользоваться те клиенты, у которых неиспорченная кредитная история, или заемщики, имеющие сберегательные вклады в банке, также клиенты, которые в прошлом пользовались кредитными продуктами банков и зарекомендовали себя как ответственного заемщика.

Выше были рассмотрены перспективы кредитования населения в РФ. Не зависимо от тех мероприятий и стратегических направлений развития, направленных на совершенствование кредитования населения в России, еще многое предстоит сделать, для улучшения кредитного механизма на рынке банковских услуг. Для восстановления утраченного взаимного доверия между банками и их заемщиками требуется какое-то время, после которого кредиторы начнут снова делать условия кредитования населения РФ более доступным для большего количества потребителей, в результате этого существующие перспективы кредитования населения России воплотятся в реальность.

Не зависимо от тех мероприятий и стратегических направлений развития, направленных на совершенствование кредитования населения в России, еще многое предстоит сделать, для улучшения кредитного механизма на рынке банковских услуг. Для восстановления утраченного взаимного доверия между банками и их заемщиками требуется какое-то время, после которого кредиторы начнут снова делать условия кредитования населения РФ более доступным для большего количества потребителей, в результате этого существующие перспективы кредитования населения России воплотятся в реальность.

ДИПЛОМ БАНКОВСКОЕ КРЕДИТОВАНИЕ СКАЧАТЬ

Заказать дипломный проект по главам (по частям) диплома без посредников