Диплом: Организация и развитие инвестиционного медицинского предприятия ООО «РДР»

Инвестиционные риски

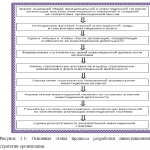

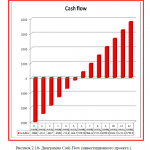

возникают в результате осуществления инвестиционного проекта (ИП). В настоящий момент существует множество определений инвестиционного проекта, рис.Б.1 (прил.Б). Согласно приведенной классификации инвестиционного проекта, можно дать свое личное определение этому понятию. В частности, инвестиционный проект-это мероприятие, направленное на совершенствование деятельности предприятия, с помощью эффективных форм инвестирования.

В составе реальных инвестиционных проектов наибольшее значение имеют проекты, осуществляемые посредством капитальных вложений.

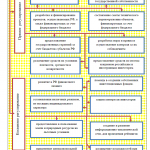

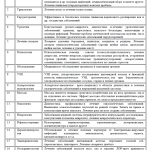

Данные инвестиционные проекты могут быть классифицированы по различным критериям: 1. По масштабу инвестиций, 2. По поставленным целям, 3. По степени взаимосвязи, 4. По степени риска, 5. По срокам, рис.Б.1(прил. Б). [19]

Данные инвестиционные проекты могут быть классифицированы по различным критериям: 1. По масштабу инвестиций, 2. По поставленным целям, 3. По степени взаимосвязи, 4. По степени риска, 5. По срокам, рис.Б.1(прил. Б). [19]Существует множество определений понятия риска: 1)Риск – это неопределённость, связанная со стоимостью инвестиций в конце периода. 2)Риск – вероятность неблагоприятного исхода. 3)Риск – возможная потеря, вызванная наступлением случайных неблагоприятных событий. 4)Риск- уровень финансовой потери, выражающейся а) в возможности не достичь поставленной цели; б) в неопределённости прогнозируемого результата; в) в субъективности оценки прогнозируемого результата.

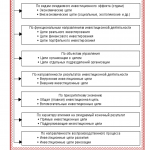

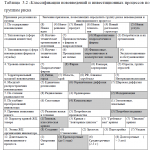

Проектные риски предприятия характеризуются большим многообразием и в целях осуществления эффективного управления ими классифицируются по следующим основным признакам:

по видам, по этапам осуществления проекта, по комплексности исследования, по источникам возникновения, по финансовым последствиям , по характеру проявления во времени, по уровню финансовых потерь, по возможности предвидения, по возможности страхования, рис. 1.4.

по видам, по этапам осуществления проекта, по комплексности исследования, по источникам возникновения, по финансовым последствиям , по характеру проявления во времени, по уровню финансовых потерь, по возможности предвидения, по возможности страхования, рис. 1.4.Рассмотрим классификацию рисков подробнее.

1) Классификационный признак проектных рисков по видам является основным параметром их дифференциации в процессе управления. Характеристика конкретного вида риска одновременно даёт представление о генерирующем его факторе, что позволяет «привязать» оценку степени вероятности возникновения и размера возможных финансовых потерь по данному виду проектного риска к динамике соответствующего фактора.

Видовое разнообразие проектных рисков в классификационной их системе представлено в наиболее широком диапазоне. При этом следует отметить, что появление новых проектных и строительных технологий, использование новых инвестиционных товаров и другие инновационные факторы будут соответственно порождать и новые виды проектных рисков. В современных

Видовое разнообразие проектных рисков в классификационной их системе представлено в наиболее широком диапазоне. При этом следует отметить, что появление новых проектных и строительных технологий, использование новых инвестиционных товаров и другие инновационные факторы будут соответственно порождать и новые виды проектных рисков. В современныхусловиях к числу основных видов проектных рисков предприятия относятся следующие: риск снижения финансовой устойчивости (или риск нарушения равновесия финансового развития) предприятия, риск неплатёжеспособности (или риск несбалансированной ликвидности) предприятия, риск проектирования, строительный риск, маркетинговый риск, риск финансирования проекта, инфляционный процентный, налоговый, структурный операционный риск, криминогенный риск, прочие виды рисков, табл.Б.1(прил. Б). [25]

2) По этапам осуществления проекта риски подразделяются на проектные риски прединвестиционного инвестиционного и постинвестиционного этапа.

Проектные риски прединвестиционного этапа связаны с выбором инвестиционной идеи, подготовкой бизнес-планов, рекомендуемых к использованию инвестиционных товаров, обоснованностью оценки основных результативных показателей проекта. Проектные риски инвестиционного этапа, в состав которых входят риски несвоевременного осуществления строительно-монтажных работ по проекту; неэффективный контроль за качеством этих работ; неэффективное финансирование проекта по стадиям его строительства; низкое ресурсное обеспечение выполняемых работ.

Проектные риски постинвестиционного (эксплуатационного) этапа связаны с несвоевременным выходом производства на предусмотренную проектную мощность; недостаточным обеспечением производства необходимыми сырьём и материалами; неритмичной поставкой сырья и материалов; низкой квалификацией операционного персонала; недостатками в маркетинговой политике и т.п.

3) По комплексности исследования риски бывают простыми и сложными. Простой проектный риск характеризует вид проектного риска, который не расчленяется на отдельные его подвиды (примером является инфляционный риск). Сложный проектный риск характеризует вид проектного риска, который состоит из комплекса рассматриваемых его подвидом (примером является риск инвестиционного этапа проекта).

4) По источникам возникновения выделяют внешний, систематический; и внутренний, несистематический. Внешний, систематический или рыночный риск (все термины определяют этот риск как независящий от деятельности предприятия). Этот вид риска характерен для всех участников инвестиционной деятельности и всех видов операций реального инвестирования. Он возникает при смене отдельных стадий экономического цикла, изменении конъюнктуры инвестиционного рынка и в ряде других аналогичных случаев, на которые предприятие в процессе своей деятельности повлиять не может. К этой группе рисков могут быть отнесены инфляционный риск, процентный риск, налоговый риск. Внутренний, несистематический или специфический риск (все термины определяют этот проектный риск как зависящий от деятельности конкретного предприятия). Он может быть связан с неквалифицированным инвестиционным менеджментом, неэффективной структурой активов и капитала, чрезмерной приверженностью к рисковым (агрессивным) инвестиционным операциям с высокой нормой прибыли, недооценкой хозяйственных партнёров и другими аналогичными факторами, отрицательные последствия которых в значительной мере можно предотвратить за счёт эффективного управления проектными рисками. Деление проектных рисков на систематический и несистематический является одной из важных исходных предпосылок теории управления рисками.

5) По финансовым последствиям все риски подразделяются на риски, влекущие только экономические потери, риск, влекущий упущенную выгоду, риск, влекущий как экономические потери, так и дополнительные доходы. Риск, влекущий только экономические потери-при этом виде риска финансовые последствия могут быть только отрицательными (потеря дохода или капитала). Риск, влекущий упущенную выгоду- он характеризует ситуацию, когда предприятие в силу сложившихся объективных и субъективных причин не может осуществить запланированную инвестиционную операцию (например, при снижении кредитного рейтинга предприятие не может получить необходимый кредит для формирования инвестиционных ресурсов). Риск, влекущий как экономические потери, так и дополнительные доходы- в литературе этот вид финансового риска часто называется «спекулятивным риском», так как он связывается с осуществлением спекулятивных (агрессивных) инвестиционных операций (например, риск реализации реального инвестиционного проекта, доходность которого в эксплуатационной стадии может быть ниже или выше расчётного уровня). [34]

6)

По характеру проявления во времени выделяют две группы проектных рисков: постоянный и временный. Постоянный проектный риск характерен для всего периода осуществления инвестиционной операции и связан с действием постоянных факторов (примером является процентный риск). Временный проектный риск характеризует риск, носящий перманентный характер, возникающий лишь на отдельных этапах осуществления инвестиционного проекта (примером является риск неплатёжеспособности эффективно функционирующего предприятия).

По характеру проявления во времени выделяют две группы проектных рисков: постоянный и временный. Постоянный проектный риск характерен для всего периода осуществления инвестиционной операции и связан с действием постоянных факторов (примером является процентный риск). Временный проектный риск характеризует риск, носящий перманентный характер, возникающий лишь на отдельных этапах осуществления инвестиционного проекта (примером является риск неплатёжеспособности эффективно функционирующего предприятия).7) По уровню финансовых потерь проектные риски бывают допустимыми, критическими, катастрафическими. Допустимый проектный риск характеризует риск, финансовые потери по которому не превышают расчётной суммы прибыли по осуществляемому инвестиционному проекту.

Критический проектный риск характеризует риск, финансовые потери по которому не превышают расчётной суммы валового дохода по осуществляемому инвестиционному проекту. Катастрофический проектный риск характеризует риск, финансовые потери по которому определяются частичной или полной утратой собственного капитала (этот вид риска может сопровождаться утратой и заёмного капитала).

8) По возможности предвидения проектные риски подразделяются на следующие две группы: прогнозируемый проектный риск и непрогнозируемый проектный риск. Прогнозируемый проектный риск характеризует те виды рисков, которые связаны с циклическим развитием экономики, сменой стадий конъюнктуры финансового рынка, предсказуемым развитием конкуренции и т.п. Предсказуемость проектных рисков носит относительный характер, так как прогнозирование со 100%-ным результатом исключает рассматриваемое явление из категории рисков. Примером прогнозируемых проектных рисков

являются инфляционный риск, процентный риск и некоторые другие их виды (естественно, речь идёт о прогнозировании риска в краткосрочном периоде). Непрогнозируемый проектный риск характеризует виды проектных рисков, отличающихся полной непредсказуемостью проявления. Примером таких рисков выступают риски форс-мажорной группы, налоговый риск и некоторые другие. Соответственно этому классификационному признаку проектные риски подразделяются также на регулируемые и нерегулируемые в рамках предприятия.

являются инфляционный риск, процентный риск и некоторые другие их виды (естественно, речь идёт о прогнозировании риска в краткосрочном периоде). Непрогнозируемый проектный риск характеризует виды проектных рисков, отличающихся полной непредсказуемостью проявления. Примером таких рисков выступают риски форс-мажорной группы, налоговый риск и некоторые другие. Соответственно этому классификационному признаку проектные риски подразделяются также на регулируемые и нерегулируемые в рамках предприятия.9) По возможности страхования проектные риски подразделяются на страхуемые и не страхуемые. Страхуемый проектный риск- к таковым относятся риски, которые могут быть переданы в порядке внешнего страхования соответствующим страховым организациям

(в соответствии с номенклатурой проектных рисков, принимаемых ими к страхованию). Не страхуемый проектный риск- к таким рискам относятся те их виды, по которым отсутствует предложение соответствующих страховых продуктов на страховом рынке. Состав проектных рисков этих двух групп очень подвижен и связан не только с возможностью их прогнозирования, но и с эффективностью осуществления отдельных видов страховых операций в конкретных экономических условиях при сложившихся формах государственного регулирования страховой деятельности. [34]

(в соответствии с номенклатурой проектных рисков, принимаемых ими к страхованию). Не страхуемый проектный риск- к таким рискам относятся те их виды, по которым отсутствует предложение соответствующих страховых продуктов на страховом рынке. Состав проектных рисков этих двух групп очень подвижен и связан не только с возможностью их прогнозирования, но и с эффективностью осуществления отдельных видов страховых операций в конкретных экономических условиях при сложившихся формах государственного регулирования страховой деятельности. [34]Существует множество изученных методов расчёта риска, эти методы можно сгруппировать в несколько подходов:

1)Первый подход: риск оценивается как сумма произведений возможных ущербов, взвешенных с учетом их вероятности.

2)Второй подход: риск оценивается как сумма рисков от принятия решения и рисков внешней среды (независимых от наших решений).

3)Третий подход: риск определяется как произведение вероятности наступления отрицательного события на степень отрицательных последствий. [30]

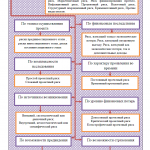

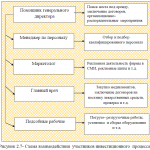

Для анализа

и управления системой риска рассмотрим алгоритм риск-менеджмента, рис.1.5.

и управления системой риска рассмотрим алгоритм риск-менеджмента, рис.1.5.1. Анализ рисков, как правило, начинается с качественного анализа, целью которого является идентификация рисков. Данная цель распадается на следующие задачи: выявление всего спектра рисков, присущих инвестиционному проекту; описание рисков; классификация и группировка рисков; анализ исходных допущений. К сожалению, подавляющее большинство отечественных разработчиков останавливаются на этой начальной стадии, которая, по сути, является лишь подготовительной фазой полноценного анализа.

2. Второй и наиболее сложной фазой риск- анализа является количественный анализ рисков, целью которого является измерение риска, что обуславливает решение следующих задач: формализация неопределённости; расчёт рисков; оценка рисков; учёт рисков.

3. На третьем этапе риск-анализ плавно трансформируется из априорных, теоретических суждений в практическую деятельность по управлению риском. Это происходит в момент окончания проектирования стратегии риск-менеджмента и начало её реализации. Этот же этап завершает и инжиниринг инвестиционных проектов.

4. Четвертый этап -это контроль, по сути, является началом реинжиниринга, он завершает процесс риск- менеджмента и обеспечивает ему цикличность. [40]

Таким образом, система управления риском включает в себя качественный анализ рисков, количественный анализ, минимизацию риска и контроль.