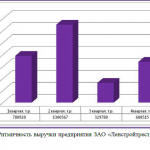

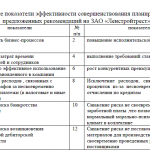

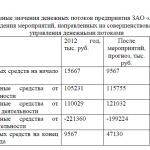

Диплом: Управление денежными потоками строительного предприятия ЗАО «Ленстройтрест»

Диплом денежные потоки ЗАО Ленстройтрест

[collapse]

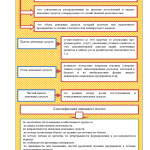

Существует несколько определений денежного пока предприятия,

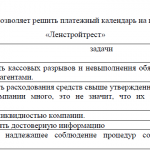

рассмотрим основные из них. Денежный поток -это распределенные во времени и пространстве суммы поступлений и выплат денежных средств, образуемых в производственно – торговом процессе . Иначе говоря, денежный поток предприятия представляет собой совокупность распределенных во времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью . Другими словами, денежный поток – это объём денежных средств, который получает или выплачивает предприятие в течение отчетного или планируемого периода , рис.1.1. С понятием денежного пока тесно связаны приток и отток денежных средств.

рассмотрим основные из них. Денежный поток -это распределенные во времени и пространстве суммы поступлений и выплат денежных средств, образуемых в производственно – торговом процессе . Иначе говоря, денежный поток предприятия представляет собой совокупность распределенных во времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью . Другими словами, денежный поток – это объём денежных средств, который получает или выплачивает предприятие в течение отчетного или планируемого периода , рис.1.1. С понятием денежного пока тесно связаны приток и отток денежных средств.

Приток денежных средств осуществляется за счет выручки от реализации продукции (работ, услуг); увеличения уставного капитала за счет дополнительной эмиссии акций; полученных кредитов и займов; роста кредиторской задолженности и т. д.

Отток денежных средств возникает вследствие покрытия текущих (операционных) затрат; инвестиционных расходов; платежей в бюджет и во внебюджетные фонды; выплат дивидендов акционерам предприятия и др.

Чистый приток денежных средств (чистый денежный поток или резерв денежной наличности) – это разница между всеми поступлениями и отчислениями денежных средств, рис.1.1.

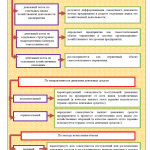

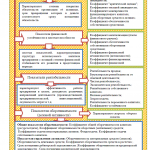

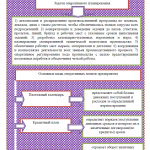

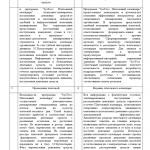

Понятие «денежный поток предприятия» включает многочисленные виды этих потоков, и для обеспечения эффективного управления ими необходима классификация. В частности, денежный поток предприятии классифицируется: по масштабам обслуживания хозяйственного процесса, по видам хозяйственной деятельности , по направленности движения денежных средств, по методу исчисления объема, по уровню достаточности объема , по методу оценки во времени, по непрерывности формирования в рассматриваемом периоде, по стабильности временных интервалов, по ликвидности или изменению чистой кредитной позиции предприятия в течение определенного периода, по особенностям чередования притоков и оттоков во времени , по характеру сбалансированности ,степени рискованности, прогнозируемости, управляемости,

контролируемости, по методу исчисления объема, по эффективности в отношении показателей рентабельности, по возможности оптимизации и синхронизации. Рассмотрим кратко классификацию денежных потоков.

По масштабам обслуживания хозяйственного процесса выделяют следующие виды денежных потоков: денежный поток по предприятию в целом, денежный поток по отдельным видам хозяйственной деятельности предприятия, – денежный поток по отдельным хозяйственным операциям, рис.1.2.

По направленности движения денежных средств выделяют положительный и отрицательный виды денежных потоков. При этом положительный поток характеризует поступление денежных средств на предприятие от всех видов хозяйственных операций (в качестве аналога этого термина используется термин «приток денежных средств»); отрицательный денежный поток -определяет совокупность выплат денежных средств предприятием в процессе осуществления всех видов его хозяйственных операций, рис.1.2.

По методу исчисления объема денежные потоки предприятия подразделяются на валовый и чистый, рис.1.2. Валовой денежный поток – характеризует всю совокупность поступлений или расходования денежных средств в рассматриваемом периоде времени в разрезе отдельных его интервалов. Чистый денежный поток – определяет разницу между положительным и отрицательным денежными потоками (между поступлением и расходованием денежных средств) в рассматриваемом периоде времени в разрезе отдельных его интервалов. Чистый денежный поток является важнейшим результатом финансовой деятельности предприятия, во многом определяющим финансовое равновесие и темпы возрастания его рыночной стоимости. Расчет чистого денежного потока по предприятию в целом, отдельным структурным его подразделениям (центрам ответственности), различным видам хозяйственной деятельности или отдельным хозяйственным операциям осуществляется по следующей формуле(1.1):

ЧДП = ПДП – ОДП (1.1),

где ЧДП – сумма чистого денежного потока в рассматриваемом периоде времени; ПДП – сумма положительного денежного потока (поступлений денежных средств) в рассматриваемом периоде времени; ОДП – сумма отрицательного денежного потока (расходования денежных средств) в рассматриваемом периоде времени .

В зависимости от соотношения объемов положительного и отрицательного потоков сумма чистого денежного потока может характеризоваться как

положительной, так и отрицательной величинами, определяющими конечный результат соответствующей хозяйственной деятельности предприятия и влияющими в конечном итоге на формирование размера остатка его денежных активов.

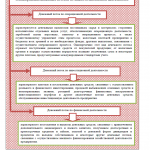

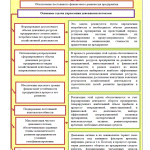

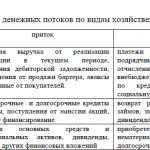

По видам хозяйственной деятельности в соответствии с международными стандартами учета выделяют денежный поток по операционной деятельности, по инвестиционной деятельности, по финансовой деятельности, рис.1.3.

Приток денежных средств по операционной деятельности образуется за счет – денежной выручки от реализации продукции в текущем периоде, погашения дебиторской задолженности, поступления от продажи бартера, авансы полученные от покупателей. Приток по финансовой деятельности образуется за счет краткосрочных и долгосрочных кредитов и займов, поступления от эмиссии акций, целевое финансирование. По инвестиционной деятельности приток денежных средств образуется от продажи основных средств и нематериальных активов, дивидендов, возвратов других финансовых вложений.

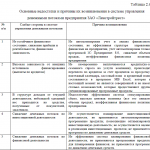

Отток денежных средств по операционной деятельности происходит за счет платежей по счетам поставщиков и подрядчиков, выплаты заработной платы, отчислений в бюджет и во внебюджетные фонды, уплата процентов по кредитам и отчислений на социальную сферу. Отток денежных средств по финансовой и инвестиционной деятельности происходит за счет возврата различных видов кредитов и займов, погашения векселей и выплата дивидендов, приобретение основных средств и нематериальных активов, капитальных и долгосрочных финансовых вложений, табл.1.1.

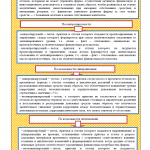

По уровню достаточности объема денежные потоки предприятия подразделяются на избыточный и дефицитный, рис.1.4. По методу оценки во времени денежные потоки бывают настоящими и будущими; по непрерывности формирования денежные потоки подразделяются на регулярные и дискретные. При определенном минимальном временном интервале все денежные потоки предприятия могут рассматриваться как дискретные, и, наоборот – в рамках жизненного цикла предприятия преимущественная часть его денежных потоков носит регулярный характер. Важно отметить, что по стабильности временных интервалов формирования регулярные денежные потоки бывают с равномерными временными интервалами и с неравномерными временными интервалами в рамках рассматриваемого периода, рис. 1.4.

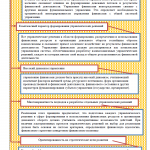

Кроме выше приведенной классификации, денежные потоки бывают также ликвидными, неликвидными, релевантными, нерелевантными, мягко сбалансированными, жестко сбалансированными, высокорискованными, низкорискованными, прогнозируемые и непрогнозируемые. В частности, по ликвидности или изменению чистой кредитной позиции предприятия в течение определенного периода выделяют следующие виды денежных потоков:

– ликвидный – является одним из показателей, при помощи которого оценивают изменение финансового положения предприятия во времени и характеризуют изменение в чистой кредитной позиции предприятия в течение периода. При этом чистая кредитная позиция — это положительная разность между суммой кредитов, полученных предприятием, и величиной денежных средств;

– неликвидный – характеризуют по негативному изменению в чистой кредитной позиции предприятия в течение периода. При этом под чистой кредитной позицией понимают отрицательную разность между суммой кредитов, полученных предприятием, и величиной денежных средств.

При решении вопроса о возможности выдачи краткосрочных кредитов банк интересует ликвидность активов предприятия и его способность генерировать денежные средства, необходимые для платежей по кредитам.

Ликвидный денежный поток тесно связан с показателем финансового рычага, характеризующим предел, до которого деятельность предприятия может быть улучшена за счет кредитов банка. Ликвидный денежный поток рассчитывают по формуле (1.2)

ЛДП = – [(ДКк + ККк – ДСк) – (ДКн + ККн – ДСн)], (1.2)

где ЛДП – ликвидный денежный поток; ДКк, ДКн – долгосрочные кредиты соответственно на конец и начало периода; ККк, ККн – краткосрочные кредиты соответственно на конец и начало периода; ДСк, ДСн – денежные средства соответственно на конец и начало периода.

По особенностям чередования притоков и оттоков во времени денежные потоки могут быть:

– релевантными – в них поток со знаком «минус» меняется на поток со знаком «плюс» единожды. Релевантные денежные потоки характерны для стандартных, типичных и наиболее простых инвестиционных проектов, в которых за этапом первоначального инвестирования капитала, т.е. оттока денежных средств, следуют длительные поступления, т.е. приток денежных средств;

– нерелевантными – для них свойственна ситуация, когда отток и приток капитала чередуются.

По характеру сбалансированности денежные потоки подразделяют:

– на мягко сбалансированный — основан на сбалансированности дефицитного потока в долгосрочном периоде, когда за пределами одного финансового года преодолевается дефицитность потока по инвестиционной деятельности и этому подчинены потоки по операционной и финансовой деятельности. Этот тип сбалансированности связан с инвестиционной направленностью развития фирмы;

– жестко сбалансированный — основан на сбалансированности дефицитного потока в краткосрочном периоде по системе «ускорения привлечения денежных средств – замедления выплат денежных средств», когда в пределах одного финансового года преодолевается дефицитность потока по операционной деятельности как основной деятельности и этому подчинены краткосрочная финансовая и инвестиционная деятельности. Этот тип сбалансированности связан с поддержанием текущей финансовой устойчивости, платежеспособности и ликвидности, ориентирован на короткие инвестиции спекулятивной природы .

По степени рискованности денежные потоки бывают:

– высокорискованными — представляют собой поток инновационных проектов, особенно в начальной стадии их жизненного цикла, что связано с рискованными инвестициями в инновации. При этом самая высокая рискованность денежных потоков наблюдается у финансовой и инвестиционной деятельности до прохождения точки окупаемости или возврата инвестиций проекта, а меньшая рискованность – у операционной;

– низкорискованными — существуют у традиционных видов деятельности фирмы, особенно в период пика жизненного цикла, что связано со стабильной генерацией высоких доходов в период «снятия сливок на рынке». При этом низкая рискованность денежных потоков наблюдается у операционной деятельности.

По прогнозируемости выделяют следующие виды денежных потоков:

– прогнозируемый — когда деятельность фирмы осуществляется в относительно стабильной финансово-экономической и политической среде, многие внешние негативные факторы нейтрализованы, а внутренние факторы прогнозируются по истории устойчивого развития в рамках репрезентативных статистических выборок, т.е. систематические риски нейтрализованы правительственной политикой, а технические внутренние риски прогнозируются с высокой степенью вероятности;

– непрогнозируемый — когда деятельность фирмы осуществляется в нестабильной финансово-экономической и политической среде, многие внешние негативные факторы проявляют себя как неопределенности, а внутренние факторы прогнозируются из-за нерепрезентативных статистических выборок экспертными методами, т.е. систематические риски имеют высокий уровень неопределенности и почти не прогнозируются из-за кризиса правительственной стабилизационной политики, а технические внутренние риски прогнозируются с низкой степенью вероятности .

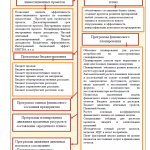

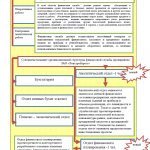

Не менее важной является классификация денежных потоков по управляемости, контролируемости, по возможности синхронизации, оптимизации, рис. 1.5.

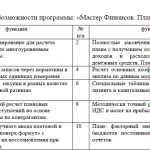

От того, на сколько эффективная система управления денежными потоками на предприятии, можно судить об эффективности или неэффективности денежных потоков в отношении показателей рентабельности. Таким образом, денежными потоки могут быть эффективными и неэффективными. Эффективный поток-это мягкая сбалансированность которого одновременно способствует росту рентабельности, особенно рентабельности собственного капитала таким образом, что обеспечивается устойчивый рост компании,

а показатели финансовой устойчивости и рентабельности улучшаются одновременно. Неэффективный, но сбалансированный денежный поток – жесткая сбалансированность которого происходит за счет снижения или потери рентабельности, особенно рентабельности собственного капитала таким образом, что обеспечивается хроническая убыточность после покрытия текущих обязательств, а показатель укрепления текущей финансовой устойчивости, платежеспособности, ликвидности улучшается ценой потери рентабельности.

а показатели финансовой устойчивости и рентабельности улучшаются одновременно. Неэффективный, но сбалансированный денежный поток – жесткая сбалансированность которого происходит за счет снижения или потери рентабельности, особенно рентабельности собственного капитала таким образом, что обеспечивается хроническая убыточность после покрытия текущих обязательств, а показатель укрепления текущей финансовой устойчивости, платежеспособности, ликвидности улучшается ценой потери рентабельности. Рассмотренная классификация денежных потоков позволяет более целенаправленно осуществлять учет, анализ и планирование денежных потоков различных видов на предприятии. Для повышения эффективности управления денежными потоками в организации является необходимым проведение анализа денежных средств компаний.

Рассмотренная классификация денежных потоков позволяет более целенаправленно осуществлять учет, анализ и планирование денежных потоков различных видов на предприятии. Для повышения эффективности управления денежными потоками в организации является необходимым проведение анализа денежных средств компаний.

Диссертация на заказ без посредников, без предоплаты