Диплом: Управление финансовой устойчивостью автотранспортного предприятия ООО "АТП БАРС-2"

Для оценки основного,

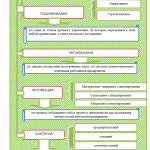

оборотного капитала и ликвидности предприятия применяются следующие основные методы: чтение бухгалтерской отчетности; горизонтальный анализ; вертикальный анализ; трендовый анализ, сравнительный (пространственный) анализ, факторный анализ, метод финансовых коэффициентов, (рис.1.1).

оборотного капитала и ликвидности предприятия применяются следующие основные методы: чтение бухгалтерской отчетности; горизонтальный анализ; вертикальный анализ; трендовый анализ, сравнительный (пространственный) анализ, факторный анализ, метод финансовых коэффициентов, (рис.1.1).Чтение бухгалтерской отчетности – это общее ознакомление с финансовым положением по данным баланса, приложений к нему и отчета о прибылях и убытках. Чтение отчетности – необходимый этап, в ходе которого аналитик предварительно знакомится с субъектом анализа. По данным отчетности он выясняет имущественное

положение предприятия, характер его деятельности, состав и структуру активов и пассивов. В процессе чтения отчетности важно рассмотреть параметры разных отчетных форм в их взаимосвязи и взаимообусловленности. Так, изменения в активах целесообразно увязывать с объемом продаж. Следует помнить, что разные формы неадекватно отражают информацию о субъекте анализа. Бухгалтерский баланс показывает имущественное состояние предприятия на конец отчетного периода, а отчет о финансовых

положение предприятия, характер его деятельности, состав и структуру активов и пассивов. В процессе чтения отчетности важно рассмотреть параметры разных отчетных форм в их взаимосвязи и взаимообусловленности. Так, изменения в активах целесообразно увязывать с объемом продаж. Следует помнить, что разные формы неадекватно отражают информацию о субъекте анализа. Бухгалтерский баланс показывает имущественное состояние предприятия на конец отчетного периода, а отчет о финансовых результатах выражает финансовый результат за отчетный период (квартал, полугодие, год) нарастающим итогом. Поэтому по балансу могут быть установлены одни тенденции (например, снижение показателей), а по отчету о финансовых результатах – другие (например, рост объема продаж и прибыли). Разнонаправленность динамики показателей может быть обусловлена методикой составления бухгалтерской отчетности, принятой учетной политикой и другими факторами внутреннего и внешнего характера, которые аналитик может выявить на последующих этапах анализа. Умение читать баланс – знание содержание каждой его статьи,

результатах выражает финансовый результат за отчетный период (квартал, полугодие, год) нарастающим итогом. Поэтому по балансу могут быть установлены одни тенденции (например, снижение показателей), а по отчету о финансовых результатах – другие (например, рост объема продаж и прибыли). Разнонаправленность динамики показателей может быть обусловлена методикой составления бухгалтерской отчетности, принятой учетной политикой и другими факторами внутреннего и внешнего характера, которые аналитик может выявить на последующих этапах анализа. Умение читать баланс – знание содержание каждой его статьи, способа ее оценки, роли в деятельности предприятия, связи с другими статьями, характеристики этих изменений для экономики предприятия. Умение чтения бухгалтерского баланса дает возможность: получить значительный объем информации о предприятии; определить степень обеспеченности предприятия собственными оборотными средствами; установить, за счет, каких статей изменилась величина оборотных средств; оценить общее финансовое состояние предприятия даже без расчетов аналитических показателей. [8;39]

способа ее оценки, роли в деятельности предприятия, связи с другими статьями, характеристики этих изменений для экономики предприятия. Умение чтения бухгалтерского баланса дает возможность: получить значительный объем информации о предприятии; определить степень обеспеченности предприятия собственными оборотными средствами; установить, за счет, каких статей изменилась величина оборотных средств; оценить общее финансовое состояние предприятия даже без расчетов аналитических показателей. [8;39]Бухгалтерский баланс является

реальным средством коммуникации, благодаря которому: руководители получают представление о месте своего предприятия в системе аналогичных предприятий, правильности выбранного стратегического курса, сравнительных характеристик эффективности использования ресурсов и принятии решений самых разнообразных вопросов по управлению предприятием; аудиторы получают подсказку для выбора правильного решения в процессе аудирования, планирования своей проверки, выявления слабых мест в системе учета и зон возможных преднамеренных и непреднамеренных ошибок во внешней отчетности клиента; аналитики определяют направления финансового анализа.

реальным средством коммуникации, благодаря которому: руководители получают представление о месте своего предприятия в системе аналогичных предприятий, правильности выбранного стратегического курса, сравнительных характеристик эффективности использования ресурсов и принятии решений самых разнообразных вопросов по управлению предприятием; аудиторы получают подсказку для выбора правильного решения в процессе аудирования, планирования своей проверки, выявления слабых мест в системе учета и зон возможных преднамеренных и непреднамеренных ошибок во внешней отчетности клиента; аналитики определяют направления финансового анализа.

Горизонтальный (временной) анализ состоит в сравнении показателей бухгалтерской отчетности с параметрами предыдущих периодов. Наиболее распространенными приемами горизонтального анализа являются: простое сравнение статей отчетности и изучение причин их резких изменений; анализ изменения статей отчетности по сравнению с колебаниями других статей. При этом наибольшее внимание уделяют случаям, когда изменение одного показателя по экономической природе не соответствует изменению другого показателя.

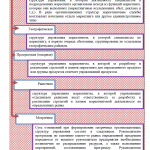

Вертикальный (структурный) анализ

осуществляют в целях определения удельного веса отдельных статей баланса в общем итоговом показателе и последующего сравнения полученного результата с данными предыдущего периода. Вертикальный (структурный) можно проводить по исходной или агрегированной отчетности. Вертикальный анализ баланса позволяет рассмотреть соотношение между внеоборотными и оборотными активами, собственным и заемным капиталом, определить структуру капитала по его элементам. Горизонтальный и вертикальный анализ дополняют друг друга и при составлении аналитических таблиц могут применяться одновременно.

осуществляют в целях определения удельного веса отдельных статей баланса в общем итоговом показателе и последующего сравнения полученного результата с данными предыдущего периода. Вертикальный (структурный) можно проводить по исходной или агрегированной отчетности. Вертикальный анализ баланса позволяет рассмотреть соотношение между внеоборотными и оборотными активами, собственным и заемным капиталом, определить структуру капитала по его элементам. Горизонтальный и вертикальный анализ дополняют друг друга и при составлении аналитических таблиц могут применяться одновременно.Трендовый

анализ основан на расчете относительных отклонений параметров отчетности за ряд периодов (кварталов, лет) от уровня базисного периода. С помощью тренда формируют возможные значения показателей в будущем, т.е. осуществляют прогнозный анализ. Сравнительный (пространственный) анализ проводят на основе внутрихозяйственного сравнения, как отдельных показателей предприятия, так и межхозяйственных показателей аналогичных компаний конкурентов. Факторный анализ – это процесс изучения влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных и статистических приемов исследования. При этом факторный анализ может быть как прямым (собственно анализ), так и обратным (синтез). При прямом способе анализа результативный показатель разделяют на составные части,

анализ основан на расчете относительных отклонений параметров отчетности за ряд периодов (кварталов, лет) от уровня базисного периода. С помощью тренда формируют возможные значения показателей в будущем, т.е. осуществляют прогнозный анализ. Сравнительный (пространственный) анализ проводят на основе внутрихозяйственного сравнения, как отдельных показателей предприятия, так и межхозяйственных показателей аналогичных компаний конкурентов. Факторный анализ – это процесс изучения влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных и статистических приемов исследования. При этом факторный анализ может быть как прямым (собственно анализ), так и обратным (синтез). При прямом способе анализа результативный показатель разделяют на составные части,  а при обратном – отдельные элементы соединяют в общий результативный показатель. Если в результате анализа бухгалтерской отчетности установлено, что чистая прибыль, приходящаяся на собственный капитал, уменьшилась, то выясняют, за счет какого фактора это произошло: снижения чистой прибыли на каждый рубль выручки от реализации; менее эффективного управления активами (замедления их оборачиваемости), что приводит к снижению выручки от реализации; изменения структуры авансированного капитала. Анализ показателя чистой прибыли, приходящейся на собственный капитал, используют при решении вопроса, насколько предприятие может повысить свои активы в будущем без прироста внешних источников финансирования (кредитов и займов),

а при обратном – отдельные элементы соединяют в общий результативный показатель. Если в результате анализа бухгалтерской отчетности установлено, что чистая прибыль, приходящаяся на собственный капитал, уменьшилась, то выясняют, за счет какого фактора это произошло: снижения чистой прибыли на каждый рубль выручки от реализации; менее эффективного управления активами (замедления их оборачиваемости), что приводит к снижению выручки от реализации; изменения структуры авансированного капитала. Анализ показателя чистой прибыли, приходящейся на собственный капитал, используют при решении вопроса, насколько предприятие может повысить свои активы в будущем без прироста внешних источников финансирования (кредитов и займов), т. е.: при выборе рациональной структуры капитала; при решении вопроса об инвестициях в основной и оборотный капитал.

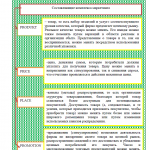

т. е.: при выборе рациональной структуры капитала; при решении вопроса об инвестициях в основной и оборотный капитал.Метод финансовых коэффициентов – это расчет отношений данных бухгалтерской отчетности и определение взаимосвязей показателей. При проведении аналитической работы следует учитывать следующие факторы: эффективность применяемых методов планирования, достоверность бухгалтерской отчетности, использование различных методов учета (учетной политики), уровень диверсификации деятельности других предприятий, статичность применяемых коэффициентов.

Финансовые коэффициенты отражают финансовые пропорции между различными статьями отчетности. Преимуществом финансовых коэффициентов является простота расчетов. Суть метода состоит, во-первых, в расчете соответствующего показателя и,

во-вторых, в сравнении этого показателя с какой-либо базой, например: общепринятыми стандартными параметрами; среднеотраслевыми показателями; аналогичными показателями предыдущих лет (периодов); показателями предприятий-конкурентов; какими-либо другими показателями анализируемой фирмы. Используются: кредиторами для оценки кредитного риска; инвесторами для того, чтобы сформировать гипотезы о будущих прибылях и дивидендах; финансовыми менеджерами для получения информации об эффективности принятых управленческих решений. Финансовые коэффициенты традиционно являются составной частью анализа финансовой отчетности. Коэффициенты позволяют сравнивать: компании; отрасли; различные периоды деятельности одной и той же компании; результаты деятельности компании со средними по отрасли.

во-вторых, в сравнении этого показателя с какой-либо базой, например: общепринятыми стандартными параметрами; среднеотраслевыми показателями; аналогичными показателями предыдущих лет (периодов); показателями предприятий-конкурентов; какими-либо другими показателями анализируемой фирмы. Используются: кредиторами для оценки кредитного риска; инвесторами для того, чтобы сформировать гипотезы о будущих прибылях и дивидендах; финансовыми менеджерами для получения информации об эффективности принятых управленческих решений. Финансовые коэффициенты традиционно являются составной частью анализа финансовой отчетности. Коэффициенты позволяют сравнивать: компании; отрасли; различные периоды деятельности одной и той же компании; результаты деятельности компании со средними по отрасли.

Для оценки текущего состояния компании применяют набор коэффициентов (финансовых мультипликаторов), которые сравнивают с нормативами или со средними показателями деятельности других сопоставимых предприятий. Коэффициенты, выходящие за рекомендованные рамки, указывают на «слабые места» компании. Коэффициенты для фирм из различных отраслей, которые сталкиваются с различными рисками, требованиями к капиталу и разными уровнями конкуренции, обычно не подлежат сопоставлению и сравнению.

[8;42]

[8;42]Преимуществами метода финансовых коэффициентов являются: простота и оперативность расчёта; возможность выявить тенденции в изменении финансового состояния; возможность сопоставить исследуемое предприятие и другие аналогичные предприятия.

Для финансового менеджера финансовые коэффициенты имеют особое значение, поскольку они являются основой для оценки его деятельности внешними пользователями отчетности, чаще всего акционерами и кредиторами. Поэтому, принимая какое-либо решение, финансовый менеджер должен оценить влияние этого решения на наиболее важные финансовые коэффициенты.

Заказать дипломный проект по главам (по частям) диплома без посредников