Диплом: Разработка проекта повышения конкурентоспособности предприятия сферы услуг на примере ЗАО «Моби.Деньги»

ДИПЛОМ КОНКУРЕНТОСПОСОБНОСТЬ ЗАО МОБИ ДЕНЬГИ

[collapse]

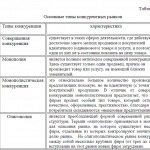

Основной функцией

предприятия ЗАО «Моби.Деньги» является осуществление платежей. В настоящий момент предприятие работает на рынке чистой конкуренции, так как существует множество компаний, занимающиеся предоставлением таких видов услуг. При этом важно отметить, что платежная система России достаточно эффективно функционирует и развивается. Так как эффективность платежной системы зависит от числа произведенных операций и их объема, рассмотрим динамику и структуру платежей, проведенных платежной системой России с 2008-2012 г.г.

предприятия ЗАО «Моби.Деньги» является осуществление платежей. В настоящий момент предприятие работает на рынке чистой конкуренции, так как существует множество компаний, занимающиеся предоставлением таких видов услуг. При этом важно отметить, что платежная система России достаточно эффективно функционирует и развивается. Так как эффективность платежной системы зависит от числа произведенных операций и их объема, рассмотрим динамику и структуру платежей, проведенных платежной системой России с 2008-2012 г.г.  на основании данных статистической отчетности (прил.Е). Как показывают данные статистической отчетности, представленные в прил.Е, безналичные расчеты на территории Российской Федерации осуществляются в следующих формах: расчеты платежными поручениями, расчеты по аккредитиву, расчеты по инкассо, расчеты чеками, иные формы, предусмотренные законом, установленные в соответствии с банковскими правилами и применяемые в банковской практике обычаями делового оборота.

на основании данных статистической отчетности (прил.Е). Как показывают данные статистической отчетности, представленные в прил.Е, безналичные расчеты на территории Российской Федерации осуществляются в следующих формах: расчеты платежными поручениями, расчеты по аккредитиву, расчеты по инкассо, расчеты чеками, иные формы, предусмотренные законом, установленные в соответствии с банковскими правилами и применяемые в банковской практике обычаями делового оборота.

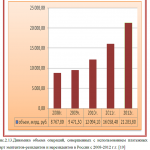

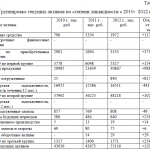

В течении анализируемого периода также наблюдается, что общее число платежей, проведенных платежной системой России с 2008-2012 г.г. ежегодно увеличивается. Так, по состоянию на 2012 г. было произведено 4 039,5 млн. ед., а это на 1125, 3 млн. ед. больше по отношению к показателю 2008 г., рис.2.8.

В том числе в стоимостном выражении в 2012 г. было произведено платежей на сумму 399 456,6 млрд. руб., что превышает показатель 2011 г. на 35092,6 млрд. руб., но ниже показателя 2008 г. на 68539,6 млрд. руб. Так, объем платежей, проведенных платежной системой России в 2008 г. составил 467 996,2 млрд. руб., рис. 2.9.

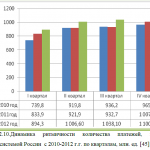

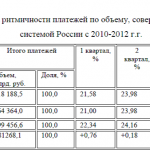

Анализируя показатель ритмичности платежей по кварталам, заметим, что меньше всего платежей совершается в 1 квартал каждого года, рис. 2.10.

Так, данные рис.2.10

показывают, что в первом квартале каждого года с 2010-2012, объем платежей не превышает 900,0 млн. ед. Начиная со второго квартала объем совершенных платежей колеблется от 900,0 млн. ед. и более. При этом заметим, что начиная со второго по четвертый квартал объемы платежей примерно одинаковы.

показывают, что в первом квартале каждого года с 2010-2012, объем платежей не превышает 900,0 млн. ед. Начиная со второго квартала объем совершенных платежей колеблется от 900,0 млн. ед. и более. При этом заметим, что начиная со второго по четвертый квартал объемы платежей примерно одинаковы.А вот в стоимостном выражении, в четвертых кварталах анализируемого периода, наблюдается наибольший объем платежей, проведенных платежной системой России, табл. 2.9. Так, по данным табл. 2.10 видим, что в четвертом квартале доля платежей составляет в среднем 30%, тогда как в другие кварталы года доля объема платежей колеблется от 21% до 25%.[45]

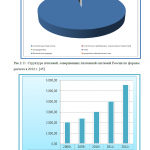

Рассмотрим структуру платежей, совершенных платежной системой России по формам расчета, на основании данных таблиц ,

представленных в прил. Е, данные показывают, что наибольший объем операций совершается с использованием платежных поручений. Так в частности на эти операции приходится более 95% объема оборота. По показателям 2012 г. видим, что объем операций совершенных платежной системой по платежным поручениям составил 388 823,3 млрд. руб., а это составляет 97,34% от общего объема. Небольшая доля денежного оборота приходится на операции с использованием аккредитивов и чеков, так их удельный вес в общем объеме составляет 0,06%, рис.2.11.

представленных в прил. Е, данные показывают, что наибольший объем операций совершается с использованием платежных поручений. Так в частности на эти операции приходится более 95% объема оборота. По показателям 2012 г. видим, что объем операций совершенных платежной системой по платежным поручениям составил 388 823,3 млрд. руб., а это составляет 97,34% от общего объема. Небольшая доля денежного оборота приходится на операции с использованием аккредитивов и чеков, так их удельный вес в общем объеме составляет 0,06%, рис.2.11.

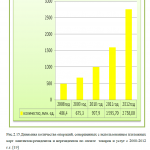

Рассмотрим динамику количества и объем операций, совершенных с использованием платежных карт эмитентов-резидентов и нерезидентов на основании данных, представленных в прил.Е. Данные показывают, что с 2008 по 2012 г. произошло увеличение количества операций, совершенных с использованием платежных карт эмитентов-резидентов и нерезидентов на 3527,6 млн. ед. и по состоянию на 2012 г. общее количество операций составило 5 601,5млн. ед., что превышает показатель 2008 г. в 2,7 раза, рис. 2.12.

В стоимостном выражении произошел прирост объем операций, совершенных с использованием платежных карт эмитентов-резидентов и нерезидентов на 12516,0 млрд. руб.

и по состоянию на 2012 г. этот показатель составил 21 283,8 млрд. руб., рис. 2.13.

и по состоянию на 2012 г. этот показатель составил 21 283,8 млрд. руб., рис. 2.13.По структуре объема операций, совершенных с использованием платежных карт эмитентов-резидентов и нерезидентов, операции делятся на операции по снятию наличных денежных средств и операции по оплате товаров и услуг (прил.Е).

Наибольший удельный вес в структуре приходится на операции по снятию наличных денежных средств. Так, по данным 2012 г. доля объема операций по снятию наличных денежных средств составила 84,65%, и лишь 15,35% объема приходится на операции по оплате товаров и услуг, рис. 2.14.

Динамика структуры платежей по видам операций показывает ежегодный рост. Так, в частности в 2012 г. было произведено 2 843,5 млн. ед. операции по снятию наличных денежных средств, а это на 331,7 млн. ед.

операций больше по сравнению с показателем 2008 г. (прил.Е). [19]

операций больше по сравнению с показателем 2008 г. (прил.Е). [19]Аналогичная ситуация наблюдается и по операциям по оплате товаров и услуг. Так, в конце анализируемого периода видим, что было произведено 2 758,0 млн. ед. операций по оплате товаров и услуг, тогда как в 2008 г. по данным операциям было произведено 486,4 млн. ед. операций. Таким образом, прирост количества операции по оплате товаров и услуг составляет 467,02%, рис. 2.15. Такие темпы роста безналичных платежей по оплате товаров и услуг связаны с развитием интернет технологий, появлением большего числа интернет магазинов и развития электронного бизнеса. Все это способствует увеличению безналичного обращения.

Резюмируя выше изложенное можно сделать вывод, что в целом платежную систему России можно назвать успешной, так как наблюдается ежегодный рост числа банковских и иных учреждений участников платежной системы. В течении ряда лет видна положительная динамика по количеству

и объемам операций, совершенных платежной системой России. Наблюдается рост объема операций, совершенных с использованием платежных карт эмитентов-резидентов и нерезидентов, существенный рост произошел по операциям совершенных с использованием платежных карт по оплате товаров и услуг. Таким образом, в связи с ростом безналичного обращения, в России необходимо постоянное совершенствование существующей платежной системы. Особое внимание необходимо уделять развитию платежной системы сети Интернет. Так как в настоящий момент электронный бизнес и оплата товаров и услуг через Интернет еще только начинает набирать обороты и совершенствование платежной системы в этой области приобретает наибольшую

и объемам операций, совершенных платежной системой России. Наблюдается рост объема операций, совершенных с использованием платежных карт эмитентов-резидентов и нерезидентов, существенный рост произошел по операциям совершенных с использованием платежных карт по оплате товаров и услуг. Таким образом, в связи с ростом безналичного обращения, в России необходимо постоянное совершенствование существующей платежной системы. Особое внимание необходимо уделять развитию платежной системы сети Интернет. Так как в настоящий момент электронный бизнес и оплата товаров и услуг через Интернет еще только начинает набирать обороты и совершенствование платежной системы в этой области приобретает наибольшую актуальность.

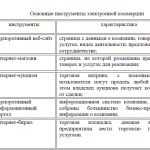

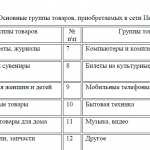

актуальность.В связи с этим проведем оценку конкурентоспособности предприятия ЗАО «Моби.Деньги» на рынке предоставления электронных платежей. На сегодняшний день количество электронных розничных платежных систем в мире по-прежнему велико. Тем не менее, счет таким сетям, которые могут оказать влияние на развитие рынка, уже идет на десятки. Среди крупнейших электронных платежных систем в мировом масштабе можно выделить PayPal, WebMoney, Perfect Money, LiqPay, Яндекс-Деньги, QIWI и многие другие.

Работающие сейчас электронные платежные системы, делятся на два больших направления: системы, которые требуют дополнительного программного обеспечения и установки; платежные системы, которые имеют веб-интерфейс. Плюсы электронных платежных систем:

Доступность – все желающие могут открыть свой электронный счет;

Мобильность – пользователь может совершать любые операции со своим счетом, вне зависимости от того, в какой точке земного шара он находится – на даче, или же на отдыхе в Европе;

Безопасность – информация передается через SSL протокол с кодовым ключом или другие криптографические алгоритмы;

Простота использования – специальных знаний для открытия и пользования электронным

счетом не требуется;

счетом не требуется;Оперативность – перевод денег с одного счета на другой осуществляется мгновенно. [53]

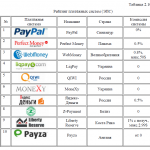

Различные агентства по оценке лидирующих платежных систем предоставляют различную информацию о рейтинге платежных систем. Так, в частности по исследованиям независимых экспертов в первую десятку лидеров попадают: PayPal, Perfect Money, WebMoney, LiqPay, QIWI, MoneXy, Яндекс-Деньги, Z-Payment, Liberty Reserve, Payza, табл.2.10.

Аналитики журнала Биржевой лидер, выяснили, какие платежные системы пользуются наибольшей популярностью у пользователей глобальной сети России, Украины, Беларуси, Узбекистана и других стран СНГ и предоставили свои данные лидирующих платежных систем по результатам 2012 г. При этом Рейтинг журнала составлен на основании двух объективных критериев в поисковой системе Яндекс: количества запросов людей, которые искали их в Яндекс;

количество упоминаний в новостных лентах Яндекс.Новости, которое свидетельствует о будущей динамике популярности платежной системы в Интернете. В ходе исследования были получены следующие результаты, табл.2.11.

количество упоминаний в новостных лентах Яндекс.Новости, которое свидетельствует о будущей динамике популярности платежной системы в Интернете. В ходе исследования были получены следующие результаты, табл.2.11.Лидером популярности среди пользователей сети Интернет в русскоязычном пространстве стала платежная система WebMoney (441 421 запросов в Яндексе), которая практически в каждом государстве имеет свой филиал и доверие банков. Является одним из главных инструментов проведения операций с валютой онлайн и обмена денег на территории СНГ. Для использования WebMoney Transfer на мобильном телефоне или компьютере, нужно установить один из киперов, которые предлагает система, внеся свои реальные данные. К вашим услугам – множество функций, операций и возможностей, которые производятся мгновенно, широчайший пользовательский интерфейс.

На второй позиции популярности – российский платежный сервис QIWI (428 357 запросов в Яндекс), главным назначением которого является моментальная оплата различных услуг, от банковских кредитов до коммунальных платежей. Основное отличие QIWI от подобных финансовых систем заключается в том, что переводить денежные средства можно не только из личного аккаунта через мобильное приложение или в интернете, но также и с помощью специальных терминалов самообслуживания, которые есть практически во всех населенных пунктах Украины, России, Беларуси и других стран.

Третьей по популярности стала система интернет-платежей

Яндекс.Деньги (353 006 запросов в Яндексе за месяц). Изначально она ограничивалась только принятием денег и только на территории Российской Федерации, а теперь есть возможность беспрепятственно выводить и на карты банков Украины. Данный сервис позволяет безопасно переводить и обменивать онлайн валюту другим пользователям, сохраняя все данные о переводах.

Яндекс.Деньги (353 006 запросов в Яндексе за месяц). Изначально она ограничивалась только принятием денег и только на территории Российской Федерации, а теперь есть возможность беспрепятственно выводить и на карты банков Украины. Данный сервис позволяет безопасно переводить и обменивать онлайн валюту другим пользователям, сохраняя все данные о переводах.Четвертую строчку популярности занимает международная платежная система PayPal (190 838 запросов в Яндексе за месяц), которая является одной из наиболее известных электронных сервисов мира, собравшая свыше 100 миллионов пользователей, но у россиян она пока не слишком

популярна, так как они могут пользоваться ею лишь для оплаты покупок. Онлайн валюта не может приниматься и выводиться от других пользователей. Использовать PayPal можно с помощью интернета, персонального компьютера, мобильного.

популярна, так как они могут пользоваться ею лишь для оплаты покупок. Онлайн валюта не может приниматься и выводиться от других пользователей. Использовать PayPal можно с помощью интернета, персонального компьютера, мобильного.Завершает пятерку популярнейших платежных систем в Интернете – Рапида (79 806), которая изначально сотрудничала только с кредитно-финансовыми учреждениями. По сути, этот сервис представляет собой круглосуточный центр для приёма платежей за коммунальные услуги, телефон и прочее. Она дает возможность задать интервал для ежемесячных платежей.

Аутсайдеры Топ Биржевого лидера популярности платежных систем:

– E-Gold – 2316 запросов в Яндекс за месяц,

– Z-Payment – 1 862 запросов в Яндексе,

– MoneyMail – 1 742 в Яндексе

– Google Checkout;

– Pecunix.

По популярности в агрегаторе Яндекс.Новости и в социальной сети Одноклассники сложилась своя десятка лидеров платежных систем, табл.2.12.

В частности, данные табл. показывают, что лидирует платежная системаQIWI, Яндекс-Деньги Рапида, WebMoney, PayPal. У каждой системы, вне зависимости от времени ее существования в Интернете, сложилась своя репутация.

К примеру, WebMoney может похвастаться тем, что имеет наибольшее число участников (более 7 миллионов учётных записей). Для большинства соотечественников знакомство с электронными деньгами именно с Вебмани и началось. Каждый платежный сервис, в первую очередь, должен быть популярным в СМИ и социальных сетях ВКонтакте, Одноклассники.ру, Твиттер, Фейсбук и только он сможет завоевать признание и доверие со стороны пользователей. Так, самой распиаренной системой интернет-платежей в марте месяце 2013 г. стала QIWI – 528 упоминаний в агрегаторе Яндекс.Новости за месяц; на втором месте – Яндекс.Деньги (513 упоминаний в Яндекс.Новости); третья позиция- Рапида (313 упоминаний в Яндекс.Новости).

При этом заметим, что QIWI по прежнему занимает первое место и по популярности платежей в социальных сетях, табл. Яндекс-Деньги и WebMoney находятся на третьей и четвертой позициях, табл. 2.13.

Каждая из платежных систем имеет как свои преимущества, так и недостатки. Характеристика самых известных платежных систем представлена в прил.Д.

Таким образом, проведенное выше исследование позволяет сделать вывод, что платежная система «MOBI.Деньги»- не является конкурентоспособной, так как она не входит в рейтинг наиболее популярных платежных систем.

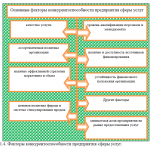

При этом важно выделить основные недостатки системы MOBI.Деньги, которые не позволяют ей занимать лидирующее позиции. Для этого проведем сравнительный анализ конкурентоспособности с основными, наиболее известными платежными системами(прил.Ж).

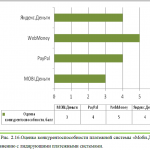

При этом важно выделить основные недостатки системы MOBI.Деньги, которые не позволяют ей занимать лидирующее позиции. Для этого проведем сравнительный анализ конкурентоспособности с основными, наиболее известными платежными системами(прил.Ж).Бальная оценка конкурентоспособности имеет следующие баллы: 5-отлично, 4- хорошо,3-удовлетворительные возможности системы, 2-плохо. Проведенная сравнительная бальная оценка основных платежных систем показывает, что максимальный балл имеет система WebMoney, рис.2.16, так как эта система позволяет оплачивать множество услуг, сотрудничает с большим количеством компаний и организаций (22266 ед.), при этом имеет небольшой процент за предоставленные услуги, который составляет 0,8%(прил.Ж).

Второе место по конкурентоспособности из предложенных систем можно отдать платежным системам Яндекс.Деньги и PayPal.

Менее конкурентоспособной является компания MOBI.Деньги, основными недостатками этой системы является : высокий процент за предоставленные платежи, который составляет до 5-8% в зависимости какая операция или услуга оплачивается. Сотрудничает компания MOBI.Деньги с небольшим количеством организаций и на сегодня их число составляет 1000 ед.

Менее конкурентоспособной является компания MOBI.Деньги, основными недостатками этой системы является : высокий процент за предоставленные платежи, который составляет до 5-8% в зависимости какая операция или услуга оплачивается. Сотрудничает компания MOBI.Деньги с небольшим количеством организаций и на сегодня их число составляет 1000 ед.Таким образом, оценка внешней среды организации MOBI.Деньги показывает, что компания имеет как множество угроз,

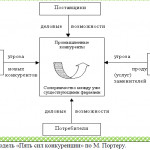

так и множество возможностей. Схематично оценку конкурентоспособности компании ЗАО «Моби.Деньги» можно представить по модели Портера, рис.2.17.

так и множество возможностей. Схематично оценку конкурентоспособности компании ЗАО «Моби.Деньги» можно представить по модели Портера, рис.2.17.По модели Портера видно, что наибольшую угрозу предприятию ЗАО «Моби.Деньги» составляют конкуренты и покупатели, существует соперничество между существующими фирмами, а также имеются товары заменители- т.е. услуги других платежных систем, которые предоставляют наиболее широкий ассортимент услуг, по привлекательным ценам и на более высоком уровне.

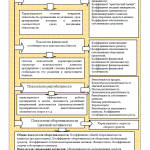

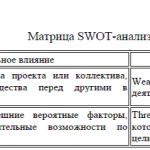

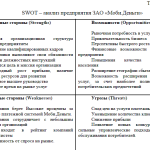

Проведенное выше исследование по внутренней и внешней среде организации ЗАО «Моби.Деньги» можно представить в виде SWOT – анализа, который позволяет обобщить все возможности, угрозы компании, выявить сильные и слабые стороны, табл.2.15.

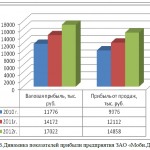

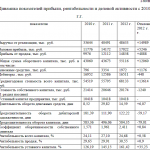

Проведенное выше исследование позволяет сделать вывод, что внутренняя среда организации ЗАО «Моби.Деньги» достаточно стабильная, имеется четкая структура управления, наличие миссии и целей организации, наличие финансовых ресурсов, ежегодное увеличение прибыли и рентабельности. Сильными сторонами компании также является долгое время нахождения на рынке предоставления платежных услуг населению, при этом важно отметить, что рынок платежных услуг ежегодно увеличивается и в перспективе в связи с ростом электронной коммерции, будет происходить ежегодный рост безналичных платежей.

Несмотря на существующие сильные стороны компании, слабыми является то, что компания в отличии от конкурентов не является конкурентоспособной,

она не входит в рейтинг лидирующих компаний, предоставляющих аналогичный вид услуг. Важно отметить, что слабостью компании является- высокие проценты за предоставленные услуги, они составляют от 0-до 8%, компания сотрудничает с 1000 предприятий и организаций, однако этого количества недостаточно, так как многие лидирующие компании, предоставляющие услуги безналичных платежей, осуществляют платежи в10,0-20,0 тыс. организаций.

она не входит в рейтинг лидирующих компаний, предоставляющих аналогичный вид услуг. Важно отметить, что слабостью компании является- высокие проценты за предоставленные услуги, они составляют от 0-до 8%, компания сотрудничает с 1000 предприятий и организаций, однако этого количества недостаточно, так как многие лидирующие компании, предоставляющие услуги безналичных платежей, осуществляют платежи в10,0-20,0 тыс. организаций.Основная угроза для предприятия- это снижение цен на услуги платежных систем, снижение прибыли, уменьшение количества клиентов, появление новых платежных систем- фирм конкурентов и др., все это оказывает отрицательное влияние на компанию ЗАО «Моби.Деньги».

Составим итоговую матрицу SWOT – анализа предприятия ЗАО «Моби.Деньги», табл. 2.16. На пересечении полей: вильные стороны, слабые стороны, возможности и угрозы, образуются поля:

ПОЛЕ «СИВ»- сильные стороны и возможности предприятия;

ПОЛЕ «СИУ»- сильные стороны и угрозы предприятия;

ПОЛЕ «СЛВ»- слабые стороны и возможности предприятия;

ПОЛЕ «СЛУ»- слабые стороны и угрозы предприятия.

На основании итоговой матрицы СВОТ, можно проследить как компания может использовать свои сильные и слабые стороны, возможности, для достижения целей, повышения конкурентоспособности компании, табл.2.16.

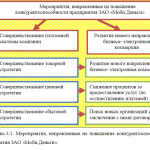

Проведенное исследование показало, что компания ЗАО «Моби.Деньги» имеет множество слабых сторон: высокие цены на услуги платежной системы, сотрудничество с небольшим количеством организаций, это может привести к уменьшению количества клиентов, снижению прибыли. Однако, сильное высшее руководство,

большое время на рынке услуг, наличие квалифицированных кадров и финансовых ресурсов- дают возможность предприятию повысить свою конкурентоспособность на занимаемой нише, за счет новых стратегий развития организации, направленных на расширение услуг, изменения ценовой политики и т.д.

большое время на рынке услуг, наличие квалифицированных кадров и финансовых ресурсов- дают возможность предприятию повысить свою конкурентоспособность на занимаемой нише, за счет новых стратегий развития организации, направленных на расширение услуг, изменения ценовой политики и т.д.Так, как рынок на котором работает компания ЗАО «Моби.Деньги» относится к рынку чистой конкуренции, на нем множество продавцов, то действия конкурентов компании ЗАО «Моби.Деньги» оказывают достаточно сильное влияние и в случае, если компания не разработает более совершенную маркетинговую стратегию, направленную на увеличение прибыли компании, увеличения доли рынка, то в противном случае она будет вынуждена уйти с рынка.

Заказать дипломный проект по главам (по частям) диплома без посредников