Диплом: «Роль банков в развитии Северо-Западного экономического региона» скачать бесплатноdiplom-rol-bankov-skachat.zip

Введение

Глава 1. Теоретические аспекты роли банков в развитии региона

1.1. Понятие региона и региональной политики

1.2.Сущность банковской системы в Российской Федерации

1.3. Роль банков в экономическом развитии регионов России

Глава 2. Оценка деятельности банков в развитии Северо-Западного экономического региона

2.1. Общая характеристика Северо-Западного экономического региона

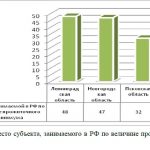

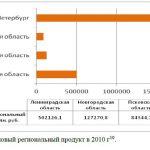

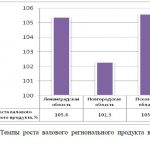

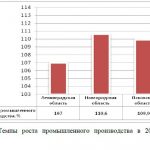

2.2.Оценка региональных экономических показателей

2.3. Анализ деятельности региональных банков

Глава 3. Совершенствование роли банков в развитии Северо-Западного экономического региона

3.1.Основные недостатки и необходимость совершенствования роли банков в развитии Северо-

Западного экономического региона

3.2. Мероприятия, направленные на совершенствование региональной банковской системы

3.3. Оценка эффективности мероприятий по совершенствованию региональной банковской

системы

Заключение

Список использованных источников

Приложения

ВЫДЕРЖКИ ИЗ РАБОТЫ:

Введение

Актуальность темы дипломной работы:  «Роль банков в развитии Северо-Западного экономического региона» является несомненной, так как влияние банков на экономику страны и региона чрезвычайно высоко, без банков немыслимо современное денежное хозяйство. От стабильности и надежности банковской системы зависит развитие экономики и выполнения задач центрального банка.

«Роль банков в развитии Северо-Западного экономического региона» является несомненной, так как влияние банков на экономику страны и региона чрезвычайно высоко, без банков немыслимо современное денежное хозяйство. От стабильности и надежности банковской системы зависит развитие экономики и выполнения задач центрального банка. Роль банков как регуляторов денежного обращения, центров аккумуляции денежных ресурсов и их перераспределения возлагает на них большую ответственность перед обществом. Общество не должно иметь повода, ставить под сомнение устойчивость банковской системы, а партнеры, вкладчики и инвесторы должны иметь полную уверенность в устойчивости и надежности любого банка. Поэтому в условиях общей экономической нестабильности, снижения доли кредитных организаций в общей структуре банковской системы, приобретает особую актуальность о развитии банков на уровне региона.

Роль банков как регуляторов денежного обращения, центров аккумуляции денежных ресурсов и их перераспределения возлагает на них большую ответственность перед обществом. Общество не должно иметь повода, ставить под сомнение устойчивость банковской системы, а партнеры, вкладчики и инвесторы должны иметь полную уверенность в устойчивости и надежности любого банка. Поэтому в условиях общей экономической нестабильности, снижения доли кредитных организаций в общей структуре банковской системы, приобретает особую актуальность о развитии банков на уровне региона.

Банковская система в качестве составной органической части входит в большую систему – экономическую систему страны. В своей практической деятельности банки органично вплетены в общий механизм регулирования хозяйственной жизни, тесно взаимодействуя с бюджетной и налоговой системами, системой ценообразования, с политикой цен и доходов, с условиями внешнеэкономической деятельности. Это означает, что успех социально-экономических преобразований в стране во многом зависит от функционирования банковской системы, от умелой синхронизации ее усилий с действием других звеньев общественно-хозяйственного механизма.

Стабильная экономика не может существовать без организованной и отлаженной системы денежных расчетов. Это определяет важную роль банков в проведении расчетов и платежей. Выступая в качестве посредника в платежах, банки осуществляют расчеты по поручению клиентов, принимают деньги на счета и ведут учет всех денежных поступлений и выдач. Эффективное функционирование платежной системы страны и региона предполагает постоянное совершенствование технологии расчетов, использование электронных систем и централизацию платежей. Устойчивая и быстродействующая платежная система, обеспечивающая потребности банков, экономических институтов, субъектов хозяйствования в проведении расчетов, является предпосылкой эффективного функционирования экономики страны.

Это определяет важную роль банков в проведении расчетов и платежей. Выступая в качестве посредника в платежах, банки осуществляют расчеты по поручению клиентов, принимают деньги на счета и ведут учет всех денежных поступлений и выдач. Эффективное функционирование платежной системы страны и региона предполагает постоянное совершенствование технологии расчетов, использование электронных систем и централизацию платежей. Устойчивая и быстродействующая платежная система, обеспечивающая потребности банков, экономических институтов, субъектов хозяйствования в проведении расчетов, является предпосылкой эффективного функционирования экономики страны.

Особую актуальность приобретают банки в период развития электронной коммерции, так как в настоящее время этот вид бизнеса только начинает набирать обороты и в перспективе он имеет большой потенциал роста. В связи с этим возникает потребность в дистанционном банковском обслуживании, улучшении количества обслуживания,

Целью дипломной работы: Роль банков в развитии Северо-Западного экономического региона, является совершенствование роли банков в Северо-западном экономическом регионе. Для достижения поставленной цели необходимо решить следующие задачи: рассмотреть теоретические аспекты региона и региональной политики; описать сущность банковской системы, ее структуру, цели и функции банков; дать оценку экономических показателей Северо-Западного экономического региона; провести анализ деятельности банков Северо-Западного экономического региона; охарактеризовать недостатки и необходимость  совершенствования банков в развитии Северо-Западного экономического региона; предложить мероприятия, направленные на совершенствование банковской системы Северо-Западного экономического региона; оценить эффективность предложенных мероприятий.

совершенствования банков в развитии Северо-Западного экономического региона; предложить мероприятия, направленные на совершенствование банковской системы Северо-Западного экономического региона; оценить эффективность предложенных мероприятий.

Объектом исследования выступают банки Северо-Западного экономического региона. Предмет исследования- деятельность банков Северо-Западного экономического региона.

Структура работы обусловлена целями и задачами, определенными для работы, а также логикой проведенного исследования и состоит из введения , трех глав, заключения, списка использованных источников и приложений. Первая глава является теоретической и направлена на изучение региональной политики, сущности банковской системы в Российской Федерации. Вторая глава дипломного исследования изучает основные показатели деятельности Северо-Западного экономического региона, анализ деятельности банков на региональном уровне. В третьей главе работы определены основные недостатки и необходимость совершенствования роли банков в развитии Северо-Западного экономического региона; предложены мероприятия, направленные на совершенствование банковской системы на уровне региона.

Для исследования были использованы учебные пособия по изучаемой проблеме, статьи, монографии, диссертационные исследования, нормативно-правовые акты, регулирующие деятельность банковской системы, статистическая информация по России и Северо-Западному экономическому региону в частности. Множество авторов занимались изучением банковской системы и роли банков в региональном развитии, основными из них являются: Балабин А.А., Братко Л. П., Верников А.В., Колесников В.И., Егоров Е.В. , Романов А.В., Ильина Л.И., Исаева П.Б., Крахмалев С.В., Киселев В.В., Лаврушин О.И. и другие.

Лаврушин О.И. и другие.

В процессе написания дипломной работы применялись методы: анализа, сравнения, обобщения, группировки и классификации.

Заключение

В дипломной работе была рассмотрена тема: «Роль банков в развитии Северо-Западного экономического региона». Под регионом понимается часть территории страны, обладающая общностью природных, социально-экономических, национально-культурных и иных условий. Для нормального экономического и социального развития региона, необходимо проведение эффективной региональной политики. Региональная политика –это составная часть государственного регулирования; комплекс законодательных, административных и экономических мероприятий, способствующих наиболее рациональному размещению производительных сил и выравниванию уровня жизни населения. Важное значение в развитии региона принадлежит банковской системе. Без банков немыслимо современное денежное хозяйство. Таким образом, региональная политика как на федеральном, региональном, так и на муниципальном уровнях должна быть направлена на поддержание всей банковской системы России. Банковская система -это совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма.

административных и экономических мероприятий, способствующих наиболее рациональному размещению производительных сил и выравниванию уровня жизни населения. Важное значение в развитии региона принадлежит банковской системе. Без банков немыслимо современное денежное хозяйство. Таким образом, региональная политика как на федеральном, региональном, так и на муниципальном уровнях должна быть направлена на поддержание всей банковской системы России. Банковская система -это совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма.

В России банковская система представляет собой двухуровневую систему, состоящую из Центрального Банка Российской Федерации, коммерческих банков, включая их филиалы, а также других кредитных учреждений. ЦБ РФ разрабатывает и проводит единую государственную денежно-кредитную политику; монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение; устанавливает правила осуществления расчетов в РФ, устанавливает правила проведения банковских операций; осуществляет эффективное управление золотовалютными резервами Банка России. Основными функциями коммерческих банков является:1)функция собирания, аккумуляции временно свободных денежных средств; 2)функция регулирования денежного оборота; 3)посредническая функция, в соответствии с которой деятельность банка понимается как посредника в платежах.

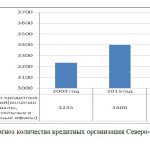

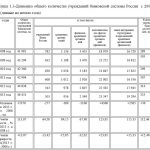

За последние ряд лет в России число кредитных и банковских учреждений ежегодно увеличивается, наблюдается также и увеличение количества учреждений банков в расчете на 1 млн. жителей, это следует оценить положительно. Однако динамика кредитных организаций имеет тенденцию к снижению. Наибольший удельный вес в общей структуре учреждений банковской системы России приходится на дополнительные офисы кредитных организаций (филиалов) и иные внутренние структурные подразделения кредитных организаций (филиалов), при этом доля этих учреждений в течении анализируемого периода увеличивается, это происходит а счет общего изменения в структуре банковской системы.

Важнейший фактор надежности банковской системы – это наличие полноценной правовой базы. Так, в частности, основными нормативно-правовыми актами, регулирующими деятельность банковской системы России, являются: Конституция РФ; ФЗ О национальной платежной системе; ФЗ О Центральном банке Российской Федерации (Банке России) ; ФЗ О банках и банковской деятельности; ФЗ О валютном регулировании и валютном контроле; ФЗ О деятельности по приему платежей физических лиц, осуществляемой платежными агентами (с измен. и доп.27 июня 2011 г.);

регулирующими деятельность банковской системы России, являются: Конституция РФ; ФЗ О национальной платежной системе; ФЗ О Центральном банке Российской Федерации (Банке России) ; ФЗ О банках и банковской деятельности; ФЗ О валютном регулировании и валютном контроле; ФЗ О деятельности по приему платежей физических лиц, осуществляемой платежными агентами (с измен. и доп.27 июня 2011 г.);

Положение Банка России О платежной системе Банка России; Положение ЦБР “О системе валовых расчетов в режиме реального времени Банка России”; Положение ЦБР от «О порядке осуществления расчетов между резидентами и нерезидентами по договорам о выполнении работ, оказании услуг или передаче результатов интеллектуальной деятельности»; Положение Банка России Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт(с измен. и доп. 10 августа 2012 г.); Положение ЦБ РФ от 19.06.2012 г. № 383-П «О правилах осуществления перевода денежных средств».

Положение ЦБ РФ от 19.06.2012 г. № 383-П «О правилах осуществления перевода денежных средств».

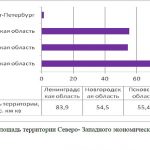

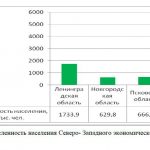

Объектом исследования в дипломной работе является Северо-Западный экономический район, это один из 11 крупных экономических районов России, он расположен в северной части Нечерноземной зоны Российской Федерации, на Русской (Восточно-Европейской) равнине. Район имеет общие внешние границы с Латвией, Эстонией, Белоруссией и Финляндией, имеет выход в Балтийское море через Финский залив, граничит с Центральным и Северным экономическими районами России. В состав Северо-Западного экономического района входят четыре субъекта Российской Федерации: Ленинградская область, Новгородская область, Псковская область

г.Санкт-Петербург (город федерального значения). По территории и численности населения Северо-Западный экономический район уступает большинству экономических районов Российской Федерации. Так в частности, по состоянию на 2011 г. район занимает площадь 198,8 тыс. кв. км, что составляет 1,15 % территории России. Население экономического района на 1 января 2012 г. составило 7983,8 тыс. человек.

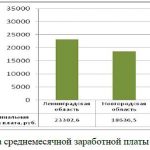

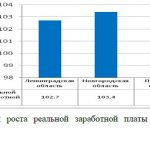

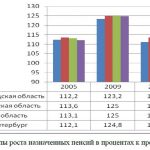

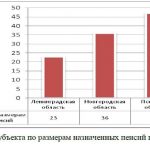

Социально- экономические показатели региона показывают положительную динамику. Наблюдается увеличение доходов населения, пенсионных начислений, растет количество предприятий и организаций, происходит ежегодный рост товарооборота. Динамика инвестиций в основной капитал в целом положительная, однако стоимость инвестиций в Санкт-Петербург и Новгородскую область снизились.

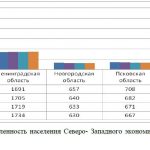

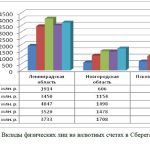

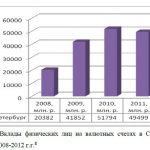

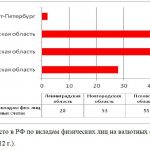

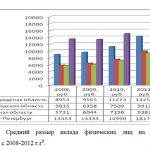

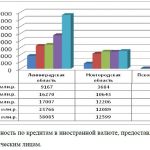

Проведенный анализ по деятельности банков в Северо-Западном экономическом регионе показал, что по состоянию на 2013 г. наблюдается общее увеличение учреждений банковской системы как по Санкт-Петербургу, так и по областям региона. При этом замечен также рост общего количества учреждений банков в расчете на 1 млн. жителей. Однако, количество счетов, открытых учреждениями банковской системы, в расчете на 1 жителя, ед. по Ленинградской области снизилось, незначительный рост произошел по Новгородской, Псковской областям и Санкт-Петербургу.

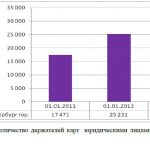

Наблюдается рост вкладов юридических и физических лиц в рублях и иностранной валюте, привлеченные кредитными организациями.  Средний прирост суммы вкладов юридических и физических лиц в рублях и иностранной валюте, привлеченные кредитными организациями с 2011-2012 г. составил 19,33%. Покупка и продажа иностранной валюты через кредитные организации показывает положительную динамику. Увеличивается количество банкоматов и платёжных терминалов как в Санкт-Петербурге, так и по областям Северо-Западного экономического региона. Наблюдается увеличение количества держателей карт физическими лицами, однако количество держателей карт юридическими лицами с 2011-2013г.г. показывает отрицательную динамику по областям региона, а по Санкт-Петербургу произошел рост количества держателей карт юридическими лицами на 66,99%. Одним из факторов эффективности банковской системы является увеличение платежей кредитными организациями. Однако количество платежей проведенных банковской системой в Ленинградской, Новгородской и Псковской областях показывает отрицательную динамику. Иная ситуация наблюдается в Санкт-Петербурге, здесь произошел рост количества платежей, проведенных кредитными организациями на 8, 01% и по состоянию на 2012 г. было произведено 253263,7 тыс. ед. платежей.

Средний прирост суммы вкладов юридических и физических лиц в рублях и иностранной валюте, привлеченные кредитными организациями с 2011-2012 г. составил 19,33%. Покупка и продажа иностранной валюты через кредитные организации показывает положительную динамику. Увеличивается количество банкоматов и платёжных терминалов как в Санкт-Петербурге, так и по областям Северо-Западного экономического региона. Наблюдается увеличение количества держателей карт физическими лицами, однако количество держателей карт юридическими лицами с 2011-2013г.г. показывает отрицательную динамику по областям региона, а по Санкт-Петербургу произошел рост количества держателей карт юридическими лицами на 66,99%. Одним из факторов эффективности банковской системы является увеличение платежей кредитными организациями. Однако количество платежей проведенных банковской системой в Ленинградской, Новгородской и Псковской областях показывает отрицательную динамику. Иная ситуация наблюдается в Санкт-Петербурге, здесь произошел рост количества платежей, проведенных кредитными организациями на 8, 01% и по состоянию на 2012 г. было произведено 253263,7 тыс. ед. платежей.

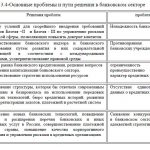

Несмотря на бурный рост показателей развития банковского сектора в Северо-Западном экономическом регионе, сохраняются проблемы ведения банковского бизнеса, из-за которых конкурентоспособность российского банковского сектора остается недостаточной. Эта проблема обусловлена различными внешними и внутренними факторами. К внутренним недостаткам банковского сектора относятся: вовлеченность некоторых кредитных организаций в противоправную деятельность; существование непрозрачных для регулятора и рынка форм деятельности; недостоверность учета и отчетности, которые приводят к искажению информации о работе кредитных организаций; безответственность владельцев и управляющих некоторых банков при принятии бизнес – решений, диктуемых погоней за краткосрочной  прибылью и наносящих ущерб финансовой устойчивости; неудовлетворительное в некоторых случаях состояние управления, включающее в себя управление рисками и корпоративный аспект; недостаточная технологическая надежность информационных систем кредитных организаций (неупорядоченность в сфере применения информационных технологий в банковской деятельности, включая технологии дистанционного банковского обслуживания), отсутствие специализированных банков, мелкомасштабность банков, структурная и региональная несбалансированность, ненадежность, отсутствие единого хранилища данных о кредитных историях. К внутренним факторам относятся: ограниченность и преимущественно краткосрочный характер кредитных ресурсов; недиверсифицированность экономики и общий дефицит ее инвестиционных возможностей; высокий yровень непрофильных (административных) расходов кpедитных организаций.

прибылью и наносящих ущерб финансовой устойчивости; неудовлетворительное в некоторых случаях состояние управления, включающее в себя управление рисками и корпоративный аспект; недостаточная технологическая надежность информационных систем кредитных организаций (неупорядоченность в сфере применения информационных технологий в банковской деятельности, включая технологии дистанционного банковского обслуживания), отсутствие специализированных банков, мелкомасштабность банков, структурная и региональная несбалансированность, ненадежность, отсутствие единого хранилища данных о кредитных историях. К внутренним факторам относятся: ограниченность и преимущественно краткосрочный характер кредитных ресурсов; недиверсифицированность экономики и общий дефицит ее инвестиционных возможностей; высокий yровень непрофильных (административных) расходов кpедитных организаций.

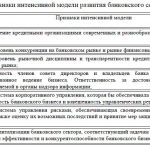

России необходим более решительный переход к модели развития банковского сектора, которая характеризуется ориентацией на долгосрочную эффективность и приоритетом качественных показателей деятельности, т.е. переход к интенсивной модели. Такая модель в полной мере отвечает долгосрочным приоритетам развития экономики России. Интенсивную модель развития банковского сектора, можно охарактеризовать следующими признаками: предоставление кредитными организациями современных и разнообразных услуг организациям и населению; высокий уровень рыночной дисциплины и транспарентности кредитных организаций и иных участников рынка; ответственность членов совета директоров и владельцев банка за добропорядочное и сбалансированное ведение бизнеса; высокий уровень конкуренции на банковском рынке и рынке финансовых услуг в целом; развитая система корпоративного управления, которая бы обеспечивала долгосрочную эффективность банковского бизнеса и взвешенность управленческих решений; развитая система управления рисками, обеспечивающая своевременную идентификацию всех рисков, а также оценку их возможных последствий и принятие мер защиты от рисков; уровень капитализации банковского сектора, соответствующий задачам развития, повышения эффективности и конкурентоспособности банковского бизнеса.

и принятие мер защиты от рисков; уровень капитализации банковского сектора, соответствующий задачам развития, повышения эффективности и конкурентоспособности банковского бизнеса.

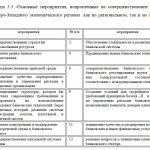

Таким образом, основными мероприятиями, направленным на совершенствование банковской системы как на уровне Северо-Западного экономического региона, так и на федеральном уровне должны стать: совершенствование стратегии использования ресурсов, обеспечение стабильности в развитии банковской системы, развитие рынка банковского кредитования, продвижение новых банковских технологий, усовершенствование правовой среды, совершенствование банковского надзора и банковского регулирования путем развития в них содержательной составляющей в соответствии  с международными стандартами; формирование структуры, которая бы отвечала современным требованиям и базировалась на использовании передовых банковских технологий, бюро кредитных историй, развитии системы регистрации залогов, платежной и расчетной систем; повышение качества корпоративного управления и управления рисками в кредитных организациях; развитие конкуренции и поддержание конкурентной среды в банковском бизнесе; повышение качества и расширения перечня банковских и иных финансовых услуг в России; совершенствование платежной системы страны; решение вопросов о повышении капитализации банковского сектора; создание условий для скорейшего внедрения

с международными стандартами; формирование структуры, которая бы отвечала современным требованиям и базировалась на использовании передовых банковских технологий, бюро кредитных историй, развитии системы регистрации залогов, платежной и расчетной систем; повышение качества корпоративного управления и управления рисками в кредитных организациях; развитие конкуренции и поддержание конкурентной среды в банковском бизнесе; повышение качества и расширения перечня банковских и иных финансовых услуг в России; совершенствование платежной системы страны; решение вопросов о повышении капитализации банковского сектора; создание условий для скорейшего внедрения требований принципов Базеля –II и Базеля – III по управлению рисками банковской сферы, позволяющих повысить доверие клиентов.

требований принципов Базеля –II и Базеля – III по управлению рисками банковской сферы, позволяющих повысить доверие клиентов.

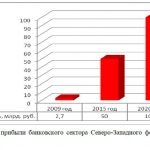

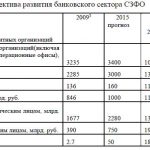

Достаточно сложно прогнозировать показатели эффективности банковской системы, так как это будет зависеть от множества факторов, от того насколько эффективно будут разрабатываться и реализовываться федеральные и региональные программы развития банковского сектора. В частности Стратегия социально- экономического развития Северо-Западного Федерального округа на период до 2020 г. предусматривает следующие перспективы развития банковского сектора: к 2015 г. произойдет увеличение количества кредитных организаций (включая филиалы, дополнительные и операционные офисы) на 5,1%. Активы и капитал банковского сектора СЗФО возрастет на 31,29% и 17,65% соответственно. Депозиты и кредиты физическим лицам возрастут на 18,21% и 35,96% соответственно. Прибыль банковского сектора составит 50 млрд. руб., тогда как к 2020 г. прогнозируется увеличение данного показателя до 100 млрд. руб.

Согласно Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года,

которая предусматривает также и совершенствование банковского сектора, предполагается, что к 1января 2016 г. банковским сектором России будут достигнуты следующие совокупные показатели: капитал/ВВП – 14 – 15 процентов (на 1 января 2011 г. этот показатель составлял – 10,6 процента); активы/ВВП – более 90 процентов (на 1 января 2011 г. этот показатель составлял – 76 процентов); кредиты нефинансовым организациям и физическим лицам/ВВП – 55 – 60 процентов (на 1 января 2011 г. этот показатель составлял – 40,8 процента). При этом первостепенное значение приобретают качественные характеристики развития, которые предопределяют усиление роли банков в инновационных процессах реального сектора экономики и повышении эффективности инвестиций.

ДИПЛОМ РОЛЬ БАНКОВ В РАЗВИТИИ РЕГИОНА

Заказать дипломный проект по главам (по частям) диплома без посредников