Диплом: Совершенствование налогообложения доходов физических лиц на примере мебельной компании ООО «Букмекер Паб»

ДИПЛОМ НАЛОГИ ФИЗИЧЕСКИХ ЛИЦ РФ

[collapse]

Уважаемые члены комиссии!

Уважаемые члены комиссии!Вашему вниманию предлагается дипломная работа на тему: «Совершенствование налогообложения доходов физических лиц»

Целью дипломной работы является- рассмотреть основные мероприятия, направленные на совершенствование системы налогообложения доходов с физических лиц. Для достижения указанной цели, необходимо решить следующие задачи: рассмотреть теоретические аспекты налогообложения доходов физических лиц в Российской федерации; провести анализ динамики и структуры поступления налогов на доходы физических лиц в РФ; рассмотреть основные недостатки системы налогообложения доходов физических лиц на анализируемом предприятии; разработать рекомендации, направленные на совершенствование налогообложения доходов физических лиц на предприятии ООО «Букмекер Паб».

Предметом исследования является налогообложение доходов физических лиц как инструмента системы государственного регулирования социально-экономического развития России. Объектом исследования являются – налоговые поступления с населения Российской Федерации и предприятие ООО «Букмекер Паб».Актуальность темы дипломной работы является несомненной, так как налоговое регулирование- это одно из самых эффективных средств управления экономикой. Важно отметить, что налоги с населения имеют большое социально-экономическое значение, поскольку через них государство контролирует доходы своих граждан, сглаживает различия между уровнем доходов населения, а, следовательно, и вытекающие из этого имущественное неравенство и причины возможных очагов социальной напряженности.

Тематика изучения налогов всегда и во всех странах была актуальна. Ее особенная острота для России состоит сегодня в том, что реформа налогов во многом определяет глубину и характер современных экономических, социальных и политических преобразований в стране. В центре любой налоговой системы стоит налогообложение личных доходов. Это вызвано не только тем, что все общественные отношения так или иначе замыкаются на человеке, работнике, но и с тем, что тяжесть индивидуального налога на доходы во многом определяет уровень обложения другими налогами.

Главными задачами бюджетной политики государства остаются повышение благосостояния населения и обеспечение устойчивого роста экономики страны, и одним из приоритетных направлений является продолжение работы по совершенствованию налоговой системы и последовательному снижению налогового бремени. Построение справедливой и эффективной налоговой системы, обеспечение ее предсказуемости и стабильности должно являться важным условием развития экономики страны. В связи с этим, главную роль в повышении эффективности проводимой в России налоговой реформы должно играть государственное регулирование форм налогообложения доходов физических лиц с социальной защитой неимущих слоев населения.

Налог на доходы физических лиц (НДФЛ) -это основной вид прямых налогов, который исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством. Нормативно-правовое регулирование налогообложения доходов физических лиц рассмотрено в 23 главе Налогового Кодекса РФ.

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения, подразделяемые на две группы: лица, являющиеся налоговыми резидентами РФ; лица, не являющиеся налоговыми резидентами РФ, в случае получения дохода на территории России.

Объектом налогообложения по налогу на доходы физических лиц (НДФЛ) – является доход, полученный налогоплательщиками, в основном, в виде оплаты труда. Однако налогоплательщик может получить доходы не только в денежной форме, но и в натуральной, а также доходом признается иная материальная выгода. Согласно ст. 209 Налогового кодекса РФ, объектом налогообложения признается доход, полученный налогоплательщиками: 1) от источников в РФ и (или) от источников за пределами РФ – для физических лиц, являющихся налоговыми резидентами РФ; 2)от источников в РФ – для физических лиц, не являющихся налоговыми резидентами РФ.

Налоговым кодексом РФ по налогу на доходы физических лиц предусмотрено пять налоговых ставок. Различные налоговые ставки установлены как в отношении видов доходов, так и в отношении категорий налогоплательщиков, налоговые ставки следующие: ставка в размере 9%, 13%,15%, 30%, 35%.

Если физическое лицо является налоговым резидентом РФ, большинство его доходов будет облагаться по налоговой ставке в размере 13%. К таким доходам, например, относится заработная плата, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества, а также некоторые иные доходы.

Налоговым кодексом РФ предусмотрены также льготы по налогу (НДФЛ), которые бывают трех видов – часть получаемых доходов вообще налогом не облагается, отдельные виды доходов облагаются в особом, привилегированном порядке, по другим применяются налоговые вычеты.

Основными задачами ФНС России в регулировании налоговых поступлений от физических лиц является: осуществление функций по контролю и надзору: за соблюдением законодательства РФ о налогах и сборах с физических лиц; за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, пеней и штрафов с физических лиц, в случаях, предусмотренных законодательством РФ.

Так как большинство доходов облагается по налоговой ставке 13%, в дипломной работе был проведен анализ на основании данных федеральной службы статистики по РФ, который показал, что на протяжении ряда лет в России происходит увеличение числа экономически активного населения , наблюдается рост доходов населения в РФ, растет и среднемесячная заработная плата. Наибольший удельный вес в общей структуре доходов населения приходится на заработную плату, меньше всего доходов население получает от предпринимательской деятельности и от доходов от собственности.

Сумма налоговых отчислений по налогу на доходы физических лиц, поступает в доходную часть бюджета государства и расходуется на реализацию социальных программ. В связи с этим была рассмотрена динамика и структура налоговых отчислений физическими лицами в РФ на основании данных статистической отчетности ФНС России. Анализ налоговых отчислений по НДФЛ показал, что в РФ осуществляются налоговые отчисления по налогу на доходы физических лиц по ставкам 13%, 30%, 9%, 35%, 15%. Наибольший удельный вес в общей структуре начисленного НДФЛ, приходится на налоговые отчисления по ставке 13,0% и по результатам 2012 г. доля этих отчислений составила 96,0%. Небольшой удельный вес в общей структуре налоговых отчислений приходится на налоговые отчисления по доходам физических лиц по ставкам 15,0% и 35,0%. При этом замечено, что в целом сумма налоговых начислений и удержаний по всем ставкам НДФЛ на протяжении 2010-2012 г.г. увеличивается, однако по ставке 35% наблюдается снижение как начисленного, так и удержанного налога. В общей структуре налоговых поступлений в консолидированный бюджет РФ , на долю НДФЛ приходится 21%-22% по итогам 2012-2013 г.г. соответственно. Доля НДФЛ в консолидированные бюджеты субъектов РФ с 2012-2013 г.г. составила 39% и 42% соответственно. В целом, налоговые отчисления по налогу на доходы физических лиц за 2012-2013 г.г. возросли на 11,0%, а за первые два месяца 2014 г. по сравнению с показателем 2013 г. рост НДФЛ составил более 7,0%.

Анализ динамики налоговых вычетов по НДФЛ за 2010-2012 г.г. показал, что в РФ осуществляются стандартные, имущественные, социальные налоговые вычеты, а также вычеты предоставленные по отдельным видам доходов. При этом, наибольший удельный вес в общей структуре налоговых вычетов по НДФЛ приходится на вычеты по отдельным видам доходов, их доля составляет 94% по итогам 2012 г., в пределах 5% занимают стандартные налоговые вычеты по НДФЛ. Небольшой удельный вес занимают имущественные и социальные вычеты. При этом замечено, что за анализируемый период наблюдается рост по стандартным и социальным налоговым вычетам. По другим видам вычетам наблюдается снижение.

Для пополнения государственного бюджета налоговыми отчислениями по доходам физических лиц, необходимо правильное исчисление сумм налога и удержаний, согласно существующего законодательства РФ. В связи с этим, в дипломной работе было проанализирована система налогообложения физических лиц на предприятии ООО«Букмекер Паб».

Данная компания, является обществом с ограниченной ответственностью и осуществляет свою деятельность на основании Устава, закона «Об обществах с ограниченной ответственностью», ГК РФ, НК РФ и других нормативно-правовых актов РФ. Предприятие ООО «Букмекер Паб» -это производитель и поставщик ЛДСП и других качественных материалов для корпусной, офисной и мягкой мебели. Помимо поставок материалов ООО «Букмекер Паб» занимается изготовлением собственной мебели на заказ для физических и юридических лиц. На сегодняшний день компания производит около 580 наименований различных видов мебели, в том числе 354 наименования мебели для офиса, 174 и 65 ед. наименований корпусной и мягкой мебели.

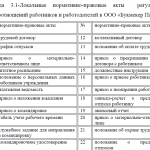

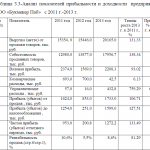

Среднесписочная численность работников составляет 94 человека. На предприятии применяется линейно-функциональная структура управления, все начальники подразделений находятся в подчинении генерального директора, работники компании осуществляют свою деятельность на основании должностных инструкций и инструкций по технике безопасности. На протяжении 2011-2013 г.г. произошел прирост показателей выручки и прибыли компании, однако, показатель рентабельности продаж показал снижение, что свидетельствует об ухудшении деятельности ООО «Букмекер Паб».

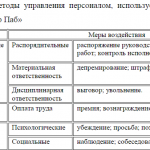

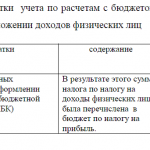

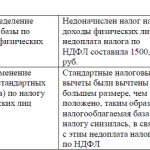

Среднесписочная численность работников составляет 94 человека. На предприятии применяется линейно-функциональная структура управления, все начальники подразделений находятся в подчинении генерального директора, работники компании осуществляют свою деятельность на основании должностных инструкций и инструкций по технике безопасности. На протяжении 2011-2013 г.г. произошел прирост показателей выручки и прибыли компании, однако, показатель рентабельности продаж показал снижение, что свидетельствует об ухудшении деятельности ООО «Букмекер Паб».  На экономические показатели существенное влияние оказывает система налогообложения, в том числе и своевременное перечисление налогов в бюджет государства, так как при не своевременной уплате налогов, компании вынуждены уплачивать штрафные санкции. В связи с этим на предприятии был проведен анализ системы налогообложения по НДФЛ, в результате анализа было выявлено, что в ООО «Букмекер Паб» налоги на доходы физических лиц осуществляются согласно действующего налогового кодекса РФ, применяются различные виды налоговых вычетов: стандартные (ст. 218 НК РФ), социальные (ст.219 НК РФ), имущественные (ст.220 НК РФ), профессиональные налоговые вычеты (ст.221 НК РФ).Подоходный налог удерживается с доходов работника по ставке 13%. Для начисления НДФЛ на предприятии ООО «Букмекер Паб» применяется программа «1С:Бухгалтерия 8 (ред. 2.0)». В результате выборочной проверки по налогу на доходы физических лиц на предприятии ООО «Букмекер Паб» были выявлены следующие недостатки: ошибки в платежных поручениях при оформлении написании кодов бюджетной классификации (КБК); неправильное определение налогооблагаемой базы по налогам; неправильное применение налоговых льгот. Основная причина всех недостатков- это ошибки бухгалтера при вводе

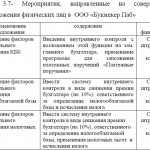

На экономические показатели существенное влияние оказывает система налогообложения, в том числе и своевременное перечисление налогов в бюджет государства, так как при не своевременной уплате налогов, компании вынуждены уплачивать штрафные санкции. В связи с этим на предприятии был проведен анализ системы налогообложения по НДФЛ, в результате анализа было выявлено, что в ООО «Букмекер Паб» налоги на доходы физических лиц осуществляются согласно действующего налогового кодекса РФ, применяются различные виды налоговых вычетов: стандартные (ст. 218 НК РФ), социальные (ст.219 НК РФ), имущественные (ст.220 НК РФ), профессиональные налоговые вычеты (ст.221 НК РФ).Подоходный налог удерживается с доходов работника по ставке 13%. Для начисления НДФЛ на предприятии ООО «Букмекер Паб» применяется программа «1С:Бухгалтерия 8 (ред. 2.0)». В результате выборочной проверки по налогу на доходы физических лиц на предприятии ООО «Букмекер Паб» были выявлены следующие недостатки: ошибки в платежных поручениях при оформлении написании кодов бюджетной классификации (КБК); неправильное определение налогооблагаемой базы по налогам; неправильное применение налоговых льгот. Основная причина всех недостатков- это ошибки бухгалтера при вводе данных в программе. Для совершенствования системы налогообложения физических лиц на анализируемом предприятии были предложены мероприятия: ввести систему внутреннего контроля в виде снижения премий бухгалтеров(на 10%), допускающих ошибки в неправильном применении налоговых льгот, определения налогооблагаемой базы и исчисления налогов; для заполнения платежных поручений- применять программу «Платежные поручения» для исключения ошибочного применения КБК.

данных в программе. Для совершенствования системы налогообложения физических лиц на анализируемом предприятии были предложены мероприятия: ввести систему внутреннего контроля в виде снижения премий бухгалтеров(на 10%), допускающих ошибки в неправильном применении налоговых льгот, определения налогооблагаемой базы и исчисления налогов; для заполнения платежных поручений- применять программу «Платежные поручения» для исключения ошибочного применения КБК.Выше перечисленные мероприятия, позволят предприятию ООО «Букмекер Паб» совершенствовать систему налогообложения с физическими лицами, за счет снижения уплаты штрафных санкций, а это положительно повлияет на финансовый результат деятельности организации.

Диплом: Совершенствование налогообложения доходов физических лиц на примере мебельной компании ООО «Букмекер Паб»

ДИПЛОМ НАЛОГИ ФИЗИЧЕСКИХ ЛИЦ РФ

[collapse]

Выше был рассмотрен доклад

к дипломной работе.Написание дипломной работы, как правило, начинается с формирования темы и плана к диплому. В целях помощи написания дипломной работы, на сайте представлена вся необходимая информация к дипломным работам. Примеры слайдов и графического материала , примеры докладов к дипломным проектам , темы дипломных, план, актуальность, актуальные темы дипломных работ, объект и предмет исследования, цели и задачи, примеры анализа рынков, введений, заключений, выводов к дипломам, рецензий на дипломные работы, примеры бизнес-планов,примеры дипломных работ, примеры курсовых и отчетов по преддипломной практике, примеры практической части дипломных работ, примеры финансового, инвестиционного,

к дипломной работе.Написание дипломной работы, как правило, начинается с формирования темы и плана к диплому. В целях помощи написания дипломной работы, на сайте представлена вся необходимая информация к дипломным работам. Примеры слайдов и графического материала , примеры докладов к дипломным проектам , темы дипломных, план, актуальность, актуальные темы дипломных работ, объект и предмет исследования, цели и задачи, примеры анализа рынков, введений, заключений, выводов к дипломам, рецензий на дипломные работы, примеры бизнес-планов,примеры дипломных работ, примеры курсовых и отчетов по преддипломной практике, примеры практической части дипломных работ, примеры финансового, инвестиционного, маркетингового, управленческого анализа, представлены в разделе Статьи и Мои работы. Следует отметить, что если у Вас возникла необходимость заказать дипломный проект, то услуги сайта для Вас. Для того, чтобы оформить заявку на написание диплома, достаточно отправить тему дипломной работы на электронную почту или позвонить по номерам телефонов указанных на главной странице сайта. Заказать дипломную работу по любой экономической и гуманитарной специальности, Вы можете как целостно, так и по отдельным главам диплома (теоретическая, аналитическая, проектная части).Кроме дипломной работы Вы можете также заказать проведение маркетинговых исследований, разработку бизнес-плана предприятия, проведение анализа рынка, финансовый анализ и другие виды анализа, курсовую работу, отчет по преддипломной практике. Я работаю без посредников и без предоплаты,с

маркетингового, управленческого анализа, представлены в разделе Статьи и Мои работы. Следует отметить, что если у Вас возникла необходимость заказать дипломный проект, то услуги сайта для Вас. Для того, чтобы оформить заявку на написание диплома, достаточно отправить тему дипломной работы на электронную почту или позвонить по номерам телефонов указанных на главной странице сайта. Заказать дипломную работу по любой экономической и гуманитарной специальности, Вы можете как целостно, так и по отдельным главам диплома (теоретическая, аналитическая, проектная части).Кроме дипломной работы Вы можете также заказать проведение маркетинговых исследований, разработку бизнес-плана предприятия, проведение анализа рынка, финансовый анализ и другие виды анализа, курсовую работу, отчет по преддипломной практике. Я работаю без посредников и без предоплаты,с  заказчиками для всех российских городов, чаще всего моими потенциальными потребителями являются студенты из Екатеринбурга, Уфы, Калининграда, Москвы, Санкт-Петербурга, Тулы, Мурманска, Новосибирска, Краснодара, Томска, Хабаровска, Омска, Волгограда, Белгорода, Владивостока, Перми, Воронежа, Челябинска, Самары, Владимира, Казани, Ростова-на-Дону и другие. Буду рада оказать срочную помощь в написании диплома, бизнес-плана, маркетинговых исследований, анализа рынка, финансового анализа и других видов анализа!

заказчиками для всех российских городов, чаще всего моими потенциальными потребителями являются студенты из Екатеринбурга, Уфы, Калининграда, Москвы, Санкт-Петербурга, Тулы, Мурманска, Новосибирска, Краснодара, Томска, Хабаровска, Омска, Волгограда, Белгорода, Владивостока, Перми, Воронежа, Челябинска, Самары, Владимира, Казани, Ростова-на-Дону и другие. Буду рада оказать срочную помощь в написании диплома, бизнес-плана, маркетинговых исследований, анализа рынка, финансового анализа и других видов анализа!