Курсовая работа Банковские риски

ВВЕДЕНИЕ

ГЛАВА 1.БАНКОВСКИЕ РИСКИ: ВИДЫ, ПРИЧИНЫ ВОЗНИКНОВЕНИЯ

1.1. Характеристика исследуемого объекта: филиал № 124 Брянского отделения № 8605 СБЕРБАНКА РОССИИ

1.2. Определение банковского риска, его виды, причины возникновения

1.2.1.Виды банковских рисков

1.2.2 Риски ликвидности

1.2.3. Депозитный риск

1.2.4. Классификация рисков успеха

ГЛАВА 2. ОРГАНИЗАЦИЯ СОЗДАНИЯ И ИСПОЛЬЗОВАНИЯ РЕЗЕРВА НА ВОЗМОЖНЫЕ ПОТЕРИ ПО ССУДАМ

2.1. Порядок образования резерва на возможные потери по ссудам

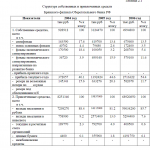

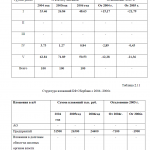

2.1.1. Анализ структуры собственных и привлеченных средств Брянского филиала СБЕРБАНКА РФ

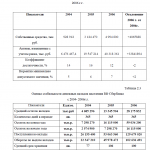

2.1.2. Анализ достаточности собственных средств Брянского филиала Сберегательного банка

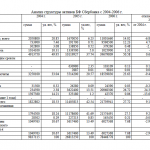

2.1.3. Оценка стабильности денежных вкладов населения БФ Сбербанка

2.1.4 Анализ структуры вкладов БФ Сбербанка

2.2. Механизм использования резерва на возможные потери по ссудам

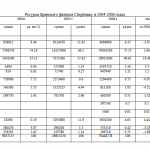

2.2.1. Анализ сформированных ресурсов Брянского филиала Сбербанка

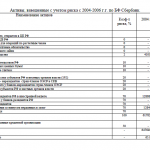

2.2.2. Анализ качества активов и пассивов банка

2.2.3. Анализ структуры вложений в ценные бумаги

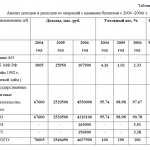

2.2.4. Анализ доходов и расходов от операций с ценными бумагами

2.2.5. Анализ предоставления ссуд и оценка группы риска

ГЛАВА 3. МЕТОДЫ РЕГУЛИРОВАНИЯ БАНКОВСКИХ РИСКОВ

3.1. Способы управления кредитным риском

3.2. Страхование активных и пассивных операций банка, современная практика и проблемы развития

3.2.1 Стратегия управления активами

3.2.2.Стратегия управления пассивами

3.2.3.Стратегия управления фондами

3.2.4.«Кольца обороны»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ 1-13

Риск для банкира означает неопределенность, связанную с некоторыми событиями. Например, будет ли клиент пролонгировать предоставленный ему кредит. Вырастет ли в следующем месяце объем депозитов? Увеличатся ли цена акций банка и его прибыль? Каково будет движение процентных ставок на следующей неделе и окажет ли оно воздействие на размер банковской прибыли?

Банкиры могут быть больше всего заинтересованы в достижении высоких цен на акции и высокой прибыльности, но при этом они не могут игнорировать проблему рискованности банковских операций. Фактически контроль за банковскими рисками представляет собой один из важнейших факторов, определяющих прибыльность банка в ближайшей перспективе. Усиление экономической неустойчивости и имеющие место проблемы со ссудами в электро-энергетику, недвижимость и иностранными кредитами заставляли банкиров в последние годы уделять особое внимание возможностям оценки и контроля за банковским риском.

Как любое другое капиталистическое предприятие, работающее в условиях рынка, банк подвержен риску потерь и банкротства. Естественно, что стремясь максимизировать прибыль, руководство банка одновременно стремится свести к минимуму возможность возникновения убытков. Две эти цели в известной мере противоречат друг другу, что обусловлено противоположностью интересов владельцев (акционеров) банка и его вкладчиков. Первые ориентируются на получение максимального дохода и готовы идти на риск, чтобы извлечь дополнительную прибыль; для вторых же главное значение имеет сохранность их средств, доверенных банку. Поддержание оптимального соотношения между доходностью и риском составляет одну из главных и наиболее сложных проблем управления банком.

Риск ассоциируется с неопределенностью, последняя же связана с событиями, которые трудно или невозможно предвидеть. Для банка основные виды риска связаны со структурой его портфеля, т. е. с набором финансовых активов, в которые вложены ресурсы банка.

Риск не имеет единого определения. Но основа любого риска — это неуверенность в будущем. Традиционно выделяются два определения риска. Первое базируется на причинах риска и их неопределенности. Например, я не знаю, как будет меняться процент. Второе определение риска основывается на самом воздействии на риск. Отсюда риск — это негативные отклонения от поставленной цели. Например, жду, что кредит будет возвращен, а он не возвращается.

Причины риска – самые разнообразные. Среди них: экономические кризисы, рост внешней задолженности, финансовые инновации, инфляционные процессы, рост расходов банка и другие.

Классическое учение о банковской системе исходит из исключи¬тельного существования трех ведущих критериев, которые следует учитывать банкам. Это — ликвидность, рентабельность и безопасность.

В практической банковской деятельности предполагается либо, во-первых, одинаковая значимость целей, либо, во-вторых, выбирается максимизация прибыли при поддержании ликвидности и учета безопасности.

Как свидетельствует зарубежная практика, содержательная сторона риска, способы его установления постоянно подвергаются модификации. На это влияют ряд причин. Среди них можно выделить следующие группы:

Первая группа — изменение структуры рынка, обострение конкуренции, универсализация банков, экспансия отделений, выравнивание структуры клиентов.

Вторая группа — усиливающиеся колебания процентов, обусловленные внешними факторами: конъюнктурой, денежной политикой, усилением небанковской конкуренции.

Третья группа — усиливающиеся требования клиентов, что находит выражение в растущей чувствительности цен и более дифференцированном спросе на банковские услуги.

Четвертая группа — рост банковских расходов.

Пятая группа — повышение значения и количественный рост типичных банковских рисков, которые всегда имеют место (кредитный риск, процентный риск и др.).

Шестая группа — тенденция стагнации темпов экономического роста, которые имеют значение для собственного развития банков.

Банковская рисковая политика — это мероприятия, которые проводит банк для достижения поставленных целей. Каждый банк в интересах безопасности проводит свои защитные мероприятия против риска. Эти мероприятия и составляют содержание рисковой политики. Она осуществляется в двух направлениях: во-первых, в целях предотвращения риска; во-вторых, в целях смягчения неизбежных рисков.

Наряду с рисковой политикой отдельного банка (инструментами которой являются банковские договора, устав банка), применяются и коллективные методы обеспечения финансовой безопасности (на¬пример, системы страхования вкладов и др.)

Курсовая работа рассматривает тему: « Банковские риски: понятие, виды и способы блокирования». Целью курсовой работы является рассмотреть сущность и классификацию банковских рисков. Рассмотреть анализ деятельности банка с 2004-2006 г., а именно: анализ достаточности собственных средств БФ СБ ; анализ качества активов и пассивов, анализ предоставления ссуд и оценка группы риска, анализ структуры вложения в ценные бумаги. Все это в ходит в задачи курсового проекта. В третьей главе рассмотрим методы регулирования банковских рисков.

ЗАКЛЮЧЕНИЕ

Основное назначение банка – посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Наряду с банками перемещение денежных средств на рынках осуществляют и другие финансовые и кредитно-финансовые учреждения: инвестиционные фонды, страховые компании, брокерские, дилерские фирмы и т.д.

Риск не имеет единого определения. Но основа любого риска — это неуверенность в будущем. Традиционно выделяются два определения риска. Первое базируется на причинах риска и их неопределенности. Например, я не знаю, как будет меняться процент. Второе определение риска основывается на самом воздействии на риск. Отсюда риск — это негативные отклонения от поставленной цели.

Основными видами мероприятий по преодолению риска являются:1) избежание риска; 2) сокращение риска, или его регулирование;3) предусмотрение риска в балансе банка.

Банки используют различные способы защиты от всех этих многочисленных видов риска. На практике имеется несколько “колец обороны”, на которые могут полагаться владельцы банка для сохранения финансовых позиций своих учреждений. Среди них можно выделить управление качеством, диверсификацию, страхование депозитов и собственный капитал.

Банковские риски охватывают все стороны деятельности банков — как внешние, так и внутренние. В соответствии с этим выделяются внешние и внутренние риски.

Внешние риски делятся на две большие группы: 1) риски ликвидности и 2) риски успеха.

Риски ликвидности включают:

— депозитный риск, или риск пролонгации (когда вклады отзываются до истечения срока их хранения); кредитный риск, или риск невозврата кредита в срок; риск новых, непланируемых кредитов; рыночный риск, или риски по новым видам деятельности (по факторинговым, лизинговым, инвестиционным операциям и др.; прочие риски.

Как видно из этого перечисления, основополагающими рисками ликвидности являются кредитные риски. Следует однако иметь в виду, что в последние годы банками активно проводятся инвестиционные операции — операции с ценными бумагами, а поэтому усиливается значение рыночного риска.

К рискам успеха относятся:

— отраслевой риск; страновой риск; процентный риск; валютный риск; прочие риски.

Центральное место среди внешних банковских рисков занимают кредитные риски. Кредитный риск — это риск невозврата кредита должником в соответствии со сроками и условиями кредитного договора.

Депозитный риск относится к рискам ликвидности и связан с досрочным отзывом вкладчиками своих вкладов из банка. Поэтому коммерческие банки проводят большую работу по привлечению различного рода вкладов. Дифференциация условий привлечения вкладов у коммерческих банков является активным средством борьбы за вкладчика, обостряющим банковскую конкуренцию. Чтобы избежать негативных последствий этой конкуренции, практикуется согласование уровня процента по вкладам между банками. Как свидетельствует зарубежная практика, иногда уровень этих процентов устанавливается непосредственно центральным банком. В России это делается для системы Сберегательного банка РФ, который работает с государственной поддержкой.

Существует риск доступности кредита. Нет гарантии того, что на любом из кредитных рынков кредиторы пожелают и смогут предоставить ссуду каждому заемщику. Когда общие кредитные условия неблагоприятны, кредиторы могут ограничить выдачу средств в кредит, предоставляя его только самым надежным и наиболее лояльным из своих клиентов.

Произведенный анализ банка показал, что в общей сумме привлеченных ресурсов больший удельный вес принадлежит вкладам населения. В 2004 году он составил 88.4%, в 2005 году не смотря на абсолютный прирост вкладов населения в рублях на 8 816 730 тыс. руб., доля их в общей сумме привлеченных средств падает до 81.2%.

Изменившейся спрос населения на виды банковских услуг, а именно, возросла доля вкладов населения в иностранной валюте – на 3.8%. В 2006 году доля рублевых вкладов населения увеличивается на 4.5%.

В 2006 году денежные вклады населения обладали наибольшей стабильностью по сравнению с 2004 и 2005 годами: уровень оседания средств, поступающих во вклады составил 33.1%. Такая доля средств могла быть использована банком в качестве долгосрочного ресурса кредитования, это на 15.04% больше , чем в 2004 году и на 16.48% чем в 2005 г.

Если учесть и показатель среднего срока хранения денежных средств на вкладах, то можно сделать вывод, что наибольшей стабильностью обладали средства в 2006 году.

Для обеспечения ежедневной способности банка отвечать по своим обязательствам структура активов коммерческого банка должна соответствовать качественным требованиям ликвидности. С этой целью все активы банка разбиваются на группы по степени ликвидности в зависимости от срока погашения. Активы банка делятся на высоколиквидные (т.е. активы, которые обеспечивают мгновенную ликвидность), ликвидные, активы долгосрочной ликвидности .

Устанавливая рациональную структуру активов , банк должен выполнять требования к ликвидности, а следовательно, иметь достаточный размер высоколиквидных, ликвидных и долгосрочно ликвидных средств по отношению к обязательствам с учетом их сроков, сумм и типов и выполнять нормативы мгновенной, текущей и долгосрочной ликвидности.

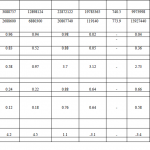

БФ Сбербанка имеет достаточный размер ликвидных активов по отношению к своим обязательствам. Самым главным принципом в построении рациональной структуры активов банка является условие выдержать установленное ЦБР соотношение между ликвидными и суммарными активами, равное в 2006 году 10%. В анализируемом периоде горизонтальный тренд соотношения ликвидных и суммарных активов составляет 70.8 : 43.97 : 64.6.

Взвешивание активов по степени риска производится путем умножения остатка средств на соответствующем балансовом счете ( счетах ) или их части на коэффициент риска ( % ), деленный на 100%.

Сводный риск активов БФ Сбербанка в рассматриваемом периоде снижается с 65.8% до 51.4%. Рост степени риска в 2005 году до 72.9% как уже отмечалось, возник в результате отвлечения средств I группы риска ( касса и приравненные к ней средства ) в самый рискованный вид деятельности банка – кредиты ( V группа риска ).

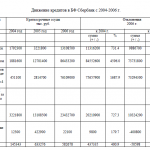

Основным видом деятельности БФ Сбербанк, с точки зрения получения доходов, является предоставление ссуд. Анализ движения кредитов банка предполагает изучение финансовой отчетности, из которой можно определить удельный вес вновь выданных кредитов по отношению к остатку ссудной задолженности на конец отчетного периода, процент погашения кредитов за отчетный период, соотношение дебетовых и кредитовых оборотов, рост кредитных вложений за отчетный период, достаточность резерва на возможные потери по ссудам, размер просроченных процентов .

В 2006 году БФ Сбербанком было выдано ссуд физическим лицам на сумму 86 433 200 тыс. руб., это на 84 552 600 тыс. рублей больше, чем в 2004 году и на 73 731 800 тыс.рублей чем в 2005 Положительным фактором в работе по кредитованию является то, что в 2006 году было погашено 88 % выданных кредитов, чего нельзя сказать о предшествующих годах: в 2004 году остаток задолженности на конец года был равен 3 221 800 тыс.руб. и 42% этой задолженности составили непогашенные кредиты 2006 года; в 2005 году процент погашения также невелик – 22%.

Анализ кредитных взаимоотношений включает оценку степени кредитного риска, связанного с предоставлением ссуд заемщику. Кредитный риск – это риск непогашения основного долга и процентов. Поэтому особое внимание следует уделять анализу формирования резерва на возможные потери по ссудам.

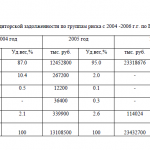

Методика анализа кредитного портфеля предполагает отнесение ссуд к одной из пяти групп риска. Для первой группы риск оценивается в размере 2%, для второй – 5%, для третьей – 30%, для четвертой – 75%, для пятой – 100%.

Распределение суммы кредиторской задолженности по группам риска- видно, что ссудная задолженность с минимальной степенью риска занимает приоритетное место и в 2006 году доля ее увеличивается до 99.5%, что на 12.5% выше , чем в 2004 году и на 4.5% чем в 2005 г.

Положительным фактором в области кредитования является сокращение ссуд, относящихся к V группе риска до 0.5%.

Сегодня банки рассматривают свои портфели активов и пассивов как единое целое, которое определяет роль совокупного портфеля банка в достижении его общих целей — высокой прибыли и приемлемого уровня риска. Совместное управление активами и пассивами дает банку инструментарий для защиты депозитов и займов от воздействия колебаний циклов деловой активности и сезонных колебаний, а также средства для формирования портфелей активов, которые способствуют реализации целей банка. Суть управления активами и пассивами заключается в формировании стратегий и осуществлении мероприятий, которые приводят структуру баланса банка в соответствие с его стратегическими программами.

Диссертация на заказ без посредников,без предоплаты