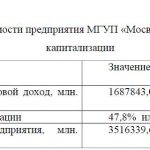

Диплом: Оценка стоимости предприятия (бизнеса) МГУП «Мосводоканал»

Внедрение системы управления

стоимостью — достаточно продолжительный процесс, западные специалисты оценивают его продолжительность в 2–3 года. Рассмотрим основные этапы внедрения системы управления стоимостью на предприятии, рис. 2.6. [77]

стоимостью — достаточно продолжительный процесс, западные специалисты оценивают его продолжительность в 2–3 года. Рассмотрим основные этапы внедрения системы управления стоимостью на предприятии, рис. 2.6. [77]Этап 1-й: определение точки отсчета:

Первым шагом на пути к созданию системы управления стоимостью компании является определение стоимости организации в качестве точки отсчета. То есть, берется ближайшая прошедшая отчетная дата и на эту дату определяется стоимость компании. Не исключено, что в последующем, в процессе разработки специфической оценочной модели для компании, стоимость на исходную дату, могут быть внесены поправки и уточнения, однако, именно в сравнении с данной величиной стоимости будут определять достижения компании.

Существующие методы, позволяющие определять стоимость предприятия, условно можно разделить на несколько групп: а) методы, базирующиеся на определении стоимости отдельных активов, которыми владеет оцениваемое предприятие (имущественный подход);

б) методы, основанные на анализе конъюнктуры фондового рынка (как биржевого, так и внебиржевого), а точнее сделок, совершенных с акциями или долями уставного капитала предприятий, аналогичных оцениваемому (рыночный подход); в) методы, основанные на анализе доходов оцениваемого предприятия (доходный подход). Методы различных групп позволяют рассматривать стоимость предприятия под различными углами зрения.

б) методы, основанные на анализе конъюнктуры фондового рынка (как биржевого, так и внебиржевого), а точнее сделок, совершенных с акциями или долями уставного капитала предприятий, аналогичных оцениваемому (рыночный подход); в) методы, основанные на анализе доходов оцениваемого предприятия (доходный подход). Методы различных групп позволяют рассматривать стоимость предприятия под различными углами зрения. Имущественный подход, с одной стороны, позволяет найти ответ на вопрос о стоимости создания предприятия, аналогичного оцениваемому. Эта стоимость может рассматриваться с одной стороны как барьер для вхождения в отрасль новых конкурентов, а с другой стороны, позволяет понять, сколько могут получить

акционеры, распродав активы (ликвидировав предприятие). Рыночный подход позволяет определить цену, которую инвесторы в сложившихся экономических условиях готовы заплатить нынешним акционерам за оцениваемое предприятие. Результат, получаемый в ходе использования методов доходного подхода, отражает величину денежных средств, которую предприятие способно заработать для своих владельцев в будущем.

акционеры, распродав активы (ликвидировав предприятие). Рыночный подход позволяет определить цену, которую инвесторы в сложившихся экономических условиях готовы заплатить нынешним акционерам за оцениваемое предприятие. Результат, получаемый в ходе использования методов доходного подхода, отражает величину денежных средств, которую предприятие способно заработать для своих владельцев в будущем. Сопоставление результатов, полученных в ходе применения методов различных групп, имеет существенно большую информативность для менеджмента предприятия, нежели результаты, полученные одним методом или усредненная величина результата. Например, если стоимость, полученная в рамках имущественного подхода, больше стоимости, определенной доходным подходом,

то акционерам выгоднее распродажа активов предприятия, нежели продолжение его функционирования. В этих условиях менеджмент компании должен осуществить ряд мероприятий, позволяющих повысить доходы. Если акции предприятия котируются на бирже, и капитализация компании (произведение биржевой цены акции на количество акций) меньше стоимости, рассчитанной доходным подходом, то, вполне возможно, что менеджмент не уделяет достаточного внимания работе с профессиональными участниками фондового рынка, а предприятие становится привлекательным объектом для поглощения.

то акционерам выгоднее распродажа активов предприятия, нежели продолжение его функционирования. В этих условиях менеджмент компании должен осуществить ряд мероприятий, позволяющих повысить доходы. Если акции предприятия котируются на бирже, и капитализация компании (произведение биржевой цены акции на количество акций) меньше стоимости, рассчитанной доходным подходом, то, вполне возможно, что менеджмент не уделяет достаточного внимания работе с профессиональными участниками фондового рынка, а предприятие становится привлекательным объектом для поглощения. Этап 2-й: определение основных факторов стоимости:

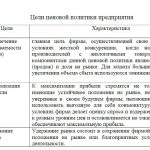

На стоимость компании оказывают воздействие различные факторы (факторы стоимости), в частности, ценовая политика компании, состояние производственных мощностей, уровень конкуренции в отрасли, надежность поставщиков, нормативные акты издаваемые государством, общеэкономическая ситуация в стране и т.п. Факторы стоимости можно разделить на две условные группы:

внешние факторы (факторы, возникающие независимо от волеизъявления менеджмента компании, однако, это не означает, что наступление тех или иных событий нельзя было предвидеть и принять меры по минимизации негативных последствий) и внутренние (факторы, связанные с действиями менеджмента, отраслевой спецификой самого предприятия). Рассмотрим примеры, внешних и внутренних факторов стоимости.

внешние факторы (факторы, возникающие независимо от волеизъявления менеджмента компании, однако, это не означает, что наступление тех или иных событий нельзя было предвидеть и принять меры по минимизации негативных последствий) и внутренние (факторы, связанные с действиями менеджмента, отраслевой спецификой самого предприятия). Рассмотрим примеры, внешних и внутренних факторов стоимости.

Государственные органы принимают решение о введении лицензирования на один из видов деятельности. Введение лицензирования на три-четыре месяца “замораживает” деятельность компании. Введение лицензирования – это внешний фактор, однако, это не означает, что предприятие не должно было заранее готовиться к подобной ситуации. Другим примером внешнего воздействия государства на бизнес может являться повышение ставок налогов. Величина стоимости компании, которая может быть “уничтожена” в результате воздействия данных факторов, определяет значимость того или иного фактора стоимости. Теперь, приведем пример внутреннего фактора стоимости.

Производство предприятия основано на конвейере, поломка которого приводит к простою всего производственного процесса, а, следовательно, убыткам. Факт зависимости предприятия от данного конвейера – “внутренний” фактор стоимости.

Производство предприятия основано на конвейере, поломка которого приводит к простою всего производственного процесса, а, следовательно, убыткам. Факт зависимости предприятия от данного конвейера – “внутренний” фактор стоимости. С точки зрения управления стоимостью, важно выстроить всю систему факторов, воздействуя на которые можно добиваться постепенного роста стоимости. Система представляет совокупность показателей деятельности компании и отдельных ее подразделений и отделов. Показатели детализируются для каждого уровня управления, что приводит к тому, что высшее звено руководство зачастую контролирует финансовые показатели, в то время как низшие звенья менеджмента отвечают за количественные и качественные результаты работы.

Внедрение системы оперативного контроля над стоимостью активов- в рамках концепции управления стоимостью, имущественный комплекс понимается в широкой трактовке. Понятие охватывает как материальные, так и нематериальные активы. В процессе определение рыночной стоимости компании, как точки отсчета, проводиться стоимостной анализ основных элементов имущественного комплекса. При этом, выявляются активы, которые могут быть не отраженны бухгалтерском балансе, но имеющие существенную стоимость (например, товарный знак компании). Могут возникать и другие ситуации, когда отраженные в балансе активы в действительности уже обесценились. Цель этапа состоит в выявлении тех групп активов, стоимость которых, во-первых, имеет ключевое значение для компании, во-вторых, имеет значительный потенциал роста, в-третьих, достигла своего пика и теперь их выгоднее реализовать, чем обладать ими.

Стоимость отдельных объектов имущественного комплекса, также как и компании в целом, зависит от множества факторов.

Большинству объектов присущи свойственные только им факторы. Для того, чтобы не заниматься анализом объектов, не имеющих критической важности для предприятия, важно четкое разнесение объектов по вышеупомянутым группам. Часть объектов, попавших в группы, должны в дальнейшем находиться под регулярным наблюдением сотрудников компании, в отношении других может быть начата предпродажная подготовка. [77]

Большинству объектов присущи свойственные только им факторы. Для того, чтобы не заниматься анализом объектов, не имеющих критической важности для предприятия, важно четкое разнесение объектов по вышеупомянутым группам. Часть объектов, попавших в группы, должны в дальнейшем находиться под регулярным наблюдением сотрудников компании, в отношении других может быть начата предпродажная подготовка. [77]На практике, для осуществления контроля над активами требуется владение определенной информацией: нынешняя и прогнозная рыночная цена актива, средняя рентабельность, совокупность технологической информации.

Обладая подобной информацией возможно активное управление имущественным комплексом предприятия, под которым понимается активная покупка/продажа активов, в случае прогнозируемого негативного изменения их цены или недостаточной их отдачей. Необходимо, чтобы соответствующие работники предприятия контролировали работу активов, отслеживали их нынешнюю и прогнозировать будущую их стоимость. Особенно это касается предприятий имеющих большой запас готовой продукции и товарно-материальных запасов, которые требуют постоянный контроль над рыночной конъюнктурой.

Обладая подобной информацией возможно активное управление имущественным комплексом предприятия, под которым понимается активная покупка/продажа активов, в случае прогнозируемого негативного изменения их цены или недостаточной их отдачей. Необходимо, чтобы соответствующие работники предприятия контролировали работу активов, отслеживали их нынешнюю и прогнозировать будущую их стоимость. Особенно это касается предприятий имеющих большой запас готовой продукции и товарно-материальных запасов, которые требуют постоянный контроль над рыночной конъюнктурой. Подготовка персонала компании к внедрению системы управления стоимостью- внедрение концепции управления стоимостью в сложившуюся систему управления организацией невозможно без адекватно подготовленных кадров, способных как самостоятельно выполнять расчеты, так и доводить оперативную информацию до соответствующих отделов.

Сначала определяется круг ключевых сотрудников, которые и будут на местах внедрять основы обновленной системы управления. В качестве опорных сотрудников, как правило, выступают работники финансовой службы, руководители подразделений и отделов, сотрудники служб, отвечающих за состояние имущественного комплекса. Ключевые сотрудники, в первую очередь, изучают суть концепции управления стоимостью, а также основные подходы к определению стоимости предприятия, в объеме достаточном для самостоятельного выполнения расчетов в рамках системы оценки воздействия управленческих решений на стоимость компании в целом. В дальнейшем, совместно с вышеупомянутыми сотрудниками осуществляется подробный разбор факторов стоимости предприятия. Что позволяет, с определенной степенью уверенности, предполагать способность, в

дальнейшем, не только довести факторы стоимости до остальных сотрудников подразделения, но эффективно управлять факторами, а также выделять новые, возникающие по мере развития компании.

дальнейшем, не только довести факторы стоимости до остальных сотрудников подразделения, но эффективно управлять факторами, а также выделять новые, возникающие по мере развития компании. Во многом задача по доведению информации о концепции управления до сотрудников подразделений и отделов ляжет на подготовленных ключевых специалистов. И этот процесс, может занять несколько месяцев, поскольку осознать возможности системы, можно лишь применяя ее практически, решая оперативные вопросы. Эффективность подготовки сотрудников во многом зависит от позиции руководства компании к нововведению. Если сотрудник осознает,

что руководство компании поддерживает и поощряет новую концепцию, это зачастую является мощным стимулом к восприятию дополнительных знаний. [70]

что руководство компании поддерживает и поощряет новую концепцию, это зачастую является мощным стимулом к восприятию дополнительных знаний. [70]Этап 3-й: создание системы оценки оперативных и стратегических управленческих решений:

Ориентация менеджмента на создание стоимости подразумевает наличие инструмента, позволяющего определять характер и степень воздействия того или иного решения на благосостояние акционеров. Необходимо уточнить, что подобным инструментом должно владеть не только высшее звено руководства, но и младшие менеджеры. Связано это с тем, что большинство оперативных вопросов решается руководителями отделов самостоятельно. Система оценки не позволит избежать субъективности принимаемых решений, но субъективность будет в

большей степени направлена на достижение конкретных показателей, приводящих в итоге к росту стоимости компании.

большей степени направлена на достижение конкретных показателей, приводящих в итоге к росту стоимости компании. Безусловно, говоря о системе оценки оперативных управленческих решений, мы не подразумеваем, что низшее звено управления, принимая решения, будет производить сложные и трудоемкие вычисления, позволяющие определить, как измениться стоимость компании. Менеджеры должны лишь понимать направление изменения (рост или снижение) стоимости, к которому приведут их действия. Система оценки будет базировать на факторах стоимости определенных для соответствующего звена управления. Схема факторов стоимости, система оценки управленческих решений и порядок вознаграждения труда способствуют повышению инициативности сотрудников, поскольку четко определяют поставленные перед ними цели и дают уверенность в адекватной оценки труда.

Решения о дополнительной эмиссии акций, выбор инвестиционного проекта, реструктуризация предприятия относятся к стратегическим, поскольку способны оказывать влияние на долгосрочную политику компании и ее финансовое положение. В этих случаях, расчет эффекта от принятого решения производится также детально и подробно, как оценка предприятия на первом этапе. Подобные обоснования принимаемых решений позволяют выделять факторы, обеспечивающие эффективную реализацию планов, установить цели для всех звеньев управленческого аппарата в увязке с существующей системой, ориентированной на создание стоимости, и наконец, в последствии определять причины,

не позволившие реализовать проект и не нашедшие свое отражение в процессе оценки принимаемого решения.

не позволившие реализовать проект и не нашедшие свое отражение в процессе оценки принимаемого решения. Этап 4-й: анализ вклада подразделений в стоимость компании:

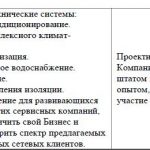

Многие предприятия занимаются производством и реализацией более чем одного вида товаров и услуг. В целях повышения управляемости, а также адекватной оценки вклада тех или иных товарных групп в стоимость компании, различные производства рассматриваются как бизнес единицы. Процесс разбиения предприятия на бизнес-единицы на основе логического принципа называется сегментацией. Выделяют два основных подхода к сегментации. Сегментация, основанная на характеристиках потребителя товаров и услуг (сегментация по типу потребителя), и разбиение на бизнес-единицы исходя из знаний, опыта и технологий, необходимых предприятию для производства той или иной продукции (сегментация по типу профессиональных навыков). В последующем для каждой бизнес-единицы определяются решающие факторы стоимости и анализируются результаты их хозяйственной деятельности.

Основная цель данного этапа выявить бизнес-единицы “создающие” и “разрушающие” стоимость. Если бизнес-единица разрушает стоимость компании, необходимо принять решение либо о разработке системы мероприятий, позволяющих сделать подразделение доходным, либо о продаже подразделения другой компании,

либо о закрытии подразделения и распродаже активов. Но даже если подразделение обеспечивает для компании прирост стоимости, важно определить насколько существенна эта стоимость в рамках компании, насколько серьезен потенциал дальнейшего прироста стоимости. В ситуации, когда бизнес-единица, обеспечивая прирост стоимости компании, не является основной (профильной), более того, в составе другого предприятия может обеспечивать существенно большую стоимость, подлежит продаже.

либо о закрытии подразделения и распродаже активов. Но даже если подразделение обеспечивает для компании прирост стоимости, важно определить насколько существенна эта стоимость в рамках компании, насколько серьезен потенциал дальнейшего прироста стоимости. В ситуации, когда бизнес-единица, обеспечивая прирост стоимости компании, не является основной (профильной), более того, в составе другого предприятия может обеспечивать существенно большую стоимость, подлежит продаже. На крупных предприятиях в качестве отдельной бизнес-единицы выделяется головной офис (центральный аппарат управления). Головной офис зачастую выступает в качестве “разрушителя” стоимости, поскольку на него относятся все издержки связанные с централизованным обслуживанием подразделений (финансовая служба, юридическая служба и т.п.). Полезность головного офиса заключается в экономии, которую удается достичь предприятию за счет использования собственных специалистов, а не внешних консультантов.

Суммарная стоимость бизнес-единиц (включая, головной офис) есть стоимость компании в целом, поэтому управление стоимостью компании невозможно без эффективного контроля над стоимостью отдельных подразделений.

Суммарная стоимость бизнес-единиц (включая, головной офис) есть стоимость компании в целом, поэтому управление стоимостью компании невозможно без эффективного контроля над стоимостью отдельных подразделений. Этап 5-й: подготовка отчета с позиции управления стоимостью:

Информация о результатах деятельности предприятия, пропущенная сквозь призму концепции управления стоимости может через определенный промежуток времени предоставляться заинтересованным лицам, в частности акционерам.

Естественно, это должна быть не разовая акция, а постоянно проводимая работа по увеличению информационной прозрачности предприятия. Такие действия дают акционерам уверенность в том, что менеджеры от них ничего не скрывают, а также сопутствуют восприятию результатов действий в более понятной форме – ведь каждому понятно – плохо это или хорошо, когда стоимость твоей доли компании уменьшилась на 35%; но вовсе не каждый поймет, как воспринимать информацию о том, что увеличилась производительность финансового отдела или запущен в действие новый инвестиционный план по освоению черноземных земель. [70]

Естественно, это должна быть не разовая акция, а постоянно проводимая работа по увеличению информационной прозрачности предприятия. Такие действия дают акционерам уверенность в том, что менеджеры от них ничего не скрывают, а также сопутствуют восприятию результатов действий в более понятной форме – ведь каждому понятно – плохо это или хорошо, когда стоимость твоей доли компании уменьшилась на 35%; но вовсе не каждый поймет, как воспринимать информацию о том, что увеличилась производительность финансового отдела или запущен в действие новый инвестиционный план по освоению черноземных земель. [70]Поэтому, данная информация, может включаться отдельным блоком в отчет для акционеров, например в виде отдельной главы; а также быть постоянным спутником промежуточных докладов для владельцев компании.

Составляющие отчета об оценке (отчет содержит):

-подробные описания всех оцениваемых прав, а также объекта оценки;

-финансовый анализ, краткую диагностику бизнеса, оценку финансовой устойчивости, уровня платежеспособности;

-анализ конкретного рынка и отрасли в целом;

-указание применяемых методик;

-подробное описание расчетов стоимости бизнеса с использованием разных методов;

-учет бизнес потенциала;

-указание результатов оценки, итоговый расчет стоимости объекта оценки. [67]

Таким образом, применение концепции управления стоимости способно дать не только результаты, связанные с улучшением финансового состояния компании, но и одновременно увеличивает имидж компании в глазах, как собственных акционеров, так и потенциальных инвесторов компании.

Диссертация на заказ без посредников, без предоплаты