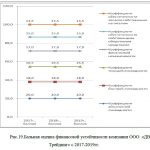

ВКР: Анализ финансовой устойчивости организации по данным бухгалтерской отчетности (на примере ООО «ДВ Трейдинг»)

[collapse]

Определение степени финансовой устойчивости

формируется на основе данных финансового анализа, т.е. для оценки финансовой устойчивости хозяйствующего субъекта необходимо проведение анализа его финансового состояния. В его процессе используются различные методы и подходы с учетом поставленных целей, задач. В настоящее время существует множество методик анализа финансовой устойчивости. Особо значимые и широко используемые методики Шеремета А.Д., Никифоровой H.A., Ковалева В.В., Артеменко В.Г., Донцовой JI.B., Стояновой Е.С., Белендира М.В. и другие. Методика каждого автора имеет свои особенности, которые заключаются в способах проведения анализа. Обычно анализ финансовой устойчивости предполагает анализ следующих направлений: анализ имущества предприятия и источников его формирования, т.е. анализ бухгалтерского баланса; анализ показателей платежеспособности и ликвидности, в том числе анализ ликвидности баланса; анализ показателей финансовой устойчивости и оценка финансового состояния. Стоянова Е.С. в своей методике к этим показателям добавляет анализ рентабельности и кредитоспособности . [30]

формируется на основе данных финансового анализа, т.е. для оценки финансовой устойчивости хозяйствующего субъекта необходимо проведение анализа его финансового состояния. В его процессе используются различные методы и подходы с учетом поставленных целей, задач. В настоящее время существует множество методик анализа финансовой устойчивости. Особо значимые и широко используемые методики Шеремета А.Д., Никифоровой H.A., Ковалева В.В., Артеменко В.Г., Донцовой JI.B., Стояновой Е.С., Белендира М.В. и другие. Методика каждого автора имеет свои особенности, которые заключаются в способах проведения анализа. Обычно анализ финансовой устойчивости предполагает анализ следующих направлений: анализ имущества предприятия и источников его формирования, т.е. анализ бухгалтерского баланса; анализ показателей платежеспособности и ликвидности, в том числе анализ ликвидности баланса; анализ показателей финансовой устойчивости и оценка финансового состояния. Стоянова Е.С. в своей методике к этим показателям добавляет анализ рентабельности и кредитоспособности . [30]

Профессор Колчиной Н.В. в своей методике анализа финансовой устойчивости подразумевает анализ следующих показателей: анализ состава, динамики имущества предприятия; анализ состава, структуры и динамики источников формирования имущества; анализ наличия и динамики собственных оборотных средств; анализ структуры и динамики кредиторской задолженности; анализ состава и структуры оборотных средств; анализ структуры и динамики дебиторской задолженности; анализ коэффициентов платежеспособности. [18]

Методика Шеремета А.Д. и Сайфулиной P.C., основана на трехкомпонентном показателе типа финансовой устойчивости :

1)Наличие собственных оборотных средств (СОС)(1):

СОС = Капитал и резервы – Внеоборотные активы (1);

2) Наличие функционирующего капитала (то есть собственных и привлеченных источников формирования запасов, ФК) (2):

ФК = (Капитал и резервы + Долгосрочные пассивы) – Внеоборотные активы (2);

3) Общая величина основных источников формирования запасов и затрат (ОИ)(3):

ОИ = Собственные и долгосрочные заемные источники + Краткосрочные кредиты и займы – Внеоборотные активы(3).

Каждому из названных показателей соответствует показатель обеспеченности запасов и затрат (ЗЗ): формулы их расчета даны в левом столбце таблицы 1(Приложение 2). Результаты расчетов способны выявить, какова финансовая ситуация на анализируемом предприятии, при этом различают: абсолютную независимость финансового состояния; нормальную независимость; неустойчивое финансовое состояние; кризисное. Рассмотрим подробнее.

1. Абсолютная независимость финансового состояния. Все запасы предприятия покрываются собственными оборотными средствами, то есть организация не зависит от внешних кредиторов. Этот тип ситуации встречается крайне редко, и подчас свидетельствует не столько о прочном финансовом положении компании, а о том, что ее руководство не умеет, не желает или не имеет возможности использовать внешние источники средств для основной деятельности.

2. Нормальная независимость финансового состояния гарантирует платежеспособность.

3. Неустойчивое финансовое состояние чревато нарушением платежеспособности, однако возможность восстановления равновесия в результате пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов сохраняется.

4. Кризисное финансовое состояние. Организация полностью зависит от заемных источников финансирования. Собственного капитала и долгосрочных и краткосрочных кредитов и займов не хватает для финансирования материальных оборотных средств, пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности. ФСОС < 0; ФФК < 0; ФОИ < 0. [29]

В целом, методы финансовой устойчивости подразделяются на: абсолютные показатели и относительные показатели.

1)Абсолютные показатели финансовой устойчивости. К этой группе показателей относятся те, которые характеризуют степень обеспеченности запасов и затрат источниками их формирования, а именно: наличие собственных оборотных средств (СОС); наличие функционирующего капитала (то есть собственных и привлеченных источников формирования запасов, ФК); общая величина основных источников формирования запасов и затрат (ОИ).

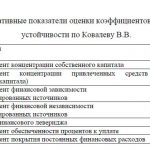

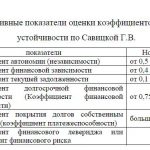

2)Относительные показатели финансовой устойчивости Анализ относительных показателей заключается в сравнении: фактических коэффициентов текущего года с периодом предыдущего года; фактических коэффициентов с нормативами; фактических коэффициентов предприятия с показателями конкурентов; фактических коэффициентов с отраслевыми показателями. В данном методе оцениваются: ключевые показатели для анализа финансовой устойчивости: коэффициент автономии; соотношение собственных и заемных средств; коэффициент обеспеченности компании собственными оборотными средствами; коэффициент финансовой устойчивости; коэффициент маневренности собственного капитала; степень платежеспособности; коэффициент краткосрочной задолженности; коэффициент текущей ликвидности. Рассмотрим подробно, как рассчитать данные показатели для проведения анализа финансовой устойчивости фирмы.

Коэффициент автономии – еще его называют коэффициентом финансовой независимости. В него входит доля собственного капитала и резерв стоимости активов. С помощью показателя можно определить, велика ли роль собственных источников в общем финансировании бизнеса. Как в долгосрочных, так и в краткосрочных займах могут быть вложены средства собственников, их также относят к собственному капиталу. Формула расчета коэффициента автономии такая(4):

Ка=СК/СА (4), где:

СК -является собственным капиталом и резервами,

СА – совокупные активы.

Коэффициент соотношения собственных и заемных средств -показатель поможет оценить пропорцию нахождения собственных и заемных средств в общих источниках финансирования. Расчет нужно производить по формуле(5):

Ксиз=ЗС/СС(5), где:

ЗС – заемные средства вне зависимости от срочности;

СС – собственные средства компании.

Коэффициент обеспеченности собственными оборотными средствами -коэффициент помогает оценить, хватает ли компании собственных средств, чтобы профинансировать текущую деятельность. Здесь низколиквидные активы относятся к внеоборотным. Они должны быть профинансированы из собственных средств. Формула расчета такая(6):

КОСОС = (СК – ВА) / ОА(6), где:

СК – собственный капитал;

ВА – внеоборотные активы;

ОА – оборотные активы.

Коэффициент финансовой устойчивости -дает общий анализ долгосрочным и устойчивым источникам финансирования активов компании. Для расчета применяется следующая формула(7):

Кфу=(СС+ДолЗС)/ВБ (7), где:

СС – собственные средства;

ДолЗС – долгосрочные заемные средства,

ВБ – это валюта баланса.

Коэффициент маневренности собственного капитала- с его помощью отображается уровень ликвидности всех принадлежащих организации финансовых средств. Формула для расчета (8):

КмнСК = (СК – ВА) / СК (8), где:

СК – собственный капитал; ВА – внеоборотные активы.

Степень платежеспособности организации -коэффициент показывает способность предприятия расплачиваться по своим текущим обязательствам(9):

Кст=КрЗС/СрмВыр (9), где:

КрЗС – текущие обязательства (или краткосрочные заемные средства);

СрмВыр – средняя месячная выручка.

Коэффициент краткосрочной задолженности -показывает долю краткосрочных источников заемных денежных средств, являющихся основным источником риска для финансовой устойчивости компании. Формула для расчета(10):

Ккз=КрЗС/СЗС (10), где:

КрЗС – краткосрочные заемные средства;

СЗС – совокупные заемные средства.

Коэффициент текущей ликвидности -показатель определяет способность организации направить на погашение краткосрочных обязательств текущие активы. Формула расчета (11):

Ктл=ОА/КрЗС(11), где:

ОА – это оборотные активы;

КрЗС относятся к краткосрочным (текущим) заемным средствам.

Анализом ключевых показателей обычно занимается финансовый отдел, реже – бухгалтерия. При анализе устойчивости финансового состояния оценивают материально-производственные запасы (МПЗ) и источники, за счет которых их будут финансировать. С этим неразрывно связано состояние платежеспособности.Финансовая устойчивость имеет четыре разновидности:

-абсолютную, когда материально-производственные запасы обеспечены полностью собственными средствами, при этом предприятие имеет высокую платежеспособность и свободно от кредиторов;

-нормальную, при которой МПЗ обеспечено собственными и долгосрочными заемными средствами, платежеспособность компании хорошая;

-среднюю, когда в компании есть долгосрочные и краткосрочные заемные средства;

-кризисную, величина МПЗ выше суммы оборотных и всех заемных средств, предприятие неплатежеспособно. [32]

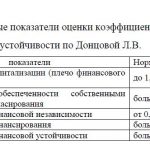

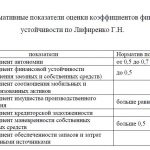

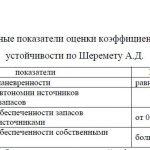

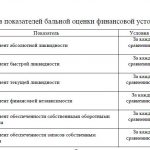

Из описания видно, что нормальный уровень финансовой устойчивости может быть достигнут за счет: роста источников средств; регулирования соотношения собственных и заемных средств; снижения величины запаса до оптимального уровня. Ниже представлены нормативы коэффициентов при анализе финансовой устойчивости организации.

Коэффициент автономии или финансовой независимости должен иметь нормативное значение не ниже 0,5.

Нормативом соотношения собственных и заемных средств считается показатель от 0,5 до 0,7%. При значениях выше единицы присутствует риск банкротства. В такой ситуации заемных средств в активе больше собственных.

Коэффициент обеспеченности собственными средствами в обороте должен быть выше 0,1. При меньшем показателе средств недостаточно, кредитные активы в обороте завышены.

Коэффициент финансовой устойчивости должен быть в нормативном значении в пределах интервала от 0,8 до 0,9.

Коэффициент маневренности собственного капитала в нормативном значении от 0,2 до 0,5. При отрицательном значении средства предприятия вложены в труднореализуемые активы, их сложно быстро мобилизовать на покрытие долгосрочных и краткосрочных платежей. Финансовая устойчивость при этом низкая.

Степень платежеспособности организации дает представление о сроках, определяемых в месяцах, которые потребуются для погашения всех текущих обязательств с учетом доходов компании на конкретный период.

Коэффициент краткосрочной задолженности в нормативном значении отсутствует. Положительным фактором служит снижение в динамике показателя. Если он растет, должна повышаться и доля ликвидных активов в структуре баланса. [15]

Коэффициент текущей ликвидности в нормативном значении может быть в интервале 1,5-2,5%. Коэффициент дополняет коэффициент просроченной задолженности, если последний показатель растет, доля краткосрочных источников также растет. В этом случае должен увеличиваться и коэффициент ликвидности. В противном случае финансовая стабильность компании снизится.

Итак, для обеспечения финансовой устойчивости организации необходимо наличие у неё финансовых ресурсов, являющихся основой развития производства. Эти финансовые ресурсы могут быть только у эффективно работающей организации, получающей стабильную прибыль . Другой особенностью финансовой устойчивости организации является гибкая структура финансовых ресурсов, которая позволяет с случае необходимости привлекать заемные источники и при этом быть кредитоспособным. Показатели анализа финансовой устойчивости рассчитываемым по различным методикам,

могут существенно различаться по методам расчета. Основной для расчета показателей является бухгалтерская отчетность компании. Не эффективное управление ресурсами организации приводит к снижению всех финансовых показателей , в таком случае компания может быть вынуждена уйти с рынка. Как показал выше представленный анализ на протяжении ряда лет в России доля убыточных компаний составляет в среднем 30,0%, при этом данный показатель существенно не меняется. Растет и сумма задолженности организаций, по некоторым отраслям наблюдаются не высокие показатели рентабельности продаж и активов. В связи с этим, является необходимым на любом предприятии не только эффективно вести бухгалтерский учет, но и основную деятельность компании, так как именно от эффективно разработанной стратегии организации зависят финансовые показатели и устойчивость .

могут существенно различаться по методам расчета. Основной для расчета показателей является бухгалтерская отчетность компании. Не эффективное управление ресурсами организации приводит к снижению всех финансовых показателей , в таком случае компания может быть вынуждена уйти с рынка. Как показал выше представленный анализ на протяжении ряда лет в России доля убыточных компаний составляет в среднем 30,0%, при этом данный показатель существенно не меняется. Растет и сумма задолженности организаций, по некоторым отраслям наблюдаются не высокие показатели рентабельности продаж и активов. В связи с этим, является необходимым на любом предприятии не только эффективно вести бухгалтерский учет, но и основную деятельность компании, так как именно от эффективно разработанной стратегии организации зависят финансовые показатели и устойчивость .

Приложение 1. Характеристика форм бухгалтерской отчетности

ВКР ФИНАНСОВАЯ УСТОЙЧИВОСТЬ ПРИЛ.1.)doc

[collapse]

Приложение 2.Типы финансовой ситуации. Учетная политика компании ООО «ДВ Трейдинг» для целей налогообложения

ВКР ФИНАНСОВАЯ УСТОЙЧИВОСТЬ ПРИЛ.2)

[collapse]

Приложение 3. Нормативно-правовое регулирование учетной политики ООО «ДВ Трейдинг». Результаты аудиторской проверки основных положений учетной политики предприятия ООО «ДВ Трейдинг». Мероприятия по совершенствованию бухгалтерского учета компании ООО «ДВ Трейдинг». Выборочная аудиторская проверка ООО «ДВ Трейдинг».

ВКР ФИНАНСОВАЯ УСТОЙЧИВОСТЬ ПРИЛ.3.)

[collapse]

Приложение 4. Мероприятия, направленные на совершенствование бухгалтерского учета компании ООО «ДВ Трейдинг»

ВКР ФИНАНСОВАЯ УСТОЙЧИВОСТЬ ПРИЛ.4)

[collapse]

Приложение 5.Анализ финансового состояния ООО «ДВ Трейдинг»

[collapse]

Диссертация на заказ без посредников