Диплом: Сравнительная характеристика бюджетных систем России и стран Таможенного союза

Прежде, чем рассмотреть

основные нормативно-правовые акты, определяющие формирование таможенного союза , является необходимым рассмотреть понятие таможенного союза и этапы его формирования. Таможенный союз – это соглашение государств об упразднении таможенных пошлин и границ между ними и введении единого таможенного тарифа в отношении других государств. Таможенный Союз Евразийского экономического сообщества (ЕврАзЭС) предполагает создание единой таможенной территории, в пределах которой обеспечивается свободное движение товаров, как произведенных на данной территории, так и ввезенных из третьих стран.

основные нормативно-правовые акты, определяющие формирование таможенного союза , является необходимым рассмотреть понятие таможенного союза и этапы его формирования. Таможенный союз – это соглашение государств об упразднении таможенных пошлин и границ между ними и введении единого таможенного тарифа в отношении других государств. Таможенный Союз Евразийского экономического сообщества (ЕврАзЭС) предполагает создание единой таможенной территории, в пределах которой обеспечивается свободное движение товаров, как произведенных на данной территории, так и ввезенных из третьих стран.В целях оптимизации процесса формирования

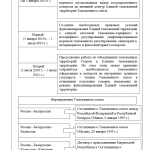

Таможенного союза и Единого экономического пространства решением глав государств-участников ЕврАзЭС от 16 августа 2006 г. (г. Сочи) предусмотрено, что формирование Таможенного союза, а в дальнейшем и Единого экономического пространства будет осуществляться первоначально на базе трех стран – России, Белоруссии и Казахстана – с последующим присоединением других государств-членов ЕврАзЭС. В связи с этим основными этапами формирования Единой таможенной территории Таможенного союза являются три этапа: предварительный, первый, второй, рис. 1.6. Формирование Таможенного союза осуществлялось на основании Соглашения о Таможенном союзе между Российской Федерацией и Республикой Беларусь(Минск, 6 января 1995 г.); Соглашения о Таможенном союзе (Россия – Белоруссия – Казахстан), заключенном

Таможенного союза и Единого экономического пространства решением глав государств-участников ЕврАзЭС от 16 августа 2006 г. (г. Сочи) предусмотрено, что формирование Таможенного союза, а в дальнейшем и Единого экономического пространства будет осуществляться первоначально на базе трех стран – России, Белоруссии и Казахстана – с последующим присоединением других государств-членов ЕврАзЭС. В связи с этим основными этапами формирования Единой таможенной территории Таможенного союза являются три этапа: предварительный, первый, второй, рис. 1.6. Формирование Таможенного союза осуществлялось на основании Соглашения о Таможенном союзе между Российской Федерацией и Республикой Беларусь(Минск, 6 января 1995 г.); Соглашения о Таможенном союзе (Россия – Белоруссия – Казахстан), заключенном  в Москве 20 января 1995 г.; Договора о присоединении Киргизской Республики к Соглашениям о Таможенном союзе(Россия-Белоруссия- Казахстан – Киргизия), заключенном в Москве 29 марта 1996 г.

в Москве 20 января 1995 г.; Договора о присоединении Киргизской Республики к Соглашениям о Таможенном союзе(Россия-Белоруссия- Казахстан – Киргизия), заключенном в Москве 29 марта 1996 г.Деятельность Таможенного союза осуществляется на основании международных договоров, действующих в рамках ЕврАзЭС, международных договоров, направленных на завершение формирования договорно-правовой базы Таможенного союза, иных международных договоров Таможенного союза, рис.1.7. Рассмотрим кратко сущность некоторых нормативно-правовых актов, представленных на рис.1.7. Соглашение об определении таможенной стоимости

товаров, перемещаемых через таможенную границу таможенного союза (Москва, 25 января 2008 г., с изм. и доп. от 23 апреля 2012 г.) устанавливает единые правила определения

товаров, перемещаемых через таможенную границу таможенного союза (Москва, 25 января 2008 г., с изм. и доп. от 23 апреля 2012 г.) устанавливает единые правила определениятаможенной стоимости товаров в целях применения Единого таможенного тарифа таможенного союза, а также применения иных мер, отличных от таможенно-тарифного регулирования, которые вводятся (могут вводиться) для регулирования товарооборота таможенного союза.

Положения настоящего Соглашения применяются в случае, если товары фактически пересекли таможенную границу Таможенного союза при ввозе на единую таможенную территорию Таможенного союза (далее – таможенная территория Таможенного союза) или если товары заявлены к ввозу при применении предварительного декларирования и в отношении таких товаров впервые после пересечения таможенной границы или при предварительном декларировании заявляется таможенная процедура. В иных случаях положения настоящего Соглашения могут применяться, если это прямо установлено законодательством государства – члена Таможенного союза.

Соглашение об особенностях таможенных операций в отношении товаров, пересылаемых в международных почтовых отправлениях

(Санкт-Петербург, 18 июня 2010 г., с изм. и доп. от 10 октября 2014 г. )

определяет особенности таможенных операций в отношении товаров, пересылаемых в международных почтовых отправлениях, совершаемых при прибытии на таможенную территорию таможенного союза, убытии с этой территории, а также при помещении под таможенную процедуру таможенного транзита. Настоящее Соглашение не регулирует вопросы перемещения через таможенную границу таможенного союза дипломатической почты и консульской вализы.

определяет особенности таможенных операций в отношении товаров, пересылаемых в международных почтовых отправлениях, совершаемых при прибытии на таможенную территорию таможенного союза, убытии с этой территории, а также при помещении под таможенную процедуру таможенного транзита. Настоящее Соглашение не регулирует вопросы перемещения через таможенную границу таможенного союза дипломатической почты и консульской вализы.Соглашение о порядке перемещения физическими лицами товаров для личного пользования через таможенную границу таможенного союза и совершения таможенных операций, связанных с их выпуском

(Санкт-Петербург, 18 июня 2010 г., с изм. от 10 октября 2014 г. )определят порядок перемещения физическими лицами через таможенную границу таможенного союза товаров для личного пользования, в том числе транспортных средств,

и совершения таможенных операций, связанных с их выпуском. Порядок перемещения физическими лицами товаров для личного пользования через таможенную границу определяет: критерии отнесения товаров к товарам для личного пользования; стоимостные, количественные и весовые нормы перемещения товаров для личного пользования с освобождением от уплаты таможенных платежей; случаи освобождения от уплаты таможенных платежей отдельных категорий товаров для личного пользования; порядок применения таможенных пошлин, налогов в отношении товаров для личного пользования.

и совершения таможенных операций, связанных с их выпуском. Порядок перемещения физическими лицами товаров для личного пользования через таможенную границу определяет: критерии отнесения товаров к товарам для личного пользования; стоимостные, количественные и весовые нормы перемещения товаров для личного пользования с освобождением от уплаты таможенных платежей; случаи освобождения от уплаты таможенных платежей отдельных категорий товаров для личного пользования; порядок применения таможенных пошлин, налогов в отношении товаров для личного пользования.Протокол об обмене информацией в

электронном виде между налоговыми органами государств-членов Евразийского экономического союза об уплаченных суммах косвенных налогов (Санкт-Петербург, 11 декабря 2009 г., с изм. и доп. от 31 декабря 2014 г.)определяет порядок обмена информацией в электронном виде по каналам связи с применением средств защиты информации, обеспечивающих безопасность информационного обмена, устанавливает форму заявления о ввозе товаров и уплате косвенных налогов , правила его заполнения и требования к формату обмена в целях реализации Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, являющегося приложением N 18 к Договору о Евразийском экономическом союзе от 29 мая 2014 года.

электронном виде между налоговыми органами государств-членов Евразийского экономического союза об уплаченных суммах косвенных налогов (Санкт-Петербург, 11 декабря 2009 г., с изм. и доп. от 31 декабря 2014 г.)определяет порядок обмена информацией в электронном виде по каналам связи с применением средств защиты информации, обеспечивающих безопасность информационного обмена, устанавливает форму заявления о ввозе товаров и уплате косвенных налогов , правила его заполнения и требования к формату обмена в целях реализации Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, являющегося приложением N 18 к Договору о Евразийском экономическом союзе от 29 мая 2014 года.Кроме выше перечисленного деятельность Таможенного Союза осуществляется на основании Таможенного Кодекса Таможенного Союза(ТК ТС)

(приложение к Договору о Таможенном кодексе таможенного союза, принятому Решением Межгосударственного Совета Евразийского экономического сообщества от 27 ноября 2009 г. N 17, с изм. и доп. от 10 октября 2014 г.). Согласно данного кодекса, таможенное регулирование в таможенном союзе в рамках Евразийского экономического сообщества – правовое регулирование отношений, связанных с перемещением товаров через таможенную границу таможенного союза, их перевозкой по единой таможенной территории таможенного союза под таможенным контролем, временным хранением, таможенным декларированием, выпуском и использованием в соответствии с таможенными процедурами, проведением таможенного контроля, уплатой таможенных платежей, а также властных отношений между таможенными органами и лицами, реализующими права владения, пользования и распоряжения указанными товарами.

(приложение к Договору о Таможенном кодексе таможенного союза, принятому Решением Межгосударственного Совета Евразийского экономического сообщества от 27 ноября 2009 г. N 17, с изм. и доп. от 10 октября 2014 г.). Согласно данного кодекса, таможенное регулирование в таможенном союзе в рамках Евразийского экономического сообщества – правовое регулирование отношений, связанных с перемещением товаров через таможенную границу таможенного союза, их перевозкой по единой таможенной территории таможенного союза под таможенным контролем, временным хранением, таможенным декларированием, выпуском и использованием в соответствии с таможенными процедурами, проведением таможенного контроля, уплатой таможенных платежей, а также властных отношений между таможенными органами и лицами, реализующими права владения, пользования и распоряжения указанными товарами.  Таможенное регулирование в таможенном союзе осуществляется в соответствии с таможенным законодательством таможенного союза, а в части, не урегулированной таким законодательством, до установления соответствующих правоотношений на уровне таможенного законодательства таможенного союза, – в соответствии с законодательством государств-членов таможенного союза.

Таможенное регулирование в таможенном союзе осуществляется в соответствии с таможенным законодательством таможенного союза, а в части, не урегулированной таким законодательством, до установления соответствующих правоотношений на уровне таможенного законодательства таможенного союза, – в соответствии с законодательством государств-членов таможенного союза.Данным кодеком также предусмотрено таможенно- тарифное регулирование стран ТС. В частности, ст. 70ТК ТС к таможенным платежам относит: ввозную таможенную пошлину; вывозную таможенную пошлину; налог на добавленную стоимость, взимаемый при ввозе товаров на таможенную территорию таможенного союза;

акциз (акцизы), взимаемый (взимаемые) при ввозе товаров на таможенную территорию таможенного союза; таможенные сборы. Специальные, антидемпинговые и компенсационные пошлины устанавливаются в соответствии с международными договорами государств-членов ТС и (или) законодательством государств – членов таможенного союза и взимаются в порядке, предусмотренном ТК ТС для взимания ввозной таможенной пошлины. Ст.71 ТК ТС предусматривает виды ставок таможенных пошлин, которые подразделяются на следующие виды: 1)адвалорные – установленные в процентах к таможенной стоимости облагаемых товаров; 2)специфические – установленные в зависимости от физических характеристик в натуральном выражении (количества, массы, объема или иных характеристик); 3) комбинированные. Льготы по уплате таможенных платежей, предусмотрены ст. 74 ТК ТС, в частности под льготами понимаются: тарифные преференции; тарифные льготы (льготы по уплате таможенных пошлин); льготы по уплате налогов; льготы по уплате таможенных сборов.

акциз (акцизы), взимаемый (взимаемые) при ввозе товаров на таможенную территорию таможенного союза; таможенные сборы. Специальные, антидемпинговые и компенсационные пошлины устанавливаются в соответствии с международными договорами государств-членов ТС и (или) законодательством государств – членов таможенного союза и взимаются в порядке, предусмотренном ТК ТС для взимания ввозной таможенной пошлины. Ст.71 ТК ТС предусматривает виды ставок таможенных пошлин, которые подразделяются на следующие виды: 1)адвалорные – установленные в процентах к таможенной стоимости облагаемых товаров; 2)специфические – установленные в зависимости от физических характеристик в натуральном выражении (количества, массы, объема или иных характеристик); 3) комбинированные. Льготы по уплате таможенных платежей, предусмотрены ст. 74 ТК ТС, в частности под льготами понимаются: тарифные преференции; тарифные льготы (льготы по уплате таможенных пошлин); льготы по уплате налогов; льготы по уплате таможенных сборов.

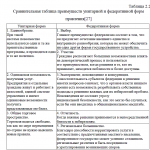

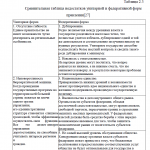

Формы таможенного декларирования товаров и уплата косвенных налогов осуществляются на основании нормативно-правовых актов представленных в прил.3. Основными документами, разъясняющие порядок применения законодательства Таможенного союза являются: Письмо ФТС России от 25 февраля 2011 г. N 01-11/8293 Об уплате ввозных таможенных пошлин; Письмо Таможенного комитета Союзного государства от 14 октября

2010 г. N ТКС-10/5 О перемещении товаров и транспортных средств для личного пользования между территорией Калининградской области Российской Федерации и остальной частью единой таможенной территории Таможенного союза; Письмо Таможенного комитета Союзного государства от 16 августа 2010 г. N ТКС-1014 О контроле за перемещением товаров Таможенного союза; Письмо ФТС России от 30 декабря 2010 г. N 14-87/64555 Об оценке соответствия транспортных средств; Письмо Роспотребнадзора и ФТС России от 27 июля 2010 г. NN 01/11144-10-32, 01-11/36775 О применении Соглашения таможенного союза по санитарным мерам; Письмо ФТС России от 16 июля 2010 г. N 04-45/35094 «О подтверждении фактического вывоза товаров».

2010 г. N ТКС-10/5 О перемещении товаров и транспортных средств для личного пользования между территорией Калининградской области Российской Федерации и остальной частью единой таможенной территории Таможенного союза; Письмо Таможенного комитета Союзного государства от 16 августа 2010 г. N ТКС-1014 О контроле за перемещением товаров Таможенного союза; Письмо ФТС России от 30 декабря 2010 г. N 14-87/64555 Об оценке соответствия транспортных средств; Письмо Роспотребнадзора и ФТС России от 27 июля 2010 г. NN 01/11144-10-32, 01-11/36775 О применении Соглашения таможенного союза по санитарным мерам; Письмо ФТС России от 16 июля 2010 г. N 04-45/35094 «О подтверждении фактического вывоза товаров».Рассмотрим нормативно-правовое регулирование поступления и распределения таможенных платежей в Таможенном союзе. Образование Таможенного союза ЕврАэЭС в составе

Российской Федерации, Республики Беларусь и Республики Казахстан ставило своей целью упрощение и развитие торговли между союзными государствами. Упрощение таможенных процедур, отмена таможенных пошлин в рамках союза способствуют достижению поставленной цели и требуют применения новых или модернизации старых механизмов, способствующих успешной реализации поставленных задач.

Российской Федерации, Республики Беларусь и Республики Казахстан ставило своей целью упрощение и развитие торговли между союзными государствами. Упрощение таможенных процедур, отмена таможенных пошлин в рамках союза способствуют достижению поставленной цели и требуют применения новых или модернизации старых механизмов, способствующих успешной реализации поставленных задач.Основные положения, касающиеся поступления ввозных таможенных пошлин и их дальнейшего распределения между союзными государствами, закреплены в Соглашении от 20 мая 2010 г. Об установлении и применении в Таможенном союзе порядка зачисления и распределения ввозных таможенных пошлин (иных пошлин, налогов и сборов, имеющих эквивалентное действие) (далее – Соглашение от 20 мая 2010 г.). Данный документ устанавливает такие ключевые положения, как нормативы распределения сумм, порядок обмена информацией и процедура применения санкций.

В процессе поступления, зачисления и распределения таможенных пошлин возникают правоотношения, участниками которых являются: плательщики таможенных платежей, ФТС России, Казначейство России, Комитет казначейства

Министерства финансов Республики Казахстан, Государственное казначейство Республики Беларусь и национальные банки государств.

Министерства финансов Республики Казахстан, Государственное казначейство Республики Беларусь и национальные банки государств.В части нормативно-правового регулирования поступления и распределения средств следует отметить Приказ Минфина России от 5 сентября 2008 г. N 92н «Об утверждении Порядка учета Федеральным казначейством поступлений в бюджетную систему Российской Федерации и их распределения между бюджетами бюджетной системы Российской Федерации», который раскрывает основные положения в части распределения доходов на территории Российской Федерации, а также Приказ Федерального казначейства от 16 июня 2010 г. N 144 Об утверждении Порядка исполнения Федеральным казначейством положений Соглашения об установлении и применении в Таможенном союзе порядка зачисления и распределения ввозной таможенной пошлины (иных пошлин, имеющих эквивалентное действие), который непосредственно касается механизма зачисления и распределения таможенных платежей.

Механизм поступления и распределения таможенных платежей сводится к следующему. Субъекты, обязанные уплачивать таможенные пошлины и сборы, указывают в платежном документе реквизиты счета 40101 «Доходы, распределяемые органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации» (далее – счет 40101),

который открыт Межрегиональному управлению Федерального казначейства (далее – МУФК). МУФК, в соответствии с Положением о Межрегиональном операционном управлении Федерального казначейства, утвержденным Приказом Федерального казначейства от 17 мая 2011 г. N 185, является межрегиональным территориальным органом Федерального казначейства и обладает полномочиями по открытию и ведению лицевых счетов администратору доходов бюджета для учета операций по таможенным и иным платежам от внешнеэкономической деятельности.

который открыт Межрегиональному управлению Федерального казначейства (далее – МУФК). МУФК, в соответствии с Положением о Межрегиональном операционном управлении Федерального казначейства, утвержденным Приказом Федерального казначейства от 17 мая 2011 г. N 185, является межрегиональным территориальным органом Федерального казначейства и обладает полномочиями по открытию и ведению лицевых счетов администратору доходов бюджета для учета операций по таможенным и иным платежам от внешнеэкономической деятельности.Итак, таможенные платежи поступают на счет 40101. Администратором данного вида доходов является Федеральная таможенная служба. Данный орган исполнительной власти в рамках указанных полномочий осуществляет взимание, учет и контроль за правильностью исчисления, полнотой и своевременностью уплаты. С указанного счета происходит также возврат ввозной таможенной пошлины (Осуществляется ФТС России), и на данном счете резервируются авансовые платежи. Следует отметить, что режим данного счета совпадает с режимом счета 40105 Средства федерального бюджета (далее – счет 40105) и предполагает запрет обращения взысканий на находящиеся на нем средства.

[73]

[73]После того как средства поступили на счет 40101, Федеральное казначейство определяет суммы, подлежащие распределению между бюджетами государств – членов Таможенного союза. Происходит это путем умножения общей суммы ввозных таможенных пошлин на нормативы распределения. Затем, на следующий день после зачисления средств на счет, осуществляется непосредственно распределение средств. Платежи, подлежащие зачислению в федеральный бюджет Российской Федерации, поступают на счет 40105. Средства, предназначающиеся Республике Казахстан (далее – РК) и Республике Беларусь (далее – РБ), перечисляются в рублях на соответствующие корреспондентские счета, открытые в Банке России, Комитету казначейства Министерства финансов Республики Казахстан и Государственному казначейству Республики Беларусь, с которых, уже в национальной валюте, средства зачисляются на единый счет бюджета соответствующего союзного государства.

Касательно механизма перечисления средств из РК и РБ: он представляет собой обратный механизм. То есть средства (в национальной валюте – тенге и белорусских рублях) поступают на корреспондентские счета Казначейства России,

открытые в национальных банках союзных государств, а затем зачисляются на единый счет федерального бюджета (40105). Данные суммы предварительно конвертируются в рубли. Учитывает данные поступления, т.е. выступает их администратором, Казначейство России.

открытые в национальных банках союзных государств, а затем зачисляются на единый счет федерального бюджета (40105). Данные суммы предварительно конвертируются в рубли. Учитывает данные поступления, т.е. выступает их администратором, Казначейство России.Без сомнения, применение механизма единого счета при распределении сумм от внешнеэкономической деятельности позволяет существенно упростить процедуру перевода и зачисления средств, обеспечивает прозрачность расчетов. Ежедневный обмен информацией, осуществляющийся между казначействами союзных государств, позволяет контролировать данные поступления. Информация состоит из отчетов о поступлении и перечисленных союзным государствам сумм. Указанные сведения предоставляются и при отсутствии средств к перечислению. Значение наличия ежедневной актуальной и оперативной информации состоит также в возможности учета поступления, анализа и составления отчетности. [73]

Нельзя не остановиться на возможных нарушениях, возникающих при распределении таможенных платежей между союзными государствами. К ним относятся, во-первых, неперечисление или неполное перечисление средств, а во-вторых, наличие средств, необходимых к перечислению, на едином счете, но предоставление информации об отсутствии указанных средств к перечислению и, как следствие,

неперечисление.

неперечисление.За данные нарушения Соглашением от 20 мая 2010 г. предусмотрены определенные санкции. Прежде всего в обоих случаях это начисление процентов на неперечисленную сумму. Касательно нарушения, когда средства перечислены не были или же перечислены не в полном объеме, возможно применение приостановления распределения сумм. Применяется данная санкция лишь после уведомления уполномоченных органов союзных государств и Секретариата Комиссии Таможенного союза и в случае трехдневного (Подразумевается три рабочих дня) неперечисления.

Таким образом, сторона, не получившая таможенные пошлины, управомочена приостановить перечисление средств на счет данной стороны, удерживая их на своем счете бюджета до возобновления распределения. В Российской Федерации решение о приостановлении перечисления сумм ввозных таможенных пошлин на счета союзных государств принимается Министерством финансов РФ. О принятом решении уведомляется Казначейство России, которое, в свою очередь, письмом уведомляет уполномоченные органы РК и РБ о принятом решении.

Таким образом, сторона, не получившая таможенные пошлины, управомочена приостановить перечисление средств на счет данной стороны, удерживая их на своем счете бюджета до возобновления распределения. В Российской Федерации решение о приостановлении перечисления сумм ввозных таможенных пошлин на счета союзных государств принимается Министерством финансов РФ. О принятом решении уведомляется Казначейство России, которое, в свою очередь, письмом уведомляет уполномоченные органы РК и РБ о принятом решении.Возобновление процедуры перечисления средств осуществляется по итогам проведенных Секретариатом Таможенного союза консультаций, заседания Комиссии Таможенного союза или же обсуждения на заседании Межгосударственного совета Евразийского экономического сообщества, после чего эти средства перечисляются на единый счет государства, допустившего нарушение. [73]

На основании изложенного выше можно сделать вывод о природе отношений, возникающих у Казначейства России и участников процедуры распределения таможенных платежей. Данные правоотношения не носят властно-подчинительный характер и имеют гражданско-правовую природу. Казначейство России и Банк России (равно как и национальные банки стран – участниц Таможенного союза) взаимодействуют по вопросу открытия счетов, конвертации валют и непосредственно перевода средств.

Казначейство России и казначейства союзных государств, осуществляя полномочия по распределению средств, также осуществляют ежедневный обмен информацией о проделанных операциях. Что касается отношений «Казначейство России – ФТС России», они также не имеют под собой вертикальных связей. Данные органы исполнительной власти при осуществлении полномочий в данной сфере обмениваются необходимой для учета и отчетности информацией. Применение санкций обусловлено нормами Соглашения от 20 мая 2010 г. и не предусматривает верховенство кого-либо из участников.

Казначейство России и казначейства союзных государств, осуществляя полномочия по распределению средств, также осуществляют ежедневный обмен информацией о проделанных операциях. Что касается отношений «Казначейство России – ФТС России», они также не имеют под собой вертикальных связей. Данные органы исполнительной власти при осуществлении полномочий в данной сфере обмениваются необходимой для учета и отчетности информацией. Применение санкций обусловлено нормами Соглашения от 20 мая 2010 г. и не предусматривает верховенство кого-либо из участников.Исследуя зачисление и распределение платежей от внешнеэкономической деятельности, следует

также обратить внимание на Соглашение от 9 декабря 2010 г. «О порядке уплаты и зачисления вывозных таможенных пошлин (иных пошлин, налогов и сборов, имеющих эквивалентное действие) при вывозе с территории Республики Беларусь за пределы таможенной территории Таможенного союза нефти сырой и отдельных категорий товаров, выработанных из нефти». Данный нормативный акт детально регламентирует указанную процедуру, определяя сроки перечисления, ответственность сторон и т.д. Учет поступления таких средств осуществляется таможенными органами. Отметим особенность, существующую при перечислении вывозных пошлин при экспорте нефти. Средства, поступающие от данной деятельности, уплачиваются на территории РБ (в долларах США) и подлежат перечислению в РФ в полном объеме. Соглашение предоставляет право РБ устанавливать сверх вывозной таможенной пошлины, перечисляемой в бюджет РФ, платеж, который будет зачисляться в бюджет РБ.

также обратить внимание на Соглашение от 9 декабря 2010 г. «О порядке уплаты и зачисления вывозных таможенных пошлин (иных пошлин, налогов и сборов, имеющих эквивалентное действие) при вывозе с территории Республики Беларусь за пределы таможенной территории Таможенного союза нефти сырой и отдельных категорий товаров, выработанных из нефти». Данный нормативный акт детально регламентирует указанную процедуру, определяя сроки перечисления, ответственность сторон и т.д. Учет поступления таких средств осуществляется таможенными органами. Отметим особенность, существующую при перечислении вывозных пошлин при экспорте нефти. Средства, поступающие от данной деятельности, уплачиваются на территории РБ (в долларах США) и подлежат перечислению в РФ в полном объеме. Соглашение предоставляет право РБ устанавливать сверх вывозной таможенной пошлины, перечисляемой в бюджет РФ, платеж, который будет зачисляться в бюджет РБ.  Данное Соглашение регламентирует порядок поступления и распределения вывозных пошлин только от одного вида деятельности, в то же время, при успешном развитии Таможенного союза, в перспективе возможно создание нормативных актов, регулирующих поступления от вывозных пошлин в целом.

Данное Соглашение регламентирует порядок поступления и распределения вывозных пошлин только от одного вида деятельности, в то же время, при успешном развитии Таможенного союза, в перспективе возможно создание нормативных актов, регулирующих поступления от вывозных пошлин в целом.Исследование процедуры распределения сумм следует проиллюстрировать анализом показателей поступлений от таможенных платежей. Данные сведения обязательно отражаются в ежегодном законе об исполнении бюджета как доходы от внешнеэкономической деятельности. Приведем некоторые данные.

Так, в 2010 г. в соответствии с Федеральным законом «Об исполнении федерального бюджета за 2010 год» доходы федерального бюджета по данной классификации составили 3227703347,0 руб., из которых таможенные пошлины составляют 2853093010,1 руб., вывозные пошлины на нефть сырую – 1672414329,6 руб., а авансовые платежи – 55174331,0 руб. Что касается таможенных пошлин, перечисленных в РФ из РК, сумма данных средств равна 11991375,8 руб., а из РБ – 8716236,3 руб. Из РФ в бюджеты союзных государств были распределены 11850401,2 руб. (РБ) и 18481583,1 руб. (РК). Для сравнения: показатели доходов бюджета по состоянию на 1 октября 2011 г. составляли для таможенных пошлин 2593086804341,27 руб. В РБ было перечислено 23367036393,43 руб., а в РК – 36442633358,76 руб. От союзных государств были получены 17717837695,77 руб. (РБ) и 23045321585,57 руб. (РК). Таким образом, очевидно, что существенно возросли как получаемые РФ от союзных государств суммы, так и показатели переводимых средств в РБ и РК, что способствовало пополнению доходной части бюджетов.

Так, в 2010 г. в соответствии с Федеральным законом «Об исполнении федерального бюджета за 2010 год» доходы федерального бюджета по данной классификации составили 3227703347,0 руб., из которых таможенные пошлины составляют 2853093010,1 руб., вывозные пошлины на нефть сырую – 1672414329,6 руб., а авансовые платежи – 55174331,0 руб. Что касается таможенных пошлин, перечисленных в РФ из РК, сумма данных средств равна 11991375,8 руб., а из РБ – 8716236,3 руб. Из РФ в бюджеты союзных государств были распределены 11850401,2 руб. (РБ) и 18481583,1 руб. (РК). Для сравнения: показатели доходов бюджета по состоянию на 1 октября 2011 г. составляли для таможенных пошлин 2593086804341,27 руб. В РБ было перечислено 23367036393,43 руб., а в РК – 36442633358,76 руб. От союзных государств были получены 17717837695,77 руб. (РБ) и 23045321585,57 руб. (РК). Таким образом, очевидно, что существенно возросли как получаемые РФ от союзных государств суммы, так и показатели переводимых средств в РБ и РК, что способствовало пополнению доходной части бюджетов. [73]

[73]Анализируя показатели поступлений в 2012г., на середину марта сумма, распределяемая Казначейством России, составила 128370344949,37 руб., из которых в РБ перечислено 6033406212,65 руб., а в РК – 9409546284,80 руб.; что уже значительно превышает годовые показатели 2010 г. В Российскую Федерацию из союзных государств были перечислены 4582123714,13 руб. (РБ) и 7078462149,51 руб. (РК). Данные показатели позволяют увидеть разницу между перечисляемыми Российской Федерацией суммами и полученными. С начала года в союзные государства было перечислено суммарно на 3782366633,81 руб. больше, чем получено. Анализ разницы сумм, существующей при распределении средств, позволяет говорить о необходимости дальнейшего совершенствования данной процедуры. [73]

В заключение отметим, что процесс зачисления и распределения таможенных платежей между бюджетами союзных государств реализуется успешно вследствие наличия четкого правового регулирования, детальной проработки самого механизма с

технической стороны, определения статуса и полномочий участников, сроков и долей, подлежащих перечислению, а также ответственности союзных государств. Нельзя не отметить, что благодаря высокому уровню развития казначейских технологий, отлаженному взаимодействию казначейств союзных государств во многом и достигается успешное функционирование данного процесса. Однако, постоянное обновление и усовершенствование существующих механизмов, внедрение новых технологий будут давать возможность для дальнейшего развития платежных процессов и сотрудничества государств.

технической стороны, определения статуса и полномочий участников, сроков и долей, подлежащих перечислению, а также ответственности союзных государств. Нельзя не отметить, что благодаря высокому уровню развития казначейских технологий, отлаженному взаимодействию казначейств союзных государств во многом и достигается успешное функционирование данного процесса. Однако, постоянное обновление и усовершенствование существующих механизмов, внедрение новых технологий будут давать возможность для дальнейшего развития платежных процессов и сотрудничества государств.Таким образом, выше были рассмотрены основные этапы формирования Таможенного Союза и нормативно-правовые акты, на основании которых осуществляется формирование и деятельность Таможенного Союза, в которые включаются различные Соглашения, протоколы, Международные договора и др.