Диплом на тему: Роль банков в развитии регионовdiplom-na-temu-rol-bankov-v-razvitii-severo-zapadnogo-ekonomicheskogo-regiona.doc

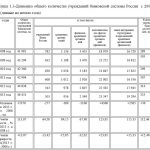

Эффективность банковской  системы заключается в обеспечении стабильного экономического роста, сохранении и приумножении сбережений граждан, расширение возможностей предприятий и организаций по привлечению финансовых ресурсов, развитие платежной системы и др. Динамика количества банковских учреждений и развитие сети филиалов, не всегда свидетельствует об эффективности банковского сектора. Для сравнения рассмотрим статистические показатели банка международных расчетов (прил.4). Данные числа банковских учреждений по различным странам представлены в табл.3.5.

системы заключается в обеспечении стабильного экономического роста, сохранении и приумножении сбережений граждан, расширение возможностей предприятий и организаций по привлечению финансовых ресурсов, развитие платежной системы и др. Динамика количества банковских учреждений и развитие сети филиалов, не всегда свидетельствует об эффективности банковского сектора. Для сравнения рассмотрим статистические показатели банка международных расчетов (прил.4). Данные числа банковских учреждений по различным странам представлены в табл.3.5.

По данным табл.3.5 видно, что наибольшее число банковских учреждений наблюдается в Бразилии и по состоянию на 2011 г. составило 162 440 ед. Ни в одной стране мира нет такого огромного числа банковских учреждений, важно отметить, что количество банковских учреждений на один миллион жителей в Бразилии составляет 833,3ед.,а количество филиалов на миллион жителей составило 1 003,7 ед. Это достаточно большой показатель, для сравнения в России, этот показатель значительно ниже и составил по данным за 2011 г. 597,9ед. филиалов на миллион жителей. Достаточно сложно ответить, хорошо ли такое большое количество кредитных учреждений для экономики, и необходим ли рост числа банковских учреждений. Для ответа на этот вопрос, рассмотрим следующие показатели. Одним из показателей развития экономики является валовый внутренний продукт (ВВП). Сравнив статистические показатели по странам, можно увидеть, что по состоянию на 2011 г. ВВП в Бразилии составил 2 474 млрд. долларов США. Примерно такой же показатель ВВП во Франции, но во Франции при таком же развитии экономики, количество банковских учреждений гораздо ниже по сравнению с Бразилией и составляет на 2011 г. 1 942 ед. Самый высокий показатель ВВП в Китае и по данным на 2011 г. он составил 7 298 млрд. долларов США, при этом число банковских учреждений в Китае значительно ниже по сравнению с Бразилией.

Одним из показателей развития экономики является валовый внутренний продукт (ВВП). Сравнив статистические показатели по странам, можно увидеть, что по состоянию на 2011 г. ВВП в Бразилии составил 2 474 млрд. долларов США. Примерно такой же показатель ВВП во Франции, но во Франции при таком же развитии экономики, количество банковских учреждений гораздо ниже по сравнению с Бразилией и составляет на 2011 г. 1 942 ед. Самый высокий показатель ВВП в Китае и по данным на 2011 г. он составил 7 298 млрд. долларов США, при этом число банковских учреждений в Китае значительно ниже по сравнению с Бразилией. Резюмируя вышеизложенное можно сделать вывод, что большое количество кредитных учреждений еще не свидетельствует об эффективности развития экономики и банковской системы в целом.

Резюмируя вышеизложенное можно сделать вывод, что большое количество кредитных учреждений еще не свидетельствует об эффективности развития экономики и банковской системы в целом.

Как уже было описано выше, одним из показателей эффективности банковской системы является развитие платежной системы. В настоящее время в связи с развитием электронной коммерции, наибольшей популярностью пользуются безналичные платежи, которые осуществляются в том числе и помощью дистанционного банковского облуживания.

Дистанционное банковское обслуживание (ДБО) – общий термин для технологий предоставления банковских услуг на основании распоряжений, передаваемых клиентом удаленным образом (т.е. без его визита в банк), чаще всего с использованием компьютерных и телефонных сетей. Для описания технологий ДБО используются различные в ряде случаев пересекающиеся по значению термины: Клиент-Банк, Банк-Клиент, Интернет-Банк, Система ДБО, Электронный банк, Интернет-Банкинг, on-line banking, remote banking, direct banking, home banking, internet banking, PC banking, phone banking, mobile-banking, WAP-banking, SMS-banking, GSM-banking, TV-banking.

Технологии ДБО можно классифицировать по типам информационных систем (программно-аппаратных средств), используемых для осуществления банковских операций:

1)Системы «Клиент-Банк»:

Это системы, доступ к которым осуществляется через персональный компьютер. Системы «Клиент-Банк» позволяют отправлять платежи в банк и получать выписки по счетам (информацию о движениях средств на счёте) из банка. Банк, при этом, предоставляет клиенту: техническую и методическую поддержку при установке системы, начальное обучение персонала клиента, обновление программного обеспечения и сопровождение в процессе дальнейшей работы. Системы «Клиент-Банк» обеспечивают ведение рублёвых и валютных счетов с удалённого рабочего места. Но не все банки обеспечивают клиентам полное ведение своих счетов, отклоняясь от мировых стандартов. В целях безопасности в системах «Клиент-Банк» используются различные системы шифрования. Использование систем «Клиент-Банк» для обслуживания юридических лиц до сих пор является одной из наиболее популярных технологий ДБО в России. Системы «Клиент-Банк» принципиально подразделяются на 2 типа (толстый клиент и тонкий клиент):

в банк и получать выписки по счетам (информацию о движениях средств на счёте) из банка. Банк, при этом, предоставляет клиенту: техническую и методическую поддержку при установке системы, начальное обучение персонала клиента, обновление программного обеспечения и сопровождение в процессе дальнейшей работы. Системы «Клиент-Банк» обеспечивают ведение рублёвых и валютных счетов с удалённого рабочего места. Но не все банки обеспечивают клиентам полное ведение своих счетов, отклоняясь от мировых стандартов. В целях безопасности в системах «Клиент-Банк» используются различные системы шифрования. Использование систем «Клиент-Банк» для обслуживания юридических лиц до сих пор является одной из наиболее популярных технологий ДБО в России. Системы «Клиент-Банк» принципиально подразделяются на 2 типа (толстый клиент и тонкий клиент):

а)Банк-Клиент (толстый клиент):

Классический тип системы Банк-Клиент. На рабочей станции пользователя устанавливается отдельная программа-клиент.  Программа-клиент хранит на компьютере все свои данные, как правило, это платёжные документы и выписки по счетам. Программа-клиент может соединяться с банком по различным каналам связи. Наиболее часто для соединения с банком используется прямое соединение или через сеть Интернет.

Программа-клиент хранит на компьютере все свои данные, как правило, это платёжные документы и выписки по счетам. Программа-клиент может соединяться с банком по различным каналам связи. Наиболее часто для соединения с банком используется прямое соединение или через сеть Интернет.

б)Интернет-Клиент (тонкий клиент):

Пользователь входит в систему через Интернет браузер. Система Интернет-Клиент размещается на веб-сервере банка. Все данные пользователя (платёжные документы и выписки по счетам) доступны на веб-сайте банка. По технологии Интернет-Клиент строятся также системы для мобильных устройств (мобильный сайт банка) — PDA, смартфоны(Мобильный банкинг (mobile-banking). На основе Интернет-Клиент могут предоставляться информационные сервисы с ограниченным набором функций.

У дистанционного банковского обслуживания через Интернет есть ряд как преимуществ, так и недостатков. Так, к преимуществам для организаций, предоставляющих такие услуги, можно отнести невысокую стоимость эксплуатации интернет-системы (все обновления проводятся только на веб-сервере, не тиражируясь у клиентов); возможность интеграции с бухгалтерскими системами клиента; доступность интернет-услуг для конечного пользователя; поддержание лояльности клиентов, активно использующих данные услуги.

К недостаткам относится в первую очередь слабая защищенность интернета от несанкционированного доступа. Несмотря на стремление разработчиков интернет-решений создавать и совершенствовать систему защиты передаваемых сообщений, многочисленные потенциальные опасности продолжают появляться. Причины: недостатки операционных систем, программ коммуникации и браузеров, человеческий фактор. Поддержание уровня защиты на надлежащем уровне требует значительных материальных затрат, которые могут себе позволить в основном крупные банки, рассчитывающие на значительные доходы от предоставления подобных услуг.

2)Системы «Телефон-Банк» (Телефонный банкинг, телебанкинг, Телефон-Клиент, SMS-banking):

Как правило, системы Телефон-Банк имеют ограниченный набор функций по сравнению с системами  «Клиент-Банк»: информация об остатках на счетах; информация о суммах поступлений в пользу клиента; ввод заявок на предоставление факсимильной копии выписки по счету; ввод заявок о проведении платежей, заказ наличности; ввод заявок на передачу факсимильной копии платежного поручения; ввод заявки на исполнение подготовленного по шаблону поручения на перевод средств.

«Клиент-Банк»: информация об остатках на счетах; информация о суммах поступлений в пользу клиента; ввод заявок на предоставление факсимильной копии выписки по счету; ввод заявок о проведении платежей, заказ наличности; ввод заявок на передачу факсимильной копии платежного поручения; ввод заявки на исполнение подготовленного по шаблону поручения на перевод средств.

Передача информации от клиента в банк может производиться различными способами в зависимости от реализации системы: общение клиента с оператором телефонного обслуживания; с использованием кнопочного телефона и голосового меню (средств компьютеризованной телефонной связи; посредством передачи SMS сообщений .Все указанные функции становятся доступными только после персональной идентификации клиента банком на основе системы персональной идентификации. На сегодняшний день наиболее совершенной и безопасной является система на базе биометрических идентификационных карт.

3)Обслуживание с использованием банкоматов (ATM-banking) и устройств банковского самообслуживания:

Технологии ДБО с использованием устройств банковского самообслуживания являются одними из наиболее популярных в мире и в России. Банкоматы и Терминалы, подпадают в категорию ДБО, из-за предоставляемых почти полного предоставления банковских услуг дистанционно, не посещая банковскую организацию. Кроме того, самым важным фактором для включения их в эту категорию, является возможность дублирования основных функций стандартного банк-клиента, который банк предоставляет частным(физическим) лицам, для осуществления платежей.

с использованием устройств банковского самообслуживания являются одними из наиболее популярных в мире и в России. Банкоматы и Терминалы, подпадают в категорию ДБО, из-за предоставляемых почти полного предоставления банковских услуг дистанционно, не посещая банковскую организацию. Кроме того, самым важным фактором для включения их в эту категорию, является возможность дублирования основных функций стандартного банк-клиента, который банк предоставляет частным(физическим) лицам, для осуществления платежей.

Можно выделить несколько видов ДБО по типу используемых устройств: ДБО с использованием банкоматов- основаны на программном обеспечении, установленном на банкоматах банка; ДБО с использованием платежных терминалов; ДБО с использованием информационных киосков.

За последние годы, как в целом по России, так и по Северо-Западному экономическому региону в частности наблюдается ежегодный рост количества банкоматов и платежных терминалов, растет и количество держателей карт.

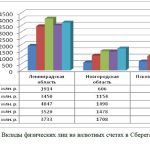

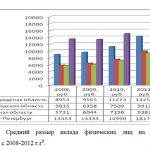

Так, в частности по состоянию на 2013 г. количество банкоматов в Ленинградской области составило 2206 ед., при этом рост по сравнению с показателем 2011 г. произошел практически в 2 раза. Произошло увеличение количества банкоматов и платёжных терминалов по Новгородской и Псковской областям и на конец анализируемого периода их число составило 930 ед. и 774 ед. соответственно, рис.3.8.

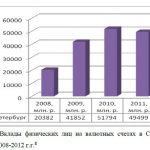

Общее количество банкоматов и платёжных терминалов в Санкт-Петербурге составляет 11607 ед., а это на 4218 ед. больше по сравнению с показателем 2011 г., рис.3.9.

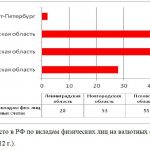

Положительная динамика количества банкоматов и платёжных терминалов объясняется тем, что ежегодно наблюдается рост количества держателей карт. Так, в частности произошло увеличение количества держателей карт физическими лицами по Санкт-Петербургу, Новгородской и Псковской областях, рис.3.10-3.11.

Новгородской и Псковской областях, рис.3.10-3.11.

Однако по Ленинградской области наблюдается значительное снижение физических лиц держателей карт, рис.3.11.

Количество держателей карт юридическими лицами с 2011-2013г.г. показывает отрицательную динамику по областям, рис.3.12.

Однако по Санкт-Петербургу наблюдается увеличение количества держателей карт юридическими лицами на 66,99%, рис. 3.13.

Таким образом, на протяжении анализируемого периода увеличивается количество банкоматов и платёжных терминалов как в Санкт-Петербурге, так и по областям Северо-Западного экономического региона. Наблюдается увеличение количества держателей карт физическими лицами и юридическими лицами, однако количество держателей карт юридическими лицами с 2011-2013г.г. показало отрицательную динамику по областям региона. Однако, в целом можно сказать, что спрос на услуги дистанционного банковского облуживания увеличивается и в перспективе, в связи с развитием интернет -технологий, электронной коммерции, дистанционное банковское обслуживание постепенно заменит часть филиалов кредитных учреждений. Однако, дистанционное банковское обслуживание не сможет полностью заметить филиалы банковских учреждений, так как у клиента всегда должен быть выбор – воспользоваться дистанционным банковским обслуживанием или прийти в офис банка.

Эффективность банковской системы как в России в целом, так и Северо-Западном экономическом регионе, в частности будет достигнута в случае соответствия кредитных учреждений международным стандартам по всем основным аспектам, таким как регулирование и надзор, рыночная дисциплина и транспарентность, качество управления и организация деятельности.

банковской системы как в России в целом, так и Северо-Западном экономическом регионе, в частности будет достигнута в случае соответствия кредитных учреждений международным стандартам по всем основным аспектам, таким как регулирование и надзор, рыночная дисциплина и транспарентность, качество управления и организация деятельности.

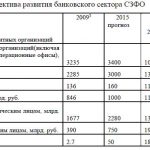

Достаточно сложно прогнозировать показатели эффективности банковской системы, так как это будет зависеть от множества факторов, от того насколько эффективно будут разрабатываться и реализовываться федеральные и региональные программы развития банковского сектора. В частности Стратегия социально- экономического развития Северо-Западного Федерального округа на период до 2020 г. предусматривает следующие перспективы развития банковского сектора, табл.3.6.

Таким образом, прогноз развития банковского сектора Северо-Западного Федерального округа показывает, что к 2015 г. произойдет увеличение количества кредитных организаций (включая филиалы, дополнительные и операционные офисы) на 5,1%, рис.3.15.

Активы и капитал банковского сектора СЗФО возрастет на 31,29% и 17,65% соответственно. Депозиты и кредиты физическим лицам возрастут на 18,21% и 35,96% соответственно. Прибыль банковского сектора составит 50 млрд. руб., тогда как к 2020 г. прогнозируется увеличение данного показателя до 100 млрд. руб., рис.3.16.

Согласно Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года, которая предусматривает также и совершенствование банковского сектора, предполагается, что к 1января 2016 г.  банковским сектором России будут достигнуты следующие совокупные показатели:

банковским сектором России будут достигнуты следующие совокупные показатели:

-капитал/ВВП – 14 – 15 процентов (на 1 января 2011 г. этот показатель составлял – 10,6 процента);

-активы/ВВП – более 90 процентов (на 1 января 2011 г. этот показатель составлял – 76 процентов);

-кредиты нефинансовым организациям и физическим лицам/ВВП – 55 – 60 процентов

(на 1 января 2011 г. этот показатель составлял – 40,8 процента), рис.3.17.

При этом первостепенное значение приобретают качественные характеристики развития, которые предопределяют усиление роли банков в инновационных процессах реального сектора экономики и повышении эффективности инвестиций.

Резюмируя вышеизложенное, можно сделать вывод, что банки, выступая в роли финансовых посредников, аккумулируют и трансформируют сбережения одних экономических субъектов в кредиты другим субъектам, а это означает, что от того, насколько правильно будет организована банковская система, будет зависеть функционирование хозяйства страны.

ДИПЛОМ РОЛЬ БАНКОВ В РАЗВИТИИ РЕГИОНА

Если Вам необходима помощь в написании диплома,

на сайте также представлена вся необходимая информация для дипломных проектов: примеры докладов, слайды, примеры рецензий к дипломам, примеры введений и заключений, примеры анализа рынка и других видов анализа, примеры целей, задач, объекта и предмета исследования, актуальность и актуальные темы дипломных работ, темы дипломов и план к

на сайте также представлена вся необходимая информация для дипломных проектов: примеры докладов, слайды, примеры рецензий к дипломам, примеры введений и заключений, примеры анализа рынка и других видов анализа, примеры целей, задач, объекта и предмета исследования, актуальность и актуальные темы дипломных работ, темы дипломов и план к

дипломным работам, готовые бизнес-планы, примеры графического материала, примеры дипломных работ, все это представлено в разделах Мои работы, Статьи. Если Вы являетесь студентом вуза и не можете самостоятельно написать дипломную работу по каким –либо причинам, а также еще не определились где заказать дипломную работу срочно без предоплаты, то можете это сделать здесь и сейчас. Заказать дипломный проект (дипломную работу) Вы можете по любой экономической и гуманитарной специальности, в частности по следующим предметам: анализ финансово-хозяйственной деятельности, маркетинг и маркетинговые исследования, антикризисное управление, управление персоналом, управление

рисками, планирование и прогнозирование, экономика предприятия, мировая экономика и

внешнеэкономические отношения, инвестиции и инвестиционное проектирование, стратегический менеджмент, финансовый менеджмент, инновационный менеджмент, налоги и налогообложение, государственное и муниципальное управление, туризм и туристическая деятельность, реклама и рекламная деятельность, товароведение и экспертиза качества продовольственных товаров, товароведение и экспертиза качества непродовольственных товаров, бизнес-планы, социальная работа, коммерческая деятельность, теория организации, экономическая теория, управление качеством, менеджмент, банки и банковская деятельность и другие.

Для заказа диплома, необходимо выслать тему и план к дипломному проекту на электронную почту или позвонить по номерам телефонов, указанных

на главной странице сайта. Я работаю без посредников и без предоплаты, с заказчиками со всех городов России, в частности, моими потенциальными потребителями чаще всего являются клиенты из следующих городов: Москва, Санкт-Петербург, Екатеринбург, Новосибирск, Тула, Казань, Омск, Томск, Самара, Волгоград, Хабаровск, Краснодар, Владимир, Мурманск, Челябинск, Воронеж, Пермь, Белгород, Калининград, Уфа, Ростов-на-Дону, Владивосток и другие. Кроме дипломной работы Вы также можете заказать финансовый анализ, анализ рынков, разработку бизнес-плана и проведение маркетинговых исследований, заказать курсовую работу, отчет по практике. Буду рада оказать помощь в написании диплома и других видов студенческих работ!

на главной странице сайта. Я работаю без посредников и без предоплаты, с заказчиками со всех городов России, в частности, моими потенциальными потребителями чаще всего являются клиенты из следующих городов: Москва, Санкт-Петербург, Екатеринбург, Новосибирск, Тула, Казань, Омск, Томск, Самара, Волгоград, Хабаровск, Краснодар, Владимир, Мурманск, Челябинск, Воронеж, Пермь, Белгород, Калининград, Уфа, Ростов-на-Дону, Владивосток и другие. Кроме дипломной работы Вы также можете заказать финансовый анализ, анализ рынков, разработку бизнес-плана и проведение маркетинговых исследований, заказать курсовую работу, отчет по практике. Буду рада оказать помощь в написании диплома и других видов студенческих работ!