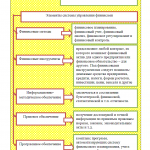

Управление финансовыми ресурсами

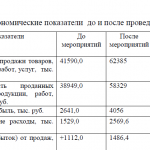

включает в себя комплекс мероприятий, направленных на эффективное использование финансов предприятия, правильного планирования прибыли, ускорения товарооборачиваемости, повышения инвестиционной привлекательности, финансовой устойчивости и т.д. Таким образом, основными экономическими показателями, характеризующие эффективность деятельность финансовой структуры (финансовых служб) являются показатели доходности и платежеспособности.

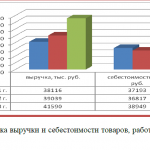

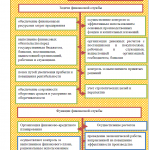

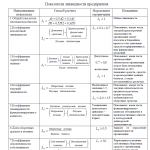

включает в себя комплекс мероприятий, направленных на эффективное использование финансов предприятия, правильного планирования прибыли, ускорения товарооборачиваемости, повышения инвестиционной привлекательности, финансовой устойчивости и т.д. Таким образом, основными экономическими показателями, характеризующие эффективность деятельность финансовой структуры (финансовых служб) являются показатели доходности и платежеспособности. В частности, все экономические показатели можно условно разделить на две группы: показатели финансового состояния предприятия и показатели эффективности инвестиций. Первая группа показателей характеризует эффективность оперативной деятельности предприятия в ходе реализации инвестиционного проекта: прибыльность проекта; рентабельность капитала; показатели финансовой деятельности: ликвидности и финансовой устойчивости, структуры капитала, деловой активности; инвестиционные показатели (прибыль на акцию; дивиденды на акцию; коэффициент покрытия дивидендов; соотношение цены акции и прибыли), рис.1.8. [48]

В частности, все экономические показатели можно условно разделить на две группы: показатели финансового состояния предприятия и показатели эффективности инвестиций. Первая группа показателей характеризует эффективность оперативной деятельности предприятия в ходе реализации инвестиционного проекта: прибыльность проекта; рентабельность капитала; показатели финансовой деятельности: ликвидности и финансовой устойчивости, структуры капитала, деловой активности; инвестиционные показатели (прибыль на акцию; дивиденды на акцию; коэффициент покрытия дивидендов; соотношение цены акции и прибыли), рис.1.8. [48]

Вторая группа показателей характеризует эффективность инвестиций в проект: срок окупаемости (показывает время возврата вложенных средств и. используется в качестве показателя, характеризующего риск проекта); чистая приведенная величина дохода (абсолютная величина, отражающая масштабы проекта и размер дохода от нового производства); внутренняя норма рентабельности (качественный показатель, характеризующий доходность инвестиций); доходность инвестированного капитала; индекс прибыльности (характеризует прибыльность проекта);

чистый денежный поток; чистая приведенная стоимость, рис.1.8.

чистый денежный поток; чистая приведенная стоимость, рис.1.8.Рассмотрим подробнее показатели оценки эффективности. Наиболее важными группами финансовых показателей являются: показатели ликвидности, показатели финансовой устойчивости и платежеспособности, рентабельности, оборачиваемости(деловой активности).

Под ликвидностью баланса, как правило, понимается как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Главная задача оценки

ликвидности баланса – определить величину покрытия обязательств организации ее активами, срок превращения которых в денежную форму

(ликвидность) соответствует сроку погашения обязательств (срочности возврата). В зависимости от степени ликвидности, т.е. скорости превращения в

денежные

средства, активы предприятия разделяются на следующие группы.

средства, активы предприятия разделяются на следующие группы.А1. Наиболее ликвидные активы – к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги).

А2. Быстро реализуемые активы – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после очередной даты.

А3. Медленно реализуемые активы – статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

А4. Трудно реализуемые активы – статьи раздела I актива баланса – внеоборотные активы. [21]

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства – к ним относится кредиторская задолженность.

П2. Краткосрочные пассивы – это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы.

П3. Долгосрочные пассивы – это статьи баланса, относящиеся к разделам IV и V, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, резервы предстоящих расходов и платежей.

П4. Постоянные пассивы или устойчивые – это статьи раздела III баланса «капитал и резервы». [21]

На основании сгруппированных данных активов и пассивов рассчитываются показатели ликвидности предприятия, (табл.1.1).

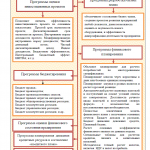

В зависимости от отраслей деятельности, структуры внутри предприятий, их положения на рынке, финансовой политики и других аспектов, организации имеют различную финансовую устойчивость. Однако имеют место основные виды устойчивости: абсолютная финансовая устойчивость; нормальная финансовая устойчивость; неустойчивое состояние; кризисное финансовое состояние.

Такая классификация объясняется уровнем покрытия собственными средствами заемных, соотношение собственного и заемного капитала для покрытия запасов. [22]

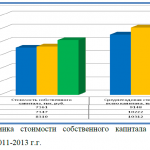

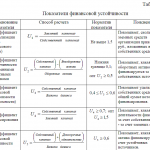

Коэффициенты финансовой устойчивости характеризуют состояние и динамику финансовых ресурсов предприятий с точки зрения обеспечения ими производственного процесса и других сторон их деятельности: коэффициент концентрации собственного капитала, коэффициент финансовой зависимости, коэффициент

маневренности собственного капитала, коэффициент концентрации заемного капитала, коэффициент структуры долгосрочных вложений, коэффициент долгосрочного привлечения заемных средств, коэффициент структуры заемного капитала, коэффициент соотношения заемных и собственных средств, (табл.1.2). Другими словами, коэффициенты оценки финансовой устойчивости предприятия – система показателей, характеризующих структуру используемого капитала предприятия с позиций степени финансовой стабильности его развития в предстоящем периоде. [22]

маневренности собственного капитала, коэффициент концентрации заемного капитала, коэффициент структуры долгосрочных вложений, коэффициент долгосрочного привлечения заемных средств, коэффициент структуры заемного капитала, коэффициент соотношения заемных и собственных средств, (табл.1.2). Другими словами, коэффициенты оценки финансовой устойчивости предприятия – система показателей, характеризующих структуру используемого капитала предприятия с позиций степени финансовой стабильности его развития в предстоящем периоде. [22]

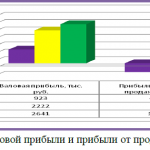

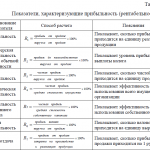

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) ее производства. Показатели рентабельности являются характеристиками финансовых результатов и эффективности деятельности

предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

Показатели рентабельности – это важнейшие характеристики фактической среды формирования прибыли и дохода предприятия. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия.

Основными задачами анализа рентабельности являются: определение темпов роста, и структуры формирования балансовой прибыли за ряд лет; выявление влияния факторов, определяющих выполнение плана по общей (балансовой) прибыли, вскрытие причин возникновения и изыскание путей ликвидации убытков; отграничение влияния внешних факторов и определение суммы прибыли, полученной в результате трудовых усилий производственного коллектива и эффективного использования работниками производственных ресурсов; определение факторов, влияющих на динамику и выполнение плана по уровню

общей рентабельности. В зависимости от цели расчетов наиболее часто рентабельность торгового предприятия определяют посредством процентного отношения прибыли к следующим показателям: товарообороту; издержкам обращения; оборотным средствам; основным средствам; средствам на оплату труда; собственному капиталу; капиталу (совокупному капиталу предприятия, включающему собственные и заемные средства). [19]

общей рентабельности. В зависимости от цели расчетов наиболее часто рентабельность торгового предприятия определяют посредством процентного отношения прибыли к следующим показателям: товарообороту; издержкам обращения; оборотным средствам; основным средствам; средствам на оплату труда; собственному капиталу; капиталу (совокупному капиталу предприятия, включающему собственные и заемные средства). [19]Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Показатели рентабельности служат не только для оценки

деятельности предприятия, но и как инструмент в инвестиционной политике и ценообразовании. Различают: 1) показатели, характеризующие рентабельность (окупаемость) издержек производства и инвестиционных проектов; 2) показатели, характеризующие рентабельность продаж; 3) показатели, характеризующие доходность капитала и его частей. Все эти показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли. [15] Основные показатели рентабельности и их характеристика представлены в таблице 1.3.

деятельности предприятия, но и как инструмент в инвестиционной политике и ценообразовании. Различают: 1) показатели, характеризующие рентабельность (окупаемость) издержек производства и инвестиционных проектов; 2) показатели, характеризующие рентабельность продаж; 3) показатели, характеризующие доходность капитала и его частей. Все эти показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли. [15] Основные показатели рентабельности и их характеристика представлены в таблице 1.3.

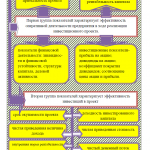

Рассмотрим показатели деловой активности. Деловая активность является комплексной и динамичной характеристикой предпринимательской деятельности и эффективности использования ресурсов. [15]

Уровни деловой активности конкретной организации отражают  этапы ее жизнедеятельности (зарождение, развитие, подъем, спад, кризис, депрессия) и показывают степень адаптации к быстроменяющимся рыночным условиям, качество управления. Деловую активность можно охарактеризовать как мотивированный макро- и микроуровнем управления процесс устойчивой хозяйственной деятельности организаций, направленный на

этапы ее жизнедеятельности (зарождение, развитие, подъем, спад, кризис, депрессия) и показывают степень адаптации к быстроменяющимся рыночным условиям, качество управления. Деловую активность можно охарактеризовать как мотивированный макро- и микроуровнем управления процесс устойчивой хозяйственной деятельности организаций, направленный на

обеспечение ее положительной динамики, увеличение трудовой занятости и эффективное использование ресурсов в целях достижения рыночной конкурентоспособности. Деловая активность выражает эффективность использования материальных, трудовых, финансовых и других ресурсов по всем бизнес-линиям деятельности и характеризует качество управления, возможности  экономического роста и достаточность капитала организации.

экономического роста и достаточность капитала организации.

Значение анализа деловой активности заключается в формировании экономически обоснованной оценки эффективности и интенсивности использования ресурсов организации и в выявлении резервов их повышения.

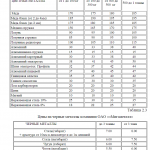

В ходе анализа решаются следующие задачи: 1) изучение и оценка тенденции изменения показателей деловой активности; 2) исследование влияния основных факторов, обусловивших изменение показателей деловой активности и расчет величины их конкретного влияния; 3) обобщение результатов анализа, разработка конкретных мероприятий по вовлечению в оборот выявленных резервов. Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов – показателей оборачиваемости. Классификация показателей деловой активности представлена в таблице 1.4. Данные таблицы 1.4. показывают что, для анализа деловой активности организации используют две группы показателей: 1) общие показатели оборачиваемости; 2) показатели управления активами. Коэффициенты оценки оборачиваемости активов – система показателей производственно-коммерческой активности предприятия, характеризующая, насколько быстро сформированные активы оборачиваются в процессе его хозяйственной деятельности.

показывают что, для анализа деловой активности организации используют две группы показателей: 1) общие показатели оборачиваемости; 2) показатели управления активами. Коэффициенты оценки оборачиваемости активов – система показателей производственно-коммерческой активности предприятия, характеризующая, насколько быстро сформированные активы оборачиваются в процессе его хозяйственной деятельности.

Коэффициенты оценки оборачиваемости капитала – это система показателей финансовой активности предприятия, характеризующая, насколько быстро сформированные активы оборачиваются в процессе его хозяйственной деятельности. [36]

Резюмируя вышеизложенное, можно сделать вывод, что финансовый анализ представляет собой процесс исследования финансового состояния и основных результатов финансовой деятельности предприятия с целью выявления резервов повышения его рыночной стоимости и обеспечения дальнейшего эффективного развития.

Инвестиционные показатели оценки эффективности инвестиционного проектирования характеризуют эффективность инвестиций в проект. Основными из них являются: период окупаемости , чистая приведённая стоимость, внутренняя норма рентабельности, окупаемость инвестиций, индекс прибыльности, чистый денежный поток, чистая приведенная стоимость и др. Основные формулы расчетов показателей эффективности инвестиционного проектирования представлены в прил.4.

окупаемость инвестиций, индекс прибыльности, чистый денежный поток, чистая приведенная стоимость и др. Основные формулы расчетов показателей эффективности инвестиционного проектирования представлены в прил.4.

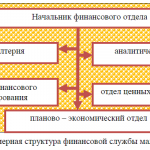

Таким образом, эффективность работы финансовой службы определяется ростом показателей финансовой устойчивости, платежеспособности, рентабельности, деловой активности, инвестиционной привлекательности проектов. От того, на сколько эффективна будет построена организационная структура финансовой службы и разработана финансовая политика- будет зависеть успех любого предприятия.

Заказать дипломный проект по главам (по частям) диплома без посредников