Диплом на тему: «Оптимизация финансирования капитальных вложений в организации»(на примере предприятия г. Хабаровска ООО АмурТехПрофиль»)

ДИПЛОМ КАПИТАЛЬНЫЕ ВЛОЖЕНИЯ АМУРТЕХПРОФИЛЬ

[collapse]

Рассмотрим основные источники,

методы и оптимизацию финансирования капитальных вложений. Следует различать понятия «источники финансирования капитальных вложений» и «методы финансирования капитальных вложений». Источники финансирования -это денежные средства, которые могут использоваться в качестве инвестиционных ресурсов. Метод финансирования – это механизм привлечения инвестиционных ресурсов с целью финансирования капитальных вложений, рисунок 4.

методы и оптимизацию финансирования капитальных вложений. Следует различать понятия «источники финансирования капитальных вложений» и «методы финансирования капитальных вложений». Источники финансирования -это денежные средства, которые могут использоваться в качестве инвестиционных ресурсов. Метод финансирования – это механизм привлечения инвестиционных ресурсов с целью финансирования капитальных вложений, рисунок 4.

Рассмотрим подробнее эти понятия. Согласно ФЗ от 25 февраля 1999 г. N 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (с изм. и доп. от 28 декабря 2013 г.)финансирование капитальных вложений осуществляется инвесторами за счет собственных и (или) привлеченных средств. Источниками формирования собственных средств являются: уставный капитал, резервный капитал, специальные (целевые) финансовые фонды, нераспределенная прибыль, прочее.[3]

Уставный фонд – он характеризует первоначальную сумму собственного капитала предприятия, инвестированную в формирование его активов для начала осуществления хозяйственной деятельности. Его размер определяется (декларируется) уставом предприятия. Для предприятий отдельных сфер деятельности и организационно-пра¬вовых форм (акционерное общество, общество с ограниченной ответственностью) минимальный размер уставного фонда регулируется законодательством.[15]

Резервный фонд (резервный капитал)- представляет собой зарезервированную часть собственного капитала предприятия, предназначенного для внутреннего страхования его хозяйственное деятельности. Размер этой резервной части собственного капитала определяется учредительными документами. Формирование резервного фонда (резервного капитала) осуществляется за счет прибыли предприятия (минимальный размер отчислений прибыли в резервный фонд регулируется законодательством).

Специальные (целевые) финансовые фонды- к ним относят целенаправленно сформированные фонды собственных финансовых средств с целью их последующего целевого расходования. В составе этих финансовых фондов выделяют обычно амортизационный фонд, ремонтный фонд, фонд охраны труда, фонд специальных программ, фонд развития производства и другие. Порядок формирования и использование средств этих фондов регулируется уставом и другими учредительными и внутренними документами предприятия.[15]

Нераспределенная прибыль- характеризует часть прибыли предприятия, полученную в предшествующем периоде и не использованную на потребление собственниками (акционерами, пайщиками) и персоналом. Эта часть прибыли предназначена для капитализации, т.е. для реинвестирования в развитие производства. По своему экономическому содержанию она является одной из форм резерва собственных финансовых средств предприятия, обеспечивающих его производственное развитие в предстоящем периоде. [23]

К прочим формам собственного капитала относятся: расчеты за имущество (при сдаче его в аренду), расчеты с участниками (по выплате им доходов в форме процентов или дивидендов) и некоторые другие, отражаемые в первом разделе пассива баланса.

Управление собственным капиталом связано не только с обеспечением эффективного использования уже накопленной его части, но и с формированием собственных финансовых ресурсов, обеспечивающих предстоящее развитие предприятия. [25]

Заемными средствами предприятия являются краткосрочные или долгосрочные кредиты банков, инвесторов(средств, полученных от эмиссии акций, паевых и иных взносов физических и юридических лиц в уставный капитал); денежных средств, централизованных добровольными союзами (объединениями) предприятий и финансово-промышленными группами; средств федерального бюджета, предоставляемых на безвозмездной и возмездной основах; средств бюджетов субъектов РФ; средств внебюджетных фондов (например, дорожного фонда); средств иностранных инвесторов.

Кроме выше перечисленных источников финансирования капитальных вложений, применяются несколько методов финансирования. На практике выделяют пять основных методов: самофинансирование; акционирование (выпуск собственных акций); кредитное финансирование; инвестиционный лизинг и селенг; комбинированное (смешанное) финансирование.

Самофинансирование представляет собой финансирование деятельности хозяйствующего субъекта за счет собственных средств. Различают самофинансирование в узком и в широком смысле. Первое -это финансирование только инвестиционной деятельности за счет собственных средств. Второе – самофинансирование не только развития предприятия, но и его текущей (операционной) деятельности. Основа самофинансирования – финансовая самостоятельность субъектов рынка.

Самофинансирование предполагает самоокупаемость, т.е. взаимоувязку доходов и расходов. В понятие «самоокупаемость» входит и валютная самоокупаемость, т.е. покрытие расходования валютных средств их поступлениями. Финансово независимыми называются компании, которые финансируют свою деятельность исключительно за счет собственных средств. Самофинансирование позволяет обеспечивать развитие предприятия, не прибегая к банковским кредитам. В то же время использование предприятием самофинансирования не означает, что при необходимых условиях предприятие не воспользуется кредитными ресурсами или заемными средствами. Существуют различные виды самофинансирования, степень которого выражает коэффициент, рассчитываемый как соотношение прироста собственных финансовых ресурсов и прирост их общего объема(1):

Самофинансирование предполагает самоокупаемость, т.е. взаимоувязку доходов и расходов. В понятие «самоокупаемость» входит и валютная самоокупаемость, т.е. покрытие расходования валютных средств их поступлениями. Финансово независимыми называются компании, которые финансируют свою деятельность исключительно за счет собственных средств. Самофинансирование позволяет обеспечивать развитие предприятия, не прибегая к банковским кредитам. В то же время использование предприятием самофинансирования не означает, что при необходимых условиях предприятие не воспользуется кредитными ресурсами или заемными средствами. Существуют различные виды самофинансирования, степень которого выражает коэффициент, рассчитываемый как соотношение прироста собственных финансовых ресурсов и прирост их общего объема(1):

Ксф = Сс/И, (1)

где Ксф- коэффициент самофинансирования; Сс – собственные средства предприятия (чистая прибыль и амортизационные отчисления), руб..; И – общая сумма инвестиций, руб.[25]

Рекомендуемое значение показателя не ниже 0,51 (51,0%). При более низком значении предприятие утрачивает финансовую независимость по отношению к внешним источникам финансирования (заемным и привлеченным средствам). Содержание самофинансирования заключается в том, что за счет чистой прибыли и амортизационных отчислений предприятие обеспечивает возмещение затрат по расширенному воспроизводству и реализации социальных программ коллектива.

Еще одним методом финансирования капитальных вложений, является акционирование. Акционерное финансирование применяется только акционерными обществами. Акции акционерных обществ образуют акционерный капитал, который является вместе с прибылью и амортизационными отчислениями источником формирования активов предприятия и, прежде всего, основного капитала. Основной капитал (основные фонды) формируется (создается) в результате осуществления инвестиционного проекта, то есть инвестирования. Таким образом, создание акционерного капитала является процессом, в результате которого формируется источник финансирования инвестиций, а акционирование рассматривается как метод инвестирования.

Акционирование как процесс имеет два этапа: первый этап – выпуск акций (эмиссия); второй этап – продажа акций, формирование акционерного капитала в виде денежных средств, поступаемых от продажи акций.

Различают акции уставного капитала, выпущенные и обращающиеся акции. Акции уставного капитала – акции, образующие уставной капитал компании; максимальное количество обыкновенных акций, которое компания может выпустить без внесения поправок в уставной капитал. Выпущенные или эмитированные акции – акции, которые становятся таковыми при продаже и реализуются после продажи основного пакета акций. Эти акции были зарезервированы и входили в общее количество акций уставного капитала.

Обращающимися называются акции, которые выпущены и действительно проданы инвесторам; компания может выпускать часть эмитированных акций. Акции имеют номинальную, балансовую, ликвидационную и рыночную стоимости (Приложение А).[26]

Акционирование как метод финансирования инвестиций обычно используется для реализации крупномасштабных проектов при отраслевой или региональной диверсификации инвестиционной деятельности. Следует отметить, что этот метод обладает рядом достоинств: при больших объемах эмиссии низкая цена привлекаемых средств; выплаты за пользование привлеченными ресурсами не носят безусловной характер, а выплачиваются в зависимости от фи¬нансового результата акционерного общества; использование привлеченных инвестиционных ресурсов не ограничено по срокам. Недостатки акционирования: для зрелых, давно работающих предприятий новая миссия акций расценивается инвесторами как негативный сигнал, в свою очередь это может неблагоприятно сказаться на курсе акций предприятия; возможна потеря контрольного пакета акций.

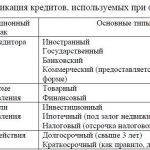

Достаточно известным методом финансирования капитальных вложений является- кредитное финансирование. Кредитное финансирование может выступать в следующих формах: кредит, облигационные займы, привлечение заемных средств населения (для организаций потребительской кооперации). Под кредитом понимается ссуда в денежной или товарной форме на условиях возвратности и обычно с уплатой процента. Кредиты, используемые на финансирование инвестиций, группируются по разнообразным признакам: по типу кредитора, по форме предоставления, по целям и срокам действия, таблица 2.[37]

Банковское кредитование реальных инвестиций осуществляется в различных формах, в том числе: срочный кредит, предусматривающий предоставление кредита на срок и последующее его погашение; контокоррентный кредит, предусматривает ведение текущего счета предприятия банком-кредитором с оплатой банком расчет¬ных документов и зачислением выручки.

При этом банк кредитует недостаточные для погашения внешних обязательств предприятия суммы в пределах, оговоренных кредитным договором, с последующим возмещением со стороны предприятия-заемщика;

онкольный кредит подобен контокоррентному кредиту, но оформляется под залог товарно-материальных ценностей или ценных бумаг; учетный кредит предоставляется банком путем покупки (учета) векселя предприятия до наступления срока платежа; акцептный кредит используется, как правило, во внешней торговле и предоставляется путем акцепта банком выставленных на него экспортером тратт.

Кредиты как источники финансирования инвестиционных проектов имеют как положительные, так и отрицательные стороны. Положительные: высокий объем возможного их привлечения; значительный внешний контроль за эффективностью их использования. Отрицательные: сложность привлечения и оформления, необходимость предоставления соответствующих гарантий или залога имущества; повышение риска банкротства в связи с несвоевременностью погашения полученных ссуд и потерей части прибыли от инвестиционной деятельности в связи с необходимостью уплаты ссудного процента. Порядок предоставления, оформления и погашения долгосрочного кредита (на срок свыше одного года) регулируется правилами банков и кредитными договорами с заемщиками.[41]

Кредитное финансирование помимо кредитования банков может осуществляться в виде облигационных займов. Облигационные займы могут выпускаться только известными акционерными компаниями (корпорациями или финансово-промышленными группами), платежеспособность которых не вызывает сомнения у инвесторов (кредиторов).

Еще не менее известными методами финансирования капитальных вложений являются: инвестиционный лизинг и инвестиционный селенг. Инвестиционный лизинг(финансовая аренда) представляет собой долгосрочную аренду машин, оборудования, транспортных средств, сооружений производственного назначения, которая предусматривает возможность их последующего выкупа. Инвестиционный селенг- представляет собой специфическую форму обязательства, состоящую в передаче собственником прав по пользованию и распоряжению его имуществом за определенную плату.

Лизинговая деятельность регулируется ФЗ от 29 октября 1998 г. N 164-ФЗ «О финансовой аренде (лизинге)» (с изм. и доп.от от 31 декабря 2014г.) [5] Целями данного федерального закона являются развитие форм инвестиций в средства производства на основе финансовой аренды (лизинга), защита прав собственности, прав участников инвестиционного процесса, обеспечение эффективности инвестирования. В федеральном законе определены правовые и организационно-экономические особенности лизинга. Сферой применения Федерального закона является лизинг имущества, относящегося к непотребляемым вещам (кроме земельных участков и других природных объектов), передаваемым во временное владение и в пользование физическим и юридическим лицам.

Согласно ФЗN 164-ФЗ «О финансовой аренде (лизинге)», предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество. Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.[5]

Инвестиционный лизинг направлен на финансирование сложных инфраструктурных и производственных объектов. В отличие от других видов лизинга он предполагает длительный инвестиционный период. С помощью инвестиционного лизинга могут реализовываться такие масштабные проекты, как: строительство крупных производственных объектов и их ввод в эксплуатацию, полная модернизация устаревшего производства, расширение промышленных объектов и пр. Инвестиционный лизинг позволяет получить современный многофункциональный производственный объект (включая производственные мощности и объекты недвижимости), созданный «под ключ» и готовый к эксплуатации сразу по завершении работ.

Инвестиционный селенг – новая форма привлечения денежных ресурсов, используемая рядом компаний в России. Он представляет собой специфическую форму обязательства, состоящую в передаче собственником (юридическим лицом или гражданином) прав на пользование и распоряжение его имуществом на срок за определенную плату. В качестве такого имущества могут выступать как внеоборотные активы (здания, сооружения, оборудование), так и оборотные активы (денежные средства, ценные бумаги и др.). При этом собственник остается владельцем переданного в наем имущества и может по первому требованию возвратить его. Селенг-компания привлекает и свободно использует по своему усмотрению имущество и отдельные имущественные права юридических лиц и граждан. Поэтому по форме финансирования инвестиционный селенг близок к банковской деятельности. Селенг является эффективным методом финансирования различных сфер хозяйственной деятельности, включая и инвестиционную. С помощью селенга оказывается финансовая помощь компаниям, испытывающим острый дефицит в различных видах ресурсов, включая и денежные средства. [20]

Кроме выше перечисленных методов финансирования, также применяется- смешанное финансирование, оно довольно распространено на практике и предполагает одновременное использование не одно¬го, а нескольких методов финансирования. Например, наряду с акционированием может использоваться кредитование. При смешанном финансировании необходимо контролировать долю собственных источников финансирования инвестиций. Смешанное финансирование основано на различных комбинациях указанных методов и может быть реализовано во всех формах инвестирования. [23]

Выше были рассмотрены основные источники и методы финансирования капитальных вложений. С помощью тех или иных источников и методов, можно осуществлять оптимизацию финансирования капитальных вложений. Это могут быть изменения различных методов , применяемых на предприятии на более эффективные, которые будут способствовать большему приросту показателей доходности компании. В частности, для оптимизации финансирования в некоторых случаях выгоднее использовать не только собственные источники финансирования, но и прибегать к заимствованию банков или иных инвесторов. Однако, и тут необходимо учитывать какие виды кредитов и у каких инвесторов являются наиболее привлекательными.

Существует несколько способов оптимизации, основные из них – минимизация средневзвешенной стоимости привлекаемого капитала, максимизация рентабельности собственного капитала и минимизация уровня финансовых рисков. Для максимизации рентабельности собственного капитала используется механизм финансового рычага.

Финансовый рычаг (финансовый леверидж) – это отношение заемного капитала компании к собственным средствам, он характеризует степень риска и устойчивость компании. Чем меньше финансовый рычаг, тем устойчивее положение. С другой стороны, заемный капитал позволяет увеличить коэффициент рентабельности собственного капитала, т.е. получить дополнительную прибыль на собственный капитал. Показатель, отражающий уровень дополнительной прибыли при использовании заемного капитала называется эффектом финансового рычага. Он рассчитывается по формуле(3-5), представленной в Приложении А.

Эффект финансового рычага возникает с появлением заемных средств в структуре используемого капитала, что позволяет предприятию получать дополнительную прибыль на собственный капитал. Соответственно задачей оптимизации является поиск такого соотношения собственных и заемных средств предприятия, при котором эффект финансового рычага будет обеспечивать максимальный размер соотношения используемого собственного капитала и чистой прибыли, получаемой предприятием. Минимизация средневзвешенной стоимости капитала производится на основе многовариантных расчетов различных соотношений источников финансирования при разных условиях их привлечения, с целью определения такого их соотношения, которое минимизировало бы конечную стоимость привлекаемого капитала.

Средневзвешенная стоимость капитала (WACC) – это средняя процентная ставка по всем источникам финансирования компании. При расчете учитывается удельный вес каждого источника финансирования в общей стоимости. Средневзвешенная стоимость капитала может быть рассчитана по формуле 6-7, представленных в Приложении А. [29]

Минимизации уровня финансовых рисков следует достигать путем дифференцированного выбора источников в зависимости от актива, который планируется с их помощью финансировать. В зависимости от инвестиционной стратегии предприятия, оборотные и внеоборотные активы предприятия могут финансироваться, в основном, за счет долгосрочных заемных средств, краткосрочных средств или собственных источников. Чем консервативнее инвестиционная стратегия, тем больше активов будет финансироваться за счет собственного и долгосрочного заемного капитала.

В современных условиях предприятия различных форм собственности самостоятельно разрабатывают инвестиционные программы, направленные на оптимизацию финансирования капитальных вложений и обеспечивают их реализацию соответствующими материальными и финансовыми ресурсами. План формирования инвестиций не является для предприятия директивным документом, а определяет стратегию его финансовых возможностей на предстоящий период.

Эффективность капитальных вложений формируется из четырех стадий: планирования капитальных вложений, проектирования капитального строительства, строительного производства, освоения вновь введенных мощностей. На стадии планирования предусматривается совершенствование отраслевой структуры капитальных вложений, первоочередное направление их в развитие прогрессивных отраслей промышленности: повышение удельного веса капитальных вложений в техническое перевооружение. Стадия проектирования промышленного строительства – это широкое использование передовых достижений науки и техники; максимальное использование типовых проектов, широкая унификация строительных элементов конструкций. Стадия

строительства – это совершенствование организации и технологии строительно-монтажных работ: повышение качества строительства: совершенствование планирования, управления и экономического стимулирования. Стадия эксплуатации вновь введенных объектов – это обеспечение комплексного ввода в действие основных фондов и смежных производств, заблаговременная подготовка кадров и необходимых элементов оборотных фондов. Многие направления повышения эффективности капитальных вложений являются общими для всех отраслей экономики. Однако конкретное проявление тех или иных закономерностей зависит от специфики процесса производства, назначения продукции и применяемых предметов труда.

строительства – это совершенствование организации и технологии строительно-монтажных работ: повышение качества строительства: совершенствование планирования, управления и экономического стимулирования. Стадия эксплуатации вновь введенных объектов – это обеспечение комплексного ввода в действие основных фондов и смежных производств, заблаговременная подготовка кадров и необходимых элементов оборотных фондов. Многие направления повышения эффективности капитальных вложений являются общими для всех отраслей экономики. Однако конкретное проявление тех или иных закономерностей зависит от специфики процесса производства, назначения продукции и применяемых предметов труда.

Резюмируя вышеизложенное можно сделать вывод, что источниками финансирования капитальных вложений являются денежные средства, которые могут использоваться в качестве инвестиционных ресурсов. Это могут быть как собственные и заемные средства. Под методами финансирования капитальных вложений понимается- механизм привлечения инвестиционных ресурсов с целью финансирования капитальных вложений. Основными методами финансирования являются: самофинансирование, акционирование (выпуск собственных акций), кредитное финансирование, инвестиционный лизинг и селенг, комбинированное (смешанное) финансирование. Оптимизация финансирования капитальных вложений представляет собой разработку инвестиционного проекта, направленного на улучшение и повышение эффективности вложений, с целью роста прибыльности организации. При этом, для оценки эффективности финансирования капитальных вложений могут применяться целая система экономических показателей.