Введение

1.Особенности управления финансовой деятельностью предприятий сферы услуг

1.1.Сущность системы управления финансами на предприятии

1.2.Финансовая структура организации сферы услуг, ее задачи и функции

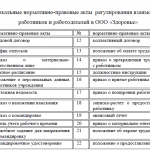

1.3. Нормативно-правовое регулирование деятельности финансовой службы на предприятии

2. Изучение специфики деятельности и организации финансов ООО «Здоровье»

2.1.Общая характеристика деятельности предприятия ООО «Здоровье»

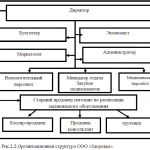

2.2. Организационная структура предприятия ООО «Здоровье»

2.3. Динамика и структура численности работников предприятия ООО «Здоровье»

2.4. Оценка деятельности предприятия ООО «Здоровье»

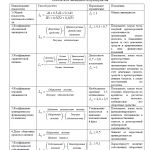

3. Анализ финансового состояния предприятия ООО «Здоровье», выявление проблем требующих решения

4.Анализ управления финансовой деятельностью предприятия ООО «Здоровье», выявление проблем требующих решения

Заключение

Список использованных источников

Приложения

ВЫДЕРЖКИ ИЗ РАБОТЫ:

Введение

Управление финансовой деятельностью предприятия- это важнейший элемент финансовой политики предприятия, оно пронизывает всю систему управления предприятия. Важность и значение управления финансовыми средствами на предприятии трудно переоценить, поскольку от его качества и эффективности зависит не только устойчивость предприятия в конкретный период времени, но и способность к дальнейшему развитию, достижению финансового успеха на долгую перспективу.

Эффективное управление денежными потоками повышает степень финансовой и производственной гибкости компании, так как приводит к: улучшению оперативного управления, особенно с точки зрения сбалансированности поступлений и расходования денежных средств; увеличению объемов продаж и оптимизации затрат за счет больших возможностей маневрирования ресурсами компании; повышению эффективности управления долговыми обязательствами и стоимостью их обслуживания, улучшению условий переговоров с кредиторами и поставщиками; созданию надежной базы для оценки эффективности работы каждого из подразделений компании, ее финансового состояния в целом; повышению платежеспособности компании. В связи с этим, основной задачей финансовой службы является своевременное предупреждение и предотвращение отрицательных результатов хозяйственно-финансовой деятельности организации, выявление и мобилизация внутрихозяйственных резервов обеспечения финансовой устойчивости предприятия.

Объектом отчета по практике является компания ООО «Здоровье». Предмет исследования- данные бухгалтерской и статистической отчетности и существующая финансовая деятельность предприятия сферы услуг ООО «Здоровье». Целью отчета по практике является: определить основные проблемы в управлении финансовой деятельностью ООО «Здоровье» и предложить основные пути их решения. Для достижения указанной цели, задачами является: рассмотреть особенности управления финансовой деятельности предприятия сферы услуг; изучить специфику деятельности и организацию финансовой деятельности на предприятии ООО «Здоровье»; провести анализ финансового состояния ООО «Здоровье» и определить основные проблемы; дать оценку управления финансовой деятельностью предприятия ООО «Здоровье» и предложить рекомендации по совершенствованию.

Объектом прохождения практики является компания ООО «Здоровье» г. Санкт-Петербурга, которая оказывает медицинские услуги населению по лечению полости рта (стоматология), а также осуществляет реализацию медицинского стоматологического оборудования .Возглавляет компанию генеральный директор, в его подчинении находятся все структурные подразделения предприятия. Финансовая служба состоит из главного бухгалтера, бухгалтера расчетной группы и экономиста. Отдел финансов осуществляет свою деятельность на основании действующего законодательства, бухгалтерия ведет учет по начислению заработной платы, отслеживает оплату счетов, накладных, контролирует взаимоотношения с банками , покупателями по поводу безналичных расчетов и получения наличных денежных средств. Экономист осуществляет оперативное финансовое планирование.

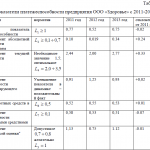

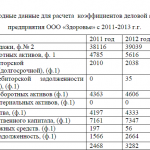

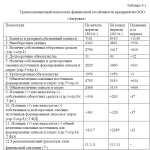

Проведенный выше анализ показал, что предприятие не является финансово зависимым, так как наибольший удельный вес в общей структуре капитала приходится на собственные источники финансирования. Показатель финансового рычага в 2013 г. составил 1,23, а это ниже рекомендуемого значения, которое составляет 2,5. Это свидетельствует о том, что предприятие может еще увеличить сумму кредиторской задолженности именно так, чтобы финансовый рычаг составлял не более 2,5. Увеличение кредиторской задолженности в свою очередь будет способствовать повышению рентабельности капитала.

Показатели прибыли и рентабельности компании оставляют желать лучшего, в начале анализируемого периода они и вовсе имели отрицательные значения, однако, к 2013 г. ситуация стабилизировалась и прибыль показала положительное значение, в связи с этим и возросли показатели рентабельности. Однако, несмотря на то, что компания является независимой, успешной назвать ее сложно, так как прибыли компании не значительные. Показатель общей и промежуточной ликвидности находятся в норме, а к 2013 г. даже превышают нормативное значение. Но баланс предприятия нельзя назвать абсолютно ликвидным, так как абсолютный показатель ликвидности ниже нормативного значения.

Проведенный анализ по модели Дюпона показал, что коэффициент ROE очень мал на протяжении всего анализируемого периода. Это связано с низкой нормой прибыли, которая имеет отрицательное значение, а также оборачиваемости активов. В связи с тем, что в 2013 г. оборачиваемость активов возросла до 0,09, норма прибыли также увеличилась до 0,02, а это на 0,039 выше по сравнению с показателем 2011 г., ROE в 2013 г. составил 0,002. По отношению к показателю 2011 г. этот показатель не изменился. Таким образом, трехфакторная модель Дюпона показала, что предприятие находится в тяжелом финансовом положении, так, прибыль в 2011-2012 г.г. имеет отрицательное значение, несмотря на то, что показатель прибыли в 2013 г. увеличился, показатель ROE остается низким.

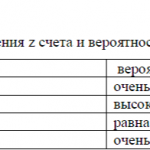

Оценка банкротства предприятия ООО «Здоровье» показала, что предприятие не подвержено риску банкротства в ближайшее время. Но для того, чтобы не допустить банкротства, необходимо совершенствовать деятельность всей организации. Для этого необходимо изучать причины, которые могут повлиять на ухудшение показателей организации. Основными причинами ухудшения финансового состояния могут быть: неэффективное управление структурой капитала, перерасход средств фонда заработной платы и других видов затрат, снижение объемов продаж, наличие не ликвидного имущества и др. На анализируемом предприятии, основными направлениями в системе управления финансами могут быть: 1) снижение дебиторской задолженности с покупателями и заказчиками; 2) увеличение суммы кредиторской задолженности, таким образом, чтобы значение финансового рычага составляло 2,5; 3) увеличение объемов продаж по оказанию услуг и реализации медицинского оборудования и др. Все это положительно повлияет на систему управления финансами предприятия ООО «Здоровье» .

структурой капитала, перерасход средств фонда заработной платы и других видов затрат, снижение объемов продаж, наличие не ликвидного имущества и др. На анализируемом предприятии, основными направлениями в системе управления финансами могут быть: 1) снижение дебиторской задолженности с покупателями и заказчиками; 2) увеличение суммы кредиторской задолженности, таким образом, чтобы значение финансового рычага составляло 2,5; 3) увеличение объемов продаж по оказанию услуг и реализации медицинского оборудования и др. Все это положительно повлияет на систему управления финансами предприятия ООО «Здоровье» .

Отчет по практике на заказ,срочно, без посредников, без предоплаты