Диплом на тему: «Роль банков в развитии Северо-Западного экономического региона»

ДИПЛОМ РОЛЬ БАНКОВ В РАЗВИТИИ РЕГИОНА

[collapse]

Банковская система -это совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком. [19; с.64]

На нижнем уровне действуют коммерческие банки, подразделяющиеся на универсальные и специализированные банки, сберегательные банки, ипотечные банки, банки потребительского кредита, отраслевые банки, внутрипроизводственные банки, и небанковские кредитно- финансовые институты (инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды, ломбарды, трастовые компании).

Банковская система России представляет собой двухуровневую систему, состоящую из Центрального Банка Российской Федерации, коммерческих банков,

включая их филиалы, а также других кредитных учреждений. В общем виде банковскую систему РФ можно представить в виде схемы, рисунок 1.3.

включая их филиалы, а также других кредитных учреждений. В общем виде банковскую систему РФ можно представить в виде схемы, рисунок 1.3.Кредитной организацией является юридическое лицо, которое осуществляет свою деятельность, основной целью которого является извлечение прибыли и осуществляет свою деятельность на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России), имеет право осуществлять банковские операции, предусмотренные законодательством. Кредитные организации могут создавать союзы и ассоциации, не преследующие цели извлечения прибыли, для защиты и представления интересов своих членов, координации их деятельности, развития межрегиональных и международных связей, удовлетворения научных,

информационных и профессиональных интересов, выработки рекомендаций по осуществлению банковской деятельности и решению иных совместных задач кредитных организаций. Союзам и ассоциациям кредитных организаций запрещается осуществление банковских операций. [20;с.98]

информационных и профессиональных интересов, выработки рекомендаций по осуществлению банковской деятельности и решению иных совместных задач кредитных организаций. Союзам и ассоциациям кредитных организаций запрещается осуществление банковских операций. [20;с.98]Кредитная организация может быть банковской и небанковской. Банк – кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Небанковская кредитная организация -это кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные законодательством. Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России. Иностранный банк – банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

Небанковская кредитная организация -это кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные законодательством. Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России. Иностранный банк – банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

Таким образом, банковская система Российской Федерации является двухуровневой. На первом, верхнем, уровне находится Центральный банк, а на втором, нижнем, – кредитные организации. При этом главным звеном банковской системы является, как и в других государствах, Центральный банк России.

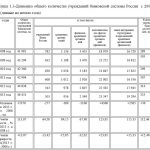

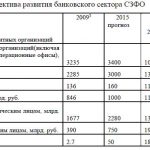

Проведем анализ динамики и структуры учреждений банковской системы России на основании данных статистической отчетности ЦБ РФ с 2008-2013 г.г., табл. 1.2 (прил.1). Данные табл.1.2 показывают, что в течении анализируемого периода с 2008-2013 г.г. (по данным на начало года) общее количество учреждений банковской системы России ежегодно увеличивается, так по данным на 01.01.2013 г. число учреждений составило 46 451 ед.,

а это на 5370 ед. больше по сравнению с тем же показателем 2008 г., рисунок 1.4.

а это на 5370 ед. больше по сравнению с тем же показателем 2008 г., рисунок 1.4.Произошло и увеличение количества учреждений банков в расчете на 1 млн. жителей и по состоянию на 2013 г. число банков составило 325 ед., а это на 12,46% выше по сравнению с показателем 2008 г., табл.1.3.

Общее увеличение числа учреждений банковской системы в России с 2008-2013 г.г. произошло за счет открытия дополнительных офисов кредитных организаций (филиалов) и иных внутренних структурных подразделений кредитных организаций (филиалов). Так, в частности число дополнительных офисов кредитных организаций (филиалов) увеличилось на 23,01% и составило 23 347 ед.

Число иных внутренних структурных подразделений кредитных организаций (филиалов) по состоянию на 2013 г. составило 19 294 ед.. а это на 15,33% выше по сравнению с началом анализируемого периода.

Динамика других учреждений банковской системы показывает снижение. Так, в частности произошло снижение числа учреждений Банка России и кредитных организаций на 13,42% и 15,85% соответственно. Так, в частности количество банков на 01.01.2013г. года составило 956, то есть за прошедший год сократилось еще на 22 банка (978 – 956), а количество банков за последние 6 лет сократилось уже на 180 банков (1136 – 956). Значительные темпы снижения наблюдаются по филиалам кредитных организаций. Так, в частности за 2008-2013 г. произошло закрытие филиалов кредитных учреждений на 1106 ед., а это на 32,02% ниже по отношению к показателю 2008 г. Проведем анализ структуры банковской системы России, табл.1.4.

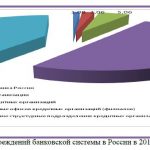

Динамика других учреждений банковской системы показывает снижение. Так, в частности произошло снижение числа учреждений Банка России и кредитных организаций на 13,42% и 15,85% соответственно. Так, в частности количество банков на 01.01.2013г. года составило 956, то есть за прошедший год сократилось еще на 22 банка (978 – 956), а количество банков за последние 6 лет сократилось уже на 180 банков (1136 – 956). Значительные темпы снижения наблюдаются по филиалам кредитных организаций. Так, в частности за 2008-2013 г. произошло закрытие филиалов кредитных учреждений на 1106 ед., а это на 32,02% ниже по отношению к показателю 2008 г. Проведем анализ структуры банковской системы России, табл.1.4.Данные табл.1.4. показывают, что наибольший удельный вес в общей структуре учреждений банковской системы приходится на дополнительные офисы кредитных организаций (филиалов). Так, доля этих учреждений на протяжении анализируемого периода колеблется от 46,19% до 50,26%.

Рост доли произошел на 4,07%. В пределах 40% приходится на иные внутренние структурные подразделения кредитных организаций (филиалов); и по состоянию на 2013 г. доля этих учреждений составляет 41,54%, рисунок 1.5. На долю учреждений Банка России и кредитных организаций приходится в среднем по 2%. В пределах 5-8% занимают филиалы кредитных организаций и по состоянию на 2013 г. доля этих учреждений составила 5,06%, рисунок 1.5

Рост доли произошел на 4,07%. В пределах 40% приходится на иные внутренние структурные подразделения кредитных организаций (филиалов); и по состоянию на 2013 г. доля этих учреждений составляет 41,54%, рисунок 1.5. На долю учреждений Банка России и кредитных организаций приходится в среднем по 2%. В пределах 5-8% занимают филиалы кредитных организаций и по состоянию на 2013 г. доля этих учреждений составила 5,06%, рисунок 1.5

Таким образом, проведенный выше анализ позволяет сделать вывод, что в целом число кредитных и банковских учреждений в России ежегодно увеличивается, наблюдается также и увеличение количества учреждений банков в расчете на 1 млн. жителей, это следует оценить положительно. Однако динамика кредитных организаций имеет тенденцию к снижению.

Наибольший удельный вес в общей структуре учреждений банковской системы России приходится на дополнительные офисы кредитных организаций (филиалов) и иные внутренние структурные подразделения кредитных организаций (филиалов), при этом доля этих учреждений в течении анализируемого периода увеличивается, это происходит а счет общего изменения в структуре банковской системы.

Рассмотрим

банковскую инфраструктуру. Банки, как элементы банковской системы, могут успешно развиваться только во взаимодействии с другими элементами и, прежде всего, с банковской инфраструктурой. К элементам банковской инфраструктуры относятся: законодательные нормы (определяющие статус кредитного учреждения, перечень выполняемых им операций); внутренние правила совершения операций (обеспечивающие выполнение законодательных актов и защиту интересов вкладчиков, клиентов банка, его собственных интересов в целом, методическое обеспечение); построение учёта, отчётности, аналитической базы (компьютерная обработка данных, управление деятельностью банка на базе современных коммуникационных систем); структура аппарата управления банком.

банковскую инфраструктуру. Банки, как элементы банковской системы, могут успешно развиваться только во взаимодействии с другими элементами и, прежде всего, с банковской инфраструктурой. К элементам банковской инфраструктуры относятся: законодательные нормы (определяющие статус кредитного учреждения, перечень выполняемых им операций); внутренние правила совершения операций (обеспечивающие выполнение законодательных актов и защиту интересов вкладчиков, клиентов банка, его собственных интересов в целом, методическое обеспечение); построение учёта, отчётности, аналитической базы (компьютерная обработка данных, управление деятельностью банка на базе современных коммуникационных систем); структура аппарата управления банком.Для нормальной и эффективной деятельности банковской системы, должны существовать правила и нормы, определяющие права, обязанности и ответственность участников расчетных

взаимоотношений. Чтобы обеспечить функционирование системы как при ее нормальной работе, так и в режиме возникновения нестандартных или трудно регулируемых ситуаций, технических сбоев банковских систем, возникающих юридических коллизий, необходимой является четкая и непротиворечивая правовая база, устанавливающая регламент действий всех сторон, вовлеченных в экономические взаимоотношения этого рода.

взаимоотношений. Чтобы обеспечить функционирование системы как при ее нормальной работе, так и в режиме возникновения нестандартных или трудно регулируемых ситуаций, технических сбоев банковских систем, возникающих юридических коллизий, необходимой является четкая и непротиворечивая правовая база, устанавливающая регламент действий всех сторон, вовлеченных в экономические взаимоотношения этого рода.Важнейший фактор надежности банковской системы – это наличие полноценной правовой базы. Так, в частности, основными нормативно-правовыми актами, регулирующими деятельность банковской системы России, являются:

1)Конституция Российской Федерации;

2)Федеральный закон от 27 июня 2011 г. N 161-ФЗ О национальной платежной системе (с измен. и доп. от25 декабря 2012 г.);

3)Федеральный закон от 10 июля 2002 г. N 86-ФЗ О Центральном банке Российской Федерации (Банке России) ( с измен. и доп. от 5 апреля 2013 г);

4)Федеральный закон О банках и банковской деятельности от 2 декабря 1990 г. N 395-I (с измен. и доп. от 14 марта 2013 г.);

5)Федеральный закон от 10 декабря 2003 г. N 173-ФЗ О валютном регулировании и валютном контроле(с измен. и доп. от 14 марта 2013 г.;

6)Федеральный закон от 3 июня 2009 г. N 103-ФЗ О деятельности по приему платежей физических лиц, осуществляемой платежными агентами (с измен. и доп.27 июня 2011 г.);

7)Положение Банка России от 29 июня 2012 г. N 384-П О платежной системе Банка России;

8)Положение ЦБР от 25 апреля 2007 г. № 303-П “О системе валовых расчетов в режиме реального времени Банка России”;

9)Положение ЦБР от 24 октября 2001 г. № 157-П «О порядке осуществления расчетов между резидентами и нерезидентами по договорам о выполнении работ, оказании услуг или передаче результатов интеллектуальной деятельности»;

10)Положение Банка России от 24 декабря 2004 г. N 266-ПОб эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт(с измен. и доп. 10 августа 2012 г.);

11) Положение ЦБ РФ от 19.06.2012 г. № 383-П «О правилах осуществления перевода денежных средств».

11) Положение ЦБ РФ от 19.06.2012 г. № 383-П «О правилах осуществления перевода денежных средств». 12)Гражданский кодекс РФ (с измен. и доп. 11 февраля 2013 г.);

13)Международные договоры и др., рисунок 1.6.

Рассмотрим кратко суть нормативно-правовых актов.

Федеральный закон от 27 июня 2011 г. N 161-ФЗ О национальной платежной системе(с измен. и доп. от 25 декабря 2012 г.) устанавливает правовые и организационные основы национальной платежной системы, регулирует порядок оказания платежных услуг, в том числе осуществления перевода денежных средств, использования электронных средств платежа, деятельность субъектов национальной платежной системы, а также определяет требования к организации и функционированию платежных систем, порядок осуществления надзора и наблюдения в национальной платежной системе.

Целью Федерального закона от 10 декабря 2003 г. N 173-ФЗО валютном регулировании и валютном контроле(с измен. и доп.

от 14 марта 2013 г. является обеспечение реализации единой государственной валютной политики, а также устойчивости валюты Российской Федерации и стабильности внутреннего валютного рынка Российской Федерации как факторов прогрессивного развития национальной экономики и международного экономического сотрудничества.

от 14 марта 2013 г. является обеспечение реализации единой государственной валютной политики, а также устойчивости валюты Российской Федерации и стабильности внутреннего валютного рынка Российской Федерации как факторов прогрессивного развития национальной экономики и международного экономического сотрудничества.Федеральный закон от 3 июня 2009 г. N 103-ФЗО деятельности по приему платежей физических лиц, осуществляемой платежными агентами (с измен. и доп.27 июня 2011 г.) регулирует отношения, возникающие при осуществлении деятельности по приему платежным агентом от плательщика денежных средств, направленных на исполнение денежных обязательств физического лица перед поставщиком по оплате товаров (работ, услуг), а также направленных органам государственной власти, органам местного самоуправления и учреждениям, находящимся в их ведении, в рамках выполнения ими функций, установленных законодательством Российской Федерации.

Положения Федерального закона не применяются к отношениям, связанным с деятельностью по проведению расчетов: 1) осуществляемых юридическими лицами и индивидуальными предпринимателями при реализации товаров (выполнении работ, оказании услуг) непосредственно с физическими лицами, за исключением расчетов, связанных с взиманием платежным агентом с плательщика вознаграждения; 2) между юридическими лицами, и (или) индивидуальными предпринимателями при осуществлении ими предпринимательской деятельности, и (или) лицами, занимающимися частной практикой и не являющимися индивидуальными предпринимателями, которая не связана с выполнением функций платежных агентов; 3) в пользу иностранных юридических лиц; 4) осуществляемых в безналичном

порядке; 5)осуществляемых в соответствии с законодательством о банках и банковской деятельности.

порядке; 5)осуществляемых в соответствии с законодательством о банках и банковской деятельности.Положение Банка России от 29 июня 2012 г. N 384-ПО платежной системе Банка России принято в развитие Закона о национальной платежной системе. В данном документе Банк РФ устанавливает отдельные положения, необходимые для обеспечения функционирования платежной системы Банка России, в том числе критерии участия, приостановления и прекращения участия в платежной системе Банка России, применяемые формы безналичных расчетов и порядок осуществления перевода денежных средств в рамках платежной системы Банка России, порядок осуществления платежного клиринга и расчета, временной регламент функционирования платежной системы Банка России.

Положением ЦБР от 25 апреля 2007 г. № 303-П “О системе валовых расчетов в режиме реального времени Банка России”регламентируется порядок функционирования электронной системы банковских платежей срочных платежей – механизма платежей реального времени на территории РФ, функционирующего в структуре Центрального Банка.

Положением ЦБР от 24 октября 2001 г. № 157-П «О порядке осуществления расчетов между резидентами и нерезидентами по договорам о выполнении работ, оказании услуг или передаче результатов интеллектуальной деятельности» разработаны правила и порядок расчетов в иностранной валюте.

Положение распространяется на расчеты в иностранной валюте между

юридическими лицами, индивидуальными предпринимателями, являющимися резидентами, и нерезидентами по договорам о выполнении работ, оказании услуг (в том числе по агентским договорам, договорам комиссии и договорам поручения) или передаче результатов интеллектуальной деятельности. Согласно данного положения расчеты осуществляются в безналичном порядке через счета резидентов в уполномоченных банках. В данном Положении перечисляются виды расчетов, при совершении которых не требуется получение разрешения Банка России, на осуществление валютных операций, связанных с движением капитала.

юридическими лицами, индивидуальными предпринимателями, являющимися резидентами, и нерезидентами по договорам о выполнении работ, оказании услуг (в том числе по агентским договорам, договорам комиссии и договорам поручения) или передаче результатов интеллектуальной деятельности. Согласно данного положения расчеты осуществляются в безналичном порядке через счета резидентов в уполномоченных банках. В данном Положении перечисляются виды расчетов, при совершении которых не требуется получение разрешения Банка России, на осуществление валютных операций, связанных с движением капитала.Положение Банка России от 24 декабря 2004 г. N 266-ПОб эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт(с измен. и доп. 10 августа 2012 г.) распространяется на кредитные организации, за исключением небанковских кредитных организаций, осуществляющих депозитные и кредитные операции. Требования Положения, не распространяются на карты эмитентов, не являющихся кредитными организациями, предназначенные для получения физическими лицами, юридическими лицами и индивидуальными предпринимателями предварительно оплаченных товаров (работ, услуг, результатов интеллектуальной деятельности).

Актуальность и значимость этого документа очень высока, по причине громадного положительного эффекта, вызываемого повсеместным внедрением платежей с использованием пластиковых карт, уменьшающих затраты и предприятий, и кредитных учреждений на работу с наличными деньгами, повышающих безопасность расчетов и упрощающих финансовый контроль за их проведением.

В дополнение к вышеперечисленным Положениям, Банк России выпускает инструкции, указания и разъяснения, регламентирующие прикладные вопросы осуществления расчетов, конкретизирующие и разъясняющие другие нормативные акты.

Важное значение в нормативно-правовом регулировании банковской системы России принадлежит Гражданскому кодексу Российской Федерации (с измен. и доп. 11 февраля 2013 г.). ГК РФ содержит основные нормы, регулирующие наличные и безналичные расчеты в России. Кодексом установлено, что расчеты между юридическими лицами и расчеты с участием граждан осуществляются наличными деньгами и в безналичном порядке; в нем также определены условия договоров

банковского вклада и банковского счета, включающие тайну банковского счета, очередность списания денежных средств со счета при недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований (приоритетность исполнения в зависимости от типа платежа), сроки проведения операций по счету, формы расчетов и ответственность участников за проведение платежа. ГК РФ предусмотрено, что кредитная организация обязана перечислять со счета клиента и зачислять поступившие на счет клиента денежные средства не позже дня, следующего за днем поступления в банк соответствующего

банковского вклада и банковского счета, включающие тайну банковского счета, очередность списания денежных средств со счета при недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований (приоритетность исполнения в зависимости от типа платежа), сроки проведения операций по счету, формы расчетов и ответственность участников за проведение платежа. ГК РФ предусмотрено, что кредитная организация обязана перечислять со счета клиента и зачислять поступившие на счет клиента денежные средства не позже дня, следующего за днем поступления в банк соответствующего  расчетного документа, если более короткий срок не предусмотрен договором банковского счета.

расчетного документа, если более короткий срок не предусмотрен договором банковского счета. В силу непрекращающегося развития технологий и средств автоматизации платежных операций, появления новых технологических схем проведения расчетов, законодательная база остается во многом недостаточной, а местами и противоречивой, что может привести и к несвоевременному исполнению платежей, и даже к потере финансовых средств банков или клиентов, и может серьезно затруднить функционирование как отдельных экономических субъектов, так и некоторых отраслей экономики.

Для устранения пробелов в законодательстве и нормативных актах, затрудняющих деятельность кредитных организаций и повышающих их риски, Центральным Банком проводится постоянная работа по мониторингу заново возникающих проблем, выпуску нормативных актов, способствующих их решению, принимаются меры по разработке необходимых законодательных предложений и доведению их до органов государственной власти.

Для устранения пробелов в законодательстве и нормативных актах, затрудняющих деятельность кредитных организаций и повышающих их риски, Центральным Банком проводится постоянная работа по мониторингу заново возникающих проблем, выпуску нормативных актов, способствующих их решению, принимаются меры по разработке необходимых законодательных предложений и доведению их до органов государственной власти.

Диссертация на заказ без предоплаты, без посредников