1.Характеристика нефтяного предприятия ПАО АНК «Башнефть»

2.Финансовые показатели предприятия ПАО АНК «Башнефть»

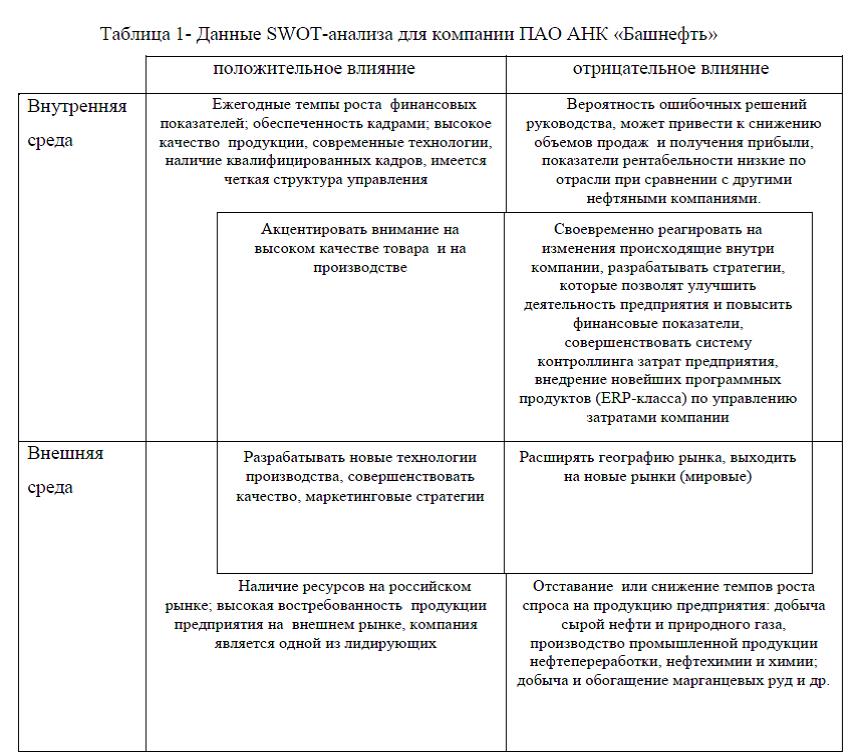

3.SWOT-анализ предприятия ПАО АНК «Башнефть»

Список литературы

Приложение

1.Характеристика нефтяного предприятия ПАО АНК «Башнефть»

ПАО АНК «Башнефть» является дочерним обществом ПАО «НК «Роснефть», это нефтяная компания, сформированная на базе крупнейших предприятий ТЭК Республики Башкортостан. Компания ПАО АНК «Башнефть» осуществляет свою деятельность на основании: Конституции РФ[1], ФЗ «Об акционерных обществах»[2], ТК РФ,НК РФ,ГК РФ, Устава предприятия от 30.06.2016г., различных локальных актов: Кодекса корпоративного управления от 11.12.2017г., Кодекса деловой и корпоративной этики от 29.12.2016г., Положения о дивидендной политике от 02.10.2015г., Положения о Правлении от 30.06.2016г., Положения об информационной политике от 30.11.2015г., Положения об инсайдерской информации от 24.06.2011г. и иных нормативно-правовых актов РФ.

На сегодняшний день предприятие ПАО АНК «Башнефть»- это динамично развивающаяся вертикально-интегрированная нефтяная компания, которая является одним из старейших предприятий России нефтяной отрасли и осуществляет свою деятельность с 1932г. Компания ПАО АНК «Башнефть» осуществляет деятельность по добыче и переработке нефти и газа, реализации нефтепродуктов и продуктов нефтехимии на внутренний рынок и на экспорт. При этом, приоритетными направлениями деятельности ПАО АНК «Башнефть» являются: добыча сырой нефти и природного газа, предоставление услуг в этих областях; добыча нефтяного (попутного) газа и газового конденсата; добыча и обогащение марганцевых руд; добыча торфа и прочих видов полезных ископаемых; производство промышленной продукции нефтепереработки, нефтехимии и химии; переработка нефти, природного газа, производство и реализация нефтехимических продуктов; торгово-закупочная деятельность(с созданием собственных торговых точек продукцией производственно-технического значения, в том числе нефтью, продуктами нефтепереработки и нефтехимии; автомобилями, другими транспортными средствами, а также запасными частями и комплектующими изделиями к ним; деятельность по организации, содержанию и эксплуатации автозаправочных станций и автогазо- наполнительных заправочных станций.

Основными видами производимой и реализуемой продукции ПАО АНК «Башнефть» являются сырая нефть, нефтепродукты и продукты нефтехимии, при этом наибольший объем в структуре производства приходится на добычу и переработку нефти и по данным на 2017г. эти показатели составили 20,6 млн. тонн и 18,9 млн. тонн соответственно, рисунок 1.[10]

Лидирующие позиции компании ПАО АНК «Башнефть» позволяют обеспечивать следующие характеристики: ресурсная база расположена в основных нефтяных российских регионах (Волго-Уральский, Тимано-Печорский, Западно-Сибирский); в промышленной эксплуатации находятся более 180 месторождений; добыча углеводородов на уровне 21 млн. тонн нефти в год; объем переработки на уровне 20 млн. тонн нефти в год; мощный научный потенциал в части разработки и внедрения передовых технологий разведки и добычи нефти; высокотехнологичный нефтеперерабатывающий комплекс (значение индекса Нельсона на уровне 10.4 с глубиной переработки нефти не ниже 82%).

Однако, несмотря на это, ПАО АНК «Башнефть» является не единственной на нефтяном рынке, конкуренцию составляют российские вертикально-интегрированные нефтяные компании ПАО «ЛУКОЙЛ», ОАО «Сургутнефтегаз», ПАО «Газпром нефть» и другие. При этом поставки нефти на экспорт всех российских производителей осуществляются на основании графика транспортировки нефти за пределы территории Российской Федерации, основанного на принципе равнодоступности к системе магистральных нефтепроводов и терминалов в морских портах.

Рассмотрим структуру компании, рисунок 2. В структуру ПАО АНК «Башнефть» входят ряд дочерних компаний различных организационно-правовых форм собственности (ООО, АО, ПАО) и пять филиалов, в частности: филиал «Башнефть-Новойл», филиал «Башнефть-Уфанефтехим», филиал «Башнефть-Региональные продажи», филиал «Башнефть-УНПЗ», филиал «Московский офис ПАО АНК «Башнефть».Управление деятельностью предприятия ПАО АНК «Башнефть» осуществляет Совет директоров компании под руководством Председателя. Структуру управления ПАО АНК «Башнефть» можно представить в виде схемы, рисунок 2.

По состоянию на 01.06.2018 г. в состав акционеров (держателей акций) ПАО АНК «Башнефть» входят: Республика Башкортостан (Министерство земельных и имущественных отношений республики) – 25%, ПАО «НК «Роснефть» – 57.7%, прочие держатели акций (юридические и физические лица) – 17.3%. Таким образом, выше была кратко дана общая характеристика деятельности и структура управления ПАО АНК «Башнефть».

2.Финансовые показатели предприятия ПАО АНК «Башнефть»

Рассмотрим динамику финансовых показателей компании на основании данных бухгалтерской отчетности (по РСБУ) за 2015-2018гг.Динамика капитала предприятия имеет положительную направленность и на конец 2017г. составила 591755850 тыс. руб., а это на 47,27% превышает показатель начала анализируемого периода и на 26,89% выше показателя предыдущего года, рисунок 3(Приложение 1).

Наибольший удельный вес в общей структуре активов предприятия ПАО АНК «Башнефть» приходится на внеоборотные активы и по данным на конец 2017г. их доля составила 56,79%, доля оборотных активов сформировалась на уровне 43,21%. В стоимостном выражении, оборотные активы увеличились более чем в два раза к уровню 2015г. и составили 255700612 тыс. руб. Внеоборотные активы также показали прирост на 15,40% и составили 336055338 тыс. руб., рисунок 4(Приложение1).

Динамика структуры пассивов ПАО АНК «Башнефть» показывает что, наибольший удельный вес в общей сумме капитала приходится на заемные источники финансирования, однако, в 2017г. доля собственного капитала существенно увеличилась и составила 47,19% (рисунок 5 Приложение 1), тогда как в 2015-2016гг. на долю собственных средств приходилось 40,33% и 38,72% соответственно.

Таким образом, компания ПАО АНК «Башнефть» является финансово зависимой, так как наибольший удельный вес в структуре капитала приходится на заемные источники финансирования, однако, к концу анализируемого периода показатель финансовой автономности (независимости) все же улучшился и доля собственного капитала увеличилась, в стоимостном выражении собственные средства компании увеличились за счет нераспределенной прибыли , которая в 2017г. составила 274347440 тыс. руб., в целом прирост собственного капитала составил 72,34% и составил 279272653 тыс. руб., рисунок 6(Приложение 1).

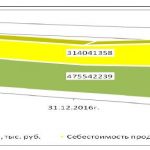

Заемный капитал компании увеличился на 30,33% и в 2017г. составил 312483197 тыс. руб. Рост заемного капитала произошел в основном за счет роста суммы прочих обязательств, кредиторской задолженности, оценочных обязательств, отложенных налоговых обязательств. Изменения произошли не только в сумме и структуре капитала предприятия, рост наблюдается в целом по объемам продаж, себестоимости и прибыли компании. В частности, выручка предприятия в 2017г. составила 558588027 тыс. руб., а это на 7,2% выше показателя 2015г., при этом себестоимость продаж увеличилась на 19,12% и составила на конец 2017г. 380882244 тыс. руб., рисунок 7. Отметим, что темпы роста себестоимости превышают темпы роста выручки от продаж, что является не лучшим фактором в динамике.

Существенный рост показателей объемов продаж и себестоимости наблюдается за 9 месяцев 2018г. к уровню 2015г. за те же 9 месяцев. В частности, выручка увеличилась в 2018г. на 41,38% и составила 564932763 тыс. руб., себестоимость увеличилась на 57,29% и сформировалась на уровне 379081452тыс. руб. Таким образом, темпы роста себестоимости существенно опережают темпы роста продаж, не исключением являются не полный 2018г., рисунок 8.(Приложение 1).

Однако, что касается коммерческих и управленческих расходов, они напротив имеют динамику к снижению. По итогам 2017г. коммерческие расходы предприятия составили 94155633тыс. руб., а это на 17,84% ниже уровня 2015г. За 9 месяцев 2018г. коммерческие расходы снизились на 0,23% к тому же показателю 2015г. и составили 90273640тыс. руб., рисунок 9 (Приложение1).

Управленческие расходы за 9 месяцев 2018г. показали снижение в пределах 19,77% к уровню 2015г. и составили 6234740 тыс. руб. За 2017г. снижение управленческих затрат составило 34,13% по отношению к началу анализируемого периода, рисунок 10(Приложение 1).

По структуре к управленческим расходам относятся: затраты на социальные программы, общие и административные расходы и прочие расходы, рисунок 11(Приложение1).

При этом, наибольший удельный вес в структуре управленческих затрат приходится на оплату труда работников административно-управленческого персонала и по данным на 2017г. доля этих расходов в общей сумме управленческих затрат составила 35%. В пределах 20% приходится на аренду и прочие услуги и в 2017г. доля этих затрат сформировалась на уровне 17,5% и 21,6% соответственно. Небольшая доля затрат, менее 1% приходится на такие виды расходов как: расходы на социальную программу, услуги связи, прочие расходы. Отметим, что расходами предприятия ПАО АНК «Башнефть» на социальную программу являются: затраты на подготовку праздников, культурно- массовые и спортивные мероприятия, материальная помощь работникам по семейным обстоятельствам, подарки к юбилейным датам и праздникам, стоимость подарков и билетов на зрелищные мероприятия детям работников за счет средств организации, страховые платежи (взносы), уплачиваемые организацией по договорам личного, имущественного и иного добровольного страхования в пользу работников и другое. Командировочные затраты, расходы на транспортные услуги , повышение квалификации работников административно-управленческого персонала составляют в пределах 3%. На долю налогов в структуре приходится не более 5%. В сумму налоговых отчисления включаются следующие виды налогов: транспортный налог, водный налог, земельный налог, регулярные платежи за пользование недрами; платежи за выбросы в окружающую среду; прочие налоги. К прочим расходам управленческих затрат относятся: страхование с отчислениями, прочие имущественные расходы, затраты на ТО, текущий и капитальный ремонт, затраты на медицинские осмотры, расходы по охране труда и другое.

Не менее важным показателем эффективности системы контроллинга управленческих расходов является показатель коэффициента управленческих расходов и доля управленческих затрат в объеме выручки предприятия. По имеющимся данным за 2015-2017гг. показатель коэффициента управленческих расходов имеет динамику снижения и в 2017г. составил 0,015, а это в два раза ниже показателя предыдущего года и на 0,01 ниже значения начала анализируемого периода, рисунок 12(Приложение1).

При этом, доля управленческих затрат в выручке предприятия колеблется от 2,5% до 1,55% на протяжении 2015-2017гг. Однако, несмотря на снижение доли управленческих затрат в объеме выручки, наблюдается увеличение темпов роста себестоимости продаж, в связи с этим, темпы роста валовой прибыли предприятия не только замедлились, а показали снижение на 11,98% и валовый показатель прибыли за 2017г. составил 177176000 тыс. руб. Не существенно увеличилась прибыль от продаж, ее рост составил 1,13% в 2017г. к тому же показателю 2015г. и в стоимостном выражении было получено 74345584 тыс.руб. от продаж. Существенный рост произошел в целом по чистой прибыли компании, которая в 2017г. составила 129325054 тыс. руб., а это на 158,14% выше показателя начала анализируемого периода, рисунок 13(Приложение1).

Однако, за 9 месяцев 2018г. темпы роста чистой прибыли замедлились и составили 79,62% к уровню 2015г. и показатель составил 73351303тыс. руб.На 16,26% произошел рост показателя валовой прибыли и в стоимостном выражении значение этого показателя сформировалось на уровне 184327123тыс. руб., рисунок 14(Приложение 1). Таким образом, за 9 месяцев 2018г. предприятие улучшило свои показатели по основной деятельности, однако, по не основным видам деятельности наблюдается ухудшение, так как произошло замедление темпов роста чистой прибыли предприятия за 9 месяцев 2018г., по сравнению с данными полного отчетного периода 2017г. Отметим, что прибыль еще не является показателем эффективности, поэтому целесообразно анализировать динамику показателей рентабельности, которая за 2015-2017гг. показывает снижение.

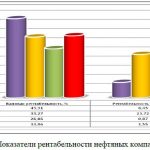

В частности, валовая рентабельность и рентабельность продаж снизились на 6,91% и 0,8% соответственно в 2017г. к уровню начала анализируемого периода и данные показатели составили 31,72%-валовая рентабельность и 13,31% -это показатель рентабельности продаж. Единственный показателем рентабельности, который показал рост- это чистая рентабельность, которая в 2017г. составила 23,15%, а это 13,53% выше уровня 2015 г. и на столько же превышает значение предыдущего периода, рисунок 15(Приложение1)

Нельзя назвать эффективной деятельность компании ПАО АНК «Башнефть» и в сравнении с другими гигантами нефтяного рынка, рисунок 16. Показатель рентабельности продаж ПАО АНК «Башнефть» достаточно низкий, ниже только у ПАО «Роснефть» и по итогам 2016г.составил 1,55%. В разы превышает показатель рентабельности ПАО «Газпром» и ПАО «Сургутнефтегаз» и показатели этих компаний составили 8,45% и 23,72% соответственно. Однако, валовая рентабельность ПАО АНК «Башнефть» имеет не плохое значение и составила 33,96%, выше только у ПАО «Газпром», аналогичное значение показателя у ПАО «Сургутнефтегаз». Таким образом, основная деятельность предприятия ПАО АНК «Башнефть», по продажам продукции является достаточно успешной, однако, учитывая управленческие и коммерческие расходы, которые влияют в целом на показатель прибыли от продаж, свидетельствует, о низкой эффективности, так как рентабельность продаж относительно мал, что еще раз подтверждает тот факт, что система управленческих затрат, требует совершенствования.

Несмотря на это, в целом деятельность предприятия ПАО АНК «Башнефть» можно считать успешной, так как наблюдается положительный финансовый результат, показатели рентабельности имеют также знак плюс, однако, темпы роста себестоимости превышают темпы роста объемов продаж. В структуре затрат, управленческие расходы занимают небольшой удельный вес, при этом, на протяжении анализируемого периода данные виды расходов имеет тенденцию к снижению. Снижение доли управленческих расходов компании ПАО АНК «Башнефть» в сумме выручки свидетельствует о снижении суммы управленческих расходов, при этом данный факт нельзя назвать положительным, так как снижение управленческих затрат может в целом снижать показатели эффективности в системе управления предприятием.

3.SWOT-анализ предприятия ПАО АНК «Башнефть»

Итак, выше были рассмотрены основные виды деятельности предприятия, организационная структура, финансовые показатели. Выше представленный анализ позволяет выделить слабые и сильные места в деятельности компании ПАО АНК «Башнефть», таблица 1.

Данные СВОТ-анализа

позволяют сделать вывод, что для совершенствования деятельности компании является необходимым в первую очередь совершенствовать систему контроллинга затрат предприятия, с помощью внедрения программных продуктов- ERP-класса. Так как, слабым местом компании является то- что темпы роста затрат опережают темпы роста выручки, кроме этого, показатели рентабельности предприятия ниже, чем среднеотраслевые. Остальные рекомендации представленные в таблице- также важны, необходимо увеличивать свою долю на рынке, для этого целесообразно совершенствовать маркетинговые стратегии компании, качество, разрабатывать новые технологии производства и другое. Все выше перечисленное позволит компании ПАО АНК «Башнефть» повысить рентабельность, прибыльность, доходность, финансовую устойчивость и занять достойное место на занимаемой нише.

позволяют сделать вывод, что для совершенствования деятельности компании является необходимым в первую очередь совершенствовать систему контроллинга затрат предприятия, с помощью внедрения программных продуктов- ERP-класса. Так как, слабым местом компании является то- что темпы роста затрат опережают темпы роста выручки, кроме этого, показатели рентабельности предприятия ниже, чем среднеотраслевые. Остальные рекомендации представленные в таблице- также важны, необходимо увеличивать свою долю на рынке, для этого целесообразно совершенствовать маркетинговые стратегии компании, качество, разрабатывать новые технологии производства и другое. Все выше перечисленное позволит компании ПАО АНК «Башнефть» повысить рентабельность, прибыльность, доходность, финансовую устойчивость и занять достойное место на занимаемой нише.Диссертация на заказ без посредников