Диплом: Сравнительная характеристика бюджетных систем России и стран Таможенного союза

Бюджетная система –

это главное звено финансовой системы государства, является составляющей частью бюджетного устройства. Бюджетная система– это совокупность бюджетов государств, административно-территориальных образований, государственных учреждений и фондов, которые самостоятельны в бюджетном отношении. Она основана на правовых нормах, экономических отношениях и государственном устройстве.

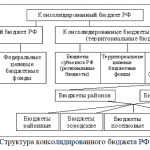

это главное звено финансовой системы государства, является составляющей частью бюджетного устройства. Бюджетная система– это совокупность бюджетов государств, административно-территориальных образований, государственных учреждений и фондов, которые самостоятельны в бюджетном отношении. Она основана на правовых нормах, экономических отношениях и государственном устройстве.  Бюджетная система – это совокупность всех бюджетов, которые существуют в стране.[80] Построение бюджетной системы зависит от формы административного и государственного устройства страны. Все государства подразделяются, в зависимости от степени распределения власти между центром и административно-территориальными образованиями на: унитарные, федеративные и конфедеративные.

Бюджетная система – это совокупность всех бюджетов, которые существуют в стране.[80] Построение бюджетной системы зависит от формы административного и государственного устройства страны. Все государства подразделяются, в зависимости от степени распределения власти между центром и административно-территориальными образованиями на: унитарные, федеративные и конфедеративные.

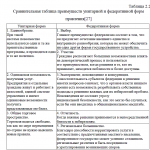

Унитарное государство– форма государственного устройства, при котором административно-территориальные образования не имеют собственной государственности и автономии. Бюджетная система унитарного государства состоит из государственного и местных бюджетов.

Федеративное государство– это система государственного устройства, при которой государственные образования или административно—территориальные образования, входящие в государство, политически самостоятельны в рамках компетенций, распределенных между центром и ними, и имеют собственную государственность. Бюджетная система федеративного государства состоит

из федеративного бюджета, бюджета членов федерации и местных бюджетов. [81]

из федеративного бюджета, бюджета членов федерации и местных бюджетов. [81]Конфедеративное государство– это постоянный союз суверенных государств, преследующий достижение политических или военных целей. Его бюджет формируется из взносов, входящих в конфедерацию. У государств-членов конфедерации существуют свои бюджетные и налоговые системы. [81]

В формировании и развитии

экономической и социальной структуры общества большую роль играет государственное регулирование, осуществляемое в рамках принятой на каждом историческом этапе политики. Одним из механизмов, позволяющих государству проводить экономическую и социальную политику, является финансовая система общества и входящий в ее состав – государственный бюджет. Именно через государственный бюджет производится направленное воздействие на образование и использование централизованных и децентрализованных фондов денежных средств.

экономической и социальной структуры общества большую роль играет государственное регулирование, осуществляемое в рамках принятой на каждом историческом этапе политики. Одним из механизмов, позволяющих государству проводить экономическую и социальную политику, является финансовая система общества и входящий в ее состав – государственный бюджет. Именно через государственный бюджет производится направленное воздействие на образование и использование централизованных и децентрализованных фондов денежных средств.

Бюджет – это форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства. Бюджет представляет собой доходную и расходную часть. Доходы бюджета- денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством в распоряжение органов государственной власти. В процессе образования доходов бюджета происходит принудительное изъятие в пользу государства части ВВП, созданного в процессе общественного воспроизводства. На этой основе возникают финансовые взаимоотношения государства с налогоплательщиками. [79]

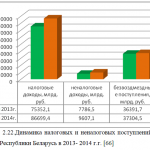

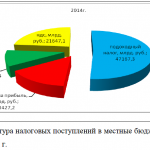

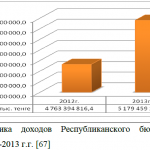

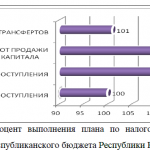

Доходы бюджета могут носить налоговый и неналоговый характер. Основным источником налоговых доходов являются вновь созданная стоимость и доходы, полученные в результате ее первичного распределения (прибыль, заработная плата, добавленная стоимость, ссудный процент, рента, дивиденды и т. д.), а также накопления. Неналоговые доходы бюджетов образуются в результате либо экономической деятельности самого государства, либо перераспределения уже полученных доходов по уровням бюджетной системы. Структура бюджетных доходов подвижна и во многом определяется конкретными экономическими условиями. Например, в странах с высоким уровнем жизни основой налоговых доходов являются доходы с физических лиц, а в странах с низким уровнем жизни – косвенные налоги и налоги с юридических лиц.

Расходы бюджета – денежные средства, направляемые на финансовое

обеспечение задач и функций государства и местного самоуправления. Через бюджетные расходы финансируются бюджетополучатели – организации производственной и непроизводственной сферы, являющиеся получателями или распорядителями бюджетных средств. Таким образом, расходы бюджета носят транзитный характер. В бюджете только определяются размеры бюджетных расходов по статьям затрат, а непосредственные расходы осуществляют бюджетополучатели. Кроме того, за счет расходов бюджета происходит перераспределение бюджетных средств по уровням бюджетной системы через дотации, субвенции, субсидии и бюджетные ссуды. Расходы бюджета носят в основном безвозвратный характер. На возвратной основе могут предоставляться только бюджетные кредиты и бюджетные ссуды. Структура бюджетных расходов ежегодно устанавливается непосредственно в бюджетном плане и зависит, как и бюджетные доходы, от экономической ситуации и общественных приоритетов.[72]

С помощью государственного бюджета государственные власти получают финансовые ресурсы для содержания государственного аппарата, армии, осуществления социальных мероприятий, реализации экономических задач, т. е. для выполнения государством возложенных на него функций. Государственный бюджет, являясь основным финансовым планом государства, дает органам власти реальную экономическую возможность осуществления властных полномочий. Бюджет отражает размеры необходимых государству финансовых ресурсов и определяет тем самым налоговую политику в стране. Бюджет фиксирует конкретные направления расходования средств, перераспределение национального дохода и внутреннего валового продукта, что позволяет ему выступать в качестве эффективного регулятора экономики. В то же время бюджет правомерно рассматривать как экономическую категорию, которая выражает определенные экономические отношения. Бюджет- категория свойственная различным отношениям. Его возникновение и развитие связано с зарождением и формированием государства. Государство использует бюджет в качестве одного из основных инструментов обеспечения как непосредственно своей деятельности, так и важнейшего элемента проведения экономической и социальной политики.[59]

Как экономическая категория бюджетные отношения являются составной частью финансовых отношений, следовательно, им присуща денежная форма и основные функции финансов: распределительная (перераспределительная) и контрольная. С помощью распределительной функции бюджета происходит распределение средств на производственную и непроизводственную сферы, межтерриториальное и межотраслевое распределение финансовых ресурсов, формируются фонды специального целевого назначения, происходят концентрация денежных средств в руках государства и их использование с целью удовлетворения общегосударственных потребностей.

Межотраслевое и территориальное распределение национального дохода осуществляется в соответствии с потребностями экономического и социального развития регионов и отраслей. Непроизводственная сфера не участвует в создании национального дохода, но является активным его потребителем. Из бюджета работникам этих отраслей выделяются средства на заработную плату, техническое оснащение и содержание учреждений непроизводственной сферы (здравоохранение, просвещение и др.).

Через расходы и налоги государственный бюджет выступает важным инструментом распределения (регулирования) и стимулирования экономики и инвестиций, повышения эффективности производства. Через бюджет оказывается государственная поддержка отдельным отраслям хозяйства- авиастроению, космическим программам, атомной промышленности, энергомашиностроению, угольной промышленности и некоторым другим. Такая поддержка зачастую связана с реализацией высокоэффективных и быстроокупаемых проектов. Для регулирования экономики используются налоги. При распределении финансовых средств через бюджет важное значение имеет социальная направленность бюджетных средств. В социальной политике основными приоритетами являются поддержка наименее защищенных слоев населения (пенсионеров, инвалидов, студентов, малообеспеченных семей), а также поддержка учреждений здравоохранения, образования и культуры, решение жилищной проблемы.[59]

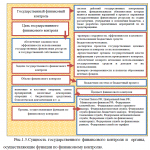

Контрольная функция государственного бюджета осуществляется в процессе формирования доходов бюджета и финансирования отраслей народного хозяйства. Функции государственного бюджета проявляются в процессе формирования доходов и расходов на основе

использования бюджетного механизма, который является реальным воплощением бюджетной политики и отражает конкретную нацеленность бюджетных отношений на решение экономических и социальных задач. Контрольная функция бюджета позволяет через формирование и использование фонда денежных средств государства «сигнализировать» о том, как поступают в доходы бюджета финансовые ресурсы (налоги и другие ресурсы) от разных субъектов хозяйствования. Основу контрольной функции составляет движение бюджетных ресурсов, отражаемое в соответствующих показателях бюджетных поступлений и расходных назначений. Бюджетный контроль преследует в основном три цели: 1) мобилизацию денежных средств для централизованного фонда государства;

использования бюджетного механизма, который является реальным воплощением бюджетной политики и отражает конкретную нацеленность бюджетных отношений на решение экономических и социальных задач. Контрольная функция бюджета позволяет через формирование и использование фонда денежных средств государства «сигнализировать» о том, как поступают в доходы бюджета финансовые ресурсы (налоги и другие ресурсы) от разных субъектов хозяйствования. Основу контрольной функции составляет движение бюджетных ресурсов, отражаемое в соответствующих показателях бюджетных поступлений и расходных назначений. Бюджетный контроль преследует в основном три цели: 1) мобилизацию денежных средств для централизованного фонда государства;  2) соблюдение режима экономии при расходовании финансовых ресурсов; 3) повышение эффективности расходования бюджетных средств. Контрольная функция бюджета выражается и в том, что, будучи связанным с народным хозяйством, бюджет показывает ход процессов, возникающие тенденции. Поступление средств в бюджет и их использование показывают как успех, так и недостатки в сферах производства и обращения. Это позволяет вовремя предупредить появление диспропорций. С помощью бюджета осуществляется контроль за рациональным использованием финансовых ресурсов. [48]

2) соблюдение режима экономии при расходовании финансовых ресурсов; 3) повышение эффективности расходования бюджетных средств. Контрольная функция бюджета выражается и в том, что, будучи связанным с народным хозяйством, бюджет показывает ход процессов, возникающие тенденции. Поступление средств в бюджет и их использование показывают как успех, так и недостатки в сферах производства и обращения. Это позволяет вовремя предупредить появление диспропорций. С помощью бюджета осуществляется контроль за рациональным использованием финансовых ресурсов. [48]Таким образом, основными функциями государственного бюджета, как

основного финансового плана государства, являются: 1) перераспределение национального дохода и ВВП, которое влияет на государственное регулирование и стимулирование экономики, финансовое обеспечение социальной политики;2) контроль за образованием и использованием централизованного фонда денежных средств.

Через государственный бюджет перераспределяется валовый внутренний продукт. Бюджет широко используется для межотраслевого и территориального перераспределения финансовых ресурсов с учетом требований наиболее рационального размещения производительных сил, подъема экономики и культуры регионов РФ. В современных условиях наиболее приоритетными выступают агропромышленный, топливно-энергетический, военно-промышленный комплексы и транспорт. Бюджет способствует формированию рациональной структуры общественного производства, улучшению пропорций,

Через государственный бюджет перераспределяется валовый внутренний продукт. Бюджет широко используется для межотраслевого и территориального перераспределения финансовых ресурсов с учетом требований наиболее рационального размещения производительных сил, подъема экономики и культуры регионов РФ. В современных условиях наиболее приоритетными выступают агропромышленный, топливно-энергетический, военно-промышленный комплексы и транспорт. Бюджет способствует формированию рациональной структуры общественного производства, улучшению пропорций, более эффективному использованию бюджетных средств. В процессе бюджетного планирования устанавливается наиболее целесообразное соотношение между централизованными и нецентрализованными фондами денежных средств.

более эффективному использованию бюджетных средств. В процессе бюджетного планирования устанавливается наиболее целесообразное соотношение между централизованными и нецентрализованными фондами денежных средств.Через государственный бюджет перераспределяется, как известно, не весь чистый доход, создаваемый на предприятиях различных форм собственности сферы материального производства.

В процессе бюджетного планирования устанавливается наиболее целесообразное, оптимальное соотношение между централизованными и нецентрализованными фондами денежных средств, определяются размеры финансовых ресурсов, концентрируемых в предприятиях, и степень участия предприятий в формировании доходов бюджетной системы.[39]

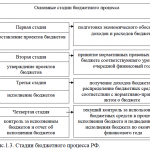

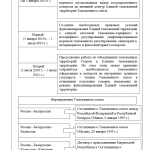

В процессе бюджетного планирования устанавливается наиболее целесообразное, оптимальное соотношение между централизованными и нецентрализованными фондами денежных средств, определяются размеры финансовых ресурсов, концентрируемых в предприятиях, и степень участия предприятий в формировании доходов бюджетной системы.[39]Таким образом, выше были рассмотрены сущность бюджета и бюджетной системы государства. С понятием бюджетной системы и бюджета тесно связано понятие бюджетного устройства, а на формирование доходов бюджета любого государства существенное влияние оказывает эффективность бюджетного процесса. В связи с этим, является необходимым более подробно рассмотреть эту часть вопроса.

Заказать отчет по практике срочно без предоплаты