Диплом: «Роль банков в развитии Северо-Западного экономического региона» скачать бесплатноdiplom-rol-bankov-skachat.zip

Регион -это часть территории страны, обладающая общностью природных, социально-экономических, национально-культурных и иных условий. Регион может совпадать с границами территории субъекта страны либо объединять территории нескольких субъектов страны. Регионы России можно классифицировать по различным признакам: по классификации в составе субъектов РФ, по степени зависимости регионов и по уровню развития региона, рисунок 1.1.

обладающая общностью природных, социально-экономических, национально-культурных и иных условий. Регион может совпадать с границами территории субъекта страны либо объединять территории нескольких субъектов страны. Регионы России можно классифицировать по различным признакам: по классификации в составе субъектов РФ, по степени зависимости регионов и по уровню развития региона, рисунок 1.1.

Так, по классификации в составе субъектов РФ регионы подразделяются следующим образом: Центральный федеральный округ, Северо-Западный, Южный, Северо-Кавказский, Приволжский, Уральский, Сибирский, Дальневосточный федеральные округа.

Регионы – как экономическая категория подразделяются на: Северный, Северо-Западный, Центральный, Волго-Вятский, Центрально-Черноземный, Поволжский, Северо-Кавказский, Уральский, Западно-Сибирский, Восточно- Сибирский, Дальневосточный.

По степени зависимости регионов выделяют следующие их группы: независимые, устойчивые, зависимые. В группу независимых регионов входит Уральский регион, так как конечный объем производственной продукции минимально зависим от изменений национальной экономики. Группа устойчивых регионов достаточно обширна, и в нее входят Северный, Дальневосточный, Восточно-Сибирский, Северо-Кавказский, Волго-Вятский, Северо-Западный регионы.  Для них изменения национальной экономики не приведут к существенным трансформациям экономики региона, но одновременно с этим экономическая конъюнктура, как и для всех хозяйственных субъектов, имеет для них большое значение. В группу зависимых регионов входит Центрально-Черноземный район, для которого изменение объема внешних связей вызывает уменьшение конечного внутреннего продукта.

Для них изменения национальной экономики не приведут к существенным трансформациям экономики региона, но одновременно с этим экономическая конъюнктура, как и для всех хозяйственных субъектов, имеет для них большое значение. В группу зависимых регионов входит Центрально-Черноземный район, для которого изменение объема внешних связей вызывает уменьшение конечного внутреннего продукта.

По уровню развития регионы можно классифицировать следующим образом: развитые регионы, кризисные, отсталые (слаборазвитые) и депрессивные. К развитым регионам относятся регионы, в которых уровень развития выше, чем в среднем по стране. Выделение кризисных регионов осуществляется на основе количественных критериев. В этом случае  проводится сопоставление регионов по основным показателям социально-экономического развития и выделяются территории, где эти значения существенно отклоняются в худшую сторону от средненациональных или эталонных значений.

проводится сопоставление регионов по основным показателям социально-экономического развития и выделяются территории, где эти значения существенно отклоняются в худшую сторону от средненациональных или эталонных значений.

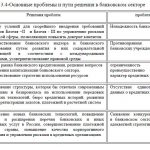

Таким образом, к категории кризисных относятся регионы, в которых значения основных социально-экономических показателей существенно хуже, чем в среднем по стране.

Основными проблемами кризисных регионов являются: спад производства, высокая безработица, низкий уровень жизни, низкая бюджетная обеспеченность, высокий уровень депопуляции населения. Характерными чертами развития отсталых (слаборазвитых) регионов являются: состояние длительного застоя, низкая интенсивность хозяйственной деятельности, мало диверсифицированная отраслевая структура экономики, слабый научно-технический потенциал, низко развитая социальная сфера.

Депрессивные регионы – это территории, которые в настоящее время отличаются более низкими, чем в среднем по стране, показателями социально-экономического развития, но в прошлом были развитыми, а оп некоторым показателям занимали ведущее место в стране. Отличительными признаками депрессивных регионов являются: высокий уровень накопленного научно-технического потенциала, значительная доля промышленности в структуре экономики, относительно высокий уровень квалификации кадров. Чаще всего регион переходит в депрессивное состояние под влиянием следующих причин: снижение конкурентоспособности основной продукции, отказ от системы госзаказа и сокращение инвестиционного спроса,

которые в настоящее время отличаются более низкими, чем в среднем по стране, показателями социально-экономического развития, но в прошлом были развитыми, а оп некоторым показателям занимали ведущее место в стране. Отличительными признаками депрессивных регионов являются: высокий уровень накопленного научно-технического потенциала, значительная доля промышленности в структуре экономики, относительно высокий уровень квалификации кадров. Чаще всего регион переходит в депрессивное состояние под влиянием следующих причин: снижение конкурентоспособности основной продукции, отказ от системы госзаказа и сокращение инвестиционного спроса,  истощение минерально-сырьевой базы, структурные сдвиги в экономике страны.[48; с.27]

истощение минерально-сырьевой базы, структурные сдвиги в экономике страны.[48; с.27]

Для нормального экономического и социального развития региона, необходимо проведение эффективной региональной политики. Региональная политика –это составная часть государственного регулирования; комплекс законодательных, административных и экономических мероприятий, способствующих наиболее рациональному размещению производительных сил и выравниванию уровня жизни населения, рисунок 1.2.

Региональная политика является составной частью политики государства, направленная на организацию национального пространства в соответствии с избранной стратегией развития. Основными объектами региональной политики являются: административно-территориальные деления (области, края, провинции); единицы политико-территориального деления (автономии, образованные на моно- или полиэтнической основе); субъекты федерации. В чрезвычайных ситуациях объектами становятся зоны стихийных и экологических бедствий, конфликтов. Степень самостоятельности регионов в разных странах неодинакова, зависит от государственного устройства. Возникающие между центром и регионами противоречия разрешаются, как правило, путём компромиссов. Успехи или неудачи в проведении региональной политики зависят от правильно выбранной, научно обоснованной стратегии регионального развития. Региональная политика охватывает все важнейшие отрасли материального производства, занятость населения, размещение сферы обслуживания, стимулирование туризма и т. д.

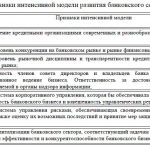

Элементами региональной политики являются: налоговая, бюджетная, ценовая, инвестиционная структурная, социальная, институциональная политика, таблица 1.1.

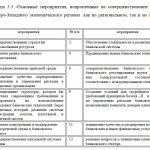

Методами проведения региональной политики являются: выделение «нуждающихся» районов, по отношению к которым государство должно проводить региональную политику; «реанимация» депрессивных районов;  «стимулирующая» политика; «компенсирующая» политика.

«стимулирующая» политика; «компенсирующая» политика.

Для осуществления региональной политики необходимо применение мер государственного регулирования. Так, в частности, меры региональной политики в депрессивных и нуждающихся районах страны предусматривают: прямую финансовую помощь; займы на выгодных условиях и налоговые льготы; создание за счет государства производственной и социальной инфраструктуры; размещение государственных заказов; политика направления в необходимое русло миграционных потоков населения.

Главная цель региональной политики заключается в сглаживании наиболее острых социальных и экономических диспропорций между отдельными районами страны. Основными целями региональной экономической политики на уровне региона являются: активизация социально-экономического развития регионов; формирование эффективной системы использования экономического потенциала регионов; формирование единого экономического пространства  национальной экономики; повышение уровня жизни населения. [50% с.214]

национальной экономики; повышение уровня жизни населения. [50% с.214]

Стратегическими целями государственной политики регионального развития на уровне Российской Федерации являются:

-повышение качества управления и использования финансовых ресурсов на региональном уровне;

-реформирование социальной и экономической сферы регионов;

-создание благоприятной экологической ситуации в регионах;

-повышение конкурентоспособности регионов;

-концентрация экономических ресурсов регионов для активизации экономического роста и качественной трансформации структуры региональной экономики в целях создания условий для решения проблем в социальной сфере;

-развитие человеческих ресурсов на уровне региона для создания условий активного экономического роста.

Таким образом, региональная политика, как на федеральном уровне, так и на уровне субъектов Российской Федерации включает в себя комплекс законодательных, административных и экономических мероприятий, направленных на регулирование налоговой, бюджетной, ценовой, инвестиционной, социальной, институциональной сфер развития региона.

как на федеральном уровне, так и на уровне субъектов Российской Федерации включает в себя комплекс законодательных, административных и экономических мероприятий, направленных на регулирование налоговой, бюджетной, ценовой, инвестиционной, социальной, институциональной сфер развития региона.

Повышение качества управления и использования финансовых ресурсов, реформирование социальной и экономической сферы, создание благоприятной экологической ситуации, повышение конкурентоспособности регионов и др. может осуществляться только за счет эффективной региональной политики государства. От того, насколько тщательно проработана политика на уровне региона и страны, будет зависеть рациональное размещение производительных сил и выравнивание уровня жизни населения.

ДИПЛОМ РОЛЬ БАНКОВ В РАЗВИТИИ РЕГИОНА

Заказать дипломный проект по главам (по частям) диплома без посредников