Введение

Глава 1. Теоретические аспекты стратегического решения в системе риск- менеджмента

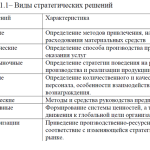

1.1.Понятие, виды и принципы стратегических решений

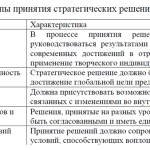

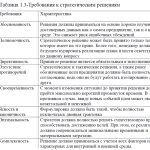

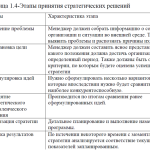

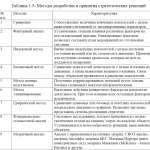

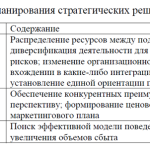

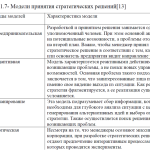

1.2.Методы разработки и принятия стратегических решений

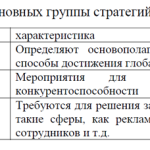

1.3.Понятие и классификация стратегий компании

Глава 2. Анализ практики принятия стратегических решений компании ООО «Алпласт Системс»

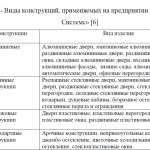

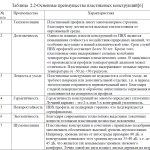

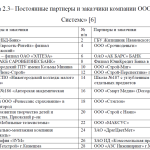

2.1. Общая характеристика деятельности компании ООО «Алпласт Системс»

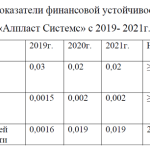

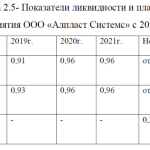

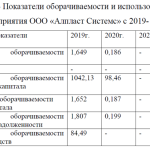

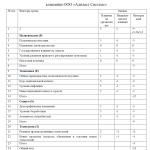

2.2. Анализ финансовых показателей деятельности организации ООО «Алпласт Системс»

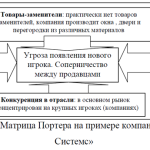

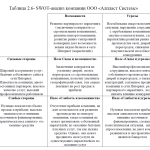

2.3. Оценка существующей системы принятия стратегических решений компании ООО «Алпласт Системс»

Глава 3. Пути совершенствования принятия стратегических решений компании ООО «Алпласт Системс»

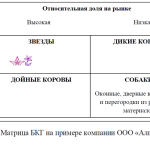

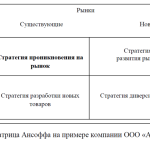

3.1. Предложения по совершенствованию принятия стратегических решений компании ООО «Алпласт Системс»

3.2. Расчет экономической эффективности предложенных мероприятий в компании ООО «Алпласт Системс»

Заключение

Список использованных источников

Приложения

ЗАКЛЮЧЕНИЕ

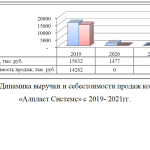

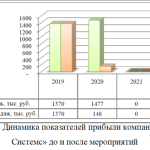

Стратегические решения играют важную роль в деятельности любой коммерческой организации, особенно в период нестабильности в России и в мире. Для объекта исследования была выбрана компания ООО «Алпласт Системс», которая не первый год работает на рынке производства и установки различных конструкций, в том числе изделия из ПВХ, алюминия, стекла и другие. Организация производит окна, двери, перегородки и другое. Географически компания работает с потребителями на рынке Нижнего Новгорода и Нижегородской области. Успешно пользуются услугами компании множество юридических и физических лиц. Ассортимент компании достаточно широк, высокий профессионализм сотрудников позволяет завоевать доверие потребителей. Однако, динамика экономических показателей с 2019-2021гг. показала не самые лучшие результаты, в 2021 году выручка и прибыль организации и вовсе заняли нулевое значение. Капитал компании в динамике имеет тенденцию к снижению, при этом почти 99,0% капитала приходится на заемные средства финансирования. Это свидетельствует о том, что компания практически находится на грани банкротства. Несмотря на то, что у компании есть свой сайт и наличие постоянных потребителей, отсутствие эффективной системы разработки стратегических решений, привело к печальным последствиям. Уже в 2020 году прибыль компании снижалась и была достаточно низкой. В компании осуществляется разработка стратегических решений различными методами: факторный, индексный анализ, применяются и матричные модели, однако этого все же не достаточно. В курсовой работе было предложено увеличение моделей матричного анализа для разработки и принятия стратегических решений, путем матрицы БКГ, Ансоффа, АВС-анализа. Более того, необходимо тщательное изучение рынка оконной продукции и рынка иных алюминиевых и стеклянных изделий (перегородки, окна, двери).

Анализ внешней среды показал, что на компанию существенное влияние оказывают экономические и социальные факторы, однако, при отсутствии денежных средств, сделать что-либо для продвижения компании крайне сложно. В связи с этим, были предложены рекомендации, направленные на развитие партнерского маркетинга: заключение контрактов со строительными компаниями по продаже и установке изделий (окна, двери, перегородки); продвижение компании на различных маркетплейсах в сети Интернет. Расчет показал, что планируемые мероприятия могут увеличить выручку компании на 35,0%, рентабельность продаж возрастет на 5,0% к уровню 2020 года и составит более 15,0%. Расчет показателей является прогнозируемым, на самом деле результаты могут быть выше или ниже ожидаемых значений. Это будет зависеть от множества факторов, в том числе и от покупательской способности населения и организаций. В долгосрочной перспективе для анализируемой компании можно предусмотреть мероприятие, направленное на развитие импортозамещения. Однако, данное направление требует финансирования, поэтому в зависимости от ситуации, этот вид стратегического решения необходимо будет более детально планировать и принимать взвешенное решение. Одной из причин банкротства компаний, является недостаток собственных финансовых ресурсов, как и произошло на примере анализируемой компании. Поэтому, в первую очень необходимо сформировать капитал на требуемом уровне, чтобы доля собственных средств в структуре капитала превышала уровень 50,0%. Хотя на практике у большинства компаний, доля собственных средств занимает лишь 20,0%. Но в данной ситуации нет и этого. Предложенные мероприятия, направленные на развитие партнерского маркетинга, позволят компании ООО «Алпласт Системс» занять определенную долю рынка, тем самым повысив показатели объемов продаж, прибыльности и рентабельности. Нельзя игнорировать сложную геополитическую ситуацию, которая создает препятствия для развития бизнеса, тем не менее не ошибается тот, кто ничего не делает.

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ВЫХОДА НА МЕЖДУНАРОДНЫЙ РЫНОК МАЛЫХ И СРЕДНИХ ПРЕДПРИЯТИЙ РОССИИ

1.1.Сущность мировой торговли и внешнеэкономическая политика

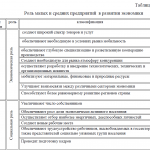

1.2.Понятие малого и среднего бизнеса и его организационно-правовые формы собственности в Российской Федерации

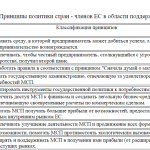

1.3.Формы и методы поддержки экспорта товаров и услуг малого и среднего предпринимательства в России, в СПБ и странах ЕС

ГЛАВА 2. ОЦЕНКА ВНЕШНЕЭКОНОМИЧЕСКИХ СВЯЗЕЙ РОССИИ, САНКТ-ПЕТЕРБУРГА И СТРАН ЕВРОЗОНЫ

2.1. Анализ динамики и структура экспорта Российских предприятий

2.2. Оценка внешнеэкономической деятельности предприятий Санкт-Петербурга

2.3. Особенности малого и среднего бизнеса стран Еврозоны и динамика показателей экспорта

ГЛАВА 3.ПЕРСПЕКТИВЫ РАЗВИТИЯ РОССИЙСКИХ ПРЕДПРИЯТИЙ ПРИ ВЫХОДЕ НА МЕЖДУНАРОДНЫЙ РЫНОК

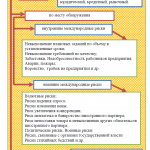

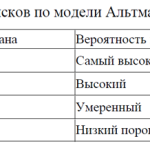

3.1.Классификация рисков внешнеэкономической деятельности для СМП

3.2. Перспективные направления развития экспорта для петербургских СМП

3.3. Влияние вступления в ВТО на экспорт российских СМП

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ЗАКЛЮЧЕНИЕ

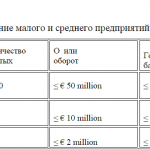

Малый и средний бизнес – это процесс свободного экономического хозяйствования в различных сферах деятельности, с относительно небольшой долей рынка в рыночном пространстве, с относительно небольшим числом производимых продуктов, сравнительно ограниченными ресурсами и мощностями, осуществляемый в целях удовлетворения потребностей общества в товарах и услугах, получения прибыли, необходимой для саморазвития собственного дела и выполнения финансовых обязательств перед бюджетами всех уровней, налоговыми органами и другими хозяйствующими субъектами. Согласно ФЗ № 209-ФЗ “О развитии малого и среднего предпринимательства в Российской Федерации” статьей 4 введены критерии отнесения к субъектам малого и среднего предпринимательства по средней численности работников за предшествующий календарный год: от 101 до 250 человек включительно для средних предприятий; от 16 до 100 человек включительно для малых предприятий; до 15 человек включительно для микропредприятий. Согласно российскому законодательству, хозяйственной деятельностью могут заниматься как физические, так и юридические лица. Организационно-правовые формы, в которых выступают коммерческие организации – юридические лица, это: хозяйственные товарищества, хозяйственные общества, производственные кооперативы, государственные и муниципальные унитарные предприятия. Мировая торговля – представляет собой процесс купли и продажи, осуществляемый между покупателями, продавцами и посредниками в разных странах, состоящая из оплачиваемого ввоза (импорта) и оплачиваемого вывоза (экспорта) товаров. Основными видами мировой торговли являются: оптовая торговля; торговля на товарных биржах; торговля на фондовых биржах; международные ярмарки; торговля на валютных рынках.

Основными отличиями внешней торговли от внутренней являются: товары и услуги на мировом уровне менее мобильны, чем внутри страны; при расчетах каждая страна использует свою национальную валюту, отсюда возникает необходимость сопоставления разных валют; внешняя торговля подвержена большему государственному контролю нежели внутренняя; большее число покупателей и большее число конкурентов. Внешняя торговля отдельной страны характеризуются следующими показателями: 1) величина торгового оборота (сумма экспорта и импорта); 2) внешнеторговое сальдо – соотношение экспорта и импорта. Если экспорт больше импорта, страна имеет положительное внешнеторговое сальдо (активный торговый баланс), если импорт больше экспорта – отрицательное (пассивный торговый баланс). Разница между экспортом и импортом образует чистый экспорт;3) экспортная и импортная квота – доля, соответственно, экспорта и импорта в ВНП; 4) экспортный потенциал (экспортные возможности) – доля продукции, которая может быть продана данной страной без ущерба для собственной экономики; 5) структура внешней торговли: субъекты (с кем торгует страна) и объекты (чем торгует страна). Состояние внешней торговли страны, уровень ее развития зависят прежде всего от конкурентоспособности производимых товаров, на уровень которой влияют: обеспеченность страны ресурсами (факторами производства), в том числе и такими как информация, технология; емкость и требования внутреннего рынка к качеству продукции; уровень развития связей экспортных отраслей с сопряженными отраслями и производствами; стратегия фирм, их организационная структура, степень развития конкуренции на внутреннем рынке. Главной задачей внешней политики РФ является создание благоприятных условий на мировом рынке для российских экспортеров и для активизации эффективных для России внешнеэкономических связей.

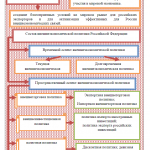

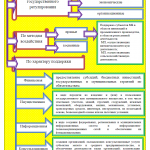

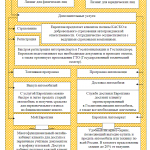

Внешнеторговая политика РФ устанавливает и регулирует отношения РФ с иностранными государствами в области внешнеторговой деятельности, которые охватывают международный обмен товарами, работами, услугами, информацией, результатами интеллектуальной деятельности. Эти отношения строятся на основе соблюдения общепризнанных принципов и норм международного права и обязательств, вытекающих из международных договоров РФ. Внешнеторговая политика включает в себя экспортную и импортную политику. Экспортная внешнеторговая политика направлена на реализацию на мировом рынке конкурентоспособных российских товаров и стимулирование производства этих товаров. Для стимулирования экспортоспособных производств используются государственные заказы, бюджетное финансирование, кредиты, финансирование НИОКР и т.п. Импортная внешнеторговая политика направлена на регулирование ввоза в РФ иностранных товаров (работ, услуг). Основными целями государственной политики по развитию малого и среднего предпринимательства России во внешнеэкономической деятельности являются: создание благоприятных условий для осуществления эффективного бизнеса; ускоренное развитие малого предпринимательства как основы и фактора формирования конкурентной среды; расширение самозанятости населения; увеличение доли участия в формировании валового регионального и валового внутреннего продукта, в налоговых доходах федерального, регионального и местного бюджетов. Формы государственной поддержки предпринимательской деятельности малого и среднего бизнеса могут быть правовыми, экономическими и организационными. По методам воздействия формы государственной поддержки предпринимательской деятельности можно подразделить на прямые и косвенные. Формы и методы государственной поддержки могут носить материальный (финансовая, имущественная поддержка и др.) или моральный характер (информационная, консультационная помощь и др.).

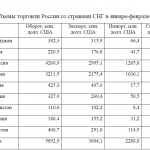

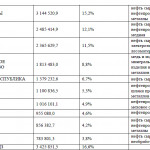

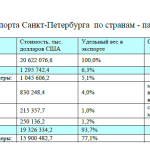

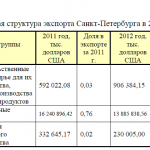

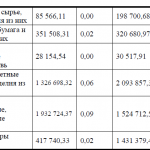

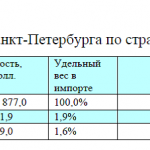

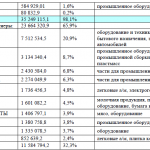

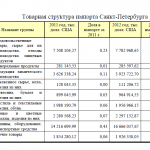

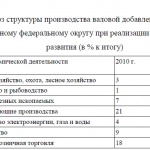

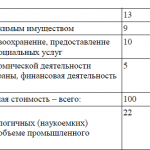

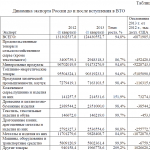

Коммерческая, предпринимательская деятельность на внешнем рынке неизбежно связана с опасностями (рисками). Под рисками мы понимаем возможные неблагоприятные события, которые могут произойти и в результате которых могут возникнуть убытки, имущественный ущерб у участника внешнеэкономической деятельности. На уровень риска оказывают влияние многие факторы: объемы финансово-хозяйственной деятельности; профессиональная подготовка специалистов предприятия; стиль руководства и квалификация персонала; общий концептуальный подход к деятельности в условиях изменения в нормативно- правовой системе; разнообразие видов деятельности предприятия; степень компьютеризации деятельности; надежность системы внутреннего контроля; частота смены руководства и личные характеристики руководителей; число нестандартных для данной фирмы операций, деловое окружение. Работа по управлению внешнеэкономическими рисками, должна включать следующие основные функции: анализ ситуации и определение возможных рисков; оценку вероятного ущерба и принятие решения, направленного на его снижение; реализацию принятых решений и контроль за их выполнением. В дипломной работе был проведен анализ экспорта российских предприятий, которое показало следующие результаты: в течении анализируемого периода наблюдается прирост экспорта по всем группам товаров. За 2010-2011г.г. средний прирост экспорта в целом по российским предприятиям составляет в пределах 30% ежегодно по сравнению с предыдущим годом. Начиная с 2012г. произошло замедление темпов роста российского экспорта. Наибольший удельный вес российских товаров экспортируется в страны дальнего зарубежья и составляет 85%, доля экспорта в страны СНГ составляет 15%. Российские предприятия экспортируют множество товаров, основными из них являются: продовольствие, продукция химической промышленности, древесина, машины легковые и грузовые, нефть и нефтяные продукты, электроэнергия, природный газ, лесоматериалы и др. Больше всего в общей структуре экспорта приходится на минеральные продукты. В основном экспорт товаров осуществляется с центрального федерального округа. Так, на долю экспорта предприятий центрального округа приходится 45,7%. Северо-Западный федеральный округ экспортирует 10,7% товаров по состоянию на 2012 г. Среди субъектов Российской Федерации, входящих в состав СЗФО, Санкт-Петербург является крупнейшим импортером и экспортером. Внешнеторговый оборот в 2012 г. вырос на 4,5% и составил 56,5 млрд. долларов США. Баланс внешней торговли по состоянию на 2012 г. пассивный, отрицательное сальдо выросло на 33%. Соотношение стран ДЗ и СНГ в товарообороте Санкт-Петербурга 97:3. Крупнейшие торговые партнеры Санкт-Петербурга – Китай, Германия, Финляндия. Доля минеральных продуктов в экспорте Санкт-Петербурга снизилась до 67%; произошло увеличение доли импорта продукции машиностроения до 46%. В целом, внешнеэкономическая деятельность Санкт-Петербурга имеет положительную динамику, наблюдается увеличение как экспорта, так и импорта товаров; происходит увеличение торговых партнеров как по импорту так и по экспорту товаров. Анализ внешнеэкономической деятельности Санкт-Петербурга по услугам показал, что наибольший удельный вес в структуре экспорта и импорта приходится на транспортные услуги. В целом экспорт по услугам Санкт-Петербурга в 2012 г. составил 1391,9 млн. дол. США, а это на 3,06% выше по сравнению с предыдущим периодом. В дипломной работе было проведено исследование по экспорту стран ЕС, которое показало, что основными видами продукции на экспорт стран ЕС являются: машиностроение, продукты питания, химическая продукция, медикаменты, обувь, одежда, мебель и др. В течении анализируемого периода наблюдается ежегодное увеличение объема экспорта стран ЕС. Наиболее крупными странами экспортерами являются: Германия, Бельгия, Франция, Великобритания, Италия, Нидерланды. Объем экспорта этих стран составляет более чем 500 миллиардов долларов США. Лидирующие позиции по объемам экспорта занимает Германия, при этом замечено, что в 2012г. Германия показала новый исторический максимум по объемам экспорта среди стран ЕС. Небольшой удельный вес в общей структуре экспорта стран ЕС приходится на Болгарию, Румынию, Венгрию, Литву, Данию, Финляндию. Объем экспорта этих стран составляет в пределах 100 млрд. долл. США. При этом замечено, что несмотря на проблемы стран ЕС, объемы экспорта все стран ЕС ежегодно увеличиваются. Основными проблемами выхода на внешний рынок стран ЕС, были и остаются следующие: неблагоприятные условия внешней среды, недостаток финансовых ресурсов, недостаток знаний и опыта предпринимателей, высокий уровень налогов и другие факторы. Важно отметить, что в странах ЕС осуществляется эффективная политика, направленная на совершенствование деятельности малого и среднего предпринимательства. Так, в частности особое внимание в ЕС уделяется вопросу налогообложения МСП, предоставлению различного рода привилегий. Страны ЕС стремятся оптимизировать налогообложение МСП, предоставляя льготы как зависимости от размера, так и в зависимости от других факторов, например, отрасли функционирования. Для упрощения ведения бухгалтерского учета на малых предприятиях в ЕС действуют «Бухгалтерские директивы», согласно которым МСП могут использовать упрощенные формы финансовой отчетности. Важнейшим направлением поддержки МСП в ЕС является поощрение интернационализации их деятельности ( поддержка инновационной активности МСП, занимающихся внешнеэкономической деятельностью; стимулирование не только экспортной, но импортной деятельности МСП; развитие е-коммерции; предоставление МСП информации о возможных рынках сбыта, и их особенностях и т.п.). При этом отметим, что поддержка интернационализации европейских МСП осуществляется как на уровне ЕС, так и на уровне отдельных стран-членов. Интересным являются рассмотренный анализ развития экспорта российских МСП после вступления в ВТО. Так, в частности проведенное исследование показало, что основным приоритетными экспортными направлениями Санкт-Петербурга и области является развитие высокотехнологичных (наукоемких) отраслей. Долю высокотехнологичных (наукоемких) отраслей в общем объеме промышленного производства Северо-Западного федерального округа планируется увеличить до 35,0% к 2020 г., тогда как по состоянию на 2010 г. доля этой отрасли в общем объеме составляет 22,0%. Согласно прогнозу развития, доля других отраслей в общем объеме производства Северо-Западного федерального округа, практически не изменится и останется на уровне 2010 г. Однако, стратегия социально-экономического развития Северо-Западного федерального округа на период до 2020 года определяет перспективные ориентиры и направления развития наиболее важных отраслей региона, в том числе и тех, которые ориентированы в большей степени на экспорт. Согласно данной стратегии определены основные мероприятия, способствующие развитию: машиностроительного комплекса, металлургического комплекса, комплекса добычи полезных ископаемых, химического комплекса, отрасли научно-инновационного комплекса и др. При этом отметим, что развитие отрасли научно-инновационного комплекса Северо-Запада связано с определенными рисками: сокращение научно-инновационной деятельности в предыдущие годы, значительная дифференциация регионов по уровню инновационного развития, недостаточность квалифицированных кадров, несбалансированность развития элементов комплекса, из-за чего многие новые идеи и научные разработки не доходят до этапа реализации. Основными путями решения этих проблем являются: выработка эффективной политики господдержки, особенно в приоритетных кластерах роста экономики; создание новых мощных научно-образовательных комплексов; изменение приоритетов стратегического развития этих регионов с упором на развитие обработки и переработки природных ресурсов на основе инновационных технологий; льготная или бесплатная переподготовка и повышение квалификации специалистов; повышение престижности среднего специального и высшего образования; государственная организация, мотивация и финансовое страхование рисков на этапах процесса «исследование—производство». Согласно прогнозам и стратегии социально-экономического развития, Санкт-Петербург к 2020 г. должен стать лидером в России по экспорту современной продукции промышленности и научно-технических услуг. Прогнозы аналитиков по поводу развития экспорта России достаточно пессимистические, и предполагают ежегодное снижение доходов, в связи с тем, что Россия, вступив в ВТО, будет больше импортировать, чем экспортировать. Особенно отрицательно скажется снижение экспорта на: сельскохозяйственной продукции, машиностроении, продовольственных товарах, легкой промышленности, снижение экспорта материалов и оборудования, черная металлургия, производство минеральных удобрений. По некоторым отраслям существенных изменений в экспорте не произойдет. Наиболее востребованной на мировой рынке является высокотехнологичная продукция (атомные электростанции, ракетные двигатели, программное обеспечение, биотехнологии). Вся продукция этих отраслей полностью востребована на мировом рынке. Только вступление в ВТО, не повлияет на увеличение доли экспорта высокотехнологичной продукции. Увеличение экспорта этой продукции будет зависеть от создания благоприятных условий внутри страны. Для роста экспорта такой продукции можно (и нужно) делать многое (от экспортного кредитования до улучшения законодательства и прекращения безумных экспериментов с образованием). Следовательно, вступление России в ВТО скорее отрицательно скажется на экспорте продукции, нежели положительно. Таким образом, внешнеэкономическая деятельность, связана с большими опасностями и вступление России в ВТО еще больше усугубит ситуацию. Кто и где получит выгоды от вступления в ВТО, покажет время.

ВВЕДЕНИЕ

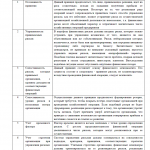

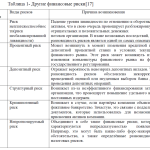

1.1.Экономическая сущность и типология финансовых рисков

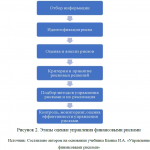

1.2.Методы оценки финансовых рисков корпорации

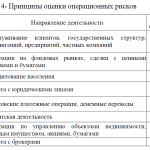

1.3. Принципы и методы управления финансовыми рисками корпорации: отечественный и зарубежный опыт

2.ОЦЕНКА СИСТЕМЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ КОРПОРАЦИИ НА ПРИМЕРЕ ПАО «ЕВРОПЛАН»

2.1. Организационно-экономическая характеристика корпорации

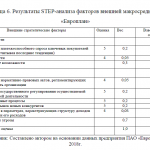

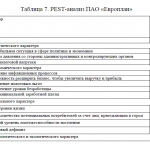

2.2. Оценка влияния внутренних и внешних факторов на устойчивость корпорации

2.3.Политика управления финансовыми рисками в ПАО «Европлан»

3.ПОВЫШЕНИЕ УСТОЙЧИВОСТИ КОРПОРАЦИИ НА ОСНОВЕ СОВЕРШЕНСТВОВАНИЯ ПОЛИТИКИ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ ПАО «ЕВРОПЛАН»

3.1. Возможности использования международной практики в управлении финансовыми рисками

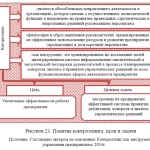

3.2.Разработка усовершенствованной политики управления финансовыми рисками корпорации ПАО «Европлан»

3.3. Экономическая эффективность предложенных мероприятий ПАО «Европлан»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ЗАКЛЮЧЕНИЕ

Финансовые риски сопровождают финансовую деятельность, осуществляемую организациями, и состоят в возможности для организации лишиться финансовых ресурсов в условиях неопределенности, характерных для указанной деятельности. Управление финансовыми рисками предполагает собой комплекс мероприятий, направленных на минимизацию рисков. Для оценки системы управления финансовыми рисками была выбрана компания ПАО «Европлан», которая является коммерческой организацией, работающей на рынке предоставления лизинга автомобилей для физических и юридических лиц. Компания осуществляет свою деятельность на основании Конституции РФ, ФЗ «Об акционерных обществах», ТК РФ, НК РФ и других нормативноправовых актов. Созданная в 1999г., ПАО «Европлан» предоставляет в лизинг транспорт для предприятий малого и среднего бизнеса, а также для физических лиц, через более чем 70 филиалов и представительств по всей России.. Европлан неоднократно признавался лучшей лизинговой и автоли- зинговой компанией России в рамках международных премий (Global Banking & Finance Review Awards, International Finance Magazine Awards, Acquisition International, Finance Digest). Конкуренцию компании ПАО «Европлан» составляют : Сбербанк лизинг, ВТБ –лизинг, Газпромбанк лизинг, Альфа-лизинг и другие. К лидирующим компаниям на рынке лизинга также относятся: Росагролизинг, РЕСО-Лизинг, ЛК «Сименс Финанс», ЮниКредит Лизинг и другие. Деятельность компании организована по линейно –функциональному принципу., Возглавляет компанию ПАО «Европлан» генеральный директор, в его подчинении находятся директора филиалов компании, им подчиняются начальники отделов , бухгалтера филиалов, инженерно-технический персонал и др.

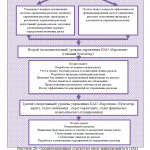

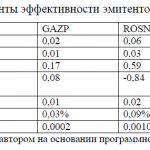

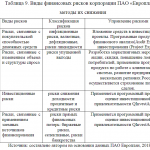

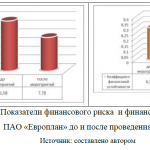

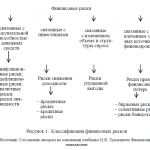

Анализ экономических показателей, показал, что в течении анализируемого периода с 2016-2018гг. на предприятии наблюдается снижение общей суммы капитала предприятии, однако в структуре капитала произошли существенные изменения, доля собственного капитала снизилась, произошел существенный рост по заемным источникам финансирования. Компания является финансово зависимой, при этом, к концу анализируемого периода ПАО «Европлан» ухудшил показатели финансовой устойчивости, произошел рост показателя финансового риска, коэффициент финансовой устойчивости предприятия ниже нормативных значений. В связи с ростом объемов продаж, произошел рост показателей прибыли предприятия, существенно увеличился показатель рентабельности собственного капитала, в пределах 2% растут показатели чистой рентабельности и рентабельности продаж. Таким образом, компания ПАО «Европлан», в целом имеет неплохие показатели в динамике по прибыли и рентабельности, однако все же является финансово зависимой. Политика управления финансовыми рисками ПАО «Европлан» преследует цель – это повышение эффективности работы, снижение потерь и максимизация дохода. Организационную структуру управления рисками ПАО «Европлан» составляют три уровня управления. Основными видами финансовых рисков компании ПАО «Европлан, являются: риски, связанные с покупательской способностью денежных средств (инфляционные риски, валютные, дефляционные, риски ликвидности); риски, связанные с изменением объема и структуры спроса (риски упущенной выгоды); инвестиционные риски (риски снижения доходности: процентные и кредитные риски); риски, связанные с применением заемных источников финансирования (риски прямых финансовых потерь: биржевые риски, селективные, риски банкротства). Для снижения рисков связанных с покупательской способностью денежных средств, компания ПАО «Европлан» осуществляет инвестирование финансовых ресурсов в ценные бумаги. Однако, вложение в ценные бумаги также влекут за собой риски потерь- биржевые риски, селективные риски, риски доходности. Для этих целей применяется программный продукт по оценке инвестиционной привлекательности QInvestAnalysis.

Для снижения рисков упущенной выгоды, в корпорации проводятся различные маркетинговые мероприятия, позволяющие привлекать

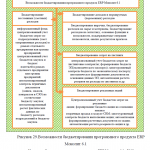

потенциального потребителя- с помощью различных акций и скидок, совершенствования ассортимента предоставляемых услуг населению на рынке лизинга автотранспорта. Компания ПАО «Европлан» имеет большой географический охват, и продолжает свое развитие в различных регионах России. Также, политика компании направлена на изучение спроса потребителей, деятельности конкурентов, разработке и совершенствовании стратегии качества работы с потенциальными потребителями. Важным мероприятием для снижения рисков компании ПАО «Европлан» является страхование лизинговых сделок. При заключении лизинговых соглашений лизингополучатель принимает на себя обязанность застраховать транспортировку получаемого в лизинг оборудования, его монтаж и пусконаладочные работы, имущественные риски. Все выше перечисленные способы управления финансовыми рисками корпорации ПАО «Европлан» позволяют компании ежегодно увеличивать объемы лизингового портфеля, показателей прибыльности и рентабельности. Однако, в связи с тем, что компания имеет высокий показатель финансового риска, является финансово-зависимой, был изучен зарубежный опыт управления финансовыми рисками лизинговых компаний. В результате, были выбраны три наиболее оптимальных направления, для внедрения на предприятии ПАО «Европлан»: вступление корпорации в стратегический союз «Национальный лизинговый союз», совершенствование контроллинга за счет внедрения ERP-системы «ERP Монолит 6.1», осуществление ретроцессии (перестрахование). Рассмотренные выше мероприятия по управлению финансовыми рисками корпорации: ПАО «Европлан» дадут положительный эффект. В частности, показатель выручки увеличится на 4503803тыс. руб. и составит 27022821 тыс. руб. Снизятся управленческие расходы на 15% и коммерческие затраты на 35%, в результате, сумма управленческих затрат составит 2068980 тыс. руб., коммерческие затраты составят 110513тыс. руб. Более чем в два раза произойдет увеличение темпов роста прибыли от продаж и в перспективе она составит 12269609 тыс. руб. Чистая прибыль предприятия увеличится на 4786746тыс. руб. и составит 7853917тыс. руб. Произойдет снижение коэффициента финансовой зависимости и в перспективе он составит 0,89, снизится коэффициент финансового риска на 3,8 и в перспективе показатель составит 7,78, коэффициент финансовой устойчивости составит 0,4, рентабельность собственного капитала увеличится на 27,41% и составит 65,59%, на 18,5% произойдет рост показателя рентабельности продаж и после проведения мероприятий она составит 45,4%, 29,06% – показатель чистой рентабельности, а это на 15,98% выше показателя 2018г. Таким образом, требуется цифровая конкретизация, которая выражается в снижении рисков в случае перестрахования, вступление в лизинговый союз корпорации «Европлан» позволит осуществлять взаимовыгодное сотрудничество, откроет новые возможности и варианты развития предприятию, обеспечит обмен знаниями и навыками. Совершенствование системы контроллинга на предприятии ПАО «Европлан» с помощью внедрения программного обеспечения даст ощутимый эффект в снижении расходов компании, увеличении объемов продаж, прибыли и рентабельности, а это положительно повлияет на финансовую устойчивость корпорации. Цифровая конкретизация, является необходимостью в реализации на практике, в противном случае компания будет увеличивать финансовые риски и в перспективе будет вынуждена уйти с рынка.

Введение

Глава 1.Теоретические аспекты финансовых рисков организации

1.1.Понятие и виды финансовых рисков организации

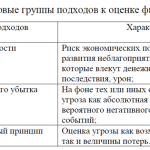

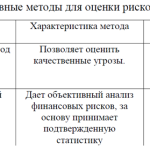

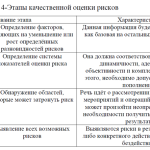

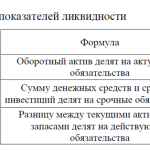

1.2.Подходы и методы оценки финансовых рисков организации

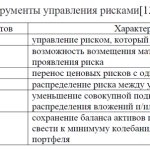

1.3.Инструменты, способы и методы управления рисками в организации

Заключение

Список использованных источников

Приложения

ЗАКЛЮЧЕНИЕ

Задача каждой коммерческой организации заключается в том, чтобы разработать эффективную программу для минимизации и борьбы с финансовыми рисками. От этого будет зависеть величина прогнозируемых доходов. Методы борьбы с рисками стоит определять, опираясь на состав портфеля организации, а также специфику финансовой деятельности. В отчете по научно-исследовательской работе был собран материал по теме диссертационного исследования. Рассмотрены понятие финансовых рисков и их классификация, описаны методы для оценки рисков и система управления рисками в организации. Финансовый риск представляет собой вероятность возникновения негативных последствий после заключения договора или любых других операций, требующих финансовых вливаний. Существует несколько видов финансовых рисков, в частности: инфляционный риск, кредитный риск, валютный риск, налоговый, инвестиционный риск, а также другие финансовые риски (риск неплатежеспособности, процентный риск, депозитный, структурный, криминогенный, непрогнозируемый риск). Для оценки финансовых угроз существуют следующие виды подходов: оценка возможности появления; оценка вероятного убытка, комбинированный принцип подхода. Для того, чтобы оценить масштаб угрозы экономии ческой стабильности предприятия применяются методы: качественный и количественный. Качественный позволяет оценить качественные угрозы. Количественный дает объективный анализ финансовых рисков, за основу принимает подтвержденную статистику. Основными инструментами управления рисками являются: резервирование, страхование, хеджирование, распределение, диверсификация, минимизация. При этом существует 5 основных стратегий управления риском: принятие, предотвращение, перенос, смягчение и эксплуатация.

В управлении проектами нулевого риска не существует. Всегда существует вероятность того, что проект пойдет не по плану. Поэтому идея состоит в том, чтобы предвидеть и максимально ограничивать риски, которые могут возникнуть, в попытке уменьшить их влияние на бесперебойную работу проекта. Начиная запуск проекта, компания должна настроить управление рисками: выявить слабые места проекта, подумать о действиях по предотвращению рисков и обдумывать способы их решения или устранения. При оценке финансовых рисков важно учитывать и факторы внешней среды организации. В настоящее время, геополитическая ситуация в России и в мире является крайне напряженной. Сначала пандемия-2019 года, далее военная операция- 2022 года, введение большого количества санкций в отношении России- все это негативным образом сказывается на развитии экономики, в том числе и усиливает различные виды рисков предприятий. В данных условиях наблюдается ухудшение экономических показателей России, в том числе: рост инфляции, снижение покупательской способности населения, падение выдачи ипотечных займов, снижение продажи автомобилей, падение импорта и другое. Все это усугубляет и без того не простую экономическую ситуацию. Поэтому своевременная оценка финансовых рисков и разработка стратегии по управлению позволит любой компании поддержать уровень финансовой устойчивости, платежеспособности и ликвидности, тем самым обеспечив ей конкурентное положение на занимаемой нише.