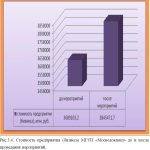

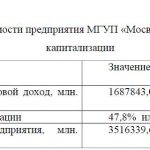

Диплом: Оценка стоимости предприятия (бизнеса) МГУП «Мосводоканал»

Стоимость компании

определяется ее дисконтированными будущими денежными потоками, и новая стоимость создается лишь тогда, когда компании получают такую отдачу от инвестированного капитала, которая превышает затраты на привлечение капитала. Правильно налаженное управление стоимостью означает, что все устремления компании, аналитические методы и приемы менеджмента направлены к одной общей цели:

определяется ее дисконтированными будущими денежными потоками, и новая стоимость создается лишь тогда, когда компании получают такую отдачу от инвестированного капитала, которая превышает затраты на привлечение капитала. Правильно налаженное управление стоимостью означает, что все устремления компании, аналитические методы и приемы менеджмента направлены к одной общей цели: помочь компании максимизировать свою стоимость, строя процесс принятия управленческих решений на ключевых факторах стоимости, представленных на рис.2.2.

помочь компании максимизировать свою стоимость, строя процесс принятия управленческих решений на ключевых факторах стоимости, представленных на рис.2.2. На стоимость компании оказывают воздействие различные факторы (факторы стоимости) — в частности, ценовая политика компании, состояние производственных мощностей, уровень конкуренции в отрасли, надежность поставщиков, нормативные акты, издаваемые государством, общеэкономическая ситуация в стране и т. п.

С точки зрения управления стоимостью важно выстроить всю систему факторов, воздействуя на которые можно добиваться роста стоимости. Система представляет совокупность показателей деятельности компании и отдельных ее подразделений и отделов.

Показатели детализируются для каждого уровня управления, что приводит к тому, что высшее звено руководства зачастую контролирует финансовые показатели, в то время как низшие звенья менеджмента отвечают за количественные и качественные результаты работы. [39]

Показатели детализируются для каждого уровня управления, что приводит к тому, что высшее звено руководства зачастую контролирует финансовые показатели, в то время как низшие звенья менеджмента отвечают за количественные и качественные результаты работы. [39]Факторы стоимости можно разделить на две условные группы: внешние факторы (факторы, возникающие независимо от волеизъявления менеджмента компании; однако это не означает, что наступление тех или иных событий нельзя было предвидеть и принять меры по минимизации негативных последствий); внутренние факторы (связанные с действиями менеджмента, отраслевой спецификой самого предприятия),

рис.2.3.

рис.2.3.Макроэкономические показатели(внешние) характеризуют инвестиционный климат в стране, содержат информацию о том, повлияет ли и как именно на деятельность предприятия изменение макроэкономической ситуации. Факторы макроэкономического риска образуют систематический риск, возникающий из внешних событий, и не могут быть устранены диверсификацией в рамках национальной экономики. Стоимость предприятия, действующего в условиях высокого риска, ниже, чем стоимость аналогичного предприятия, функционирование которого связано с меньшим риском. Обычно более высокий доход характеризуется большей степенью риска. Основные внутренние факторы, влияющие на стоимость бизнеса: ликвидность доли и (или) бизнеса (зависит от спроса); полезность бизнеса для собственника: характеристики дохода (величина, время получения дохода) и риски, связанные с его получением; нематериальные активы, имидж предприятия на рынке; ограничения для рассматриваемого бизнеса;

размер оцениваемой доли бизнеса; степень контроля, получаемая новым

собственником; перспективы развития оцениваемого бизнеса; финансовое положение предприятия (наличие собственных средств, оборачиваемость капитала и др.); затраты на создание аналогичных предприятий; степень конкурентной борьбы в данной отрасли; диверсификация производства (состав и структура выпускаемой продукции, услуг); качество выпускаемой предприятием продукции; технология и затраты производства; степень изношенности оборудования; ценовая политика; взаимоотношения с потребителями и поставщиками; уровень управления; кадровый состав предприятия.

Рассмотрим основные факторы подробнее.

Ликвидность доли и (или) бизнеса зависит от спроса. Спрос определяется предпочтениями потребителей, зависящими от того, какие доходы приносит данный бизнес собственнику, какова получаемая при сделке степень контроля, какие риски связаны с получением доходов, какова социально-политическая и экономическая среда функционирования бизнеса.

На современном этапе развития экономики вопрос анализа финансового состояния предприятия является очень актуальным. От финансового состояния предприятия зависит во многом успех его деятельности. Поэтому анализу финансового состояния предприятия уделяется много внимания.

Финансовое состояние предприятия – это обеспеченность или необеспеченность предприятия денежными средствами для обеспечения его хозяйственной деятельности.

Или иначе финансовое состояние предприятия – это совокупность показателей, отражающих его способность погасить свои долговые обязательства. Цель анализа финансового состояния предприятия заключается в изучении эффективности использования ресурсов руководителями, соответствующими службами предприятия, его учредителями, инвесторами, банками для оценки условий кредитования и определения степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступлений средств в бюджет и т. д. [44]

Или иначе финансовое состояние предприятия – это совокупность показателей, отражающих его способность погасить свои долговые обязательства. Цель анализа финансового состояния предприятия заключается в изучении эффективности использования ресурсов руководителями, соответствующими службами предприятия, его учредителями, инвесторами, банками для оценки условий кредитования и определения степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступлений средств в бюджет и т. д. [44]Бизнес имеет стоимость, если может быть полезен реальному или потенциальному собственнику. Полезность для каждого потребителя индивидуальна. Полезность жилья — комфортное проживание,

полезность бизнеса — это его способность приносить доход в конкретном месте и в течение данного периода. Чем больше полезность, тем выше величина оценочной стоимости.

полезность бизнеса — это его способность приносить доход в конкретном месте и в течение данного периода. Чем больше полезность, тем выше величина оценочной стоимости. Инвестирование и возврат капитала могут быть отделены значительным промежутком времени, поэтому существенно влияет на стоимость информация о том, как быстро и как много дохода от предприятия собственник будет получать с учетом рисков.

Если инвестор анализирует поток дохода, то максимальная цена определяется посредством изучения других потоков доходов с аналогичным уровнем риска и качества. При этом замещающий объект необязательно должен быть точной копией, но должен быть похож на оцениваемый объект, и собственник рассматривает его как желаемый заменитель. Получение дохода собственником возможно от операционной деятельности и от продажи объекта, поэтому на рынке выше будет стоимость тех активов, которые могут быть быстро обращены в деньги с минимальным риском потери части стоимости. Отсюда можно сделать вывод: стоимость закрытых акционерных обществ должна быть ниже стоимости аналогичных открытых. [55]

Важным

фактором в оценке стоимости бизнеса являются- анализ рисков.

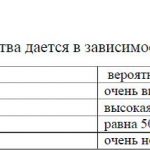

фактором в оценке стоимости бизнеса являются- анализ рисков.Бизнес-риск — это опасность возникновения непредвиденных потерь, неполучения или недополучения ожидаемой прибыли, дохода или имущества, денежных средств в связи со случайным изменением условий экономической деятельности предприятия, неблагоприятными обстоятельствами. Такой риск измеряется частотой и вероятностью возникновения потерь.

Предпринимательские, финансовые и инвестиционные риски — обязательные атрибуты рыночной экономики, оказывающие существенное влияние на стоимость бизнеса. При проведении оценочных работ анализу рисков уделяется особое внимание. На этапе сбора и обработки информации оценщик выявляет те виды рисков, которые оказывают наиболее заметные влияния на величину стоимости бизнеса и выбирает

способ их учета в расчетах. Для этого прежде всего проводится систематизация рисков.

способ их учета в расчетах. Для этого прежде всего проводится систематизация рисков.В целях оценки бизнеса риски подразделяются на внешние и внутренние. В целях оценки целесообразно выделить систематические и не-систематические риски, табл.2.3.

Оценщику важно дать количественную оценку выявленным рискам. В целом, всесторонний анализ, определяющий учет рисков, со-провождающих оцениваемый бизнес, позволяет оценщику провести обоснованную оценку стоимости объекта.

Бизнес может иметь ограничения (ограничение цен на продукцию предприятия государством, экологические ограничения и т.п.). Стоимость такого бизнеса будет ниже, чем в случае отсутствия ограничений.

Важен учет перспектив развития оцениваемого бизнеса. Неплатежеспособные предприятия могут быть привлекательными для инвестора, предполагающего благоприятные пути развития, а стоимость предприятия в предбанкротном состоянии будет ниже стоимости предприятия с аналогичными активами, но финансово устойчивого. [63]

При оценке стоимости предприятий необходимо учитывать степень конкурентной борьбы в данной отрасли и в настоящее время, и в будущем. Если отрасль, в которой действует предприятие, приносит избыточную прибыль, то она привлекает капиталы, так как в нее пытаются проникнуть и другие предприниматели. Это увеличит предложение в будущем и снизит норму прибыли. В настоящее время многие российские предприятия получают сверхприбыли только в результате своего монополистического положения, и по мере обострения конкуренции их доходы будут заметно сокращаться. Если ожидается обострение конкурентной борьбы, то при прогнозировании будущих прибылей данный фактор можно учесть либо за счет прямого уменьшения потока доходов, либо путем увеличения фактора риска, что опять же снизит текущую стоимость будущих доходов. Анализ конкуренции в отрасли может проводиться по модели Портера, Бенчмаркинга и SWOT- анализа, рис.2.4.

Анализ пяти

сил Портера (англ. Porter five forces analysis) — методика для анализа отраслей и выработки стратегии бизнеса, разработанная Майклом Портером в Гарвардской бизнес-школе в 1979 году. Пять сил Портера включают в себя: анализ угрозы появления продуктов-заменителей; анализ угрозы появления новых игроков; анализ рыночной власти поставщиков; анализ рыночной власти потребителей; анализ уровня конкурентной борьбы, рис.2.5. [63]

сил Портера (англ. Porter five forces analysis) — методика для анализа отраслей и выработки стратегии бизнеса, разработанная Майклом Портером в Гарвардской бизнес-школе в 1979 году. Пять сил Портера включают в себя: анализ угрозы появления продуктов-заменителей; анализ угрозы появления новых игроков; анализ рыночной власти поставщиков; анализ рыночной власти потребителей; анализ уровня конкурентной борьбы, рис.2.5. [63]Выделяются пять сил, которые определяют уровень конкуренции, и, следовательно, привлекательности ведения бизнеса в конкретной отрасли. Привлекательность отрасли, в данном контексте, имеет отношение к достаточной рентабельности отрасли.

«Не привлекательной» отраслью является такая, в которой сочетание сил снижает рентабельность. Самой «не привлекательной», является отрасль, которая приближается к совершенной конкуренции.

«Не привлекательной» отраслью является такая, в которой сочетание сил снижает рентабельность. Самой «не привлекательной», является отрасль, которая приближается к совершенной конкуренции.Угроза появления продуктов-заменителей- наличие продуктов-заменителей, склонность потребителей к которым может увеличиться вследствие изменения цены (эластичность спроса): склонность потребителей к покупке продуктов-заменителей; сравнение цены и качеств продуктов-заменителей; стоимость переключения на продукт-заменитель для потребителя; уровень восприятия дифференциации продукта.

Угроза появления новых игроков -рынки, приносящие высокую прибыль, привлекают новых игроков. В результате появляются многочисленные новые игроки, существенно снижающие прибыль. Если не предпринимать действий по блокированию или затруднению входа новых игроков, прибыль будет последовательно снижаться с ростом уровня конкуренции. Здесь анализируются:

наличие барьеров входа (лицензии, патенты, авторские права, и т. д.); необходимость затрат на дифференциацию продукта; стоимость бренда; стоимость переключения или невозвратные (утопленые) издержки; стартовые затраты для новых игроков; доступ к дистрибуции; преимущества в себестоимости; преимущества в положении на кривой приобретения знаний; ожидаемые ответные действия старых игроков; реакция правительства и/или других регуляторов рынка.

Рыночная власть поставщиков- поставщики сырья, компонентов, рабочей силы и услуг могут влиять на деятельность компании. Поставщики могут отказаться работать с компанией или, например, установить чрезмерно высокие цены на уникальные ресурсы.

Рыночная власть потребителей- способность потребителей влиять на компанию, а также реакция чувствительности потребителя на изменение цены.

Здесь анализируются: концентрация потребителей к уровню концентрации компании; степень зависимости от существующих каналов дистрибуции; количество потребителей; сравнение стоимости переключения потребителя и стоимости переключения компании; доступность информации для потребителей; возможность вертикальной интеграции (построение холдингов с вертикальной интеграцией); доступность существующих продуктов-заменителей; ценовая чувствительность потребителей; отличительные преимущества продуктов компании (уникальность). [75]

Здесь анализируются: концентрация потребителей к уровню концентрации компании; степень зависимости от существующих каналов дистрибуции; количество потребителей; сравнение стоимости переключения потребителя и стоимости переключения компании; доступность информации для потребителей; возможность вертикальной интеграции (построение холдингов с вертикальной интеграцией); доступность существующих продуктов-заменителей; ценовая чувствительность потребителей; отличительные преимущества продуктов компании (уникальность). [75]Уровень конкурентной борьбы- для большинства отраслей, это определяющий фактор, влияющий на уровень конкуренции в отрасли.

Иногда игроки конкурируют агрессивно, иногда происходит неценовая конкуренция в инновациях, маркетинге, бизнес-моделях и т. д.Анализ уровня конкурентной борьбы внутри отрасли включает в себя: анализ количества конкурентов, уровень роста рынка, критерии насыщения рынка, барьеры входа в отрасль, барьеры выхода из отрасли, отличительные черты конкурентов, уровень затрат конкурентов на рекламу, амбиции первых лиц и акционеров конкурентов.

Иногда игроки конкурируют агрессивно, иногда происходит неценовая конкуренция в инновациях, маркетинге, бизнес-моделях и т. д.Анализ уровня конкурентной борьбы внутри отрасли включает в себя: анализ количества конкурентов, уровень роста рынка, критерии насыщения рынка, барьеры входа в отрасль, барьеры выхода из отрасли, отличительные черты конкурентов, уровень затрат конкурентов на рекламу, амбиции первых лиц и акционеров конкурентов.Применимость анализа пяти сил по Портеру требует условий: покупатели, конкуренты и поставщики не связаны, не взаимодействуют и не сговариваются;

цена определяется структурными преимуществами (создавая входной барьер);

нестабильность на рынке достаточно низка и позволяет участникам рынка планировать и осуществлять реакцию на действия конкурентов. Согласно Портеру, модель пяти сил нужно использовать только для отрасли в целом. Модель не предназначена для использования для группы отраслей или какой-то части одной отрасли.

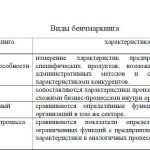

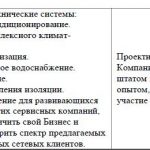

Бенчмаркинг (англ. Benchmarking) — это процесс определения, понимания и адаптации имеющихся примеров эффективного функционирования компании с целью улучшения собственной работы. Он в равной степени включает в себя два процесса: оценивание и сопоставление. Обычно за образец принимают «лучшую» продукцию и маркетинговый процесс, используемые прямыми конкурентами и фирмами, работающими в других подобных областях, для выявления фирмой возможных способов совершенствования её собственных продуктов и методов работы.

Бенчмаркинг можно рассматривать как одно из направлений стратегически ориентированных маркетинговых исследований. Недостатки: трудность получения объективных показателей из-за закрытости компаний, в том числе собственной. Существующие системы финансового и налогового учёта не всегда позволяют получить реальные данные по тем или иным направлениям деятельности. Цель бенчмаркинга состоит в том, чтобы на основе исследования установить потребность в изменениях и вероятность достижения успеха в результате этих изменений. Бенчмаркинг осуществляется в рамках конкурентного анализа. Виды бенчмаркинга представлены в табл.2.4.

Бенчмаркинг можно рассматривать как одно из направлений стратегически ориентированных маркетинговых исследований. Недостатки: трудность получения объективных показателей из-за закрытости компаний, в том числе собственной. Существующие системы финансового и налогового учёта не всегда позволяют получить реальные данные по тем или иным направлениям деятельности. Цель бенчмаркинга состоит в том, чтобы на основе исследования установить потребность в изменениях и вероятность достижения успеха в результате этих изменений. Бенчмаркинг осуществляется в рамках конкурентного анализа. Виды бенчмаркинга представлены в табл.2.4.При проведении бенчмаркинга можно выделить этапы: определение объекта бенчмаркинга, выбор партнера по бенчмаркингу, поиск информации, анализ, внедрение. [75]

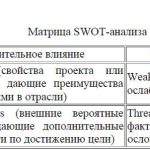

SWOT-анализ — метод стратегического планирования, используемый для оценки факторов и явлений, влияющих на проект или предприятие. Все факторы делятся на четыре категории: strengths (сильные стороны), weaknesses (слабые стороны), opportunities (возможности) и threats (угрозы), табл.2.5. [76]

Метод включает определение цели проекта и выявление внутренних и внешних факторов, способствующих её достижению или осложняющих его.

При оценке предприятий особенно важен анализ следующих внутренних факторов: диверсификация производства (отдельно учитывается при определении ставки дисконтирования); ценовая политика и качество продукции (влияют на спрос); степень изношенности оборудования (влияет на вес затратного подхода в итоговом согласовании); финансовое состояние (основа для прогнозирования доходов, существенно влияет на стоимость бизнеса); взаимоотношения с потребителями и поставщиками, уровень управления, кадровый состав предприятия, нематериальные активы предприятия

(фирменное имя, знаки, патенты, технологии, маркетинговая система и др.); степень контроля (в среднем на 20 — 35% может повлиять на итоговую стоимость пакета акций).

(фирменное имя, знаки, патенты, технологии, маркетинговая система и др.); степень контроля (в среднем на 20 — 35% может повлиять на итоговую стоимость пакета акций). Диверсификация— расширение ассортимента выпускаемой продукции и переориентация рынков сбыта. Диверсификация производства- это одновременное развитие многих не связанных друг с другом видов производства, расширение ассортимента производимых изделий в рамках одного предприятия, концерна и т. п. Диверсификация применяется с целью повышения эффективности производства, получения экономической выгоды и предотвращения банкротства. Диверсификация рисков- это распределение инвестиций по разным финансовым инструментам. Диверсификация делится на 2 типа — связанная и несвязанная. Связанная диверсификация представляет собой новую область деятельности компании, связанную с существующими областями бизнеса (например, в производстве, маркетинге, материальном снабжении или технологии).

Несвязанная (латеральная) диверсификация — новая область деятельности, не имеющая очевидных связей с существующими сферами бизнеса.

Несвязанная (латеральная) диверсификация — новая область деятельности, не имеющая очевидных связей с существующими сферами бизнеса. Связанная диверсификация делится на вертикальную и горизонтальную. Вертикальная означает производство продуктов и услуг на предыдущей или следующей ступени производственного процесса (производственной цепочки,). То есть производитель готовой продукции начинает либо производить для неё комплектующие (назад по цепочке), например производитель компьютеров начинает сам производить и продавать ЖК-матрицы, либо выходит на рынок продукции или услуг ещё более высокой глубины переработки (вперед по цепочке), например производитель процессоров начинает производить компьютеры. Горизонтальная — производство продуктов на той же ступени производственной цепочки.

Например, производитель компьютеров начинает производить телевизоры. Новый продукт или услуга может выпускаться под уже имеющимся, либо под новым брендом.

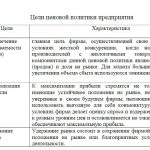

Например, производитель компьютеров начинает производить телевизоры. Новый продукт или услуга может выпускаться под уже имеющимся, либо под новым брендом.Ценовая политика предприятия — это установление (определение) цен, обеспечивающих выживание предприятия в рыночных условиях; включает выбор метода ценообразования, разработку ценовой системы предприятия, выбор ценовых рыночных стратегий и другие аспекты. [28]

Существуют три основные цели ценовой политики: обеспечение выживаемости; максимизация прибыли; удержание рынка, табл.2.6.

Ценовые стратегии — обоснованный выбор из нескольких вариантов цены (или перечня цен), направленный на достижение макси¬мальной (нормативной)

прибыли для фирмы на рынке в рамках пла¬нируемого периода. Ценовые стратегии подразделяются на стратегии: дифференцированного ценообразования;

прибыли для фирмы на рынке в рамках пла¬нируемого периода. Ценовые стратегии подразделяются на стратегии: дифференцированного ценообразования;конкурентного ценообразования; ассортиментного ценообразования, табл.2.7.

Ценовой стратегический выбор — это выбор стратегий ценообразования, основанный на оценке приоритетов деятельности фирмы. [28]

Анализ кадрового состава организации (предприятия) предполагает периодическое и целенаправленное изучение работников по характеристикам пола, возраста, образования, квалификации, стажу работы и другим социально-демографическим признакам. Предусматривает: определение качественного и количественного состава персонала с высшим и средним специальным образованием; определение качественного

уровня расстановки работников по должностям; определение степени рационального использования специалистов с высшим и средним специальным образованием и др. Например, показатель качества расстановки кадров по должностям рассчитывается путем суммирования числа специалистов с высшим и средним специальным образованием, занимающих руководящие и инженерно-технические должности, деленного на общее количество должностей, требующих замещения дипломированными специалистами. Аналогичным образом рассчитываются показатели качества расстановки кадров и кадровый состав отдельно по должностям, подлежащим замещению специалистами с высшим и средним специальным образованием.Эти и многие другие факторы, оказывают существенное влияние на стоимость бизнеса. Анализ факторов, влияющих на стоимость предприятия, становится важной задачей, решение которой необходимо для получения обоснованной стоимости бизнеса.

уровня расстановки работников по должностям; определение степени рационального использования специалистов с высшим и средним специальным образованием и др. Например, показатель качества расстановки кадров по должностям рассчитывается путем суммирования числа специалистов с высшим и средним специальным образованием, занимающих руководящие и инженерно-технические должности, деленного на общее количество должностей, требующих замещения дипломированными специалистами. Аналогичным образом рассчитываются показатели качества расстановки кадров и кадровый состав отдельно по должностям, подлежащим замещению специалистами с высшим и средним специальным образованием.Эти и многие другие факторы, оказывают существенное влияние на стоимость бизнеса. Анализ факторов, влияющих на стоимость предприятия, становится важной задачей, решение которой необходимо для получения обоснованной стоимости бизнеса.

Диссертация на заказ без посредников, без предоплаты