Диплом: Проблемы финансирования малого бизнеса в современных условиях на примере ООО «Анабель-Рус»

ДИПЛОМ ФИНАНСИРОВАНИЕ МБ ООО АНАБЕЛЬ-РУС

[collapse]

Одним из важнейших

условий успешного управления предпринимательской фирмой является анализ ее финансового состояния, так как результаты в любой сфере предпринимательской деятельности зависят от наличия и эффективности использования финансовых ресурсов. В условиях рыночной экономики забота о финансах — это важный элемент деятельности любого предприятия. Для эффективного управления финансами фирмы необходимо систематически проводить финансовый анализ. Основное содержание его — комплексное системное изучение финансового состояния фирмы и факторов, влияющих на него, с целью прогнозирования уровня доходности капитала фирмы, выявления возможностей повышения эффективности ее функционирования.

условий успешного управления предпринимательской фирмой является анализ ее финансового состояния, так как результаты в любой сфере предпринимательской деятельности зависят от наличия и эффективности использования финансовых ресурсов. В условиях рыночной экономики забота о финансах — это важный элемент деятельности любого предприятия. Для эффективного управления финансами фирмы необходимо систематически проводить финансовый анализ. Основное содержание его — комплексное системное изучение финансового состояния фирмы и факторов, влияющих на него, с целью прогнозирования уровня доходности капитала фирмы, выявления возможностей повышения эффективности ее функционирования. Способность фирмы успешно функционировать и развиваться, сохранять равновесие своих активов и пассивов в постоянно изменяющейся внутренней и внешней предпринимательской среде, постоянно поддерживать свою платежеспособность и финансовую устойчивость свидетельствует о ее устойчивом финансовом состоянии и наоборот.

Способность фирмы успешно функционировать и развиваться, сохранять равновесие своих активов и пассивов в постоянно изменяющейся внутренней и внешней предпринимательской среде, постоянно поддерживать свою платежеспособность и финансовую устойчивость свидетельствует о ее устойчивом финансовом состоянии и наоборот.Для оценки финансовой составляющей предприятия используются различные виды информационных ресурсов компании ООО «Анабель – Рус». А в частности: бухгалтерский баланс, отчет о прибылях и убытках, приложение к бухгалтерскому балансу, отчет о движении денежных средств, отчет о движении капитала и др. бухгалтерская и отчетная информация. Бухгалтерский учет на предприятии автоматизирован программой 1С. Бухгалтерия (версия 8.0).

Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долго- и краткосрочных заемных средств, т.е. пассив показывает, откуда взялись средства, кому обязано за них предприятие. Финансовое состояние предприятия и его устойчивость во многом зависят от того, какие средства оно имеет в своем распоряжении и куда они вложены. По степени принадлежности используемый капитал подразделяется на

собственный (раздел I пассива) и заемный (разделы II и III пассива). По продолжительности использования различают капитал постоянный (перманентный) (I и II разделы пассива) и краткосрочный (III раздел пассива). Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий, он является основой их самостоятельности и независимости. Следовательно, от того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия. Коэффициенты финансовой устойчивости характеризуют состояние и динамику финансовых ресурсов предприятий с точки зрения обеспечения ими производственного процесса и других сторон их деятельности.

собственный (раздел I пассива) и заемный (разделы II и III пассива). По продолжительности использования различают капитал постоянный (перманентный) (I и II разделы пассива) и краткосрочный (III раздел пассива). Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий, он является основой их самостоятельности и независимости. Следовательно, от того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия. Коэффициенты финансовой устойчивости характеризуют состояние и динамику финансовых ресурсов предприятий с точки зрения обеспечения ими производственного процесса и других сторон их деятельности. Коэффициенты оценки финансовой устойчивости предприятия – система показателей, характеризующих структуру используемого капитала предприятия с позиций степени финансовой стабильности его развития в предстоящем периоде.

Коэффициенты оценки финансовой устойчивости предприятия – система показателей, характеризующих структуру используемого капитала предприятия с позиций степени финансовой стабильности его развития в предстоящем периоде.Произведем анализ финансовой устойчивости предприятия ООО «Анабель – Рус». Для этого рассчитаем следующие коэффициенты финансовой устойчивости: коэффициент финансовой автономности предприятия, коэффициент финансовой устойчивости, коэффициент финансового риска, коэффициент финансирования, коэффициент обеспеченности собственными оборотными средствами: коэффициент капитализации (плечо финансового рычага)- показывает,

сколько заемных средств организация привлекла на 1 руб., вложенных в активы собственных средств; коэффициент обеспеченности собственными оборотными средствами- показывает, какая часть оборотных активов финансируется за счет собственных источников; коэффициент финансовой независимости (автономности)- показывает удельный вес собственных средств в общей сумме источников финансирования; коэффициент финансирования- показывает, какая часть деятельности финансируется за счет собственных, а какая – за счет заемных средств; коэффициент финансовой устойчивости- показывает, какая часть актива финансируется за счет устойчивых источников.

сколько заемных средств организация привлекла на 1 руб., вложенных в активы собственных средств; коэффициент обеспеченности собственными оборотными средствами- показывает, какая часть оборотных активов финансируется за счет собственных источников; коэффициент финансовой независимости (автономности)- показывает удельный вес собственных средств в общей сумме источников финансирования; коэффициент финансирования- показывает, какая часть деятельности финансируется за счет собственных, а какая – за счет заемных средств; коэффициент финансовой устойчивости- показывает, какая часть актива финансируется за счет устойчивых источников.Формулы расчета показателей финансовой устойчивости представлены в прил.Г. Оформим расчеты в табл.2.3. (Прил.Д)

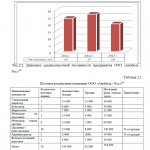

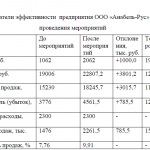

Данные табл.2.3. показывают, что коэффициенты финансовой устойчивости предприятия с 2011-2013 г.г. находятся ниже нормативных значений, за исключением коэффициента капитализации, который в 2011-2012 г.г. не превышал 1,5, а по состоянию на 2013 г. он составил 2,61, при этом наблюдается рост данного показателя на 1,14.

Коэффициент финансирования и коэффициент финансовой устойчивости согласно нормативным значениям, должны превышать значения 0,7 и 0,6, но на анализируемом предприятии они составили 0,38 и 0,27 соответственно, при этом наблюдается снижение данных коэффициентов, рис.2.8. Также наблюдается, что предприятие ООО «Анабель – Рус» зависимо от внешних источников финансирования, так коэффициент финансовой независимости (автономности) ниже нормативного значения и составил на конец анализируемого периода 0,27. Все это свидетельствует о том, что компания ООО «Анабель – Рус» не является финансово устойчивой и баланс предприятия в основном сформирован за счет заемных источников финансирования.

Проведем анализ деловой активности предприятия.

Деловая активность является комплексной и динамичной характеристикой предпринимательской деятельности и эффективности использования ресурсов. Уровни деловой активности конкретной организации отражают этапы ее жизнедеятельности (зарождение, развитие, подъем, спад, кризис, депрессия) и показывают степень адаптации к быстроменяющимся рыночным условиям, качество управления.

Деловая активность является комплексной и динамичной характеристикой предпринимательской деятельности и эффективности использования ресурсов. Уровни деловой активности конкретной организации отражают этапы ее жизнедеятельности (зарождение, развитие, подъем, спад, кризис, депрессия) и показывают степень адаптации к быстроменяющимся рыночным условиям, качество управления.Деловую активность можно охарактеризовать как мотивированный макро- и микроуровнем управления процесс устойчивой хозяйственной деятельности организаций, направленный на обеспечение ее положительной динамики, увеличение трудовой занятости и эффективное использование ресурсов в целях достижения рыночной конкурентоспособности.

Деловая активность выражает эффективность использования материальных, трудовых, финансовых и других ресурсов по всем бизнес-линиям деятельности и характеризует качество управления, возможности

экономического роста и достаточность капитала организации. Основополагающее влияние на деловую активность хозяйствующих субъектов оказывают макроэкономические факторы, под воздействием которых может формироваться либо благоприятный «предпринимательский климат», стимулирующий условия для активного поведения хозяйствующего субъекта, либо наоборот – предпосылки к свертыванию и затуханию деловой активности. Достаточно высокую значимость имеют также и факторы внутреннего характера, в принципе подконтрольные руководству организаций: совершенствование договорной работы, улучшения образования в области менеджмента, бизнеса и планирования, расширение возможностей получения информации в области маркетинга и др.

экономического роста и достаточность капитала организации. Основополагающее влияние на деловую активность хозяйствующих субъектов оказывают макроэкономические факторы, под воздействием которых может формироваться либо благоприятный «предпринимательский климат», стимулирующий условия для активного поведения хозяйствующего субъекта, либо наоборот – предпосылки к свертыванию и затуханию деловой активности. Достаточно высокую значимость имеют также и факторы внутреннего характера, в принципе подконтрольные руководству организаций: совершенствование договорной работы, улучшения образования в области менеджмента, бизнеса и планирования, расширение возможностей получения информации в области маркетинга и др.Рассчитаем коэффициенты деловой активности предприятия ООО «Анабель – Рус» по следующим показателям: коэффициент

общей оборачиваемости капитала (ресурсоотдача)- показывает эффективность использования имущества предприятия и отражает скорость оборота капитала организации за период; коэффициент оборачиваемости кредиторской задолженности, который показывает расширение или снижение коммерческого кредита, предоставляемого организации; коэффициент оборачиваемости оборотных (мобильных) средств – показывает скорость оборота всех оборотных средств организации; коэффициент отдачи собственного капитала – показывает скорость оборота собственного

общей оборачиваемости капитала (ресурсоотдача)- показывает эффективность использования имущества предприятия и отражает скорость оборота капитала организации за период; коэффициент оборачиваемости кредиторской задолженности, который показывает расширение или снижение коммерческого кредита, предоставляемого организации; коэффициент оборачиваемости оборотных (мобильных) средств – показывает скорость оборота всех оборотных средств организации; коэффициент отдачи собственного капитала – показывает скорость оборота собственного капитала.

капитала.Формулы расчета показателей деловой активности представлены в прил.Г. Оформим показатели деловой активности в виде табл.2.4 (прил.Д). Так, данные табл. 2.4 показывают, что в течении 2011-2013 гг. произошло замедление оборачиваемости капитала, так коэффициент ресурсоотдачи составил 17,71, а это на 8.67 больше, чем это было в 2011 г. Коэффициент оборачиваемости кредиторской задолженности увеличился на 9,32 и составил 24,49; наблюдается также замедление оборачиваемости собственного капитала, так по состоянию на 2013 г. коэффициент отдачи собственного капитала составил 63,99, тогда как в начале анализируемого периода он составлял 22,39, а это на 41,6 ниже по сравнению с показателем 2013 г., рис.2.9.

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) её производства. Показатели рентабельности являются характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия,

измеряемую в процентах к затратам средств или капитала с различных позиций.

измеряемую в процентах к затратам средств или капитала с различных позиций.Рассчитаем следующие показатели рентабельности: рентабельность продаж- показывает сколько прибыли приходится на единицу реализованной продукции; бухгалтерская рентабельность от обычной деятельности- показывает уровень прибыли до выплаты налога; чистая рентабельность- показывает, сколько чистой прибыли приходится на единицу продукции; рентабельность собственного капитала- показывает эффективность использования собственного капитала. Формулы расчетов показателей рентабельности представлены в прил.Г. Результаты расчетов показателей представлены в табл.2.4(прил.Д).

По данным табл.2.4 видно, что показатели рентабельности в целом показывают рост. Так, рентабельность продаж

и чистая рентабельность возросли на 2,74% и 2,69% соответственно. Показатель бухгалтерской рентабельности составил 7,75%, что также выше показателя 2009 г. на 2,77%, рис.2.10.

и чистая рентабельность возросли на 2,74% и 2,69% соответственно. Показатель бухгалтерской рентабельности составил 7,75%, что также выше показателя 2009 г. на 2,77%, рис.2.10.Несмотря на то, что рентабельность собственного капитала находится на достаточно высоком уровне, к концу анализируемого периода она снизилась на 138% по сравнению с показателем 2011 г. и на конец анализируемого периода составила 696%, что следует оценить отрицательно, рис.2.11.

Таким образом, целом показатели рентабельности предприятия ООО «Анабель – Рус» за 2011-2013 г.г. возросли в связи с ростом объемов продаж и показателей прибыли.

Проведенный анализ финансового состояния ООО «Анабель – Рус» показал, что на предприятии ежегодно наблюдается рост выручки и прибыли, соответственно возросли и показатели рентабельности. В связи с тем, что, предприятие является финансово зависимым, так как в основном капитал предприятия сформирован за счет заемных источников финансирования, коэффициенты финансовой устойчивости находятся на минимальных значениях. Общая стоимость капитала предприятия за анализируемый период снизилась, при этом произошло снижение капитала как за счет снижения собственных, так и за счет снижения заемных источников финансирования. В активе баланса наблюдается снижение стоимости запасов на 50%, что является отрицательной динамикой, так как в последующем это может привести к истощению ассортимента предприятия.

Заказать дипломный проект по главам (по частям) диплома без посредников