Диплом на тему: Совершенствование деятельности предприятия сельского хозяйстваdiplomnaya-rabota-na-temu-povyshenie-ekonomicheskoy-effektivnosti-rastenievodcheskoy-produkcii.doc

Проведем анализ финансового состояния предприятия ГУП «ГОСХОЗ «20 ПАРТСЪЕЗД» по данным

состояния предприятия ГУП «ГОСХОЗ «20 ПАРТСЪЕЗД» по данным

бухгалтерской отчетности за 2012 -2013 г.г., табл.2.1.

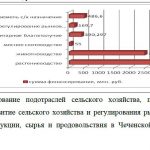

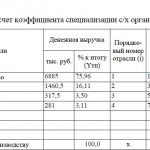

Данные статистической отчетности предприятия показывают, что на протяжении анализируемого периода наблюдается увеличение выручки и себестоимости предприятия на 8868 тыс. руб. и 10084 тыс. руб. соответственно. И по состоянию на 2013 г. валовая прибыль имеет отрицательное значение-1894 тыс. руб. Это свидетельствует о том, что показатели себестоимости реализованной продукции превышают показатель товарооборота (выручки) предприятия. Так как на предприятии отсутствуют коммерческие и управленческие расходы, то прибыль от продаж имеет такой же минус как и валовый показатель прибыли.

За счет того, что по прочей операционной деятельности доходы предприятия превышают расходную часть, а следовательно, прочая операционная деятельность является положительной, в связи с этим минус полученный от основной деятельности, снизился и прибыль предприятии имеет меньший отрицательный результат, который составил -165 тыс. руб. По сравнению с показателем 2012 г. предприятие имеет лучшие показатели прибыли, однако, прибыль все же отрицательна, что свидетельствует о неэффективности деятельности организации. В связи с этим является необходимым предложить предприятию увеличение не только показателей товарооборота, но и снижение себестоимости реализованной продукции.

Проведем анализ имущества предприятия и источников его финансирования за 2013 г. по имеющимся данным за 2013 г., данные оформим в виде табл.2.2. Данные табл. 2 показывают, что на протяжении анализируемого периода на предприятии наблюдается увеличение стоимости капитала на 1094 тыс. руб. и на конец года сумма капитала составила 46290 тыс. руб., а это на 2,42% выше по сравнению с тем же показателем на начало отчетного периода.

Наибольший удельный вес в общей структуре активов приходится на внеоборотные активы и по данным на конец 2013 г. доля внеоборотных актов составляет 84,22%, а это на 2,73% ниже по сравнению с началом года. Снижение стоимости внеоборотных активов произошло за счет снижения стоимости основных средств на 315тыс. руб. и на конец года стоимость основных фондов составила 38985 тыс. руб. На долю оборотного капитала предприятия приходится небольшой удельный вес и он составил 15,78%, что превышает показатель начала анализируемого периода на 2.73%. Увеличение оборотного капитала произошло на 1409 тыс. руб. и на конец анализируемого периода стоимость оборотных активов составила 7305 тыс. руб. Увеличение суммы оборотных средств произошло за счет роста стоимости дебиторской задолженности на3197 тыс. руб. и на конец года стоимость дебиторской задолженности составила 4326 тыс. руб. Запасы и НДС снизились на 1788 тыс. руб. и 112 тыс.руб. соответственно. Слабыми статьями актива баланса является то, что произошло увеличение дебиторской задолженности, а следовательно замедлились расчеты с покупателями и заказчиками, таким образом, предприятию необходимо внедрение мероприятий, направленных на ускорение расчетов с дебиторами.

Проведем анализ динамики и структуры капитала предприятия по имеющимся данным, табл. 2.3. Данные табл. 2.3 показывают, что наибольший удельный вес в общей структуре пассива баланса приходится на собственный капитал и по данным на конец периода доля собственных средств составила 51,69%, а это на1,61% ниже по сравнению с началом анализируемого периода. На долю заемного капитала приходится 48,31% и в стоимостном выражении сумма заемного капитала составила 22364 тыс. руб…

При этом следует заметить, что долгосрочные обязательства существенно не изменились и составили 1337 тыс. руб., а сумма краткосрочных обязательств увеличилась на 1259 тыс. руб. и составила 21027 тыс. руб. В целом можно сказать, что баланс предприятия на половину сформирован как за счет собственного так и заемного капитала, то есть предприятие нельзя назвать сильно зависимым, но оно и не является финансово устойчивым. Однако, для того чтобы дать наиболее полную оценку , для этого необходимо рассмотреть показатели финансовой устойчивости и платежеспособности по имеющимся данным.

Проведем анализ ликвидности баланса предприятия за 2011-2013г.г., для этого сгруппируем активы и пассивы баланса, данные оформим в виде табл.2.4(прил.2).Данные табл. 2.4.показывают, что наиболее ликвидные активы на предприятии отсутствуют, а сумма наиболее срочных обязательств составила 17789 тыс. руб., таким образом по первой группе активов и пассивов баланса наблюдается платежный недостаток. По второй группе активов, сумма быстро реализуемых активов по данным на 2013 г. составила 4326 тыс. руб., а это превышает показатель начала анализируемого периода на 3197 тыс. руб. По второй группе пассивов произошло снижение и по данным на 2013 г. в балансе отсутствуют пассивы данной группы. Таким образом, по состоянию на конец 2013 г. быстрореализуемые активы превышают показатель краткосрочных пассивов и на предприятии наблюдается платежный излишек на сумму 4326 тыс. руб. Медленно реализуемые активы предприятия снизились по отношению к сумме долгосрочных обязательств на 1596 тыс. руб. Труднореализуемые активы в балансе предприятия отсутствуют, при этом стоимость постоянных пассивов составила 23926 тыс. руб., таким образом, по этой группе активов и пассивов наблюдается платежный недостаток.

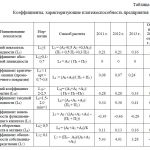

Наиболее полную оценку платежеспособности предприятия можно определить с помощью коэффициентов ликвидности, представленных в табл.2.5. Данные табл. 2.5.показывают, что на предприятии на протяжении 2011-2013 г.г. наблюдается снижение общего показателя ликвидности и коэффициента обеспеченности собственными средствами на 0,5 и 0,73 соответственно и по данным на конец 2013 г. общий показатель ликвидности составил 0,16, коэффициент обеспеченности собственными средствами составил 3,28. Однако, согласно нормативам показателей, общий показатель ликвидности существенно ниже нормативного значения, но это нельзя сказать о коэффициенте обеспеченности собственными средствами, который превышает значение норматива. По другим показателям ликвидности наблюдается рост по сравнению с данным на 2012 г. В частности, общий коэффициент покрытия и коэффициент текущей ликвидности увеличились в пределах 0,05 и составили на конец 2013 г. 0,33 и 0,41 соответственно. Коэффициент критической оценки (промежуточного покрытия) увеличился на 0,17 и составил 0,24. Доля оборотных средств в активах составила 0,16, а это на 0,03 выше показателя 2012г.Следует отметить, что все эти показатели ликвидности далеки от нормативного значения, что является отрицательной динамикой. Коэффициент маневренности функционирующего капитала и вовсе имеет отрицательное значение, это свидетельствует о том, что предприятие не располагает средствами, которыми может свободно маневрировать.

По другим показателям ликвидности наблюдается рост по сравнению с данным на 2012 г. В частности, общий коэффициент покрытия и коэффициент текущей ликвидности увеличились в пределах 0,05 и составили на конец 2013 г. 0,33 и 0,41 соответственно. Коэффициент критической оценки (промежуточного покрытия) увеличился на 0,17 и составил 0,24. Доля оборотных средств в активах составила 0,16, а это на 0,03 выше показателя 2012г.Следует отметить, что все эти показатели ликвидности далеки от нормативного значения, что является отрицательной динамикой. Коэффициент маневренности функционирующего капитала и вовсе имеет отрицательное значение, это свидетельствует о том, что предприятие не располагает средствами, которыми может свободно маневрировать.

Таким образом, баланс предприятия нельзя назвать ликвидным, так как коэффициенты ликвидности ниже нормативных значений, однако положительным фактором является то, что коэффициент обеспеченности собственными средствами существенно выше норматива. Для повышения ликвидности предприятия является необходимым разработка наиболее сильных управленческих решений, направленных на эффективное использование капитала предприятия и повышения его финансовой устойчивости.

Для наиболее полного анализа финансовой устойчивости предприятия применим методику оценки достаточности источников финансирования для формирования запасов и затрат, то есть рассчитаем трехкомпонентный показатель финансовой устойчивости.

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками их формирования: излишек (+) или недостаток (-) собственных оборотных средств (Фс), излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат (Фт); излишек или недостаток общей величины основных источников оборотных средств (Фо).

С помощью данных показателей можно определить трехкомпонентный показатель типа финансовой ситуации. Выделяют четыре типа финансовых ситуаций:

-абсолютная независимость (Фс?0, Фт?0, Фо?0) = (1,1,1);

-нормальная зависимость (Фс<0, Фт?0, Фо?0) = (0,1,1);

-неустойчивое финансовое состояние (Фс<0, Фт<0, Фо?0) = (0,0,1);

-кризисное финансовое состояние (Фс<0, Фт<0, Фо<0) = (0,0,0).

Дадим оценку типа финансового состояния предприятия на основании данных табл.2.6.

Данные табл. 2.6.показывают, что на протяжении анализируемого периода произошел излишек собственных оборотных средств на 2050 тыс. руб., однако этот показатель имеет отрицательное значение и составил -14800 тыс. руб. Собственные и долгосрочные заемные источники оборотных средств также отрицательны и составили -13463тыс. руб., а это превышает показатель 2012 г. на 2050тыс. руб. Общая величина основных источников оборотных средств увеличилась на 1735тыс. руб. и составила 22284 тыс. руб.

Проведенные расчеты свидетельствуют о том, что на предприятии наблюдается неустойчивое финансовое состояние , так как Фс<0, Фт<0, Фо?0. Таким образом, показатель типа финансовой ситуации составил 0,0,1. При этом заметим, что данный показатель не меняется на протяжении всего анализируемого периода.

Анализ финансового состояния целесообразно проводить также по показателям финансовой устойчивости, табл.2.7.

Данные табл.2.7. показывают, что так как баланс предприятия сформирован на половину за счет собственных и за счет заемных источников, то коэффициент финансовой независимости составил 0,52, соответственно коэффициент концентрации привлеченного капитала составил 0,48. Однако, наибольший удельный вес в структуре капитала приходиться именно на собственные источники финансирования, в связи с этим коэффициент финансовой независимости (автономии) больше коэффициента концентрации привлеченного капитала. Однако, коэффициент автономии показал снижение, хоть и незначительное , которое составило 0,01. При этом, следует отметить, что соотношение заемных и собственных средств составило 1,99. Отрицательной динамикой баланса является то, что коэффициент обеспеченности собственными источниками финансирования и коэффициент маневренности собственного капитала имеют отрицательные значения, однако положительным моментом является рост коэффициента финансовой независимости в части формирования запасов на 1,94 и по состоянию на конец анализируемого периода этот показатель составил 5,06. Коэффициент финансирования находиться в пределах нормативных значений и составил 1,07. Коэффициент финансовой устойчивости близок к нормативу и составил 0,55, однако в динамике он показал незначительное снижение на 0,01.

В целом анализ финансовой устойчивости показал, что предприятие имеет неустойчивое финансовое положение, несмотря на то, что большая часть баланса сформирована за счет собственного капитала, однако отсутствуют средства, которыми предприятие может свободно маневрировать. В связи с этим, является необходимым разработка финансовой стратегии предприятия, которая будет способствовать усилению финансового положения организации и эффективного использования капитала предприятия.

Оценить финансовую устойчивость предприятия можно также по 5 классам финансовой устойчивости: 1 класс >97,6 ? 100; 2 класс >67,6 ? 93,5; 3 класс >37,0 ? 64,4; 4 класс >10,8 ? 33,8; 5 класс >0 ? 7,6.

Оценка финансовой устойчивости анализируемого предприятия по бальной оценке представлена в табл.2.8(прил.2).Данные табл.2.8 показывают, что на предприятии коэффициент финансовой независимости снизился на 0,8% и составил 10,6%.При этом коэффициент финансовой независимости в части формирования запасов остался неизменным и составил 13,5%. Итого бальная оценка финансовой устойчивости составила 24,1%, а это ниже показателя 2012 г. на 0,8%. Таким образом, предприятие относиться к 4 классу финансовой устойчивости, так как показатели соответствуют следующему соотношению: 4 класс >10,8 ? 33,8. Следовательно, финансовая устойчивость анализируемой компании находится на достаточно низком уровне и для стабилизации финансового положения необходимо увеличение показателей прибыли, рентабельности, снижения себестоимости, формирования оптимальных запасов и эффективная система управления структурой капитала.

Но для того, чтобы разработать рекомендации, направленные на эффективное использование капитала, является необходимым проведение анализа эффективности использования капитала, который целесообразно начать с оценки оборотных средств предприятия, табл.2.9.

Данные табл.2.9 показывают, что наибольший удельный вес в общей структуре оборотного капитала предприятия приходится на дебиторскую задолженность и составляет 42,07% , а это на31,6% ниже показателя 2012 г. Доля запасов снизилась на 15,27% и составила 28,97%. Снижение произошло в основном за счет снижения затрат в незавершенном производстве и готовой продукции на13,64% и 0,22% соответственно. НДС и прочие оборотные активы занимают небольшой удельный вес и по состоянию на 20112 г. составили 1,03%, а на конец анализируемого периода этот показатель имеет нулевое значение.

Оборотные активы предприятия могут формироваться как за счет собственного, так и за счет заемного капитала предприятия. Однако, определить за счет каких именно средств предприятие осуществляет закупку материалов и запасов не представляется возможным, так как отсутствуют более точные данные. То есть согласно существующим данным баланса, часть собственного и часть заемного капитала могут направляться как на пополнение оборотного, так и необоротного капитала предприятия.

Отрицательной динамикой оборотного капитала предприятия является то, что сумма дебиторской задолженности показывает рост и стоимость запасов напротив снижается. Но и здесь нельзя точно утверждать о положительной или отрицательной динамике, так как снижение запасов может быть вызвано ускорением реализации продукции предприятия. Однако, лучшим является когда дебиторская задолженность погашается наиболее быстрыми темпами, а не происходит замедление оборачиваемости задолженности. Для ускорения оборачиваемости дебиторской задолженности на предприятии должна быть эффективная система управления финансами в организации, в частности на сегодняшний день, существует множество программных продуктов, позволяющих совершенствовать работу с различными дебиторами предприятия и внедрение данного программного обеспечения позволит оптимизировать расчеты с покупателями и заказчиками.

Проведем анализ влияния факторов на изменение величины собственного оборотного капитала в 2013г, по имеющимся данным табл.2.10.

Данные табл.2.10 показывают, что предприятие не имеет нераспределенной прибыли, то есть прибыль отрицательна, в связи с этим стоимость основного капитала снижается. Наибольший удельный вес в формировании собственного оборотного капитала принадлежит добавочному капиталу и основным средствам, их стоимость по состоянию на 2013 г. составила 40464 тыс. руб. и 38985 тыс. руб.

Небольшой удельный вес приходиться на уставный капитал и долгосрочные обязательства, которые составили 0,48% и 1,26% соответственно. В пределах 7% приходится на долгосрочные активы. Таким образом, величину собственного оборотного капитала, предприятие может увеличить за счет роста показателя нераспределенной прибыли, которая в настоящий момент имеет отрицательное значение; а также за счет увеличения резервного и уставного капитала. Увеличение суммы долгосрочных обязательств может отрицательно сказать на снижении финансовой устойчивости, так как доля заемного капитала будет превышать долю собственного. Однако, в некоторым случаях увеличение суммы заемного капитала является выгодным, так как повышает рентабельность собственных средств.

Для оценки эффективности использования капитала предприятия применяется целая система показателей и в первую очередь это показатели рентабельности, табл.2.11.

* Изменение рентабельности капитала за счет:

а) рентабельности продаж = п.5гр.4 * п.6 гр.3;

б) коэффициента оборачиваемости = п.6гр.4*п.5гр.2.

Данные табл.2.11 показывают, что на протяжении анализируемого периода на предприятии наблюдаются отрицательные показатели рентабельности капитала и рентабельности продаж и они составили -0,45% и -0,01% соответственно. Отрицательные показатели рентабельности ,связаны прежде всего с тем, что прибыль предприятия имеет отрицательное значение, а это влияет на ухудшение всех экономических показателей организации. При этом, следует отметить, что оборачиваемость всего капитала предприятия увеличилась на 0,07 и составила 0,37. Рентабельность оборотного капитала снизилась на 0,05 и составила 0,20. Изменение показателя рентабельности капитала произошло за счет увеличения рентабельности продаж на 0,07. Таким образом, деятельность предприятия нельзя назвать успешной, так как наблюдаются отрицательные показатели прибыли, рентабельности, финансовой устойчивости и платежеспособности.

Рентабельность оборотного капитала снизилась на 0,05 и составила 0,20. Изменение показателя рентабельности капитала произошло за счет увеличения рентабельности продаж на 0,07. Таким образом, деятельность предприятия нельзя назвать успешной, так как наблюдаются отрицательные показатели прибыли, рентабельности, финансовой устойчивости и платежеспособности.

Вывод: Проведенный анализ финансового состояния предприятия показал, что на протяжении анализируемого периода, несмотря на то, что выручка предприятия увеличивается, наблюдается и рост себестоимости продаж, При этом себестоимость растет более быстрыми темпами по сравнению с показателем товарооборота и опережает значение выручки. В связи с этим валовая прибыль компании отрицательна. В целом чистая прибыль предприятии также имеет отрицательное значение, несмотря на то, что по операционной деятельности предприятие имеет положительный результат, но он не позволяет компании получить положительную чистую прибыль. В связи с тем, что прибыль отрицательна, показатели рентабельности капитала и рентабельности продаж имеют знак минус, что также является негативной динамикой развития предприятия. Баланс предприятия сформирован как за счет собственного, та и за счет заемного капитала примерно на 1/2. То есть показатели независимости и зависимости предприятии имеют примерно одинаковое значение, однако, показатель автономности немного превышает показатель зависимости, в пределах 2%.

В связи с тем, что прибыль отрицательна, показатели рентабельности капитала и рентабельности продаж имеют знак минус, что также является негативной динамикой развития предприятия. Баланс предприятия сформирован как за счет собственного, та и за счет заемного капитала примерно на 1/2. То есть показатели независимости и зависимости предприятии имеют примерно одинаковое значение, однако, показатель автономности немного превышает показатель зависимости, в пределах 2%. Показатели ликвидности достаточно низкие и находятся ниже нормативных значений, в целом предприятие имеет неустойчивое финансовое положение, не располагает средствами, которыми может свободно маневрировать, а также имеет отрицательное значение коэффициента обеспеченности собственными источниками финансирования. На протяжении анализируемого периода в структуре активов наблюдается рост дебиторской задолженности и снижение запасов.

Показатели ликвидности достаточно низкие и находятся ниже нормативных значений, в целом предприятие имеет неустойчивое финансовое положение, не располагает средствами, которыми может свободно маневрировать, а также имеет отрицательное значение коэффициента обеспеченности собственными источниками финансирования. На протяжении анализируемого периода в структуре активов наблюдается рост дебиторской задолженности и снижение запасов.  Рост дебиторской задолженности свидетельствует о замедлении расчетов с покупателями и заказчиками. В тоже время снижение запасов говорит об ускорении реализации готовой продукции. Однако, для нормальной жизнедеятельности предприятие должно иметь оптимальные товарные запасы, которые будут способствовать росту показателей продаж, так как недостаток товарных запасов, также может привести к замедлению товарооборачиваемости.

Рост дебиторской задолженности свидетельствует о замедлении расчетов с покупателями и заказчиками. В тоже время снижение запасов говорит об ускорении реализации готовой продукции. Однако, для нормальной жизнедеятельности предприятие должно иметь оптимальные товарные запасы, которые будут способствовать росту показателей продаж, так как недостаток товарных запасов, также может привести к замедлению товарооборачиваемости.

В связи с выше изложенным, основными мероприятиями, направленными на стабилизацию финансового положения предприятия могут быть: увеличение выручки от реализации, снижение себестоимости продукции, снижение стоимости дебиторской задолженности, эффективное управление структурой капитала и др.

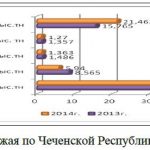

ДИПЛОМ РАСТЕНИЕВОДСТВО ЧЕЧЕНСКОЙ РЕСПУБЛИКИ

Если Вам необходима

помощь в написании диплома, на сайте также представлена вся необходимая информация для дипломных проектов: примеры докладов, слайды, примеры рецензий к дипломам, примеры введений и заключений, примеры анализа рынка и других видов анализа, примеры целей, задач, объекта и предмета исследования, актуальность и актуальные темы дипломных работ, темы дипломов и план к

помощь в написании диплома, на сайте также представлена вся необходимая информация для дипломных проектов: примеры докладов, слайды, примеры рецензий к дипломам, примеры введений и заключений, примеры анализа рынка и других видов анализа, примеры целей, задач, объекта и предмета исследования, актуальность и актуальные темы дипломных работ, темы дипломов и план к

дипломным работам, готовые бизнес-планы, примеры графического материала, примеры дипломных работ, все это представлено в разделах Мои работы, Статьи. Если Вы являетесь студентом вуза и не можете самостоятельно написать дипломную работу по каким –либо причинам, а также еще не определились где заказать дипломную работу срочно без предоплаты, то можете это сделать здесь и сейчас. Заказать дипломный проект (дипломную работу) Вы можете по любой экономической и гуманитарной специальности, в частности по следующим предметам: анализ финансово-хозяйственной деятельности, маркетинг и маркетинговые исследования, антикризисное управление, управление персоналом, управление

рисками, планирование и прогнозирование, экономика предприятия, мировая экономика и внешнеэкономические отношения, инвестиции и инвестиционное проектирование, стратегический менеджмент, финансовый менеджмент, инновационный менеджмент, налоги и налогообложение, государственное и муниципальное управление, туризм и туристическая деятельность, реклама и рекламная деятельность, товароведение и экспертиза качества продовольственных товаров, товароведение и экспертиза качества непродовольственных товаров, бизнес-планы, социальная работа, коммерческая деятельность, теория организации, экономическая теория, управление качеством, менеджмент, банки и банковская деятельность и другие.

Для заказа диплома, необходимо выслать тему и план к дипломному проекту на электронную почту или позвонить по номерам телефонов, указанных на главной странице сайта. Я работаю без посредников и без предоплаты, с заказчиками со всех городов России, в частности, моими потенциальными потребителями чаще всего являются клиенты из следующих городов: Москва, Санкт-Петербург, Екатеринбург, Новосибирск, Тула, Казань, Омск, Томск, Самара, Волгоград, Хабаровск, Краснодар, Владимир, Мурманск, Челябинск, Воронеж, Пермь, Белгород, Калининград, Уфа, Ростов-на-Дону, Владивосток и другие.

Кроме дипломной работы Вы также можете заказать финансовый анализ, анализ рынков, заказать разработку бизнес- плана и проведение маркетинговых исследований, курсовую работу и отчет по преддипломной практике. Буду рада оказать помощь в написании диплома и других видов студенческих работ!

Кроме дипломной работы Вы также можете заказать финансовый анализ, анализ рынков, заказать разработку бизнес- плана и проведение маркетинговых исследований, курсовую работу и отчет по преддипломной практике. Буду рада оказать помощь в написании диплома и других видов студенческих работ!