Проведем аудиторскую проверку по расчетам с бюджетом на предприятии ООО «Изабэлла».

Эта компания является производителем и поставщиком ЛДСП и других качественных материалов для корпусной, офисной и мягкой мебели. Для того, чтобы определить имеются ли недостатки бухгалтерского учета по расчетам с бюджетом на предприятии ООО «Изабэлла» необходимо провести аудиторскую проверку.

Аудиторская проверка должна быть спланирована на основе достигнутого аудиторской организацией понимания деятельности экономического субъекта. Цель планирования – организовать эффективную и экономически оправданную проверку. На этапе планирования необходимо определить стратегию и тактику аудита, сроки его проведения; разработать общий план и программу аудита.

Аудиторская организация при выполнении вышеуказанных работ должна руководствоваться правилами (стандартами) аудиторской деятельности Понимание деятельности экономического субъекта (Правило (Стандарт) аудиторской деятельности «Понимание деятельности экономического субъекта» Одобрено Комиссией по аудиторской деятельности при Президенте Российской Федерации 27 апреля 1999 г. Протокол № 3) и Планирование аудита. (Правило (стандарт) N 3. Планирование аудита//Утвержден постановлением Правительства Российской Федерации от 23.09.2002 №696 ).

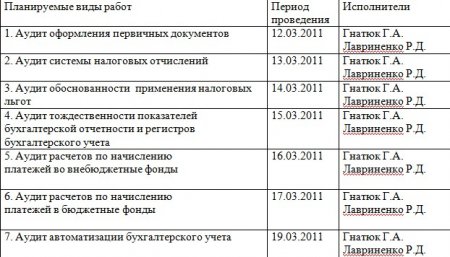

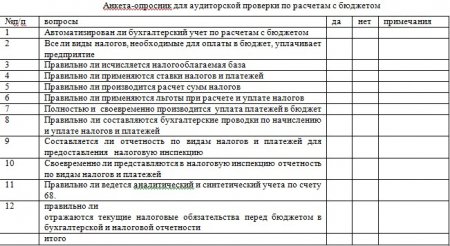

В последнем п.2.2 предусмотрено, что планирование, являясь начальным этапом проведения аудита, состоит в разработке аудиторской организацией общего плана аудита с указанием ожидаемого объема, графиков и сроков проведения аудита, табл.1. Для проведения аудиторской проверки на ООО «Изабэлла» был также составлен документ – анкета-опросник(табл.2), а для контроля аудиторской проверки расчетов с бюджетом на ООО «Изабэлла» использовались методы, табл.3.

В табл.3 представлены графы 1-8: методы сбора аудиторских доказательств, поясним:

1 графа-Наблюдение или участие в инвентаризации; 2 графа- Наблюдение за выполнением хозяйственных или бухгалтерских операций; 3 графа- Устный опрос; 4 графа- Получение письменных подтверждений; 5 графа- Проверка документов, полученных клиентом от третьих лиц; 6 графа- Проверка документов подготовленных на предприятии клиента; 7 графа- Проверка арифметических расчетов; 8 графа -Анализ.

Таким образом, основными контрольными процедурами по расчетам с бюджетом на ООО «Изабэлла» являются:

-правильно ли исчислены налогооблагаемые базы;

-правильно ли применены ставки налогов и платежей;

-своевременно ли и полностью уплачены платежи в бюджет;

-правильно ли и обоснованно применены льготы;

-правильно ли ведется аналитический и синтетический учета по счету 68 Расчеты по налогам и сборам;

-соответствуют ли записи аналитического и синтетического учета -записям в главной книге и балансе предприятия.

Основными документами, которые необходимо подвергнуть изучению по расчетом с бюджетом на ООО «Изабэлла» являются:

-приказ по учетной политике для целей налогообложения и для целей финансового учета;

-данные о характере и масштабе деятельности аудируемого лица;

-сведения о юридической и организационной структуре аудируемого лица;

-выдержки или копии учредительных документов, лицензий, соглашений и протоколов;

-информация об отрасли, экономической и правовой среде, в которой аудируемое лицо осуществляет свою деятельность;

-результаты анализа финансово-хозяйственной деятельности и остатков по счетам бухгалтерского учета;

-значения наиболее важных экономических показателей и тенденции их изменения;

-первичные учетные документы, регистры бухгалтерского и налогового учета, используемые при расчете налогов и сборов;

-налоговые декларации;

-данные бухгалтерской отчетности.

-синтетический учет по счету 68 ( журнал-ордер № 8)

-аналитический учет по счету 68 (по видам налогов и платежей) – в ведомости № 7 или на карточках (при журнально-ордерной форме учета).

-бухгалтерская отчетность: баланс (форма № 1), отчет о финансовых результатах (форма № 2) и др.

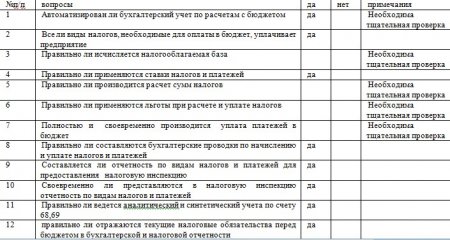

В ходе аудиторской проверки на ООО «Изабэлла» были получены следующие результаты, табл.4..

По данным табл.4. видно, что в целом на предприятии уплачиваются все виды налогов, которые должен платить данный хозяйствующий субъект. Ставки налогов и налоговые базы для исчисления налогов формируются согласно действующего налогового кодекса РФ. Своевременно предоставляется отчетность по налогам, бухгалтерский учет на предприятии автоматизирован, но требуется дополнительная проверка. Необходима также дополнительная проверка:

-своевременно ли производится уплата налогов в бюджет;

– существуют ли ошибки в правильности исчисления налоговой базы;

-правильно ли применяются налоговые льготы (вычеты) при исчислении налогов;

-насколько эффективно автоматизирован бухгалтерский учет и требует ли он совершенствования.

Проведем выборочную проверку по выше перечисленным мероприятиям.

1.В ходе аудиторской проверки на предприятии ООО «Изабэлла» было выявлено, что в декабре 2009 г. не своевременно была произведена оплата налога НДС, в связи с неправильным оформлением платежного поручения. Ошибка в оформлении платежного поручения состояла в том, что налогоплательщик ООО «Изабэлла» неправильно указал код бюджетной классификации (КБК) , а именно был указан КБК другого налога (налога на прибыль). Таким образом, денежные средства поступили в бюджет по налогу на прибыль , а не по налогу на добавленную стоимость, т.е. были нарушены Правила указания информации, идентифицирующей платеж, в расчетных документах на перечисление налогов и сборов в бюджетную систему РФ, утвержденными Приказом МНС РФ, ГТК РФ и Минфина РФ от 03.03.03 г. № БГ-3-10/98/197/22н (Правила идентификации платежа).

В соответствии со ст. 44 НК РФ обязанность по уплате налога или сбора возникает, изменяется или прекращается при наличии оснований, установленных Кодексом или иным актом законодательства о налогах и сборах (п. 1). Обязанность по уплате налога прекращается, в частности, с уплатой налога налогоплательщиком. Обязанность по уплате налога считается исполненной налогоплательщиком с момента предъявления в банк поручения на уплату соответствующего налога при наличии достаточного денежного остатка на счете налогоплательщика (п. 2 ст. 45 НК РФ).

С учетом системного толкования норм НК РФ можно сделать вывод о том, что уплатой соответствующего налога является его уплата в соответствующий бюджет (ст. 21, 31, 45, 78 НК РФ).

Налоговый период по НДС устанавливается как квартал. Порядок и сроки уплаты НДС в бюджет осуществляются согласно ст.174 НК. Уплата налога (НДС) по операциям, признаваемым объектом налогообложения в соответствии со ст. 146 НК за истекший налоговый период осуществляется не позднее 20-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом, если иное не предусмотрено главой 21 НК РФ. Таким образом, НДС, который должно было уплатить предприятие ООО «Изабэлла» за декабрь 2009 г. должен быть оплачен не позднее 20 января 2010 г. в связи с неправильно указанным КБК, денежные средства от ООО «Изабэлла» не поступили в соответствующий бюджет.

В связи с этим предприятию ООО «Изабэлла» был начислен штраф в размере 20 процентов от неуплаченной суммы налога (сбора), согласно ст.122 НК РФ. А именно, НДС подлежащий уплате в бюджет в декабре 2009 г. составил 23168 руб., сумма штрафа с неуплаты налога составила 20% , а именно 4633,6 руб.

Таким образом, ввиду ошибочно указанного КБК сумма штрафа, которую пришлось уплатить ООО «Изабэлла» составила 4633,6 руб.

2) Также в ходе аудиторской проверки на ООО «Изабэлла» было выявлено, что в 2010 г. в июле месяце предприятие не уплатило налог на прибыль в сумме 26650 руб., оплата по налогу на прибыль за июль была произведена позже в сентябре 2010 г., ввиду недостаточных финансовых ресурсов для уплаты налога (нерационального планирования финансовых ресурсов и дефицита платежного баланса).

ООО «Изабэлла» исчисляет ежемесячные авансовые платежи исходя из фактически полученной прибыли, поэтому отчетными периодами для таких налогоплательщиков признаются месяц, два месяца, три месяца и так далее до окончания календарного года, согласно действующего налогового кодекса РФ.

Таким образом, ввиду несвоевременно проведенного платежа предприятию ООО «Изабэлла» был начислен штраф в размере 5330,0 руб.

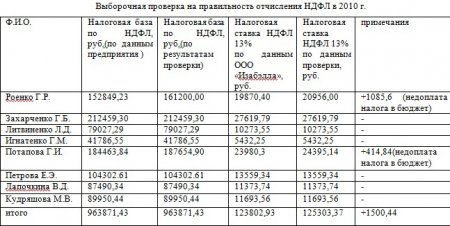

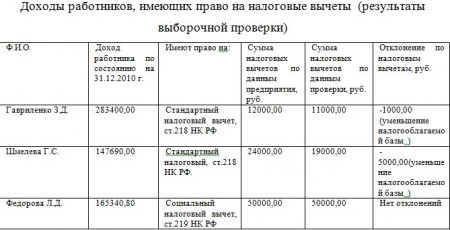

3)Проведем выборочную проверку правильности отчислений налога НДФЛ в бюджет, результат проверки отражен в табл.5.

Таким образом, данные табл.5 показывают, что при расчете НДФЛ выявлены случаи арифметических ошибок, из-за неправильного ввода налогооблагаемой базы для расчета НДФЛ. Так, по работникам Роенко Г.Р. и Потаповой Г.И. доход составил по результатам проверки 161200,00 руб. и 187654,90 руб. соответственно, но на самом деле была недоначислена заработная плата и по данным предприятия в налогооблагаемую базу была введена меньшая сумма дохода, а именно по работнику Роенко Г.Р. была начислена заработная плата в сумме 152849,23 руб., а это меньше 8250,77 руб., чем по результатам проверки, а по работнику Потаповой Г.И. налогооблагаемый доход был уменьшен на сумму 3191,06 руб., и составил по данным предприятия 184463,84 руб. Таким образом, ввиду неправильного определения совокупного дохода работников, была произведена недоплата налога в бюджет по НДФЛ на сумму 1500,44 руб.

4). В налоговом кодексе РФ при налогообложении доходов физических лиц предусматриваются: стандартные, социальные, имущественные профессиональные и др. налоговые вычеты, глава 23 НК РФ

Проведем выборочную проверку по применению налоговых вычетов по НДФЛ, на предприятии ООО «Изабэлла» , табл.6.

Так, по данным табл. 6 видно, что три работника имеют право на стандартный и социальный налоговые вычеты. Работник Федорова Л.Д. имеет право на стандартный налоговый вычет в сумме 50000 руб. в связи с произведенными затратами на обучение одного ребенка в возрасте до 24 лет, согласно ст. 219 НК РФ. По данным проверки, не выявлено нарушений по этому налоговому вычету.

По работникам Гавриленко З.Д. и Шмелевой Г.С., которые имеют право на стандартный налоговый вычет, выявлены нарушения.

Так, Гавриленко З.Д. имеет двоих детей и согласно ст.218 НК РФ налоговый вычет в размере 1000 рублей за каждый месяц налогового периода распространяется на: каждого ребенка у налогоплательщиков, на обеспечении которых находится ребенок и которые являются родителями или супругом (супругой) родителя. В то же время в ст.218 НК РФ предусмотрено, что указанный налоговый вычет действует до месяца, в котором доход налогоплательщиков, исчисленный нарастающим итогом с начала налогового периода налоговым агентом, представляющим данный стандартный налоговый вычет, превысил 280 000 рублей. Начиная с месяца, в котором указанный доход превысил 280 000 рублей, налоговый вычет, предусмотренный настоящим подпунктом, не применяется.

В данном случае у работника Гавриленко З.Д. сумма дохода на конец декабря 2009 г. составила больше, чем 280000 руб., следовательно, за последний месяц работы, т.е. за декабрь 2010 г. доход работника превысил сумму 280000 руб. (среднемесячный доход в месяц составляет 23616,66 руб. , за 11 месяцев доход составил 23616,66 руб×11=259783,33 руб.; за 12 месяцев доход составил 23616,66 руб×11=283400 руб.), в связи с этим налоговый вычет должен был составить 1000 руб. за 11 мес. работы, т.е. 11000 руб., а на предприятии ООО «Изабэлла» этот вычет составил 12000 руб.

В связи с тем, что предприятие произвело вычет из налогооблагаемой базы Гавриленко З.Д. больше, чем положено, то произошла недоплата налога НДФЛ.

Работник Шмелева Г.С. имеет право налоговых вычетов на двоих детей, так как налоговый вычет в размере 1000 рублей за каждый месяц налогового периода распространяется на: каждого ребенка у налогоплательщиков, на обеспечении которых находится ребенок и которые являются родителями или супругом (супругой) родителя, ст.218 НК РФ.

Но результаты проверки показали, что одному из детей Шмелева Г.С. в июле 2010 г. исполнилось 18 лет, таким образом, начиная с августа 2010 г. налоговый вычет должен предоставляться только на одного ребенка. В связи с тем, что неправильно был применен налоговый вычет, произошло уменьшение налогооблагаемой базы по НДФЛ, и следствием этого является уменьшение налога, уплаченного в бюджет (т.е. недоплата налога).

5)Рассмотрим особенности автоматизации бухгалтерского учета расчетов с бюджетом и внебюджетными фондами на ООО «Изабэлла» и выявим недостатки автоматизации.

В настоящий момент на предприятии ООО «Изабэлла» применяется автоматизированный бухгалтерский учет версия 1С.Бухгалтерия 7.7.

Программа 1С:Бухгалтерия является универсальной бухгалтерской программой и предназначена для ведения синтетического и аналитического бухгалтерского учета по различным разделам.

Аналитический учет ведется по объектам аналитического учета (субконто) в натуральном и стоимостном выражениях. Программа предоставляет возможность ручного и автоматического ввода проводок. Все проводки заносятся в журнал операций. При просмотре проводок в журнале операций их можно ограничить произвольным временным интервалом, группировать и искать по различным параметрам проводок.

Кроме журнала операций программа поддерживает несколько списков справочной информации (справочников): план счетов; список видов объектов аналитического учета; списки объектов аналитического учета (субконто); констант и т.д.

На основании введенных проводок может быть выполнен расчет итогов. Итоги могут выводиться за квартал, год, месяц и за любой период, ограниченный двумя датами. Расчет итогов может выполняться по запросу и одновременно с вводом проводок (в последнем случае не требуется пересчет).

После расчета итогов программа формирует различные ведомости: сводные проводки; оборотно-сальдовую ведомость; оборотно-сальдовую ведомость по объектам аналитического учета; карточка счета; карточка счета по одному объекту аналитического учета; анализ счета (аналог главной книги);

анализ счета по датам; анализ счета по объектам аналитического учета; анализ объекта аналитического учета по всем счетам; карточка объекта аналитического учета по всем счетам; журнальный ордер.

В программе существует режим формирования произвольных отчетов, позволяющий на некотором бухгалтерском языке описать форму и содержание отчета, включая в него остатки и обороты по счетам и по объектам аналитического учета. С помощью данного режима реализованы отчеты, предоставляемые в налоговые органы, кроме того данный режим используется для создания внутренних отчетов для анализа финансовой деятельности организации в произвольной форме.

Кроме того программа имеет функции сохранения резервной копии информации и режим сохранения в архиве текстовых документов.

1С:Бухгалтерия 7.7 – универсальная программа массового назначения для автоматизации бухгалтерского учета. Она представляет собой компоненту Бухгалтерский учет системы программ 1С:Предприятие 7.7 с типовой конфигурацией. Компонента Бухгалтерский учет позволяет реализовать любую схему учета и может использоваться как автономно, так и совместно с другими компонентами 1С:Предприятия 7.7 . Типовая конфигурация представляет собой готовое решение для автоматизации большинства участков бухгалтерского учета.

Кроме существующих преимуществ программы 1С:Бухгалтерия 7.7, она имеет множество недостатков. Некоторые виды недостатков 1С:Бухгалтерия 7.7:

1)Применение различных систем налогообложения

Недостаток: Поддерживается только общая система налогообложения и единый налог на вмененный доход по отдельным видам деятельности.

Для ведения учета индивидуального предпринимателя необходимо приобретать специализированные программы.

2) Ведение учета нескольких организаций

Для учета каждой организации используется отдельная информационная база. Справочники в каждой базе свои и их нужно заполнять в каждой информационной базе отдельно

3) Учет в обособленных подразделениях.

Учет в обособленных подразделениях не предусмотрен

4) Панель функций

Есть только один способ найти требуемый документ или отчет – через меню. Для отражения в учете хозяйственной операции надо помнить, где в меню расположен нужный документ.

5) Отчетность.

При формировании отчетности надо внимательно следить за соответствием формы отчетности отчетному периоду.

Каждый раздел сложного отчета открывается в отдельном окне. Для перехода к заполнению очередного раздела, необходимо сохранить введенные данные текущего раздела и только затем открыть новый раздел.

Можно исправить показатели отчетов, заполненные автоматически. При следующем автоматическом заполнении отчета введенные корректировки не учитываются.

Автоматическая проверка правильности заполнения отчетности отсутствует.

Нет возможности отправлять отчетность непосредственно из программы – необходимо использовать дополнительные программные средства.

6) Работа с программой.

Формы списков документов и справочников заданы жестко и не могут быть изменены пользователем.

Поддерживается только возможность установки отбора в общих журналах документов и отдельных справочниках.

Для получения произвольной выборки или сортировки нужно разработать специализированный отчет.

Печать списков поддерживается только в рамках жестко заданных отчетов, которые нельзя настроить.

Для ввода данных из справочника необходимо открыть справочник для выбора.

7) Налоговый учет по налогу на прибыль.

Налоговый учет ведется на забалансовых счетах. Это загромождает план счетов бухгалтерского учета. Соответствие бухгалтерских и налоговых счетов не очевидно

8) Автоматизация учета НДС

Автоматическое определение сумм начислений и вычетов по НДС в сложных ситуациях не поддерживается.

9) Просмотр и редактирование проводок.

Корректировка проводок включается в режиме конфигуратора. При перепроведении скорректированного документа изменения не сохраняются.

10) Анализ и контроль.

Проанализировать данные в отчете можно только или по бухгалтерскому учету или по налоговому учету. Контроль выполнения требований ПБУ 18/02 Учет расчетов по налогу на прибыль не поддерживается.

Детализация отчета возможна только по субсчетам и субконто. Группировка и детализация по реквизитам субконто не поддерживается.

Изменение оформления отчетов не предусмотрено.

Эти и многие другие недостатки имеет версия программы 1С:Бухгалтерия 7.7. Таким образом, данная версия является морально-устаревшей.

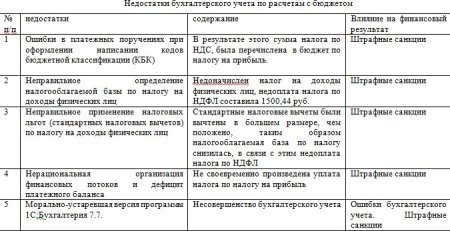

На основании вышеизложенного можно сделать вывод, в результате аудиторской проверки по расчетам с бюджетом на ООО «Изабэлла» были выявлены следующие недостатки, табл.7.

Данные табл. 7 показывают, что основными причинами возникновения недостатков в бухгалтерском учете являются: ошибки в платежных поручениях при оформлении написании кодов бюджетной классификации (КБК); неправильное определение налогооблагаемой базы по налогу на доходы физических лиц; неправильное применение налоговых льгот (стандартных налоговых вычетов) по налогу на доходы физических лиц; нерациональная организация финансовых потоков и дефицит платежного баланса; морально-устаревшая версия программы 1С:Бухгалтерия 7.7.

Все выше перечисленные недостатки, так или иначе, влияют на финансовые показатели деятельности организации. Следовательно, необходимо рассмотреть мероприятия, направленные на совершенствование бухгалтерского учета на предприятии ООО «Изабэлла».

Таким образом, выше был рассмотрен аудит по расчетам с бюджетом на производственном предприятии. Если Вам необходима помощь в написании диплома, выпускной квалификационной работы, дипломного проекта, то можете заказать дипломную работу без посредников и без предоплаты на сайте!