Курсовая работа на тему: Межбанковское кредитование на примере ПАО "ВТБ"

Межбанковский кредит- это своеобразный инструмент,

поддерживающий ликвидность финансовых компаний. Зная условия, особенности оформления договора и перечня сопроводительных документов, в сжатые сроки начинают пользоваться преимуществами кредитования, получая фиксированную сумму дополнительного дохода. Межбанковский кредит предоставляется одним банком другому. [24]

поддерживающий ликвидность финансовых компаний. Зная условия, особенности оформления договора и перечня сопроводительных документов, в сжатые сроки начинают пользоваться преимуществами кредитования, получая фиксированную сумму дополнительного дохода. Межбанковский кредит предоставляется одним банком другому. [24]В юридическом словаре современных правовых терминов понятие трактуется как специфического содержания финансовый документ, регулирующий взаимоотношения между различными банковскими организациями под патронажем ЦБ РФ. По условиям соглашения заемщик получает ссуду на оговоренный период и обязуется выплачивать фиксированную процентную ставку за использование средств.

Основным заимодавцем выступает Центральный банк Российской Федерации. Биржа межбанковского кредитования относится к структуре рынка заемных ресурсов. Состав базируется на финансовых операциях, проводимых Центральным банком в партнерстве с иными кредиторами и заемщиками.

Ссуда, выданная банковскому подразделению, называется управляемым пассивом. Займ предоставляется организации-должнику на основании специфического обращения к главному спонсору. Регламент взаимоотношений между сторонами прописывается в договоре.

Несмотря на территориальную принадлежность, сотрудничество финансовых структур, участвующих в межбанковском заимствовании, базируется на общих принципах. Выделяют официальные принципы, положения, за счет которых осуществляются межбанковские взаимоотношения: привлечение средств для краткосрочной ликвидности; предоставление финансов для активных операций; отложение остатков на конец рабочего дня; выполнение спекулятивных сделок. Действуя по единым стандартам, вклады, депозитные средства и прочие активы беспрепятственно размещаются в банках зарубежных государств. Допускается и противоположная ситуация, когда иностранные кредитные компании-инвесторы вкладывают деньги в отечественные финансовые организации. Это расширяет возможности для свободной конвертации валюты и развития экономики страны.

В рамках проведения единой государственной денежно-кредитной политики Банку России законом предоставлено право предоставлять кредиты коммерческим банкам на различные цели:

1)коммерческим банкам, испытывающем трудности с обеспечением бесперебойных расчетов (платежей);

2)коммерческим банкам, испытывающим затруднения с обеспечением ликвидности в соответствии с требованиями Банка России и как следствие угрозы неисполнения своих обязательств перед контрагентами (вкладчиками, клиентами, кредиторами и т.д.), в том числе в рамках механизма экстренного предоставления ликвидности;

3)кредитование коммерческих банков с целью расширения их экспансии на кредитном рынке и увеличения безналичной денежной массы в обращении в соответствии с ориентирами единой государственной денежно-кредитной политики;

4)для оказания воздействия на размер процентных ставок на рынке межбанковского кредитования, в рамках осуществления политики регулирования финансовых рынков с помощью инструментов денежно-кредитной политики;

5)для оказания поддержки финансовым рынкам в кризисные периоды развития экономики России;

6)предоставление кредитов коммерческим банкам на любые иные цели, не связанные с вышеперечисленными. [12]

Все кредиты, которые Банк России предоставляет коммерческим банкам (кредитным организациям) можно разделить на две большие группы:

I группа – Кредиты Банка России постоянного действия. К ним относятся кредиты овернайт, внутридневные кредиты, кредиты, обеспеченные правами требования по кредитным договорам и ломбардные кредиты, сроком от 1 до 30 рабочих дней и они могут быть использованы кредитными организациями (коммерческими банками) в любой рабочий день. Данный механизм используется в основном для бесперебойного осуществления кредитными организациями безналичных расчетов с целью устойчивости и обеспечения бесперебойного функционирования платежной системы России;

II группа – Специализированные механизмы рефинансирования. Также для развития различных отраслей экономики России, с целью повышения их конкурентоспособности, положительной динамики развития, поддержки экспортного потенциала, модернизации, обновления основных производственных средств в рамках федеральных целевых программ и заданий правительства в сфере социальной поддержки, Банк России использует специализированные механизмы кредитования коммерческих банков, через которые реализуются указанные выше цели.

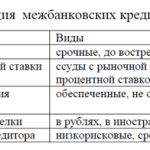

Особенностями межбанковского кредитования являются: уровень процентной ставки зависит от срока выплат, средних банковских ставок, среднезавышенных процентных ставок; перед выдачей денег анализируется состояние баланса, расшифровывается состояние отдельных балансовых счетов, выявляют экономические нормативы; договор подписывается на долговременной основе посредством генерального соглашения; пролонгация соглашения не осуществляется, для этого требуется новая сделка.

Основная роль межбанковского кредитования заключается в поддержании банковской организации на определенном уровне. Даже если не хватает активов, они становятся доступными в требующийся период, в срочном порядке. Основными функциями межбанковского кредитного рынка являются: поддержание ликвидности, осуществление активных операций; дополнительный источник дохода за счет дифференциации ставок для кредитов разной продолжительности; стабилизация деятельности внутри организации; появление стабильной и положительной кредитной истории. Привлечение банков в оформлении кредитных взаимоотношений положительно влияет на внутреннюю деятельность.

Рассмотрим основные условия получения межбанковкого кредита. Для получения финансовой поддержки предприятие должно соответствовать простым условиям:

1)Организация должна относиться к 1 или 2 квалификационной группе финансового положения по официальной разработке ЦБ РФ;

2)Предоставление финансов и коммуникационной группы, если кредит обеспечивается ликвидом из золота или ценных бумаг;

3)Отсутствие задолженности в обязательные резервы в соответствии с постановлением ЦБ РФ;

4)Соблюдение сроков и суммы внесения задолженности в обязательные резервы Банка России. [5]

Если условия соблюдены, кредитные средства поступят сразу после заключения договора. При составлении договора учитывают, что он должен иметь определенное содержание: реквизиты обеих сторон; характеристики суммы, процентной ставки, времени погашения; права и обязанности сторон; ответственность при отсутствии выполнения соглашений по договору; разъяснение спорных вопросов; порядок внесения дополнительных положений при уже подписанном договоре; время действия соглашения. При учете всех функций договор может являться действительным.

Рассмотрим документы для получения межбанковского кредита. Управляемый пассив или банковская ссуда выдается запрашиваемому лицу при предоставлении списка документов: регистрационное свидетельство; учредительные документы; лицензия на осу- ществление деятельности; подписи, указанные на карточках. Чтобы кредитор понимал, можно ли выдавать сумму, дополнительно предоставляют бухгалтерскую отчетность.

Итак, выше были рассмотрены условия и документы для получения межбанковского кредита. Кроме выше перечисленного, существуют также дополнительные инструменты межбанковского кредитования: векселя и депозитные сертификаты.

1)Векселя. Это ценные бумаги, посредством которых устанавливаются взаимо- отношения между кредитором и должником.

2)Депозитные сертификаты. Соглашение в письменной форме между двумя сторонами, в котором указывается депонирование капитала.

На самом деле, чаще используют официальные валюты, чем векселя и сертификаты.

Рассмотрим подробнее дополнительные инструменты межбанковского кредитования.

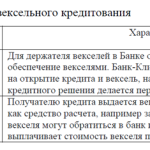

Вексель – подписанная бумага из разряда долговых. Она обозначает право того, кто является держателем векселя, спустя время потребовать сумму долга у человека, который этот вексель выдал. Но это не кредитный договор. Это не расписка. Вексель обозначает, что есть долг выписывающего вексель перед получающим вексель. Главное преимущество вексельного кредитования- процентные ставки по векселям в среднем в два раза ниже, чем ставки по обычным кредитам. При этом, можно выделит два варианта вексельного кредитования: кредитование под вексель банка, кредит на покупку векселя, таблица 1.1.

Процедура оформления векселя идентична процедуре выдачи кредита. Возврат суммы вексельного кредита и процентов по нему производится по окончании срока кредита — но не позднее даты погашения выданных векселей. Предлагая такую услугу как вексельное кредитование, каждое кредитное учреждение несет три вида рисков – кредитный, процентный и риск ликвидности. Чтобы их минимизировать, банки предъявляют определенные требования к своим клиентам – потенциальным заемщикам: способность предоставить обеспечение кредита (залог), в роли которого могут выступать облигации государственного займа (или иные, желательно ликвидные, ценные бумаги), товарные запасы, недвижимость, оборудование; ведение основной деятельности в течение года; прибыльность работы предприятия, подтвержденная регулярными денежными поступлениями на расчетный счет.

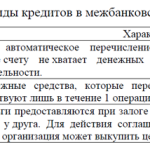

Депозитный сертификат –это ценная бумага, которая удостоверяет сумму внесённого в банк вклада юридического и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы депозита (вклада) и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка. Таким образом, депозитный банковский сертификат представляет собой ценную бумагу, которая подтверждает факт внесения и хранения определенной суммы средств в банковскую организацию юридическим лицом. Там же указывается срок действия этого документа, условия хранения, погашения, процентная ставка и любая другая требуемая информация. Отметим, что депозитные сертификаты выпускаются только в рублях, доход по ним начисляется в виде процентов. [4]

Свойства депозитных сертификатов заключаются в следующем: являются ценными бумагами; выпускаются только банками; регулируются банковским законодательством; выпускаются в документарной форме; подразумевают переход прав иным лицам; не могут являться расчётным и платёжным инструментом за товары и услуги; выдаются только резидентам РФ.

Существуют два типа вариантов выпуска. Сертификаты могут выпускаться как в разовом порядке, так и сериями. В первом случае для одного конкретного клиента делается исключение, и он получает уникальную, предназначенную только для него ценную бумагу, специально выпущенную ради такого случая. Второй вариант предназначается уже для большой массы людей или предприятий. Это простые бланки, пусть и выполненные со всеми требованиями

законодательства, в которые при необходимости вписываются определенные данные, после чего депозитный сертификат передается вкладчику. Отметим, что депозитные сертификаты на предъявителя обладают меньшей доходностью, чем именные.

законодательства, в которые при необходимости вписываются определенные данные, после чего депозитный сертификат передается вкладчику. Отметим, что депозитные сертификаты на предъявителя обладают меньшей доходностью, чем именные.Сертификаты могут быть именными или на предъявителя. При первом варианте получить денежные средства может только тот человек, на чье имя выписана бумага. При втором варианте депозитный сертификат может обналичить абсолютно любое лицо, на данный момент владеющее сертификатом.

Обязательными реквизитами бланка депозитного сертификата являются: наименование (шапка) «Депозитный сертификат»; серия и номер; причина выдачи; дата внесения депозита; размер оформленного депозита (сумма депозита); безусловное обязательство банка вернуть сумму, внесенную в депозит; дата погашения (дата востребования бенефициаром суммы по сертификату) сертификата; ставка процента за пользование депозитом; сумма начисленных (причитающихся) процентов; ставка при досрочном востребовании; наименование и адрес банка-эмитента и (для именного сертификата) бенефициара; контактные данные, реквизиты банка и номер корсчета в Банке России; для именного сертификата: название и контактные данные вкладчика. Также в депозитном сертификате должны стоять все требуемые подписи и печати. Отметим, что

депозитный сертификат считается недействительным при отсутствии любого из указанных реквизитов. Если с бумагой осуществляется хозяйственная операция, не закрепленная параметрами и условиями, она считается недействительной.

депозитный сертификат считается недействительным при отсутствии любого из указанных реквизитов. Если с бумагой осуществляется хозяйственная операция, не закрепленная параметрами и условиями, она считается недействительной.Бланки для ценных бумаг выпускают только специализированные полиграфические предприятия, имеющие лицензию на выпуск. С этой точки зрения документ имеет высокую степень защиты, и подделать его практически невозможно.

Срок обращения депозитных сертификатов определяется банком-эмитентом. По российским законам не может превышать 1 год (для сберегательного – до 3 лет). Пролонгация не предусмотрена. По истечении срока депозитный сертификат трансформируется во вклад до востребования.

Депозитные сертификаты имеют как преимущества. Преимуществами являются следующие:

1) Депозитный сертификат выступает в качестве отличного инструмента для инвестирования денежных средств юридических лиц. Все банки устанавливают минимальную сумму депозитного сертификата, которая доступна не только крупным предприятиям, но и организациям малого бизнеса. Процентные ставки по таким ценным бумагам очень привлекательные. Кроме этого,

процентная ставка всегда является фиксированной, и денежные средства выдаются клиенту в момент погашения. Обналичивание происходит быстро и без особых трудностей.

процентная ставка всегда является фиксированной, и денежные средства выдаются клиенту в момент погашения. Обналичивание происходит быстро и без особых трудностей.2) Сертификат можно передать или уступить, подарить иди завещать другому лицу.

3) Как и большинство ценных бумаг, депозитный сертификат можно использовать для взаиморасчётов или в качестве залога при получении кредита. [19]

Оформление уступки права требования подтверждается на оборотной стороне сертификата. Чаще всего сделки по покупке-продаже сертификатов совершаются в том же банке, где они выпущены.

Таким образом, депозитный сертификат сочетает в себе полезные свойства ценных бумаг и срочных вкладов, к которым относятся: высокая степень надежности и низкие риски; документ имеет фиксированный размер процентной ставки, изменение процентной ставки банком-эмитентом невозможно; свободное обращение: можно продать, завещать, подарить, оставить в залог, например, при получении ссуды в банке; можно предъявить к погашению в любом отделении эмитента.

Недостатками депозитных сертификатов являются следующие: не предусмотрена капитализация (присоединение) процентов, так как ставка – фиксированная; подобные документы не введены в систему страхования вкладов; если депозитный сертификат оформлен на предъявителя, то за его сохранностью придётся так же тщательно следить, как и за наличными средствами, он не должен попасть третьим лицам в руки; бумага не предусматривает частичного пополнения или снятия средств, поэтому с трудом может восприниматься как инструмент накопления; начисляемые на сертификат проценты подлежат налогообложению аналогично классическому вкладу; первоначальная стоимость сертификата облагается налогом (13,0%) при смене владельца, если именной сертификат перешёл к другому лицу в результате дарения или по наследству, то этот человек должен будет уплатить НДФЛ, поскольку является наследником вкладчика.

Рассмотрим погашение депозитных сертификатов. Главным отличием этих ценных бумаг от обычного договора банковского вклада является возможность передавать сам документ другому лицу, которое и получает возможность снять указанные в бумаге средства вне зависимости от того, кому они на самом деле принадлежат. Таким образом, процедура погашения этих сертификатов особой сложностью не отличается. Нужно просто предъявить депозитный сертификат банку и потребовать возврат указанных в сертификате денежных средств. Таким образом, депозитный сертификат – это хороший способ временного размещения финансовых средств организации. Во-первых, средства защищены от процессов инфляции, во-вторых, компания может получить дополнительный доход, а при необходимости – продать сертификат на рынке ценных бумаг.

Межбанковская система кредитования имеет как преимущества, так и недостатки. Достоинства кредитной системы в управляемых пассивных средствах: быстрое оформление сделки; отсутствие потребности в накопительном фонде; получение дополнительной прибыли спонсорской организации. Недостатком является большая комиссия, посредством которой компенсируется риск невозврата средств.

Таким образом, в Российской практике широко применяется межбанковский кредит. Благодаря ему осуществляется деятельность многих организаций, предотвращая риск разорения и отсутствия денег на ежедневные операции. По этой методике подписывается официальный договор, посредством которого кредитор предоставляет деньги должнику.

Внутрибанковский кредит – это удобная система, поддерживающая финансовые организации на определенном уровне ликвидности. Данная система широко применяются в Российской и международной практике. Система работает на основе валюты, векселей, сертификатов. Выдача осуществляется в короткие сроки при выполнении определенных условий. Для того, чтобы рассмотреть классификацию межбанковского кредитования, перейдем к следующему параграфу курсовой работы.

Внутрибанковский кредит – это удобная система, поддерживающая финансовые организации на определенном уровне ликвидности. Данная система широко применяются в Российской и международной практике. Система работает на основе валюты, векселей, сертификатов. Выдача осуществляется в короткие сроки при выполнении определенных условий. Для того, чтобы рассмотреть классификацию межбанковского кредитования, перейдем к следующему параграфу курсовой работы.

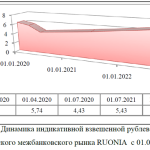

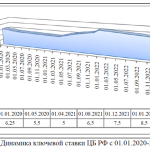

Приложение 1.Динамика ставки по кредитам овернайт и ключевой ставки ЦБ РФ с 16.09.2013-16.09.2021гг.

Приложение 2.Требования к контрагентам по операциям репо Банка России

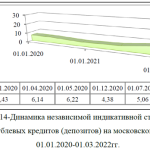

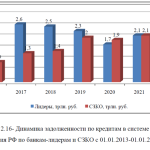

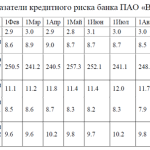

Приложение 3.Показатели среднего дневного оборота рынка межбанковских кредитов (депозитов) и операций РЕПО с 2018-2022гг.

[collapse]

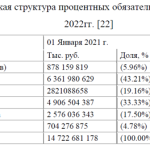

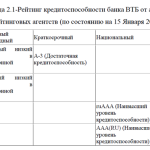

Приложение 4.Рейтинг кредитоспособности банка ВТБ от аккредитованных рейтинговых агентств (по состоянию на 15 Января 2022 г.)

Приложение 5.Список стран по межбанковской процентной ставке

Курсовая работа на заказ, без посредников