До 1990 года

ставки подоходного налога в СССР устанавливались путем внесения изменений в указ Президиума Верховного Совета СССР от 30 апреля 1943 года «О подоходном налоге с населения». 23 апреля 1987 были приняты новые ставки для налогообложения доходов от индивидуальной трудовой деятельности.

ставки подоходного налога в СССР устанавливались путем внесения изменений в указ Президиума Верховного Совета СССР от 30 апреля 1943 года «О подоходном налоге с населения». 23 апреля 1987 были приняты новые ставки для налогообложения доходов от индивидуальной трудовой деятельности.

Шкала для обложения доходов по месту основной работы осталась прежней. Для доходов свыше 3000 руб./год (250 руб./месс.) ставки отличались от ставок, действующих по месту основной работы и составляли от 332.40+20% с суммы, превышающей 3000 (3001-4000 руб./год) до 1332.40+65% с превышения (свыше 6000 руб./год). Шкала ставок доходов по авторским гонорарам варьировалась от 1.5% (для сумм до 180 руб./год) до 98.40+13% (свыше 1200 руб./год). Для прочих доходов – от 15.00+10% (300-360 руб./год) до 3171.40+69% (свыше 7000 руб./год) [10].

23 апреля 1990 был принят и с 1 июля 1990 введен в действие

Закон СССР «О подоходном налоге с граждан СССР, иностранных граждан и лиц без гражданства». С 1 июля 1990г. необлагаемый минимум составил 100 руб. При зарплате 101-130 руб./месс. – ставка налога составляла 29% с суммы, превышающей 100 руб.; 131-150 руб. – 30% с суммы, превышающей 101 руб. Далее следовала прогрессивная шкала представленная в таблице 1.

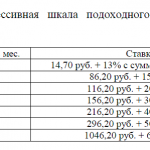

Закон СССР «О подоходном налоге с граждан СССР, иностранных граждан и лиц без гражданства». С 1 июля 1990г. необлагаемый минимум составил 100 руб. При зарплате 101-130 руб./месс. – ставка налога составляла 29% с суммы, превышающей 100 руб.; 131-150 руб. – 30% с суммы, превышающей 101 руб. Далее следовала прогрессивная шкала представленная в таблице 1.Таблица 1 – Прогрессивная шкала подоходного налога, действующая с 1.07.1990г. [24, С. 287]

| Заработная плата, руб. в мес. | Ставка налога |

| 151-700 | 14,70 руб. + 13% с суммы превышающей 150 руб. |

| 701-900 | 86,20 руб. + 15% с превышения |

| 901-1100 | 116,20 руб. + 20% с превышения |

| 1101-1300 | 156,20 руб. + 30% с превышения |

| 1301-1500 | 216,20 руб. + 40% с превышения |

| 1501-3000 | 296,20 руб. + 50% с превышения |

| От 3001 | 1046,20 руб. + 60% с превышения |

12 июня 1990г. был объявлен государственного суверенитета РСФСР и 2 декабря 1990 принят Закон РСФСР «О порядке применения на территории РСФСР» в 1991 году Закона СССР «О подоходном налоге с граждан СССР, иностранных граждан и лиц без гражданства» (N392-I). В нем статьи союзного закона о подоходном налоге были изложены в другой редакции.

был объявлен государственного суверенитета РСФСР и 2 декабря 1990 принят Закон РСФСР «О порядке применения на территории РСФСР» в 1991 году Закона СССР «О подоходном налоге с граждан СССР, иностранных граждан и лиц без гражданства» (N392-I). В нем статьи союзного закона о подоходном налоге были изложены в другой редакции.

С 1 января 1991 необлагаемый минимум приравнен к минимальной зарплате, которая к тому времени в рамках конкурентной гонки союзного и российского правительств составляла в РСФСР 150 руб.

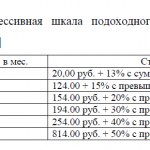

Таблица 2 – Прогрессивная шкала подоходного налога, действующая с 1.01.1991г. [24, С. 288]

| Заработная плата, руб. в мес. | Ставка налога |

| 200-1000 | 20,00 руб. + 13% с суммы превышающей 200 руб. |

| 1001-1200 | 124.00 + 15% с превышения |

| 1201-1400 | 154.00 руб. + 20% с превышения |

| 1401-1600 | 194.00 руб. + 30% с превышения |

| 1601-3000 | 254.00 руб. + 40% с превышения |

| Свыше 3000 | 814.00 руб. + 50% с превышения |

В таблице для сумм от 151 до 200 руб. цифры были такими: 151 руб. – 20 коп, 152 – 50 коп, 153 – 90 коп, 154 – 1р40к, 155-200 руб. – 40% с суммы, превышающей 150 руб.

Ставки обложения остальных доходов были ужесточены «снизу» и ослаблены «сверху» по сравнению с союзными ставками. Статьи о налогообложении прочих доходов вообще заменены пометкой «На территории РСФСР не применяется».

19 апреля 1991 года, когда Союз готовился к реформе розничных цен, а Россия – к первым президентским выборам, ставки налогов в России были изменены даже не законом, а постановлением Президиума Верховного Совета РСФСР.

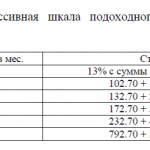

С 1 апреля 1991г. необлагаемый минимум повышен до 210 руб. Прогрессивная шкала съехала вниз на 21 руб.30 коп:

Таблица 3 – Прогрессивная шкала подоходного налога, действующая с 1.04.1991г. [24, С. 289]

| Заработная плата, руб. в мес. | Ставка налога |

| 211-1000 | 13% с суммы превышающей 210 руб. |

| 1001-1200 | 102.70 + 15% с превышения |

| 1201-1400 | 132.70 + 20% с превышения |

| 1401-1600 | 172.70 + 30% с превышения |

| 1601-3000 | 232.70 + 40% с превышения |

| Свыше 3000 | 792.70 + 50% с превышения |

Шкала для доходов и выплат не по месту основной работы в пределах от 5 до 1000 руб./мес. сократилась с 6 до 4 ставок (от 2% до 13%), а начиная с 1000 шла параллельно общей шкале, опережая ее на 16.80 (т.е. на 4.50 меньше прежних ставок этой шкалы).

доходов и выплат не по месту основной работы в пределах от 5 до 1000 руб./мес. сократилась с 6 до 4 ставок (от 2% до 13%), а начиная с 1000 шла параллельно общей шкале, опережая ее на 16.80 (т.е. на 4.50 меньше прежних ставок этой шкалы).

3 июля 1991 в России были приняты поправки к Закону «О порядке применения на территории РСФСР» в 1991 году Закона СССР «О подоходном налоге с граждан  СССР, иностранных граждан и лиц без гражданства» (Закон 1534-I). Поправки вводились в действие с 1 апреля 1991г.,

СССР, иностранных граждан и лиц без гражданства» (Закон 1534-I). Поправки вводились в действие с 1 апреля 1991г.,

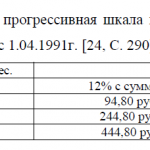

Прогрессивная шкала отличалась от новой союзной лишь наличием своего, российского минимума в 210 руб. и вытекающим из него отставанием на 6 руб. во всех ставках:

Таблица 4 – Измененная прогрессивная шкала подоходного налога, принятая 03.07.1991, действующая с 1.04.1991г. [24, С. 290]

| Заработная плата, руб. в мес. | Ставка налога |

| 211-1000 | 12% с суммы превышающей 210 руб. |

| 1001-2000 | 94,80 руб. + 15% с превышения |

| 2001-3000 | 244,80 руб. + 20% с превышения |

| Свыше 3000 | 444,80 руб. + 30% с превышения |

С началом гайдаровских реформ российская шкала сначала стала заметно прогрессивнее (т.е. социалистичнее).

гайдаровских реформ российская шкала сначала стала заметно прогрессивнее (т.е. социалистичнее).

7 декабря 1991 года, за день до подписания Беловежских соглашений, Верховный Совет принял Закон РСФСР «О подоходном налоге с физических лиц» (N1998-I), который вводился в действие с 1 января 1992, хотя и был опубликован только в марте 1992 года.

Беловежских соглашений, Верховный Совет принял Закон РСФСР «О подоходном налоге с физических лиц» (N1998-I), который вводился в действие с 1 января 1992, хотя и был опубликован только в марте 1992 года.

Необлагаемый минимум приравнен к установленному законом минимальному размеру оплаты труда (в I квартале 1992 составлял 342 руб., а со II квартала – 900 руб.). Вместо множества шкал введена единая прогрессивная шкала:

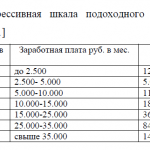

Таблица 5 – Прогрессивная шкала подоходного налога, действующая с 1.01.1992г. [24, С. 291]

| Заработная плата, руб. в год | Заработная плата руб. в мес. | Ставка налога |

| До 42.000 | до 2.500 | 12% |

| 42.001- 84.000 | 2.500- 5.000 | 5.040 + 15% с превышения |

| 84.001-120.000 | 5.000-10.000 | 11.340 + 20% с превышения |

| 120.001-180.000 | 10.000-15.000 | 18.540 + 30% с превышения |

| 180.001-300.000 | 15.000-25.000 | 36.540 + 40% с превышения |

| 300.001-420.000 | 25.000-35.000 | 84.540 + 50% с превышения |

| свыше 420.000 | свыше 35.000 | 144.540 + 60% с превышения |

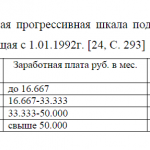

16 июля 1992 Законом  РФ «О внесении изменений и дополнений в налоговую систему России» (N3317-I) ставки задним числом – опять же с 1 января 1992 года – были изменены, из 7-ступенчатой шкала превратилась в 4-ступенчатую:

РФ «О внесении изменений и дополнений в налоговую систему России» (N3317-I) ставки задним числом – опять же с 1 января 1992 года – были изменены, из 7-ступенчатой шкала превратилась в 4-ступенчатую:

Таблица 6 – Измененная прогрессивная шкала подоходного налога, принятая 16.07.1992г., действующая с 1.01.1992г. [24, С. 293]

| Заработная плата, руб. в год | Заработная плата руб. в мес. | Ставка налога |

| До 200.000 | до 16.667 | 12% |

| 200.001-400.000 | 16.667-33.333 | 24.000 + 20% с превышения |

| 400.001-600.000 | 33.333-50.000 | 64.000 + 30% с превышения |

| свыше 600.000 | свыше 50.000 | 124.000 + 40% с превышения |

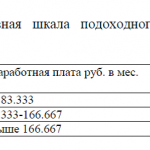

6 марта 1993 года Законом РФ «О внесении изменений и дополнений в законы РСФСР «О государственных пенсиях в РСФСР», «О налоге с имущества, переходящего в порядке наследования или дарения», законы Российской Федерации «О государственной пошлине», «О налоге на имущество предприятий», «О налоге на добавленную стоимость», «О подоходном налоге с физических лиц» (N4618-I) Верховный Совет сократил шкалу до 3 ставок – 12, 20 и 30%. Такой (хотя абсолютные цифры менялись) она оставалась до начала 1996 года.

РФ «О внесении изменений и дополнений в законы РСФСР «О государственных пенсиях в РСФСР», «О налоге с имущества, переходящего в порядке наследования или дарения», законы Российской Федерации «О государственной пошлине», «О налоге на имущество предприятий», «О налоге на добавленную стоимость», «О подоходном налоге с физических лиц» (N4618-I) Верховный Совет сократил шкалу до 3 ставок – 12, 20 и 30%. Такой (хотя абсолютные цифры менялись) она оставалась до начала 1996 года.

Таблица 7 – Прогрессивная шкала подоходного налога, действующая с 1.01.1993г. [24, С. 287]

| Заработная плата, руб. в год | Заработная плата руб. в мес. | Ставка налога |

| до 1.000.000 | до 83.333 | 12% |

| 1.000.000-2.000.000 | 83.333-166.667 | 120.000 + 20% с превышения |

| свыше 2.000.000 | свыше 166.667 | 320.000 + 30% с превышения |

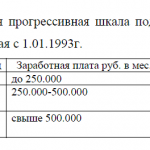

После октябрьского переворота Б.Н.Ельцин посчитал возможным менять ставки налогов указами, что и сделал за день до выборов и референдума по новой Конституции – 11 декабря 1993 года. Указом N2129 «О регулировании некоторых вопросов налогообложения юридических лиц» он снизил ступеньки налога втрое за весь прошедший 1993 год и впятеро – на будущее, с 1994:

посчитал возможным менять ставки налогов указами, что и сделал за день до выборов и референдума по новой Конституции – 11 декабря 1993 года. Указом N2129 «О регулировании некоторых вопросов налогообложения юридических лиц» он снизил ступеньки налога втрое за весь прошедший 1993 год и впятеро – на будущее, с 1994:

Таблица 8 – Измененная прогрессивная шкала подоходного налога, принятая 11.12.1993г., действующая с 1.01.1993г.

| Заработная плата, руб. в год | Заработная плата руб. в мес. | Ставка налога |

| До 3.000.000 | до 250.000 | 12% |

| 3.000.000-6.000.000 | 250.000-500.000 | 360.000 + 20% с превышения |

| свыше 6.000.000 | свыше 500.000 | 960.000 + 30% с превышения |

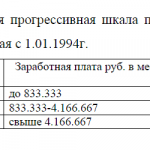

К концу 1994 года ставки были установлены Федеральным законом (74-фз от 23 декабря 1994) – и опять с 1 января почти закончившегося года:

Таблица 9 – Измененная прогрессивная шкала подоходного налога, принятая 23.12.1994г., действующая с 1.01.1994г.

| Заработная плата, руб. в год | Заработная плата руб. в мес. | Ставка налога |

| До 10.000.000 | до 833.333 | 12% |

| 10.000.001-50.000.000 | 833.333-4.166.667 | 1.200.000 + 20% с прев |

| свыше 50.000.000 | свыше 4.166.667 | 9.200.000 + 30% с прев |

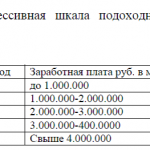

Ставки, установленные Федеральным законом 22-фз от 5 марта 1996 – после избрания левой Думы второго созыва (шкала стала 5-ступенчатой и максимальная ставка поднялась):

Таблица 10 – Прогрессивная шкала подоходного налога, действующая с 1.01.1996г.

| Заработная плата, руб. в год | Заработная плата руб. в мес. | Ставка налога |

| до 12.000.000 | до 1.000.000 | 12% |

| 12.000.001-24.000.000 | 1.000.000-2.000.000 | 1.440.000 + 20% с прев |

| 24.000.001-36.000.000 | 2.000.000-3.000.000 | 3.840.000 + 25% с прев. |

| 36.000.001-48.000.000 | 3.000.000-400.0000 | 6.840.000 + 30% с прев. |

| свыше 48.000.000 | Свыше 4.000.000 | 10.440.000 + 35% с прев |

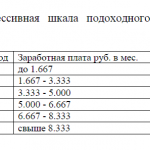

Ставки, установленные Федеральным законом 159-фз от 31 декабря 1997 – с учетом деноминации рубля в 1000 раз:

Таблица 11 – Прогрессивная шкала подоходного налога, действующая с 1.01.1998г.

| Заработная плата, руб. в год | Заработная плата руб. в мес. | Ставка налога |

| До 20.000 | до 1.667 | 12% |

| 20.000- 40.000 | 1.667 – 3.333 | 2.400 + 15% с прев |

| 40.000- 60.000 | 3.333 – 5.000 | 5.400 + 20% с прев. |

| 60.000- 80.000 | 5.000 – 6.667 | 9.400 + 25% с прев. |

| 80.000-100.000 | 6.667 – 8.333 | 14.400 + 30% с прев. |

| свыше 100.000 | свыше 8.333 | 20.400 + 35% с прев |

Правительство Кириенко и поддерживавшие его думские фракции, а также фракция Яблоко выступали за дальнейшее снижение максимальной ставки. Левое большинство в парламенте, естественно, в принципе выступало за более прогрессивную шкалу. Мотивы, которыми руководствовалось Правительство, были изложены в Программе стабилизации экономики и финансов от 10 июля 1998: “В 1997 году в бюджеты субъектов РФ и местные бюджеты поступило в целом менее половины положенной суммы подоходного налога, причем степень уклонения от уплаты этого налога увеличилась среди наиболее богатых и значительно уменьшилась среди наименее обеспеченных слоев населения.

и поддерживавшие его думские фракции, а также фракция Яблоко выступали за дальнейшее снижение максимальной ставки. Левое большинство в парламенте, естественно, в принципе выступало за более прогрессивную шкалу. Мотивы, которыми руководствовалось Правительство, были изложены в Программе стабилизации экономики и финансов от 10 июля 1998: “В 1997 году в бюджеты субъектов РФ и местные бюджеты поступило в целом менее половины положенной суммы подоходного налога, причем степень уклонения от уплаты этого налога увеличилась среди наиболее богатых и значительно уменьшилась среди наименее обеспеченных слоев населения. Так, 10 процентов населения с наивысшими доходами уплатило около 17 процентов положенных налогов. Увеличение сбора подоходного налога до 75 процентов дало бы сумму, равную предусмотренной в федеральном бюджете величине трансфертов, выделяемых регионам. Одна из причин уклонения от уплаты подоходного налога – высокие прогрессивные ставки при низкой величине доходов.

Так, 10 процентов населения с наивысшими доходами уплатило около 17 процентов положенных налогов. Увеличение сбора подоходного налога до 75 процентов дало бы сумму, равную предусмотренной в федеральном бюджете величине трансфертов, выделяемых регионам. Одна из причин уклонения от уплаты подоходного налога – высокие прогрессивные ставки при низкой величине доходов.

Рецепт предлагался такой:  «Введение новой шкалы подоходного налога, более «плоской», с меньшими ставками, но зато распространяющейся на все виды доходов, включая кредиты, страховые полисы и т.п., которые сегодня представляют главные способы уклонения от налогов лиц с высокими доходами. Однако проект не прошел [23, С. 157].

«Введение новой шкалы подоходного налога, более «плоской», с меньшими ставками, но зато распространяющейся на все виды доходов, включая кредиты, страховые полисы и т.п., которые сегодня представляют главные способы уклонения от налогов лиц с высокими доходами. Однако проект не прошел [23, С. 157].

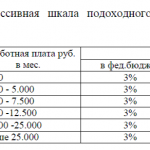

После еще одной неудачной попытки принять кодекс центристские фракции согласились с требованием коммунистов установить еще одну прогрессивную строчку – 45%. В таком виде закон был принят 14 марта 1999 Думой, одобрен Советом Федерации и подписан Президентом 31 марта 1999.

С 1 января 1999 необлагаемый минимум составил 83 руб. 49 коп. Ставки, установленные Федеральным законом 65-фз от 31 марта 1999г.

Таблица 12 – Прогрессивная шкала подоходного налога, действующая с 1.01.1999г.

| Заработная плата, руб. в год | Заработная плата руб. в мес. | Ставка налога | |

| в фед.бюджет | в рег.бюджеты | ||

| до 30.000 | 2.500 | 3% | 9% |

| 30.001- 60.000 | 2.500 – 5.000 | 3% | 2.700 + 12% с прев |

| 60.001- 90.000 | 5.000 – 7.500 | 3% | 6.300 + 17% с прев. |

| 90.001-150.000 | 7.500 -12.500 | 3% | 11.400 + 22% с прев |

| 150.001-300.000 | 12.500 -25.000 | 3% | 24.600 + 32% с прев |

| свыше 300.000 | свыше 25.000 | 3% | 72.600 + 42% с прев |

Последняя строка (42%+3%)  должна была быть введена в действие с 1 января 2000. До этого суммы свыше 300.000 облагаются по формуле предпоследней строки.

должна была быть введена в действие с 1 января 2000. До этого суммы свыше 300.000 облагаются по формуле предпоследней строки.

С 1 января 2000г. Необлагаемый минимум – 83 руб. 49 коп. Ставки, установленные Федеральным законом 207-фз от 25 ноября 1999:

Таблица 13 – Прогрессивная шкала подоходного налога, действующая с 01.01.2000г.

| Заработная плата, руб. в год | Заработная плата руб. в мес. | Ставка налога |

| До 50.000 | 4.167 | 12% |

| 50.001-150.000 | 4.167 -12.500 | 6.000 + 20% с прев. |

| свыше 150.000 | свыше 12.500 | 26.000 + 30% с прев. |

С приходом к власти В.В.Путина Правительство (фактически с 10 января 2000 возглавляемое М.М.Касьяновым) решилось на радикальную налоговую реформу, выразившуюся, в частности, во введении «плоской шкалы» (единой ставки) подоходного налога [30, С. 20].

В.В.Путина Правительство (фактически с 10 января 2000 возглавляемое М.М.Касьяновым) решилось на радикальную налоговую реформу, выразившуюся, в частности, во введении «плоской шкалы» (единой ставки) подоходного налога [30, С. 20].

С 1 января 2001г. Необлагаемый минимум – 400 руб. Ставки, установленные главой 23 Налогового кодекса – Федеральным законом 117-фз от 5 августа 2000:

Таблица 14 – Ставки налога на доходы физических лиц, введенные с 01.01.2001г.

| Тип дохода | Ставка налога |

| Основные доходы | 13% |

| Выигрыши лотерей, крупные призы, необычные страховые доходы, необ.проценты |

35%

|

| Дивиденды, доходы нерезидентов | 30% |

Крупные призы  – свыше 2000 рублей; необычные страховые доходы – свыше ставки рефинансирования; необычные проценты по вкладам/займам более/менее 3/4 ставки рефинансирования в рублях или 9% в валюте.

– свыше 2000 рублей; необычные страховые доходы – свыше ставки рефинансирования; необычные проценты по вкладам/займам более/менее 3/4 ставки рефинансирования в рублях или 9% в валюте.

Федеральным законом 71-фз от 30 мая 2001 (в основном касавшимся налогообложения доходов от операций с ценными бумагами) из списка налогов, облагаемых по 35-процентной ставке, изъяты выигрыши на тотализаторах и в других основанных на риске играх (в том числе с использованием игровых автоматов). Фактически в отношении игровых автоматов ставка не применялась.

Федеральным законом 110-фз от 6 августа 2001 (вводившим в кодекс новую главу – «Налог на прибыль») введена четвертая ставка – для дивидендов – 6%.

С 1 января 2002 Необлагаемый минимум – 400 руб., ставки представлены в таблице:

Таблица 15 – Ставки налога на доходы физических лиц, введенные с 01.01.2002г.

| Тип дохода | ставка налога |

| Основные доходы | 13% |

| Выигрыши лотерей, крупные призы, необычные страховые доходы, необычные проценты |

35%

|

| Доходы нерезидентов | 30% |

| Дивиденды | 6% |

Крупные призы – свыше 2000 рублей; необычные страховые доходы – свыше ставки рефинансирования; необычные проценты по вкладам/займам более/менее 3/4 ставки рефинансирования в рублях или 9% в валюте.

– свыше 2000 рублей; необычные страховые доходы – свыше ставки рефинансирования; необычные проценты по вкладам/займам более/менее 3/4 ставки рефинансирования в рублях или 9% в валюте.

18 февраля 2005 Дума рассматривала законопроект Г.Н.Селезнева о возвращении к прогрессивной ставке налога: до 60 тыс. руб./год – 6%, до 360 – 13%, до 1,2 млн. – 20%, свыше 1,2 – 30%. Проект не набрал необходимого числа голосов.

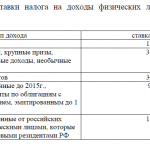

Федеральным законом ставка по доходам физических лиц от долевого участия в деятельности организаций, полученные в виде дивидендов физическими лицами, повышена до 9% и в настоящее время шкала налога на доходы физических лиц имеет следующий вид:

Таблица 16 – Ставки налога на доходы физических лиц, действующие в настоящее время

| Тип дохода | ставка налога |

| Основные доходы | 13% |

| Выигрыши лотерей, крупные призы, необычные страховые доходы, необычные проценты |

35%

|

| Доходы нерезидентов | 30% |

| Дивиденды полученные до 2015г., полученные проценты по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г, | 9% |

| Дивиденды, полученные от российских организаций физическими лицами, которые не являются налоговыми резидентами РФ | 15% |

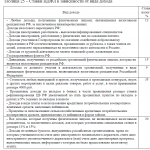

Таким образом,

мы видим, что шкала подоходного налога – один из самых выразительных критериев «левизны и правизны» или «социалистичности и либеральности» экономики. За годы реформ ставка подоходного налога изменялась неоднократно и зачастую задним числом. Максимальная ставка дважды снижалась с 60% до 30% (с «периодом реставрации» в 1992), а затем остановилась на 35% и оставалась одной из самых низких в Европе. С 1 января 2000 максимальная ставка еще раз снижена – до 30%, а с 1 января 2001 введена «плоская» шкала с единой ставкой 13%.

мы видим, что шкала подоходного налога – один из самых выразительных критериев «левизны и правизны» или «социалистичности и либеральности» экономики. За годы реформ ставка подоходного налога изменялась неоднократно и зачастую задним числом. Максимальная ставка дважды снижалась с 60% до 30% (с «периодом реставрации» в 1992), а затем остановилась на 35% и оставалась одной из самых низких в Европе. С 1 января 2000 максимальная ставка еще раз снижена – до 30%, а с 1 января 2001 введена «плоская» шкала с единой ставкой 13%.

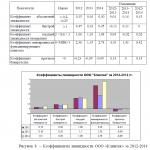

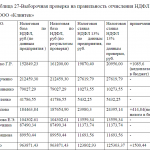

На рисунке представлена динамика поступлений налога на доходы физических лиц в 1998-2013гг. (в %ВВП).

Поступления налога на доходы физических лиц (подоходный налог) в реальном выражении оставались достаточно стабильными вплоть до 2001 г. Однако с 2002 года начался рост поступлений данного налога в реальном выражении, который сохранялся на протяжении всего последующего периода. Вместе с тем в процентном отношении к ВВП рост наблюдался лишь до 2009 г. включительно, после чего последовало некоторое снижение доли поступлений в ВВП. Рассматривать динамику поступлений данного налога необходимо с учетом того, что в 2001 г. была проведена его реформа, в результате которой была введена плоская шкала налогообложения со ставкой налога в 13%. Так, можно заметить, что уже по итогам 2001 г. был зафиксирован рост налоговых поступлений.

доходы физических лиц (подоходный налог) в реальном выражении оставались достаточно стабильными вплоть до 2001 г. Однако с 2002 года начался рост поступлений данного налога в реальном выражении, который сохранялся на протяжении всего последующего периода. Вместе с тем в процентном отношении к ВВП рост наблюдался лишь до 2009 г. включительно, после чего последовало некоторое снижение доли поступлений в ВВП. Рассматривать динамику поступлений данного налога необходимо с учетом того, что в 2001 г. была проведена его реформа, в результате которой была введена плоская шкала налогообложения со ставкой налога в 13%. Так, можно заметить, что уже по итогам 2001 г. был зафиксирован рост налоговых поступлений. Одним из факторов роста является то, что до реформирования налог уплачивался по ставке 12%, поэтому ее увеличение на 1 процентный пункт при предположении о неизменности налоговой базы или ее расширении привело к заметному росту поступлений (по различным оценкам, приблизительно на 0,1% ВВП) даже, несмотря на снижение предельной ставки

Одним из факторов роста является то, что до реформирования налог уплачивался по ставке 12%, поэтому ее увеличение на 1 процентный пункт при предположении о неизменности налоговой базы или ее расширении привело к заметному росту поступлений (по различным оценкам, приблизительно на 0,1% ВВП) даже, несмотря на снижение предельной ставки  налога для той части населения, которая платила налог по более высокой ставке (снижение поступлений приблизительно на 0,05% ВВП). Кроме того, по оценкам, около 0,2% ВВП роста поступлений подоходного налога был обусловлено расширением налоговой базы. Последующий рост был в основном обусловлен общим ростом доходов населения вследствие роста экономики, а также их частичной легализации. В последние годы нельзя не отметить позитивные результаты деятельности ФНС России по легализации заработной платы в теневом секторе экономики.

налога для той части населения, которая платила налог по более высокой ставке (снижение поступлений приблизительно на 0,05% ВВП). Кроме того, по оценкам, около 0,2% ВВП роста поступлений подоходного налога был обусловлено расширением налоговой базы. Последующий рост был в основном обусловлен общим ростом доходов населения вследствие роста экономики, а также их частичной легализации. В последние годы нельзя не отметить позитивные результаты деятельности ФНС России по легализации заработной платы в теневом секторе экономики.