Диплом на тему: Налогообложение доходов физических лиц: проблемы и пути совершенствования на примере медицинского предприятия ООО «Клинтек»

[collapse]

Подоходный налог

появился в общемировой практике давно, и сейчас он действует почти во всех странах мира. Место его рождения – Великобритания, которая ввела этот налог как временную меру в период наполеоновских войн, хотя окончательно подоходный налог утвердился в английской налоговой практике только в 1842 г. В других странах он функционирует с конца XIX – начала XX века [33, С. 389].

появился в общемировой практике давно, и сейчас он действует почти во всех странах мира. Место его рождения – Великобритания, которая ввела этот налог как временную меру в период наполеоновских войн, хотя окончательно подоходный налог утвердился в английской налоговой практике только в 1842 г. В других странах он функционирует с конца XIX – начала XX века [33, С. 389].

Объектами подоходного налога обычно выступают доходы плательщиков (физических лиц). Исторически сложились две формы построения подоходного налога: шедулярная и глобальная. Шедулярная форма появилась в Великобритании и предполагала разделение дохода на части (шедулы) в зависимости от источника дохода (заработная плата, дивиденды, рента), причем обложение каждой шедулы происходило отдельно. Глобальная форма предполагала обложение совокупного дохода плательщика независимо от источника дохода (возникла в Пруссии).

В настоящее время за рубежом обложению подлежит чистый доход плательщика за минусом разрешенных законом вычетов и налоговых льгот, к которым относятся: необлагаемый минимум, профессиональные расходы, семейные скидки, скидки на детей и иждивенцев, взносы в фонды и т.п. Список исключений в разных странах различен и зависит от национальных особенностей и традиций. И хотя законодательство многих стран провозглашает равные возможности для всех плательщиков в использовании налоговых скидок, в реальной жизни многие льготы являются лишь привилегией очень состоятельных слоев населения.

Налоговое законодательство Соединенных Штатов состоит из огромного числа законов, постановлений, правил, решений и процедур.

Налоги в США признаются одними из самых низких в индустриально развитых странах, их доля составляет всего 28% ВВП (в среднем в индустриальных странах этот показатель достигает 38%), что порой приводит к дефициту американского бюджета, который в силу инфляции национальной валюты США в конечном счете покрывается денежной эмиссией [36, С. 74].

Все граждане США, включая не проживающих в стране, и проживающие в США иностранцы уплачивают налог с совокупного дохода, извлеченного по всему миру. Для американского гражданина единственный способ избежать необходимости в период нерезидентности предоставлять в налоговые органы США отчет о подоходном налоге – отказаться от американского гражданства. Более того, гражданин США, отказавшийся от гражданства с целью избежания уплаты американского налога, по законодательству обычно продолжает оставаться налогоплательщиком в течение последующих 10 лет.

В соответствии с соглашениями об избежании двойного налогообложения подлежащий уплате в США налог на всемирный доход может быть уменьшен на сумму налогов, уплаченных за рубежом. Что касается нерезидентов, то налогообложению подлежит только доход, полученный из источников в США.

Налоговые ставки. Компании, не имеющие статуса юридического лица, облагаются по тем же ставкам и правилам, что и граждане. Индивидуальным подоходным налогом облагается чистый доход граждан, получаемый из всех источников, который формируется как разница между валовым доходом и суммой личных вычетов.

Индивидуальные компании и партнерства, как правило, пользуются системой постатейных вычетов:

-облагаемый доход уменьшается на сумму персонального вычета, или необлагаемого минимума;

-вычитаются так называемые деловые издержки, включая транспортные расходы, затраты на спецодежду и т.д. Отметим, что в соответствии с реформой 1986 гг. введены некоторые ограничения на вычет транспортных и других деловых издержек;

-вычитаются расходы на медицинское обслуживание, если они не превышают 7,5% величины облагаемого дохода;

-вычитаются взносы в благотворительные, религиозные, научные организации неприбыльного характера, а также пожертвования политическим партиям;

-вычитаются расходы по уходу за детьми и престарелыми;

-вычитаются подоходные налоги штатов, а также налоги на собственность на местном уровне;

-могут вычитаться потери от пассивных инвестиций (речь идет в основном об инвестициях в недвижимость, в управлении которой инвестор не принимает личного участия);

-вычитаются взносы в установленном размере (2 тыс. долл. для индивидуальных и 2,25 тыс. долл. для семейных налогоплательщиков) на индивидуальные пенсионные счета. Эта льгота не распространяется на семейных налогоплательщиков с доходом выше 35 тыс. долл. в год;

-вычитаются проценты по ипотечной задолженности на строительство первого и второго по счету домов [39, С. 208].

Индивидуальный подоходный налог взимается следующим образом: весь налогооблагаемый доход разбивается на порции, к каждой из которых применяется соответствующая из шести ставок – 10,15, 25, 28, 33,35 и 39,6% [42, С. 36].

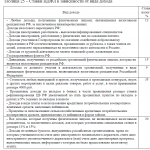

Кроме федерального налога на доходы, существуют налоги штатов и местные индивидуальные подоходные налоги (табл. 19). Ставки налогов штатов варьируются от 1,4% (минимальная ставка в Нью-Джерси) до 12% (максимальная ставка в Северной Дакоте) и имеют прогрессивный характер. Соответственно, личные доходы, получаемые на территории конкретных штатов, облагаются по разным ставкам.

В Соединенных Штатах на физических лиц (индивидуальных предпринимателей) и корпорации налагается так называемый альтернативный минимальный налог (АМН), который гарантирует налоговым органам получение со всех физических лиц и корпораций налоговых отчислений. При этом налогооблагаемая база альтернативного минимального налога такая же, как и для обычных налогов; с определенными вычетами и льготами для физических лиц ставка АМН – 24%.

Поскольку цель АМН состоит в получении от этой категории налогоплательщиков хоть какого-то налога, то существующие правила не позволяют сводить на нет обязательства и компенсировать потери предыдущего года за счет уменьшения налоговой базы АМН.

Во Франции налоги и сборы формируют около 90% бюджета страны и осуществляются единой службой. Основные виды налогов – косвенные, прямые, гербовые сборы, причем преобладают косвенные налоги, из которых 50% составляет НДС [41, С. 170].

Все налоги взаимоувязаны в целостную систему, в которой существует механизм защиты от двойного налогообложения. Местные органы имеют достаточно широкие права в этой области, но ограничены рядом условий. При этом в течение ряда последних лет наблюдается тенденция снижения ставок с одновременным расширением базы за счет отмены льгот и привилегий.

Далее рассмотрим подоходный налог с физических лиц.

Следует отметить важную особенность налогообложения физических лиц все доходы налогоплательщика делятся на восемь категорий:

-жалованье, зарплата, пенсии и пожизненные ренты;

-вознаграждения руководителей компании;

-промышленные и коммерческие прибыли;

-некоммерческие прибыли

-сельскохозяйственные прибыли;

-земельная рента;

-доходы от оборотного капитала (дивиденды и проценты);

-доходы от перепродажи недвижимости, фондовых бумаг, движимого имущества [40, С. 20].

Для каждой из восьми категорий имеется своя методика расчета. Общим правилом для определения чистого дохода является вычет всех производственных расходов, обеспечивших доходы, при этом вычету подлежат расходы на содержание престарелых родителей и на благотворительность.

Ввиду столь сложной системы различных налоговых вычетов при определении налогооблагаемой базы по налогу на доходы семьи и учета различных существенных факторов, во Франции (при предоставлении налогоплательщиком соответствующих документов) непосредственным расчетом суммы подоходного налога занимаются налоговые службы. Для информирования населения о налоговых ставках и методиках расчета по данному налогу существуют специализированные сайты в Интернете, где можно в режиме онлайн с определенной долей достоверности рассчитать уплачиваемую сумму налога за налогооблагаемый год.

В целом подоходный налог составляет 20% от налоговых доходов бюджета. В дальнейшем правительство использует поступления от подоходного налога для проведения своей социальной политики – в условиях неразвитости общественных фондов потребления подоходный налог является инструментом стимулирования семьи и оказания помощи малоимущим.

Эти обстоятельства создают сложную систему расчета налога и применения многочисленных льгот и вычетов. Так, из 25 млн. плательщиков фактически платят налог только 15 млн. (52%). Потенциальными плательщиками являются все физические лица страны, а также предприятия и кооперативы, не являющиеся акционерными обществами.

Налог вычисляется по единой прогрессивной шкале, но вместе с тем он учитывает экономические, социальные, семейные условия и возраст каждого плательщика. Ставки налога зависят от доходов и изменяются от 0 до 75%, причем ежегодно налоговая шкала уточняется, позволяя учесть инфляционные процессы, а сам подоходный налог должен уплачиваться всеми проживающими во Франции с доходов, полученных в стране и заграницей с учетом соглашений [28, С. 92].

Принципиальная особенность подоходного налога заключается в том, что обложению подлежит доход не физического лица, а семьи. В соответствии с законодательством Франции семья может являться самостоятельной единицей налогообложения. При этом под «семьей» понимаются супруги и их дети, не достигшие 18 лет, а также дети, не состоящие в браке и моложе 21 года, либо студенты моложе 25 лет. Кроме того, недееспособные и проходящие военную службу, независимо от возраста, имеют право присоединить свой доход к доходу одного из родителей. В этом случае доход этих детей либо учитывается при применении так называемой «системы семейных коэффициентов», либо родители имеют право на вычет в размере 4570 евро на каждого ребенка.

По общему правилу, доход детей, состоящих в браке, облагается отдельно от их родителей. Однако если один из состоящих в браке детей попадает в любую из перечисленных выше категорий, он имеет право присоединить свой доход к доходу родителей, после чего родители имеют право только на вычет в размере 4570 евро на каждого ребенка.

Существуют также определенные вычеты и скидки для определения налогооблагаемого дохода. Освобождение от налога получают лица, которые:

-имеют чистый профессиональный доход менее 5963 евро (8060 евро для лиц, которым более 65 лет);

-имеют доход, состоящий из зарплаты, пенсии или пожизненной ренты, меньше 5942 евро.

Лица старше 65 лет могут пользоваться скидкой в размере:

-1618 евро, если их налогооблагаемый чистый доход ниже 9960 евро;

-809 евро, если их облагаемый налогом доход находится в пределах 9960—16 090 евро.

Также из общего дохода вычитаются следующие суммы, при условии, что они были осуществлены в профессиональных целях и оплачены из собственных средств:

-транспортные расходы;

-расходы на питание;

-расходы на образование;

-приобретения вычислительной техники;

-расходы, относящиеся к личным помещениям, используемым в профессиональной деятельности;

-расходы на спецодежду и т.д.

Существуют определенные вычеты, связанные с семейными обязанностями:

а) Оплата за обучение в школе или пребывание в детском саду и яслях;

б) Перечисления социальных взносов в различные фонды (пенсионный, медицинский, социальный);

в) Инвестиции в малые и средние предприятия;

г) Пожертвования в благотворительные организации для помощи людям в трудных ситуациях;

д) Компенсационные выплаты в случае развода;

е) Инвестиции в заморские территории (DOM-TOM);

ж) Оплату за бухгалтерский учет и членство в ассоциациях;

з) Пожертвования на политические организации [40, С. 20].

Действующая во Франции так называемая «система семейных коэффициентов» позволяет контролировать фактическую способность отдельного налогоплательщика уплачивать налог, учитывая его семейное положение и количество зависимых детей. В то же время применение системы семейных коэффициентов даст возможность уменьшить налоговое бремя для отдельной семьи.

В последние годы в развитых странах наблюдался рост налоговых поступлений (в т.ч. и подоходного налога) в бюджет. Это объясняется следующими факторами: номинальное повышение доходов населения, инфляционные процессы и, как следствие этого, индексация заработной платы, а также ужесточение контроля за платежами. В настоящее время в развитых странах 30 – 40% всех доходов населения изымается с помощью подоходного налога. Этот налог стал массовым и распространяется на большинство членов общества.

Ставки подоходного налога построены по сложной прогрессии. В последние годы произошло резкое сокращение максимальных ставок и их количества, наметилась тенденция к более пропорциональному налогообложению. Это очень важно. При подоходном налогообложении очень трудно рассчитать оптимальные ставки налогов. Если ставки высоки, то подрывается стимул к нововведениям, рискованным проектам; в высоких ставках налогов таится опасность снижения трудовой активности людей.

Резюмируя изложенное, можно сделать следующие основные выводы.

Налоги – экономическая категория, выражающая отношения, возникающие в процессе перераспределения национального дохода страны в связи с формированием централизованного фонда финансовых ресурсов государства. Налогообложение представляет собой принудительное изъятие части дохода или имущества физических и юридических лиц в бюджет и во внебюджетные фонды государства без притязания плательщиков на компенсацию со стороны государства уплаченных ими сумм. Несмотря на то, что налоговые платежи в бюджете обезличиваются, эквивалентность в определенной мере присутствует, хотя она не персонализирована.

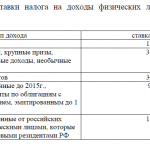

Налог на доходы физических лиц является прямым налогом с присущими ему всеми обязательными и необязательными элементами любого налога. Источником налога является специальным образом определенный доход, выраженный в денежной форме, налогоплательщика физического лица, как резидента РФ, так и нерезидента РФ по доходам от источников в РФ для резидентов и нерезидентов и только по доходам от источников в РФ для нерезидентов. При этом, так как налог на доходы физических лиц прямой, носителем налога, т.е. лицом, которое несет налоговое бремя или тяжесть налога, выступает сам субъект.

Налог с доходов физических лиц является одним из экономических рычагов в руках государства, с помощью которого оно должно решать зачастую трудно совместимые задачи: обеспечивать достаточные поступления в бюджеты всех уровней; регулировать уровень доходов населения и соответственно структуру личного потребления и сбережения граждан; стимулировать наиболее рациональное использование получаемых доходов; помогать наименее защищенным категориям граждан.

Наибольшее фискальное значение данный налог имеет для местных бюджетов, в частности его доля в доходной части бюджета Екатеринбурга составляет 49,1%, т.е. почти половину.

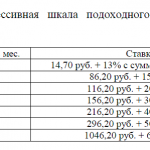

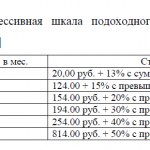

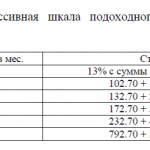

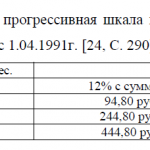

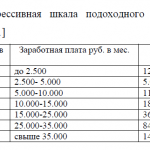

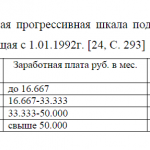

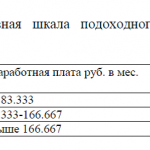

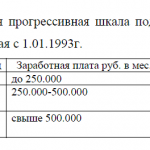

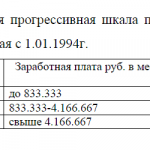

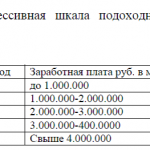

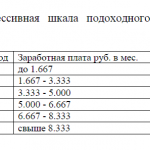

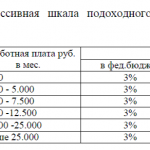

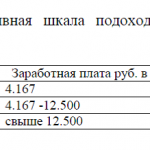

С момента введения подоходного налога в России его ставка изменялась неоднократно и зачастую задним числом. Максимальная ставка дважды снижалась с 60% до 30% (с «периодом реставрации» в 1992), а затем остановилась на 35% и оставалась одной из самых низких в Европе. С 1 января 2000 максимальная ставка еще раз снижена – до 30%, а с 1 января 2001 введена «плоская» шкала с единой ставкой 13%.

Подоходный налог действует почти во всех странах мира. В настоящее время за рубежом обложению подлежит чистый доход плательщика за минусом разрешенных законом вычетов и налоговых льгот, к которым относятся: необлагаемый минимум, профессиональные расходы, семейные скидки, скидки на детей и иждивенцев, взносы в фонды и т.п. Ставки подоходного налога построены по сложной прогрессии.

В период экономического кризиса ожидается снижение доходов российского бюджета. Это связано с «глубоким» уменьшением доходов – на 30% в 2015 году и примерно на такую же величину в 2016 и 2017 годах. Так, например, поступления налога на доходы физических лиц в городском бюджете Екатеринбурга уже за январь 2015г. сократились на 5,1%.

Реальные доходы жителей России в 2015 году сократятся впервые с 1999 года, то есть за последние пятнадцать лет. Такой прогноз предоставило Минэкономразвития. Согласно данным экономического ведомства, по итогам 2014 года падение доходов россиян составит 8,3 процента. Кроме того, Минэкономразвития ожидает, что в 2015 году реальные зарплаты населения (с учетом инфляции) упадут на 4,1 процента.

К настоящему моменту «дно кризиса» еще не достигнуто, и как будут развиваться события, не может с уверенностью предсказать ни один экономист.

Диссертация на заказ без предоплаты, без посредников