Курсовая работа: «Банковские риски: понятие, виды и способы блокирования»

Курсовая работа Банковские риски

[collapse]

Центральное место среди внешних банковских рисков занимают

кредитные риски. Кредитный риск — это риск невозврата кредита должником в соответствии со сроками и условиями кредитного договора.

кредитные риски. Кредитный риск — это риск невозврата кредита должником в соответствии со сроками и условиями кредитного договора.Самым ответственным этапом управления кредитным риском является его оценка в момент выдачи кредита, т.е. когда имеет место скрытая фаза риска. В этих целях предстоит дать оценку кредитного предложения, представленного потенциальным заемщиком. Банк должен выяснить для себя следующее:

Во-первых, насколько он (банк) хорошо знает репутацию заемщика с точки зрения его возможностей производства, маркетинга, финансового состояния? Особенно это касается новых клиентов.

Во-вторых, квалифицированно ли подготовлено кредитное предложение? Является ли оно реалистичным как с деловой, так и с экономической точки зрения? Здесь банку нужно выработать свои требования к кредитному предложению и ознакомить с ними заемщика.

Примерная структура кредитного предложения может выглядеть следующим образом:

1. Название (имя, адрес, род занятий) потенциального заемщика.

2. Дата заявки, имя сотрудника, ведущего счет, местонахождение филиала, предоставляющего кредит.

3. Краткий обзор состояния счетов потенциального заемщика в банке (включая последние дебетовые и кредитовые остатки) по сравнению с прошлым годом.

4. Детальное описание кредитного запроса: новый или возобновляемый кредит, объем, цель, тип кредита, процент, график погашения, форма обеспечения (если есть), ожидаемая дата использования (если возможно).

5. Общая сумма уже предоставленного кредита, в том числе дочерним и другим компаниям, которыми владеет клиент.

6. Источники погашения кредита. Краткая информация о денежном потоке (движении денежных фондов клиента). Возможность обслуживания клиентом своего долга.

7. Залог, его стоимость, качество, гарантии, имена и адреса гарантов.

8. Подробная характеристика бизнеса заемщика, конечные результаты его деятельности (прибыльность).

9. Детальный анализ финансовой отчетности, заверенный аудиторами, за три последних года (минимум) и несколько будущих лет (обычно за два года).

10. Сильные и слабые стороны заемщика. Например, конкурентоспособность его продукции, уровень технического оснащения производства и др.

11. Вывод о том, насколько рассматриваемая заявка клиента соответствует кредитной политике банка.

Кредитное предложение должно быть полным, кратким (лаконичным) , его объем около 4-6 страниц.

В-третьих, банк должен выяснить, является ли цель кредита приемлемой для него как кредитора, т.е. банк должен определить, как изменится его кредитный портфель с новыми кредитами. Приведет ли это к дальнейшей диверсификации (разнообразию) кредитного портфеля, а отсюда и к снижению портфельного риска банка или наоборот? Будет ли новый заем способствовать концентрации портфеля на какой-то одной отрасли или на одних сроках платежей, что увеличит риск банковского портфеля, или нет?

Банк не должен давать ссуду предприятиям в тех отраслях промышленности, в которых сотрудникам банка, занимающимся кредитованием, не хватает необходимых технических знаний и знакомства с рынком для того, чтобы правильно оценивать кредит. Банк может привлечь компетентных экспертов для оценки кредитного предложения.

При оценке кредитного риска нужно пользоваться определенными критериями. Выделяются пять основных критериев оценки кредитно¬го риска:

1) Репутация, т.е. выяснение взаимоотношений потенциального заемщика с кредиторами, поставщиками, клиентами. Оценка этой характеристики может производиться как на основе письменной информации, представленной заемщиком, так и устной беседы, а также исходя из рекомендаций, представленных заемщиком, особенно когда речь идет о личном кредите или о кредите группе лиц (например, товариществу). Анализ репутации заемщика с заметками сотрудника банка должен быть подшит к документации по кредиту.

2) Возможности, т.е. выяснение платежеспособности заемщика за последние несколько месяцев или лет в зависимости от объема предстоящей кредитной сделки.

3) Капитал, т.е. наличие собственного капитала и согласие заемщика использовать его в какой-то части, в случае необходимости, на погашение кредита.

4) Внешние условия, т.е. выяснение текущего состояния экономики и соответствующего региона или страны, а также непременно — экономики отрасли, к которой принадлежит заемщик.

5) Залог — это одно из надежных обеспечении кредита. Иногда оно дает возможность преодолеть слабость других критериев оценки кредитного риска, однако в любом случае банкир всегда должен помнить одно правило: никогда не предоставлять кредиты на основе только залога или гарантии. [28; с.233]

При решении вопроса о залоге необходимо принимать во внимание следующие факторы: 1) качество залога: насколько устарело или повреждено оборудование, служащее залогом, можно ли его быстро продать; 2) как залог защищен от инфляции; 3) в случае невыполнения обязательств заемщиком легко ли будет взыскать залог в законном порядке; 4) каково соотношение рыночной стоимости залога и размера кредита, и как часто оно должно пересматриваться.

Следующим этапом оценки кредитного риска является сбор финансовой информации о заемщике (обычно за последние три года, но особенно важно за последние шесть месяцев). Желательно, чтобы представляемая в банк финансовая информация была подготовлена независимыми экспертами. В состав финансовой информации должны входить:

— годовая (лучше полугодовая или квартальная) отчетность заемщика: баланс, отчет о доходах, отчет о денежных фондах (источники и использование);

— для краткосрочного кредита в оборотные средства — структура запасов, расшифровка дебиторской и кредиторской задолженности за последние 1,5 года;

— для долгосрочного кредита — бизнес-план, где должны быть отражены результаты воздействия кредитуемых затрат на будущее финансовое состояние предприятия.

Бизнес-план должен содержать:

— заключение руководства;

— описание проекта, продукта или услуги, которую требуется финансировать за счет кредита;

— анализ отрасли и рынка;

— планы маркетинга, производства и управления;

— финансовый план (показывающий различные варианты);

— прогноз состояния денежных фондов (на период погашения кредита) ;

— ориентировочный финансовый отчет.

Если кредит предоставляется частному лицу (или когда трудно отделить активы компании (предприятия) отличных), то заемщик должен дополнительно представить личные финансовые декларации за три последних года.

Однако даже в том случае, если банк сочтет кредитный риск приемлемым и посчитает возможным выдать кредит, он должен, тем не менее, осуществить ряд предварительных мероприятий на случай невыполнения обязательств заемщиком:

1. При предоставлении ссуды под залог каких-либо активов последний должен быть оформлен в виде цессии (уступки прав) — письменного контрактного соглашения между банком и заемщиком, детализирующего связь между сроками и условиями займа и заложенным активом. Контрактное соглашение должно быть оформлено в соответствии с действующими юридическими нормами.

2. Банк должен определить, какие активы считать подходящим за¬логом. Поэтому в отношении заложенных активов дополнительно банк должен:

—оценить относительную легкость оценки залога, как до принятия решения о выдаче кредита, так и в течение срока кредита;

— выяснить возможность размещения залога на рынке, его ликвидность, то есть быстрое превращение в наличные деньги;

— проверить подконтрольность залога, то есть возможность кредитора вступить во владение залогом. Например, проще вступить во владение деньгами, землей, строениями, чем грузовиками, местонахождение которых трудно установить;

— установить скорость амортизации или темпы морального старения залога, возможность его порчи;

— проверить до предоставления кредита активы, предлагаемые в качестве залога, на наличие уже имеющихся цессий и других исков на них;

— зарегистрировать уступку прав на залог в суде (если закон это не допускает);

— проводить периодические проверки местонахождения и состояния залога.

3. Чтобы обеспечить в возможно большей степени достаточность залоговой стоимости в случае отказа от уплаты долга, банк может применить ссудную маржу. Это означает, что кредит должен предоставляться в сумме, составляющей определенный процент от стоимости залога. Для различных видов залога маржа будет неодинакова. В принципе она может варьироваться от 100% (для наличных денежных средств) до 50% (для запасов ТМЦ и оборудования, размещаемость которых на рынке ограничена или трудно определима). Нормальным интервалом колебаний маржи на Западе считается промежуток от 80% (для высококачественных ценных бумаг) до 65-70% (для высококачественных счетов и имущества).

Поскольку любой залог подвержен различным изменениям, то банк в кредитном договоре должен предусматривать свое право изменения маржи с извещением об этом заемщика.

В то же время в период сильной инфляции стоимость залога часто возрастает. В этом случае банк должен отдать излишнюю часть залога заемщику.

4. Еще одним видом превентивных мероприятий банка является использование гарантий. Гарантия — это письменное обязательство третьей стороны оплатить долг в случае отказа от уплаты заемщиком. Следует иметь в виду, что гарантия, как и залог, не улучшает качество кредита, то есть она не снижает риск неуплаты. Поэтому кредит никогда не должен предоставляться только на основе одной гарантии. Важным является проверка юридической законности гарантии.

Основными видами гарантий являются:

1. Обеспеченная или необеспеченная. По высокорискованным кредитам следует брать обеспеченную гарантию. При этой гарантии используется залог гаранта.

2. Ограниченная или неограниченная. При неограниченной гарантии гарант гарантирует всю задолженность одного заемщика одному кредитору. Эта гарантия ежегодно должна обновляться и одновременно банк должен иметь информацию о кредитоспособности гаранта. Неограниченные гарантии обычно не обеспечены.

3. Личные. Они используются для выдачи кредита частным лицам или организациям, в которых ответственность и исполнение сконцентрированы в одних руках. Гарант в этом случае должен представлять банку финансовые декларации.

Следующий этап оценки степени кредитного риска связан с качеством кредита. Система рейтинга кредита по качеству широко используется зарубежными банками в их системах проверки кредитов и мо¬ниторинга (оценки)активов.

Банки обычно создают свои собственные системы рейтинги кредита по качеству. Причем одни используют простые схемы, а другие более детализированные (прилож. 1-4). Но в любом случае преследуется одна и та же цель, а именно — облегчить процесс принятия решения о выдаче кредита и определении его цены, то есть установления процента за кредит. Обычно это делается посредством классификации рисков, присваивая определенные числа или буквы различным категориям риска.

Для российских коммерческих банков Центральным банком РФ разработаны коэффициенты рисков для различных групп активов Но это не означает, что сами коммерческие банки не должны заниматься этими вопросами, поскольку качество любого вида кредита очень динамично и зависит от многих факторов, которые тоже постоянно изменяются.

Наиболее важными факторами, определяющими рейтинг кредита, являются:

цель кредита;

— размер кредита и общий размер возможных потерь, связанный с заемщиком;

—отрасль, в которой работает заемщик;

— финансовое положение и прошлые кредиты заемщика.

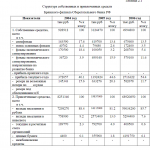

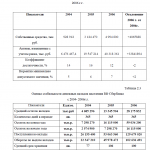

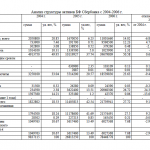

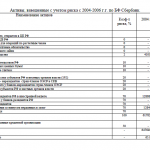

Приложение 10. Структура собственных и привлеченных средств Брянского филиала Сберегательного банка РФ. Достаточность собственных средств Брянского филиала Сберегательного банка . Оценка стабильности денежных вкладов населения БФ Сбербанка. Структура вкладов БФ Сбербанка .Показатели привлеченных средств банка. Нормативы ликвидности БФ Сбербанка. Доля групп риска в общей сумме активов. Структура вложений БФ Сбербанк. Анализ доходов и расходов от операций с ценными бумагами

[collapse]

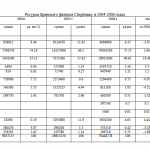

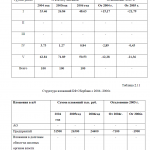

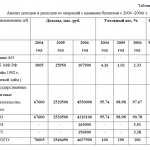

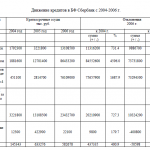

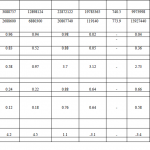

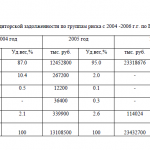

Приложение 11.Ресурсы Брянского филиала Сбербанка. Анализ структуры активов БФ Сбербанка. Активы, взвешенные с учетом риска. Движение кредитов в БФ Сбербанк. Сумма кредиторской задолженности по группам риска

[collapse]

Диссертация на заказ без посредников,без предоплаты