Диплом: Анализ безубыточности деятельности предприятия

ДИПЛОМ АНАЛИЗ БЕЗУБЫТОЧНОСТИ ООО ЛЕОНАТА

[collapse]

Для того,

чтобы работа предприятия была безубыточной, является необходимым эффективное управление всеми ресурсами предприятия, которая должна быть направлена, прежде всего на увеличение объемов продаж и снижение себестоимости. Это может быть достигнуто за счет совершенствования стратегических направлений развития организации: стратегия продукта, продвижение продукта,

чтобы работа предприятия была безубыточной, является необходимым эффективное управление всеми ресурсами предприятия, которая должна быть направлена, прежде всего на увеличение объемов продаж и снижение себестоимости. Это может быть достигнуто за счет совершенствования стратегических направлений развития организации: стратегия продукта, продвижение продукта, стратегия ресурсов, персонала, конкуренции и инноваций. Рассмотрим кратко сущность этих направлений.

стратегия ресурсов, персонала, конкуренции и инноваций. Рассмотрим кратко сущность этих направлений.1.Стратегия продукта. Основные политики – определение ассортимента, качества продукта или услуги. Стратегия продукта рассматривается как центральная, системообразующая совокупность стратегических целей организации, связанных с созданием продуктов и услуг, направляемых во внешнюю среду. То, что создает организация, определяет все управленческие процессы, требует согласования со стратегией производства всех остальных продуктов. Правильный прогноз потребностей внешнего окружения лежит в основе стратегического целеполагания и принятия решений в области стратегии продукта, в частности для выработки политики ассортимента.

Управление качеством производимого продукта направлено на гибкое реагирование организации на предпочтения потребителей. В зависимости от специфики организационных ценностей, замыкающихся на стратегию продукта, политика управления качеством реализуется в различных вариантах.

2. Стратегия продвижения продукта. Основные политики – маркетинг, общественные связи, реклама, ценообразование, политика скидок и специальных условий предоставления продукта, транспортная и складская логистика, политика сбыта. Цели, которые ставит организация в рамках стратегии продвижения продукта, направлены на процессы, протекающие с момента производства товара или услуги до их получения конечным потребителем.

Политика маркетинга направлена на максимально достоверную ориентацию в предпочтениях потребителей,

в их местонахождении, в том, как они хотят получать и потреблять производимый организацией продукт. Политика рекламы включает в себя согласованные с организационными ценностями цели, направленные на информирование внешнего окружения об организации, ее уникальных характеристиках, свойствах и преимуществах производимого продукта, а также на формирование желания потребителей ознакомиться с продуктом и приобрести его.

в их местонахождении, в том, как они хотят получать и потреблять производимый организацией продукт. Политика рекламы включает в себя согласованные с организационными ценностями цели, направленные на информирование внешнего окружения об организации, ее уникальных характеристиках, свойствах и преимуществах производимого продукта, а также на формирование желания потребителей ознакомиться с продуктом и приобрести его.3. Стратегия персонала. Основные политики – наем, кадровый мониторинг, обучение и развитие, мотивация и стимулирование, взаимодействие, контроль. Стратегия персонала строится с учетом специфики организационного продукта и принятых способов его продвижения. Наем в организацию согласуется с принятыми ценностями и смыслами; организация заинтересована в найме именно тех людей, которые способны воспринимать ее философию и управлять своей деятельностью «под существующие ценности».

Политика адаптации предусматривает реализацию мер, направленных на оптимизацию включения новых сотрудников в организационный контекст. Политика кадрового мониторинга включает в себя цели, связанные с периодическим оцениванием соответствия деятельности сотрудников и отделов с ценностями и стандартами поведения, принятыми в организации.[]

Кадровый мониторинг также предполагает создание условий для планирования и развития карьеры перспективных сотрудников. Обучение и развитие организации в стратегическом управлении занимает одно из центральных мест. Цели, направленные на обучение персонала, формулируются в интересах роста квалификации, профессиональной компетентности. Развитие персонала предполагает целесообразное усиление наиболее важных для профессиональной деятельности сторон личности сотрудников. При этом личностное развитие персонала, согласованное с положениями философии организации, является более стратегическим фактором ее успеха, при естественном внимании к росту квалификации.

Политика мотивации и стимулирования связана с созданием условий для того, чтобы люди с воодушевлением и полной отдачей работали именно в этой организации. Основным мотивирующим фактором признается эффективное достижение организацией целей деятельности. Политика взаимодействия включает в себя совокупности целей, направленных на развитие организационной структуры, оптимизацию иерархического, стилевого и функционального взаимодействия в звеньях: «сотрудник – сотрудник», «сотрудник- отдел», «отдел – отдел». Политика контроля формируется на основе объективного критериального перечня, применение которого дает возможность для ориентации в мере рассогласования характеристик деятельности с принятым стандартом.[]

4. Стратегия ресурсов. Основные политики – управление информацией, временем, материальными ресурсами, финансами.

Политика управления временем как организационным ресурсом обладает принципиальной важностью, так как время является единственным невосполняемым организационным ресурсом. Потери в управлении временем создают критические по своему влиянию риски, компенсировать которые бывает невозможно.

Политика управления временем как организационным ресурсом обладает принципиальной важностью, так как время является единственным невосполняемым организационным ресурсом. Потери в управлении временем создают критические по своему влиянию риски, компенсировать которые бывает невозможно.Политика информации в настоящее время приобретает все большее значение, определяя в конечном счете влиятельность организации во внешней среде. Обладание необходимой информацией становится ведущим конкурентным фактором, самостоятельным продуктом, который обладает тенденцией к постоянному росту своей цены. При этом информационные технологии организаций имеют тенденцию распространения от обеспечивающих субъединиц (отделы и рабочие места, с функциями обслуживания) к рабочим местам, выполняющим функции управления. []

Политика

управления финансами должна быть направлена прежде всего на снижение всех видов затрат предприятия, это может быть обеспечено за счет поиска наиболее выгодного поставщика, снижение затрат на оплату труда, сырье, материалы, электроэнергию и др. (в зависимости от сферы деятельности предприятия).Кроме этого система управления финансами предусматривает управление структурой капитала предприятия. Принятие решений о структуре капитала влечет необходимость количественной оценки выгод и рисков, связанных с формированием операционного левериджа.

управления финансами должна быть направлена прежде всего на снижение всех видов затрат предприятия, это может быть обеспечено за счет поиска наиболее выгодного поставщика, снижение затрат на оплату труда, сырье, материалы, электроэнергию и др. (в зависимости от сферы деятельности предприятия).Кроме этого система управления финансами предусматривает управление структурой капитала предприятия. Принятие решений о структуре капитала влечет необходимость количественной оценки выгод и рисков, связанных с формированием операционного левериджа.Операционный леверидж характеризует использование компаниями заемных средств, влияет на изменение коэффициента рентабельности собственного капитала. Иными словами, операционный леверидж – это объективный фактор, возникающий с появлением заемных средств в капитале компании, который позволяет получать дополнительную прибыль на собственный капитал.

Операционный леверидж – проявление возможности влияния на уровень прибыльности корпорации, который позволяет целенаправленно управлять стоимостью компании. Показатель, отражающий уровень дополнительной прибыли на собственный капитал при различной степени использования заемных средств, называется эффектом операционного левериджа.

Операционный леверидж – проявление возможности влияния на уровень прибыльности корпорации, который позволяет целенаправленно управлять стоимостью компании. Показатель, отражающий уровень дополнительной прибыли на собственный капитал при различной степени использования заемных средств, называется эффектом операционного левериджа.В литературе отсутствует единое видение определения операционного левериджа. Одни ученые считают понятие операционного левериджа тождественным с понятием операционного рычага, ведь дословно леверидж с английского переводится как «действие рычага», другие же различают эти понятия. []

Мнение Момота Т.В., по мнению экономистов, является наиболее точной: «Операционный леверидж означает использование долгов для финансирования инвестиций, а операционный рычаг – это включение в структуру капитала долга, который дает постоянную прибыль. Есть менение, что операционный леверидж и рычаг не тождественные понятия, а рычаг выступает как механизм осуществления операционного левериджа» [].

По определению Джеймса К. Ван Хорна, операционный леверидж – это использование привлеченных средств с фиксированным процентом для роста прибыли владельцев обыкновенных акций [].

По определению Джеймса К. Ван Хорна, операционный леверидж – это использование привлеченных средств с фиксированным процентом для роста прибыли владельцев обыкновенных акций []. Также сущность операционного рычага заключается в том, чтобы усилить влияние изменения прибыли на динамику операционной рентабельности, то есть в повышении эластичности операционной рентабельности относительно прибыли. Операционный леверидж является механизмом, который характеризует использование компаниями заемных средств, которые влияют на изменение коэффициента рентабельности собственного капитала [].

Эффект действия операционного рычага проявляется в приращении рентабельности собственного капитала за счет использования заемного капитала, несмотря на его платность.

Когда компания берет в долг, она обязуется платить проценты и в будущем погасить сумму долга. Эти проценты вычитаются из налогооблагаемой прибыли и увеличивают его величину для инвесторов. Однако чем больше долгов у компании в структуре капитала, тем выше операционный риск. Это означает, что, независимо от уровня дохода от своих операций, компания должна платить как основную сумму долга когда наступает срок погашения, так и проценты по нему. Несмотря на то, что долги обеспечивают операционный леверидж, все же риск, что проценты по займам станут очень высокими по отношению прибыли компании.

Когда компания берет в долг, она обязуется платить проценты и в будущем погасить сумму долга. Эти проценты вычитаются из налогооблагаемой прибыли и увеличивают его величину для инвесторов. Однако чем больше долгов у компании в структуре капитала, тем выше операционный риск. Это означает, что, независимо от уровня дохода от своих операций, компания должна платить как основную сумму долга когда наступает срок погашения, так и проценты по нему. Несмотря на то, что долги обеспечивают операционный леверидж, все же риск, что проценты по займам станут очень высокими по отношению прибыли компании.Именно поэтому есть необходимость расчета на предприятии коэффициента автономии (коэффициент концентрации собственного капитала).

Ченг Ф. Ли и Джозеф И. Финнерти[] характеризуют коэффициент автономии как часть активов предприятия, которые обеспечиваются собственными средствами. Расчет коэффициента автономии производится по формуле (11):

Ченг Ф. Ли и Джозеф И. Финнерти[] характеризуют коэффициент автономии как часть активов предприятия, которые обеспечиваются собственными средствами. Расчет коэффициента автономии производится по формуле (11):Кав=СС/БСА(11), где

Кав- коэффициент автономности; СС-собственный капитал, БСА-балансовая стоимость активов.

Рекомендуемое минимальное значение коэффициента автономии ориентировано оценивается на уровне 0,5, что характеризует возможность предприятия выполнить свои внешние обязательства за счет использования собственных активов, его независимость от заемных источников [].

Отношение собственного капитала к совокупным активам позволяет регулировать часть привлеченного капитала в формировании структуры капитала предприятия для уменьшения риска неплатежеспособности.

Отношение собственного капитала к совокупным активам позволяет регулировать часть привлеченного капитала в формировании структуры капитала предприятия для уменьшения риска неплатежеспособности.Отношение собственного капитала к совокупным активам позволяет регулировать часть привлеченного капитала в формировании структуры капитала компании для уменьшения риска неплатежеспособности. Если в период общего спада экономической активности компания сворачивает свою деятельность, снижаются ее прибыли, что увеличивает вероятность неуплаты процентов за ссудный капитал. По мнению Ченг Ф. Ли и Джозеф И.

Финнерти., преимущества операционного левериджа надо сопоставлять с операционным риском неплатежеспособности, который растет. Наступает момент, когда прирост расходов на проценты за заем превышает «выигрыш» компании от операционного рычага [].

Финнерти., преимущества операционного левериджа надо сопоставлять с операционным риском неплатежеспособности, который растет. Наступает момент, когда прирост расходов на проценты за заем превышает «выигрыш» компании от операционного рычага [].Итак, операционный леверидж – это «палка о двух концах»: он выгоден в период экономического подъема, но наносит ущерб в период спада экономической активности.

Показатель, отражающий уровень получения дополнительной прибыли на собственный капитал за счет разной части использования заемных средств, называется эффектом операционного левериджа. Эффект операционного левериджа, по мнению Бланка, определяется с помощью приращение чистой рентабельности средств, полученных за счет использования кредита(12):

(12)

где ЭФЛ – эффект операционного левериджа ЭФЛ, заключающийся в приросте коэффициента рентабельности собственного капитала, %;

СПр – Ставка налога на прибыль, выраженная десятичной дробью;

КВРА- Коэффициент валовой рентабельности активов (отношение валовой прибыли к средней стоимости активов),%;

ВКр – Средний размер процентов за кредит, уплачиваемых компаниям

за использование заемного капитала,%;

за использование заемного капитала,%;ПК – Средняя сумма используемого компаниям ссудного капитала;

ВК – Средняя сумма собственного капитала компании.

В формуле можно выделить три основные составляющие:

1. Налоговый корректор операционного левериджа (1-СПр), который показывает в какой степени проявляется эффект операционного левериджа в связи с различным уровнем налогообложения прибыли.

2. Дифференциал операционного левериджа (КВРА – ВКр), характеризующий разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит.

3.Коэффициент операционного левериджа (ПК/ВК), который характеризует сумму заемного капитала, используемого компаниям, в расчете на единицу собственного капитала.

Налоговый корректор показывает 1-СПр, как сказывается ЭФЛ в связи с различным уровнем налогообложения прибыли.

Несмотря на то, что данный показатель практически не зависит от деятельности компании (так как ставка налога на прибыль устанавливается законодательством), компания может повлиять на показатель в следующих случаях:

а) если по различным видам деятельности международной компании установлены дифференцированные ставки налогообложения прибыли;

б) если по отдельным видам деятельности международная компания использует налоговые льготы по прибыли;

в) если отдельные дочерние фирмы международной компании осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли;

г) если отдельные дочерние фирмы международной компании осуществляют свою деятельность в государствах с более низким уровнем налогообложения прибыли [].

В этих случаях, воздействуя на отраслевую или региональную структуру

производства (а соответственно и на состав прибыли по уровню ее налогообложения), можно, снизив среднюю ставку налогообложения прибыли, повысить влияние налогового корректора операционного левериджа на его эффект.

производства (а соответственно и на состав прибыли по уровню ее налогообложения), можно, снизив среднюю ставку налогообложения прибыли, повысить влияние налогового корректора операционного левериджа на его эффект.Дифференциал операционного левериджа (КВРА – ВКр) характеризует разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит. Именно эта составляющая показывает, приносят привлеченные кредиты прибыль или убытки на собственный капитал.

Дополнительный доход проявляться только в случае положительного значения дифференциала. Такой эффект будет проявляться только в том случае, если уровень валовой прибыли, генерируемой активами международной компании, превышает средний размер процента за используемый кредит. При отрицательном значении дифференциала операционного

левериджа использования международными компаниями заемного капитала дает отрицательный эффект, то есть вызывает потери.

левериджа использования международными компаниями заемного капитала дает отрицательный эффект, то есть вызывает потери.Это связано с тем, что и коэффициент валовой рентабельности активов (КВРА), и средняя процентная ставка за кредит (ВКр) являются относительными показателями. Первый показывает сколько гривен валовой прибыли генерирует каждый доллар активов международной компании. Второй – сколько долларов процентов выплачивает международная компания за каждый доллар заемных средств в форме банковских кредитов. Если КВРА больше, чем ВКр – кредиты генерируют прибыль на собственный капитал; если КВРА менее Вкр- наоборот: использование кредитов приносят убытки на собственный капитал. Чем выше положительное значение дифференциала операционного левериджа, тем выше при прочих равных условиях, будет его эффект. В случае отрицательного значения дифференциала привлеченные кредиты, вместо дополнительной прибыли,

будут генерировать убытки. Дело в том, что в этом случае, в принципе обслуживания кредитов будет проводиться за счет собственной прибыли. Учитывая вышеизложенное, целесообразно, при отрицательном дифференциале, привлекать новые кредиты в том случае, если они увеличивают валовую рентабельность активов к положительному значению дифференциала. Это не значит, что нельзя привлекать кредиты при отрицательном значении дифференциала. Однако, необходимо иметь в виду, что вместо дополнительной прибыли они будут генерировать, возможно небольшие, но убытки [].

будут генерировать убытки. Дело в том, что в этом случае, в принципе обслуживания кредитов будет проводиться за счет собственной прибыли. Учитывая вышеизложенное, целесообразно, при отрицательном дифференциале, привлекать новые кредиты в том случае, если они увеличивают валовую рентабельность активов к положительному значению дифференциала. Это не значит, что нельзя привлекать кредиты при отрицательном значении дифференциала. Однако, необходимо иметь в виду, что вместо дополнительной прибыли они будут генерировать, возможно небольшие, но убытки [].В целом, привлечение новых кредитов при отрицательном значении дифференциала, имеет смысл только в том случае, когда новые привлеченные кредиты повысят КВРА

(путем повышения валовой прибыли международной компании, за счет использования кредита). Во всех случаях негативного или незначительного положительного значения дифференциала (при уже имеющихся заимствованиях) следует принимать меры по увеличению коэффициента валовой рентабельности активов за счет увеличения валовой прибыли и снижение суммы активов.

(путем повышения валовой прибыли международной компании, за счет использования кредита). Во всех случаях негативного или незначительного положительного значения дифференциала (при уже имеющихся заимствованиях) следует принимать меры по увеличению коэффициента валовой рентабельности активов за счет увеличения валовой прибыли и снижение суммы активов.5.Стратегия конкуренции. Основные политики – информационная, экономическая, физическая безопасность, управление под стандарты деятельности конкурентов, лоббирование.

Наиболее значимо для стратегии конкуренции достижение отчетливого контраста по сравнению с другими организациями, действующими в отрасли. Успешность организации предполагает предоставление внешней и внутренней среде уникальной пользы уникальными способами.

Наиболее значимо для стратегии конкуренции достижение отчетливого контраста по сравнению с другими организациями, действующими в отрасли. Успешность организации предполагает предоставление внешней и внутренней среде уникальной пользы уникальными способами.6.Стратегия инноваций. Основные политики – управление изменениями, производство технологий изменений. Организация, которая управляется стратегически, обладает отчетливыми группами целей в области всех стратегий.

Таким образом, выше были рассмотрены основные стратегические направления, позволяющие увеличить прибыльность и доходность организации, тем самым обеспечив безубыточную деятельность предприятия.

Приложение 1.Основные показатели эффективности деятельности предприятия

[collapse]

Приложение 2. Статистические данные

[collapse]

Приложение 3. Ассортиментный перечень и цены компании ООО «Леоната»

[collapse]

Приложение 4. Бухгалтерская отчетность ООО «Леоната»

[collapse]

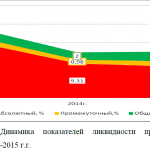

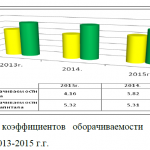

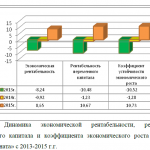

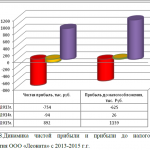

Приложение 5. Группировка текущих активов по степени ликвидности предприятия ООО «Леоната» .Показатели ликвидности предприятия ООО «Леоната». Показатели рентабельности и прибыли предприятия ООО «Леоната». Динамика показателей структуры постоянных и переменных затрат предприятия ООО «Леоната». Динамика показателей маржинального дохода и точки безубыточности компании ООО «Леоната». График точки безубыточности и запаса финансовой прочности предприятия ООО «Леоната»

[collapse]

Заказать курсовую работу без посредников и без предоплаты