Отчет по практике НИР: Анализ и оценка финансовых рисков организации

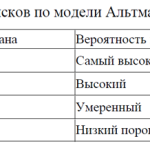

Финансовый риск (англ. «financial exposure»)-

это вероятность возникновения негативных последствий после заключения договора или любых других операций, требующих финансовых вливаний. Риски обусловлены неопределённостью в условиях ведения финансово-хозяйственной деятельности. [17]

это вероятность возникновения негативных последствий после заключения договора или любых других операций, требующих финансовых вливаний. Риски обусловлены неопределённостью в условиях ведения финансово-хозяйственной деятельности. [17]Чтобы минимизировать риски, компании часто используют такие инструменты как облигации, акции и депозиты. От такого рода действий как спекуляция, рекомендуется воздержаться, так как в таком случае доход будет непредсказуемым и маловероятным в принципе. Его можно получить только с помощью системного подхода, используя накопленный опыт.

Один из самых удобных и простых способов накопления сбережений, это инвестирование в облигации и депозиты. Но, при этом, стоит учитывать рост инфляции. Например, говоря о депозитах, этот вариант будет доходным только в краткосрочной перспективе. Касательно покупки ценных бумаг, их стоимость также может быть нестабильной. Но, в долгосрочной перспективе вложенные средства могут приумножиться на столько сильно, что полученная прибыль покроет инфляцию. Преодолеть финансовые риски можно только в том случае, если знать, с какими из них придётся столкнуться организации.

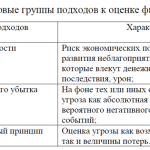

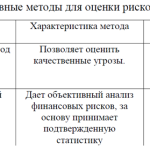

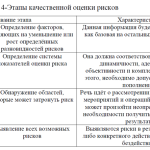

Существует достаточно много разновидностей финансовых рисков. Их классифицируют по разным признакам. Например, характерным объектам, группе исследуемых инструментов, источникам появления, последствиям финансового плана, возможности страховки и другим. Наиболее известными финансовыми рисками являются: инфляционный риск, кредитный риск, валютный риск, налоговый риск, инвестиционный риск и другие финансовые риски. Рассмотрим кратко их характеристику.

1)Инфляционный риск. Инфляционные риски относятся к той разновидности финансовых рисков, которые могут повлиять на обесценивание текущей стоимости капитала. Кроме этого, иногда затрагиваются доходы фирмы, которые ожидаются после проведения каких-либо финансовых сделок. Инфляционный риск означает, что существует вероятность того, что инфляция подорвет эффективность инвестиций, стоимость актива или покупательную способность доходов. Необходимо разделять 2 вида доходности: реальную – доходность с учетом инфляции; номинальную – без учета инфляции.

Инфляция- это уменьшение покупательной способности денег в течение определенного периода времени. Соответственно, резкое изменение инфляции создает инфляционный риск, в результате чего, прибыль с инвестиции может быть меньше чем прогнозировалось инвестором. Инфляционный риск отличается постоянным характером и не исчезает в ходе проведения любых финансовых операций компании в условиях инфляционной экономики. [11]

В настоящее время, в конце 2022 года ни у кого в мире не осталось сомнений относительно постоянного характера инфляции, рост которой начался еще во второй половине 2021 года. Хотя пока сложно сказать наверняка, насколько на это повлияла слишком продолжительная смягчающая денежно-кредитная политика во время пандемии, а насколько – новые факторы, возникшие с началом российско-украинского конфликта. В любом случае большинство центральных банков развитых стран начало активную борьбу с инфляцией, в том числе с помощью количественного ужесточения. Существенная же часть центробанков развивающихся государств начала ужесточать денежно-кредитную политику еще раньше.

Возможно, что мировая экономика переходит к режиму высокой инфляции – ситуации, в которой рост цен на одни товары тянет за собой рост цен на другие товары, в таком режиме инфляция самоусиливается. Говорят и о возможной стагфляции – высокой инфляции в условиях экономического спада. Выбор монетарной политики в такой ситуации становится ювелирной задачей, а экономического консенсуса по конкретным действиям нет – некоторые экономисты дают более пессимистичные прогнозы, другие более оптимистичны.

Хорошо видны параллели с кризисом 1970-х годов – высокая инфляция при экономическом спаде после проведения «политики дешевых денег» в комбинации с высокими государственными расходами, триггером для кото- рой становится энергетический кризис. Однако существуют и отличия сегодняшней ситуации от той, что была тогда – центральные банки более опытны и сфокусированы на борьбе с инфляцией, а фундаментальные дезинфляционные факторы, такие как технологический прогресс и старение населения, продолжают действовать. [12]

Опасность высокой инфляции и стагфляции для российской экономики значительно ниже, здесь сказывается общее снижение экономической активности в России, крепкий курс национальной валюты и ужесточающая монетарная политика Банка России. По данным на 2022 год (Приложение 1), инфляция в России составляет 12,6%, тогда как плановый показатель инфляции по данным ЦБ РФ должен удерживаться на уровне 4,0% в год, рисунок 1. [12]

Примерно в пределах 10-12% уровень инфляции наблюдается в Чили, Великобритании, ЕС. Самый высокий показатель инфляции в Турции и составляет 85,51%, рисунок 1. [12]

2) Кредитный риск. Кредитный риск возникает в случае, когда повышается вероятность того, что участники соглашения в будущем не смогут вернуть в долг целиком или его часть. В данном случае возникает 2 разновидности кредитных рисков: банковский; торговый. Последний может возникнуть в ходе финансовой предпринимательской деятельности организации, когда она будет предоставлять потребительский или товарный кредит своим покупателям. Со стороны поставщика товаров, данный риск означает, что клиент будет неспособен оплатить товар в соответствии с ранее подписанным договором. Со стороны клиента, риски могут возникнуть в случае, если у поставщика возникнут проблемы с логистикой, и он не сможет вовремя поставить приобретённый товар.

Чем выше срок и сумма кредита, тем выше уровень кредитного риска. Данная разновидность риска сохраняется на весь период кредитования, но при этом, его уровень может меняться в зависимости от срока кредитования. Потенциальный убыток, это вся переданная в кредит сумма независимо от разновидности кредитного риска. Но, по факту, возможные убытки зачастую оказываются меньше данной суммы. Кредитный риск часто возникает на фоне следующих причин: падение спроса на продукцию, которую производит предприятие; форс-мажорные обстоятельства; невыполнение каких-либо долговых обязательств перед партнёрами; трансформация активов организации.

В настоящее время общая сумма задолженности по кредитам на межбанковском рынке в России составила 12,6 трлн. руб., это выше чем годом ранее на 12,5% и в разы превышает значение показателя 2013 года, рисунок 2. В рамках данной работы крайне сложно рассмотреть другие показатели задолженности, одно можно сказать, что в кризисных условиях хозяйствования, риск невозврата кредита является достаточно высоким.

3) Валютный риск. Данный риск возникает на фоне неблагоприятных долгосрочных или краткосрочных колебаний курса валют на международном рынке. Валютные риски имеют несколько подвидов. Трансляционный риск может возникнуть в процессе консолидации счетов, но только в случае с иностранными организациями, а именно их финансовыми отчетами.

Эта разновидность рисков характеризуется бухгалтерским эффектом, но при этом, практически не отражает валютные риски при проведении операций, сопровождающихся заключением договоров. В связи с этим, зачастую, всё внимание приходится на операционные валютные риски, так как они не отражают то, как изменения влияют на валютный курс и в последствии на будущие доходы организации.

Валютный операционный риск возникает на фоне таких операций, которые сопровождаются денежными переводами или получением платежей в иностранной валюте в процессе заключения сделки. Именно этот риск может через некоторое время повлиять на сокращение реальной суммы дохода, если сравнивать с предварительными расчетами.

Валютный экономический риск означает вероятность сокращения прибыли или возможность получить её, но только в случае изменения валютного курса в пользу компании. Данная разновидность рисков для организации состоит в том, что стоимость её ценных бумаг, а также пассивов может меняться как в положительную, так и в негативную сторону на фоне колебаний валютного курса.

Эти риски характеризуется долговременным течением и имеют непосредственное отношение к тому, что компания производит издержки в одной валюте, а прибыль поступает в другой. Поэтому, при любых изменениях валютного курса существует вероятность изменения финансового положения организации.

Также существуют подвиды экономического валютного риска – прямой и косвенный. Последний возникает при возникновении вероятности потери части ценовой конкуренции, если сравнивать с зарубежными компаниями. Прямой экономический риск может возникнуть при проведении каких-либо операций, запланированных на будущие периоды деятельности организации.

4) Налоговый риск. Данная разновидность рисков допускается в случае возникновения вероятности потерь на фоне конъюнктурных изменений налогового законодательства. То же самое может произойти при наличии ошибок, которые допущены специалистами компании в процессе исчисления налоговых платежей. Это означает, что налоговый риск можно одновременно относить к группе внутренних и внешних финансовых рисков. Налоговый риск объединяет в себе следующее: а)вероятность убытков на фоне принятия таких решений со стороны налоговой службы, которые понизят налоговое преимущество организации(например, отмена налоговых льгот); б) вероятность дополнительных выплат в бюджет при незапланированном повышении налоговой ставки; в) возможные потери на фоне налоговых ошибок, которые допустили работники бухгалтерии; г) увеличение суммы задолженности по отчислениям в бюджет (на компанию могут быть наложены штрафные санкции, арест счетов и др.).

5) Инвестиционный риск. Инвестиционный риск возникает при вероятности потерять доход в процессе осуществления инвестиционной деятельности компании. Учитывая возможные разновидности данной деятельности, можно выделить два типа инвестиционных рисков – территориального и финансового инвестирования. Кроме этого, данную разновидность рисков классифицируют по уровню оценки и причинам возникновения с учётом возможных финансовых потерь. По уровню оценки, риски делятся на: отраслевые; положение конкретного инвестора; общегосударственные; на уровне организации. Общий экономический или общегосударственный риск характеризуется экономическим и политическим положением в государстве, внутри которого ведет свою деятельность организация-эмитент. Эта разновидность рисков определена внутренней предпринимательской обстановкой, которая создана в регионе или государстве в целом.

Говоря об отраслевом риске, его оценивают в процессе индустриального анализа. После получения результатов, можно будет сделать первые выводы о возможном риске, который ложится на плечи инвестора, вкладывающего свои средства в какие-либо инвестиционные проекты. На уровне организации риск оценивают посредством экспертного анализа финансовой стойкости фирмы. Это происходит следующим образом:

а)эксперты занимаются расчётом основных финансовых коэффициентов и строят выводы, опираясь на финансовое состояние организации; б) оценивается характер и масштаб деятельности компании; в)производится анализ уровня менеджмента и производства, берется во внимание репутация фирмы; г)определяется основное направление деятельности (объём производства, прибыль, издержки, количество продаж и изменение данных показателей в ближайшее время).

Риски, которые связаны с индивидуальным положением инвестора, можно анализировать следующим образом: рыночная позиция конкретной акции – объём выпуска, история обращения на рынке, популярность и последующие выпуски; права, которые предоставлены инвестору, периодичность выплат, приоритетность требований со стороны инвестора, а также право голоса при необходимости решить вопросы, касательно инвестиционной стратегии.

Когда будет проведён комплексный анализ, можно сделать первые выводы об инвестиционной привлекательности актива. Также необходимо сравнить его с другими разновидностями объектов для вложений. Но, данный анализ спровоцирует достаточно большие затраты и потребует много времени. Поэтому, его производят далеко не всегда, а только при необходимости решить какие-либо стратегические задачи, требующие вливания средств в потенциально привлекательные активы.

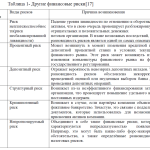

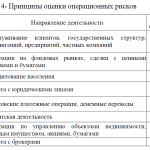

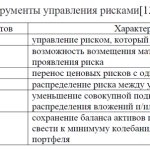

6) Другие финансовые риски. Кроме вышеперечисленных финансовых рисков, существует ряд других, не менее опасных, а именно: риск неплатежеспособности, процентный риск, депозитный риск, структурный риск, криминогенный риск, таблица 1.

Таблица 1- Другие финансовые риски[17]

| № п/п | Виды рисков | Причина возникновения |

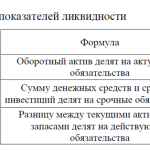

| 1 | Риск неплатежеспособности(риск несбалансированной ликвидности) | Падение уровня ликвидности по отношению к оборотным активам, что в свою очередь провоцирует разблокировку отрицательных и положительных денежных потоков организации. В плане возможных последствий, эта разновидность рисков является одной из самых опасных. |

| 2 | Процентный риск | Может возникнуть в момент изменения кредитной или депозитной процентной ставки в условиях текущего финансового рынка. Этот риск может возникнуть из-за изменения конъюнктуры финансового рынка на фоне государственного регулирования. |

| 3 | Депозитный риск | Отражает вероятность невозврата депозитных вкладов. Эта разновидность рисков обусловлена некорректно проведенной оценкой или неудачным выбором банка для проведения депозитных операций. |

| 4 | Структурный риск | Возникает из-за неэффективного финансирования затрат организации, что провоцирует повышение удельного веса постоянных издержек. |

| 5 | Криминогенный риск | Возникает в случае, если партнёры компании объявляют фиктивное банкротство. Зачастую, это связано с подделкой документов, которые использовались для незаконного присвоения активов компании. |

| 6 | Непрогнозируемый риск |

Объединяют в себе такие финансовые риски, которые характеризуются непредсказуемостью появления. Например, это могут быть какие-либо форс-мажорные обстоятельства, а также определённые разновидности налоговых рисков.

|

Таким образом, выше было дано понятие финансовым рискам и их классификация. Для того, чтобы рассмотреть подходы и методы оценки финансовых рисков организации, перейдем к следующему параграфу исследования.

выше было дано понятие финансовым рискам и их классификация. Для того, чтобы рассмотреть подходы и методы оценки финансовых рисков организации, перейдем к следующему параграфу исследования.

Приложение 1.Номинальные и реальные ключевые ставки в 2021 и 2022 году