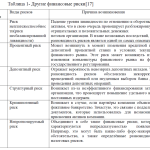

Рассмотрим подходы к оценке финансовых рисков.

Выделяют три базовых группы подходов к оценке финансовых угроз: оценка возможности появления, оценка вероятного убытка, комбинированный принцип подхода , таблица 2.

Выделяют три базовых группы подходов к оценке финансовых угроз: оценка возможности появления, оценка вероятного убытка, комбинированный принцип подхода , таблица 2.Таблица 2- Базовые группы подходов к оценке финансовых угроз

| № п/п | Группы подходов | Характеристика |

| 1 | Оценка возможности появления | Риск экономических потерь как вероятность развития неблагоприятных обстоятельств, которые влекут денежный ущерб, неприятные последствия, урон; |

| 2 | Оценка вероятного убытка | На фоне тех или иных обстоятельств -финансовая угроза как абсолютная величина ущерба вероятного негативного сценария развития событий; |

| 3 | Комбинированный принцип подхода | Оценка угрозы как возможность формирования, так и величины потерь. |

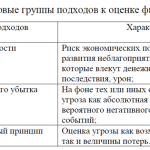

Самый распространенный вариант оценки – комбинированный. Метод позволяет определить: шансы возникновения экономической угрозы; дать прогноз, каким будет вероятный ущерб для экономической стабильности предприятия в денежном эквиваленте. Все операции, которые связаны с деньгами, потенциально находятся в зоне риска. Мало знать финансовые риски- нужно уметь ими управлять. Оценить масштаб угрозы экономической стабильности предприятия можно двумя методами: качественный и количественный, таблица 3.

оценки – комбинированный. Метод позволяет определить: шансы возникновения экономической угрозы; дать прогноз, каким будет вероятный ущерб для экономической стабильности предприятия в денежном эквиваленте. Все операции, которые связаны с деньгами, потенциально находятся в зоне риска. Мало знать финансовые риски- нужно уметь ими управлять. Оценить масштаб угрозы экономической стабильности предприятия можно двумя методами: качественный и количественный, таблица 3.

Качественный метод включает в себя ещё один подход – методологический. В качестве источников информации, которая необходима для тщательного анализа финансовых рисков может использоваться следующее: себестоимость продукции, выпускаемой на производстве; бухгалтерские отчёты; финансово производительный план организации; для оценки юридических и деловых рисков используются данные из контрактов и договоров; карта технологических потоков (необходима для оценки технико-производственных рисков).

Таблица 3- Основные методы для оценки рисков предприятия

| № п/п | Виды методов | Характеристика метода | Недостаток метода |

| 1 | Качественный метод | Позволяет оценить качественные угрозы. | Результат оценки является субъективным и представляет следствие экспертного мнения |

| 2 | Количественный метод | Дает объективный анализ финансовых рисков, за основу принимает подтвержденную статистику |

Формализовать количественно финансовые угрозы достаточно сложно.

|

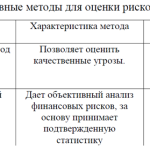

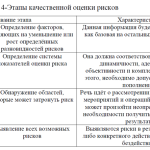

Качественную оценку  рисков проводят в несколько этапов, а именно: определение факторов, влияющих на уменьшение или рост определённых разновидностей рисков; определение системы показателей оценки риска; обнаружение областей, которые может затронуть риск; выявление всех возможных рисков, таблица 4.[17]

рисков проводят в несколько этапов, а именно: определение факторов, влияющих на уменьшение или рост определённых разновидностей рисков; определение системы показателей оценки риска; обнаружение областей, которые может затронуть риск; выявление всех возможных рисков, таблица 4.[17]

Таблица 4-Этапы качественной оценки рисков

| Этапы | Название этапа | Характеристика |

| 1 этап | Определение факторов, влияющих на уменьшение или рост определённых разновидностей рисков | Данная информация будет использоваться как базовая на остальных этапах оценки. |

| 2 этап | Определение системы показателей оценки риска | Она должна соответствовать требованиям динамичности, адекватности, объективности и комплексности. Кроме этого, необходимо допускать развитие и пополнение. |

| 3 этап | Обнаружение областей, которые может затронуть риск | Речь идёт о рассмотрении всех видов работ, мероприятий и операций, в ходе которых может произойти неопределенность при необходимости получить положительный результат. |

| 4 этап | Выявление всех возможных рисков | Выявляются риски в результате какого-либо конкретного действия или наоборот, бездействия. |

В процессе проведения всех этапов оценки, особое внимание следует уделить анализу полученной информации. Также стоит помнить об определении факторов риска, которые в дальнейшем следует распределить по конкретным признакам и критериям, например, по источникам возникновения, воздействию на риск или степени управляемости.

всех этапов оценки, особое внимание следует уделить анализу полученной информации. Также стоит помнить об определении факторов риска, которые в дальнейшем следует распределить по конкретным признакам и критериям, например, по источникам возникновения, воздействию на риск или степени управляемости.

Если речь идёт о количественном анализе, здесь происходит вычисление числовых значений величин ряда рисков. Кроме этого, специалисты пытаются определить возможные убытки и сделать стоимостную оценку, опираясь на проявления риска. Последняя стадия количественной оценки, это разработка программ, позволяющих подавить возможные риски. Сюда же относится определение примерной суммы расходов на антирисковые мероприятия. Рассмотрим более подробно количественные способы оценки всех видов рисков.

1)Оценка кредитных рисков. Кредитные угрозы – самый распространенный вид рисков предприятия. Представляет собой материальную несостоятельность. Проявляется в невозможности погасить долг в полном объеме – тело кредита и проценты по договору. Заключительный этап негативного воздействия рисков – банкротство должника. Состоятельность компании платить по счетам трактуют как кредитоспособность. Для объективной оценки кредитных угроз среди других методов чаще используют эконометрическую версию Альтмана.

Система определяет риск падения кредитоспособности, наступит ли банкротство (1):

Z = 1,2 х K1 + 1,4 х К2 + 3,3 х К3 + 0,6 х К4 + К5 (1).

Значения символов:

Z – коэффициент кредитных рисков;

К1 – собственные средства которые введены в оборот/сумма ценных активов;

К2 – чистый доход/ сумма ценных активов;

К3 – доход от уплаты налогов и погашения процентных ставок/ сумма активов;

К4 – стоимость акций на рынке ценных бумаг/заемные средства;

К5 – прибыль/сумма активов.

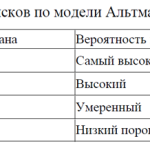

Чтобы оценить кредитную угрозу, нужно сравнить полученный результат с порогами риска. Рассмотрим их в таблице 3.

Таблица 3- Оценка рисков по модели Альтмана

| № п/п | Коэффициент Альтмана | Вероятность наступления банкротства |

| 1 | менее 1,8 | Самый высокий риск |

| 2 | диапазон 1,81 — 2,7 | Высокий |

| 3 | диапазон 2,8 -2,9 | Умеренный |

| 4 | выше 2,99 | Низкий порог |

Модель Альтмана  используют только для компаний, которые владеют стандартными акциями на рынке ценных бумаг. Это дает возможность точно вычислить К4. Падение кредитоспособности провоцирует совокупную угрозу компании.[4]

используют только для компаний, которые владеют стандартными акциями на рынке ценных бумаг. Это дает возможность точно вычислить К4. Падение кредитоспособности провоцирует совокупную угрозу компании.[4]

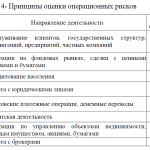

2)Оценка операционных рисков. На примере деятельности банковских учреждений рассмотрим принцип оценки операционных рисков, таблица 4.

Таблица 4- Принципы оценки операционных рисков

| № п/п | Направление деятельности | Показатель отчисления, в % |

| 1 | Обслуживание клиентов, государственных структур, организаций, предприятий, частных компаний | 18 |

| 2 | Операции на фондовых рынках, сделки с ценными активами и бумагами | 18 |

| 3 | Кредитование населения | 12 |

| 4 | Работа с юридическими лицами | 15 |

| 5 | Банковские платежные операции, денежные переводы | 18 |

| 6 | Агентская деятельность | 15 |

| 7 | Операции по управлению объектами недвижимости, ценным имуществом, акциями, бумагами | 12 |

| 8 | Работа с брокерами | 12 |

Данную категорию  угроз рассматривают применительно к крупному банковскому сектору, где 70,0% ошибок – результат некорректной работы сотрудников компании.

угроз рассматривают применительно к крупному банковскому сектору, где 70,0% ошибок – результат некорректной работы сотрудников компании.

3)Оценка рыночных рисков. Коэффициент рыночного риска -это показатель, который отражает снижение цены на активы компании. Явление возникает на фоне внешних факторов микро и макро характера.

Оптимальный метод вычисления рыночного риска – VAR. Для расчета показателя существует формула(2):

VAR = V х К х Ка(2) , где:

V – цена акций компании, которая актуальна на конкретный момент времени;

К – квантиль стабильного распределения прибыльности акций;

Ка – колебания прибыльности ценных активов. Определяет фактор угрозы.

Падение курса цен на акции компании влечет снижение рыночной капитализации, уменьшение стоимости, и, как следствие – инвестиционной стабильности.

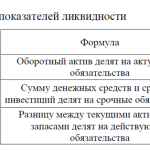

4)Оценка рисков ликвидности. Угроза потери ликвидности- показатель, который позволит судить, насколько готова компания выполнить свои кредитные обязательства и рассчитаться с заемщиками. В экономической практике риск ликвидности называют платежеспособностью. Чтобы оценить порог ликвидности, применяя формулы, которые приведены в таблице 5.

Риск ликвидности характеризует, насколько предприятие способно выплатить долг из всех ликвидных источников.[14]

Выше были рассмотрены методы оценки основных видов рисков. В продолжении темы, опишим, как финансовые риски предприятия влияют на инвестиционную привлекательность.

Таблица 5-Формулы для расчета показателей ликвидности

| № п/п | Показатель ликвидности | Формула | Норматив |

| 1 | Текущая | Оборотный актив делят на актуальные обязательства | менее 2 |

| 2 | Абсолютная | Сумму денежных средств и срочных инвестиций делят на срочные обязательства | менее 0,2 |

| 3 | Быстрая | Разницу между текущими активами и запасами делят на действующие обязательства | в диапазоне от 0,7 до 1 |

Под инвестиционной привлекательностью  понимают комплекс показателей, которые характеризуют экономическое состояние компании. Их увеличение дает возможность вкладывать дополнительный капитал, что автоматически обеспечит подъем технологических мощностей, даст старт инновационным процессам. Стабильная инвестиционная привлекательность позволит наращивать темпы производства, расширять кадровую политику.

понимают комплекс показателей, которые характеризуют экономическое состояние компании. Их увеличение дает возможность вкладывать дополнительный капитал, что автоматически обеспечит подъем технологических мощностей, даст старт инновационным процессам. Стабильная инвестиционная привлекательность позволит наращивать темпы производства, расширять кадровую политику.

Интегрирует порог привлекательности уровень экономической добавленной цены. Он определяет абсолютный рост операционного дохода в сравнении с ценой капитальных вложений. Указанный критерий рекомендовано считать основным показателем в концепции стратегического управления любым предприятием – в системе ценового маневра.

Для вычисления экономической добавленной стоимости применяют следующую формулу (3):

EVA = NOPAT – WACC х CE (3), где:

NOPAT – доход от экономических операций. Речь идет о сумме, которая остается после погашения налогов. Процентные платежи в прибыль не входят;

WACC – коэффициент средневзвешенной цены оборота капитала предприятия. Его определяют как норму прибыли, которую ее должен получить владелец на личные вливания и средства, привлеченные сторонними вкладчиками;

CE – израсходованные средства. Показатель приравнивается к сумме оборотных вложений и постоянного капитала, который участвует в функционировании предприятия.

EVA – коэффициент экономической добавленной цены. Показывает уровень инвестиционной стабильности предприятия. [4]

Снижение порога финансовой угрозы деятельности компании дает возможность снизить размер заемных вливаний в предприятие. Результат – изменение процентной ставки по кредиту и увеличение инвестиционной стабильности. Чтобы контролировать экономическую стабильность предприятия, необходимо уметь не только  определять, но и измерять финансовые риски. Понятие является комплексным, объективный анализ и оценка потенциальных угроз дает возможность разработать стратегию, с помощью которой получится исключить или минимизировать риски. Для того, чтобы рассмотреть инструменты, способы и методы управления рисками в организации, перейдем к следующему параграфу исследования.

определять, но и измерять финансовые риски. Понятие является комплексным, объективный анализ и оценка потенциальных угроз дает возможность разработать стратегию, с помощью которой получится исключить или минимизировать риски. Для того, чтобы рассмотреть инструменты, способы и методы управления рисками в организации, перейдем к следующему параграфу исследования.

Отчет по практике на заказ без посредников