ВВЕДЕНИЕ

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ В КОММЕРЧЕСКИХ БАНКАХ РОССИЙСКОЙ ФЕДЕРАЦИИ

1.1 Долгосрочное кредитование юридических лиц: виды кредитов и нормативно-правовое регулирование в России

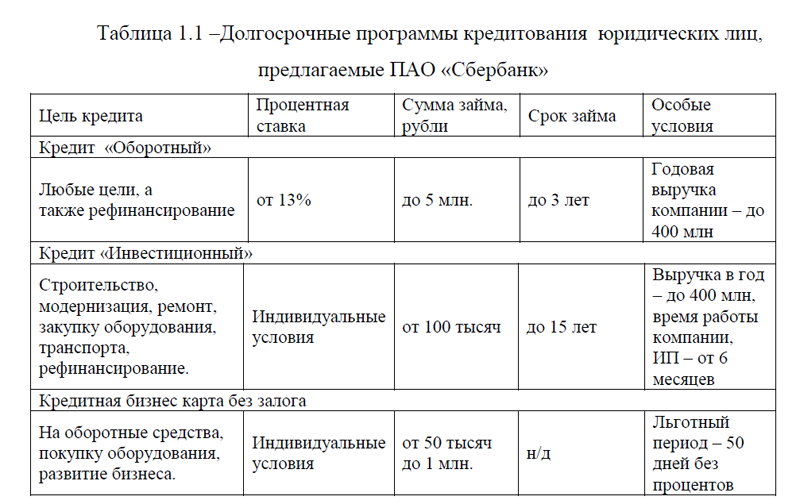

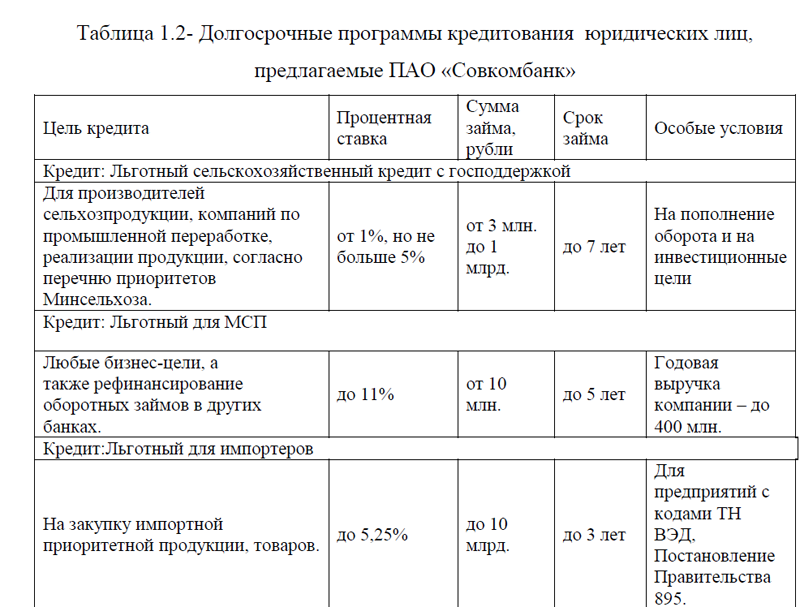

1.2 Анализ рынка кредитования юридических лиц в России

ГЛАВА 2 ОЦЕНКА СИСТЕМЫ КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ В КОММЕРЧЕСКОМ БАНКЕ ПАО «ПРОМСВЯЗЬБАНК»

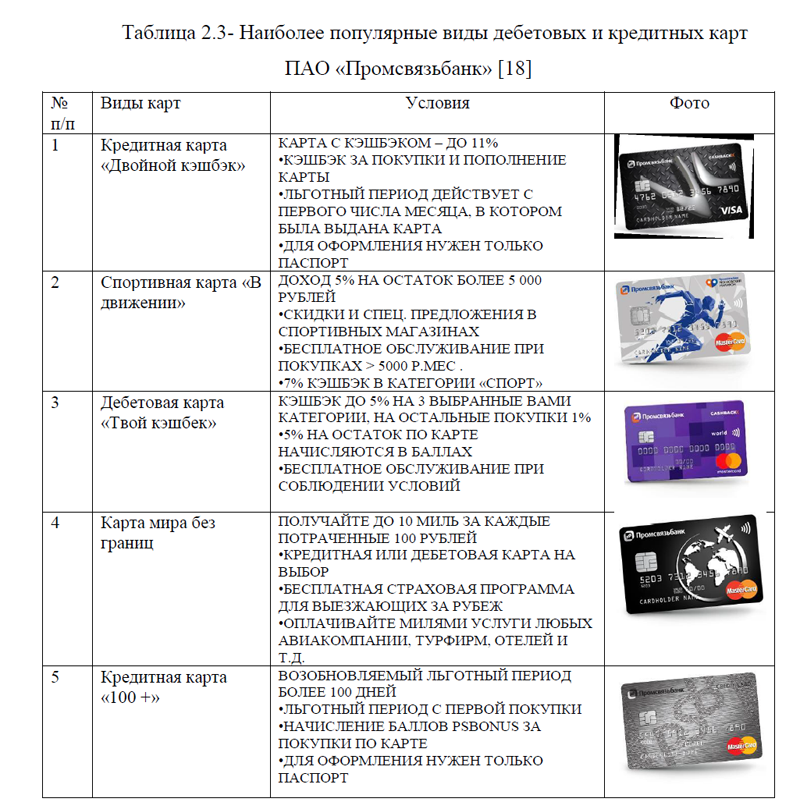

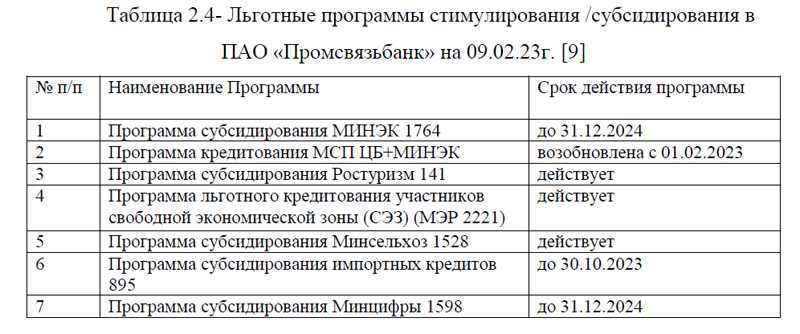

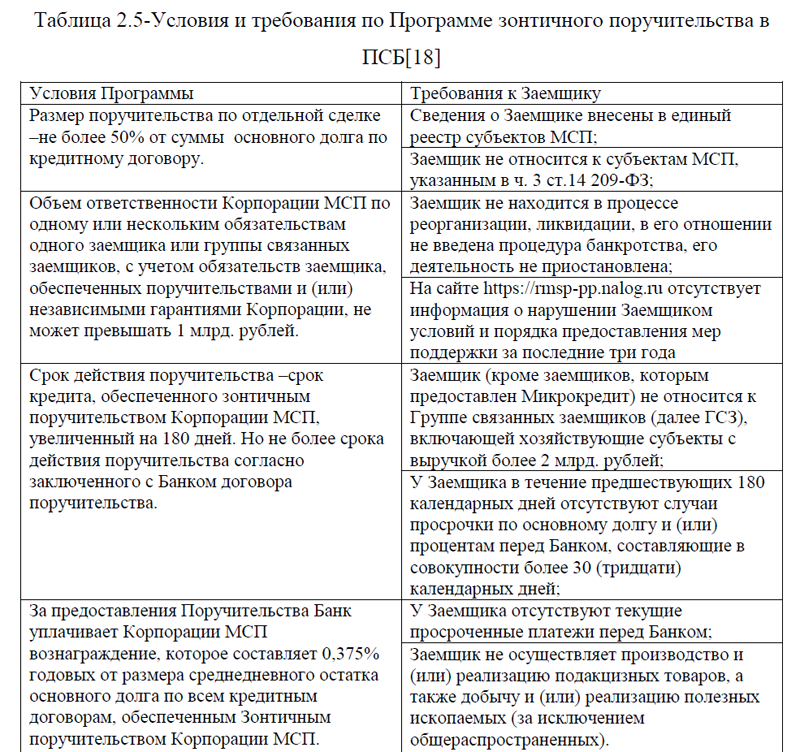

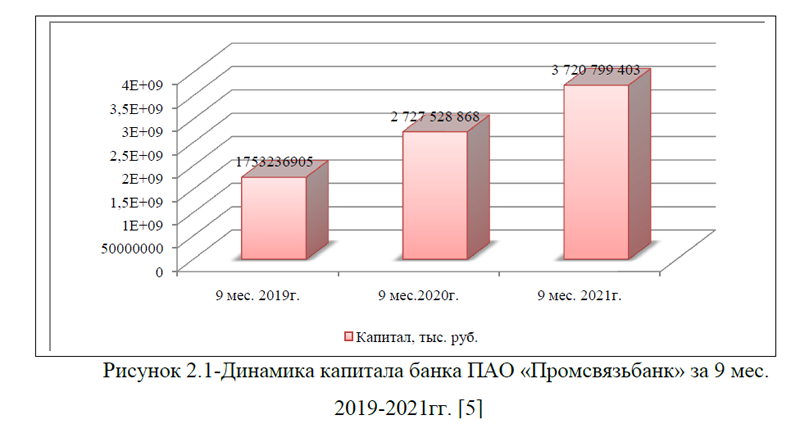

2.1 Общая организационно-экономическая характеристика коммерческого банка ПАО «Промсвязьбанк»

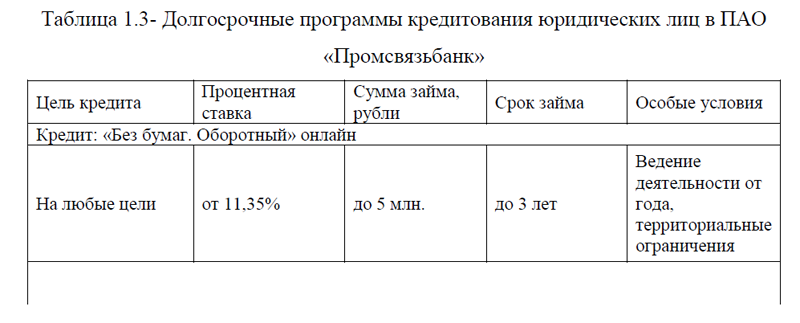

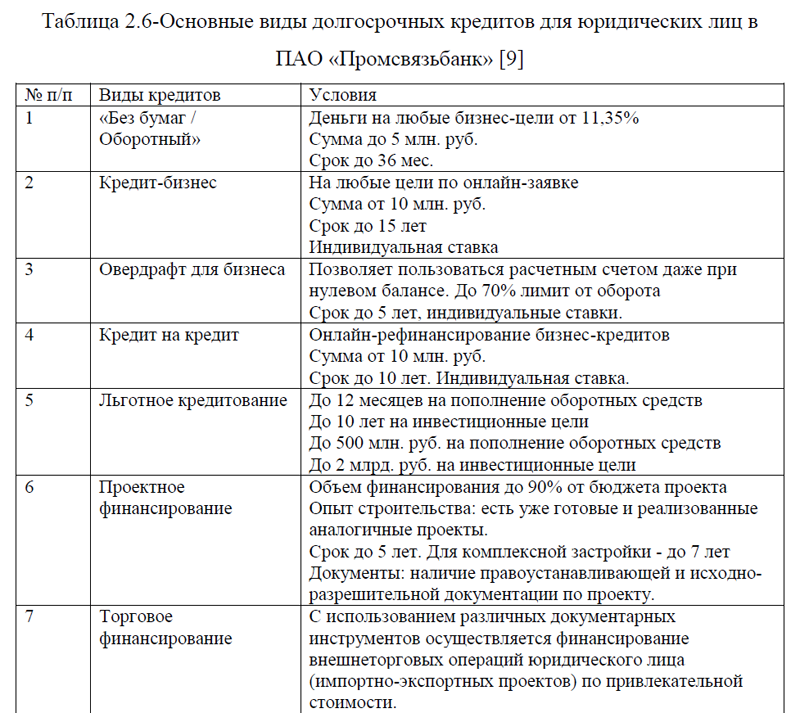

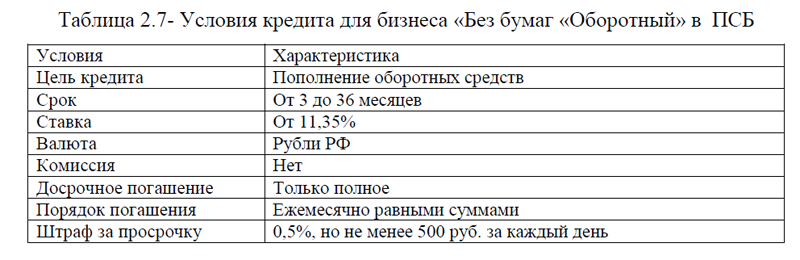

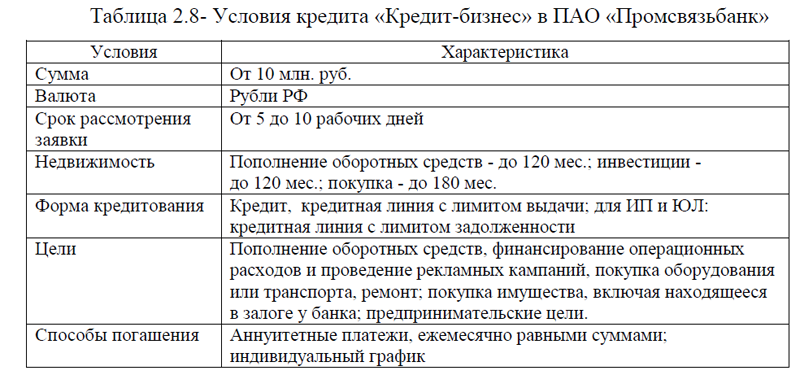

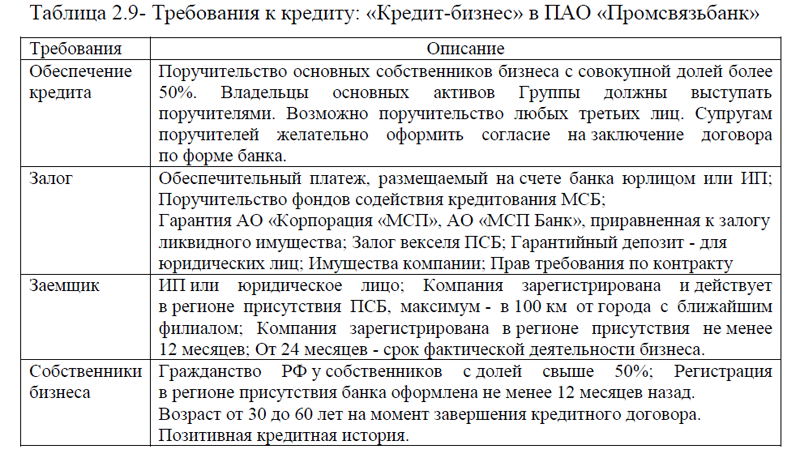

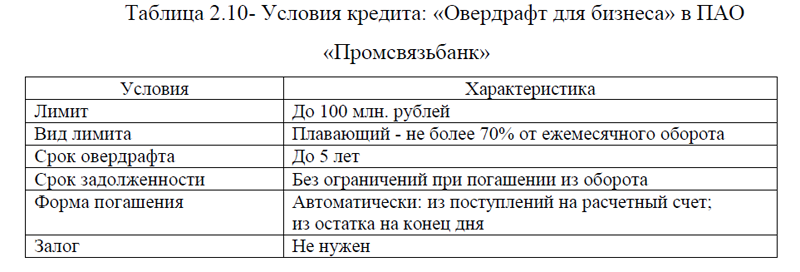

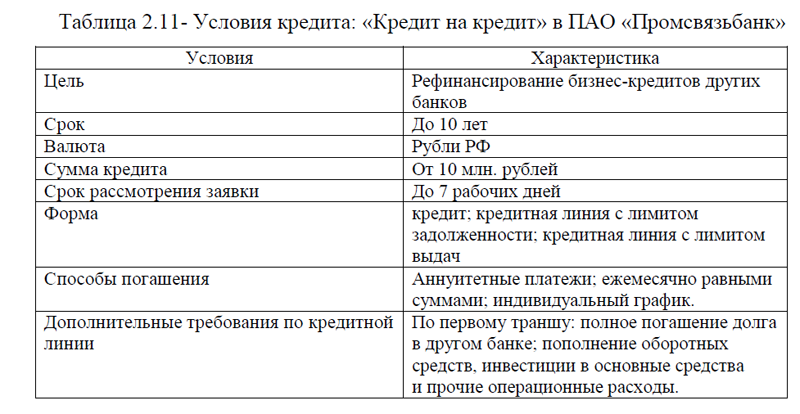

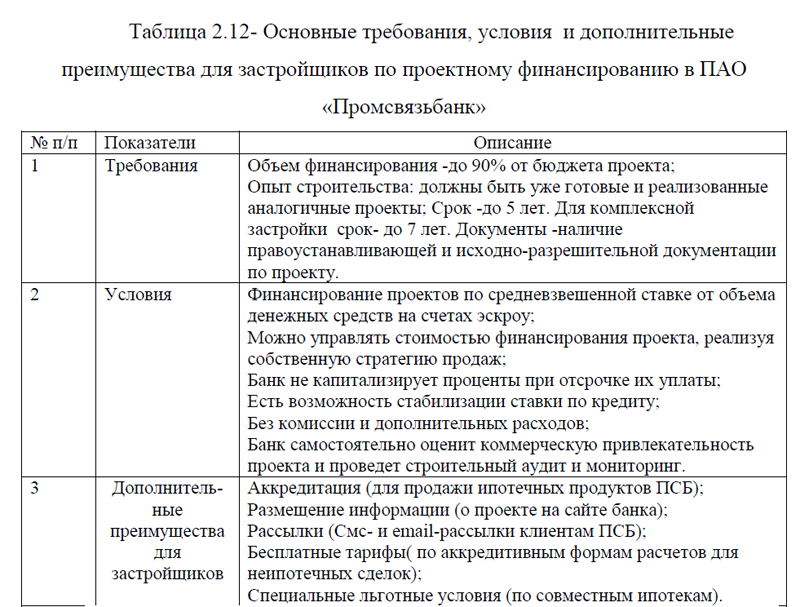

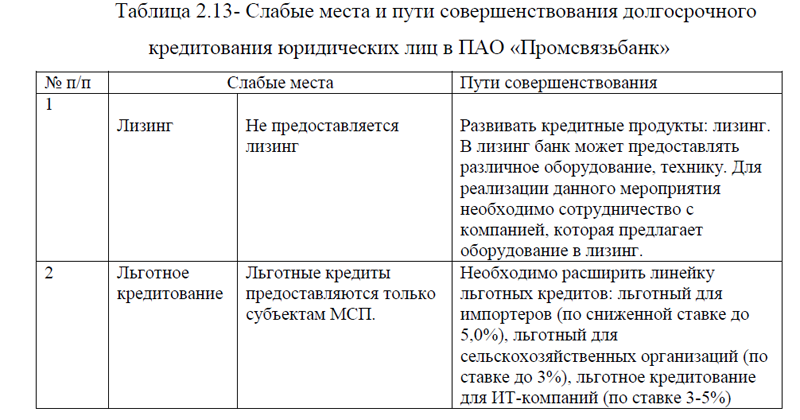

2.2 Анализ организации долгосрочного кредитования юридических лиц и пути его совершенствования в коммерческом банке ПАО «Промсвязьбанк»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ЗАКЛЮЧЕНИЕ

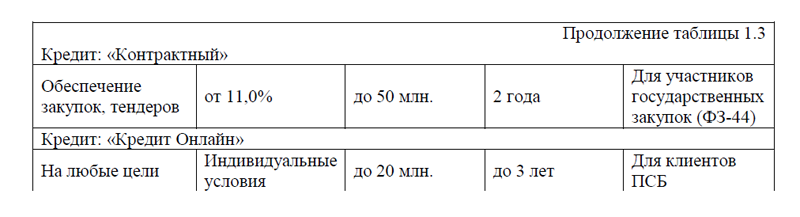

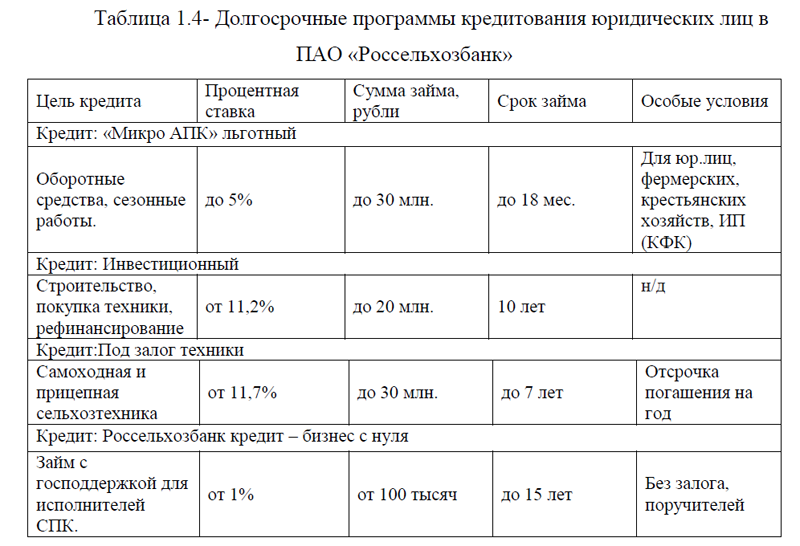

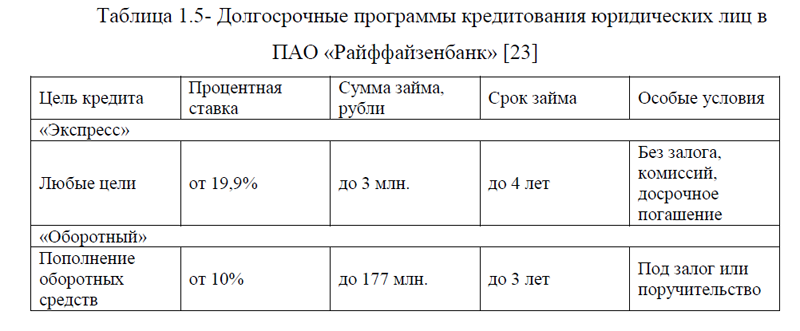

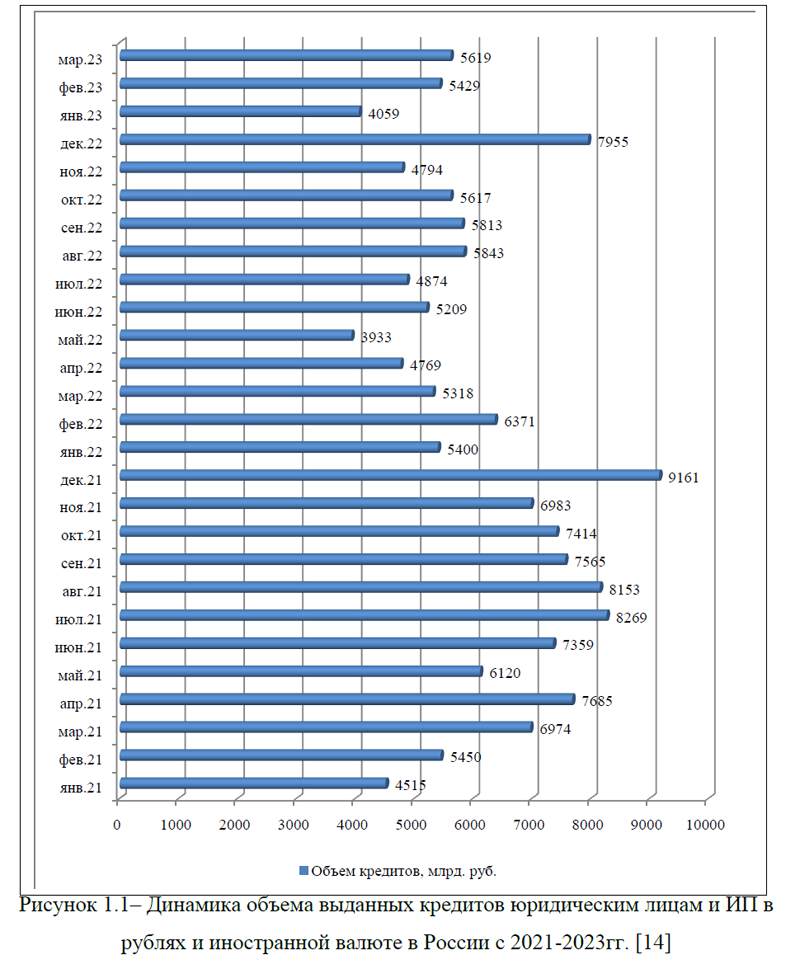

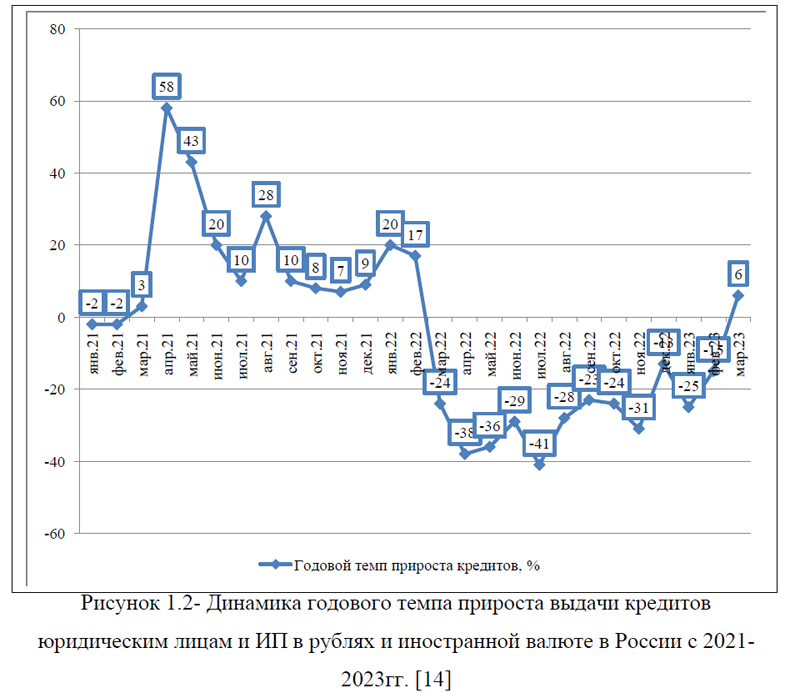

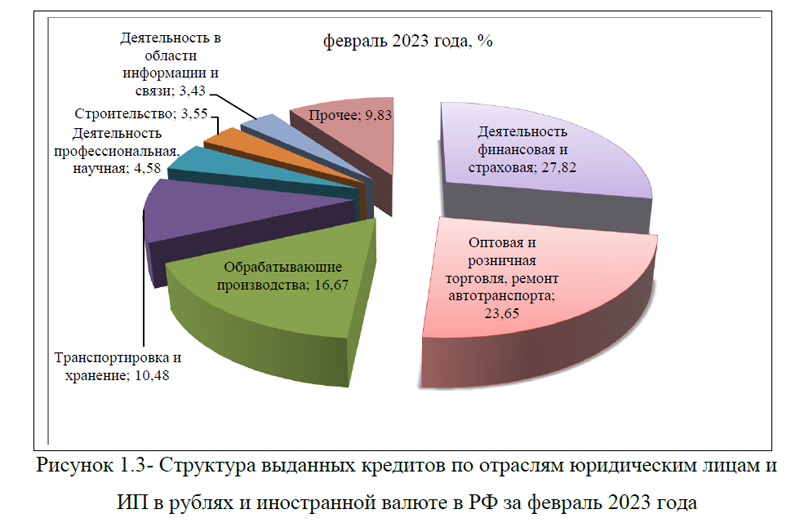

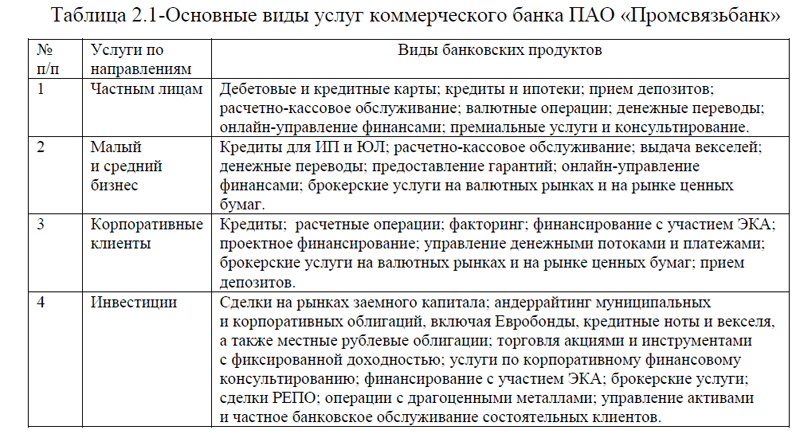

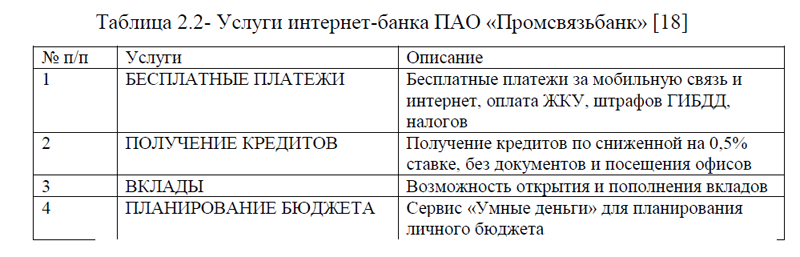

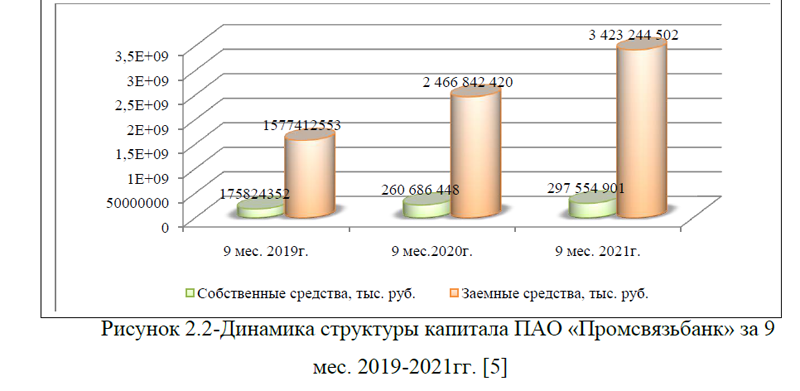

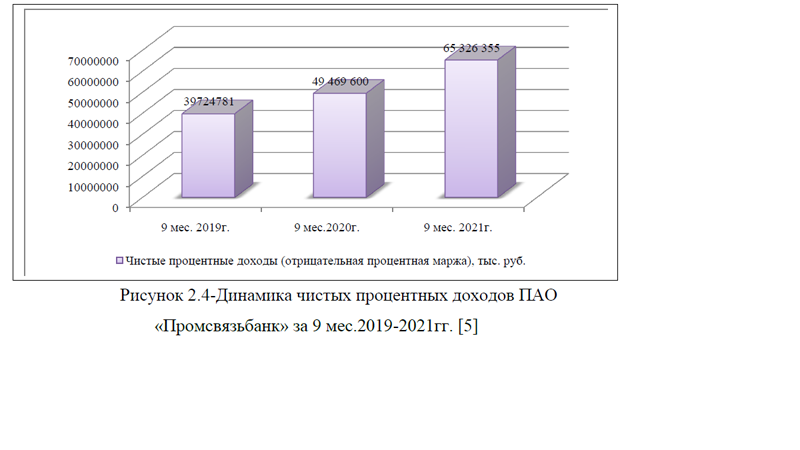

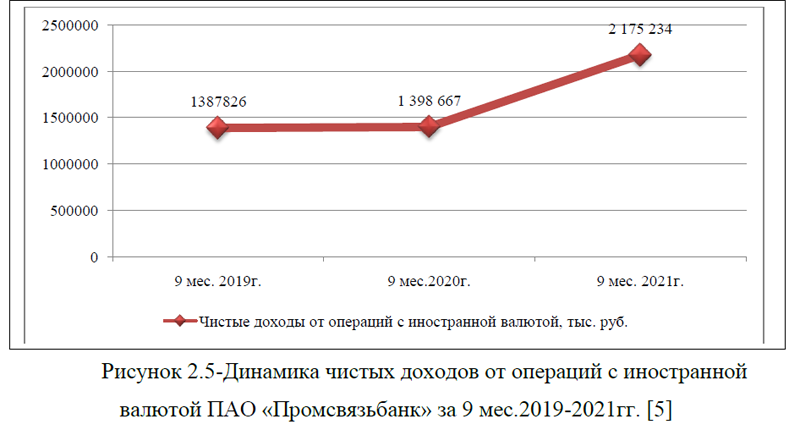

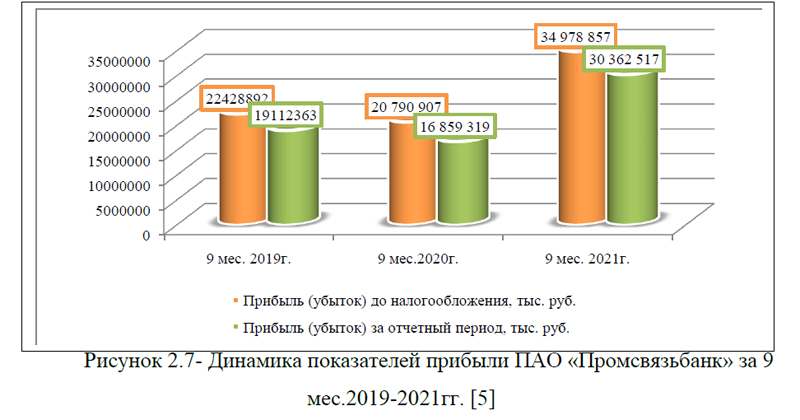

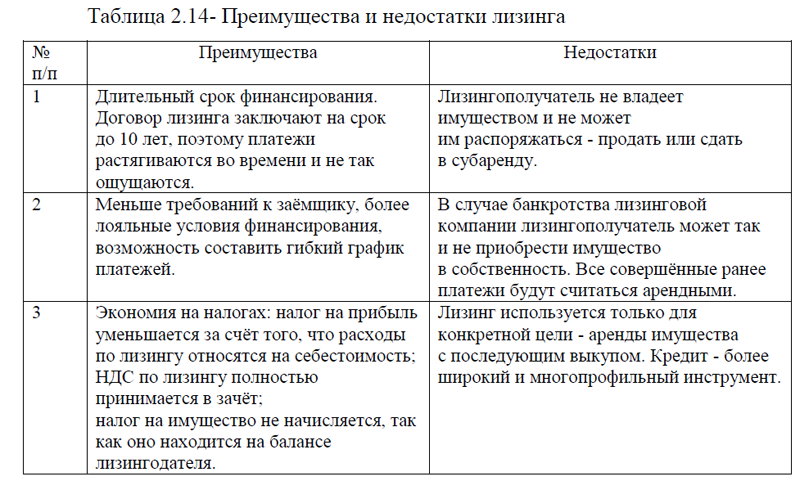

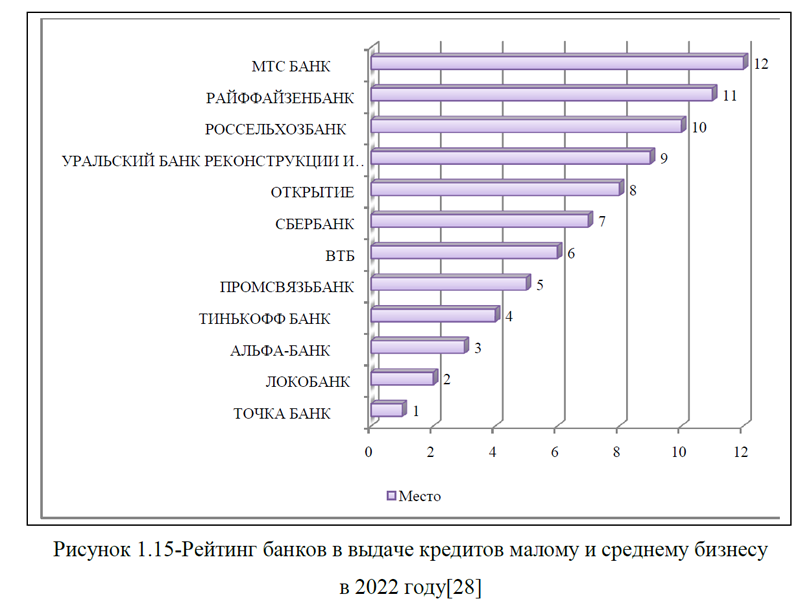

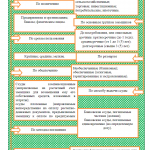

Кредитование юридических лиц предусматривает кредиты компаниям и организациям сроком более 1 года. Наиболее популярными долгосрочными кредитами для ЮЛ являются: кредитные линии, которые открывают на основании подтверждений оборотов на расчетном счете; залоговые кредиты для приобретения недвижимости и оборудования; целевые кредиты, которые можно использовать для инвестиций в проекты государства или других предприятий, лизинг и другие. При этом, методами кредитования юридических лиц являются: целевое и нецелевое кредитование. Проведенный анализ рынка кредитования юридических лиц в России с 2020-2023гг. показал, что начиная с марта 2022 года темпы прироста выдачи кредитов юридическим лицам и ИП в рублях и иностранной валюте начали снижаться, только в марте 2023 года произошел прирост данного показателя на 6,0%. Просроченная кредиторская задолженность также снижается с июля 2022 года по март 2023 года. Больше всего кредитов выдается финансовой и страховой деятельности, а также розничной и оптовой торговле, отрасли по ремонту автотранспорта. Плохо возвращают кредиты такие виды деятельности как: финансовая и страховая, обрабатывающие производства. По данным отраслям наблюдается наибольшая доля просроченной задолженности. В связи с тем, что в 2023 году ожидаются невысокие темпы роста кредитования юридических лиц в России, каждый коммерческий банк должен уметь предложить наиболее выгодные и удобные условия сотрудничества, с целью увеличения своей доли на рынке кредитования. Для исследования был выбран коммерческий банк ПАО «Промсвязь- банк». Банк работает с 1995 г., в настоящее время ПСБ -это универсальный, системно значимый банк, предоставляющий все виды банковских услуг, реализующий гособоронзаказ и сопровождающий крупные госконтракты. Основными видами услуг банка являются: услуги частным лицам, малому и среднему бизнесу, корпоративным клиентам и инвестиционное финансирование. Коммерческий банк ПАО «Промсвязьбанк» занимает 4 место среди российских банков по величине кредитного портфеля МСБ, имеет более 150 Наград и премий по результатам форумов. В настоящее время в банке обслуживаются: 200 000 юридических лиц, 2,5 млн. физических лиц, 10 000 корпоративных клиентов. Всего в банке насчитывается 200000 филиалов по всей стране и на Байконуре; 8000 банкоматов и 200 терминалов самообслуживания. Проведенный анализ финансовых показателей ПАО «Промсвязьбанк» за трех летний период показал увеличение общей суммы капитала, при этом наибольшую долю занимают заемные средства, что говорит о финансовой зависимости банка. Однако, показатели объемов продаж и прибыли компании ежегодно увеличиваются. Оценка системы кредитования юридических лиц ПАО «Промсвязьбанк» продемонстрировала активное участие банка в сотрудничестве с данной категорий населения. Банк предлагает следующие долгосрочные кредиты для юридических лиц: кредит для бизнеса «Без бумаг «Оборотный», кредит-бизнес, овердрафт для бизнеса, кредит на кредит, льготное кредитование, проектное и торговое финансирование.

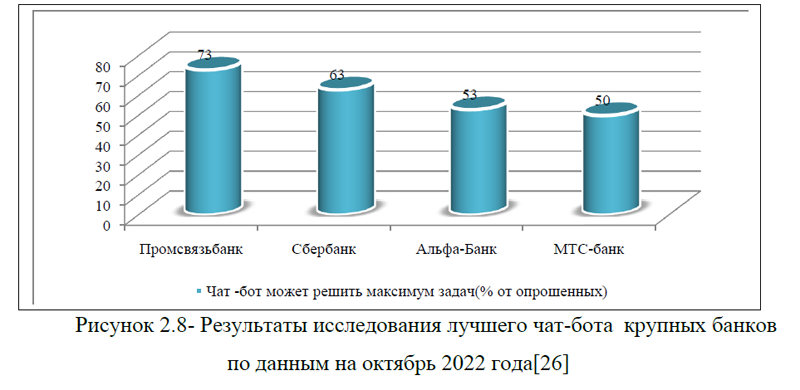

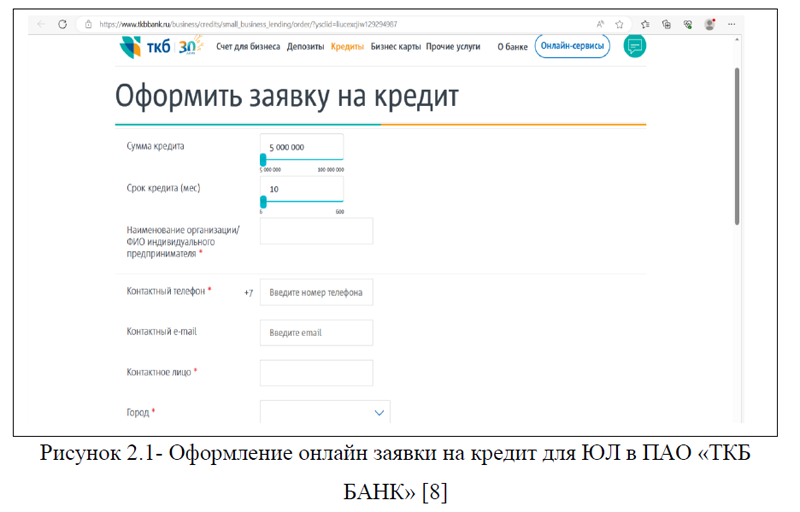

На все рассмотренные виды кредитов можно подать заявку на сайте банка ПАО «Промсвязьбанк». Для работы с юридическими лицами в ПСБ предусмотрен чат-бот. Банк в мессенджерах от ПСБ запустился в начале 2021 года в Telegram и WhatsApp- чтобы предприниматели могли управлять финансами в привычной среде, где ведут коммуникации с клиентами, партнерами и сотрудниками. На текущий момент чат-банк ПСБ предлагает предпринимателям максимум возможностей для управления финансами бизнеса, а также предоставляет возможность оформить предодобренный кредит. Чат бот от ПАО «Промсвязьбанк» является одним из лучших среди лидирующих банков, он позволяет решить максимум задач для юридического лица.

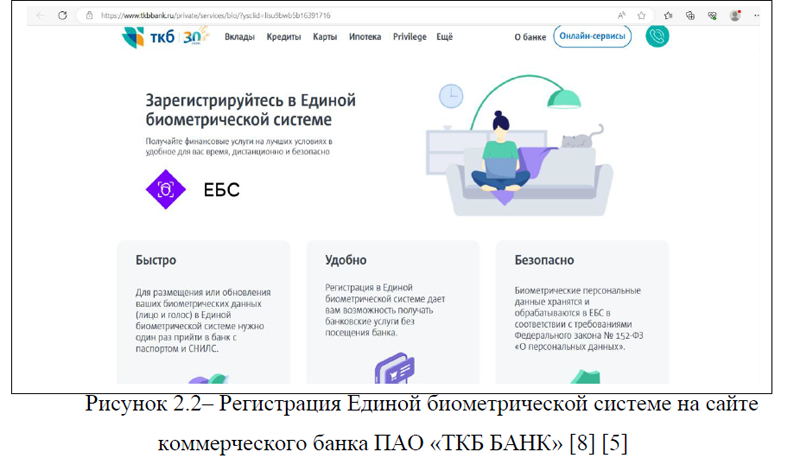

Для выдачи кредитов -онлайн юридическим лицам также применяется биометрическая идентификация. В мобильном банке ПАО «Промсвязьбанк» можно решить практически любые вопросы: от получения справок по счету до оплаты налогов и оформления онлайн-кредита. ПСБ стал вторым банком в России по числу выданных антикризисных кредитов для бизнеса. Это можно объяснить тем, что банк предлагает удобное оформление и быстро принимает решение. Кредиты на сумму до 10 млн. рублей можно получить дистанционно. Несмотря на то, что банк активно сотрудничает с юридическими лицами, тем не менее в системе кредитования этой категории населения были выявлены слабые места и предложены пути решения. В частности, целесообразно совершенствовать систему кредитования юридических лиц по двум направлениям: расширять ассортимент кредитных продуктов по льготному кредитованию и предоставление лизинга. Программу льготного кредитования предлагается увеличивать за счет предоставления кредитов по отраслям и видам деятельности, например: льготный для импортеров (по сниженной ставке до 5,0%), льготный для сельскохозяйственных организаций (по ставке до 3,0%), льготное кредитование для ИТ-компаний (по ставке 3-5,0%). Предложенные рекомендации позволят коммерческому банку привлечь больше потенциальных потребителей и увеличить долю банка на рынке кредитования юридических лиц. В среднесрочной и долгосрочной перспективе банку необходимо постоянно следить за текущей ситуацией на рынке кредитования и своевременно разрабатывать стратегические направления, с целью удовлетворения спроса в долгосрочном кредитовании юридических лиц и роста бизнеса коммерческого банка ПАО «Промсвязьбанк».

ВКР Ипотечное кредитование (2023г)

ВВЕДЕНИЕ

ГЛАВА 1ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОРГАНИЗАЦИИ ИПОТЕЧНОГО ЖИЛИЩНОГО КРЕДИТОВАНИЯ В КОММЕРЧЕСКОМ БАНКЕ

1.1Понятие ипотечного жилищного кредитования и его нормативно-правовое регулирование в России

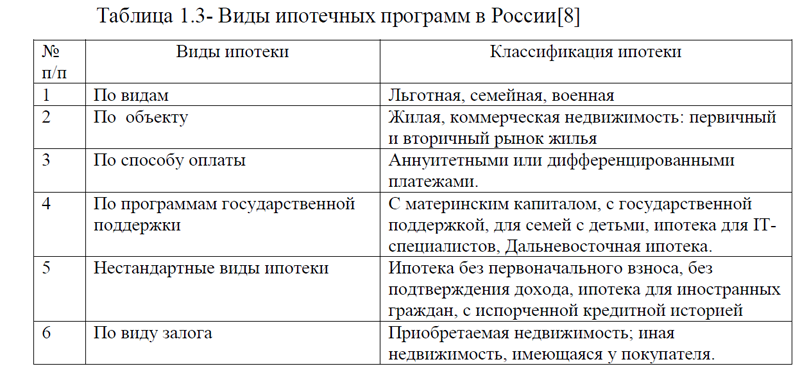

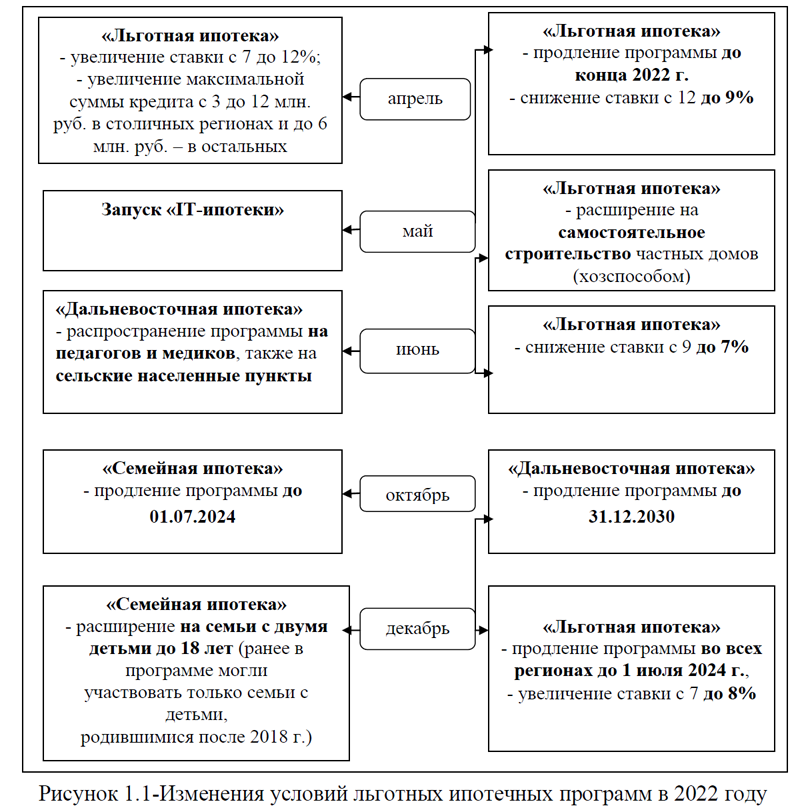

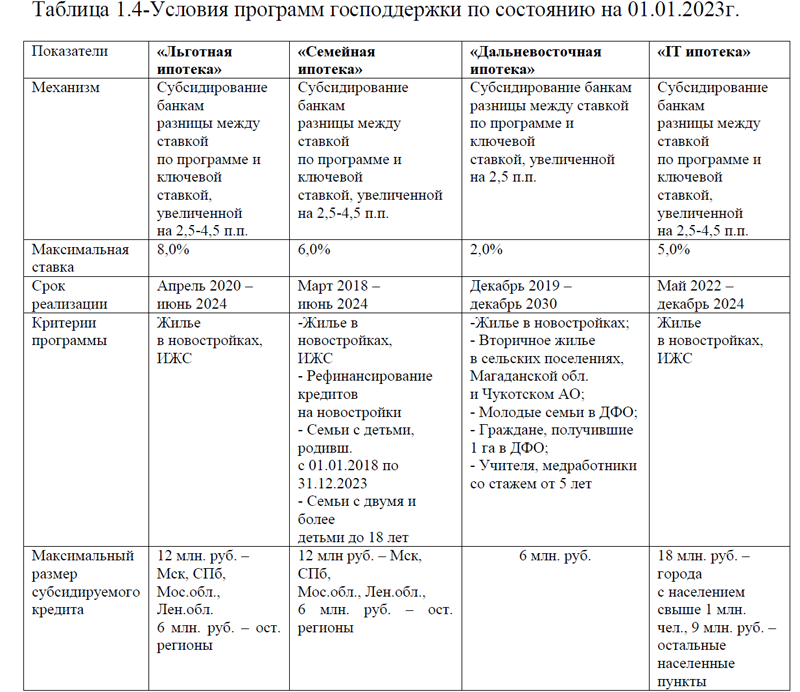

1.2 Виды ипотеки и ипотечных программ в России

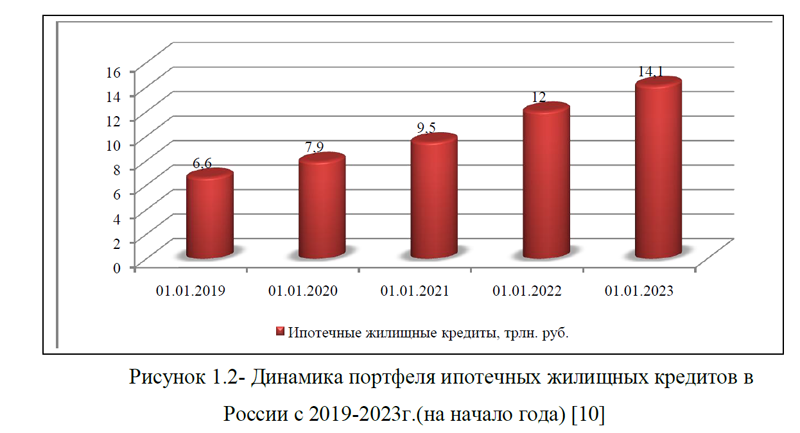

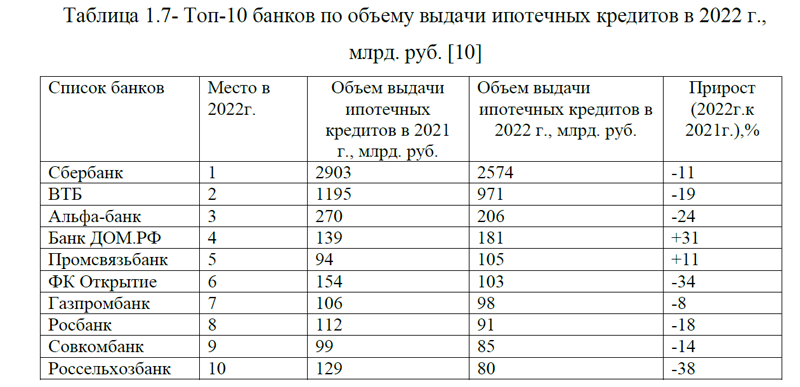

1.3Анализ рынка ипотечного жилищного кредитования в России

ГЛАВА 2 ОЦЕНКА ОРГАНИЗАЦИИ И ПУТИ СОВЕРШЕНСТВОВАНИЯ ИПОТЕЧНОГО ЖИЛИЩНОГО КРЕДИТОВАНИЯ НА ПРИМЕРЕ КОММЕРЧЕСКОГО БАНКА ПАО «ВТБ»

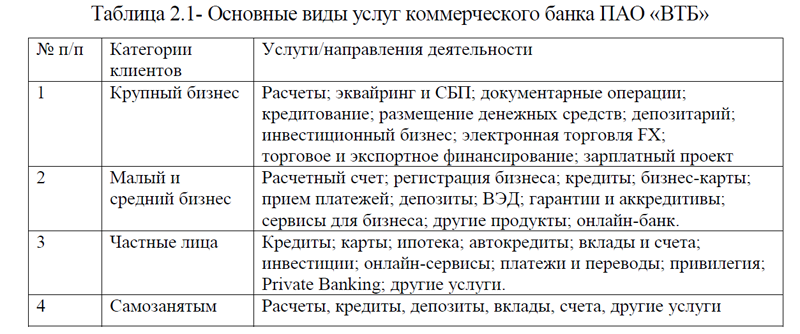

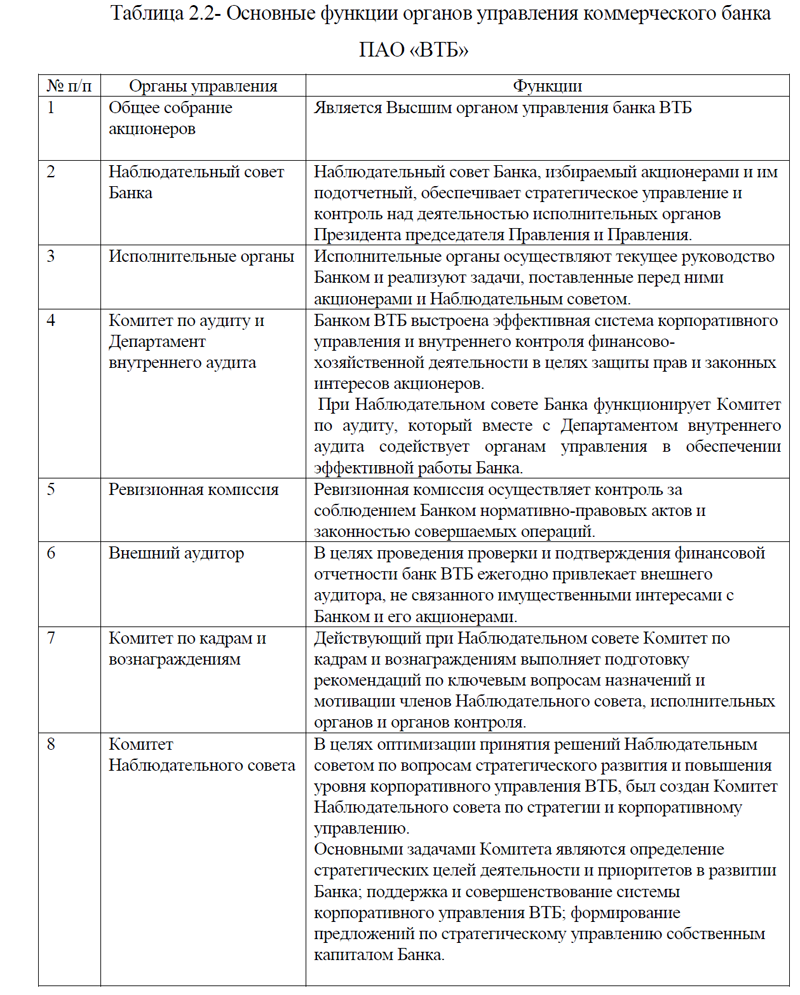

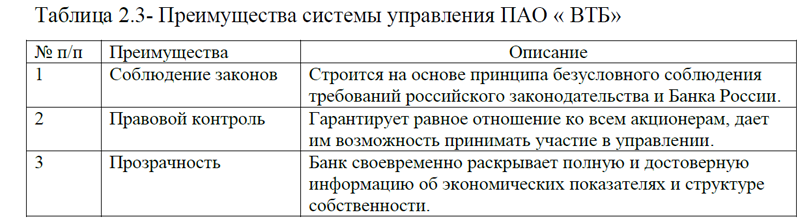

2.1Общая характеристика и экономические показатели деятельности коммерческого банка ПАО «ВТБ»

2.2 Организация ипотечного жилищного кредитования коммерческого банка ПАО «ВТБ»

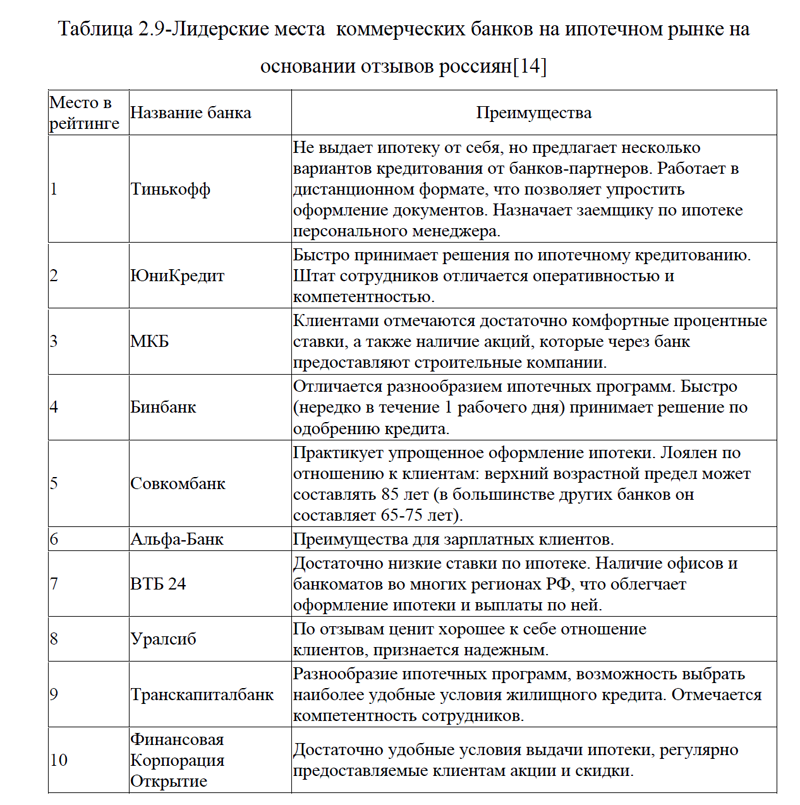

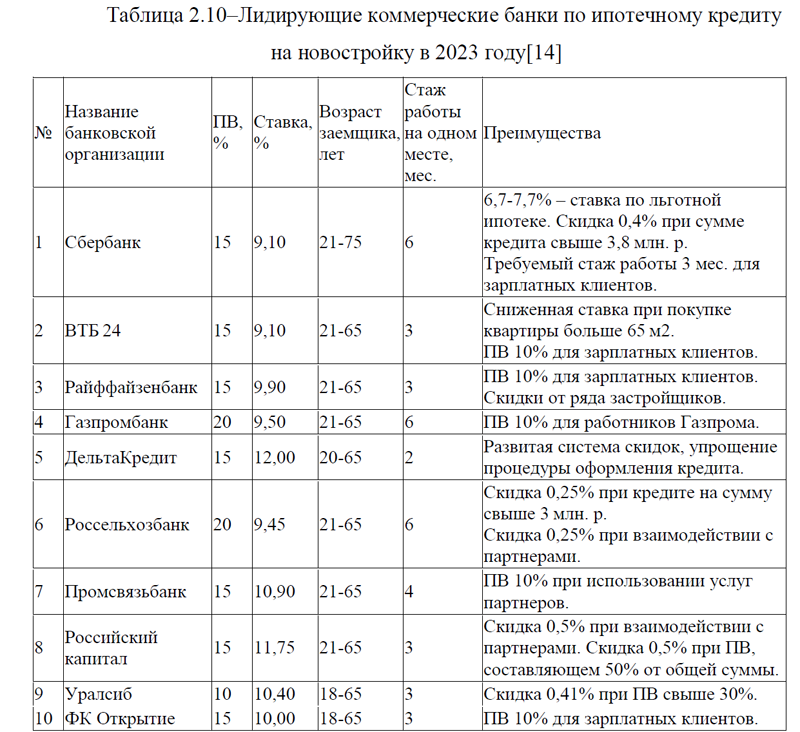

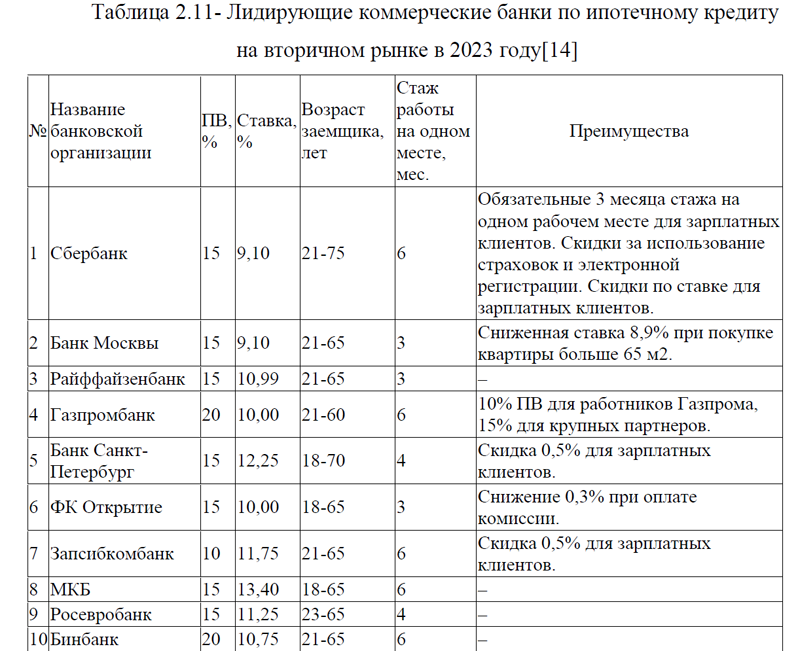

2.3 Сравнительный анализ организации ипотечного жилищного кредитования в коммерческих банках

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ЗАКЛЮЧЕНИЕ

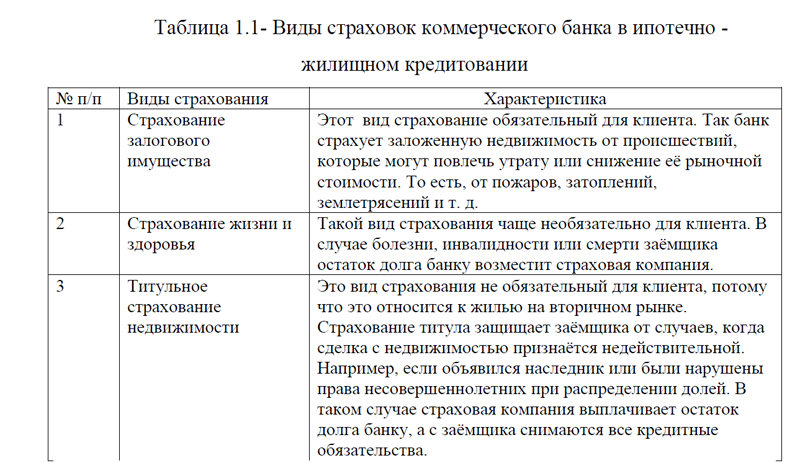

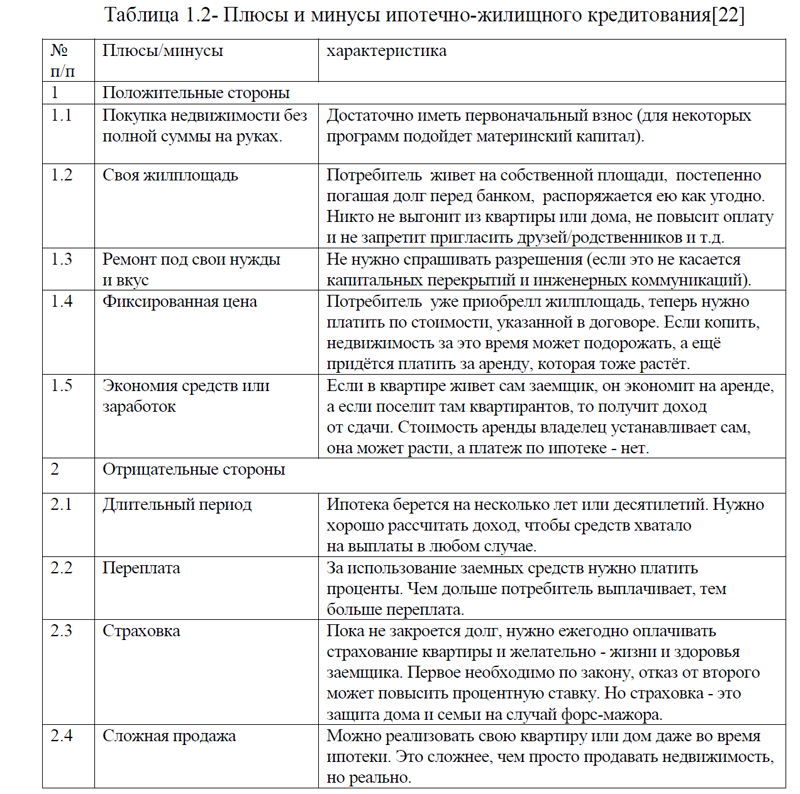

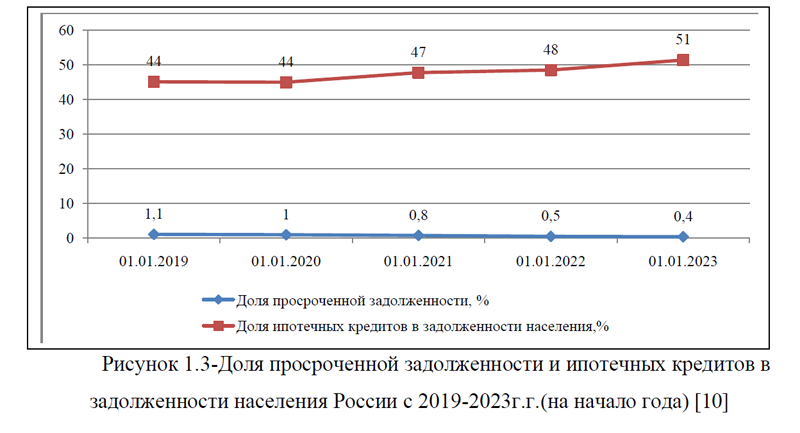

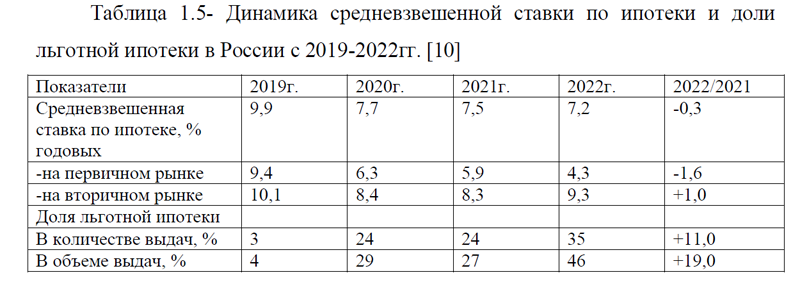

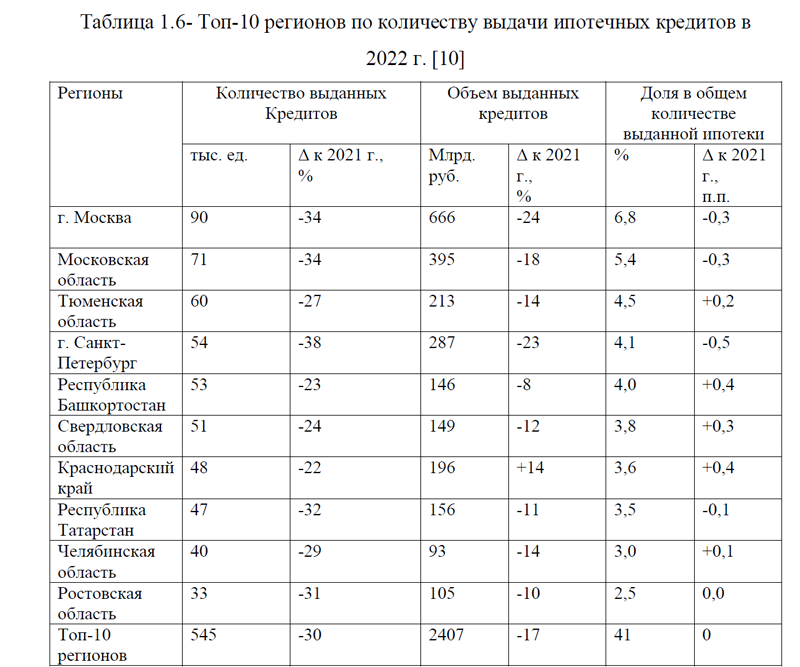

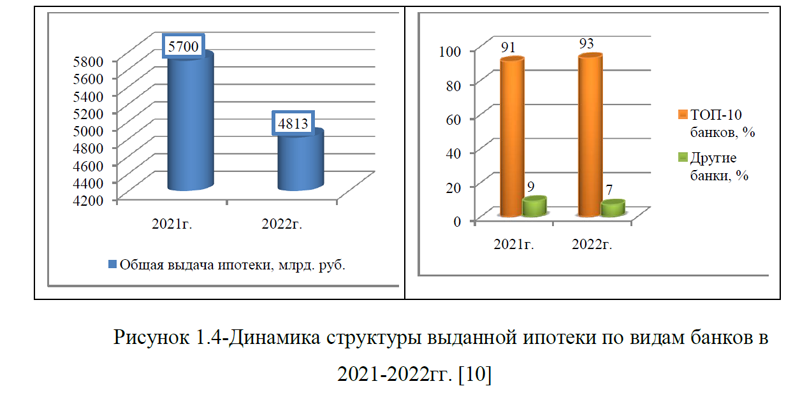

Ипотечное кредитование подразумевает выдачу денежных средств на долгий период на покупку недвижимости. В России существует два типа оснований, по которым может возникать ипотека: в силу закона и в силу договора. При этом, ипотека бывает различных видов: льготная, семейная, военная. По способу оплаты выплачивать ипотеку можно двумя способами: аннуитетными или дифференцированными платежами. По объекту приобретаемой недвижимости ипотека может предоставляться для покупки жилой и коммерческой недвижимости, а также ипотека бывает для приобретения недвижимости на первичном или вторичном рынке. По программам государственной поддержки ипотека бывает: с материнским капиталом, с государственной поддержкой, для семей с детьми, ипотека для IT-специалистов, Дальневосточная ипотека. Иными видами ипотечных программ являются: ипотека без первоначального взноса, без подтверждения дохода, ипотека для иностранных граждан, с испорченной кредитной историей и другие. Деятельность по регулированию рынка ипотечного жилищного кредитования регулируется федеральными законами, кодексами РФ и Постановлениями РФ. Представленный анализ по рынку ипотечного кредитования в России с 2019-2023гг.(на начало года) показал, что рынок ипотечного кредитования развивается наиболее быстрыми темпами, меняются условия ипотечного кредитования, разработаны множество ипотечных программ.

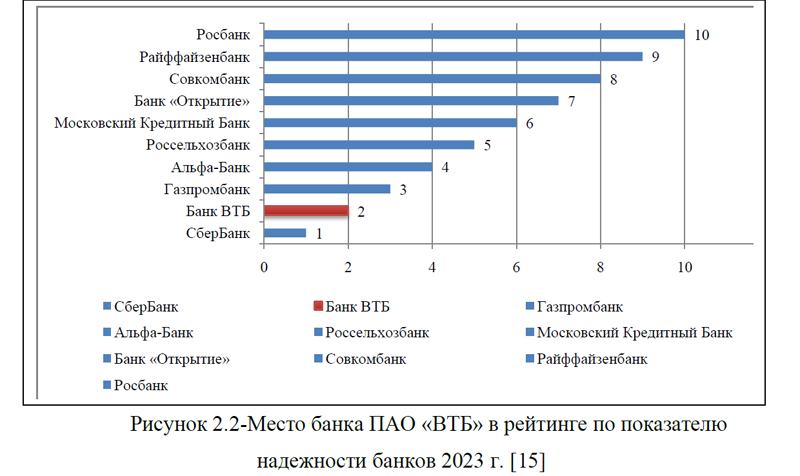

Для исследования системы ипотечного кредитования был выбран коммерческий банк ПАО «ВТБ». Банк работает со всеми категориями клиентов – крупным, средним и малым бизнесом, индивидуальными предпринимателями, самозанятыми и физическими лицами. Основными видами услуг банка являются: расчеты, кредиты, депозиты, вклады, счета, другие услуги. По кредитам, по вкладам, по надежности и по активам банк ПАО «ВТБ» входит в ТОП-10 банков и занимает вторые строчки рейтинга после ПАО «Сбербанк».

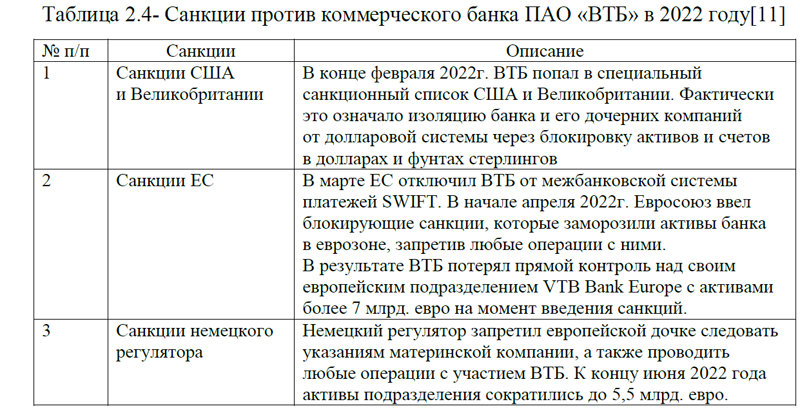

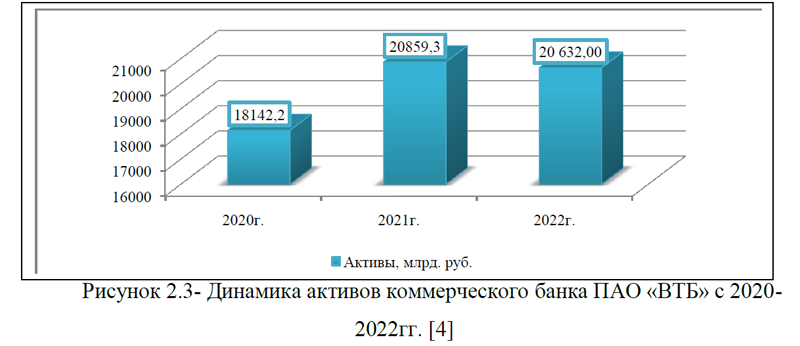

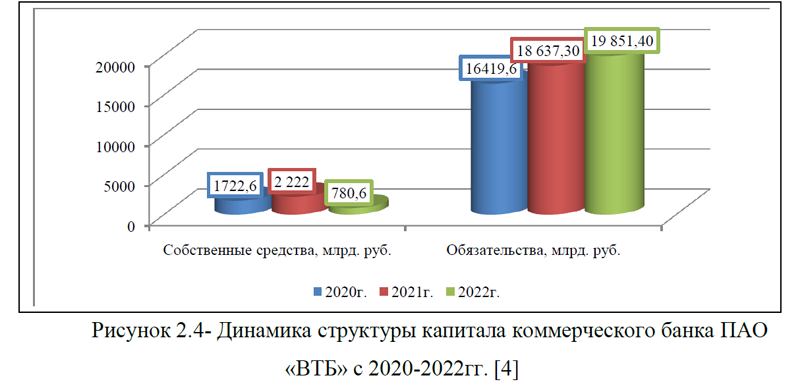

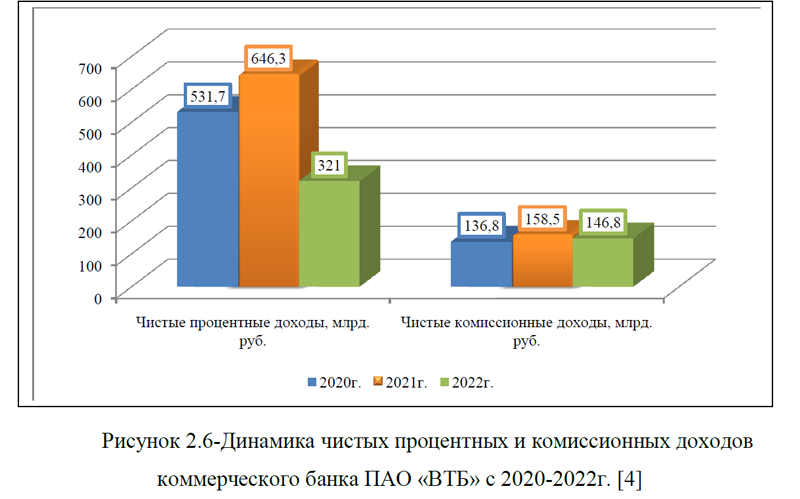

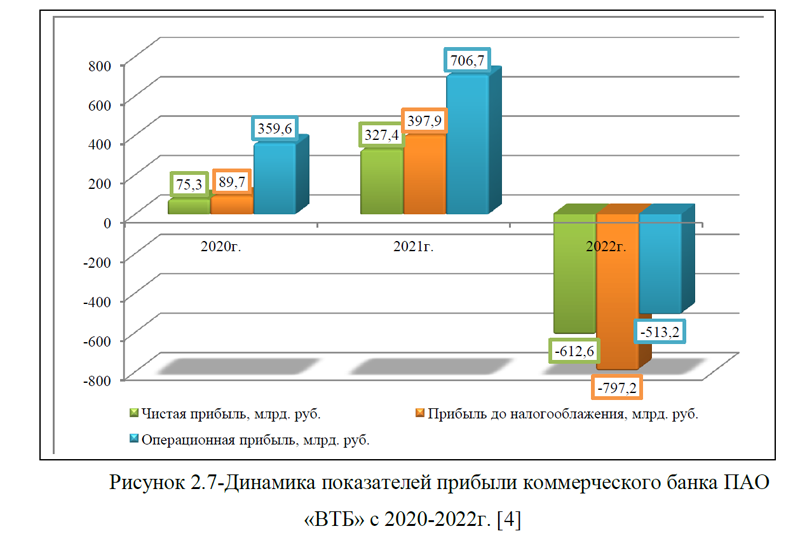

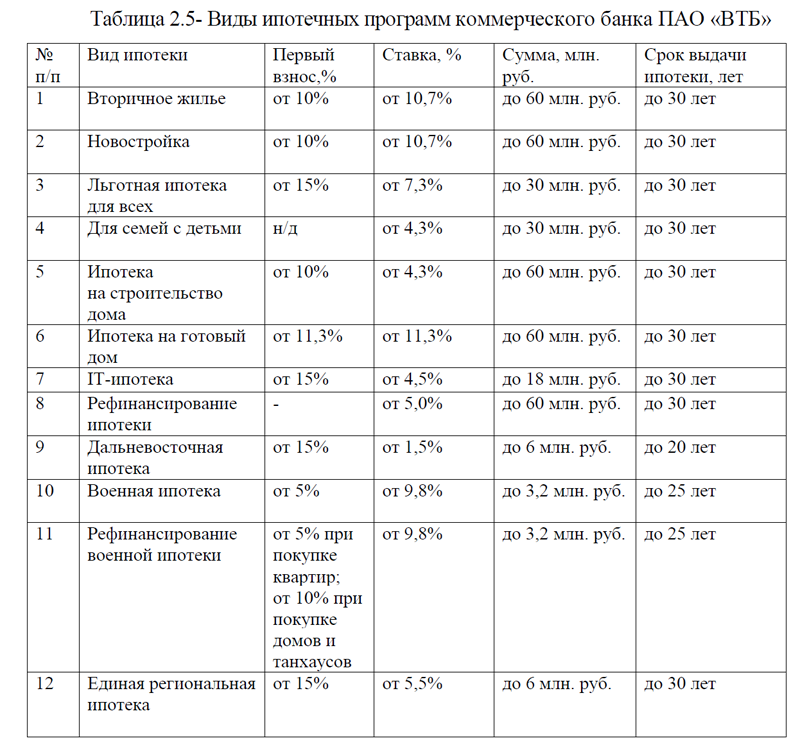

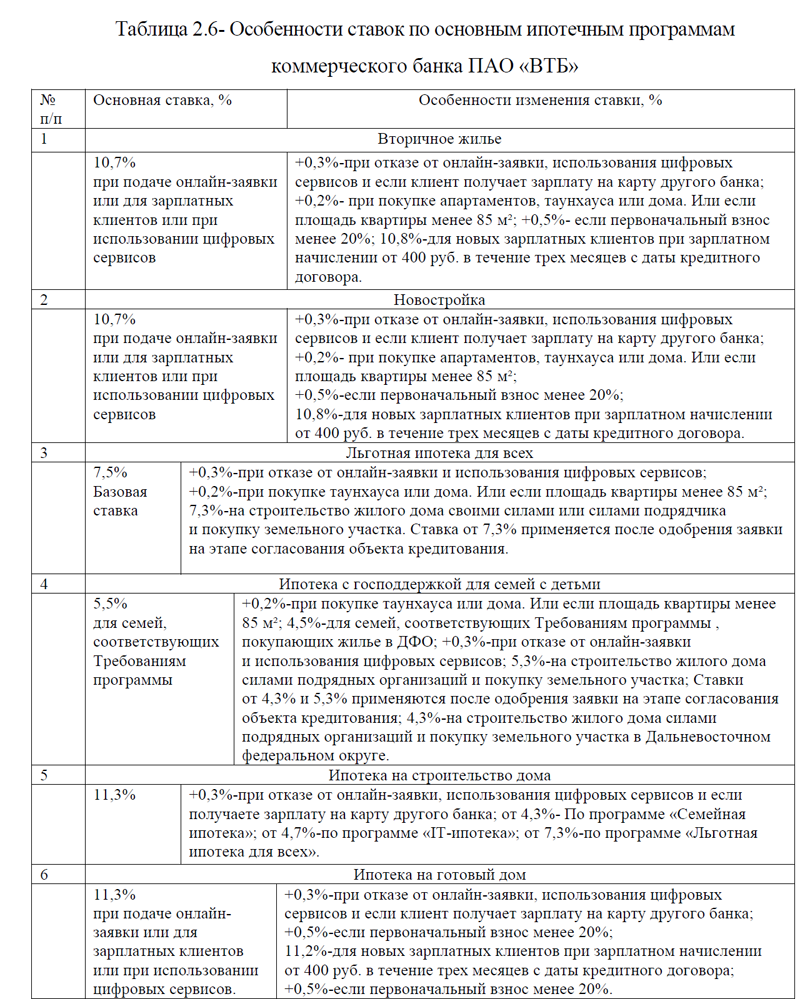

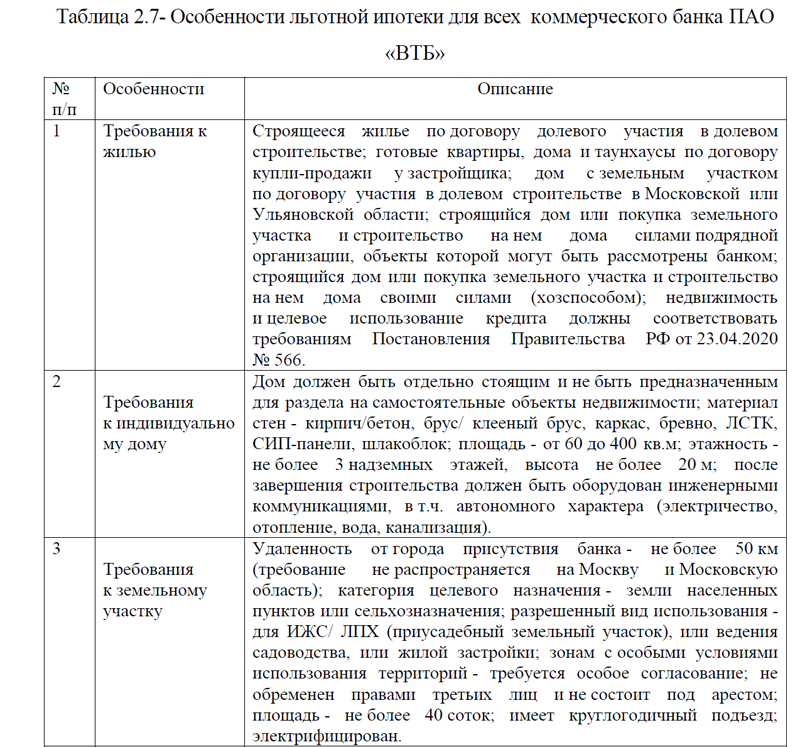

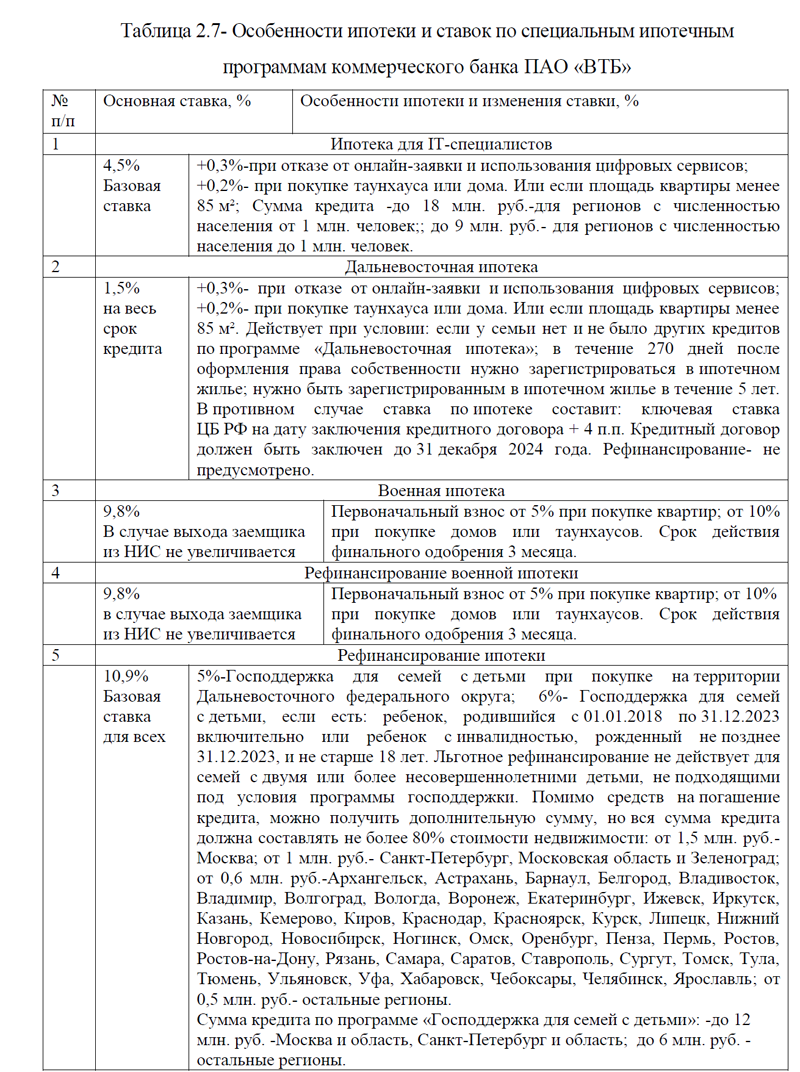

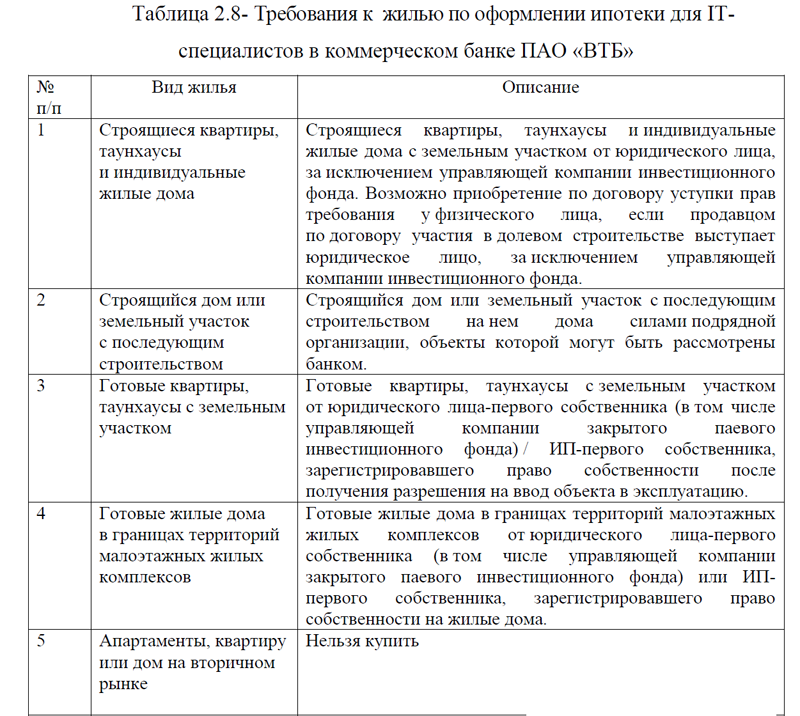

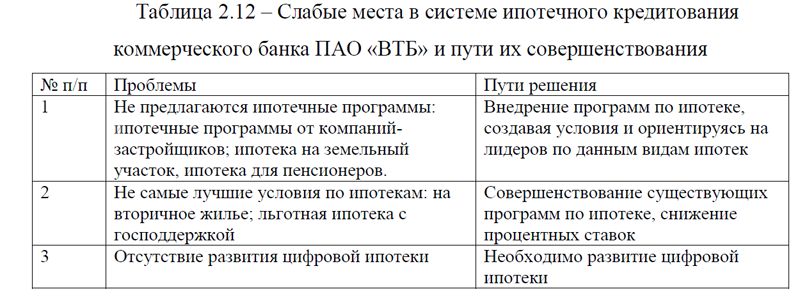

Представленный анализ экономических показателей коммерческого банка ПАО «ВТБ» с 2020-2022гг. показал, что компания ухудшила свои показатели. На 2022 год по всем видам прибыли наблюдается убыток, капитал компании растет в основном за счет обязательств. Высокая зависимость коммерческого банка ПАО «ВТБ» от внешних источников финансирования свидетельствует о слабом финансовом положении. Самым худшим годом в анализируемой динамике является -2022 год. Основной причиной такой ситуации является наложение множества санкций в отношении банка, а также не эффективная система управления. В работе была изучена система ипотечного кредитования, которая показала, что банк предлагает множество ипотечных кредитов, в том числе: ипотека для семей с детьми, льготная ипотека для всех, ипотека на вторичное жилье, на новостройки, рефинансирование ипотеки; военная ипотека, ипотека на готовый дом, ипотека на строящийся дом, ипотека с материнским капиталом, ипотека для ИТ- специалистов и другие. Банк входит в рейтинг по многим видам ипотек, тем не менее были выявлены слабые места и намечены пути их решения. В частности, предлагается: 1)увеличение кредитных продуктов по выдаче ипотеки: ипотечные программы от компаний-застройщиков; ипотека на земельный участок, ипотека для пенсионеров; 2) совершенствование существующих программ по ипотеке, снижение процентных ставок: ипотека на вторичное жилье; льготная ипотека с господдержкой; 3) развитие цифровой ипотеки. Перевести процесс покупки недвижимости, оформления и сопровождения ипотеки полностью в электронный вид можно с помощью таких технологий, как биометрическая идентификация, обмен информацией с помощью API со всеми участниками процесса, а также блокчейн- платформы.

Спрос на ипотечные программы всегда был, есть и будет, а улучшение условий по данному виду кредита и перевода ипотеки в цифровой формат позволит коммерческому банку ПАО «ВТБ» всегда занимать лидирующие места на данной нише, тем самым обеспечив конкурентоспособность и финансовую устойчивость.

ВВЕДЕНИЕ

ГЛАВА 1. КРЕДИТОВАНИЕ ЮРИДИЧЕСКИХ ЛИЦ

1.1. Понятие кредита, принципы кредитования в РФ. Нормативно-правовые основы кредитования юридических лиц

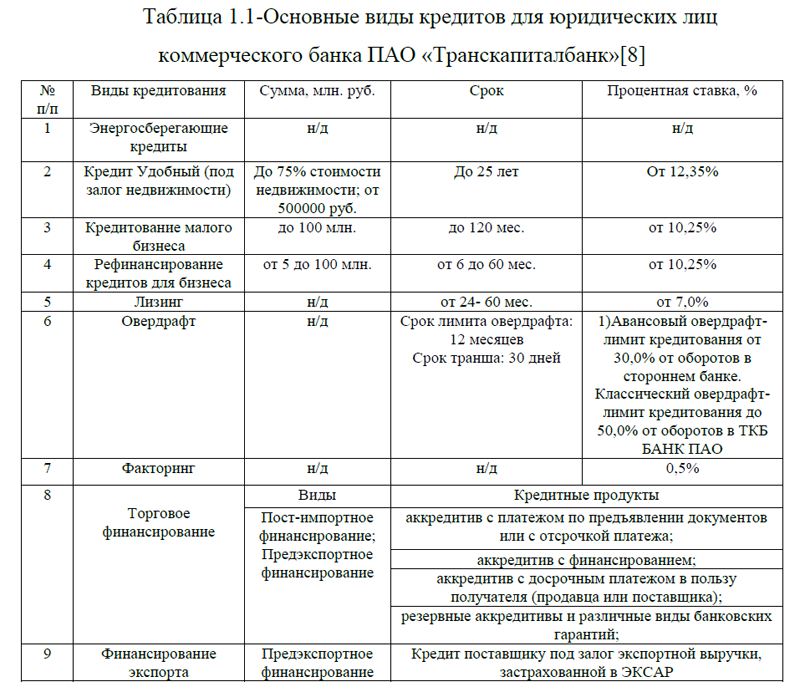

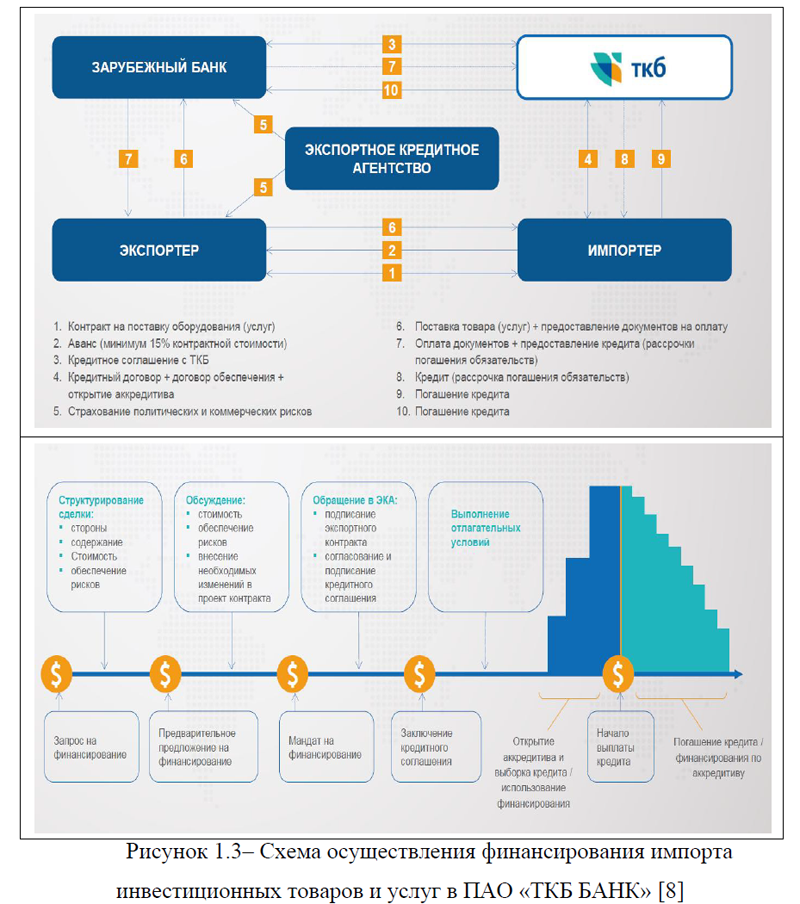

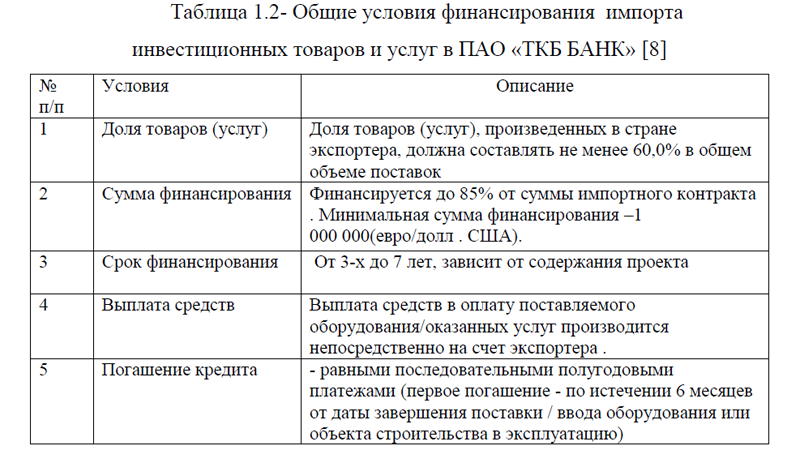

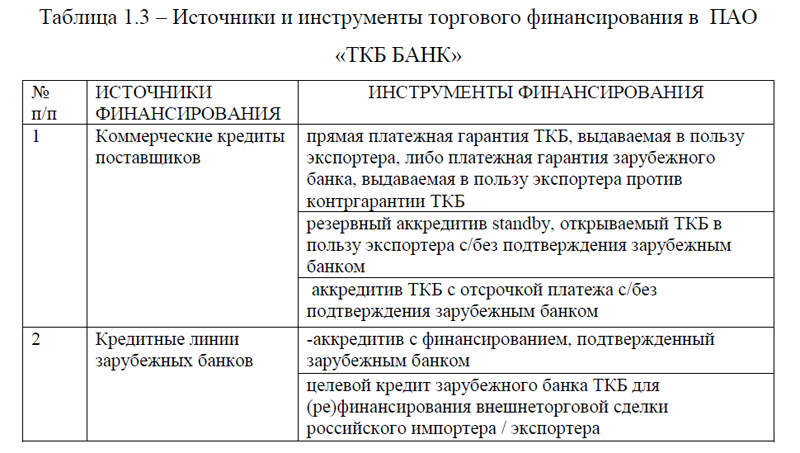

1.2. Виды кредитов, предоставляемых ПАО «ТКБ БАНК» юридическим лицам

1.3. Страхование как способ снижения кредитных рисков

ГЛАВА 2. АНАЛИЗ И ОЦЕНКА ПРОЦЕССА КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ В ПАО «ТКБ БАНК»

2.1.Заключение кредитного договора. Документы, сопровождающие кредитование юридических лиц

2.2. Формирование кредитного досье юридического лица

2.3. Сравнительный анализ кредитования юридических лиц, проблемы и перспективы развития юридических лиц ПАО ТКБ Банк

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ЗАКЛЮЧЕНИЕ

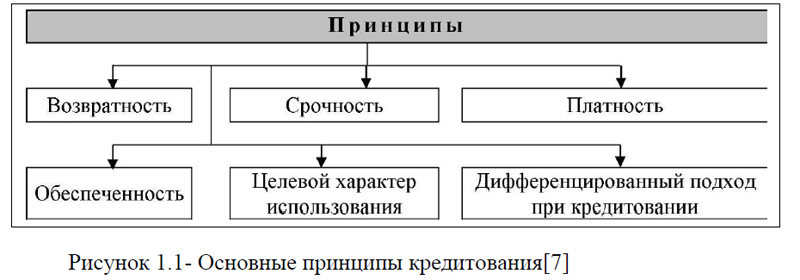

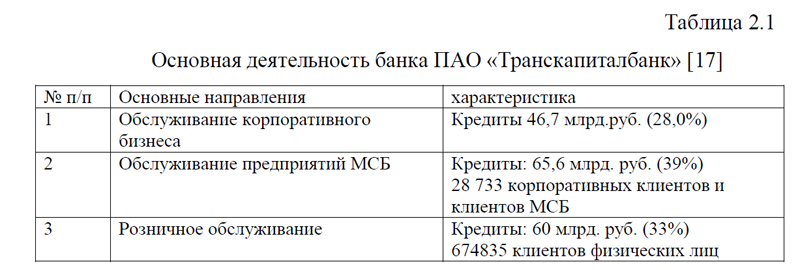

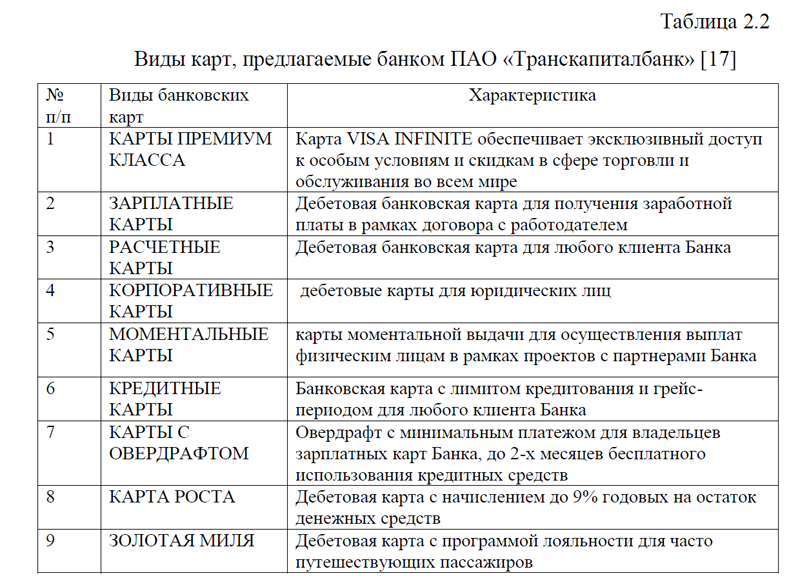

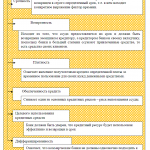

Кредит юридическому лицу- это предоставление банком или кредитной организацией денежных средств заемщику в размере и на условиях, предусмотренных кредитным договором, в соответствии с которыми заемщик должен возвратить полученную сумму и уплатить проценты на нее. Основными принципами кредитования являются: возвратность, срочность, платность, обеспеченность, целевой характер и дифференциальный подход. Система кредитования осуществляется на основании Конституции РФ, федеральных законов РФ и нормативно-правовыми актами ЦБ РФ. Многие банки нуждаются в страховании кредитных рисков, так как оно обеспечивает его минимизацию. Услуга, оказываемая страховыми организациями в виде системы страхования кредитных рисков, предусматривает возмещение убытков в случае невозврата средств клиентами банковских, производственных или торговых организаций, реализующих товар, услугу с рассрочкой платежа. Однако, страховые компании не охотно идут на страхование сделок по кредитам с юридическими лицами. Объектом исследования в работе является коммерческий банк ПАО «Транскапиталбанк», который был организован в Москве в 1992 году. ПАО «ТКБ БАНК» осуществляет свою деятельность на основании действующих нормативно-правовых актов РФ и локальных актов банка. Основной деятельностью банка является: обслуживание корпоративного бизнеса, розничное обслуживание, обслуживание предприятий МСБ. В настоящее время в банке обслуживается 28733 корпоративных клиентов и клиентов МСБ, 674835 клиентов физических лиц. Наибольшая доля в кредитовании приходится на кредиты клиентов МСБ и составляет 39,0%, 33,0% -занимает доля кредитов физических лиц и 28,0%- кредиты корпоративного бизнеса.

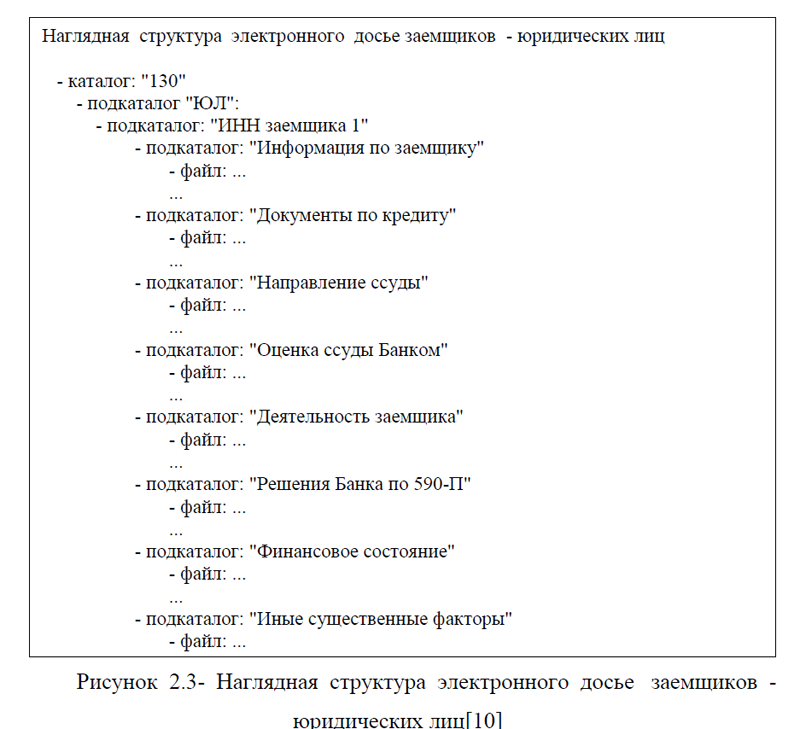

При кредитовании юридических лиц ПАО «ТКБ БАНК» формирует кредитное досье, которое представляет собой кредитную историю ЮЛ, на основании которой можно сделать соответствующие выводы о заемщике.

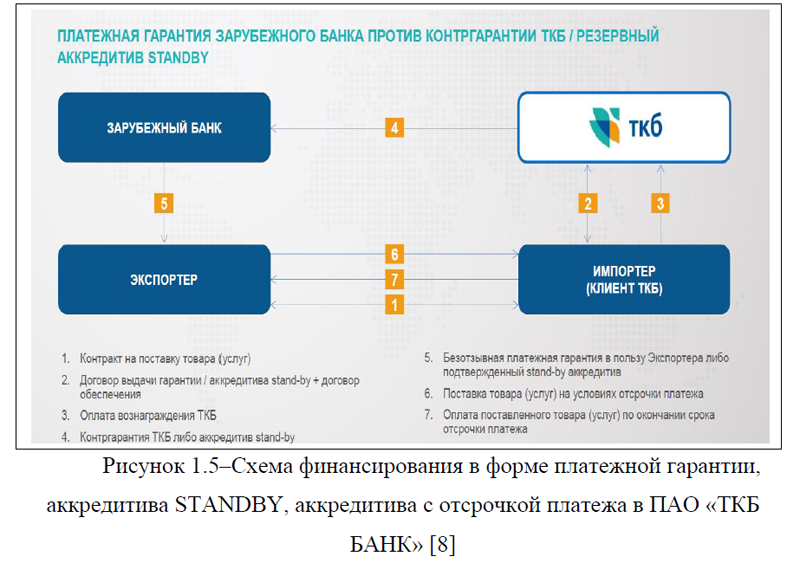

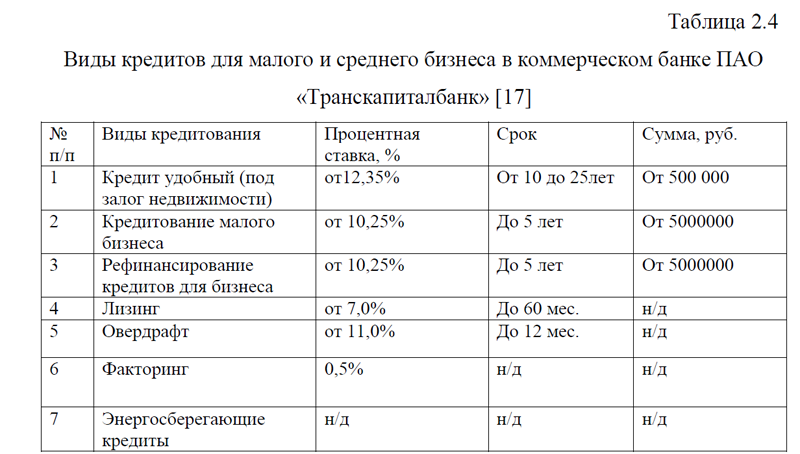

Кредитное досье передается в бюро кредитных историй, самим банком, в случае, если юридическое лицо оформило кредит, а также банк может запросить кредитную историю юридического лица в БКИ, в случае, если юрлицо обращается за кредитом в банк. Юридическое лицо может и самостоятельно предоставить кредитную историю в банк. Кредитное досье используется банками в качестве информации для принятия решения о кредите. В случае хорошей кредитной истории банк ПАО «ТКБ БАНК» принимает положительное решение, в случае испорченной или плохой кредитной истории, как правило, ответ на кредит для ЮЛ отрицательный. Основными видами кредитов для юридических лиц в ПАО «ТКБ БАНК» являются: рефинансирование кредита, кредит для малого бизнеса, торговое финансирование, лизинг, факторинг, овердрафт, кредит удобный, финансирование импорта инвестиционных товаров и услуг и др. Каждый вид кредита имеет свои особенности, сроки и процентные ставки.

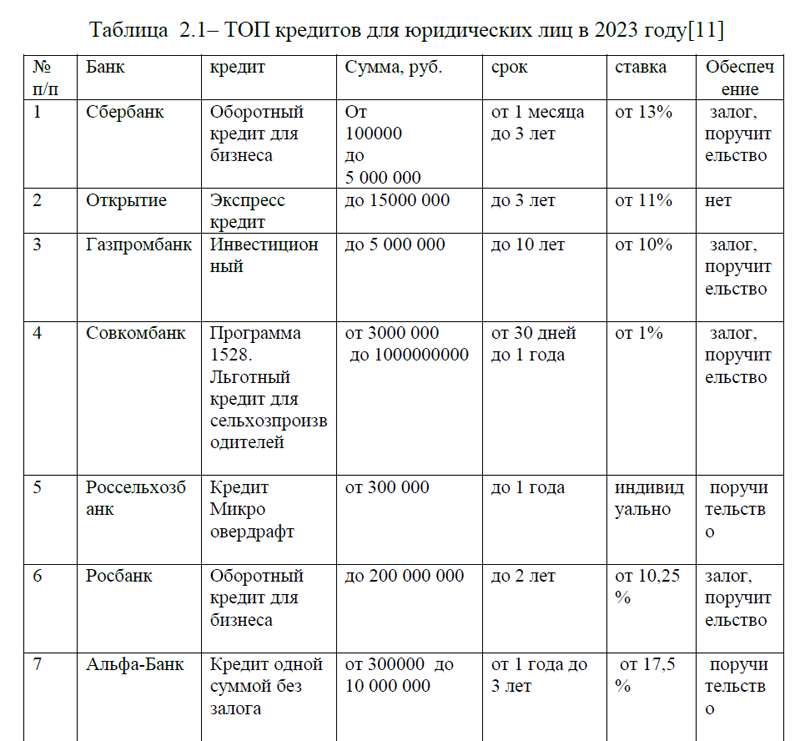

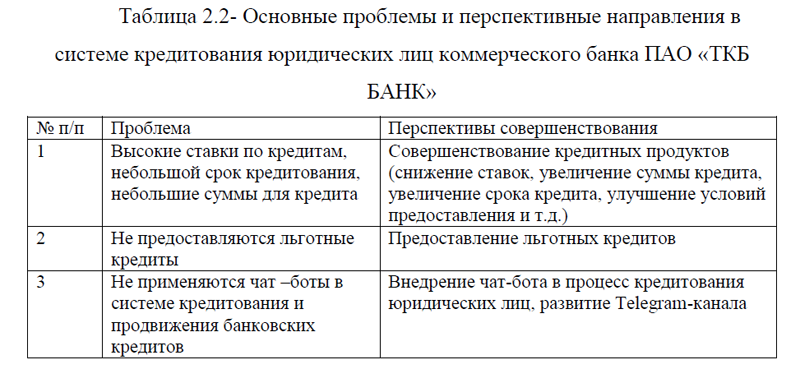

Для выявления слабых мест в системе кредитования юридических лиц ПАО «ТКБ БАНК» были рассмотрены наиболее популярные кредиты по состоянию на 2023 год. Важно отметить, что в данном рейтинге нет банка ПАО «ТКБ БАНК». Одной из причин является более высокие ставки по кредиту, небольшая сумма кредита и маленький срок кредитования. Например, ПАО «Газпромбанк» предлагает кредит на 10 лет, со ставкой 10,0%. Более того, было выявлено, что ПАО «ТКБ БАНК» не предлагает льготные кредиты для бизнеса, хотя входит в перечень банков по программе льготного кредитования. Еще не маловажным фактором является отсутствие развития новейших технологий, в частности, применения чат-ботов и развития Telegram-канала для продвижения кредитных продуктов.

В связи с выявленными проблемами, для улучшения системы кредитования юридических лиц коммерческого банка ПАО «ТКБ БАНК» было предложено: 1) повышение качества кредитных продуктов, за счет снижения ставок, увеличения суммы кредита для ЮЛ, увеличение срока кредита, улучшение условий предоставления и т.д.; 2) улучшение товарной политики банка, за счет увеличения ассортимента кредитных продуктов по программам льготного кредитования; 3)совершенствование продвижения кредитных продуктов, путем внедрения чат-бота в процесс кредитования юридических лиц и развития Telegram-канала.

Предложенные направления позволят банку ПАО «ТКБ БАНК» повысить качество предоставления кредитов юридическим лицам, тем самым увеличив свою долю на рынке кредитования. Это положительно повлияет на удовлетворение спроса юридических лиц и повысит конкурентоспособность финансовой организации.

ВВЕДЕНИЕ

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТОВАНИЯ МАЛОГО И СРЕДНЕГО БИЗНЕСА КОММЕРЧЕСКИМИ БАНКАМИ В РОССИИ

1.1.Понятие кредитования и виды кредитов для малого и среднего бизнеса

1.2.Анализ рынка кредитования малого и среднего бизнеса в России

1.3.Перспективные направления кредитования малого и среднего бизнеса в России

ГЛАВА 2. ОЦЕНКА И ПЕРСПЕКТИВЫ КРЕДИТОВАНИЯ МАЛОГО И СРЕДНЕГО БИЗНЕСА В ПАО «ТРАНСКАПИТАЛБАНК»

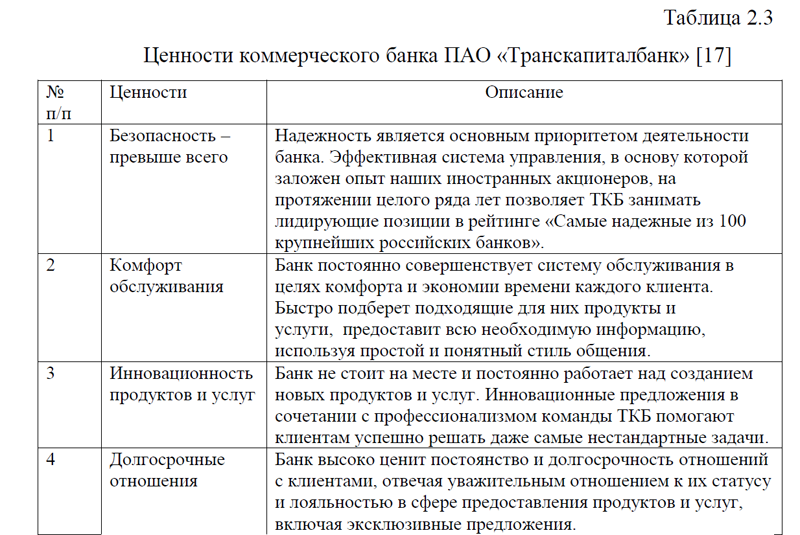

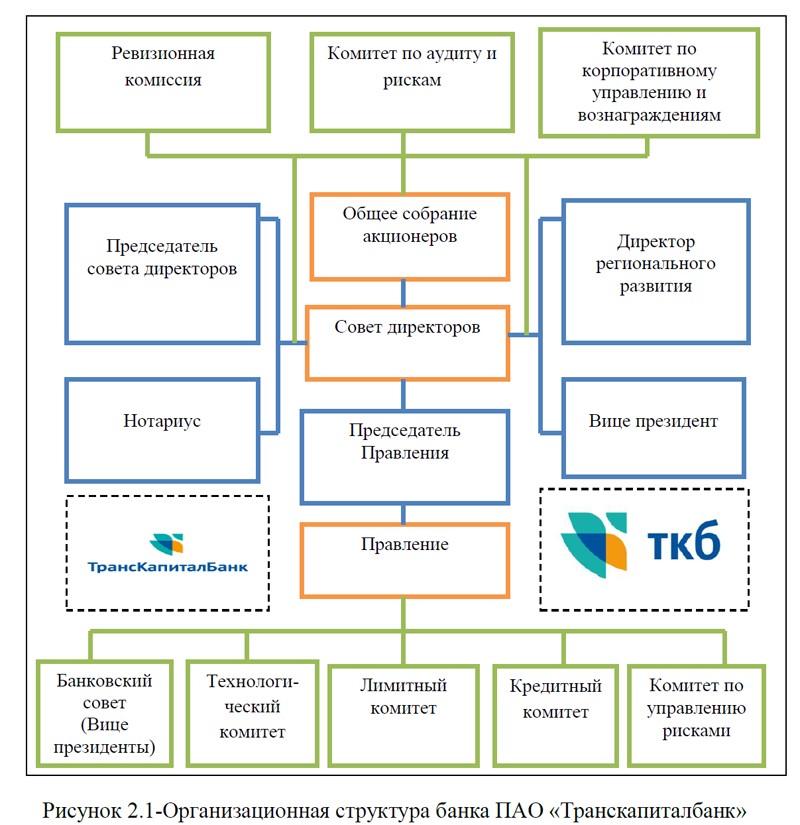

2.1. Общая характеристика деятельности коммерческого банка ПАО «Транскапиталбанк»

2.2.Система кредитования малого и среднего бизнеса коммерческого банка ПАО «Транскапиталбанк»

2.3.Пути совершенствования системы кредитования малого и среднего бизнеса коммерческого банка ПАО «Транскапиталбанк»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ЗАКЛЮЧЕНИЕ

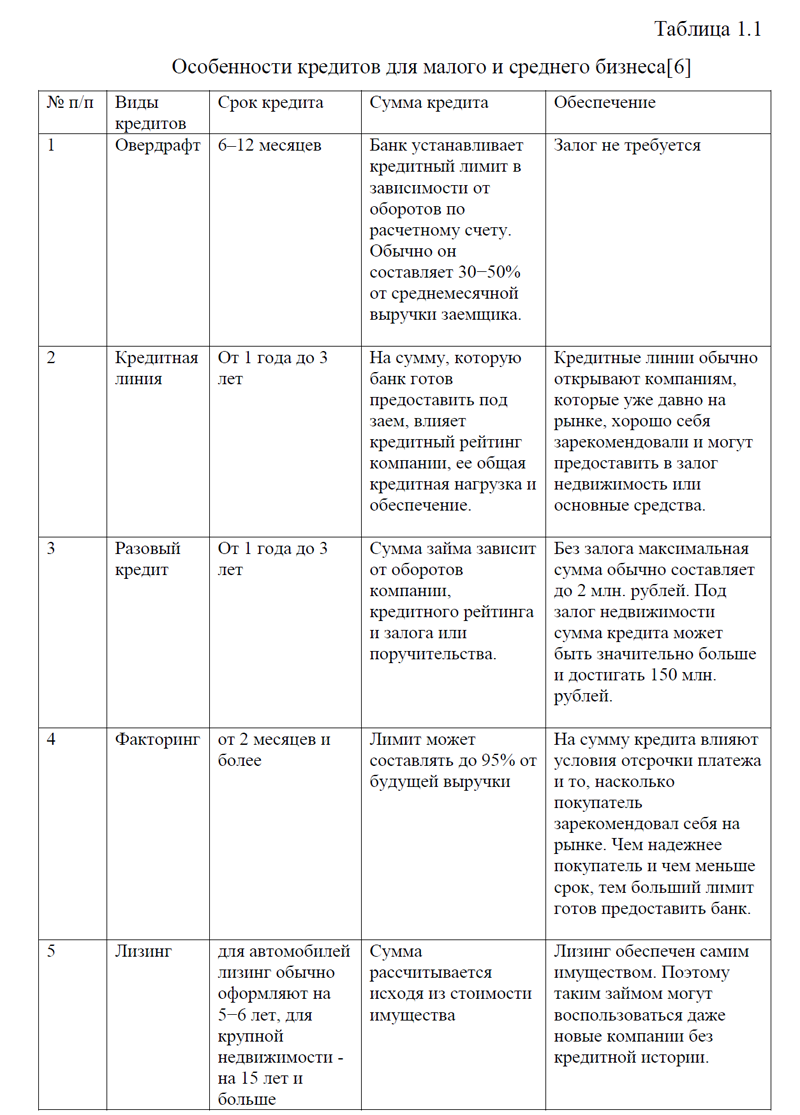

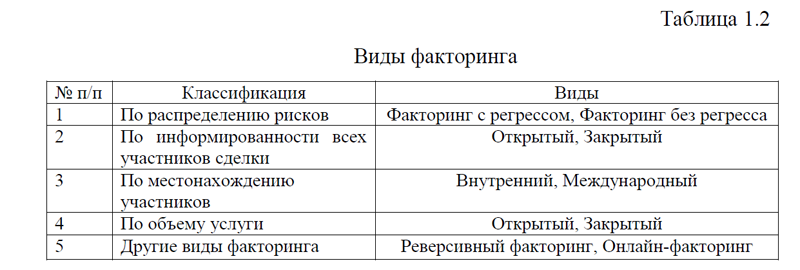

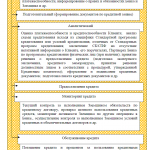

Кредитование малого и среднего бизнеса –представляет собой процесс выдачи кредитного займа юридическим лицам и индивидуальным предпринимателям. Наиболее популярными видами кредитов для малого и среднего бизнеса являются: овердрафт, кредитная линия, разовый кредит, факторинг, лизинг.

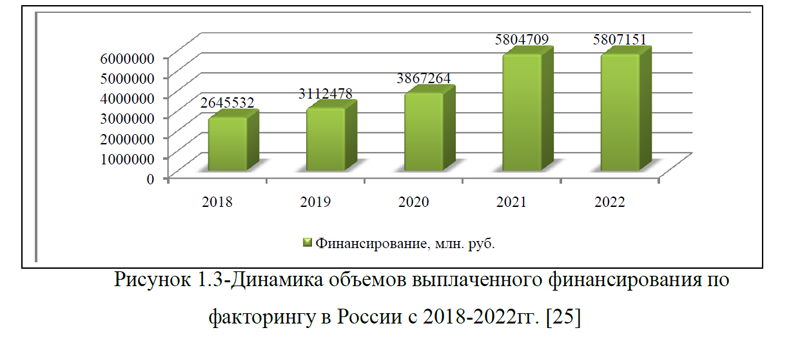

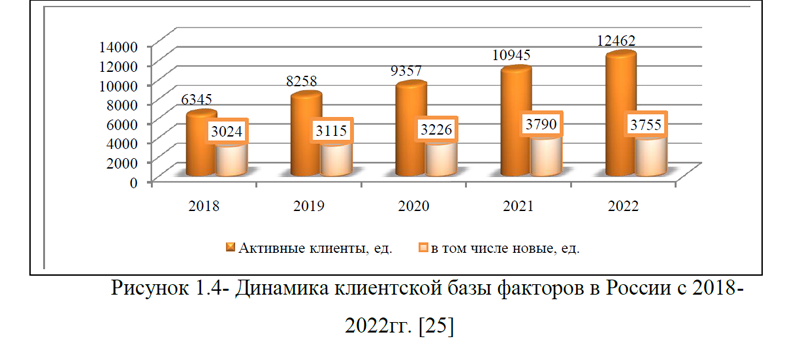

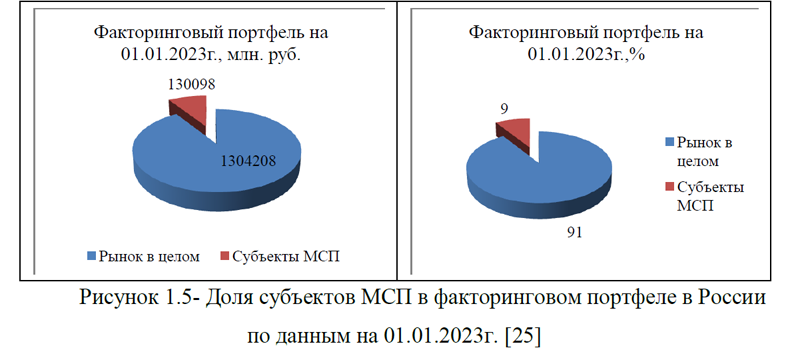

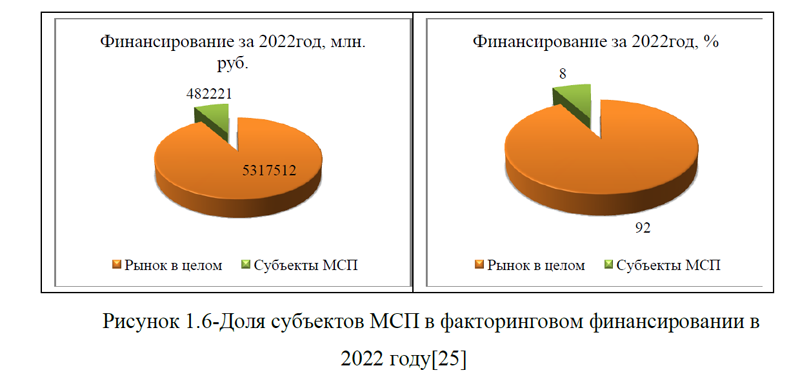

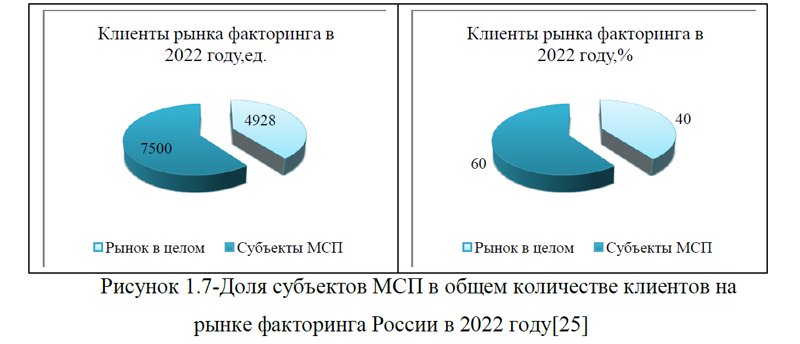

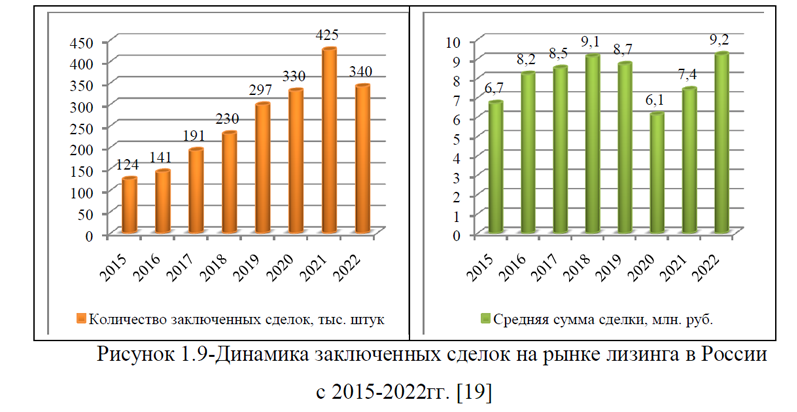

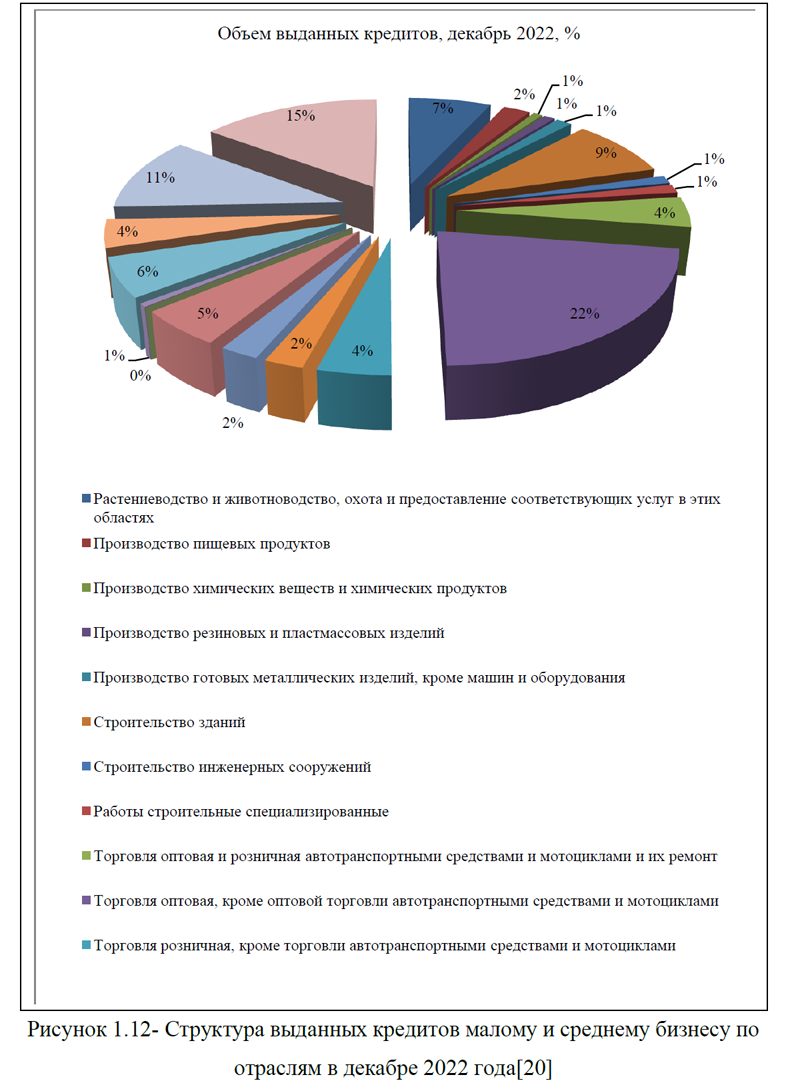

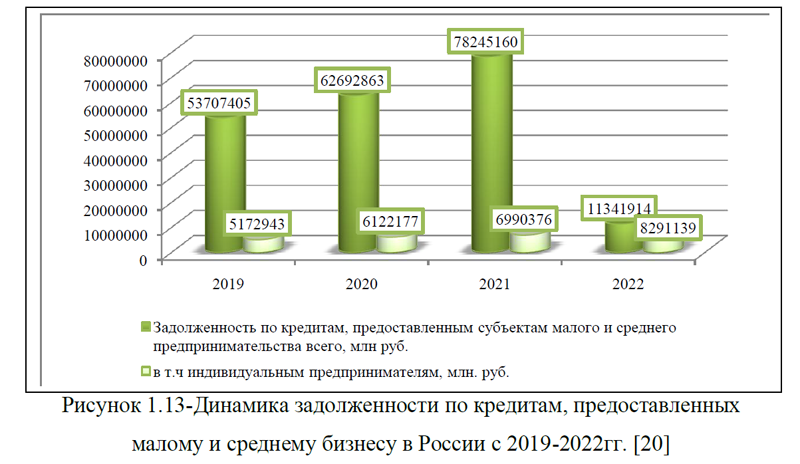

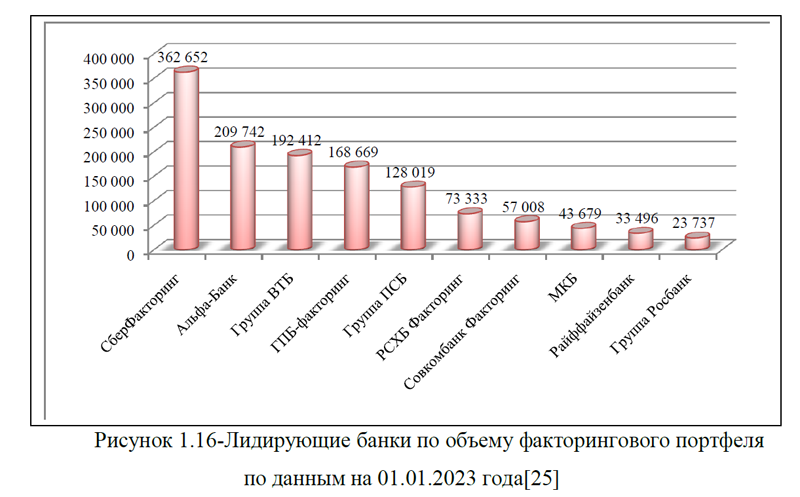

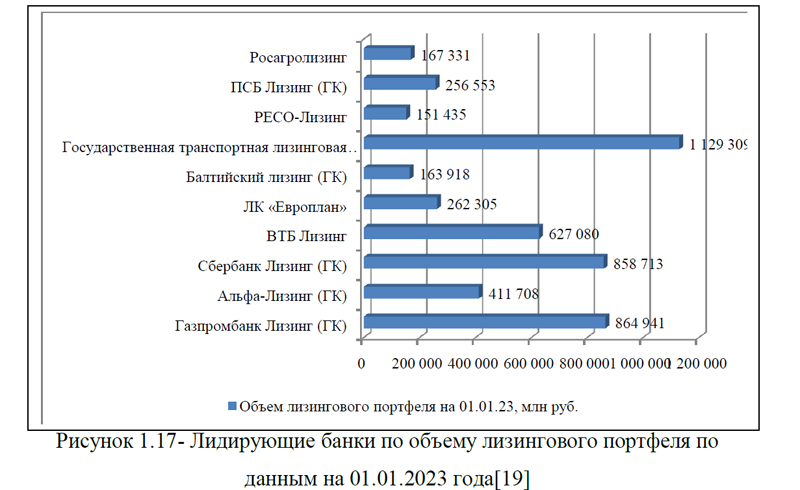

Представленный анализ динамики факторингового портфеля в России с 2014-2022гг. показывает ежегодный рост. Доля активов по сделкам с МСП в факторинговом портфеле рынка составляет 9,0%. Рынок лизинга в России с 2016-2022гг. также развивается стремительными темпами, исключением явился 2022 год, который показал снижение кредитования. Анализ рынка кредитования малого и среднего бизнеса в России по данным ЦБ РФ на период с 2019-2022гг. показал увеличение объемов выданных кредитов в рублях, более скромные объемы выданных кредитов наблюдаются в иностранной валюте, при этом, в динамике данный показатель снижается. Наибольшую долю в общем объеме выданных кредитов малому и среднему бизнесу занимает отрасль оптовой торговли. В целом, сумма задолженности по кредитам, предоставленных малому и среднему бизнесу уменьшается, снижается и просроченная задолженность, однако это не касается индивидуальных предпринимателей, у которых растет как общая сумма долга, так и просроченная задолженность.

Для того, чтобы не образовывались нежелательные долги, необходимо тщательное планирование в выдаче кредитов малому и среднему бизнесу, в том числе и индивидуальным предпринимателям. В качестве объекта исследования был выбран коммерческий банк ПАО «Транскапиталбанк». В настоящее время в ПАО «Транскапиталбанк» это: 70 отделений по всей России, 28 регионов обслуживания, 1890 платежных терминалов, 2008 точек торгового эквайринга, 875000+ клиентов (физических и юридических лиц).

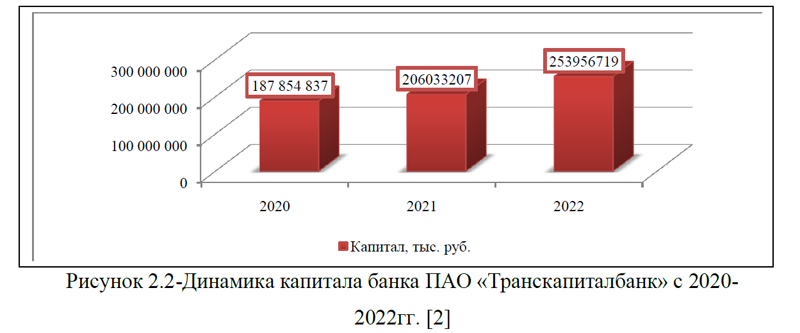

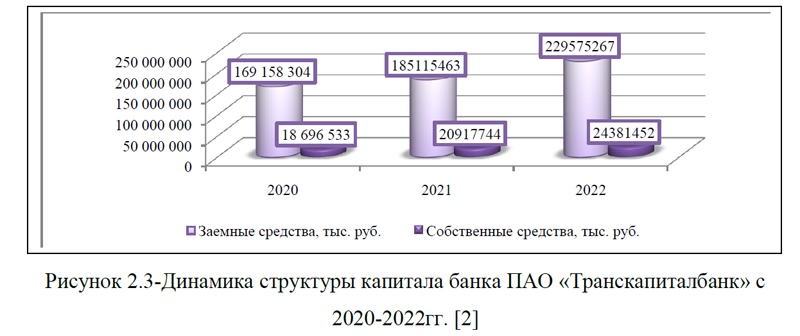

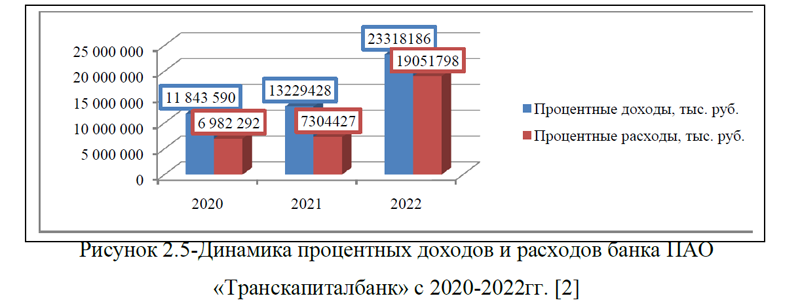

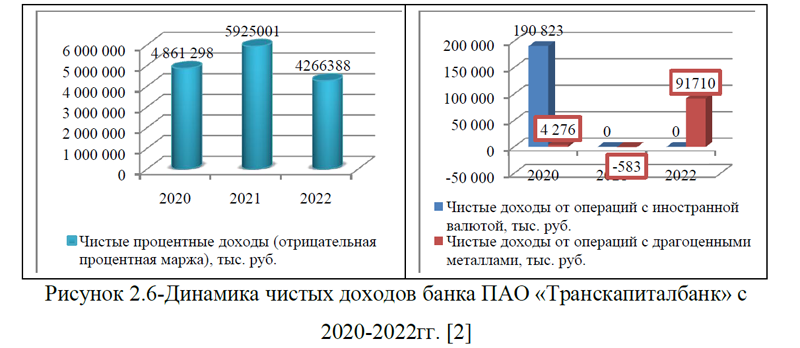

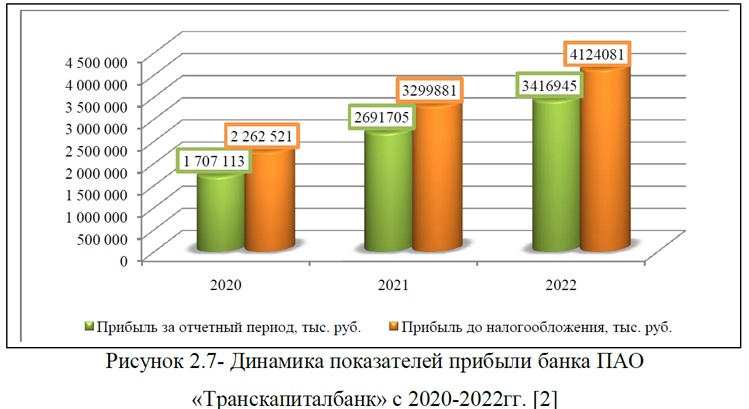

Проведенный анализ финансовых показателей деятельности коммерческого банка ПАО «Транскапиталбанк» с 2020-2022гг. показал, что на протяжении ряда лет растет капитал компании, однако, наибольший удельный вес в структуре капитала приходится на заемные средства, что говорит о высокой финансовой зависимости банка. Несмотря на то, что темпы роста процентных расходов опережают темпы роста процентных доходов, по чистым доходам от других видов деятельности наблюдается смешанная динамика, тем не менее показатели прибыли банка уверенно идут вверх.

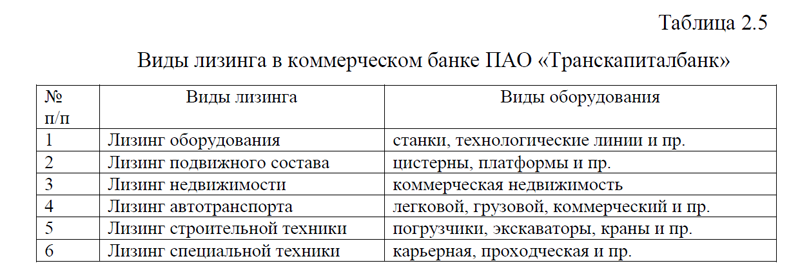

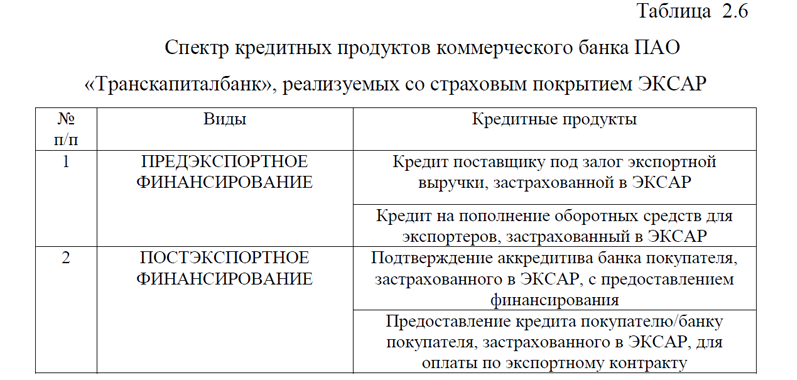

Коммерческий банк ПАО «Транскапиталбанк» предлагает кредиты предприятиям различных форм собственности на основе проведенного анализа его финансового состояния и изучения бизнес-плана. Банк предлагает малому и среднему бизнесу краткосрочные; среднесрочные; долгосрочные кредиты. Кредиты предоставляются в рублях, долларах США и евро. Основными видами кредитов для малого и среднего бизнеса являются: кредит удобный, кредитование малого бизнеса, рефинансирование кредитов для бизнеса, лизинг, овердрафт, факторинг, энергосберегающие кредиты, кредитование внешнеэкономической деятельности.

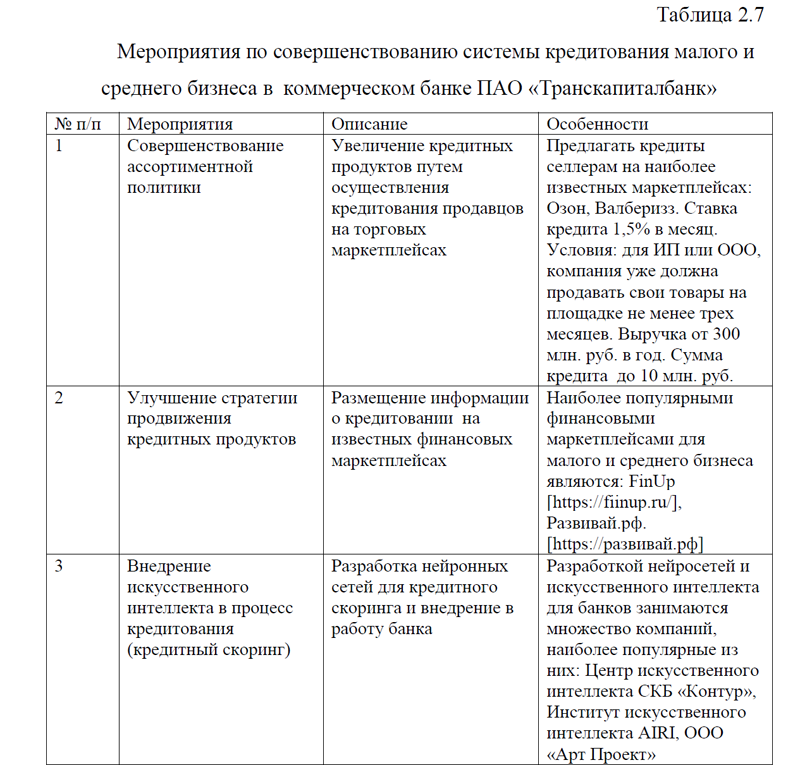

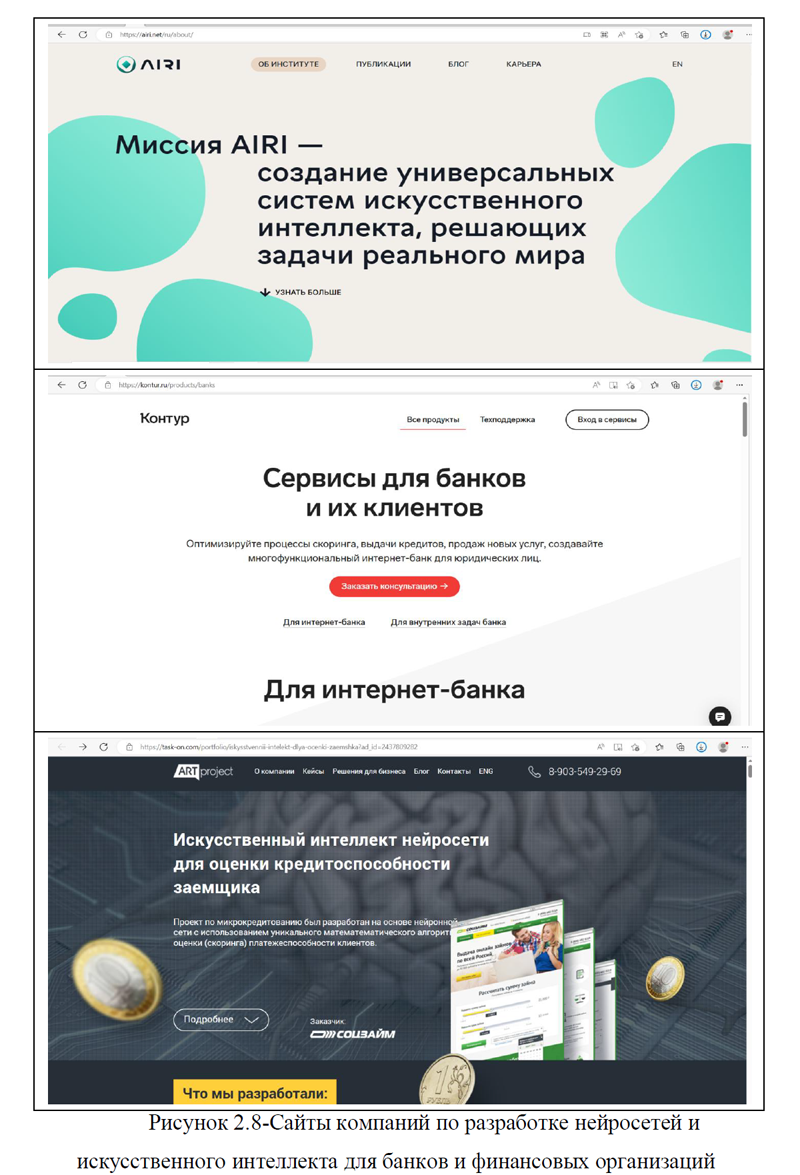

Для совершенствования системы кредитования малого и среднего бизнеса для ПАО «Транскапиталбанк» были предложены три основных направления: увеличение ассортимента кредитных продуктов для малого и среднего бизнеса- путем кредитования селлеров торговых маркетплейсов; совершенствование системы продвижения кредитных продуктов-с помощью продвижения на финансовых маркетплейсах для малого и среднего бизнесах; внедрение искусственного интеллекта в процесс кредитования (развитие кредитного скоринга).

Предложенные мероприятия положительно повлияют на привлечение потенциальных клиентов, увеличат географический охват, позволят банку обеспечить поступление доходов от кредитования малого и среднего бизнеса, тем самым увеличат прибыльность и доходность коммерческой организации.

ДИПЛОМ БАНКОВСКОЕ КРЕДИТОВАНИЕ СКАЧАТЬ

ВВЕДЕНИЕ

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ БАНКОВСКОГО КРЕДИТОВАНИЯ

НАСЕЛЕНИЯ В РФ

1.1.Понятие банковского кредитования населения, его виды и принципы

1.2. Организация кредитования населения в коммерческом банке

1.3. Основы управления рисками кредитования населения

ГЛАВА 2.ОЦЕНКА И ПЕРСПЕКТИВЫ РАЗВИТИЯ БАНКОВСКОГО

КРЕДИТОВАНИЯ НАСЕЛЕНИЯ В РОССИИ

2.1.Анализ рынка банковского кредитования населения в РФ

2.2.Оценка качества банковских кредитов, предоставленных населению в

России

2.3.Проблемы и перспективы кредитования населения на рынке банковских

услуг в РФ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

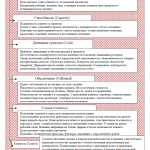

В выпускной квалификационной работе была рассмотрена тема: «Современное состояние и перспективы развития банковского кредитования населения». Под банковским кредитованием следует понимать, совокупность отношений между банком как кредитором и его заемщиком по поводу: предоставления заемщиком определенной суммы денежных средств для целевого использования; их своевременного возврата; получения от заемщика платы за пользование предоставленными в его распоряжение средствами. Банковские кредиты имеют различную классификацию и подразделяются на кредиты по назначению, по срокам погашения, по срокам пользования, по размерам, по обеспечению, по способу выдачи ссуды, по методам погашения, по сфере использования и др. Наиболее распространенными видами кредитования населения являются: ипотечные и жилищные ссуды, потребительские суды и ссуды на кредитование автомобильного транспорта. Банковское кредитование населения осуществляется при строгом соблюдении принципов кредитования, к основным принципам относятся: срочность; возвратность; платность; обеспеченность кредита; целевое использование; дифференцированный подход. В свою очередь, кредитный процесс представляет собой комплекс мероприятий, осуществляемых Банком в ходе рассмотрения кредитной заявки Клиента, принятия решения о предоставлении кредита, сопровождения кредита: с момента получения кредитной заявки Клиента до момента погашения кредита. При этом, данный процесс делится на несколько этапов: консультационный, подготовительный, аналитический, предоставление кредита, мониторинг кредита, обслуживание кредита. На рынке банковского кредитования населения особое место принадлежит системе управления банковскими рисками – это совокупность приемов (способов и методов) работы персонала банка, позволяющих

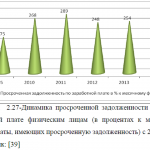

обеспечить положительный финансовый результат при наличии неопределенности в условиях деятельности, прогнозировать наступление рискового события и принимать меры к исключению или снижению его отрицательных последствий. Степень кредитного риска зависит от множества факторов, основными из них являются: экономическая и политическая ситуация в стране, кредитоспособность, репутация и типы заемщиков, банкротство заемщика, злоупотребление со стороны заемщика, мошенничества; вид, форма и размер предоставляемого кредита и его обеспечения, принятие в качестве залога труднореализуемых или подверженных быстрому обесценению ценностей или неспособность получить соответствующее обеспечение для кредита, утрата залога и др. Для оценки рынка банковского кредитования в РФ был проведен анализ на основании данных Росстата и ЦБ РФ, который показал, что на протяжении ряда лет в РФ наблюдается снижение числа кредитных организаций и их филиалов, произошло снижение количества кредитных организаций, привлекающих рефинансирование и перекредитование ранее выданных ипотечных жилищных кредитов в РФ. Однако объемы выданных ссуд физическим лицам РФ показывают ежегодный рост. При этом рост происходит по всем видам кредитов , в том числе жилищного и ипотечного кредитования, автокредитования и потребительского кредитования. Следует отметить, что положительная динамика выданных кредитов наблюдается за последние шесть лет, на более коротком промежутке времени за 2014-2016г.г. замечено снижение. Неблагоприятным фактором является снижение средневзвешенного срока кредитования по ипотечным и жилищным кредитам, а также по автокредитованию. В частности, за 2010-2016.г.г. в РФ средневзвешенный срок кредитования жилищных кредитов в 2016г. составил 176,4 мес., а это на 21,1 мес. ниже показателя 2010 г. и на 3,1 мес. ниже показателя предыдущего года. Средневзвешенный срок кредитования ипотечных кредитов ниже средневзвешенного срока кредитования жилищных кредитов на 1,4 мес. и по

данным на начало 2016г. этот показатель составил 175 мес.При этом, данный показатель в 2016г. снизился на 13,4 мес. по отношению к показателю 2010г. Кроме этого, динамика средневзвешенной процентной ставки по всем видам кредитов имеет тенденцию к снижению, произошло снижение процентных ставок от одного и более процентов за последний 2016г. по отношению к тому же показателю 2010г. Представленный анализ также показал, что в РФ наблюдается увеличение суммы кредиторской задолженности, по всем видам выданных кредитов населению РФ, в том числе по жилищному и ипотечному кредитованию, как в рублях, так и в иностранной валюте. Однако, для оценки качества выданных кредитов, были оценены не только объемы кредиторской задолженности, но и объемы просроченной задолженности по ранее выданным кредитам. В частности, за 2010-2016г.г. в РФ, сумма долга непогашенная физическими лицами в установленный договором срок ежегодно увеличивается и на начало 2016г. составила 37179 млн. руб., а это превышает показатель 2014 г. на 18,69% и выше показателя начала анализируемого периода на 120,21%. В целом можно сказать, что наибольшую долю в общем объеме просроченных кредитов занимает потребительское кредитование и по данным на 2016 г. доля этих долгов составила 17%. Доля просроченных автокредитов и ипотечных жилищных ссуд составляет 12,9% и 10,4% соответственно, небольшой удельный вес приходится на просроченную задолженность ссуд , выданных на покупку жилья(кроме ипотечных ссуд) и по данным на конец анализируемого периода этот показатель составил 5,2%. Таким образом, судя по представленному выше анализу, существует множество проблем в кредитовании населения РФ. В частности, к таким проблемам можно отнести: существование мелких коммерческих банков со слабой финансовой базой; проблемы ипотечной системы и автокредитов; удорожание кредитов для населения и ужесточение условий банков по всем видам кредитов; снижение доверия населения к кредитным организациям в

связи с потерей вкладов; неэффективная система по взысканию долгов и др. Укрупненно все проблемы кредитования населения в РФ можно объединить в три группы: 1)Снижение платежеспособности населения и дороговизна банковских продуктов; 2)Сложности процедуры получения кредита; 3) Неэффективная система возврата задолженности. В связи с тем, что платежеспособность населения играют ванную роль в развитии кредитования, в работе был представлен анализ доходности населения и ситуации на рынке труда, который показал, что динамика на рынке труда в РФ оставляет желать лучшего, наблюдается снижение числа занятых в экономике, растет задолженность по заработной плате на одного работника и увеличивается в целом объем задолженности организаций РФ по заработной плате физическим лицам. Все это существенно влияет на доходы населения, а это влечет за собой отказ населения от кредитования российскими банками. Хочется отметить, что любой, даже совсем незначительный экономический подъем, дает надежду в построении планов на будущее, в связи с чем население начнет снова проявлять значительный интерес к банковским услугам кредитования. Однако, для этого необходимо не только увеличение доходности населения и ситуации на рынке труда, необходимо принятие государственных мер, направленных на совершенствование системы кредитования физических лиц в нашей стране. Таким образом, основными путями решения проблем кредитования населения могут быть: предоставление субсидий на укрепление банковской системы; обеспечение государственной поддержки российским банкам; развитие ипотечного кредитования под залог недвижимости; сокращение непогашенных долгов по кредитам и повышение эффективности взыскания долгов; улучшение требований к заемщикам, снижение процентных ставок, увеличение срока кредитования и другое. На сегодняшний день государством разработаны и действуют нормативно-правовые акты и стратегии развития кредитования населения, которые позволят улучшить систему кредитования физических лиц в нашей

стране. В частности, для совершенствования ипотечного кредитования в РФ разработана и действует «Стратегия развития ипотечного жилищного кредитования в России до 2020 года», которая определяет целевые показатели развития ипотечного рынка страны на ближайшие 5 лет. В соответствии со Стратегией количество выдаваемых ипотечных жилищных кредитов должно увеличиться и в 2017г. составить 921 тыс. в год, а в 2020 достигнет показателя 1,09 млн. кредитов в год.. Доля сделок с ипотекой на рынке жилья также, согласно с целевыми показателями Стратегии, должна вырасти с 25% в 2013г. до 27% в 2017г. и достигнуть показателя 30% в 2020г. Количество кредитов на покупку жилья планируется увеличить, в том числе за счет развития рынка специальных ипотечных кредитов для социально приоритетных категорий населения. Число ипотечных жилищных кредитов, выдаваемых в рамках спецпрограмм, должно составить в 2020 г. 110 тыс. В результате реализации Стратегии должны появиться новые сегменты кредитования жилищного строительства, в том числе строительства жилья для найма и строительства жилья кооперативами и другими жилищными некоммерческими объединениями граждан. К сожалению, отсутствуют точные целевые прогнозные показатели по развитию потребительского кредитования и кредитования автомобилей в РФ. Однако, на сегодняшний день, Правительством РФ принят и действует Федеральный закон от 21 декабря 2013 г. N 353-ФЗ «О потребительском кредите (займе)» ( с изм. и доп. от 21 июля 2014 г.), в котором предусмотрены и строго оговорены права и обязанности сторон договора, определено понятие «потребительский кредит», предусмотрены размеры платежей и неустойки и пр. Планируется, что данный закон позволит сделать процедуру заключения потребительских договоров более прозрачной, исключить неоднозначное толкование пунктов кредитных договоров, защитить заемщиков от действий недобросовестных банков-кредиторов. Кредитные организации, в свою очередь, согласно данного закона получат простые и действенные способы

взимания задолженностей по потребительским кредитам, что значительно снизит риски по ним. Планируется, что законопроект повысит доверие заемщиков к потребительскому кредитованию, избавит всех участников подобных сделок от неоправданного риска, улучшит динамику роста данного рыночного сегмента. По неофициальным данным в сети Интернет, по автокредитованию крупные российские банки намерены и дальше упрощать процедуру приобретения авто для своих клиентов. К примеру, определенными льготами смогут воспользоваться те клиенты, у которых неиспорченная кредитная история, или заемщики, имеющие сберегательные вклады в банке, также клиенты, которые в прошлом пользовались кредитными продуктами банков и зарекомендовали себя как ответственного заемщика. Выше были рассмотрены перспективы кредитования населения в РФ. Не зависимо от тех мероприятий и стратегических направлений развития, направленных на совершенствование кредитования населения в России, еще многое предстоит сделать, для улучшения кредитного механизма на рынке банковских услуг. Для восстановления утраченного взаимного доверия между банками и их заемщиками требуется какое-то время, после которого кредиторы начнут снова делать условия кредитования населения РФ более доступным для большего количества потребителей, в результате этого существующие перспективы кредитования населения России воплотятся в реальность.

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОЦЕНКИ И ПРОГНОЗИРОВАНИЯ ОБЪЕМОВ ПРОДАЖ БАНКОВСКИХ ПРОДУКТОВ

1.1.Понятие банковского продукта (услуги) и их классификация

1.2. Организационные и технологические аспекты развития системы продаж в банке

1.3.Сущность прогнозирования объемов продаж банковских продуктов

ГЛАВА 2. ОЦЕНКА ОБЪЕМОВ ПРОДАЖ ЗАО «БАНК РУССКИЙ СТАНДАРТ»

2.1. Общая характеристика деятельности предприятия ЗАО «Банк Русский стандарт»

2.2.Оценка объемов продаж ЗАО «Банк Русский стандарт»

2.3.Существующая система продвижения банковских продуктов ЗАО «Банк Русский стандарт»

ГЛАВА 3.АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ЗАО «БАНК РУССКИЙ СТАНДАРТ»

3.1. Анализ структуры капитала банка ЗАО «Банк Русский стандарт»

3.2.Анализ банковский ликвидности ЗАО «Банк русский стандарт»

3.3.Анализ экономических показателей ЗАО «Банк Русский Стандарт»

ГЛАВА 4. ПРОГНОЗИРОВАНИЕ ОБЪЕМОВ ПРОДАЖ ЗАО «БАНК РУССКИЙ СТАНДАРТ»

4.1.Факторы, оказывающие негативное влияние на продвижение банковских продуктов ЗАО «Банк Русский Стандарт»

4.2.Мероприятия, направленные на увеличение объемов продаж банковских продуктов ЗАО «Банк Русский Стандарт»

4.3. Экономическая эффективность предложенных мероприятий ЗАО «Банк Русский Стандарт»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

Банковский продукт – конкретный метод оказания банком (клиенту) услуги или логически связанного набора услуг. Прогноз продаж — это величина объема продаж, которую возможно достигнуть при выполнении неких условий или при реализации некоторых событий. Данная величина может использоваться для уточнения плана продаж. План продаж — это величина объема продаж, которую необходимо достигнуть, выполнив некоторые действия. Объектом исследования в дипломной работе является предприятие-ЗАО «Банк Русский Стандарт» — ведущий частный Банк на рынке кредитования населения, является закрытым акционерным обществом и осуществляет свою деятельность на основании Устава, прил.3, Закона «Об акционерных обществах», гражданского и налогового законодательства РФ и др. нормативно-правовыми актами. ЗАО «Банк Русский Стандарт» основан в 1999 году. Сегодня Банк — один из крупнейших национальных финансовых институтов федерального значения. Банк предлагает весь спектр розничных услуг для самого широкого круга клиентов, выдает кредиты и принимает вклады любой величины, обеспечивает круглосуточное управление счетами, оказывает услуги юридическим лицам, депозитарные услуги, предоставление кредитных карт на выгодных условиях, переводы, платежи, дополнительные услуги: мобильный банк, интернет-банк, страхование, «SMS-сервис», а также многое другое. Основные факторы, повышающие объемы продаж и поддержание конкурентоспособности банка «Русский Стандарт» являются следующие: широкий спектр услуг и новых банковских продуктов в секторе кредитования физических лиц; значительная сеть подразделений Банка в регионах; постоянное совершенствование клиентского сервиса, существенная модернизация технологии обслуживания клиентов и новые сервисные возможности; развитая сеть розничного бизнеса в сегменте кредитования в точках продаж; простота и удобство получения кредита: принятие кредитного решения за 15 минут, оптимальный набор документов для получения кредита; возможность бесплатного погашения через сеть приемных банкоматов; круглосуточный телефонный информационно-справочный центр; безупречная кредитная история перед кредиторами, позволяют рассчитывать на дальнейшее развитие международного сотрудничества с финансовыми институтами для привлечения ресурсов с невысокой стоимостью; отсутствие ежемесячных комиссий по всем видам кредитов; имеющиеся у Банка Русский Стандарт конкурентные преимущества позволяют сохранить лидерство во всех значимых для него сегментах рынка банковских услуг. Стабильность бизнеса Банка в настоящее время и в среднесрочной перспективе обеспечивается последовательным и неуклонным наращиванием конкурентного преимущества в выбранной отрасли. Проведенный анализ экономических показателей банка за 2008-2010 г.г. показал, что в целом деятельность банка можно назвать успешной, наихудшим экономическим показателями является 2009 г., на это оказало влияние – экономический кризис. Но в силу свой опытности и конкурентоспособности в 2010 г. банку удалось значительно увеличить прибыль , по сравнению с показателем 2009г., хотя на докризисный уровень банк не вышел. Показатели ликвидности находятся в норме. Банк соблюдает внутренние нормативы ликвидности, разработанные и принятые в составе Политики управления ликвидностью, имеющей своей целью обеспечение своевременной и полной оплаты текущих обязательств Банка; готовности Банка к изъятию депозитов и вкладов; а также исполнения финансового плана с учетом минимизации рисков ликвидности. Основными негативными факторами, которые повлияли на увеличение объемов продаж ЗАО «Банк Русский Стандарт» являются: значительное сокращение объемов кредитования, рост объемов просроченной задолженности по кредитам, применение более серьезных процедур оценки заемщиков, сокращение присутствия Банков в торговых точках для снижения доли высокорисковых кредитов в структуре портфеля, увеличение процентных ставок, комиссий. В целях формирования ресурсной базы и предложения клиентам комплексных продуктов «Банк Русский Стандарт» включился в систему страхования вкладов. Стремясь сделать свой бизнес надежным и прозрачным, Банк развивает отношения с иностранными партнерами. Банк размещает ценные бумаги под гарантии международных организаций и развивает инструменты секьюритизации кредитного портфеля. Стабильность и процветание Банка являются результатом профессиональной работы, использованием лучшего мирового опыта и серьезным отношением к инвестициям в технологии массового обслуживания. Долгосрочные мероприятия банка «Русский Стандарт», направленные на увеличение объемов продаж банковских продуктов: успешное развитие потребительского кредитования в Москве и регионах России ; расширение присутствия в регионах; совершенствование процедур управления рисками и операционными затратами; качественный рост предложения и развитие сервисных функций; расширение спектра банковских продуктов. Краткосрочные и среднесрочные мероприятия банка «Русский Стандарт» (на 2012-2013 г.г.), направленные на увеличение объемов продаж банковских продуктов: развитие системы кредитования физических лиц; развитие структуры портфеля кредитных карт; развитие системы страхования вкладов. Эти мероприятия планируется осуществить за счет: развитие системы страхования, новых программ кредитования, новых кредитных карт, стимулирования продаж посредством проведения акций и рекламной деятельности банка, изучения потребительского спроса путем опроса и анкетирования.

Проведенная экономическая эффективность показала, что если рассмотренные мероприятия позволят банку увеличивать ежегодно прибыль на 50%, то в 2012 г. банк выйдет на показатели докризисного периода. На самом деле прибыль банка может увеличиться и в разы больше, чем было рассмотрено выше. Так как в долгосрочной перспективе банк планирует проведение следующих мероприятий: расширение присутствия в регионах; совершенствование процедур управления рисками и операционными затратами; качественный рост предложения и развитие сервисных функций; расширение спектра банковских продуктов.