ВВЕДЕНИЕ

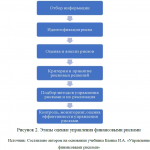

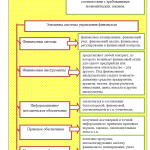

1.1.Экономическая сущность и типология финансовых рисков

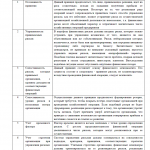

1.2.Методы оценки финансовых рисков корпорации

1.3. Принципы и методы управления финансовыми рисками корпорации: отечественный и зарубежный опыт

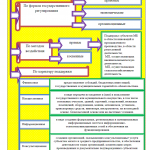

2.ОЦЕНКА СИСТЕМЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ КОРПОРАЦИИ НА ПРИМЕРЕ ПАО «ЕВРОПЛАН»

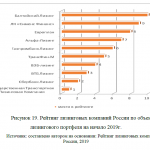

2.1. Организационно-экономическая характеристика корпорации

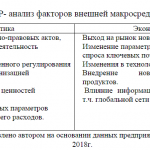

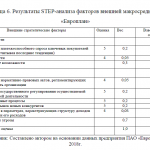

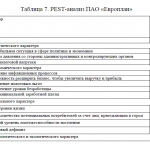

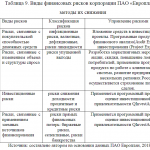

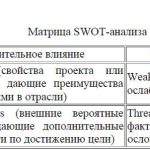

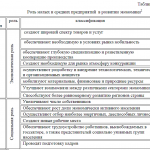

2.2. Оценка влияния внутренних и внешних факторов на устойчивость корпорации

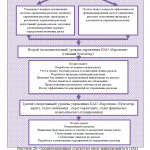

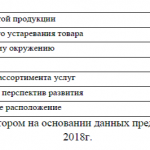

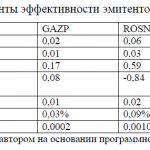

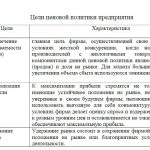

2.3.Политика управления финансовыми рисками в ПАО «Европлан»

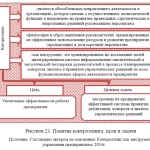

3.ПОВЫШЕНИЕ УСТОЙЧИВОСТИ КОРПОРАЦИИ НА ОСНОВЕ СОВЕРШЕНСТВОВАНИЯ ПОЛИТИКИ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ ПАО «ЕВРОПЛАН»

3.1. Возможности использования международной практики в управлении финансовыми рисками

3.2.Разработка усовершенствованной политики управления финансовыми рисками корпорации ПАО «Европлан»

3.3. Экономическая эффективность предложенных мероприятий ПАО «Европлан»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ЗАКЛЮЧЕНИЕ

Финансовые риски сопровождают финансовую деятельность, осуществляемую организациями, и состоят в возможности для организации лишиться финансовых ресурсов в условиях неопределенности, характерных для указанной деятельности. Управление финансовыми рисками предполагает собой комплекс мероприятий, направленных на минимизацию рисков. Для оценки системы управления финансовыми рисками была выбрана компания ПАО «Европлан», которая является коммерческой организацией, работающей на рынке предоставления лизинга автомобилей для физических и юридических лиц. Компания осуществляет свою деятельность на основании Конституции РФ, ФЗ «Об акционерных обществах», ТК РФ, НК РФ и других нормативноправовых актов. Созданная в 1999г., ПАО «Европлан» предоставляет в лизинг транспорт для предприятий малого и среднего бизнеса, а также для физических лиц, через более чем 70 филиалов и представительств по всей России. Европлан неоднократно признавался лучшей лизинговой и автолизинговой компанией России в рамках международных премий (Global Banking & Finance Review Awards, International Finance Magazine Awards, Acquisition International, Finance Digest). Конкуренцию компании ПАО «Европлан» составляют : Сбербанк лизинг, ВТБ –лизинг, Газпромбанк лизинг, Альфа-лизинг и другие. К лидирующим компаниям на рынке лизинга также относятся: Росагролизинг, РЕСО-Лизинг, ЛК «Сименс Финанс», ЮниКредит Лизинг и другие. Деятельность компании организована по линейно –функциональному принципу., Возглавляет компанию ПАО «Европлан» генеральный директор, в его подчинении находятся директора филиалов компании, им подчиняются начальники отделов , бухгалтера филиалов, инженерно-технический персонал и др. Анализ экономических показателей, показал, что в течении анализируемого периода с 2016-2018гг. на предприятии наблюдается снижение общей суммы капитала предприятии, однако в структуре капитала произошли

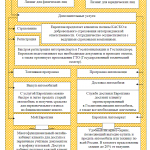

существенные изменения, доля собственного капитала снизилась, произошел существенный рост по заемным источникам финансирования. Компания является финансово зависимой, при этом, к концу анализируемого периода ПАО «Европлан» ухудшил показатели финансовой устойчивости, произошел рост показателя финансового риска, коэффициент финансовой устойчивости предприятия ниже нормативных значений. В связи с ростом объемов продаж, произошел рост показателей прибыли предприятия, существенно увеличился показатель рентабельности собственного капитала, в пределах 2% растут показатели чистой рентабельности и рентабельности продаж. Таким образом, компания ПАО «Европлан», в целом имеет неплохие показатели в динамике по прибыли и рентабельности, однако все же является финансово зависимой. Политика управления финансовыми рисками ПАО «Европлан» преследует цель – это повышение эффективности работы, снижение потерь и максимизация дохода. Организационную структуру управления рисками ПАО «Европлан» составляют три уровня управления. Основными видами финансовых рисков компании ПАО «Европлан, являются: риски, связанные с покупательской способностью денежных средств (инфляционные риски, валютные, дефляционные, риски ликвидности); риски, связанные с изменением объема и структуры спроса (риски упущенной выгоды); инвестиционные риски (риски снижения доходности: процентные и кредитные риски); риски, связанные с применением заемных источников финансирования (риски прямых финансовых потерь: биржевые риски, селективные, риски банкротства). Для снижения рисков связанных с покупательской способностью денежных средств, компания ПАО «Европлан» осуществляет инвестирование финансовых ресурсов в ценные бумаги. Однако, вложение в ценные бумаги также влекут за собой риски потерь- биржевые риски, селективные риски, риски доходности. Для этих целей применяется программный продукт по оценке инвестиционной привлекательности QInvestAnalysis. Для снижения рисков упущенной выгоды, в корпорации проводятся различные маркетинговые мероприятия, позволяющие привлекать

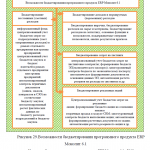

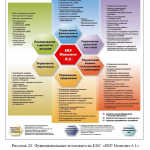

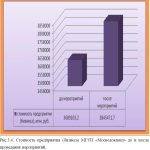

потенциального потребителя- с помощью различных акций и скидок, совершенствования ассортимента предоставляемых услуг населению на рынке лизинга автотранспорта. Компания ПАО «Европлан» имеет большой географический охват, и продолжает свое развитие в различных регионах России. Также, политика компании направлена на изучение спроса потребителей, деятельности конкурентов, разработке и совершенствовании стратегии качества работы с потенциальными потребителями. Важным мероприятием для снижения рисков компании ПАО «Европлан» является страхование лизинговых сделок. При заключении лизинговых соглашений лизингополучатель принимает на себя обязанность застраховать транспортировку получаемого в лизинг оборудования, его монтаж и пусконаладочные работы, имущественные риски. Все выше перечисленные способы управления финансовыми рисками корпорации ПАО «Европлан» позволяют компании ежегодно увеличивать объемы лизингового портфеля, показателей прибыльности и рентабельности. Однако, в связи с тем, что компания имеет высокий показатель финансового риска, является финансово-зависимой, был изучен зарубежный опыт управления финансовыми рисками лизинговых компаний. В результате, были выбраны три наиболее оптимальных направления, для внедрения на предприятии ПАО «Европлан»: вступление корпорации в стратегический союз «Национальный лизинговый союз», совершенствование контроллинга за счет внедрения ERP-системы «ERP Монолит 6.1», осуществление ретроцессии (перестрахование). Рассмотренные выше мероприятия по управлению финансовыми рисками корпорации: ПАО «Европлан» дадут положительный эффект. В частности, показатель выручки увеличится на 4503803тыс. руб. и составит 27022821 тыс. руб. Снизятся управленческие расходы на 15% и коммерческие затраты на 35%, в результате, сумма управленческих затрат составит 2068980 тыс. руб., коммерческие затраты составят 110513тыс. руб. Более чем в два раза произойдет увеличение темпов роста прибыли от продаж и в перспективе она

составит 12269609 тыс. руб. Чистая прибыль предприятия увеличится на 4786746тыс. руб. и составит 7853917тыс. руб. Произойдет снижение коэффициента финансовой зависимости и в перспективе он составит 0,89, снизится коэффициент финансового риска на 3,8 и в перспективе показатель составит 7,78, коэффициент финансовой устойчивости составит 0,4, рентабельность собственного капитала увеличится на 27,41% и составит 65,59%, на 18,5% произойдет рост показателя рентабельности продаж и после проведения мероприятий она составит 45,4%, 29,06% – показатель чистой рентабельности, а это на 15,98% выше показателя 2018г. Таким образом, требуется цифровая конкретизация, которая выражается в снижении рисков в случае перестрахования, вступление в лизинговый союз корпорации «Европлан» позволит осуществлять взаимовыгодное сотрудничество, откроет новые возможности и варианты развития предприятию, обеспечит обмен знаниями и навыками. Совершенствование системы контроллинга на предприятии ПАО «Европлан» с помощью внедрения программного обеспечения даст ощутимый эффект в снижении расходов компании, увеличении объемов продаж, прибыли и рентабельности, а это положительно повлияет на финансовую устойчивость корпорации. Цифровая конкретизация, является необходимостью в реализации на практике, в противном случае компания будет увеличивать финансовые риски и в перспективе будет вынуждена уйти с рынка.

ВВЕДЕНИЕ

ГЛАВА 1.ЗНАЧЕНИЕ ИНОСТРАННЫХ ИНВЕСТИЦИЙ В СФЕРЕ ФКИС

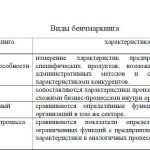

1.1.Сущность и характеристика иностранных инвестиций

1.2. Виды иностранных инвестиций в сфере ФКиС и их классификация

1.3. Нормативно-правовое регулирование иностранных инвестиций в России

ГЛАВА 2.ОЦЕНКА ПОКАЗАТЕЛЕЙ ИНОСТРАННЫХ ИНВЕСТИЦИЙ В СФЕРЕ ФИЗКУЛЬТУРЫ И СПОРТА РОССИИ

2.1. Показатели развития физической культуры и спорта в России

2.2. Институт технического спонсорства в системе профессионального спорта как объекта иностранных инвестиций

2.3. Франчайзинг как фактор привлечения иностранных инвестиций в спорт России

2.4. Спортивные кластеры и их роль в привлечении инвестиций в России

ГЛАВА 3. ПРОБЛЕМЫ ПРИВЛЕЧЕНИЯ ИНОСТРАННЫХ ИНВЕСТИЦИЙ В СФЕРЕ РОССИЙСКОГО СПОРТА

3.1. Оценка факторов, оказывающих негативное влияние на привлечение зарубежных инвестиций в сферу ФКиС России

3.2. Мероприятия, направленные на повышение активности иностранных инвесторов в сфере ФКиС

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ЗАКЛЮЧЕНИЕ

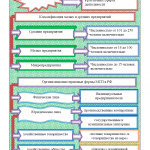

Инвестиции –представляют собой вложение определенного актива (деньги, силы, время), с дальнейшей перспективой получения прибыли, то есть финансового вознаграждения. Иностранные инвестиции представляют собой капитальные средства, вывезенные из одной страны и вложенные в различные виды предпринимательской деятельности за рубежом с целью извлечения прибыли или процента. Иностранные инвестиции- это все виды вложений: денежных и интеллектуальных ценностей иностранными инвесторами, а также зарубежными филиалами российских юридических лиц в объекты предпринимательской и других видов деятельности на территории России с целью получения последующего дохода. Существует ряд признаков, по которым можно классифицировать все инвестиции в целом, в том числе и иностранные: в зависимости от активов; в зависимости от формы собственности; в зависимости от объекта вложений; в зависимости от объекта вложений; в зависимости от характера использования. Наиболее распространенными видами иностранных инвестиций в спорт являются: ставки на спорт (беттинг); магазины спортивного питания; фитнес-клубы; магазины товаров для спорта; акции спортивной компании; вложения в дочерние компании и сооружения, связанные со спортом; инвестиции в тренерский состав и спортсменов; капиталовложения в спортивные интернет- площадки. Регулирование иностранных инвестиций осуществляется на основании следующих нормативно-правовых актов: Конституция РФ, ФЗ от 8 декабря 2003 г. № 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности»; ФЗ от 25 февраля 1999г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»; ФЗ от 30 декабря 1995 г. № 225-ФЗ «О соглашениях о разделе продукции»; ФЗ от 21 июля 2005 г. № 115-ФЗ «О концессионных соглашениях»; ФЗ от 22 июля 2005 г. № 116-ФЗ «Об особых экономических зонах в Российской Федерации»; ФЗ от 29 октября 1998 г. № 164-ФЗ «О финансовой аренде (лизинге)»,Закон Российской Федерации от 21 мая 1993 г. № 5003-1 «О таможенном тарифе», ФЗ от 9 июля 1999 г. N 160- ФЗ «Об иностранных инвестициях в Российской Федерации» , Таможенный кодекс РФ, Налоговый кодекс РФ, Гражданский кодекс РФ. В работе были рассмотрены основные показатели развития физической культуры и спорта в России. Цели государственной политики в сфере физической культуры и спорта определены в Стратегии развития физической культуры и спорта в РФ на период до 2020г. и предусматривают создание условий, обеспечивающих возможность для населения вести здоровый образ жизни, систематически заниматься физической культурой и спортом, получить доступ к развитой спортивной инфраструктуре, а также повысить конкурентоспособность российского спорта. К числу приоритетных направлений развития физической культуры и спорта в России относятся: развитие физической культуры и массового спорта; развитие спорта высших достижений и системы подготовки спортивного резерва; подготовка и проведение крупных международных спортивных мероприятий. Представленный анализ развития физической культуры и спорта в РФ показал, что на протяжении ряда лет наблюдается увеличение количества желающих заниматься спортом, при этом, количество желающих увеличивается в различных возрастных группах(студенты и взрослые), различным социальным статусом и с различными состояниями здоровья (инвалиды). Инфраструктура спорта в России в основном имеет положительную динамику, увеличивается количество гребных баз и каналов, биатлонных трасс, велотреков, велодромов; спортивных залов, крытых спортивных сооружений с искусственным льдом, манежей; плавательных бассейнов; плоскостных спортивных сооружений, в том числе стадионов и объектов городской и рекреационной инфраструктуры. Однако по некоторым объектам инфраструктуры все же наблюдается снижение, в частности снизилось число лыжных баз, количества сооружений для стрелковых видов спорта. Для эффективного развития отрасли физической культуры и спорта является необходимым финансирование, однако в настоящее время финансирование осуществляется в основном за счет средств федерального бюджета РФ, бюджетов субъектов РФ, внебюджетных источников финансирования. По имеющимся данным, государственной программой «Развитие физической культуры и спорта в Российской Федерации на 2016–2020 годы» предусмотрено из федерального бюджета 38930,92 млн. рублей, бюджетами субъектов РФ предусмотрено финансирование в объеме 16095,86 млн. рублей, из внебюджетных источников РФ объем финансирования составил 5539,00 млн. рублей. Функционирование и дальнейшее развитие физической культуры и спорта в условиях рыночной экономики предполагает постоянный поиск дополнительных источников финансирования и материального обеспечения, одним из которых является спонсорство. Спонсорство в сфере физической культуры и спорта-это взаимодействие спонсора и спонсируемого с возможным участием различных посредников, в процессе которого физкулътурно-спортивные организации и устроители мероприятий, спортсмены и специалисты получают разнообразную материальную поддержку. В настоящее время спонсорство в России широкое распространение получило в крупнейших футбольных и хоккейных клубах. На сегодняшний день, крупнейшими футбольными клубами с большими объемами инвестиций являются: «Зенит», «Спартак», «Локомотив», «Краснодар», «Рубин», ЦСКА, «Ахмат», «Ростов», «Динамо», «Арсенал» (Тула). Данные показали, что финансирование осуществляется только за счет российских спонсоров, как видим, иностранцы не спешат вкладывать свои инвестиции в российские футбольные клубы. В крупнейших хоккейных клубах, как и в футбольных, основными спонсорами являются российские компании: Банк «ВТБ», ОАО «Роснефть», АКБ «Инвестбанк», ОАО «Российские железные дороги», ОАО «Татнефть», «Магнитогорский металлургический комбинат» и другие. Таким образом, как в футболе, так и в хоккее, основными спонсорами по – прежнему являются российские крупнейшие компании и бизнесмены, не спешат зарубежные инвестиции найти место в российском спорте. Франчайзинг в спорте также получил широкое распространение, сегодня под франшизой можно открыть магазин спортивного питания, одежды и спортивного инвентаря, множество франшиз детский футбольных школ, фитнес центров и другое. Трудно недооценивать спортивные кластеры, которые играют важнейшую роль в отрасли физической культуры и спорта России. Спортивно-образовательный кластер предполагает объединение на одной территории различных предприятий и услуг в сфере спорта: тренировочных комплексов, научно-исследовательских лабораторий, а также площадок для спортивных и культурно-зрелищных мероприятий разных уровней. На сегодняшний день, в России уже профинансировано и построено спортивных кластеров, однако в перспективе планируется не меньшее количество строительства, однако, по- прежнему иностранные инвесторы не планируют направлять финансовые ресурсы в развитие спортивных объектов России. Основными причинами, снижающие привлечение иностранных инвесторов в отечественный спорт являются: неблагоприятная внешняя среда России, санкции; административные барьеры, значительно увеличивающие издержки ведения бизнеса; бюрократическая волокита при оформлении необходимых разрешений, лицензий, заключений, виз и других документов значительно осложняет хозяйственную деятельность и увеличивает сроки реализации инвестиционных проектов; несовершенство законодательной базы и правоприменительной практики; слабый механизм привлечения иностранных инвестиций; несовершенство форм продвижения спортивных кластеров; высокий уровень коррупции в стране; высокая налоговая нагрузка; слабая защита иностранных инвесторов; слабая финансовая система; и другое. Для привлечения зарубежных инвестиций в отрасль спорта в России, является необходимым: повышение инвестиционной привлекательности России в целом и отрасли спорта в частности, за счет развития наиболее перспективных направлений спорта; сокращение административных барьеров путём увеличения эффективности национального законодательства и снижения высокого уровня бюрократии, а также за счет прозрачности системы регулирования предпринимательской деятельности; упрощение и прозрачность экономики для привлечения новых инвесторов; снижение налоговой нагрузки; совершенствование законодательной базы по регулированию иностранных инвестиций, защиты инвесторов; совершенствование развития спортивных кластеров, в том числе за счет совершенствования институционального обеспечения формирования кластеров, организационно-правового обеспечения формирования кластеров; экономического механизма стимулирования кластерных инициатив; форм продвижения международных кластеров; совершенствование финансовых мер поддержки (в т.ч. налоговые и бюджетные льготы, инвестиционные кредиты) инвестиционной деятельности в сфере физической культуры и спорта. Все выше перечисленное позволит повысить лояльность зарубежных инвесторов и привлечь необходимые инвестиции в развитие отечественного спорта и физической культуры.

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ОЦЕНКИ СТОИМОСТИ ПРЕДПРИЯТИЯ (БИЗНЕСА)

1.1.Объект оценки стоимости предприятия (бизнеса)

1.2.Цели и задачи оценки стоимости предприятия (бизнеса)

1.3. Подходы и методы к оценке стоимости предприятия (бизнеса)

ГЛАВА 2. КОНЦЕПЦИЯ УПРАВЛЕНИЯ СТОИМОСТЬЮ БИЗНЕСА

2.1.

Содержание концепции управления стоимостью бизнеса

Содержание концепции управления стоимостью бизнеса2.2.Анализ факторов стоимости компании

2.3.Внедрение системы управления стоимостью

ГЛАВА 3. ОЦЕНКА СТОИМОСТИ ПРЕДПРИЯТИЯ (БИЗНЕСА) ДЛЯ ЦЕЛЕЙ УПРАВЛЕНИЯ СТОИМОСТЬЮ НА ПРИМЕРЕ МГУП «МОСВОДОКАНАЛ»

3.1.Краткая характеристика предприятия (бизнеса) МГУП «Мосводоканал»

3.2.Анализ показателей финансово-хозяйственной деятельности предприятия (бизнеса) МГУП

«Мосводоканал»

«Мосводоканал»3.3.Оценка стоимости предприятия (бизнеса) МГУП «Мосводоканал»

для целей управления стоимостью

3.4.Мероприятия по повышению стоимости предприятия (бизнеса) МГУП «Мосводоканал»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

В последнее время все больше сторонников мнения о том, что основной целью деятельности компании для собственников (акционеров) является максимизация ее стоимости. Это связано, прежде всего, с тем, что, во-первых, показатель стоимости компании является обобщающим показателем, на основании которого можно судить об эффективности деятельности компании; во-вторых, в условиях развитых рыночных отношений компании часто становятся объектом купли-продажи; в-третьих, значительная доля современных компаний имеет форму акционерных обществ, а, следовательно, благосостояние акционеров зависит и от стоимости компании, акциями которой они владеют. В связи с этим все более актуальными становятся вопросы адекватной оценки стоимости бизнеса и управления бизнесом с целью максимизации его стоимости. Оценка бизнеса предприятия (оценка стоимости бизнеса) — это определение стоимости компании (предприятия) как имущественного комплекса, способного приносить прибыль его владельцу. В оценочной деятельности часто используются как синонимы термины «бизнес» и «предприятие», однако каждое из этих понятий имеет особенности. Следует различать оценку бизнеса и оценку предприятия. Предприятие как имущественный комплекс включает в себя все виды имущества, предназначенного для его деятельности: земельные участки, оборудование, сырье и продукцию, финансовые вложения, нематериальные активы. Оценка рыночной стоимости имущественного комплекса предприятия означает определение в денежном выражении стоимости материальных активов предприятия как совокупности стоимостей основных средств. Оценка бизнеса действующего предприятия несколько отличается от оценки предприятия как имущественного комплекса. Оценка бизнеса включает в себя определение стоимости пассивов и активов компании: недвижимого имущества, машин и оборудования, складских запасов, финансовых вложений, нематериальных активов. Кроме того, оценивается эффективность работы компании, ее прошлые, настоящие и будущие доходы, перспективы развития и

конкурентная среда на данном рынке. В результате такого комплексного подхода определяется реальная стоимость бизнеса и его способность приносить прибыль. Основной закон, регулирующий оценочную деятельность- ФЗ «Об оценочной деятельности в Российской Федерации» (от 29.07.1998 с изменениями от 21 ноября 2011 г.) Оценка бизнеса предприятия производится для различных целей, среди которых часто встречаются следующие: повышение эффективности текущего управления предприятием (компанией), принятие обоснованного инвестиционного или управленческого решения, привлечение заемных источников, совершение сделки купли-продажи компании целиком или по частям, определение стоимости убытков, разработка плана (прогноза) развития компании (будущие доходы, расходы, степень финансовой устойчивости и ценность имиджа) и др. Предметом оценки бизнеса является стоимость. Данная категория, сохраняя общетеоретическое содержание, приобретает в процессе оценки специфические оценочные формы, которые называют видами стоимости. Виды стоимости, рассчитываемые оценщиком, можно классифицировать по различным критериям: по рыночности, по методологии оценки, по состоянию объекта после оценки, по целям оценки. На сегодняшний день известно несколько подходов и реализуемых в их составе методов, с помощью которых даются денежные оценки стоимости предприятия (бизнеса). В отечественной теории декларируются и используются заимствованные из западной практики три основных подхода к оценке стоимости бизнеса: доходный подход (income approach); затратный подход (asset based approach); сравнительный (рыночный) подход (market approach). Доходный подход – совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от объекта оценки. С помощью доходного подхода определяют текущую стоимость будущих доходов, которые возникнут в результате использования имущества (активов) и возможностей дальнейшей его продажи. Таким образом, при оценке бизнеса с позиции доходного подхода определяющим фактором является доход, влияющий на величину стоимости объекта. Чем больше доход, приносимый объектом оценки, тем выше величина его рыночной стоимости (при прочих равных условиях). Затратный подход – совокупность методов оценки стоимости объекта оценки, основанных на определении затрат, необходимых для восстановления либо замещения объекта оценки, с учетом его износа. Сравнительный (рыночный) подход – совокупность методов оценки стоимости объекта оценки, основанных на сравнении объекта оценки с аналогичными объектами, в отношении которых имеется информация о ценах сделок с ними. Сравнительный (рыночный) подход предполагает, что ценность собственного капитала фирмы определяется тем, за сколько он может быть продан при наличии достаточно сформированного рынка. Другими словами, наиболее вероятной ценой стоимости оцениваемого бизнеса может быть реальная цена продажи сходной фирмы, зафиксированная рынком. Методы оценки стоимости предприятия (бизнеса) реализуемые в составе доходного подхода: метод капитализации прибыли (дохода), метод дисконтирования денежных потоков, метод избыточного дохода (прибыли). Методы оценки стоимости предприятия (бизнеса) реализуемые в составе затратного подхода классифицируются следующим образом: метод чистых активов, метод ликвидационной стоимости, метод накопления активов (рыночной стоимости собственного капитала). Методами оценки стоимости предприятия (бизнеса) реализуемые в составе сравнительного (рыночного) подхода являются следующие: метод рынка капитала, метод сделок, метод отраслевых коэффициентов. На оценку стоимости предприятия (бизнеса) оказывают влияние как внешние факторы (конкуренция отрасли, факторы макроэкономического риска и т.д.), так и внутренние (ценовая политика, прибыльность, ликвидность , кадровая политика, инновационная и инвестиционная стратегии и др.) Объектом исследования в работе является предприятие- МГУП «Мосводоканал» – крупнейшая водная компания России, обеспечивает

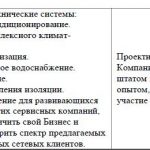

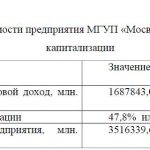

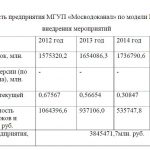

высококачественной питьевой водой и надежной системой канализования более 13 млн. жителей Московского мегаполиса – около 10% всего населения страны. МГУП «Мосводоканал» является московским государственным унитарным предприятием и осуществляет свою деятельность на основании: Устава МГУП “Мосводоканал”; Федерального закона от 14.11.2002 государственных и муниципальных унитарных предприятиях” с изменениями от 9 июля 2011 г; Постановлений Правительства РФ, налогового и трудового № 161-ФЗ “О 1 кодексов, а также др. нормативно-правовыми актами РФ. Основными ключевыми факторами стоимости – МГУП «Мосводоканал» является ежегодное увеличение прибыли, наличие целей и миссии организации, высокая квалификация специалистов, низкая текучесть кадров, качество предоставляемых услуг, разработаны и реализуются инновационные и инвестиционные проекты, эффективное управление всеми подразделениями организации, предприятие не подвержено риску банкротства. В работе была проведена оценка стоимости предприятии (бизнеса) МГУП «Мосводоканал» доходным подходом, методами: капитализации дохода (прибыли) и дисконтированных денежных доходов. Метод капитализации прибыли является одним из вариантов доходного подхода к оценке бизнеса действующего предприятия. Капитализация – процесс пересчета прибыли (дохода), полученной от объекта оценки с целью определения его стоимости. Метод капитализации прибыли используется в случае, если ожидается, что будущие чистые доходы или денежные потоки приблизительно будут равны текущим или темпы их роста будут умеренными и предсказуемыми. Причем доходы являются достаточно значительными положительными величинами, т.е. бизнес будет стабильно развиваться. Суть метода капитализации заключается в определении величины ежегодных доходов и соответствующей этим доходам ставки капитализации, на основе которых рассчитывается цена компании. Метод дисконтирования денежных потоков основан на прогнозировании этих потоков от оцениваемого предприятия (бизнеса).

Расчет показал, что стоимость бизнеса составила 3609103,2 млн. руб. Для увеличения стоимости предприятия (бизнеса) были предложены мероприятия: увеличение ассортимента предоставляемых услуг, а также развития инновационных проектов. Данные мероприятия позволят увеличить доходность компании, тем самым повысив ее стоимость на 236368,5 млн. руб., а рост стоимости компании – является важным показателем, к которому должны стремиться все хозяйствующие субъекты.

ДИПЛОМ ФИНАНСИРОВАНИЕ МБ ООО АНАБЕЛЬ-РУС

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФИНАНСИРОВАНИЯ МАЛОГО БИЗНЕСА В СОВРЕМЕННЫХ УСЛОВИЯХ

1.1. Развитие малого предпринимательства в Российской Федерации

1.2. Особенности организации финансов предприятий малого бизнеса

1.3. Правовая среда малого предпринимательства на современном этапе

ГЛАВА 2.

АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ МАЛОГО БИЗНЕСА ООО «АНАБЕЛЬ-РУС»

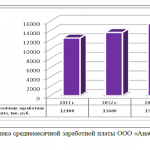

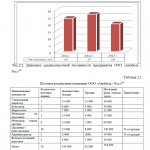

АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ МАЛОГО БИЗНЕСА ООО «АНАБЕЛЬ-РУС»2.1.Технико-экономическая характеристика ООО «Анабель-Рус»

2.2. Анализ финансово-хозяйственной деятельности ООО «Анабель-Рус»

2.3. Проблемы финансирования ООО «Анабель-Рус»

ГЛАВА 3.

РАЗРАБОТКА МЕРОПРИЯТИЙ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСИРОВАНИЯ ПРЕДПРИЯТИЯ МАЛОГО БИЗНЕСА ООО «АНАБЕЛЬ-РУС»

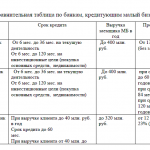

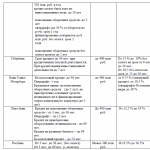

РАЗРАБОТКА МЕРОПРИЯТИЙ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСИРОВАНИЯ ПРЕДПРИЯТИЯ МАЛОГО БИЗНЕСА ООО «АНАБЕЛЬ-РУС»3.1.Способы заемного финансирования малого предприятия в современных условиях

3.2. Рекомендации по финансированию малого предприятия

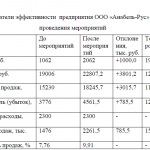

3.3. Оценка экономической эффективности предложенных мероприятий.

ГЛАВА 4. БЕЗОПАСНОСТЬ ЖИЗНЕДЕЯТЕЛЬНОСТИ НА ПРЕДПРИЯТИИ

ГЛАВА 5.ИНФОРМАЦИОННЫЕ ТЕХНОЛОГИИ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

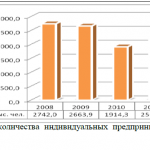

В дипломной работе была рассмотрена тема: Проблемы финансирования малого бизнеса в современных условиях на примере ООО «Анабель-Рус». Малый и средний бизнес – это процесс свободного экономического хозяйствования в различных сферах деятельности (кроме запрещенных законодательством) с относительно небольшой долей рынка в рыночном пространстве, с относительно небольшим числом производимых продуктов (технологий, услуг, ноу-хау и т.д.), сравнительно ограниченными ресурсами и мощностями (капитал, оборот, численность персонала и т.д.), осуществляемый в целях удовлетворения потребностей общества в товарах и услугах, получения прибыли, необходимой для саморазвития собственного дела и выполнения финансовых обязательств перед бюджетами всех уровней, налоговыми органами и другими хозяйствующими субъектами. Сектор малого и среднего предпринимательства охватывает различные виды производственной деятельности и типы работ, отвечающих широкому спектру возможностей рынка. В целом роль малого и среднего предпринимательства в экономике, можно разделить на две составляющие: экономическая и социальная. Основными нормативно-правовыми актами, регулирующие деятельность малого бизнеса на федеральном уровне являются: Конституция РФ(Принята Всенародным голосованием 12.12.93 г.(с изм. от 30 декабря 2008 г.); Федеральный закон от 24 июля 2007 г. N 209-ФЗ”О развитии малого и среднего предпринимательства в Российской Федерации” (с изм. и доп. от28 декабря 2013 г.); Федеральный закон от 04.05.2011 N 99-ФЗ (ред. от 02.07.2013) “О лицензировании отдельных видов деятельности”; Федеральный закон от 8 августа 2001 г. N 129-ФЗ “О государственной регистрации юридических лиц и индивидуальных предпринимателей” ( с изм. и доп. от 2 апреля 2014 г.); Закон РФ от 7 февраля 1992 г. N 2300-I “О защите прав потребителей” (с изм. и доп. 21 декабря 2013 г.); Федеральный закон от 29 октября 1998 г. N 164-ФЗ “О финансовой аренде (лизинге)” ( с изм. и доп.от28 июня 2013 г.); Федеральный закон от 26 декабря 1995 г. N 208-ФЗ “Об акционерных обществах” (с изм. и доп. от 28 декабря 2013 г.); Федеральный закон от 8 февраля 1998 г. N 14-ФЗ “Об обществах с ограниченной ответственностью” (с изм. и доп. от 21 декабря 2013 г.); Федеральный закон от 25

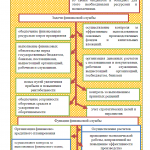

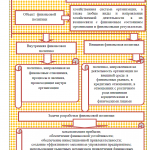

февраля 1999 г. N 39-ФЗ “Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений” (с изм. и доп. 28 декабря 2013 г.); Федеральный закон от 9 июля 1999 г. N 160-ФЗ”Об иностранных инвестициях в Российской Федерации”( с измен. и доп. от 3 февраля 2014 г.); Постановление Правительства РФ «Об утверждении Правил продажи отдельных видов товаров» №55 от 19 янв. 1998 г. (в ред. от 4 октября 2012 г.); Гражданский кодекс РФ ( с изм. и доп. от12 марта 2014 г.); Налоговый кодекс РФ(с измен. и доп. от 20 апреля 2014 г.); Трудовой кодекс РФ (от 30 декабря 2001 г. N 197-ФЗ с изм. от 2 апреля 2014г.); Кодекс Российской Федерации об административных правонарушениях от 30 декабря 2001 г. N 195-ФЗ (с изм. от 20 апреля 2014 г.) и др. Проведенный анализ в дипломной работе показал, что на протяжении ряда лет в России наблюдается, сокращение числа частных компаний, а это свидетельствует о неблагоприятной экономической ситуации для развития малого и среднего предпринимательства. Этому же являются и подтверждения, что доля сектора МСП в валовом внутреннем продукте России по-прежнему невелика и составляет около 19-21% (для сравнения в странах Евросоюза — 50-60%). Между тем в зарубежных странах малый и средний бизнес является основным источником создания новых рабочих мест и на МСП приходится до 80% от всех работающих. Следовательно, Россия еще отстает от стран Евросоюза и для развития малого и среднего бизнеса в России, необходима тщательно продуманная государственная политика, которая на сегодняшний день, к сожалению, оставляет желать лучшего. В достаточно сложных рыночных условиях, малому предприятию необходимо эффективно управлять финансовыми ресурсами. Для того, чтобы выжить, и не допустить банкротства предприятия, необходима тщательно продуманная финансовая политика компании, должна быть четкая структура управления финансами, структура капитала должна быть сформирована оптимальным образом, применение новейших программных продуктов, позволяющих проводить финансовое планирование и оценку инвестиционных проектов и др.- все это позволит выжить малому предприятию в современных условиях хозяйствования. Управление финансовыми потоками малого бизнеса- это важнейший элемент финансовой политики предприятия, оно пронизывает всю систему управления предприятия. Важность и значение управления финансовыми средствами на предприятии трудно переоценить, поскольку от его качества и эффективности зависит не только устойчивость предприятия в конкретный период времени, но и способность к дальнейшему развитию, достижению финансового успеха на долгую перспективу. Эффективное управление денежными потоками, повышает степень финансовой и производственной гибкости компании, так как приводит к: улучшению оперативного управления, особенно с точки зрения сбалансированности поступлений и расходования денежных средств; увеличению объемов продаж и оптимизации затрат за счет больших возможностей маневрирования ресурсами компании; повышению эффективности управления долговыми обязательствами и стоимостью их обслуживания, улучшению условий переговоров с кредиторами и поставщиками; созданию надежной базы для оценки эффективности работы каждого из подразделений компании, ее финансового состояния в целом; повышению платежеспособности компании. В связи с этим, основной задачей финансовой службы малого предприятия должно являться: своевременное предупреждение и предотвращение отрицательных результатов хозяйственно-финансовой деятельности организации, выявление и мобилизация внутрихозяйственных резервов обеспечения финансовой устойчивости предприятия, Для успешной деятельности малого предприятия, как уже было описано выше, необходима эффективная финансовая политика. Финансовая политика малого предприятия – это совокупность мероприятий по целенаправленному формированию, организации и использованию финансов для достижения поставленной цели предприятия. Объектом финансовой политики является– хозяйственная система организации, а также любые виды и направления хозяйственной деятельности в их взаимосвязи с финансовым состоянием организации и финансовыми результатами. Объект финансовой политики представляет всю совокупность хозяйственной системы и ее деятельности, на которую воздействует финансовая политика. По направлению финансовая политика подразделяется на внутреннюю и внешнюю. Внутренней финансовой политикой организации называется политика, направленная на финансовые отношения, процессы и явления, происходящие внутри организации. Внешней финансовой политикой организации называется политику, направленную на деятельность

организации во внешней среде: в финансовых рынках, в кредитных отношениях, в отношениях с различного рода внешними юридическими и физическими лицами (контрагентами). В составе финансовой политики можно выделить такие основные направления, как финансовую политику производственных процессов, инвестиций, кредитных отношений, операций с ценными бумагами, регулирования денежных потоков, налоговых расчетов, применения финансовых инструментов. Стратегическими задачами разработки финансовой политики малого предприятия являются: максимизация прибыли; обеспечение финансовой устойчивости; обеспечение инвестиционной привлекательности; создание эффективного механизма управления предприятием; использование рыночных механизмов привлечения финансовых средств. При разработке финансовой политики предприятия анализируются: финансово-экономическое состояние предприятия; учетная и налоговая политика; управление оборотными средствами, кредиторской и дебиторской задолженностью; управление издержками (в т.ч. амортизационная и дивидендная политика). Объектом исследования в дипломной работе является предприятие ООО «Анабель – Рус», которое является обществом с ограниченной ответственностью и осуществляет свою деятельность на основании ФЗ « Об обществах с ограниченной ответственностью», Устава предприятия, трудового, налогового, гражданского законодательства РФ, а также других нормативно-правовых актов РФ и внутренних локальных актов предприятия. Компания занимается торговой деятельностью по реализации женского нижнего белья. Миссия компании – предоставление клиентам возможности приобретения качественной, стильной, удобной и разнообразной одежды (нижнее белье).Видение компании ООО «Анабель – Рус» – создание надежного, прибыльного, динамично развивающегося предприятия с уровнем обслуживания, превосходящим ожидания клиентов. Принципиальные подходы к ведению бизнеса компании ООО «Анабель – Рус» определяются стратегической задачей и историей предприятия. Компания ООО «Анабель – Рус» ставит перед собой цель – организация эффективной коммерческой деятельности, при этом важен конечный результат, то есть прибыль, что немыслимо без наиболее полного и глубокого удовлетворения покупательского спроса. Деятельность компании ООО

«Анабель – Рус» связана с реализацией товаров конечному потребителю, что является завершающим этапом ее продвижения из сферы производства. Организационная структура управления ООО «Анабель – Рус»- линейно – функциональная. Данная структура удачно сочетает линейные подразделения, которые выполняют на предприятии весь объем основной деятельности, с отделами и службами, которые реализуют конкретные функции управления в масштабах всей организации. Среднесписочная численность работников предприятия ООО «Анабель – Рус» составляет 20 человек, месячный фонд оплаты труда составляет 344 000 тыс. руб. Годовой фонд – 4 128 000 руб. Проведенный анализ финансового состояния ООО «Анабель – Рус» показал, что на предприятии ежегодно наблюдается рост выручки и прибыли, соответственно возросли и показатели рентабельности. В связи с тем, что, предприятие является финансово зависимым, так как в основном капитал предприятия сформирован за счет заемных источников финансирования, коэффициенты финансовой устойчивости находятся на минимальных значениях. Общая стоимость капитала предприятия за анализируемый период снизилась, при этом произошло снижение капитала как за счет снижения собственных, так и за счет снижения заемных источников финансирования. В активе баланса наблюдается снижение стоимости запасов на 50%, что является отрицательной динамикой, так как в последующем это может привести к истощению ассортимента предприятия. В целях повышения рентабельности собственных средств целесообразно финансировать предприятие за счет заемных источников. В частности, заемными средствами могут выступать кредиты банков, кредиты иных учреждений. Кредиты могут быть как в денежной, так и в товарной формах. Для предприятия ООО «Анабель – Рус» товарные кредиты могут предоставить компании- занимающиеся оптовой продажей одежды (в данном случае женского белья) или компании производители одежды. В целях совершенствования финансирования малого предприятия ООО «Анабель – Рус» было предложено два пути: поиск наиболее выгодного банка для кредитования малого бизнеса с низкими процентными ставками без залога; поиск потенциальных поставщиков женской одежды с долгосрочной отсрочкой платежа.

Рассмотренный выше анализ банковского кредитования показал, что на сегодняшний день большинство банков предоставляют кредиты малому и среднему бизнесу. Кредитование осуществляется как на короткий, так и на продолжительный срок, с залогом и без залога. Процентные ставки по кредитам составляют от 13% и выше. Однако, в некоторых банках можно взять кредит под 8-9% годовых. Но, несмотря на это, для малого предприятия ООО «Анабель – Рус» не целесообразно совершенствовать деятельность за счет новых кредитов по низким процентным ставках. Поэтому в качестве мероприятия, направленного на финансирование предприятия было предложено –заключение договоров на поставку товаров с наиболее выгодным поставщиком женской одежды. В проведенном исследовании были рассмотрены основные производители женской одежды, занимающие лидирующие позиции. Все компании предоставляют определенные выгодные условия сотрудничества. Однако, для предприятия ООО «Анабель – Рус»,было предложено сотрудничество с крупной компанией- поставщиком женской одежды- “Caterina Group” , эта компания она предлагает более 170 мировых брендов женской одежды, в том числе и женского белья. Сотрудничество с данной компанией является достаточно выгодным, так как компания может предложить сразу несколько видов одежды различных производителей (мировых брендов), кроме этого, она предоставляет отсрочку платежа сроком на 24 мес. (без процентов). Условием сотрудничества является предоплата за товар 50% от стоимости закупаемых изделий. Следовательно, оставшиеся 50%- компания ООО «Анабель – Рус», может выплатить в течении 24 мес.Проведенный анализ экономических показателей показал, что за счет сотрудничества с компанией “Caterina Group”, предприятие ООО «Анабель – Рус» сможет пополнить товарные запасы наиболее ликвидным товаром, расширить ассортимент, тем самым увеличит товарооборот, прибыль и рентабельность. Рассчитанные показатели экономической эффективности являются прогнозируемыми, основаны на увеличении товарооборота, прибыли и рентабельности. Достаточно сложно точно сказать о той эффективности, которая будет получена от внедрения мероприятий, однако, совершенствование финансирования компании ООО «Анабель – Рус» за счет нового поставщика- является целесообразным и требует незамедлительного решения.

ДИПЛОМ ФИНАНСОВОЕ ПЛАНИРОВАНИЕ ЗАО ВЗЛ

Введение

Глава 1.Теоретические аспекты оперативного финансового планирования на предприятии

1.1. Сущность финансового планирования, его цели и задачи

1.2. Принципы и методы финансового планирования

1.3. Особенности оперативного финансового планирования

Выводы по первой главе

Глава 2. Анализ оперативного финансового планирования на предприятии ЗАО «Вентиляционный завод Лиссант»

2.1.Организационно-правовая характеристика деятельности предприятия ЗАО «Вентиляционный завод Лиссант»

2.2.Анализ финансового -состояния предприятия ЗАО «Вентиляционный завод Лиссант»

2.3.Оценка существующей системы оперативного финансового планирования ЗАО «Вентиляционный завод Лиссант»

Выводы по второй главе

Глава 3.

Совершенствование оперативного финансового планирования

Совершенствование оперативного финансового планированияна предприятии ЗАО «Вентиляционный завод Лиссант»

3.1.Необходимость совершенствования оперативного финансового планирования на предприятии ЗАО «Вентиляционный завод Лиссант»

3.2.Рекомендации по совершенствованию методов оперативного финансового планирования ЗАО «Вентиляционный завод Лиссант»

3.3. Экономическое обоснование предложенных рекомендаций

Выводы по третьей главе

Заключение

Список использованных источников

Приложения

Финансовое планирование это выбор целей по реальности их достижения с имеющимися финансовыми ресурсами в зависимости от внешних условий и согласование будущих финансовых потоков, выражается в составлении и контроле над выполнением планов формирования доходов и расходов, учитывающих текущее финансовое состояние, выраженные в денежном эквиваленте цели и средства их достижения. Финансовое планирование формулирует пути и способны достижения финансовых целей предприятия. В целом финансовый план – программа того, что должно быть сделано в будущем. Цели финансового планирования предприятия зависят от выбранных критериев принятия финансовых решений: максимизация продаж; максимизация прибыли; максимизация собственности владельцев компании. Финансовое планирование необходимо, прежде всего, для сохранения финансового равновесия предприятия. Оно должно охватывать все финансово-экономические и производственно-хозяйственные процессы: планирование потоков денежных средств, планирование инвестиций и деинвестиций, планирование внешнего финансирования и дефинансирования, планирование резервов ликвидности. Задачами финансового планирования являются: проверка согласованности поставленных целей и их осуществимости; обеспечение взаимодействия различных подразделений предприятия; анализ различных сценариев развития предприятия и соответственно, объемов инвестиций и способов их финансирования; определение программы мероприятий и поведения в случае наступления неблагоприятных событий; контроль за финансовым состоянием предприятия. Систему финансового планирования на предприятии можно разделить на три составляющие: разработка финансовой стратегии предприятия; текущее финансовое планирование; оперативное финансовое планирование.

Оперативное финансовое планирование заключается в разработке различных форм оперативных плановых заданий, по всем основным вопросам финансовой деятельности и включает краткосрочные тактические действия и предполагает разработку и исполнение: платежного календаря, расчет потребности в краткосрочном кредите; кассовой заявки, и других оперативных планов. Основными задачами оперативного планирования являются: детализация и распределение производственной программы по месяцам, декадам, дням с таким расчетом, чтобы обеспечивалась полная загрузка всех подразделений; конкретизация и доведение задания до цехов, участков, пролетов, линий, бригад и рабочих мест с указанием сроков выполнения заданий; разработка календарно-плановых нормативов и норм; планирование своевременной технической подготовки производства; обеспечение рабочих мест сырьем, материалами и деталями: координация и взаимоувязка деятельности всех звеньев производственного процесса; оперативное регулирование хода производства с целью предотвращения возможных перебоев и обеспечения четкой работы. Принцип планирования- это основополагающее правило, на базе которого осуществляется процесс планирования. Процесс планирования должен осуществляться при использовании таких принципов как: необходимость, единство, непрерывность, гибкость, точность, комплексность, участие, многовариантность, оптимальность, эффективность. Методы планирования ? это способы разработки плана или его раздела. В зависимости от главных целей или основных подходов, используемой исходной информации, нормативной базы, применяемых путей получения и согласования тех или иных конечных плановых показателей принято различать следующие основные методы планирования: нормативный, факторный, экономико-математический, программно-целевой, балансовый, прогнозный. Объектом исследования в дипломной работе является предприятие ЗАО “Вентиляционный завод Лиссант”. Предприятие организовано в форме

закрытого акционерного общества и осуществляет свою деятельность на основании Устава, Закона «Об акционерных обществах», гражданского, налогового кодексов РФ и других нормативно-правовых актов. В настоящее время “Лиссант” основным видом деятельности предприятия является производство и реализация систем кондиционирования и вентиляции. Среднесписочная численность предприятия составляет 801 человек. Проведенный анализ финансовых показателей предприятия за 2010-2012 г.г. показал, что капитал предприятия в основном сформирован за счет заемных источников финансирования, небольшая доля приходится на собственный капитал и составляет 27,29% по состоянию на конец анализируемого периода. В целом общая стоимость капитала снизилась на 56267 тыс. руб. Такое снижение произошло за счет снижения краткосрочных обязательств, сумма которых на конец 2012 г. составила 135173 тыс. руб. Показатели финансовой устойчивости предприятия очень низкие, хотя к концу анализируемого периода наблюдается улучшение показателей. Большинство показателей ликвидности находятся в норме. Наблюдается увеличение коэффициентов абсолютной и текущей ликвидности, произошел рост коэффициента обеспеченности собственными средствами, снизился коэффициент маневренности функционирующего капитала, это следует оценить положительно. Таким образом, в целом показатели ликвидности находятся в пределах нормативных значений. За анализируемый период с 2010-2012 г.г. наблюдается увеличение показателя выручки от реализации и чистой прибыли предприятия. Несмотря на то, что показатели прибыльности выросли, произошло снижение показателей рентабельности. Это произошло за счет того, что темпы роста затрат опережают темпы роста доходов предприятия, что следует оценить отрицательно. Несмотря на все выше перечисленные отрицательные факторы, диагностика банкротства по модели Лиса показала, что предприятие не находится на грани банкротства

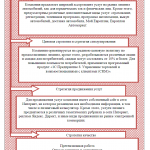

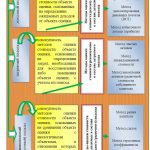

Финансовое планирование на предприятии ЗАО “Вентиляционный завод Лиссант” осуществляется финансовой службой, основной задачей которой является планирование финансовых потоков организации. Существует несколько видов планов на предприятии: краткосрочные, среднесрочные и долгосрочные. В основу финансового планирования положены стратегический и производственный планы. Стратегический план предусматривает формулировку целей, задач и сферы деятельности предприятия. Производственные планы составляются на основе стратегического и предусматривают определение производственной, маркетинговой, научно-исследовательской и инвестиционной политики. Проведенное исследование по организации оперативного финансового планирования ЗАО «Вентиляционный завод Лиссант» позволяет выделить один основной недостаток: существующая система планирования не автоматизирована. В частности, платежный календарь, кредитный план, кассовый план составляются в программе МВ Excel, которая в настоящий момент не является совершенной и не имеет столько возможностей, которые предоставляют другие специализированные программные продукты. Основным недостатком осуществления планирования с помощью МВ Excel и других непрофильных программ является: низкая оперативность в отражении информации и формировании отчетности, незащищенность от сбоев, проблема двойного ввода данных, необходимость затрат времени на перепостроение отчетности. На сегодняшний день множеством компаний разработаны программные продукты для осуществления финансового планирования, оценки финансового состояния, оценки эффективности инвестиционных проектов, автоматизации денежных потоков и составления платежного календаря, автоматизация и составление кредитного плана предприятия, основными из них являются: программы разработки бизнес плана; программы оценки инвестиционных проектов; программы бюджетирования; программы финансового планирования; программы оценки финансового состояния предприятия; программы движения денежных потоков и автоматизации бизнес-процесса «Платежный календарь»; программы планирования и движения кредитных ресурсов и составление кредитного плана и др. Каждая из программ имеет как свои преимущества, так и свои недостатки. Среди описанных выше программ, для предприятия ЗАО «ВЗЛ» предлагается автоматизировать систему планирования с помощью следующих программных продуктов: программа “Кредитный инспектор” 8.30; программа “SysTecs: Бюджет движения денежных средств”; программа “SysTecs: Платежный календарь”; программа Audit Expert; программа «Мастер Финансов. Планирование». В связи с неэффективностью финансового планирования, компании ежегодно теряют прибыли, потери могут составлять от 5-10,0% и более, в зависимости от видов планирования. Так, в частности, при неправильном определении риска инвестиционного проекта, компания может потерять от 50%-100% вложенного капитала, при несвоевременно проведенных отчислений в налоговые органы, в пенсионные фонды и фонды социального страхования, предприятиям и организациям приходится выплачивать штрафные санкции, которые составляют от 2% и более процентов прибыли. При не правильной и не своевременной оценке финансового состояния, компания может стать банкротом. Перечень потерь организаций от неэффективного финансового планирования, достаточно большой. Поэтому в настоящее время, в период острой конкурентной борьбы, забота о финансах должна стать главной задачей предприятия. Так, в частности предложенные мероприятия, направленные на автоматизацию системы планирования и бюджетирования на ЗАО «ВЗЛ» позволят компании получить следующую эффективность: снизить штрафные санкции, снизить риск не своевременной оплаты труда работникам, что позволит сохранить нормальный морально-психологический климат в коллективе и снизит процент текучести кадрового потенциала предприятия; позволит избежать потерь при вложении финансовых ресурсов в инвестиционные проекты и многое другое. Средние ежегодные потери предприятия ЗАО «ВЗЛ» от неэффективности системы планирования составляют около 20,0%, соответственно, исключив потери прибыли, экономическая эффективность от совершенствования планирования на предприятии ЗАО «ВЗЛ» позволит увеличить прибыль компании и в перспективе составит 12451,0 тыс. руб.