Диплом: Разработка инвестиционного проекта по приобретению оборудования для предприятия легкой промышленности (на примере ООО «Перспектива»)

Согласно ФЗ

от 25 февраля 1999 г. N 39-ФЗ “Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений” (с изм. и доп. от 12 декабря 2011 г.), инвестиции — это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта[2]. Другими словами, инвестиции это долгосрочные финансовые вложения капитала с целью получения прибыли.

от 25 февраля 1999 г. N 39-ФЗ “Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений” (с изм. и доп. от 12 декабря 2011 г.), инвестиции — это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта[2]. Другими словами, инвестиции это долгосрочные финансовые вложения капитала с целью получения прибыли.

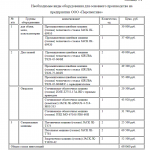

Под капитальными вложениями понимаются, инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты. При этом важно отметить, что капитальные вложения являются лишь частью инвестиций. Инвестиции имеют достаточно разветвленную структуру. Так, в частности формы инвестиций классифицируются по следующим признакам: по объектам вложения, по характеру участия в инвестировании, по периоду инвестирования, по формам собственности инвесторов, по региональному признаку, табл.1.1.

Под реальными инвестициями понимают вложение средств в реальные активы- как материальные, так и нематериальные активы (например, инновационные инвестиции). К нефинансовым инвестициям относятся: инвестиции в основной капитал; затраты на капитальный ремонт; инвестиции в нематериальные активы (патенты, лицензии и т. д.); инвестиции в прирост запасов материальных оборотных средств; инвестиции на приобретение земельных участков и объектов природопользования.

Под финансовыми инвестициями понимают вложение средств в различные финансовые инструменты (активы), среди которых наиболее значащую долю занимают вложение средств в ценные бумаги.

По характеру участия в инвестировании выделяют прямые и непрямые инвестиции. Под прямыми инвестициями понимают непосредственное участие инвестора в выборе объектов инвестирования и вложения средств. Прямое инвестирование осуществляют в основном подготовленные инвесторы, имеющие достаточно точную информацию об объекте инвестирования и хорошо знакомые с механизмом инвестирования. Под непрямыми инвестициями понимается инвестирование, опосредствуемое другими лицами (инвестиционными или иными финансовыми посредниками). Не все инвесторы имеют достаточную квалификацию для эффективного выбора объектов инвестирования и последующего управления ими. В этих случаях они приобретают ценные бумаги, выпускаемые инвестиционными или другими финансовыми посредниками, которые собранные инвестиционные средства размещают по своему усмотрению, т.е. выбирают наиболее эффективные объекты инвестирования, участвуют в управлении ими, а полученные доходы распределяют среди своих клиентов.

По периоду инвестирования различают краткосрочные и долгосрочные инвестиции. Под краткосрочными инвестициями понимают обычно вложение капитала на период не более одного года. Под долгосрочными инвестициями понимают вложение капитала на период свыше одного года. В практике крупных инвестиционных компаний они детализируются следующим образом: до 2-х лет; от 2 до 3 лет; от 3 до 5 лет; свыше 5 лет.

По формам собственности инвесторов выделяют инвестиции частные, государственные, муниципальные, совместные.

По региональному признаку выделяют инвестиции внутри страны и за рубежом. Под инвестициями внутри страны (внутренними инвестициями) подразумевают вложение средств в объекты инвестирования, размещенные в территориальных границах данной страны. Под инвестициями за рубежом (зарубежными инвестициями) понимают вложения средств в объекты инвестирования, размещенные за пределами территориальных границ данной страны (к этим инвестициям относятся также приобретения финансовых инструментов других стран)[21].

Рассмотрим сущность инвестиционной деятельности. Согласно ФЗ от 25 февраля 1999 г. N 39-ФЗ “Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений” (с изм. и доп. от 12 декабря 2011 г.), инвестиционная деятельность – вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта. Важно отметить, что инвестиционная деятельность предприятия включает следующие составные части: инвестиционная стратегия, стратегическое планирование, инвестиционное проектирование, анализ проектов и фактической эффективности инвестиций. Инвестиционная стратегия- это выбор пути развития предприятия на длительную перспективу при имеющихся собственных источниках финансирования и возможности получения заемных средств, а также прогнозирование объема и рентабельности совокупных активов. Стратегический план предполагает уточнение инвестиционной стратегии с перечнем инвестиционных проектов и планом долгосрочного финансирования инвестиций. Процесс разработки инвестиционной стратегии предприятия осуществляется по следующим этапам, рис. А.1.(прил.А).

Стратегические цели инвестиционной деятельности организации представляют собой описанные в формализованном виде желаемые параметры ее стратегической инвестиционной позиции, позволяющие направлять эту деятельность в долгосрочной перспективе и оценивать ее результаты. Формирование стратегических целей инвестиционной деятельности должно отвечать определенным требованиям, прил.А.

Формирование стратегических целей инвестиционной деятельности организации требует предварительной их классификации по определенным признакам, рис. А.2(прил.А) [28].

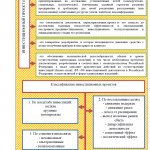

Разработка и обоснование инвестиций осуществляются в ходе инвестиционного проекта (ИП). В настоящий момент существует множество определений инвестиционного проекта, рис.1.1. Согласно приведенной классификации инвестиционного проекта, можно дать свое личное определение этому понятию. В частности, инвестиционный проект это мероприятие, направленное на совершенствование деятельности предприятия, с помощью эффективных форм инвестирования.

В составе реальных инвестиционных проектов наибольшее значение имеют проекты, осуществляемые посредством капитальных вложений. Данные инвестиционные проекты могут быть классифицированы по различным критериям: 1.по масштабу инвестиций, 2. по поставленным целям, 3. по степени взаимосвязи, 4. по степени риска, 5. по срокам, рис.1.1 [27].

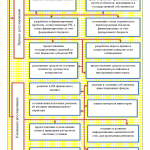

Инвестиционную деятельность регулирует государство. Государственное регулирование включает: 1) косвенное регулирование (регулирование условий инвестиционной деятельности); 2) прямое участие государства в инвестиционной деятельности, рис.1.2.

Задачей косвенного регулирования является создание благоприятных условий для реализации инвестиционной деятельности. Это регулирование помогло разработать различные методы воздействия, которые стимулируют развитие инвестиционной деятельности. Методы воздействия включают в себя: защиту интересов инвесторов, амортизационную политику, налоговую политику и другие меры воздействия. Благоприятные условия для развития инвестиционной деятельности осуществляются путем: 1) установления налоговых режимов, не носящих индивидуального характера; 2) защиты интересов инвесторов; 3) предоставления в пользование земли и природных ресурсов на льготных условиях; 4) расширения строительства объектов социально-культурного назначения с большим использованием средств населения или других внебюджетных источников; 5) создания и развития информационно-аналитической сети, для проведения рейтингов; 6) применения антимонопольной политики; 7) расширения возможностей при осуществлении кредитования; 8) развития в Российской Федерации финансового лизинга; 9) проведения в соответствии с темпами инфляции переоценки основных фондов; 10) помощи в создании собственных инвестиционных фондов.

Прямое участие государства в инвестиционной деятельности оказывает помощь при осуществлении капитальных вложений за счет средств федерального бюджета. Формами прямого участия являются: 1) разработка и финансирование проектов, осуществляемых РФ, а также финансируемых за счет федерального бюджета; 2) составление сметы технического перевооружения объектов, финансируемых за счет федерального бюджета; 3) предоставление государственных гарантий за счет бюджетов субъектов РФ;

4) размещение средств на условиях платности, срочности и возвратности; 5) закрепление части акций в государственной собственности, реализация которых через рынок ценных бумаг возможна лишь через определенный срок; 6) проведение экспертизы инвестиционных проектов в соответствии с законодательством РФ; 7) защита российского рынка от поставок устаревших энергоемких и ненадежных материалов;8) разработка норм и правил и осуществление контроля за их соблюдением; 9) выпуск облигационных займов; 10) вовлечение в инвестиционный процесс временно приостановленных строек и объектов, находящихся в государственной собственности; 11) предоставление средств по итогам аукционов российским и иностранным инвесторам.

Регулирование инвестиционной деятельности должно быть рациональным по результатам и сбалансированным по степени гибкости. Это невозможно без создания определенных правовых форм. Право устанавливает нормативную базу, определяет положение субъекта инвестиционной деятельности, устанавливает юридическую ответственность, определяет различное использование инвестиционной деятельности и контролирует отношения между участниками, в том числе и с государством.

Правовые нормы имеют несколько характеров: дозволяющий, запрещающий, обязывающий и стимулирующий. В рыночной экономике основная роль экономико-правовых регуляторов – стимулировать и направлять инвестиционный процесс для сбалансированного развития национальной экономики. В России существует три уровня нормативных актов нормативно-правовой базы инвестиционной деятельности: 1) законодательные: а) высшей юридической силы – федеральные конституционные и федеральные законы; б) международные договоры; в) законодательство субъектов федерации; 2) подзаконные акты: а) указы Президента Российской Федерации; б) межправительственные постановления; в)правительственные постановления; г) внешнеэкономические соглашения субъектов Российской Федерации; д) ведомственные акты – приказы и постановления министерств и ведомств Российской Федерации; е) постановления и решения органов местного самоуправления; 3)локальные, представленные системой актов индивидуального характера: а) административные акты участников инвестиционной деятельности; б) нормативно-правовые договоры (на основе международного публичного и частного права, гражданского и трудового права РФ). Основными нормативно- правовыми актами, регулирующими инвестиционную деятельность в России являются федеральные законы, рис.1.3.

Нормативно-правовое регулирование инвестиционной деятельности осуществляется также ГК РФ, НК РФ, Земельным кодексом РФ и др.

Нормативно-правовые акты по своей сути направлены на обеспечение дополнительных налоговых льгот и предоставление бюджетных гарантий инвесторам. Есть три основных направления развития системы стимулирования инвестиционной активности: 1) предоставление бюджетных средств негосударственным структурам на возвратной основе; 2) реализация принципа права собственности (из федерального бюджета выделяются капитальные вложения на развитие федеральной собственности, а из муниципального бюджета – на развитие муниципальной); 3) равенство прав инвесторов – гарантии прав и защиты инвестиций предоставляются всем инвесторам.

Основная задача государства в инвестиционном процессе – это создание благоприятных условий для роста частных инвестиций при ограничении своей функции непосредственного инвестора. Участие государства осуществляется не только в создании правовой основы деятельности частных инвесторов, но и в прямом инвестировании для достижения необходимых структурных сдвигов.

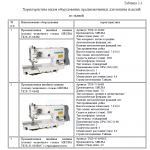

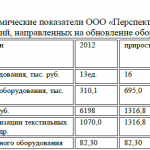

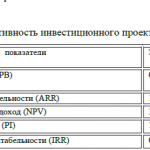

Презентация к диплому: Оценка эффективности инвестиционного проекта по приобретению оборудования для предприятия легкой промышленности ООО «Перспектива»

Заказать дипломный проект по главам (по частям) диплома без посредников