Прежде чем рассмотреть внедрение факторинга в анализируемой организации,

дадим понятие факторингу. Факторинг – это передача агентских функций по управлению дебиторской задолженности третьей стороне. Факторинг отличается от цессии или уступки права требования. При уступке право требований полностью передается новой стороне, меняется субъект, то есть одна из сторон договора. Уступка происходит в одностороннем порядке: кредитор продает право требования третьей стороне, при этом согласие дебитора не требуется. При факторинге подписывается трехстороннее соглашение между поставщиком, покупателем и факторинговой компанией. Факторинг регулируется главой 43 ГК РФ. Выделяется факторинг с регрессом и без регресса, реверсивный и закупочный факторинг, факторинг с полным сервисом и агентский факторинг. Факторинг схож с секьюритизацией, только при нем не происходит выпуска ценных бумаг.

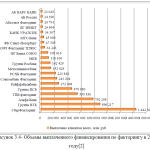

дадим понятие факторингу. Факторинг – это передача агентских функций по управлению дебиторской задолженности третьей стороне. Факторинг отличается от цессии или уступки права требования. При уступке право требований полностью передается новой стороне, меняется субъект, то есть одна из сторон договора. Уступка происходит в одностороннем порядке: кредитор продает право требования третьей стороне, при этом согласие дебитора не требуется. При факторинге подписывается трехстороннее соглашение между поставщиком, покупателем и факторинговой компанией. Факторинг регулируется главой 43 ГК РФ. Выделяется факторинг с регрессом и без регресса, реверсивный и закупочный факторинг, факторинг с полным сервисом и агентский факторинг. Факторинг схож с секьюритизацией, только при нем не происходит выпуска ценных бумаг.Для того, чтобы внедрить факторинг в системе управления дебиторской задолженностью в организации ООО «Полиграф-Защита СПб» (Москва), необходимо выбрать лучшую факторинговую компанию. Проведем анализ развития лидирующих факторинговых организаций по имеющимся данным Ассоциации факторинговых компаний. По состоянию на январь 2023 года лидерами по объему факторингового портфеля являются: СберФакторинг, Альфа-Банк, Группа ВТБ, ГПБ-факторинг, Группа ПСБ, РСХБ Факторинг, Совкомбанк Факторинг, МКБ, Райффайзенбанк, Группа Росбанк и другие, рисунок 3.1.

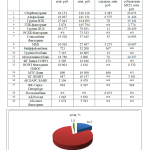

Лидером рейтинга является Сберфакторинг, объем факторингового портфеля за 2022 год составил 362652,0 млн. руб. При этом, наибольшие объемы факторинга приходятся на факторинг по сделкам без регресса, в 2022году они составили 316116,0 млн. руб., по сделкам с регрессом 43 151,0 млн. руб., меньший объем по международным сделкам – 3 385,0 млн. руб. Аналогичная ситуация наблюдается и по другим факторинговым компаниям, таблица 3.1.

В целом, доля факторинга без регресса составляет 81,7%, 16,5% приходится на факторинг с регрессом и небольшая доля- 1,8% -это международный факторинг, рисунок 3.2.

Таблица 3.1- Объем факторингового портфеля по видам факторинга на 01.01.2023г. [2]

| № п/п | Компании | По сделкам с регрессом, млн. руб. | По сделкам без регресса, млн. руб. | По международным сделкам, млн. руб. | По сделкам с субъектами МСП, млн. руб. |

| 1 | СберФакторинг | 43 151 | 316 116 | 3 385 | 23 073 |

| 2 | Альфа-Банк | 22 037 | 181 131 | 6 575 | 11 426 |

| 3 | Группа ВТБ | 27 641 | 164 693 | 78 | 15 141 |

| 4 | ГПБ-факторинг | 2 874 | 165 794 | н/д | 2 774 |

| 5 | Группа ПСБ | 49 177 | 78 831 | 11 | 20 439 |

| 6 | РСХБ Факторинг | н/д | 73 333 | н/д | н/д |

| 7 | Совкомбанк Факторинг | 19 528 | 37 445 | 35 | 14 993 |

| 8 | МКБ | 10 918 | 27 487 | 5 273 | 10 607 |

| 9 | Райффайзенбанк | 721 | 32 208 | 567 | н/д |

| 10 | Группа Росбанк | 7 119 | 16 605 | 13 | н/д |

| 11 | Металлинвестбанк | 18 789 | 2 068 | 76 | 14 337 |

| 12 | ФГ Банка СОЮЗ | 3 305 | 14 946 | 273 | н/д |

| 13 | ROWI Факторинг ПЛЮС | 10 001 | 2 616 | н/д | 8 332 |

| 14 | МТС-Банк | 800 | 10 500 | 400 | н/д |

| 15 | БГ ЗЕНИТ | 947 | 10 157 | н/д | 3 561 |

| 16 | АК БАРС БАНК | 2 196 | 8 479 | н/д | н/д |

| 17 | ФК Санкт-Петербург | 994 | 8 387 | н/д | 984 |

| 18 | Росэксимбанк | н/д | н/д | 8 873 | н/д |

| 19 | АБ Россия | 1 865 | 5 652 | н/д | н/д |

| 20 | Абсолют Факторинг | 1 672 | 5 291 | н/д | н/д |

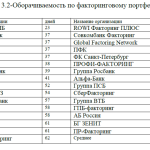

Самая быстрая оборачиваемость по портфелю в 2022 году составила 23 дня в Банке УралСиб, больший срок оборачиваемости наблюдается в Райффайзенбанке, ФГ ПРАЙМ, Датабанк, КСК-Фактор, Кубань Кредит, в данных организациях срок оборачиваемости составляет 37-38 дней, таблица 3.2.

Таблица 3.2-Оборачиваемость по факторинговому портфелю в 2022 г. [2]

| Название организации | дней | Название организации | дней |

| БАНК УРАЛСИБ | 23 | ROWI Факторинг ПЛЮС | 62 |

| Райффайзенбанк | 37 | Совкомбанк Факторинг | 63 |

| ФГ ПРАЙМ | 37 | Global Factoring Network | 68 |

| Датабанк | 37 | ПФК | 68 |

| КСК-Фактор | 37 | ФК Санкт-Петербург | 71 |

| Кубань Кредит | 38 | ПРОФИ-ФАКТОРИНГ | 73 |

| Роял Кредит Банк | 39 | Группа Росбанк | 75 |

| ФКРС | 41 | Альфа-Банк | 77 |

| СДМ-Банк | 52 | Группа ПСБ | 80 |

| ФГ Банка СОЮЗ | 54 | СберФакторинг | 80 |

| Металлинвестбанк | 57 | Группа ВТБ | 81 |

| МКБ | 58 | ГПБ-факторинг | 84 |

| МТС-Банк | 58 | АБ Россия | 89 |

| РФК | 61 | БГ ЗЕНИТ | 95 |

| ОТП Банк | 61 | ПР-Факторинг | 108 |

| Абсолют Факторинг | 62 | Среднее | 62 |

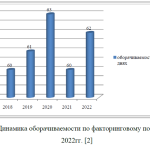

В целом за 2017-2022гг. оборачиваемость по факторинговому портфелю колеблется в среднем от 61 до 63 дней, рисунок 3.3.

По объемам выплаченного финансирования также лидирует СберФакторинг (1442025 млн. руб.), группа ВТБ (896217 млн. руб.) и Альфа-Банк (792208 млн. руб.), рисунок 3.4.

Таким образом, выше был представлен анализ крупных факторинговых компаний по результатам 2022 года. Представленный анализ показал, что наиболее конкурентоспособной факторинговой компанией является «СберФакторинг». В настоящее время «СберФакторинг» предлагает четыре вида факторинга: с регрессом, без регресса, агентский факторинг, международный факторинг (экспортный и импортный). Целесообразно для развития факторинговых отношений, рекомендовать для анализируемой компании ООО «Полиграф-Защита СПб» (Москва) заключение договоров на сотрудничество по части факторинговых операций именно с компанией «СберФакторинг».

Отметим, что СберФакторинг финансирует сделки крупного, среднего и малого бизнеса из различных отраслей экономики. Компания является 100% дочкой ПАО Сбербанк и работает на рынке факторинговых услуг с 2014 года. По итогам 2019 года портфель СберФакторинг увеличился на 68,3% и составил 155,6 млрд. руб. По динамике роста в абсолютных цифрах компания стала самым быстрорастущим фактором в 2019 году.

Простая схема факторинга в «СберФакторинг» представлена на рисунке 3.5. Преимуществами электронной платформы «СберФакторинг» являются: автоматическая загрузка в личный кабинет поставщика данных по поставкам (предварительно подтвержденных покупателем); сквозной процесс: от заявки на факторинг до финансирования и онлайн-мониторинга статусов документов; гибкое управление циклом финансирования поставок (возможность выбора любой поставки, даты, суммы, покупателя); интеграция с системами электронного документооборота, возможность использования любых УКЭП; готовые дашборды и настраиваемые отчеты.

Условия предоставления факторинга в Сбербанке: размер финансирования 95,0-100% от общей цены поставляемого товара; минимальный первоначальный лимит по финансированию – 5 млн. руб.; возможна отсрочка платежа (до 200 календарных дней), ее срок определяется тарифом; стоимость услуг – рассчитывается индивидуально; срок окончания договора не устанавливаются; заявка и пакет документов предоставляется через интернет. [4]

Сбербанк Факторинг работает в онлайн режиме. Срок рассмотрения заявки – 3 рабочих дня. Чтобы запросить финансирование в рамках факторинга от «Сбербанка» компании-поставщики должны удовлетворять всего двум базовым условиям: 1) стаж работы на рынке предпринимательских услуг не менее 1 года; 2) включить в договор с клиентом пункт об отсрочке платежа.

Если оба требования будут выполнены, то банк рассмотрит заявку, проведет анализ финансового состояния ее инициатора и вынесет решение. [5]

Рассмотрим преимущества факторинга от Сбербанка. СберФакторинг предлагает различные виды факторинга как для поставщиков, так и для покупателей. Он позволяет максимально быстро получить деньги за поставленные товары и оказанные услуги при предоставлении отсрочки платежа и без предоставления залогового обеспечения. Рассмотрение заявки происходит в течение 3 дней, но чаще всего ответ дают в течение рабочего дня.

Так же к плюсам СберФакторинга можно отнести: возможность отсрочки по платежам; персональный подход к структурированию сделок; высокая компетенция по вопросам управления дебиторской задолженностью; отсутствие скрытых комиссий; отличная репутация.

Для подачи заявки на финансирование по факторингу необходимо предоставить следующие документы: учредительные документы, бухгалтерская отчётность, копии договоров на поставку товаров, заполненная анкета. Заключить договор можно, не посещая офис банка или компании. СберФакторинг всё взаимодействие с клиентами осуществляет дистанционно через цифровую факторинговую платформу.

Таким образом, выше было предложено совершенствовать систему факторинговых отношений для компании ООО «Полиграф-Защита СПб» (Москва), путем сотрудничества со «СберФакторинг», данная компания осуществляет цифровой факторинг- полностью дистанционный сервис для финансирования оборотных средств. Кроме выше перечисленного, необходимым является улучшение автоматизации в системе управления дебиторской задолженностью.

В период развития цифровой экономики, стали появляться различные роботы для автоматизации процессов взыскания дебиторской задолженности. Одним из них является: облачная платформа «ЮРРОБОТ», рисунок 3.6. [7]

Облачная платформа «ЮРРОБОТ» дает организации, возможность автоматизации деятельности по работе с дебиторской задолженностью с использованием машинного обучения и искусственного интеллекта.

С помощью машинного обучения и искусственного интеллекта ЮРРОБОТ автоматизирует весь цикл работы с должником – от автоматического роботизированного обзвона, расчетов пени, госпошлины, определения подсудности, реквизитов суда и формирования электронного документооборота претензионно-исковой деятельности и до отправки документов в суд онлайн, используя электронно-цифровую подпись (ЭЦП), формирования вынесенного судебного решения для мирового судьи, исполнительного листа, запроса в ФНС/банки для судебных приставов.

Платформу можно использовать на ПК с любой операционной системой, а также на планшетах и смартфонах.

С помощью «Юрробот» организация сможет экономить время и денежные средства на содержание штатной единицы (юриста или иного специалиста, который занимается взысканием дебиторской задолженности). Работы юриста по взысканию задолженности с одного должника занимает 167 минут, тогда как «Юрробот» выполняет те же функции и по времени занимает всего 40 секунд, рисунок 3.7.

Общая экономия при внедрении «Юрробота» является достаточно существенной, оплата юристу, который работает с должниками в год обходится примерно 982560 руб., тогда как годовой тариф «Юрробота» составляет всего 78000 руб., рисунок 3.7.

Таким образом, внедрение «Юрробота» дает предприятию экономию в виде денежных средств и экономию времени на работу с должниками.

Итак, оценка управления дебиторской задолженностью в организации ООО «Полиграф-Защита СПб» показала низкую эффективность. На протяжении 2020-2022гг. наблюдается рост дебиторской задолженности, произошло снижение коэффициента ДЗ и увеличение периода оборачиваемости дебиторской задолженности. В результате для совершенствования системы управления дебиторской задолженностью был предложен факторинг и автоматизация с помощью «Юрробота», который будет работать с просроченной дебиторской задолженностью в несколько раз быстрее, эффективнее и экономичнее, чем специалист по взысканию долга.