ВВЕДЕНИЕ

1.ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА

1.1.Сущность и классификация инвестиционных проектов

1.2.Критерии оценки инвестиционных проектов

1.3.Коммерческая эффективность инвестиционного проекта

1.4.Бюджетная эффективность инвестиционного проекта

1.5.Экономическая эффективность инвестиционного проекта

1.5.1.Чистый дисконтированный доход

1.5.2.Дисконтированный индекс доходности

1.5.3.Внутренняя норма доходности

1.5.4.Срок окупаемости инвестиций

1.6.Методы определения факторов неопределенности и риска и управления ими

Выводы по первой главе

2.АНАЛИЗ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ООО «ПЕРСПЕКТИВА И ЕГО ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ

2.1.История и характеристика предприятия

2.2.Организационно – экономическая характеристика

2.3.Анализ финансово – хозяйственной деятельности

2.4.Инновационная деятельность предприятия

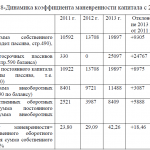

2.5.Инвестиционная привлекательность предприятия и необходимость разработки инвестиционного проекта

Выводы по второй главе

3.РАЗРАБОТКА ИННОВАЦИОННЫХ ПРЕДЛОЖЕНИЙ ДЛЯ ООО «ПЕРСПЕКТИВА» И ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА

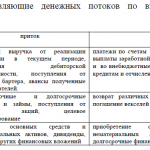

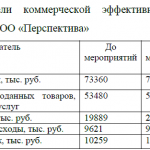

3.1.Оценка коммерческой эффективности инвестиций

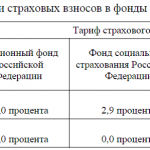

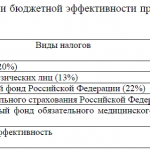

3.2.Оценка бюджетной эффективности инвестиций

3.3. Оценка рисков и управление рисками

Выводы по третьей главе

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВЫВОДЫ:

Выводы по первой главе

Под инвестиционной деятельностью понимается вложение инвестиций и осуществление практических действий в целях получения прибыли или достижения иного полезного эффекта. Инвестиции представляют собой вложения средств в формирование определенных видов имущества для получения в будущем чистого дохода (прибыли) или других результатов. Формы инвестиций классифицируются по следующим признакам: по объектам вложения, по характеру участия в инвестировании, по периоду инвестирования, по формам собственности инвесторов, по региональному признаку.  Инвестиционный проект-это совокупность развернутых во времени мероприятий (предложений), ориентированных на достижение установленных целей (коммерческих, социальных, экологических), отвечающих заданной стратегии развития предприятия и требующих для своей реализации расходования (или использования) капитальных ресурсов (земли, капитала) или информации. В составе реальных инвестиционных проектов наибольшее значение имеют проекты, осуществляемые посредством капитальных вложений. Данные инвестиционные проекты могут быть классифицированы по различным критериям: по масштабу инвестиций, по поставленным целям, по степени взаимосвязи, по степени риска, по срокам. Практика проектного анализа позволяет обобщить опыт разработки проектов и перечислить типовые проекты. Основные типы инвестиционных проектов, которые встречаются и в зарубежной практике в том числе, сводятся к следующим: замена устаревшего оборудования, замена оборудования с целью снижения текущих производственных затрат, увеличение выпуска продукции и/или расширение рынка услуг, расширение предприятия с целью выпуска новых продуктов, проекты, имеющие экологическую нагрузку, другие виды проектов.

Инвестиционный проект-это совокупность развернутых во времени мероприятий (предложений), ориентированных на достижение установленных целей (коммерческих, социальных, экологических), отвечающих заданной стратегии развития предприятия и требующих для своей реализации расходования (или использования) капитальных ресурсов (земли, капитала) или информации. В составе реальных инвестиционных проектов наибольшее значение имеют проекты, осуществляемые посредством капитальных вложений. Данные инвестиционные проекты могут быть классифицированы по различным критериям: по масштабу инвестиций, по поставленным целям, по степени взаимосвязи, по степени риска, по срокам. Практика проектного анализа позволяет обобщить опыт разработки проектов и перечислить типовые проекты. Основные типы инвестиционных проектов, которые встречаются и в зарубежной практике в том числе, сводятся к следующим: замена устаревшего оборудования, замена оборудования с целью снижения текущих производственных затрат, увеличение выпуска продукции и/или расширение рынка услуг, расширение предприятия с целью выпуска новых продуктов, проекты, имеющие экологическую нагрузку, другие виды проектов.

Оценка эффективности инвестиционного проекта проводится с помощью критериев эффективности инвестиций, которые можно объединить в две группы: 1)критерии, основанные на применении концепции дисконтирования: чистая приведённая стоимость (NPV); индекс рентабельности инвестиций (PI); внутренняя норма доходности (IRR); дисконтированный период окупаемости (DPP) и др.; 2) критерии, не предполагающие использования концепции дис¬контирования, основанные на учётных оценках: период окупаемости инвестиций (PP); бухгалтерская рентабельность инвестиций (RОI) и др. После определения критериев необходимо упорядочить проекты по разным показателям эффективности. В связи с этим выделяют такие показатели эффективности инвестиционного проекта: показатели коммерческой эффективности, которые учитывают финансовые последствия реализации проекта для его непосредственных участников; показатели бюджетной эффективности, которые характеризуют финансовые последствия реализации проекта для государственного и местного бюджетов; показатели экономической эффективности, которые учитывают выгоды и затраты по проекту, включая оценку экологических и социальных последствий и предполагают денежное измерение.

После определения критериев необходимо упорядочить проекты по разным показателям эффективности. В связи с этим выделяют такие показатели эффективности инвестиционного проекта: показатели коммерческой эффективности, которые учитывают финансовые последствия реализации проекта для его непосредственных участников; показатели бюджетной эффективности, которые характеризуют финансовые последствия реализации проекта для государственного и местного бюджетов; показатели экономической эффективности, которые учитывают выгоды и затраты по проекту, включая оценку экологических и социальных последствий и предполагают денежное измерение.

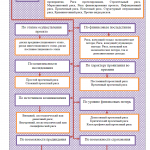

Инвестиционная деятельность связана с риском. Под риском понимается уровень финансовой потери, выражающейся: а) в возможности не достичь поставленной цели; б) в неопределённости прогнозируемого результата; в) в субъективности оценки прогнозируемого результата. Проектные риски предприятия характеризуются большим многообразием и в целях осуществления эффективного управления ими классифицируются по следующим основным признакам: по видам, по этапам осуществления проекта, по комплексности исследования, по источникам возникновения, по финансовым последствиям , по характеру проявления во времени, по уровню финансовых потерь, по возможности предвидения, по возможности страхования. Для снижения рисков в инвестиционной деятельности необходима эффективная система управления, которая включает в себя качественный анализ рисков, количественный анализ, минимизацию риска и контроль.

Выводы по второй главе

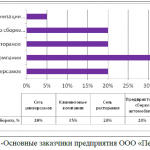

Объектом исследования в дипломной работе является торговое швейное предприятие Санкт-Петербурга «Аверс», которое организовано в форме Общества с ограниченной ответственностью – ООО «Перспектива» и осуществляет свою деятельность на основании ФЗ «Об обществах с ограниченной ответственностью», ГК РФ, НК РФ, Устава предприятия и др. нормативно-правовых актов. Основными видами продукции предприятия ООО «Перспектива» является: производство спецодежды и униформы(для медицинских работников, кафе, ресторанов, для промышленных предприятий, для строительных компаний, клининговых, пошив школьной формы), промо-одежды, корпоративной одежды, галантерейные товары (сумки-холодильники, сумки для ноутбуков, для пиццы и др.), сувениры и промо-изделия(чехлы на автомобили, шарфы, мешки для обуви и др.); столовый текстиль и т.д. Основными заказчиками предприятия являются: универсамы, клининговые компании, рестораны, предприятия по сборке автомобилей, компания по организации мероприятий и праздников.

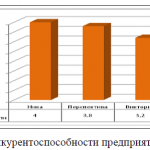

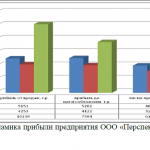

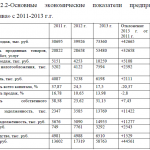

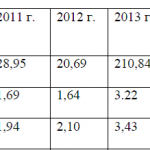

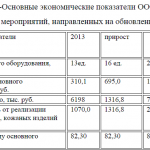

Проведенный анализ экономических показателей ООО «Перспектива» показал, что предприятие ежегодно увеличивает товарооборот и прибыль, однако показатели рентабельности показывают снижение, это связано с тем, что темпы роста затрат опережают темпы роста прибыли предприятия. Капитал предприятия в основном сформирован за счет заемных источников финансирования и коэффициент финансового риска увеличился в 2013г. по сравнению с показателем 2011 г., это объясняется с тем, что на предприятии произошло значительное увеличение стоимости кредиторской задолженности. Следовательно, предприятие является финансово-зависимым и имеет высокую долю кредитов в структуре капитала, однако является платежеспособным, так как показатели ликвидности находятся в пределах нормативных значений.

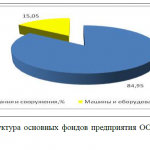

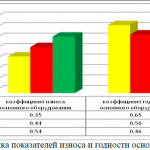

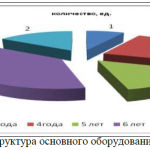

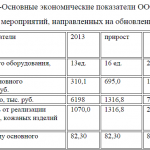

Важное значение в любой отрасли, особенно в легкой промышленности принадлежит основным фондам. Проведенный анализ эффективности использования оборудования в ООО «Перспектива» показал, что на предприятии имеются как производственные, так и не производственные виды оборудования. К непроизводственным относятся: столы, стулья, компьютерная и оргтехника, шкафы и др. Производственные виды оборудования предназначены для пошива изделий (одежда, сумки, косметички и т.д.).При этом, проведенное исследование показало, что основные виды оборудования не обновлялись в течении анализируемого периода, в связи с этим коэффициент износа основного оборудования увеличился на 0,19 и составил на конец анализируемого периода 0,54. Наибольший удельный вес в общей структуре основного оборудования приходится на оборудование в возрасте 6 лет, при среднем сроке эксплуатации 10 лет. Это свидетельствует о том, что большая часть оборудования имеет небольшой остаточный срок эксплуатации. При этом важно, что многие виды оборудования на предприятии имеются в единственном экземпляре, например, петельная машина, вышивальная машина, оверлог, плоскошовная машина. Это говорит о том, что при выходе оборудования из строя, возникают простои в производственном процессе, что нельзя оценить положительно.

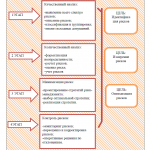

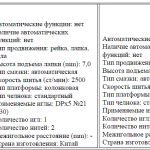

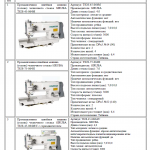

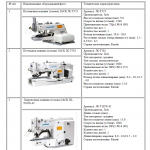

Таким образом, для обновления парка оборудования ООО «Перспектива» необходимо закупить следующие виды оборудования: для обуви, меха, кожгалантерии- 3 ед., для пошива изделий из тканей- 4 ед., оверлоги- 3 ед., пуговичную, петельную и закрепочную машину по 2 ед. Объяснить такой выбор оборудования можно следующими факторами: во-первых, эти машины (оверлоги, машины для шитья из легких тканей, для меховых изделий, изделий из кожи, специальные машины: пуговичная, петельная, закрепочная)- наиболее часто используются в производстве. При этом, они чаще всего выходят из строя и в результате поломки оборудования происходит простой в производстве. В связи с этим необходимо чтобы на предприятии было как минимум по 2-3 наименования каждого вида оборудования, особенного того, которое часто используется.  Эти виды оборудования планируется закупить под марками: JACK JK, JUKI MO, ZOJE, SIRUBA- так как эти модели машин более производительны и соответствуют такому показателю как цена- качество, т.е. имеют не высокую покупную цену и высокое качество оборудования. В частности планируется приобретение оборудования общей стоимостью 695,0 тыс. руб.

Эти виды оборудования планируется закупить под марками: JACK JK, JUKI MO, ZOJE, SIRUBA- так как эти модели машин более производительны и соответствуют такому показателю как цена- качество, т.е. имеют не высокую покупную цену и высокое качество оборудования. В частности планируется приобретение оборудования общей стоимостью 695,0 тыс. руб.

Любое вновь введенное оборудование, которое участвует в основном производстве предприятия дает тот или иной положительный эффект. Проведенное выше исследование направлено на обновление основных видов оборудования, которые участвуют в основном производстве. Перейдем к оценке эффективности инвестиционного проекта по приобретению оборудования.

Выводы по третьей главе

Проведенное выше исследование позволяет сделать вывод, что инвестиционный проект рассмотренный для предприятия ООО «Перспектива» направлен на обновление парка оборудования , в частности было предложено закупить следующие виды оборудования: для обуви, меха, кожгалантерии- 3 ед., для пошива изделий из тканей- 4 ед., оверлоги- 3 ед., пуговичную, петельную и закрепочную машину по 2 ед. Объяснить такой выбор оборудования можно следующими факторами: во-первых, эти машины (оверлоги, машины для шитья из легких тканей, для меховых изделий, изделий из кожи, специальные машины: пуговичная, петельная, закрепочная)- наиболее часто используются в производстве.

что инвестиционный проект рассмотренный для предприятия ООО «Перспектива» направлен на обновление парка оборудования , в частности было предложено закупить следующие виды оборудования: для обуви, меха, кожгалантерии- 3 ед., для пошива изделий из тканей- 4 ед., оверлоги- 3 ед., пуговичную, петельную и закрепочную машину по 2 ед. Объяснить такой выбор оборудования можно следующими факторами: во-первых, эти машины (оверлоги, машины для шитья из легких тканей, для меховых изделий, изделий из кожи, специальные машины: пуговичная, петельная, закрепочная)- наиболее часто используются в производстве. При этом, они чаще всего выходят из строя и в результате поломки оборудования происходит простой в производстве. В связи с этим необходимо чтобы на предприятии было как минимум по 2-3 наименования каждого вида оборудования, особенного того, которое часто используется. Эти виды оборудования планируется закупить под марками: JACK JK, JUKI MO, ZOJE, SIRUBA- так как эти модели машин более производительны и соответствуют такому показателю как цена- качество, т.е. имеют не высокую покупную цену и высокое качество оборудования. Любое вновь введенное оборудование, которое участвует в основном производстве предприятия дает тот или иной положительный эффект. Проведенное выше исследование направлено на обновление основных видов оборудования, которые участвуют в основном производстве. В частности планируется приобретение оборудования общей стоимостью 695,0 тыс. руб.

При этом, они чаще всего выходят из строя и в результате поломки оборудования происходит простой в производстве. В связи с этим необходимо чтобы на предприятии было как минимум по 2-3 наименования каждого вида оборудования, особенного того, которое часто используется. Эти виды оборудования планируется закупить под марками: JACK JK, JUKI MO, ZOJE, SIRUBA- так как эти модели машин более производительны и соответствуют такому показателю как цена- качество, т.е. имеют не высокую покупную цену и высокое качество оборудования. Любое вновь введенное оборудование, которое участвует в основном производстве предприятия дает тот или иной положительный эффект. Проведенное выше исследование направлено на обновление основных видов оборудования, которые участвуют в основном производстве. В частности планируется приобретение оборудования общей стоимостью 695,0 тыс. руб.

Основная экономическая эффективность, которая будет достигнута за счет внедрения нового оборудования на предприятии ООО «Перспектива» -это повышение производства продукции, за счет снижения простоев оборудования, а также за счет того, что оборудование вводимое на предприятие отвечает наиболее высоким требованиям, имеет более качественные характеристики, скорость работы и т.д. А это повлияет на увеличение производства.

Для обновления парка оборудования предприятия ООО «Перспектива» необходимы инвестиции в сумме 695,0 тыс. руб. Для этого проекта компания может использовать собственные средства из чистой прибыли. Проведенный расчет экономической эффективности показал, что за счет внедрения нового оборудования компания сможет увеличить производство изделий. При этом окупаемость инвестиций произойдет в первый год реализации проекта и составит 5 мес. Средняя норма рентабельности (ARR) составит 1,89, чистый приведенный доход (NPV) положителен и составил 362,03 тыс. руб. Индекс прибыльности (PI) больше 1, и составил 1,52; внутренняя норма рентабельности составит 20,0%.

Важно отметить, что за счет обновления парка оборудования, произойдет увеличение производительности труда, снизятся простои оборудования. Однако, внедрение нового оборудования не может гарантировать предприятию значительное увеличение товарооборота (выручки) и прибыли компании. Так, как объемы реализации продукции будут зависеть от активной маркетинговой политики предприятия (ассортимента, цены, скидки, количество потенциальных потребителей и др.).  Таким образом, инвестиционный проект, направленный на обновление парка оборудования предприятия имеет риск недополучения экономической выгоды (упущенной выгоды). Для снижения рисков на предприятии были предложены мероприятия: изучение потребительского спроса населения(проведение опросов и анкетирования), внедрение программного обеспечения по работе с клиентами, внедрение программного обеспечения по оценке инвестиционных проектов и снижения рисков по ним.

Таким образом, инвестиционный проект, направленный на обновление парка оборудования предприятия имеет риск недополучения экономической выгоды (упущенной выгоды). Для снижения рисков на предприятии были предложены мероприятия: изучение потребительского спроса населения(проведение опросов и анкетирования), внедрение программного обеспечения по работе с клиентами, внедрение программного обеспечения по оценке инвестиционных проектов и снижения рисков по ним.  Предложенные мероприятия не требуют существенных финансовых вложений. В частности на программное обеспечение по инвестиционному проектированию достаточно выделения 55,0 тыс. руб., стоимость программы по работе с клиентами составляет 18,0 тыс. руб. Внедрение рассмотренных выше мероприятий позволит снизить риски связанные со снижением товарооборота и прибыли компании. Однако, какие точно будут достигнуты показатели экономической эффективности, сказать достаточно сложно, так как это будет зависеть от многих факторов. Тем не менее, проведение данных мероприятий целесообразно целесообразно, как с экономической, так и с практической стороны.

Предложенные мероприятия не требуют существенных финансовых вложений. В частности на программное обеспечение по инвестиционному проектированию достаточно выделения 55,0 тыс. руб., стоимость программы по работе с клиентами составляет 18,0 тыс. руб. Внедрение рассмотренных выше мероприятий позволит снизить риски связанные со снижением товарооборота и прибыли компании. Однако, какие точно будут достигнуты показатели экономической эффективности, сказать достаточно сложно, так как это будет зависеть от многих факторов. Тем не менее, проведение данных мероприятий целесообразно целесообразно, как с экономической, так и с практической стороны.

Диссертация на заказ без посредников