Диплом: «Государственное регулирование банковской системы в РФ» скачать бесплатноdiplom-gos.-regulirovanie-bankovskoy-sistemy-skachat.zip

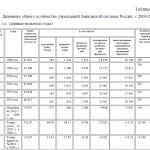

Проведем анализ динамики и структуры учреждений банковской системы России на основании данных статистической отчетности ЦБ РФ с 2008-2013 г.г., таблица № 2.1(прил.1). Данные таблицы № 2.1 показывают, что в течении анализируемого периода с 2008-2013 г.г. (по данным на начало года) общее количество учреждений банковской системы России ежегодно увеличивается, так по данным на 01.01.2013 г. число учреждений составило 46 451 ед., а это на 5370 ед. больше по сравнению с тем же показателем 2008 г., рисунок № 2.1.

и структуры учреждений банковской системы России на основании данных статистической отчетности ЦБ РФ с 2008-2013 г.г., таблица № 2.1(прил.1). Данные таблицы № 2.1 показывают, что в течении анализируемого периода с 2008-2013 г.г. (по данным на начало года) общее количество учреждений банковской системы России ежегодно увеличивается, так по данным на 01.01.2013 г. число учреждений составило 46 451 ед., а это на 5370 ед. больше по сравнению с тем же показателем 2008 г., рисунок № 2.1.

Произошло и увеличение количества учреждений банков в расчете на 1 млн. жителей и по состоянию на 2013 г. число банков составило 325 ед., а это на 12,46% выше по сравнению с показателем 2008 г., таблица № 2.2.

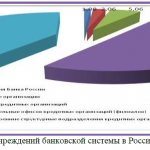

Общее увеличение числа учреждений банковской системы в России с 2008-2013 г.г. произошло за счет открытия дополнительных офисов кредитных организаций (филиалов) и иных внутренних структурных подразделений кредитных организаций (филиалов). Так, в частности число дополнительных офисов кредитных организаций (филиалов) увеличилось на 23,01% и составило 23 347 ед.

Число иных внутренних структурных подразделений кредитных организаций (филиалов) по состоянию на 2013 г. составило 19 294 ед.. а это на 15,33% выше по сравнению с началом анализируемого периода. Динамика других учреждений банковской системы показывает снижение. Так, в частности произошло снижение числа учреждений Банка России и кредитных организаций на 13,42% и 15,85% соответственно. Так, в частности количество банков на 01.01.2013г. года составило 956, то есть за прошедший год сократилось еще на 22 банка (978 – 956), а количество банков за последние 6 лет сократилось уже на 180 банков (1136 – 956). Значительные темпы снижения наблюдаются по филиалам кредитных организаций. Так, в частности за 2008-2013 г. произошло закрытие филиалов кредитных учреждений на 1106 ед., а это на 32,02% ниже по отношению к показателю 2008 г. Проведем анализ структуры банковской системы России, таблица № 2.3.

Данные таблицы № 2.3. показывают, что наибольший удельный вес в общей структуре учреждений банковской системы приходится на дополнительные офисы кредитных организаций (филиалов). Так, доля этих учреждений на протяжении анализируемого периода колеблется от 46,19% до 50,26%. Рост доли произошел на 4,07%. В пределах 40% приходится на иные внутренние структурные подразделения кредитных организаций (филиалов); и по состоянию на 2013 г. доля этих учреждений составляет 41,54%, рисунок № 2.2. На долю учреждений Банка России и кредитных организаций приходится в среднем по 2%. В пределах 5-8% занимают филиалы кредитных организаций и по состоянию на 2013 г. доля этих учреждений составила 5,06%, рисунок № 2.2

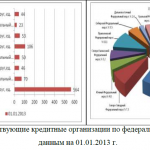

Следует отмерить, что на протяжении анализируемого периода наблюдается снижение числа действующих кредитных организаций и по состоянию на начало 2013 г. их число составило 956 ед. В том числе произошло снижение кредитных организаций, имеющих генеральные лицензии и кредитных организаций на 7,22%, и имеющих лицензии на осуществление операций в иностранной валюте на 7,56% и по имеющимся данным(прил.2) на конец анализируемого периода их число составило 270 ед. и 648 ед. соответственно, рисунок № 2.3. Количество кредитных организаций России, у которых отозвана лицензия на протяжении анализируемого периода ежегодно увеличивается и по данным на начало 2013 г. число таких организаций составило 137 ед.

Наибольший удельный вес кредитных организаций России приходится на Центральный федеральный округ и по данным на начало 2013 г. число кредитных организаций ЦФО составило 564 ед., а это 59% от общего количества кредитных учреждений, рисунок № 2.4.

В пределах 5-7% кредитных учреждений приходится на Северо-Западный, Южный –Федеральный, Северо-Кавказский, Сибирский Федеральный округ. Меньше всего кредитных учреждений находятся в Дальневосточном Федеральном округе и составляет 2,4% от общего количества кредитных учреждений России.

Таким образом, проведенный выше анализ показал, что общее количество учреждений банковской системы увеличилось в основном за счет открытия дополнительных офисов кредитных организаций (филиалов) и иных внутренних структурных подразделений кредитных организаций (филиалов).

По имеющимся рейтингам российских банков(прил.3), наиболее крупными банками по объемам активов являются: Сбербанк России, Банк ВТБ, Россельхозбанк, Альфа-Банк, рисунок № 2.5.

Следует отметить, что Сбербанк России занимает первую сточку рейтинга как по объемам активов, так и по прибыли полученной банком в 2013 г.(прил.3) , которая составила 480,6 млрд. руб., рисунок № 2.6.

В рейтинг по объемам прибыли входят также банки: Райффайзенбанк, Банк ВТБ, Альфа-Банк, Юникредитбанк. Лидирующие позиции по рентабельности активов за 2013 г. занимают ОАО «АКБ МОСОБЛБАНК», ОАО «Лето банк», ОАО «АКБ ЮГРА», ООО ФОЛЬКСВАГЕН БАНК РУС, ЗАО «ТКС БАНК». Рентабельность активов этих банков составляет 6,5% до 20,5%(прил.3), рисунок № 2.7.

На финансовые показатели банка влияют количество и качество выданных кредитов юридическим и физическим лицам. По состоянию на 1 января 2014 года Сбербанк России занимает первую строчку в рейтинге по выдаче кредитов юридическим лицам(прил.4). В десятку рейтинга также вошли ВТБ, Газпромбанк, Россельхозбанк, Альфа-Банк, Банк Москвы, Номос-Банк, Промсвязьбанк, Райффайзенбанк, Юникредит Банк, рисунок № 2.8.

По потребительским кредитам населению Сбербанк России также занимает первое место в рейтинге по данным на 01.01.2014 г. В десятку лидеров вошли Втб 24, ХКФ Банк, Газпромбанк, Россельхозбанк, Русский стандарт, Росбанк, Альфа-банк, Восточный экспресс, Райффайзенбанк, рисунок № 2.9.

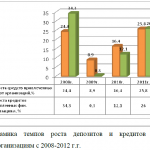

Важными показателями влияющие на эффективность деятельности банка является также предоставление кредитов малому и среднему бизнесу. В последнее время наблюдается снижение прироста портфелей МСБ в России. В частности по состоянию на 01.01.2014 г. темпы прироста кредитования малого бизнеса российскими банками составили 15%, а это ниже показателей 2012 и 2013 г.г. в среднем на 2%, рисунок № 2.10.

В четвертом квартале 2013 г. лидирующие российские банки показали отрицательную динамику портфеля МСБ и 2013 г. прирост портфеля составил 14%,против 18% годом ранее, рисунок № 2.11.

Однако, несмотря на снижение кредитования малого и среднего бизнеса, лидирующими банками по кредитованию малого бизнеса является: Сбербанк России, Россельхозбанк, ВТБ24, Промсвязьбанк, УРАЛСИБ, Банк «Возрождение», Банк Москвы, АКБ «Инвестторгбанк», Банк Интеза, Банк «Санкт-Петербург», «АК БАРС» Банк, СКБ-банк и др., рисунок № 2.12.

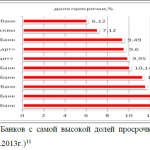

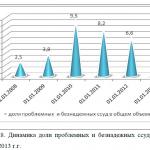

На эффективность банковской деятельности оказывает влияние не только предоставление кредитов и их объемы, а также снижение доли просроченной задолженности. Рассмотрим рейтинг банков-лидеров розничного кредитования по самой высокой доли просрочки, рисунок № 2.13.

Данные рисунка 2.13 показывают, что первое место в рейтинге по максимальной доли просрочке платежей занимает ОПТ Банк, доля просроченных кредитов составила 15,33%, 12,21% -доля просроченных кредитов по потребительскому кредитованию в банке МДМ, третья строчка рейтинга в МТС банке, доля просроченной задолженности составила 11,65%.Росбанк имеет минимальную долю просроченной задолженности и по состоянию на 2013 г. она составила 6,12%. Следует отметить, что Сбербанк занимает 26 место в рейтинге по просроченной задолженности и доля просроченных кредитов составила 2,01% .

Согласно имеющегося рейтинга банков по уровню зарплаты в первом полугодии 2013 года, лидирующим банком является ИНГ Банк. Среднемесячная заработная плата в этом банке составляет 260,56 руб., рисунок № 2.14. Средняя заработная плата Эйч-Эс-Би-СиБанка составила 218,99 руб. В БНП Париба Банке средний уровень дохода сотрудников составляет 182,10 руб.

Лидирующими банками по уровню заработной платы также являются: Русский Международный Банк, МСП Банк, Международный Финансовый Клуб, КИТ Финанс Инвестиционный Банк, ВТБ, Новикомбанк, Национальный Резервный Банк, Газпромбанк, Банк Москвы, НОМОС-Банк. Замыкает двадцатку лидеров по уровню заработной платы следующие банки: Транскредитбанк, Абсолют Банк, Зенит, ЮниКредит Банк. Важно отметить, что Сбербанк России не входит в двадцатку лидирующих банков по уровню заработной платы, однако он является кровеносной системой российской экономики, треть ее банковской системы. Банк дает работу и источник дохода каждой 150-й  российской семье. На долю лидера российского банковского сектора по общему объему активов приходится 28,6% совокупных банковских активов (по состоянию на 1 ноября 2013 года). Банк является основным кредитором российской экономики и занимает крупнейшую долю на рынке вкладов. На его долю в конце 2013 г. приходится 43,3% вкладов населения, 32,7% кредитов физическим лицам и 32,1% кредитов юридическим лицам. Сбербанк сегодня – это 17 территориальных банков и более 19 тысяч отделений по всей стране, во всех 83 субъектах РФ, расположенных на территории 11 часовых поясов. Только в России у Сбербанка более 106 миллионов клиентов – больше половины населения страны, а за рубежом услугами Сбербанка пользуются около 11 миллионов человек (по состоянию на конец 2013 г.).

российской семье. На долю лидера российского банковского сектора по общему объему активов приходится 28,6% совокупных банковских активов (по состоянию на 1 ноября 2013 года). Банк является основным кредитором российской экономики и занимает крупнейшую долю на рынке вкладов. На его долю в конце 2013 г. приходится 43,3% вкладов населения, 32,7% кредитов физическим лицам и 32,1% кредитов юридическим лицам. Сбербанк сегодня – это 17 территориальных банков и более 19 тысяч отделений по всей стране, во всех 83 субъектах РФ, расположенных на территории 11 часовых поясов. Только в России у Сбербанка более 106 миллионов клиентов – больше половины населения страны, а за рубежом услугами Сбербанка пользуются около 11 миллионов человек (по состоянию на конец 2013 г.).

Среди клиентов Сбербанка – более 1 млн. предприятий (из 4,5 млн. зарегистрированных юридических лиц в России). Банк обслуживает все группы корпоративных клиентов, причем на долю малых и средних компаний приходится более 20% корпоративного кредитного портфеля банка. Оставшаяся часть – это кредитование крупных и крупнейших корпоративных клиентов. Сбербанк сегодня- это команда, в которую входят более 250 тыс. квалифицированных сотрудников, работающих над превращением банка в лучшую сервисную компанию с продуктами и услугами мирового уровня.

Сбербанк сегодня – это мощный современный банк, который стремительно трансформируется в один из крупнейших мировых финансовых институтов. В последние годы Сбербанк существенно расширил свое международное присутствие. Помимо стран СНГ (Казахстан, Украина и Беларусь), Сбербанк представлен в девяти странах Центральной и Восточной Европы (Sberbank Europe AG, бывший VBI) и в Турции (DenizBank). Сделка по покупке DenizBank была завершена в сентябре 2012 года и стала крупнейшим приобретением за более чем 170-летнюю историю Банка. Сбербанк России также имеет представительства в Германии и Китае, филиал в Индии, управляет Sberbank Switzerland AG. В 2013 году состоялся официальный запуск бренда Сбербанка в Европе.

Сбербанк РФ является единственным российским банком, входящий в топ-50 крупнейших банков мира. В рейтинге топ-1000 крупнейших банков мира по капиталу (Top 1000 World Banks), опубликованном журналом The Banker, Сбербанк занял 34 место, поднявшись на 15 позиций по сравнению с предыдущим годом. Немаловажно, что Сбербанку принадлежит в этом рейтинге 1 место в мире по рентабельности активов (ROA), 1 место по рентабельности собственного капитала (ROE) и 5 место в мире по соотношению «капитал к активам». В 2013 году Сбербанк занял 63 место в рейтинге самых дорогих мировых брендов, опубликованном консалтинговой компанией Brand Finance. Стоимость бренда Сбербанка оценена в $14,16 млрд.: за год она выросла почти на $3,4 млрд. Тем самым Сбербанк признан самым дорогим брендом России.

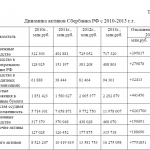

Проведем анализ основных финансовых показателей деятельности ОАО «Сбербанк России» за 2010-2013 года, на основании имеющейся отчетности банка, представленной в прил.5. Данные бухгалтерского баланса по состоянию на 2013 г. показывают, что общая сумма активов банка составила 16275098 млн. руб., а это на 19,83% превышает показатель предыдущего года и на 90,95% выше по сравнению с тем же показателем 2010 г., таблица № 2.4.

Увеличение суммы активов произошло за счет роста все показателей активов банка. В частности, чистая ссудная задолженность увеличилась более, чем в два раза и на конец анализируемого периода составила 11 978 007 млн. руб. Сумма денежных средств возросла на 122,56% и составила 717320 млн. руб. Более, чем в два раза произошел прирост по средствам в Центральном Банке РФ и по состоянию на 2013 г. сумма этих средств составила 408 803млн. руб.

Темпы роста средств в кредитных организациях и чистых вложений в ценные бумаги составили 152,37% и 123,84% соответственно. И в стоимостном выражении сумма средств в кредитных организациях составила 94301,0 млн. руб. что превышает показатель предыдущего года на 12837,0 млн. руб., стоимость вложений в ценные бумаги составила 2292879,0 млн. руб., а это на 287502,0 млн. руб. выше показателя предыдущего года.

Наибольший удельный вес в общей структуре активов приходится на чистую ссудную задолженность и по состоянию на конец анализируемого периода ее доля составила 73,6%. При этом замечено, что за анализируемый период времени доля чистой ссудной задолженности возросла на 6,6%. Небольшой удельный вес в общей структуре  активов банка приходится на денежные средства, средства в Центральном Банке РФ, основные средства, материальные запасы, прочие активы. В частности в 2013 г. доля денежных средств и средств в Центральном банке РФ составила 4,4% и 2,5% соответственно. Доля основных средств и прочих активов составила 2,9% и 1,9% соответственно. Менее процента приходится на средства в кредитных организациях, 14,1% составляет доля чистых вложений в ценные бумаги, рисунок № 2.15.

активов банка приходится на денежные средства, средства в Центральном Банке РФ, основные средства, материальные запасы, прочие активы. В частности в 2013 г. доля денежных средств и средств в Центральном банке РФ составила 4,4% и 2,5% соответственно. Доля основных средств и прочих активов составила 2,9% и 1,9% соответственно. Менее процента приходится на средства в кредитных организациях, 14,1% составляет доля чистых вложений в ценные бумаги, рисунок № 2.15.

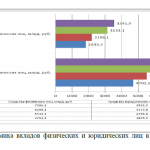

Динамика пассивов банка также показывает ежегодный рост. В частности, средства Центрального Банка РФ возросли на 1667037,0 млн. руб. и по состоянию на 2013 г. сумма этих средств составила 1 967 036,0 млн. руб., таблица № 2.5. Средства клиентов увеличились на 4461057,0 млн. руб. и составили 11128 035,0 млн. руб. В том числе средства физических и юридических лиц составили 7586,1 млрд. руб. и 3541,9 млрд. руб. соответственно, рисунок № 2.16.

Прирост произошел также по средствам кредитных организаций, выпущенным долговым обязательствам, прочим обязательствам, источникам собственных средств.

В частности, средства кредитных организаций возросли на 116,58% и составили на конец 2013 г. 630 459 млн.руб. Темпы роста выпущенных долговых обязательств составили 361,23% и в стоимостном выражении прирост произошел на 292536 млн. руб. На 132,29% увеличились прочие обязательства и составили 178 847 млн. руб. Сумма резервов на прочие потери составила 31 001 млн. руб., а это на 4688 млн. руб. выше по сравнению с тем же показателем 2010 г. Сумма собственных средств банка увеличилась на 84,32% и составила на конец анализируемого периода 1 935 201 млн. руб. В целом сумма пассивов возросла более чем на 90%.

Наибольший удельный вес в общей структуре пассивов приходится на средства клиентов и по состоянию на 2013 г. доля этих средств составила 68,4%, однако по сравнению с показателем 2010 г. удельный вес этих средств снизился на 9,8%.

Доля средств Центрального Банка РФ и источников собственных средств составила 12,1% и 11,9% соответственно. При этом, замечено, что удельный вес средств Центрального Банка РФ увеличился на 8,6%, доля источников собственных средств напротив показала снижение в пределах 0,4%. Удельный вес средств кредитных организаций и выпущенных долговых обязательств составили 3,9% и 2,5% соответственно. По сравнению с показателем начала анализируемого периода произошло незначительное увеличение удельного веса по этим показателям. Небольшой удельный вес в структуре пассивов приходится на резервы по прочим потерям и прочим обязательствам и по состоянию на 2013 г. доля этих средств составила 1,1% и 0,2% соответственно, рисунок № 2.17.

Таким образом, анализ динамики и структуры баланса ОАО «Сбербанка России» показал, что в целом сумма капитала банка возросла более, чем в два раза и по состоянию на 2013 г. составила 16275098,0 млн. руб. Увеличение произошло по всем статьям активов и пассов. Наибольший удельный вес в структуре активов приходится на чистую ссудную задолженность и в 2013 г. ее доля составила 73,6%. В структуре пассивов наибольший удельный вес приходится на средства клиентов и составляет 68,4%.

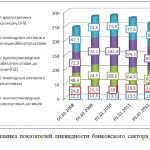

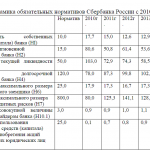

Анализируя деятельность банка, нельзя обойти такие показатели как обязательные нормативы. Проведем анализ динамики обязательных нормативов Сбербанка России с 2010-2013 г.г. по имеющимся данным представленным в таблице № 2.6.

Важнейшим показателем нормативов банка является норматив достаточности капитала, который показывает надежность банка. Нормативное значение этого показателя составляет 10,0. По данным на 2013 г. в Сбербанке этот показатель выше нормативного значения и составляет 12,9. Однако по сравнению с показателем 2010 г. этот норматив снизился на 4,8. Наблюдается также снижение показателей мгновенной и текущей ликвидности на 27 и 44,5 соответственно, однако показатели находятся выше нормативного значения и на конец анализируемого периода составили 53,6(показатель мгновенной ликвидности) и 58,5 (показатель текущей ликвидности).

Норматив показателя долгосрочной ликвидности банка составляет 120,0, однако по состоянию на 2013 г. норматив долгосрочной ликвидности Сбербанка ниже и составил 102,5. Максимальный размер риска составил 17,3, а это на 0,6 ниже показателя 2010 г. Норматив максимального размера крупных кредитных рисков увеличился на 48,8 и составил 128,8. Произошло увеличение норматива совокупной величины риска по инсайдерам банка и норматива использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц на 0,2 и 0,8 соответственно и по состоянию на 2013 г. эти показатели составили 1,1 и 0,9. Следует отметить, что они находятся ниже нормативных значений. Таким образом, проведенный анализ нормативов банка показал, что не все показатели находятся в пределах нормативных значений, однако показатель надежности банка превышает норматив и составляет 12,9.

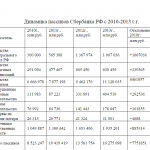

Рассмотрим показатели прибыли и убытков Сбербанка РФ по состоянию на 2010-2013 г.г. по имеющейся бухгалтерской отчетности представленной в прил.5. Данные отчета о прибылях и убытках показывают, что чистые процентные доходы Банка по состоянию на 2013 г. составили 812 678,0 млн. руб., а это на 16,9% выше показателя предыдущего года и на 61,62% выше начала анализируемого периода, таблица № 2.7.

Чистый доход от операций с иностранной валютой и чистый комиссионный доход возросли на 462,4% и 52,95% соответственно по сравнению с показателем начала анализируемого периода. По отношению к предыдущему году прирост по этим показателям составил 58,5% и 18,3% соответственно.

Прочие операционные доходы составили 22002,0 млн. руб., а это на 28,4% выше по сравнению с показателем 2012 г. и на 47,95% выше показателя начала анализируемого периода. Операционные расходы возросли на 17,4% по сравнению с показателем 2012 г. и составили -466383,0 млн. руб., а это превышает показатель 2010 г. на 147663,0 млн. руб.

Прибыль до налогообложения возросла на 5,9% по сравнению с 2012 г. и составила 502789,0 млн. руб., что превышает показатель 2010 г. на 260586,0 млн. руб. Начисленные и уплаченные налоги составили 125140,0 млн. руб. Чистая прибыль возросла на 9,1% по сравнению с показателем предыдущего года и составила 377649,0 млн. руб. В целом за анализируемый период чистая прибыль увеличилась более, чем в два раза. На показатели финансовой устойчивости и доходности банка существенное влияние оказывают также своевременное погашение кредиторской задолженности физическими и юридическими лицами. Таким образом, о сумме кредитного портфеля можно судить какой остаток задолженности на определенную дату по всем выданным кредитам (в него входит задолженность физических и юридических лиц). Рассмотрим динамику кредитного портфеля Сбербанка России с 2010-2013 г.г., рисунок № 2.18.

Данные рисунка № 2.18 показывают, что в течении анализируемого периода стоимость кредитного портфеля возросла на 46,27% и составила на конец анализируемого периода 8547,0 млрд. руб. По сравнению с показателем 2012г. кредитный портфель вырос на 15,16%, по отношению к показателю 2011г. стоимость кредитного портфеля возросла на 707,9 млрд. руб. Таким образом, стоимость кредитного портфеля банка ежегодно увеличивается.

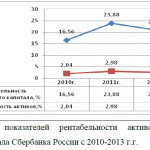

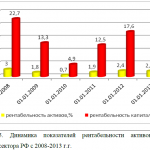

Однако, в целом деятельность Сбербанка России можно назвать успешной, наблюдается увеличение общей суммы капитала, суммы вкладов физических и юридических лиц, суммы собственных средств, чистой прибыли. Но показатели рентабельности собственного капитала и рентабельность активов банка снизились в 2013 г. по сравнению с показателем 2012 г. и составили 19,51% и 2,3% соответственно. Но по отношению к 2010 г. рентабельность собственного капитала увеличилась на 2,95%, рентабельность активов возросла на 0,26%, рисунок № 2.19.

Сбербанк успешно ведет свою деятельность благодаря разработке стратегии развития банка на ближайшую перспективу. В частности, на сегодняшний день, Наблюдательным советом Сбербанка разработана Стратегия развития Банка на период 2014-2018 годов, которая направлена на дальнейшее укрепление позиций Банка в качестве одного из ведущих и стабильных финансовых институтов мира. Стратегия развития Сбербанка на период 2014-2018г.г. сформирована на основе пяти главных направлений развития(рисунок № 2.20) или стратегических тем: 1)с клиентом – на всю жизнь: мы будем строить очень глубокие доверительные отношения с нашими клиентами, станем полезной, иногда незаметной и неотъемлемой частью их жизни. Наша цель – превосходить ожидания наших клиентов; 2) команда и культура: мы стремимся к тому, чтобы наши сотрудники и корпоративная культура Сбербанка стали одними из основных источников нашего конкурентного преимущества; 3)технологический прорыв: мы завершим технологическую модернизацию Банка и научимся интегрировать в наш бизнес все самые современные технологии и инновации; 4)финансовая результативность: мы повысим финансовую отдачу нашего бизнеса благодаря более эффективному управлению расходами и соотношением риска и доходности; 5)зрелая организация: мы сформируем организационные и управленческие навыки, создадим процессы, соответствующие масштабу Группы Сбербанк и нашему уровню амбиций.

Таким образом, проведенный выше анализ позволяет сделать вывод, что в целом число банковских учреждений в России ежегодно увеличивается, наблюдается также и увеличение количества учреждений банков в расчете на 1 млн. жителей, это следует оценить положительно. Наибольший удельный вес в общей структуре учреждений банковской системы России приходится на дополнительные офисы кредитных организаций (филиалов) и иные внутренние структурные подразделения кредитных организаций (филиалов), при этом доля этих учреждений в  течении анализируемого периода увеличивается, однако общее число кредитных организаций снижается, растет число кредитных организаций, лишенных лицензии. Наиболее крупными банками России являются: Сбербанк РФ, Банк ВТБ, Россельхозбанк, Газпромбанк, Русский стандарт, Росбанк, Альфа-банк, Восточный экспресс, Райффайзенбанк. Однако, по многим показателям, как по объемам активов, так и по прибыли, Сбербанк РФ занимает лидирующие позиции в рейтинге российских банков.

течении анализируемого периода увеличивается, однако общее число кредитных организаций снижается, растет число кредитных организаций, лишенных лицензии. Наиболее крупными банками России являются: Сбербанк РФ, Банк ВТБ, Россельхозбанк, Газпромбанк, Русский стандарт, Росбанк, Альфа-банк, Восточный экспресс, Райффайзенбанк. Однако, по многим показателям, как по объемам активов, так и по прибыли, Сбербанк РФ занимает лидирующие позиции в рейтинге российских банков.

Эффективность деятельность кредитных и иных учреждений банковской системы оценивается рядом показателей, в частности: объемами выданных кредитов и депозитов, полученной прибыли и рентабельности банковского сектора и других.

Заказать дипломный проект по главам (по частям) диплома без посредников