Диплом: Сравнительный анализ методов оценки кредитоспособности заемщиков в коммерческих банках

ДИПЛОМ АНАЛИЗ МЕТОДОВ КРЕДИТОСПОСОБНОСТИ

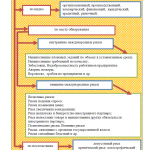

[collapse]

1) консультационный:

– консультирование и проведение первичного собеседования с Клиентом с целью определения потребностей Клиента в том или ином кредитном банковском продукте, консультирование и содействие при выборе оптимальной формы и вида кредита;

– информирование Клиента о Партнерах Банка по программам кредитования;

– разъяснение Клиенту требований Банка к платежеспособности Заемщика (Созаемщика), Поручителя, к обеспечению возвратности кредита (залог движимого /недвижимого имущества, поручительство, иное), к перечню документов, необходимых для подтверждения предоставленной Клиентом информации и порядок использования этой информации Банком, к оценке залогового имущества, его правовому статусу и физическому состоянию, к страхованию (залогового имущества, жизни и трудоспособности Заемщика, права собственности на недвижимое имущество и др.);

– разъяснение порядков и сроков заключения кредитных и обеспечительных договоров, предоставления и погашения кредита, включая порядок совершения всех действий, связанных с обязательной государственной регистрацией сделок по залогу недвижимости, постановкой транспортных средств на учет в ГИБДД, необходимости нотариального удостоверения отдельных документов, получения необходимых согласий и разрешений (органов опеки и попечительства, супруга(и));

– информирование о правах и обязанностях Банка и Заемщика.

2) подготовительный (формирование документов по кредитной заявке):

– получение кредитной заявки (факт получения кредитной заявки отражается в Журнале регистрации кредитных заявок (приложение №5). Журнал регистрации кредитных заявок (в дальнейшем – Журнал) ведется в электронном виде или на бумажном носителе в кредитных подразделениях Банка;

3) аналитический

· оценка платежеспособности и кредитоспособности Клиента;

– анализ схемы кредитования исходя из специфики Стандартной программы кредитования или условий кредитования, отличных от Стандартных программ кредитования;

– заключение СБ/СПФ на отсутствие негативной информации о Клиенте, его поручителях, Партнерах Банка по программам кредитования физических лиц (при наличии);

· принятие решения о предоставлении кредита (подготовка экспертного заключения, кредитного меморандума, принятие решения должностным лицом в соответствии с процедурой, утвержденной Кредитным комитетом);

– согласование сотрудником кредитного подразделения экспертного заключения/ кредитного меморандума с руководителем УКФЛ/СПФ (кредитные заявки Головного Банка, отличные от условий Стандартных программ кредитования; кредитные заявки филиалов – при отсутствии/превышении установленных лимитов на филиал по Стандартным программам кредитования; при кредитовании Клиентов филиала на условиях, отличных от условий Стандартной программы кредитования);

– передача экспертного заключения, завизированного руководителем УКФЛ/СПФ, на утверждение должностному лицу, имеющему в соответствии с решением Кредитного комитета персональный лимит принятия решений в соответствующей сумме по Стандартным программам кредитования/сублимит на принятие решений при нетиповых (нестандартных) условиях кредитования; во всех остальных случаях – передача кредитного меморандума секретарю Кредитного комитета для рассмотрения на заседании Кредитного комитета в соответствии с установленным в Банке порядком.

· оформление и подписание кредитных документов;

– подготовка пакета кредитных документов в соответствии с принятым решением: кредитный договор, обеспечительные договоры (договор залога, договор поручительства), заявление о безакцептном списании средств в погашение кредита и другие документы в соответствие с условиями Стандартных программ кредитования/на нетиповых (нестандартных) условиях кредитования при наличии положительного решения Кредитного комитета / должностного лица в рамках персонального лимита;

– оформление заявления Клиента, на основании которого денежные средства переводятся по целевому назначению (на расчетный счет автосалона, торговой организации, туристической компании, учебного заведения, на счет продавца квартиры и т.д.); заявления Клиента на осуществление конвертации денежных средств (при необходимости);

– получение от Клиента всех необходимых документов, предусмотренных Стандартной программой кредитования / на нетиповых (нестандартных) условиях кредитования при наличии положительного решения Кредитного комитета /должностного лица в рамках персонального лимита.

– согласование с руководителем УКФЛ/СПФ договоров и подписание договоров, заявлений с Клиентом.

4) предоставление кредита:

Предоставление кредитных средств в валюте РФ может быть осуществлено наличными денежными средствами через кассу Банка или в безналичном порядке путем зачисления денежных средств на лицевой счет вклада до востребования Заемщика, предоставление кредитных средств в иностранной валюте – в безналичном порядке путем зачисления денежных средств на лицевой счет вклада до востребования Заемщика.

5) мониторинг кредита:

– текущий контроль за исполнением Заемщиком обязательств по кредитному договору: погашение текущей задолженности (основного долга и процентов за пользование кредитом) и просроченной задолженности;

– проверка целевого использования кредитных средств;

– проведение анализа платежеспособности и кредитоспособности Клиента (при необходимости – определяется руководителем УКФЛ/СПФ);

– по мере необходимости (определяется руководителем УКФЛ/СПФ) проведение проверок состояния залога, предоставленного Заемщиком с подписанием актов по итогам проверок;

– мониторинг активности Заемщика по другим операциям в Банке (депозиты, банковские карты и т.д.);

– осуществление контроля за выполнением Заемщиком условий кредитных и обеспечительных договоров (предоставление необходимых документов, заключение договоров залога, страхование и т.д.).

6) обслуживание кредита:

Погашение кредита и процентов за пользование кредитными средствами осуществляется Заемщиком согласно графику погашения задолженности, содержащемуся в кредитном договоре/на основании письменного заявления Заемщика. Кредитная задолженность и задолженность по процентам погашается путем списания с лицевого счета Заемщика по вкладу до востребования, открытого в Банке, на основании письменного заявления Заемщика. Путем внесения наличных денежных средств в кассу Банка, без зачисления денежных средств на счет вклада до востребования Заемщика, может погашаться только задолженность в российских рублях.

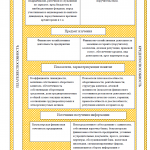

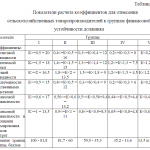

Приложение 1. Правила шести «Си». Ликвидность и основные финансовые коэффициенты для оценки кредитоспособности заемщика

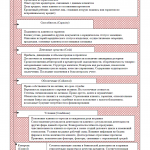

Приложение 2. Этапы кредитного процесса банка

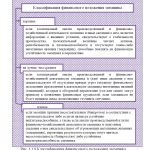

Приложение 3.Классификация принципов банковского кредитования

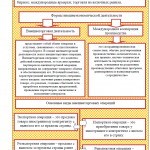

Приложение 4.Характеристика рисков внешнеэкономической деятельности

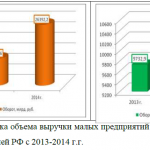

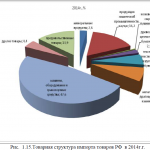

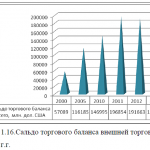

Приложение 5.Статистические данные

Диссертация на заказ без предоплаты, без посредников