ВКР: Анализ экономического развития нефтяной компании ООО «Славнефть-Красноярскнефтегаз»

ВВЕДЕНИЕ

ГЛАВА 1. ПОНЯТИЕ НЕФТЯНОЙ ОТРАСЛИ И ЕЕ РАЗВИТИЕ В РОССИИ

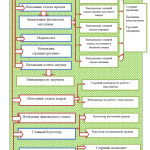

1.1.История и характеристика нефтяной промышленности

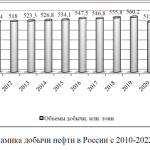

1.2.Показатели развития нефтяной отрасли в России

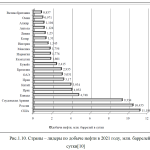

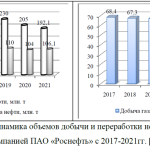

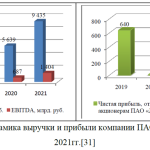

1.3.Оценка деятельности лидеров нефтяной отрасли в России

ГЛАВА 2. ОЦЕНКА ЭКОНОМИЧЕСКОГО РАЗВИТИЯ НЕФТЯНОЙ КОМПАНИИ ООО «СЛАВНЕФТЬ-КРАСНОЯРСКНЕФТЕГАЗ»

2.1.Общая характеристика деятельности нефтяной компании ООО «Славнефть-Красноярскнефтегаз»

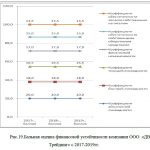

2.2.Динамика финансовой устойчивости и платежеспособности компании ООО «Славнефть-Красноярскнефтегаз»

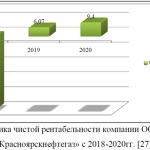

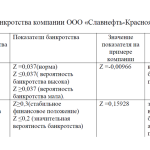

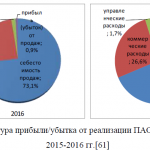

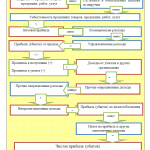

2.3.Анализ показателей прибыли, рентабельности и банкротства компании ООО «Славнефть-Красноярскнефтегаз»

ГЛАВА 3.ПРОЕКТ МЕРОПРИЯТИЙ ПО СОВЕРШЕНСТВОВАНИЮ ЭКОНОМИЧЕСКОГО РАЗВИТИЯ КОМПАНИИ ООО «СЛАВНЕФТЬ-КРАСНОЯРСКНЕФТЕГАЗ»

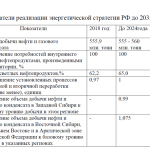

3.1. Возможные пути и резервы роста для развития нефтяной компании

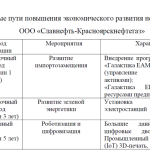

3.2. Пути повышения экономического развития нефтяной компании ООО «Славнефть-Красноярскнефтегаз»

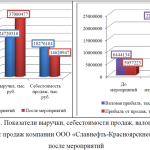

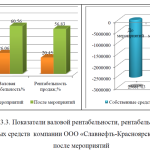

3.3.Оценка эффективности предлагаемых мероприятий нефтяной компании ООО «Славнефть-Красноярскнефтегаз»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ЗАКЛЮЧЕНИЕ

Сложная геополитическая ситуация в стране и в мире, не лучшим образом отразилась на развитии многих отраслей, не исключением является и нефтяная. Анализ развития нефтяной отрасли России показал, что в настоящее время она переживает не лучшие времена. Объемы экспорта нефти и доходы от нее, имеют смешанную направленность, то растут, то падают. Если раньше в Европу уходила половина поставок российской нефти, то к началу осени 2022 года – 34,5%. Остальное экспортируется в Китай, Индию, Турцию и некоторые другие страны. Россия с весны 2022 года уже успела перенаправить значительные потоки экспорта нефти из государств Евросоюза в другие страны. Несмотря на сложную геополитическую ситуацию, РФ остается лидирующей страной на нефтяном рынке. При этом, самыми крупными нефтяными компаниями в России являются: Роснефть, Лукойл, Газпром, Башнефть, Сургутнефтегаз, Татнефть, ГазпромНефть и другие. В сложившихся условиях, крайне важно совершенствовать экономическую деятельность нефтяной компании, особенно если эта компания занимает небольшую долю нефтяного рынка. Объектом исследования в выпускной квалификационной работе была выбрана нефтяная организация ООО «Славнефть-Красноярскнефтегаз», которая работает на рынке более 20 лет и является дочерней компанией ПАО «Славнефть». ООО «Славнефть-Красноярскнефтегаз» организована в форме общества с ограниченной ответственностью и осуществляет свою деятельность на основании ФЗ «Об обществах с ограниченной ответственностью», трудового кодекса РФ, налогового кодекса РФ и иных нормативно-правовых актов РФ. Основными видами деятельности ООО «Славнефть-Красноярскнефтегаз» являются: добыча нефти и нефтяного (попутного) газа; производство нефтепродуктов; строительство инженерных коммуникаций; разведочное бурение и другое. Представленный анализ экономических показателей за трех летний период показал очень слабые результаты. Несмотря на рост выручки и

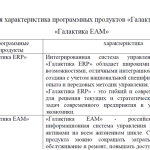

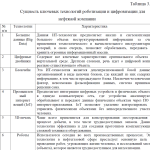

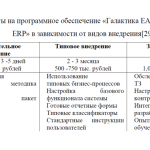

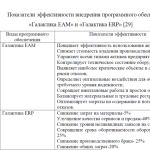

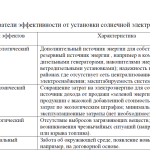

прибыли компании, показатели рентабельности находятся на низких значениях, а некоторые и вовсе сформировались со знаком минус. Компания является финансово-зависимой, собственных средств организация не имеет, они сформированы с минусовым значением. Низкими являются коэффициенты финансовой устойчивости и платежеспособности, у компании существует высокий риск банкротства. Для совершенствования экономического развития нефтяной компании ООО «Славнефть-Красноярскнефтегаз» были предложены три основных пути: в краткосрочной перспективе предлагается- развитие импортозамещения, а именно внедрение отечественных программных продуктов: «Галактика EAM» (управление производственными активами); «Галактика ERP», (управление ресурсами предприятия). В среднесрочной перспективе необходимым является развитие зеленой энергетики, а именно – установка солнечных электростанций. В долгосрочном периоде планируется развитие роботизации и цифровизации, а именно: большие данные (Big Data), цифровые двойники, блокчейн, промышленный интернет вещей (IoT) 3D-печать, роботы. Рассмотренный опыт успешных нефтяных компаний показал отличные результаты от предложенных выше рекомендаций, следовательно, внедрение данного проекта является целесообразным, тем более, что это даст не только экономический, то и технологический, экологический и социальный эффекты. Прогнозные значения по выручке и себестоимости продаж составят 37080477,0 тыс. руб. и 14620947,0 тыс. руб. соответственно. Планируется увеличение объемов продаж на 50,0% и снижения общих затрат на 20,0%. В результате данных мероприятий, валовая прибыль возрастет более, чем в два раза и -составит 22459530,0 тыс. руб., еще больший прирост будет получен по прибыли от продаж, которая в три раза повысит свое значение и сформируется на уровне 21072619,0 тыс. руб. Не менее важными в экономической эффективности являются и показатели рентабельности, которые покажут свой рост, в частности, валовая рентабельность увеличится на 34,5% и составит 60,56%, рентабельность продаж сформируется на уровне 56,83%, это на 36,83% выше показателя базового периода. Представленный расчет является прогнозируемым и учитывает только два мероприятия- в краткосрочной и среднесрочной перспективе, развитие импортозамещения и зеленой энергетики. При этом, затраты на данные мероприятии не являются существенными для компании и могут быть профинансированы из чистой прибыли. В долгосрочной перспективе было предложено развитие роботизации и цифровизации, которые включают в себя не мало направлений. Успех зарубежных и российских нефтяных компаний по данному направлению позволил сделать вывод, об очень высокой эффективности этого направления. Объемы продаж нефтяной компании после внедрения роботизации и цифровизации способны увеличится более, чем в два раза. Безусловно, что не простое положение нефтяной компании ООО «Славнефть-Красноярскнефтегаз» крайне сложно будет исправить в короткие сроки, однако, постоянно совершенствуя существующие стратегии, направленные на увеличение добычи, продажи, снижения затрат и другие показатели, позволит ей рано или поздно занять хорошую долю рынка. Реализация данных мероприятий и получение положительного результата в анализируемой компании- это дело времени, которое не ждет, а требует скорейшего решения возникших проблем. Ведь конкуренция на нефтяном рынке имеет место быть, а дорогу осилит идущий.

Сложная геополитическая ситуация в стране и в мире, не лучшим образом отразилась на развитии многих отраслей, не исключением является и нефтяная. Анализ развития нефтяной отрасли России показал, что в настоящее время она переживает не лучшие времена. Объемы экспорта нефти и доходы от нее, имеют смешанную направленность, то растут, то падают. Если раньше в Европу уходила половина поставок российской нефти, то к началу осени 2022 года – 34,5%. Остальное экспортируется в Китай, Индию, Турцию и некоторые другие страны. Россия с весны 2022 года уже успела перенаправить значительные потоки экспорта нефти из государств Евросоюза в другие страны. Несмотря на сложную геополитическую ситуацию, РФ остается лидирующей страной на нефтяном рынке. При этом, самыми крупными нефтяными компаниями в России являются: Роснефть, Лукойл, Газпром, Башнефть, Сургутнефтегаз, Татнефть, ГазпромНефть и другие. В сложившихся условиях, крайне важно совершенствовать экономическую деятельность нефтяной компании, особенно если эта компания занимает небольшую долю нефтяного рынка. Объектом исследования в выпускной квалификационной работе была выбрана нефтяная организация ООО «Славнефть-Красноярскнефтегаз», которая работает на рынке более 20 лет и является дочерней компанией ПАО «Славнефть». ООО «Славнефть-Красноярскнефтегаз» организована в форме общества с ограниченной ответственностью и осуществляет свою деятельность на основании ФЗ «Об обществах с ограниченной ответственностью», трудового кодекса РФ, налогового кодекса РФ и иных нормативно-правовых актов РФ. Основными видами деятельности ООО «Славнефть-Красноярскнефтегаз» являются: добыча нефти и нефтяного (попутного) газа; производство нефтепродуктов; строительство инженерных коммуникаций; разведочное бурение и другое. Представленный анализ экономических показателей за трех летний период показал очень слабые результаты. Несмотря на рост выручки и

прибыли компании, показатели рентабельности находятся на низких значениях, а некоторые и вовсе сформировались со знаком минус. Компания является финансово-зависимой, собственных средств организация не имеет, они сформированы с минусовым значением. Низкими являются коэффициенты финансовой устойчивости и платежеспособности, у компании существует высокий риск банкротства. Для совершенствования экономического развития нефтяной компании ООО «Славнефть-Красноярскнефтегаз» были предложены три основных пути: в краткосрочной перспективе предлагается- развитие импортозамещения, а именно внедрение отечественных программных продуктов: «Галактика EAM» (управление производственными активами); «Галактика ERP», (управление ресурсами предприятия). В среднесрочной перспективе необходимым является развитие зеленой энергетики, а именно – установка солнечных электростанций. В долгосрочном периоде планируется развитие роботизации и цифровизации, а именно: большие данные (Big Data), цифровые двойники, блокчейн, промышленный интернет вещей (IoT) 3D-печать, роботы. Рассмотренный опыт успешных нефтяных компаний показал отличные результаты от предложенных выше рекомендаций, следовательно, внедрение данного проекта является целесообразным, тем более, что это даст не только экономический, то и технологический, экологический и социальный эффекты. Прогнозные значения по выручке и себестоимости продаж составят 37080477,0 тыс. руб. и 14620947,0 тыс. руб. соответственно. Планируется увеличение объемов продаж на 50,0% и снижения общих затрат на 20,0%. В результате данных мероприятий, валовая прибыль возрастет более, чем в два раза и -составит 22459530,0 тыс. руб., еще больший прирост будет получен по прибыли от продаж, которая в три раза повысит свое значение и сформируется на уровне 21072619,0 тыс. руб. Не менее важными в экономической эффективности являются и показатели рентабельности, которые покажут свой рост, в частности, валовая рентабельность увеличится на 34,5% и составит 60,56%, рентабельность продаж сформируется на уровне 56,83%, это на 36,83% выше показателя базового периода. Представленный расчет является прогнозируемым и учитывает только два мероприятия- в краткосрочной и среднесрочной перспективе, развитие импортозамещения и зеленой энергетики. При этом, затраты на данные мероприятии не являются существенными для компании и могут быть профинансированы из чистой прибыли. В долгосрочной перспективе было предложено развитие роботизации и цифровизации, которые включают в себя не мало направлений. Успех зарубежных и российских нефтяных компаний по данному направлению позволил сделать вывод, об очень высокой эффективности этого направления. Объемы продаж нефтяной компании после внедрения роботизации и цифровизации способны увеличится более, чем в два раза. Безусловно, что не простое положение нефтяной компании ООО «Славнефть-Красноярскнефтегаз» крайне сложно будет исправить в короткие сроки, однако, постоянно совершенствуя существующие стратегии, направленные на увеличение добычи, продажи, снижения затрат и другие показатели, позволит ей рано или поздно занять хорошую долю рынка. Реализация данных мероприятий и получение положительного результата в анализируемой компании- это дело времени, которое не ждет, а требует скорейшего решения возникших проблем. Ведь конкуренция на нефтяном рынке имеет место быть, а дорогу осилит идущий.

ВКР: Анализ финансовой устойчивости организации по данным бухгалтерской отчетности (на примере ООО «ДВ Трейдинг»)

[collapse]

ВВЕДЕНИЕ

ГЛАВА 1.СУЩНОСТЬ И ПОНЯТИЕ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ОРГАНИЗАЦИИ

1.1. Экономическая сущность понятия финансовой устойчивости организации

1.2 Бухгалтерская отчетность – как источник анализа финансовой устойчивости организации

1.3. Методы анализа финансовой устойчивости организации

ГЛАВА 2.ВЕДЕНИЕ БУХГАЛТЕРСКОГО УЧЕТА В ЧАСТИ ФОРМИРОВАНИЯ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ ООО «ДВ ТРЕЙДИНГ»

2.1. Краткая характеристика ООО «ДВ Трейдинг»

2.2 Порядок составления бухгалтерской отчетности ООО «ДВ Трейдинг»

2.3 Рекомендация по совершенствованию бухгалтерского учета ООО «ДВ Трейдинг»

ГЛАВА 3.АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ООО «ДВ ТРЕЙДИНГ»

3.1 Методика анализа финансовой устойчивости ООО «ДВ Трейдинг»

3.2 Анализ финансовой устойчивости ООО «ДВ Трейдинг»

3.3 Предложения по повышению финансовой устойчивости ООО «ДВ Трейдинг»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ЗАКЛЮЧЕНИЕ

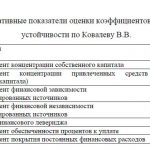

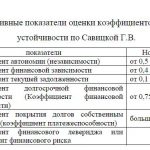

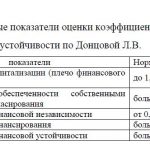

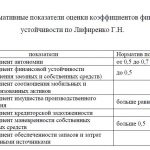

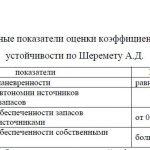

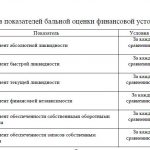

Финансовая устойчивость является наиважнейшим показателем в развитии любого коммерческого предприятия. Как показывают статистические данные Росстата, имеет место быть банкротство российских предприятий, при этом, показатель убыточности не меняет своего значения на протяжении ряда лет. Вынуждены уходить с рынка менее конкурентоспособные организации, не способные эффективно управлять ресурсами компании. Самые полные сведения о том, в каком состоянии находятся финансы предприятия, его активы и пассивы, каких финансовых результатов удалось добиться за отчетный период, содержит бухгалтерская отчетность, которая и является основной для проведения финансового анализа. Определение степени финансовой устойчивости формируется на основе данных финансового анализа, т.е. для оценки финансовой устойчивости хозяйствующего субъекта необходимо проведение анализа его финансового состояния. В его процессе используются различные методы и подходы с учетом поставленных целей, задач. В настоящее время существует множество методик анализа финансовой устойчивости. Особо значимые и широко используемые методики Шеремета А.Д., Никифоровой H.A., Ковалева В.В., Артеменко В.Г., Донцовой JI.B., Стояновой Е.С., Белендира М.В. и другие. Объектом исследования в работе является компания ООО «ДВ Трейдинг», которая организована в форме общества с ограниченной ответственностью. Компания производит широкий ассортимент масложировой продукции, работает в основном с оптовыми потребителями, при производстве применяется качественное сырье. Среднесписочная численность работников составляет 70 человек. Учетная политика компании составлена одним приказом, ответственным за УП на предприятии является главный бухгалтер. В учетной политике компании ООО «ДВ Трейдинг» перечислены все унифицированные и «внутрифирменные» формы с учетом требования ФЗ №402-ФЗ, утверждены положения о бухгалтерии и должностные инструкции, разработан и утвержден рабочий план счетов. В приложении к учетной политике организации ООО «ДВ Трейдинг» утвержден график документооборота, в котором указаны ответственные лица. Обязанности по соблюдению исполнителями графика документооборота зафиксированы в должностных инструкциях исполнителей. Бухгалтерский учет на предприятии ООО «ДВ Трейдинг» автоматизирован, в бухгалтерии работают три сотрудника, в том числе и главный бухгалтер. Деятельность бухгалтерии предприятия ООО «ДВ Трейдинг» осуществляется на основании действующего законодательства РФ. Однако, организация отдела бухгалтерии на предприятии не является идеальной, была проведена выборочная аудиторская проверка, которая позволила определить слабые места. В связи с этим, для совершенствования бухгалтерского учета компании ООО «ДВ Трейдинг» были предложены мероприятия: а) устранить нарушения в содержании учетной политики(указать в УП положение о переводе задолженности из состава долгосрочной в краткосрочную); б)следить за правильностью оформления первичных документов, введение внутреннего контроля за ошибки, в виде лишения премии бухгалтера в размере 5%; в) способ оформления платежных поручений изменить с ручного на автоматизированный. Оценка финансовой устойчивости организации ООО «ДВ Трейдинг» осуществлялась по методикам: Ковалева В.В., Савицкой Г.В., Донцова Л.В., Лифиренко Г.Н., Ионовой А.Ф, Шеремету А.Д.. Кроме этого осуществлялась оценка абсолютных показателей финансовой устойчивости (Приказ Минрегиона РФ от 17.04.2010 №173) и бальная оценка показателей.

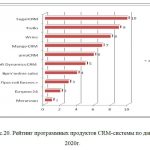

В целом, представленный анализ финансовой устойчивости на период с 2017-2019гг. показал, что компания ООО «ДВ Трейдинг» не находится в кризисном положении, однако является финансово-зависимой, большинство показателей финансовой устойчивости не находятся в пределах нормативных значений. Повысить финансовую устойчивость компании можно путем увеличения объемов продаж, снижения затрат и увеличения показателей прибыли. В первую очередь, является необходимым обеспечить рост продаж продукции компании ООО «ДВ Трейдинг», в связи с этим, были предложены мероприятия: 1)усиление продвижения продукции компании в социальных сетях сети Интернет; 2)повышение лояльности работы с потребителями за счет внедрения CRM-системы;3) совершенствование техники холодных звонков с потребителями. Выше предложенные мероприятия, позволят компании увеличить объемы продаж, тем самым повысив показатели прибыли. Однако, на сколько именно возрастут продажи , сказать достаточно сложно, согласно разработчиков программных продуктов CRM-систем, после установки данного программного обеспечения, объемы продаж увеличиваются в среднем на 20% в год. Следовательно, будет обеспечен и рост прибыли, а так как компания сможет увеличивать прибыль, то часть финансовых ресурсов может быть направлено на увеличение собственных средств компании, снижения кредиторской задолженности, ускорения оборачиваемости оборотных средств и так далее. Все это положительно повлияет на финансовую устойчивость предприятия ООО «ДВ Трейдинг», в связи с этим, внедрение данных мероприятий, целесообразно.

Финансовая устойчивость является наиважнейшим показателем в развитии любого коммерческого предприятия. Как показывают статистические данные Росстата, имеет место быть банкротство российских предприятий, при этом, показатель убыточности не меняет своего значения на протяжении ряда лет. Вынуждены уходить с рынка менее конкурентоспособные организации, не способные эффективно управлять ресурсами компании. Самые полные сведения о том, в каком состоянии находятся финансы предприятия, его активы и пассивы, каких финансовых результатов удалось добиться за отчетный период, содержит бухгалтерская отчетность, которая и является основной для проведения финансового анализа. Определение степени финансовой устойчивости формируется на основе данных финансового анализа, т.е. для оценки финансовой устойчивости хозяйствующего субъекта необходимо проведение анализа его финансового состояния. В его процессе используются различные методы и подходы с учетом поставленных целей, задач. В настоящее время существует множество методик анализа финансовой устойчивости. Особо значимые и широко используемые методики Шеремета А.Д., Никифоровой H.A., Ковалева В.В., Артеменко В.Г., Донцовой JI.B., Стояновой Е.С., Белендира М.В. и другие. Объектом исследования в работе является компания ООО «ДВ Трейдинг», которая организована в форме общества с ограниченной ответственностью. Компания производит широкий ассортимент масложировой продукции, работает в основном с оптовыми потребителями, при производстве применяется качественное сырье. Среднесписочная численность работников составляет 70 человек. Учетная политика компании составлена одним приказом, ответственным за УП на предприятии является главный бухгалтер. В учетной политике компании ООО «ДВ Трейдинг» перечислены все унифицированные и «внутрифирменные» формы с учетом требования ФЗ №402-ФЗ, утверждены положения о бухгалтерии и должностные инструкции, разработан и утвержден рабочий план счетов. В приложении к учетной политике организации ООО «ДВ Трейдинг» утвержден график документооборота, в котором указаны ответственные лица. Обязанности по соблюдению исполнителями графика документооборота зафиксированы в должностных инструкциях исполнителей. Бухгалтерский учет на предприятии ООО «ДВ Трейдинг» автоматизирован, в бухгалтерии работают три сотрудника, в том числе и главный бухгалтер. Деятельность бухгалтерии предприятия ООО «ДВ Трейдинг» осуществляется на основании действующего законодательства РФ. Однако, организация отдела бухгалтерии на предприятии не является идеальной, была проведена выборочная аудиторская проверка, которая позволила определить слабые места. В связи с этим, для совершенствования бухгалтерского учета компании ООО «ДВ Трейдинг» были предложены мероприятия: а) устранить нарушения в содержании учетной политики(указать в УП положение о переводе задолженности из состава долгосрочной в краткосрочную); б)следить за правильностью оформления первичных документов, введение внутреннего контроля за ошибки, в виде лишения премии бухгалтера в размере 5%; в) способ оформления платежных поручений изменить с ручного на автоматизированный. Оценка финансовой устойчивости организации ООО «ДВ Трейдинг» осуществлялась по методикам: Ковалева В.В., Савицкой Г.В., Донцова Л.В., Лифиренко Г.Н., Ионовой А.Ф, Шеремету А.Д.. Кроме этого осуществлялась оценка абсолютных показателей финансовой устойчивости (Приказ Минрегиона РФ от 17.04.2010 №173) и бальная оценка показателей.

В целом, представленный анализ финансовой устойчивости на период с 2017-2019гг. показал, что компания ООО «ДВ Трейдинг» не находится в кризисном положении, однако является финансово-зависимой, большинство показателей финансовой устойчивости не находятся в пределах нормативных значений. Повысить финансовую устойчивость компании можно путем увеличения объемов продаж, снижения затрат и увеличения показателей прибыли. В первую очередь, является необходимым обеспечить рост продаж продукции компании ООО «ДВ Трейдинг», в связи с этим, были предложены мероприятия: 1)усиление продвижения продукции компании в социальных сетях сети Интернет; 2)повышение лояльности работы с потребителями за счет внедрения CRM-системы;3) совершенствование техники холодных звонков с потребителями. Выше предложенные мероприятия, позволят компании увеличить объемы продаж, тем самым повысив показатели прибыли. Однако, на сколько именно возрастут продажи , сказать достаточно сложно, согласно разработчиков программных продуктов CRM-систем, после установки данного программного обеспечения, объемы продаж увеличиваются в среднем на 20% в год. Следовательно, будет обеспечен и рост прибыли, а так как компания сможет увеличивать прибыль, то часть финансовых ресурсов может быть направлено на увеличение собственных средств компании, снижения кредиторской задолженности, ускорения оборачиваемости оборотных средств и так далее. Все это положительно повлияет на финансовую устойчивость предприятия ООО «ДВ Трейдинг», в связи с этим, внедрение данных мероприятий, целесообразно.

Диссертация на тему: «Развитие контроллинга управленческих расходов на примере нефтяной компании ПАО АНК «Башнефть»

ВВЕДЕНИЕ

ВВЕДЕНИЕГЛАВА 1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ УПРАВЛЕНЧЕСКИХ РАСХОДОВ НА НЕФТЯНОМ ПРЕДПРИЯТИИ

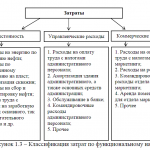

1.1 Критический анализ понятия и состава управленческих расходовПОНЯТИЕ И СОСТАВ УПРАВЛЕНЧЕСКИХ РАСХОДОВ

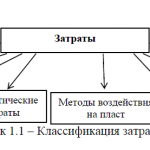

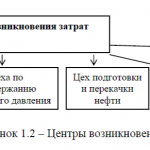

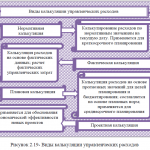

1.2 Особенности структуры и места управленческих расходов в общих затратах на нефтяном предприятииУПРАВЛЕНЧЕСКИЕ РАСХОДЫ В ЗАТРАТАХ НЕФТЯНОГО ПРЕДПРИЯТИЯ

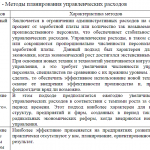

1.3 Особенности планирования управленческих расходовОСОБЕННОСТИ ПЛАНИРОВАНИЯ УПРАВЛЕНЧЕСКИХ РАСХОДОВ

ГЛАВА 2.ОРГАНИЗАЦИОННО-ЭКОНОМИЧЕСКИЕ АСПЕКТЫ КОНТРОЛЛИНГА УПРАВЛЕНЧЕСКИХ РАСХОДОВ НА НЕФТЯНОМ ПРЕДПРИЯТИИ

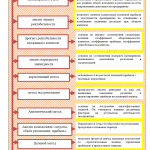

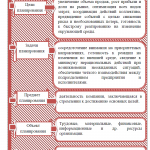

2.1. Исследование особенностей контроллинга управленческих расходов в общей системе управления предприятиемОСОБЕННОСТИ КОНТРОЛЛИНГА УПРАВЛЕНЧЕСКИХ РАСХОДОВ

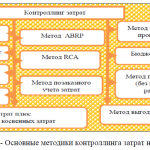

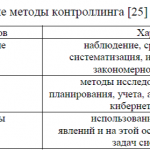

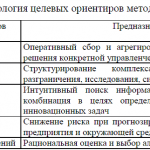

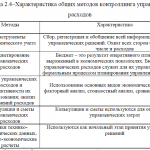

2.2 Анализ методик контроллинга с точки зрения применимости к управленческим расходамАНАЛИЗ МЕТОДИК КОНТРОЛЛИНГА

2.3 Исследование инструментария контроллинга управленческих расходовИНСТРУМЕНТАРИЙ КОНТРОЛЛИНГА УПРАВЛЕНЧЕСКИХ РАСХОДОВ

ГЛАВА 3. РАЗРАБОТКА МЕТОДИКИ КОНТРОЛЛИНГА УПРАВЛЕНЧЕСКИХ РАСХОДОВ НА НЕФТЯНОМ ПРЕДПРИЯТИИ

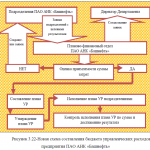

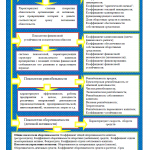

3.1 Организационные аспекты контроллинга управленческих расходов в ПАО АНК «Башнефть»ОРГАНИЗАЦИОННЫЕ АСПЕКТЫ КОНТРОЛЛИНГА УР БАШНЕФТЬ

3.2 Разработка системы показателей контроллинга управленческих расходов на нефтяном предприятии в ПАО АНК «Башнефть»РАЗРАБОТКА СИСТЕМЫ ПОКАЗАТЕЛЕЙ КОНТРОЛЛИНГА УР БАШНЕФТЬ

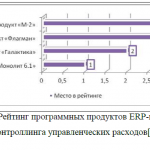

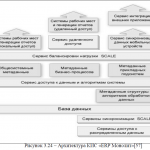

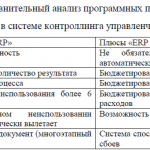

3.3 Рекомендации по применению информационно-интегрированной системы ERP-класса для реализации контроллинга управленческих расходов в ПАО АНК «Башнефть»СОВЕРШЕНСТВОВАНИЕ КОНТРОЛЛИНГА УР БАШНЕФТЬ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ ПЕРЕЧЕНЬ ИЛЛЮСТРАЦИОННО-ГРАФИЧЕСКОГО МАТЕРИАЛА

ПРИЛОЖЕНИЯ

ЗАКЛЮЧЕНИЕ

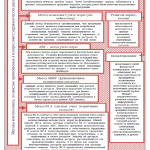

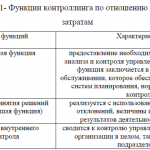

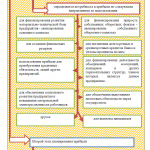

Контроллинг управленческих расходов представляет собой обособленное направление деятельности в организациях, которое связано с осуществлением экономической функции и направлено на принятие правильных стратегических и оперативных решений. Контроллинг классифицируется по различным направлениям: по стадии жизненного цикла, по области применения, по стадиям разработки и ширине охвата, по типам, концепциям и функциональной принадлежности. В свою очередь, под управленческими расходами понимаются затраты, не связанные с основной деятельностью компании, к ним относятся: затраты на заработную плату работников аппарата управления , представительские и командировочные расходы, расходы на служебный транспорт, аренду, услуги юристов, консультантов, аудиторов, хозяйственные нужды, канцелярские товары и другое. При этом, функции контроллинга по отношению к управленческим затратам можно классифицировать следующим образом: сервисная функция, функция принятия решений и внутреннего контроля. Основными методиками контроллинга являются: директ-костинг, стандарт-костинг, таргет-костинг, метод бережливого производства, бюджетирование, метод прямых затрат (без накладных расходов); метод выгодности клиента; метод прямых затрат плюс калькулирование косвенных затрат; метод позаказного учета затрат; АВС – метод учета затрат; метод ABRPфункциональное планирование ресурсов; метод RCA-система учета потребления ресурсов и другие. Однако, не все методики полностью применимы к контроллингу управленческих расходов, часть из них находит только частичное применение. Успешность контроллинга зависит от реализации стратегии предприятия, при этом, проведенное исследование, показало, что в 70% случаев неудачной реализации стратегий основная проблема заключается не в качестве самой стратегии, а в ее плохой реализации; исследования американских и западноевропейских предприятий, которые показали, что менее 10% сформулированных стратегий было успешно реализовано.[64]

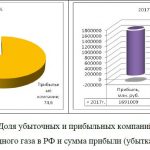

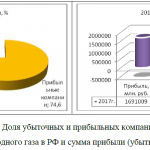

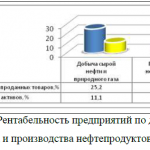

При этом, существует несколько основных препятствий для успешной реализации стратегий на предприятии, к ним относятся: понимание, мотивация, внимание руководства, распределение ресурсов на предприятии. В частности, было выявило,что только 7% сотрудников исследованных компаний, понимают стратегию предприятия, таким образом, на предприятиях слабо развиты коммуникативные навыки. Около 25% менеджеров и управленческого персонала включены в систему поощрений, связанных с реализацией стратегии компании,75%- поощряются за реализацию оперативных планов.[64] Слабое внимание руководства вопросам разработки и реализации стратегии, большинство руководящего персонала в месяц уделяет около часа на эти вопросы. Большая часть ресурсов на предприятии (около 60%) не имеет непосредственной связи со стратегией.[64]Перечисленные выше препятствия для успешной реализации стратегий и цифровые данные на примере зарубежных предприятий в полной мере можно отнести к отечественной практике. Не эффективность контроллинга в управлении предприятиями подтверждают данные ряда специалистов[46], которые утверждают, что в ведущих западных предприятиях затраты на управление составляют более 2-3% от производственной себестоимости, тогда как в российских предприятиях эта цифра куда ниже и составляет десятки доли процента.[ 46] Слабый контроллинг на российских предприятиях, в том числе и на нефтяных, отрицательно сказывается в целом на деятельности компании, этому свидетельствуют и статистические данные Росстата. В частности, в 2017г. доля убыточных предприятий по добыче сырой нефти и природного газа составила 25,4%, с суммой убытка 41010млн. руб. При этом, на долю прибыльных компаний отрасли приходится 74,6% с суммой прибыли 1691002 млн. руб. Сокращение добычи нефти в России в 2017 г. по отношению к прошлому году обеспечили главным образом «Сургутнефтегаз» –1,3 млн.т , такое же снижение произошло по компании «Лукойл». Доля России в мировой добыче нефти в 2017г. осталась неизменной на уровне 12 %. Все же в целом, нефтяная отрасль России имеет не плохие показатели, и уровень рентабельности предприятий по добыче сырой нефти и газа составил 25,2% в 2017г., рентабельность предприятий по производству

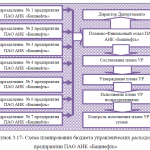

нефтепродуктов составила 8,2%. Однако, в связи с наличием сдерживающих факторов повышения эффективности контроллинга, является острой необходимостью развитие контроллинга затрат предприятия, в том числе и управленческих расходов на нефтяном предприятии. Для исследования была выбрана нефтяная компания ПАО АНК «Башнефть», которая является дочерним обществом ПАО «НК «Роснефть», сформированная на базе крупнейших предприятий ТЭК Республики Башкортостан. На сегодняшний день предприятие ПАО АНК «Башнефть»- это динамично развивающаяся вертикально-интегрированная нефтяная компания, которая является одним из старейших предприятий России нефтяной отрасли и осуществляет свою деятельность по добыче и переработке нефти и газа, реализации нефтепродуктов и продуктов нефтехимии на внутренний рынок и на экспорт с 1932г. Лидирующие позиции компании ПАО АНК «Башнефть» позволяют обеспечивать следующие характеристики: ресурсная база расположена в основных нефтяных российских регионах (Волго-Уральский, Тимано-Печорский, Западно-Сибирский); в промышленной эксплуатации находятся более 180 месторождений; добыча углеводородов на уровне 21 млн. тонн нефти в год; объем переработки на уровне 20 млн. тонн нефти в год; мощный научный потенциал в части разработки и внедрения передовых технологий разведки и добычи нефти; высокотехнологичный нефтеперерабатывающий комплекс (значение индекса Нельсона на уровне 10.4 с глубиной переработки нефти не ниже 82%). Однако, несмотря на это, ПАО АНК «Башнефть» является не единственной на нефтяном рынке, конкуренцию составляют российские вертикально-интегрированные нефтяные компании ПАО «ЛУКОЙЛ», ОАО «Сургутнефтегаз», ПАО «Газпром нефть» и другие. В структуру ПАО АНК «Башнефть» входят ряд дочерних компаний различных организационно-правовых форм собственности (ООО, АО, ПАО) и пять филиалов, в частности: филиал «Башнефть-Новойл», филиал «Башнефть-Уфанефтехим», филиал «Башнефть-Региональные продажи», филиал «Башнефть-УНПЗ» ,филиал «Московский офис ПАО АНК «Башнефть».Управление деятельностью

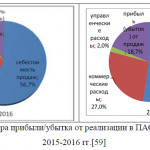

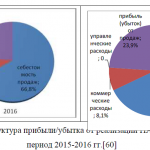

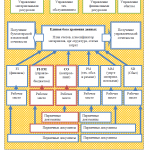

предприятия ПАО АНК «Башнефть» осуществляет Совет директоров компании под руководством Председателя. Проведенный анализ экономических показателей за 2015-2018гг. показал, что, в целом деятельность предприятия ПАО АНК «Башнефть» можно считать успешной, так как наблюдается положительный финансовый результат, показатели рентабельности имеют также знак плюс, однако, темпы роста себестоимости превышают темпы роста объемов продаж. В структуре затрат, управленческие расходы занимают небольшой удельный вес, при этом, на протяжении анализируемого периода данные виды расходов имеет тенденцию к снижению. Система контроллинга управленческих расходов на предприятии ПАО АНК «Башнефть» имеет четкую организационную структуру и техническое обеспечение, для систематического, эффективного и постоянного функционирования. Также система контроллинга управленческих расходов на предприятии ПАО АНК «Башнефть» подкреплена созданием внутренних нормативных документов, таких как положение о службе, должностные инструкции и корпоративные документы. Система контроллинга управленческих расходов в ПАО АНК «Башнефть» на прямую зависит от стратегии организации. Контроллинг управленческих расходов на предприятии ПАО АНК «Башнефть» решает следующие задачи: оптимизация управления организационной структурой и эффективной системы учёта операций и результатов; внедрение систем планирования, контроля и анализа деятельности; обеспечение мотивации персонала в повышении эффективности работы нефтяной компании; автоматизация систем учёта и управления предприятием. Планирование управленческих расходов в ПАО АНК «Башнефть» производится по принципу «от достигнутого». При этом, автоматизация контроллинга управленческих затрат на предприятии ПАО АНК «Башнефть» осуществляется с помощью программы SAP ERP-это многокомпонентная система, которая позволяет объединить хозяйственные процессы производства, закупки и сбыта продукции предприятия ПАО АНК «Башнефть». Модуль контроллинг в программном продукте SAP ERP, решает задачи управленческого учета. В рамках контроллинга (СО) ведется аналитический учет затрат и

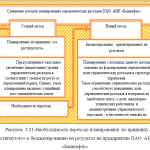

выручки, осуществляется анализ хозяйственной деятельности нефтяного предприятия. С помощью инструментов контроллинга осуществляется распределение затрат между объектами учета и калькулирование себестоимости продукции, работ, услуг. В рамках данного программного продукта используется следующая функциональность модуля контроллинга (СО): учет затрат по видам; учет косвенных затрат, учет затрат на продукт. Эффективное управление на нефтяном предприятии в рамках контроллинга управленческих затрат должно обеспечиваться прежде всего единым методическим и нормативным полем, правильно выбранным программным обеспечением, а компьютеризированная система контроллинга должна обеспечивать комплексное, системное исследование управленческих затрат компании, позволяющая применять новые методы планирования- бюджетирования, ориентированного на результат. Для выбора наиболее эффективного программного обеспечения ERP-класса и реализации контроллинга управленческих расходов в ПАО АНК «Башнефть», было проведено исследование, которое показало, что наиболее функциональной КИС для нефтяных корпораций является ERP Монолит 6.1. Программный продукт «ERP Монолит»- представляет собой комплексное, интегрированное масштабируемое решение для управления ресурсами крупных и средних предприятий, позволяющее моделировать реальные бизнес-процессы практически любой сложности. КИС «ERP Монолит» обладает необходимыми инструментами для организации контроллинга в вертикально-интегрированной нефтяной компании. Функциональными возможностями системы КИС «ERP Монолит 6.1» являются: управление финансами и контроллинг, управление цепочкой поставок, планирование и диспетчеризация, управление продажами, управление персоналом, управление взаимоотношениями с клиентами. Функциональные модули «ERP Монолит 6.1» контура «Управление финансами и контроллинг» обеспечивают: автоматизацию финансового, налогового и управленческого учета; подготовку финансовой, налоговой и управленческой отчетности; финансовое планирование и бюджетирование; проведение анализа рентабельности и прибыльности активов, капитала, доходов и затрат; проведение

факторного анализа; управление всеми видами затрат (производство, коммерция, администрирование). Функционал модуля «Контроллинг» в КИС «ERP Монолит 6.1». запрограммирован на решение управленческих задач, в том числе: контроль экономичности; поддержка управленческих решений. Отметим, также что программный продукт «ERP Монолит 6.1» предлагает широкие возможности бюджетирования расходов, в частности: бюджетирование постоянных (сметных) расходов, бюджетирование доходов и нормируемых (переменных) расходов, бюджетирование затрат на персонал, бюджетирование рекламных акций, бюджетирование затрат на листинги. Таким образом, на сегодняшний день, для нефтяных компаний программный продукт ERP-класса «ERP Монолит 6.1» вне конкуренции, предлагает большой спектр функциональных возможностей и широкие возможности бюджетирования, что крайне необходимо для перехода к новой модели контролинга управленческих затрат на предприятии ПАО АНК «Башнефть». Поэтому для повышения эффективности контроллинга управленческих расходов нефтяного предприятия ПАО АНК «Башнефть», и перехода от старого принципа планирования «от достигнутого» к новому- бюджетирование, ориентированного на результат, является необходимым внедрение новой информационно-интегрированной системы ERPкласса «ERP Монолит 6.1». Совершенствование системы контроллинга управленческих затрат ПАО АНК «Башнефть» позволит предприятию оптимизировать издержки, затратообразующие факторы и обеспечить реализацию стратегии устойчивого сбалансированного развития на нефтяном рынке.

Контроллинг управленческих расходов представляет собой обособленное направление деятельности в организациях, которое связано с осуществлением экономической функции и направлено на принятие правильных стратегических и оперативных решений. Контроллинг классифицируется по различным направлениям: по стадии жизненного цикла, по области применения, по стадиям разработки и ширине охвата, по типам, концепциям и функциональной принадлежности. В свою очередь, под управленческими расходами понимаются затраты, не связанные с основной деятельностью компании, к ним относятся: затраты на заработную плату работников аппарата управления , представительские и командировочные расходы, расходы на служебный транспорт, аренду, услуги юристов, консультантов, аудиторов, хозяйственные нужды, канцелярские товары и другое. При этом, функции контроллинга по отношению к управленческим затратам можно классифицировать следующим образом: сервисная функция, функция принятия решений и внутреннего контроля. Основными методиками контроллинга являются: директ-костинг, стандарт-костинг, таргет-костинг, метод бережливого производства, бюджетирование, метод прямых затрат (без накладных расходов); метод выгодности клиента; метод прямых затрат плюс калькулирование косвенных затрат; метод позаказного учета затрат; АВС – метод учета затрат; метод ABRPфункциональное планирование ресурсов; метод RCA-система учета потребления ресурсов и другие. Однако, не все методики полностью применимы к контроллингу управленческих расходов, часть из них находит только частичное применение. Успешность контроллинга зависит от реализации стратегии предприятия, при этом, проведенное исследование, показало, что в 70% случаев неудачной реализации стратегий основная проблема заключается не в качестве самой стратегии, а в ее плохой реализации; исследования американских и западноевропейских предприятий, которые показали, что менее 10% сформулированных стратегий было успешно реализовано.[64]

При этом, существует несколько основных препятствий для успешной реализации стратегий на предприятии, к ним относятся: понимание, мотивация, внимание руководства, распределение ресурсов на предприятии. В частности, было выявило,что только 7% сотрудников исследованных компаний, понимают стратегию предприятия, таким образом, на предприятиях слабо развиты коммуникативные навыки. Около 25% менеджеров и управленческого персонала включены в систему поощрений, связанных с реализацией стратегии компании,75%- поощряются за реализацию оперативных планов.[64] Слабое внимание руководства вопросам разработки и реализации стратегии, большинство руководящего персонала в месяц уделяет около часа на эти вопросы. Большая часть ресурсов на предприятии (около 60%) не имеет непосредственной связи со стратегией.[64]Перечисленные выше препятствия для успешной реализации стратегий и цифровые данные на примере зарубежных предприятий в полной мере можно отнести к отечественной практике. Не эффективность контроллинга в управлении предприятиями подтверждают данные ряда специалистов[46], которые утверждают, что в ведущих западных предприятиях затраты на управление составляют более 2-3% от производственной себестоимости, тогда как в российских предприятиях эта цифра куда ниже и составляет десятки доли процента.[ 46] Слабый контроллинг на российских предприятиях, в том числе и на нефтяных, отрицательно сказывается в целом на деятельности компании, этому свидетельствуют и статистические данные Росстата. В частности, в 2017г. доля убыточных предприятий по добыче сырой нефти и природного газа составила 25,4%, с суммой убытка 41010млн. руб. При этом, на долю прибыльных компаний отрасли приходится 74,6% с суммой прибыли 1691002 млн. руб. Сокращение добычи нефти в России в 2017 г. по отношению к прошлому году обеспечили главным образом «Сургутнефтегаз» –1,3 млн.т , такое же снижение произошло по компании «Лукойл». Доля России в мировой добыче нефти в 2017г. осталась неизменной на уровне 12 %. Все же в целом, нефтяная отрасль России имеет не плохие показатели, и уровень рентабельности предприятий по добыче сырой нефти и газа составил 25,2% в 2017г., рентабельность предприятий по производству

нефтепродуктов составила 8,2%. Однако, в связи с наличием сдерживающих факторов повышения эффективности контроллинга, является острой необходимостью развитие контроллинга затрат предприятия, в том числе и управленческих расходов на нефтяном предприятии. Для исследования была выбрана нефтяная компания ПАО АНК «Башнефть», которая является дочерним обществом ПАО «НК «Роснефть», сформированная на базе крупнейших предприятий ТЭК Республики Башкортостан. На сегодняшний день предприятие ПАО АНК «Башнефть»- это динамично развивающаяся вертикально-интегрированная нефтяная компания, которая является одним из старейших предприятий России нефтяной отрасли и осуществляет свою деятельность по добыче и переработке нефти и газа, реализации нефтепродуктов и продуктов нефтехимии на внутренний рынок и на экспорт с 1932г. Лидирующие позиции компании ПАО АНК «Башнефть» позволяют обеспечивать следующие характеристики: ресурсная база расположена в основных нефтяных российских регионах (Волго-Уральский, Тимано-Печорский, Западно-Сибирский); в промышленной эксплуатации находятся более 180 месторождений; добыча углеводородов на уровне 21 млн. тонн нефти в год; объем переработки на уровне 20 млн. тонн нефти в год; мощный научный потенциал в части разработки и внедрения передовых технологий разведки и добычи нефти; высокотехнологичный нефтеперерабатывающий комплекс (значение индекса Нельсона на уровне 10.4 с глубиной переработки нефти не ниже 82%). Однако, несмотря на это, ПАО АНК «Башнефть» является не единственной на нефтяном рынке, конкуренцию составляют российские вертикально-интегрированные нефтяные компании ПАО «ЛУКОЙЛ», ОАО «Сургутнефтегаз», ПАО «Газпром нефть» и другие. В структуру ПАО АНК «Башнефть» входят ряд дочерних компаний различных организационно-правовых форм собственности (ООО, АО, ПАО) и пять филиалов, в частности: филиал «Башнефть-Новойл», филиал «Башнефть-Уфанефтехим», филиал «Башнефть-Региональные продажи», филиал «Башнефть-УНПЗ» ,филиал «Московский офис ПАО АНК «Башнефть».Управление деятельностью

предприятия ПАО АНК «Башнефть» осуществляет Совет директоров компании под руководством Председателя. Проведенный анализ экономических показателей за 2015-2018гг. показал, что, в целом деятельность предприятия ПАО АНК «Башнефть» можно считать успешной, так как наблюдается положительный финансовый результат, показатели рентабельности имеют также знак плюс, однако, темпы роста себестоимости превышают темпы роста объемов продаж. В структуре затрат, управленческие расходы занимают небольшой удельный вес, при этом, на протяжении анализируемого периода данные виды расходов имеет тенденцию к снижению. Система контроллинга управленческих расходов на предприятии ПАО АНК «Башнефть» имеет четкую организационную структуру и техническое обеспечение, для систематического, эффективного и постоянного функционирования. Также система контроллинга управленческих расходов на предприятии ПАО АНК «Башнефть» подкреплена созданием внутренних нормативных документов, таких как положение о службе, должностные инструкции и корпоративные документы. Система контроллинга управленческих расходов в ПАО АНК «Башнефть» на прямую зависит от стратегии организации. Контроллинг управленческих расходов на предприятии ПАО АНК «Башнефть» решает следующие задачи: оптимизация управления организационной структурой и эффективной системы учёта операций и результатов; внедрение систем планирования, контроля и анализа деятельности; обеспечение мотивации персонала в повышении эффективности работы нефтяной компании; автоматизация систем учёта и управления предприятием. Планирование управленческих расходов в ПАО АНК «Башнефть» производится по принципу «от достигнутого». При этом, автоматизация контроллинга управленческих затрат на предприятии ПАО АНК «Башнефть» осуществляется с помощью программы SAP ERP-это многокомпонентная система, которая позволяет объединить хозяйственные процессы производства, закупки и сбыта продукции предприятия ПАО АНК «Башнефть». Модуль контроллинг в программном продукте SAP ERP, решает задачи управленческого учета. В рамках контроллинга (СО) ведется аналитический учет затрат и

выручки, осуществляется анализ хозяйственной деятельности нефтяного предприятия. С помощью инструментов контроллинга осуществляется распределение затрат между объектами учета и калькулирование себестоимости продукции, работ, услуг. В рамках данного программного продукта используется следующая функциональность модуля контроллинга (СО): учет затрат по видам; учет косвенных затрат, учет затрат на продукт. Эффективное управление на нефтяном предприятии в рамках контроллинга управленческих затрат должно обеспечиваться прежде всего единым методическим и нормативным полем, правильно выбранным программным обеспечением, а компьютеризированная система контроллинга должна обеспечивать комплексное, системное исследование управленческих затрат компании, позволяющая применять новые методы планирования- бюджетирования, ориентированного на результат. Для выбора наиболее эффективного программного обеспечения ERP-класса и реализации контроллинга управленческих расходов в ПАО АНК «Башнефть», было проведено исследование, которое показало, что наиболее функциональной КИС для нефтяных корпораций является ERP Монолит 6.1. Программный продукт «ERP Монолит»- представляет собой комплексное, интегрированное масштабируемое решение для управления ресурсами крупных и средних предприятий, позволяющее моделировать реальные бизнес-процессы практически любой сложности. КИС «ERP Монолит» обладает необходимыми инструментами для организации контроллинга в вертикально-интегрированной нефтяной компании. Функциональными возможностями системы КИС «ERP Монолит 6.1» являются: управление финансами и контроллинг, управление цепочкой поставок, планирование и диспетчеризация, управление продажами, управление персоналом, управление взаимоотношениями с клиентами. Функциональные модули «ERP Монолит 6.1» контура «Управление финансами и контроллинг» обеспечивают: автоматизацию финансового, налогового и управленческого учета; подготовку финансовой, налоговой и управленческой отчетности; финансовое планирование и бюджетирование; проведение анализа рентабельности и прибыльности активов, капитала, доходов и затрат; проведение

факторного анализа; управление всеми видами затрат (производство, коммерция, администрирование). Функционал модуля «Контроллинг» в КИС «ERP Монолит 6.1». запрограммирован на решение управленческих задач, в том числе: контроль экономичности; поддержка управленческих решений. Отметим, также что программный продукт «ERP Монолит 6.1» предлагает широкие возможности бюджетирования расходов, в частности: бюджетирование постоянных (сметных) расходов, бюджетирование доходов и нормируемых (переменных) расходов, бюджетирование затрат на персонал, бюджетирование рекламных акций, бюджетирование затрат на листинги. Таким образом, на сегодняшний день, для нефтяных компаний программный продукт ERP-класса «ERP Монолит 6.1» вне конкуренции, предлагает большой спектр функциональных возможностей и широкие возможности бюджетирования, что крайне необходимо для перехода к новой модели контролинга управленческих затрат на предприятии ПАО АНК «Башнефть». Поэтому для повышения эффективности контроллинга управленческих расходов нефтяного предприятия ПАО АНК «Башнефть», и перехода от старого принципа планирования «от достигнутого» к новому- бюджетирование, ориентированного на результат, является необходимым внедрение новой информационно-интегрированной системы ERPкласса «ERP Монолит 6.1». Совершенствование системы контроллинга управленческих затрат ПАО АНК «Башнефть» позволит предприятию оптимизировать издержки, затратообразующие факторы и обеспечить реализацию стратегии устойчивого сбалансированного развития на нефтяном рынке.

Диплом на тему: «Прибыль от продаж, методы планирования и управления»

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПРИБЫЛИ ОТ ПРОДАЖ, МЕТОДЫ ПЛАНИРОВАНИЯ И УПРАВЛЕНИЯ

1.1. Общее понятие о прибыли и ее формирование, функции и роль в экономике

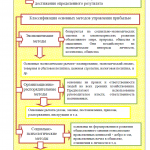

1.2. Классификация принципов и методов планирования прибыли организации

1.3. Сущность методов управления прибылью предприятия

ГЛАВА 2. ПЛАНИРОВАНИЕ И УПРАВЛЕНИЕ ПРИБЫЛЬЮ ОТ ПРОДАЖ НА ПРЕДПРИЯТИИ ЗАО «ДЕТИ»

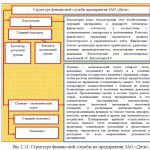

2.1. Организационно-экономическая характеристика предприятия ЗАО «Дети»

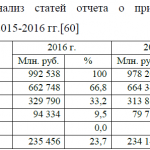

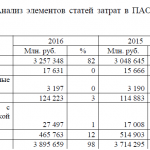

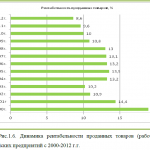

2.2. Анализ формирования прибыли организации ЗАО «Дети»

2.3. Оценка методов планирования и управления прибылью от продаж компанией ЗАО «Дети»

ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ ПЛАНИРОВАНИЯ И УПРАВЛЕНИЯ ПРИБЫЛЬЮ НА ПРЕДПРИЯТИИ ЗАО «ДЕТИ»

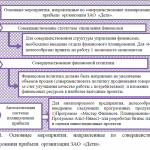

3.1.Мероприятия, направленные на улучшение планирования прибылью в компании ЗАО «Дети»

3.2.Повышение эффективности управления прибылью от продаж в организации ЗАО «Дети»

3.3. Экономическая эффективность предложенных рекомендаций

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ЗАКЛЮЧЕНИЕ

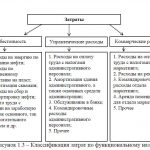

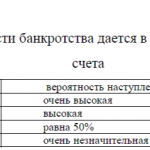

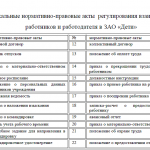

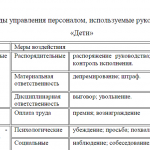

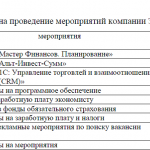

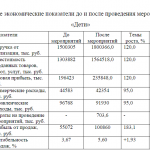

В дипломной работе была рассмотрена тема: «Прибыль от продаж, методы планирования и управления». Прибыль представляет итог деятельности предприятия, который зависит от уровня себестоимости, качества и количества выпускаемой продукции, производительности труда, степени использования производственных фондов, организации управления, материально-технического снабжения и т.д., а главное от того, насколько эта продукция удовлетворяет потребности потребителя, то есть имеет ли она спрос. Величина прибыли складывается под воздействием многих факторов и отражает практически все стороны деятельности хозяйствующего субъекта. Прибыль от продаж есть показатель экономической эффективности основной деятельности предприятия, т.е. производства и реализации продукции (работ, услуг), торговой деятельности, которая образуется за счет валовой прибыли за минусом коммерческих и управленческих расходов предприятия. Под планированием прибыли следует понимать процесс разработки системы мероприятий по обеспечению ее формирования в необходимом объеме и эффективном использовании в соответствии с целями и задачами развития предприятия. Планирование прибыли предполагает разработку прогнозов по величине прибыли и направлениям ее использования, текущее и оперативное планирование, формирование, распределение и использование прибыли предприятия. Процесс прогнозирования прибыли заключается в разработке политики управления прибылью предприятия на ряд предстоящих лет, которая определяет систему долгосрочных целей формирования и распределения прибыли в соответствии со стратегией развития предприятия. Управление прибылью предприятия – это процесс целенаправленного воздействия субъекта на объект для достижения определенных финансовых результатов. Под методами управления прибылью предприятия – понимается способ воздействия субъекта управления на объект для достижения определенного результата. Существует несколько подходов к классификации методов управления прибылью предприятия. Однако к человеку и коллективу имеет смысл применять только такие средства воздействия, которые затрагивают их интересы, поэтому заслуживает внимание классификация по содержанию воздействия: экономическое, организационное, социально-психологическое. Экономические методы управления прибылью предприятия базируются на социально-экономических законах и закономерностях развития объективного мира, природы, общества и мышления, они воздействуют на экономические интересы личности, коллектива, общества. Иными словами, экономические методы управления прибылью предприятия –это система мероприятий, влияющая на производство не прямо, а косвенно, с помощью экономических стимулов и рычагов и ориентирующая деятельность предприятия и его работников в нужном для общества направлении. Система экономических методов управления прибылью предприятия использует все рычаги хозяйствования: планирование, экономический анализ, экономическое стимулирование, товарную и ценовую политику, налоги и др. Организационно-распорядительные методы управления прибылью предприятия основаны на правах и ответственности людей на всех уровнях хозяйствования, предполагают использование руководителем власти, ответственность подчиненных. Социально-психологические методы управления прибылью предприятия основаны на формировании и развитии общественного мнения относительно нравственных ценностей – добра и зла, нравственных начал в обществе, отношения к личности и т.д. Методы управления прибылью предприятия можно выбирать, практика показывает, что наивысший эффект достигается в случае, если применяется система методов, в которой каждый метод дополняет и усиливает другой. Выбор методов управления прибылью предприятия зависит от цели бизнеса, формы собственности и хозяйствования; размера предприятия, обеспеченности его материальными и трудовыми ресурсами; уровня подготовки кадров; конъюнктуры рынка и др. В целом все методы управления прибылью предприятия направлены на увеличение объемов продаж, повышения качества производства, снижения затрат и др., а это непосредственно, повлияет на показатели прибыли любого хозяйствующего субъекта. Объектом исследования дипломной работы является компания ЗАО «Дети». Предприятие является закрытым акционерным обществом и осуществляет свою деятельность на основании Устава, ФЗ “Об акционерных обществах” от 26 декабря 1995 г. N 208-ФЗ (с изм. 6 ноября 2013 г.), гражданского кодекса РФ, налогового кодекса РФ и др. нормативно-правовых актов. Компания «Дети» была основана в 1997 году. Начав работать как оптовый продавец, компания активно развиваясь, является на сегодняшний день одной из крупнейших сетей розничных магазинов детских товаров. В настоящий момент компания предлагает около 30 тысяч наименований товаров для детей от рождения до 12 лет, а также для их мам. Всегда в продаже детское питание, товары по уходу за детьми, кроватки, коляски, манежи, мебель для детской комнаты, стульчики для кормления, кресла в автомобиль, качели, прыгунки, спортивные комплексы, одежда, детская косметика, игрушки, велосипеды, электромобили, ходунки, каталки и многое другое. ЗАО «Дети» предлагает товары таких ведущих мировых и отечественных производителей, как Peg-Perego, Pali, Baby Italia, Lonex, Graco, Neonato, Brevi, Inglesina, Poupy, MIBB, M&M, Deltim, Tako, Baby-Nova, OKBABY, Pupill, LeBe, Sofia, Ewa, Makoma, MONDO, Womar, Гандылян и многих других. Также представлены товары под собственной торговой маркой «Дети» и «Амалфи». Сейчас сеть «Дети» насчитывает 32 магазина в Санкт-Петербурге и 67 магазинов в Москве и Московской области. Все магазины представлены в формате самообслуживания, что даёт более широкие возможности доступа покупателя к товару и повышение комфортности выбора. Площадь магазинов составляет от 350 до 2500 кв. метров. В 2005 году компания получила право на обслуживание социальных карт «Дошкольная» и «Детская». Главная задача компании «Дети» – наиболее полно удовлетворить запросы различных групп населения в приобретении детских товаров, независимо от уровня доходов. Компания имеет множество наград, благодарностей и дипломов. В компании работает более 4000 квалифицированных сотрудников. Возглавляет ЗАО «Дети» – генеральный директор, ему подчиняются коммерческий директор, начальник отделов кадров, главный бухгалтер и др. Все работники предприятия ЗАО «Дети» осуществляют свою деятельность на основании должностных инструкций и правил техники безопасности. Проведенный анализ финансовых показателей по предприятию ЗАО «Дети» показал, что компания за 2011-2013 г.г. увеличила показатели прибыли, однако по сравнению с показателем 2012 г. прибыль снизилась. Наблюдается и снижение показателей рентабельности. Кроме этого, компания является финансово-зависимой, так как наибольший удельный вес в общей структуре капитала приходится на заемные источники финансирования. Все это отрицательно сказывается на эффективности деятельности компании и ее подразделений. Положительным фактором является то, что в ближайшее время вероятность наступления банкротства компании очень незначительная, поэтому необходима стабилизация финансового положения с помощью разработки сильных управленческих решений, направленных на повышение прибыли компании, в том числе и прибыли от продаж. В связи с этим, были предложены мероприятия, направленные на совершенствование планирования и управления прибылью от продаж. В частности было предложено следующее: совершенствование финансовой структуры компании (принять одного экономиста в отдел финансового планирования); внедрение программных продуктов, направленных на совершенствование финансового планирования и разработки бизнес-проектов предприятия (Программа “Мастер Финансов. Планирование” и Программный продукт «Альт-Инвест-Сумм»); снижение управленческих и коммерческих расходов предприятия; внедрение программы по работе с оптовыми потребителями (Программы «1С: Управление торговлей и взаимоотношениями с клиентами (CRM)»); проведение онлайн опросов по изучению потребительских предпочтений (на сайте компании); разработка и внедрение Стандарта качества обслуживания потребителей. В целом сумма затрат на все рассмотренные выше мероприятия составит 703,6 тыс. руб. Это сравнительно небольшая сумма для такой крупной компании как ЗАО «Дети» и финансирование данных мероприятий может осуществляться за счет прибыли, имеющейся у компании. Предложенные рекомендации, так или иначе повлияют на увеличение показателей товарооборота, прибыли от продаж и рентабельности. В частности, расчет экономической эффективности показал, что в результате проведенных мероприятий, произойдет увеличение выручки и валовой прибыли в среднем на 20%, показатель прибыли от продаж возрастет более чем на 80% и составит 100860 тыс. руб. Рентабельность продаж увеличится почти на два процента и составит 5,60%. Рассмотренные показатели экономической эффективности, которые будут достигнуты в результате проведения мероприятий, являются прогнозируемыми. Однако, какая точно будет достигнута эффективность будет зависеть от множества факторов: от внедрения программного обеспечения, от того на сколько профессионально умеют работать менеджеры по продажам и экономисты, на сколько эффективна будет разработана ассортиментная политика и политика стимулирования сбыта и т.д. Тем не менее, проведение данных мероприятий целесообразно и требует незамедлительного решения.

В дипломной работе была рассмотрена тема: «Прибыль от продаж, методы планирования и управления». Прибыль представляет итог деятельности предприятия, который зависит от уровня себестоимости, качества и количества выпускаемой продукции, производительности труда, степени использования производственных фондов, организации управления, материально-технического снабжения и т.д., а главное от того, насколько эта продукция удовлетворяет потребности потребителя, то есть имеет ли она спрос. Величина прибыли складывается под воздействием многих факторов и отражает практически все стороны деятельности хозяйствующего субъекта. Прибыль от продаж есть показатель экономической эффективности основной деятельности предприятия, т.е. производства и реализации продукции (работ, услуг), торговой деятельности, которая образуется за счет валовой прибыли за минусом коммерческих и управленческих расходов предприятия. Под планированием прибыли следует понимать процесс разработки системы мероприятий по обеспечению ее формирования в необходимом объеме и эффективном использовании в соответствии с целями и задачами развития предприятия. Планирование прибыли предполагает разработку прогнозов по величине прибыли и направлениям ее использования, текущее и оперативное планирование, формирование, распределение и использование прибыли предприятия. Процесс прогнозирования прибыли заключается в разработке политики управления прибылью предприятия на ряд предстоящих лет, которая определяет систему долгосрочных целей формирования и распределения прибыли в соответствии со стратегией развития предприятия. Управление прибылью предприятия – это процесс целенаправленного воздействия субъекта на объект для достижения определенных финансовых результатов. Под методами управления прибылью предприятия – понимается способ воздействия субъекта управления на объект для достижения определенного результата. Существует несколько подходов к классификации методов управления прибылью предприятия. Однако к человеку и коллективу имеет смысл применять только такие средства воздействия, которые затрагивают их интересы, поэтому заслуживает внимание классификация по содержанию воздействия: экономическое, организационное, социально-психологическое. Экономические методы управления прибылью предприятия базируются на социально-экономических законах и закономерностях развития объективного мира, природы, общества и мышления, они воздействуют на экономические интересы личности, коллектива, общества. Иными словами, экономические методы управления прибылью предприятия –это система мероприятий, влияющая на производство не прямо, а косвенно, с помощью экономических стимулов и рычагов и ориентирующая деятельность предприятия и его работников в нужном для общества направлении. Система экономических методов управления прибылью предприятия использует все рычаги хозяйствования: планирование, экономический анализ, экономическое стимулирование, товарную и ценовую политику, налоги и др. Организационно-распорядительные методы управления прибылью предприятия основаны на правах и ответственности людей на всех уровнях хозяйствования, предполагают использование руководителем власти, ответственность подчиненных. Социально-психологические методы управления прибылью предприятия основаны на формировании и развитии общественного мнения относительно нравственных ценностей – добра и зла, нравственных начал в обществе, отношения к личности и т.д. Методы управления прибылью предприятия можно выбирать, практика показывает, что наивысший эффект достигается в случае, если применяется система методов, в которой каждый метод дополняет и усиливает другой. Выбор методов управления прибылью предприятия зависит от цели бизнеса, формы собственности и хозяйствования; размера предприятия, обеспеченности его материальными и трудовыми ресурсами; уровня подготовки кадров; конъюнктуры рынка и др. В целом все методы управления прибылью предприятия направлены на увеличение объемов продаж, повышения качества производства, снижения затрат и др., а это непосредственно, повлияет на показатели прибыли любого хозяйствующего субъекта. Объектом исследования дипломной работы является компания ЗАО «Дети». Предприятие является закрытым акционерным обществом и осуществляет свою деятельность на основании Устава, ФЗ “Об акционерных обществах” от 26 декабря 1995 г. N 208-ФЗ (с изм. 6 ноября 2013 г.), гражданского кодекса РФ, налогового кодекса РФ и др. нормативно-правовых актов. Компания «Дети» была основана в 1997 году. Начав работать как оптовый продавец, компания активно развиваясь, является на сегодняшний день одной из крупнейших сетей розничных магазинов детских товаров. В настоящий момент компания предлагает около 30 тысяч наименований товаров для детей от рождения до 12 лет, а также для их мам. Всегда в продаже детское питание, товары по уходу за детьми, кроватки, коляски, манежи, мебель для детской комнаты, стульчики для кормления, кресла в автомобиль, качели, прыгунки, спортивные комплексы, одежда, детская косметика, игрушки, велосипеды, электромобили, ходунки, каталки и многое другое. ЗАО «Дети» предлагает товары таких ведущих мировых и отечественных производителей, как Peg-Perego, Pali, Baby Italia, Lonex, Graco, Neonato, Brevi, Inglesina, Poupy, MIBB, M&M, Deltim, Tako, Baby-Nova, OKBABY, Pupill, LeBe, Sofia, Ewa, Makoma, MONDO, Womar, Гандылян и многих других. Также представлены товары под собственной торговой маркой «Дети» и «Амалфи». Сейчас сеть «Дети» насчитывает 32 магазина в Санкт-Петербурге и 67 магазинов в Москве и Московской области. Все магазины представлены в формате самообслуживания, что даёт более широкие возможности доступа покупателя к товару и повышение комфортности выбора. Площадь магазинов составляет от 350 до 2500 кв. метров. В 2005 году компания получила право на обслуживание социальных карт «Дошкольная» и «Детская». Главная задача компании «Дети» – наиболее полно удовлетворить запросы различных групп населения в приобретении детских товаров, независимо от уровня доходов. Компания имеет множество наград, благодарностей и дипломов. В компании работает более 4000 квалифицированных сотрудников. Возглавляет ЗАО «Дети» – генеральный директор, ему подчиняются коммерческий директор, начальник отделов кадров, главный бухгалтер и др. Все работники предприятия ЗАО «Дети» осуществляют свою деятельность на основании должностных инструкций и правил техники безопасности. Проведенный анализ финансовых показателей по предприятию ЗАО «Дети» показал, что компания за 2011-2013 г.г. увеличила показатели прибыли, однако по сравнению с показателем 2012 г. прибыль снизилась. Наблюдается и снижение показателей рентабельности. Кроме этого, компания является финансово-зависимой, так как наибольший удельный вес в общей структуре капитала приходится на заемные источники финансирования. Все это отрицательно сказывается на эффективности деятельности компании и ее подразделений. Положительным фактором является то, что в ближайшее время вероятность наступления банкротства компании очень незначительная, поэтому необходима стабилизация финансового положения с помощью разработки сильных управленческих решений, направленных на повышение прибыли компании, в том числе и прибыли от продаж. В связи с этим, были предложены мероприятия, направленные на совершенствование планирования и управления прибылью от продаж. В частности было предложено следующее: совершенствование финансовой структуры компании (принять одного экономиста в отдел финансового планирования); внедрение программных продуктов, направленных на совершенствование финансового планирования и разработки бизнес-проектов предприятия (Программа “Мастер Финансов. Планирование” и Программный продукт «Альт-Инвест-Сумм»); снижение управленческих и коммерческих расходов предприятия; внедрение программы по работе с оптовыми потребителями (Программы «1С: Управление торговлей и взаимоотношениями с клиентами (CRM)»); проведение онлайн опросов по изучению потребительских предпочтений (на сайте компании); разработка и внедрение Стандарта качества обслуживания потребителей. В целом сумма затрат на все рассмотренные выше мероприятия составит 703,6 тыс. руб. Это сравнительно небольшая сумма для такой крупной компании как ЗАО «Дети» и финансирование данных мероприятий может осуществляться за счет прибыли, имеющейся у компании. Предложенные рекомендации, так или иначе повлияют на увеличение показателей товарооборота, прибыли от продаж и рентабельности. В частности, расчет экономической эффективности показал, что в результате проведенных мероприятий, произойдет увеличение выручки и валовой прибыли в среднем на 20%, показатель прибыли от продаж возрастет более чем на 80% и составит 100860 тыс. руб. Рентабельность продаж увеличится почти на два процента и составит 5,60%. Рассмотренные показатели экономической эффективности, которые будут достигнуты в результате проведения мероприятий, являются прогнозируемыми. Однако, какая точно будет достигнута эффективность будет зависеть от множества факторов: от внедрения программного обеспечения, от того на сколько профессионально умеют работать менеджеры по продажам и экономисты, на сколько эффективна будет разработана ассортиментная политика и политика стимулирования сбыта и т.д. Тем не менее, проведение данных мероприятий целесообразно и требует незамедлительного решения.