ДИПЛОМ АНАЛИЗ МЕТОДОВ КРЕДИТОСПОСОБНОСТИ

ВВЕДЕНИЕ

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИСПОЛЬЗОВАНИЯ МЕТОДОВ ОЦЕНКИ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКОВ В КОММЕРЧЕСКИХ БАНКАХ

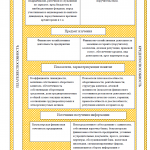

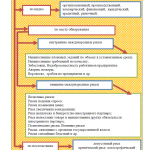

1.1.Основные методы оценки кредитоспособности заемщиков в коммерческих банках

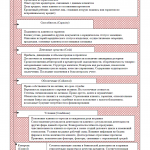

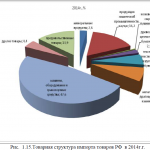

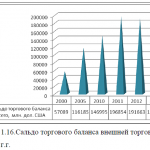

1.2.Предприятия-участники ВЭД ,как заемщики в коммерческих банках

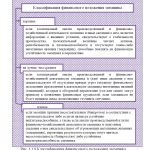

1.3.Нормативно-правовая база, регулирующая использование методов оценки кредитоспособности заемщиков в коммерческих банках

ГЛАВА 2. АНАЛИЗ МЕТОДОВ ОЦЕНКИ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКОВ В КОММЕРЧЕСКИХ БАНКАХ НА ПРИМЕРЕ ОАО «СБЕРБАНК РОССИИ»

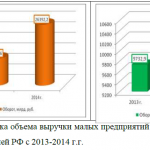

2.1. Анализ деятельности российских банков на рынке кредитования в РФ

2.2. Общая характеристика ОАО «Сбербанк России»

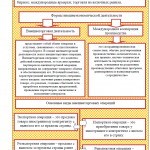

2.3. Сравнительная оценка кредитоспособности заемщиков ОАО «Сбербанк России» и пути ее совершенствования

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

Выдержки из работы:

Актуальность темы: «Сравнительный анализ методов оценки кредитоспособности заемщиков в коммерческих банках», обуславливается тем, что российские предприятия в основной своей массе не соответствуют критериям кредитоспособности. Важно отметить, что кредитно-финансовая система –является одной из важнейших и неотъемлемых структур рыночной экономики. Развитие банковской системы и товарного производства исторически шло параллельно и тесно переплеталось. Находясь в центре экономической жизни, банки опосредуют связи между вкладчиками и производителями, перераспределяют капитал, повышают общую эффективность производства. Особую роль играют кредиты, превращаясь, по существу, в основной источник обеспечения экономики дополнительными денежными ресурсами.

В процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском, то есть риском не возврата заёмщиком суммы основного долга и неуплаты процентов, причитающихся кредитору. Для каждого вида кредитной сделки характерны свои причины и факторы, определяющие степень кредитного риска. В частности, он может проявиться при ухудшении финансового положения заёмщика,  возникновении непредвиденных осложнений в его текущей деятельности, не застрахованном залоговом имуществе, отсутствии необходимых организаторских качеств или опыта у руководителя и т.д. Эти и многие другие факторы учитываются работниками банка при оценке кредитоспособности юридических и физических лиц и характере обеспечения, предоставленного в залог. Задачи улучшения функционирования кредитного механизма выдвигают необходимость использования новых методов управления кредитом, ориентированных на соблюдение экономических границ кредита, что позволяет предотвратить неоправданные кредитные вложения, обеспечить своевременный и полный возврат ссуд, снизить риск неплатежа. Следует также отметить, что степень современного развития кредитования в России не отвечает потребностям заемщиков и не выступает стимулятором инвестиций и подъема экономики; банковское кредитование не придерживается принципа дифференцированного подхода к индивидуальным заемщикам.

возникновении непредвиденных осложнений в его текущей деятельности, не застрахованном залоговом имуществе, отсутствии необходимых организаторских качеств или опыта у руководителя и т.д. Эти и многие другие факторы учитываются работниками банка при оценке кредитоспособности юридических и физических лиц и характере обеспечения, предоставленного в залог. Задачи улучшения функционирования кредитного механизма выдвигают необходимость использования новых методов управления кредитом, ориентированных на соблюдение экономических границ кредита, что позволяет предотвратить неоправданные кредитные вложения, обеспечить своевременный и полный возврат ссуд, снизить риск неплатежа. Следует также отметить, что степень современного развития кредитования в России не отвечает потребностям заемщиков и не выступает стимулятором инвестиций и подъема экономики; банковское кредитование не придерживается принципа дифференцированного подхода к индивидуальным заемщикам.

Исходя из вышеизложенного исследование методов оценки кредитоспособности заемщиков в коммерческих банках, приобретает в настоящее время особую актуальность в силу следующих причин: во-первых, возникла необходимость развития кредитов в целях повышения уровня жизни и обеспечения экономического роста страны; во-вторых, отсутствуют комплексные исследования проблем методов оценки кредитования в рамках единой для всех потенциальных его кредиторов системы кредитования; в-третьих, существует настоятельная потребность формирования эффективной методологии оценки кредитоспособности заемщиков в коммерческих банках.

Целью выпускной квалификационной работы является: разработать мероприятия, направленные на совершенствование методов оценки кредитоспособности заемщиков в коммерческом банке. Для достижения указанной цели, задачами работы является: рассмотреть теоретические аспекты методов оценки кредитоспособности заемщиков в коммерческих банках; провести сравнительный анализ методов оценки кредито-способности заемщиков и предложить мероприятия, направленные на совершенствование оценки кредитоспособности заемщиков в коммерческом банке.

Объектом исследования является ОАО «Сбербанк России». Предмет исследования- методы оценки кредитоспособности заемщиков в ОАО «Сбербанк России».

Структура работы обусловлена целями и задачами, определенными для работы, а также логикой проведенного исследования и состоит из введения, двух глав, заключения, списка использованных источников и приложений. Первая глава является теоретической, в ней представлены основные понятия методов оценки кредитоспособности заемщиков в коммерческом банке, описана сущность предприятий –участников ВЭД как заемщиков в коммерческих банках, а также нормативно- правовая база, регулирующая использование методов оценки кредитоспособности заемщиков в коммерческих банках РФ.

Во второй главе исследования дана организационно-экономическая оценка объекта исследования, проведен сравнительный анализ существующих методов оценки кредитоспособности заемщиков коммерческих банков, предложены рекомендации, направленные на совершенствование оценки кредитоспособности заемщиков коммерческого банка ОАО «Сбербанк России».

Для написания выпускной квалификационной работы использовались учебные пособия, статьи, монографии, диссертационные исследования по изучаемой проблеме, а также нормативно-правовые акты РФ, статистическая отчетность по банковскому сектору и бухгалтерская отчетность деятельности банка ОАО «Сбербанк России». Проблематикой оценки кредитоспособности заемщиков банковского сектора занимались множество отечественных и зарубежных авторов, основными из них являются: Арендс И.О., Вишняков И.В., Едронова В.Н., Жарковская Е.П., Жуков Е.Ф. Исаева П.Б., Киселев В.В., Роуз Питер С., Свиридов О.Ю., Турбанов А. В., Усоскин В.М., Хасянова С.Ю. и другие. В процессе написания работы применялись методы: анализа, сравнения, обобщения, группировки и классификации.

Диссертация на заказ без предоплаты, без посредников