Диплом: Выработка учетной политики мебельной организации ООО "Диком" и оценка ее эффективности

ВКР УЧЕТНАЯ ПОЛИТИКА ООО ДИКОМ

[collapse]

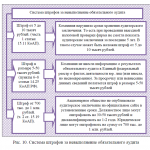

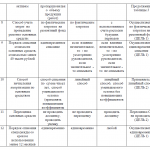

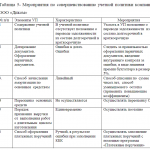

Основным путями

совершенствования учетной политики предприятия ООО «Диком» должны стать: устранение ошибок и исключение повторных ошибок в содержании учетной политики, оформлении и датировании первичных документов; изменения способа начисления амортизации по основным средствам с линейного на: способ списания по сумме чисел лет, способ уменьшаемого остатка (применять повышающие коэффициенты); осуществлять переоценку основных средств, изменить порядок признания выручки от выполнения работ с длительным циклом изготовления с единовременного на поэтапный; исключить ошибки в платежных поручениях при оформлении написании кодов бюджетной классификации (КБК), путем автоматизации заполнения платежных поручений, таблица 5. Рассмотрим подробнее, мероприятия, направленные на формирование эффективной учетной политики предприятия ООО «Диком».

совершенствования учетной политики предприятия ООО «Диком» должны стать: устранение ошибок и исключение повторных ошибок в содержании учетной политики, оформлении и датировании первичных документов; изменения способа начисления амортизации по основным средствам с линейного на: способ списания по сумме чисел лет, способ уменьшаемого остатка (применять повышающие коэффициенты); осуществлять переоценку основных средств, изменить порядок признания выручки от выполнения работ с длительным циклом изготовления с единовременного на поэтапный; исключить ошибки в платежных поручениях при оформлении написании кодов бюджетной классификации (КБК), путем автоматизации заполнения платежных поручений, таблица 5. Рассмотрим подробнее, мероприятия, направленные на формирование эффективной учетной политики предприятия ООО «Диком».

1) Содержание учетной политики ООО «Диком». Для устранения недостатков в содержании учетной политики предприятия, необходимо указать положение о переводе задолженности из состава долгосрочной в краткосрочную. Для устранения ошибок в датировании и оформлении первичных документов необходимо следить за правильностью их оформления.

2) Датирование и оформление первичных документов ООО «Диком». Все бухгалтерские записи должны производиться только на основании первичных учетных документов, которые содержат обязательные реквизиты, позволяющие проверить достоверность проведенной хозяйственной операции: наименование документа, дату составления, содержание хозяйственной операции, измерители хозяйственной операции в натуральном и денежном выражении, наименования должностей лиц, ответственных за совершение данной операции и правильность ее оформления, их личные подписи, а в необходимых случаях – и расшифровки фамилий должностных лиц.

Поэтому предприятию ООО «Диком» рекомендуется тщательно следить за правильностью оформления первичных документов, а также на них обязательно указывать следующие реквизиты: наименование документа; дату составления документа; наименование организации, составившей документ;

содержание хозяйственной операции; денежные и натуральные измерители хозяйственной операции; наименование должностей ответственных лиц и их подписи, заверенные печатью организации. Кроме того, рекомендуется следить за правильностью оформления авансовых отчетов: проставлять на обратной стороне корреспонденцию счетов; указывать сумму полученного аванса и сумму остатка или перерасхода; указывать информацию о назначении аванса.

3)Способ начисления амортизации по основным средствам в ООО «Диком». Целесообразно изменить способ начисления амортизации по основным средствам с линейного на :способ списания по сумме чисел лет, способ уменьшаемого остатка (применять повышающие коэффициенты). Рассмотрим подробнее эти способы и их преимущества.

3.1)Для расчета амортизационных отчислений объектов ОС может применяться метод уменьшаемого остатка. Основная особенность данного способа в использовании в качестве основы не первоначальной стоимости, а остаточной. В формулу включается ускоряющий коэффициент, что позволяет в кратчайшие сроки списать значительную долю стоимости актива. Нелинейный метод, в отличие от линейного, позволяет в ускоренные сроки списать стоимость актива в расходы. Для использования данного способа при расчете амортизации берутся следующие показатели: остаточная стоимость – результат разности первоначального значения и начисленных амортизационных отчислений в конкретный момент времени; коэффициент ускорения – определяется компанией самостоятельно с целью ускорения процесса списания основного средства в пределах 3-х; срок полезного использования, выраженный в годах. Сумма ежемесячной амортизации рассчитывается путем деления годового размера отчислений на 12 месяцев.

Порядок расчета годовой амортизации методом уменьшаемого остатка прописан в п.19 ПБУ 6/01: на норму амортизации умножается размер остаточной стоимости; вычисление остаточной стоимости проводятся на начало года; норма амортизации считается как произведение коэффициента ускорения на дробь 1/Срок полезного использования в годах; коэффициент не может быть больше 3-х, необходимо документально обосновать принятый размер.

Формулы расчета амортизационных отчислений объектов ОС по методу уменьшаемого остатка представлены в Приложении Г. Выбранный способ начисления амортизации ОС нужно отразить в учетной политике ООО «Диком» для бухучета. Данный способ расчета амортизационных отчислений может применяться в бухгалтерском учете для любой группы объектов. Для этого достаточно закрепить свой выбор в бухгалтерской учетной политике. Важно, что метод нужно устанавливать не для каждого отдельного объекта основных средств, а для группы ОС с однородными признаками, это могут быть: транспортные средства, компьютерная техника, мебель. Метод уменьшаемого остатка применяется обычно для тех активов, которые быстро устаревают морально или физически, имеют неравномерную отдачу в течение срока использования. За счет применения ускоряющего коэффициента большая часть стоимости ОС возвращается в первые годы эксплуатации, что позволяет провести перевооружение производственных фондов или улучшение текущих.

Примерами основных средств, для которых удобно применять метод уменьшаемого остатка, является компьютерная техника, транспортные средства, имущество, взятое в лизинг, быстроизнашиваемое производственное оборудование. То есть то имущество, которое обладает максимальной отдачей в первые годы эксплуатации. Любой способ начисления амортизации имеет свои плюсы и минусы, есть они и у метода уменьшаемого остатка. Достоинства и недостатки начисления амортизации способом уменьшаемого остатка представлены в Приложении Д.

3.2) Одним из нелинейных способов начисления амортизации в бухгалтерском учете является метод, основанный на расчете суммы чисел лет СПИ. Амортизационные отчисления считаются от первоначальной стоимости с учетом оставшегося срока использования. Его применение позволяет быстрее списать в расходы стоимость объекта ОС по сравнению с линейным равномерным методом.

Рассмотрим принцип действия данного метода начисления. Возможность применения способа начисления амортизации, исходя из суммы числе лет срока службы, прописана в п.18 ПБУ 6/01. Данный метод доступен только в бухучете, в налоговых целях его применять нельзя. В связи с этим на практике подобный порядок расчета применяется сравнительно редко. Его использование приводит к расхождениям налогового и бухгалтерского учета. Данный метод также необходимо закрепить в приказе по учетной политике. Отметим, что метод закрепляется не за конкретным объектом основных средств, а за группой однородных ОС. Смена способа расчета амортизации возможна только с начала следующего года.

Расчет отчислений проводится исходя из следующих параметров: первоначальная стоимость объекта; дроби, в числителе которой количество лет оставшегося срока полезного использования, а в знаменателе – сумма числе лет всего СПИ. При выборе такого порядка списания основных средств перерасчет амортизации выполняется ежегодно– определяется количество лет оставшегося СПИ и проводится расчет годовых отчислений. Для расчета ежемесячных отчислений достаточно годовой показатель поделить на 12 месяцев. В начале каждого года проводится расчет годовой и ежемесячной амортизации. Формулы представлены в Приложении Д.

Начисление амортизации методом уменьшаемого остатка, применяется в таких случаях, когда в первые годы амортизация выше, чем в последующие, то за счет применения данного метода можно ускорить процесс списания стоимости объекта по сравнению с линейным методом. Т.е. способ удобно использовать для основных средств, которые наиболее эффективны именно в первые годы эксплуатации, а также для того имущества, которое интенсивно используется именно в начале.

Также метод начисления актуален для быстро устаревающих морально активов, например, для компьютеров, ноутбуков и прочей техники.

Также метод начисления актуален для быстро устаревающих морально активов, например, для компьютеров, ноутбуков и прочей техники.Не применяется данный метод для ОС, свойства эксплуатации которых на протяжении многих лет не меняются – мебель, здания. Данный метод является альтернативой нелинейному способу списания уменьшаемого остатка, однако применяется реже ввиду своей нестандартности и оригинальности, которые отпугивают предприятия от его использования. Таким образом, организация вправе в отношении объектов ОС, для которых наступает быстрый моральный или физический износ, применять метод списания по сумме чисел лет СПИ.

Также данный способ актуален для оборудования, которое активно эксплуатируется именно в первые годы срока полезного использования. С помощью данного метода можно быстрее перенести в расходы потраченные на приобретение ОС, что является несомненным плюсом. Однако необычность его расчета и нестандартность обычно пугает предприятие, поэтому выбор в пользу данного способа производится достаточно редко.

4)Переоценка основных средств в ООО «Диком». На предприятии ООО «Диком» целесообразно осуществлять переоценку основных средств. Основные материальные и нематериальные активы постоянно изменяют свою остаточную стоимость. Большинство постепенно теряет ее, перенося на производимую с их помощью продукцию–амортизируясь. Но бывают и ситуации, когда в результате модернизации или улучшения тот или иной актив увеличивается в стоимости. Кроме того, предприятие обновляет свои материальные активы, приобретая новые взамен изношенных, расширяет их базу. Так или иначе, стоимость ОС предприятия– это параметр, постоянно находящийся в динамике, а значит, требующий регулярного аналитического и бухгалтерского учета. Важно, чтобы этот параметр находился в реальном соответствии с рыночными характеристиками стоимости, чтобы отражать в бухгалтерских документах истинную остаточную стоимость, а не просто выраженную в тех или иных цифрах.

Рассмотрим суть переоценки основных фондов. Имущество предприятия с течением времени меняет свою стоимость в результате износа (физического и/или морального). Параллельно протекают рыночные процессы, с разной скоростью изменяющие цену различных активов: недвижимости, оборудования, инструментов, транспортных средств и т.п. Переоценка проводится как раз для того, чтобы привести эти данные к единому показателю. Динамика рыночной стоимости активов очень неравномерна, ее трудно оценить с точки зрения определенных факторов, поэтому стоимость имущества в каждый отдельно взятый момент не отражает его реальной цены в современных условиях рынка. Отсюда возможны существенные искажения в разных пара- метрах активов: себестоимости; амортизационных отчислений; рентабельности фондов; базы для налогообложения. Итак, переоценка основных фондов организации –это уточняющие мероприятия по приведению остаточной стоимости активов к уровню фактической их цены на рынке, то есть установление полной цены, которая понадобилась бы на их восстановление или реновацию до первоначального состояния в современных реалиях.

Отметим, что переоценка ОС не является обязательной. В частности, согласно п. 15 ПБУ 6/01 «Учет основных средств», утвержденных приказом Министерства финансов России от 30 марта 2001 г. № 26н, предприятие имеет право, но не обязано производить переоценку своего имущества. Обязательность этой процедуры в Российской Федерации упразднена в 1997 году.

Законодательный порядок переоценки имущественных фондов излагается в Налоговом Кодексе РФ в ст. 256 «Амортизируемое имущество», а также в ст. 257 «Порядок определения первоначальной стоимости амортизируемого имущества». По регламенту нужно соблюдать следующие условия: единожды проведя переоценку, фирма должна делать эту процедуру регулярно, но не чаще 1 раза в год (это становится обязанностью); результат проведенной переоценки в документах нужно отражать на конец отчетного периода; объекты переоценки должны находиться в собственности организации; порядок переоценки должен утверждаться в учетной политике организации; начало процесса переоценки инициируется приказом по предприятию и составлением ведомости переоцениваемых объектов; коммерческие предприятия оставляют вопрос о самостоятельности проведения переоценки или привлечения для этого сторонних организаций на собственное усмотрение.

Рассмотрим цели и задачи переоценки основных средств. В практике учета переоценку основных фондов предприятия производят для того, чтобы: определить адекватную рыночную стоимость данного основного актива; для привлечения инвестиционных партнеров (например, для залоговой стоимости при кредитовании); при перспективах увеличения уставного капитала; при планах на реструктуризацию; для уточнения себестоимости и цены производимой продукции (в рамках финансового анализа); для избегания падения рыночной стоимости активов ниже уставного фонда (это грозит ликвидацией фирмы); если нужно предоставить финансовую отчетность по международным стандартам; при страховке имущества (уточняется страховая база); возможность сократить налог на имущество (для компаний с низкой прибылью), поскольку уменьшится стоимость ОС по балансу; уменьшение базы налога на прибыль (для рентабельных организаций) в результате роста амортизационных отчислений, если стоимость ОС после переоценки повысится.

Рассмотрим какое именно имущество можно переоценивать. Переоценка основных средств может производиться в отношении: рабочего оборудования; недвижимости – зданий и сооружений, в том числе и незавершенных; приборов, станков, инструментов; вычислительной техники; транспортных средств; различного инвентаря; оборудования, которое только подготовлено для установки; любых основных фондов, которые на данный момент не действуют, но не списаны с баланса (на консервации, в резерве, подготавливаются к списанию и пр.).

Опишим существенность переоценки ОС. Требование существенности изложено в п. 44 «Методических указаний об учете основных средств», утвержденных приказом Минфина России от 13 октября 2010 г. № 91н. Оно гласит, что стоимость переоцененных основных средств, отраженная на балансе, должна существенно отличаться от первоначальной, иначе нет и смысла в проведении переоценки. Барьер существенности условно установлен в 5% (согласно приказу Минфина России от 22 июля 2003 г. № 67н), каждая организация вправе самостоятельно установить его в учетной политике, закрепив в локальных актах.

Рассмотрим, что необходимо для проведения переоценки основных средств. До того, как начать процедуру переоценки ОС, нужно провести ряд подготовительных мероприятий, таких как:

1)Проверка наличия объектов основных активов, подлежащих переоценке. Этот этап завершается составлением ведомости с перечнем переоцениваемых объектов.

2)Принятие решения о переоценке и оформление его документально. Издание приказа по организации для всех служб, которые будут принимать участие в этом процессе. В тексте приказа должны быть отражены такие особенности: объекты, подлежащие переоценке; методика проведения пере- оценки (метод, способ отражения на бухгалтерском балансе); лица, несущие ответственность за проведение и оформление переоценки.

Сбор и взятие на вооружение необходимой сопутствующей информации: ведений об уровне рыночных цен на аналогичные объекты ОС (по статистическим данным, информации от торговых инспекций и др.); данные о рыночной стоимости из СМИ и специальных литературных источников; сведения о стоимости продукции партнеров и конкурентов; экспертные заключения.

Рассмотрим способы проведения переоценки ОС. Закон определяет два возможных метода для изменения балансовой стоимости ОС: индексация – стоимость ОС корректируется на основании специальных статистических индексов-дефляторов; прямой перерасчет относительно реальных рыночных цен – используется чаще, поскольку в настоящее время Росстат не публикует на регулярной основе статистические индексы, необходимые для применения первого метода. Следует отметить, что если то или иное основное средство уже подвергалось переоценке, то в дальнейшем для этой процедуры нужен перерасчет по его восстановительной стоимости с учетом начисленной суммы амортизации за время использования этого имущества.

Рассмотрим результаты переоценки основных средств (ОС). Итогом проведения переоценки активов может быть увеличение или уменьшение стоимости, по сравнению с рыночной. Таким образом, на бухгалтерском балансе может быть проведена одна из двух предусмотренных законом процедур: дооценка или уценка, после чего восстановительная стоимость на балансе будет принята за первоначальную.

Дооценка ОС. Если восстановительная стоимость оказалась больше остаточной, то данное основное средство необходимо дооценить. Сумма, на которую была увеличена стоимость актива или группы активов, зачисляется в добавочный капитал компании. В предыдущие годы суммы амортизационных отчислений,

составившие уценку и проходящие по балансу в числе «прочих расходов», должны были быть равными начисленной дооценке и вноситься в «прочие доходы». Балансовые проводки в случае дооценки ОС будут следующими: дебет 01, кредит 83/91.1 – увеличена сумма первоначальной стоимости основного средства; дебет 83/91.1, кредит 02 – увеличена сумма амортизационных отчислений на данное основное средство.

составившие уценку и проходящие по балансу в числе «прочих расходов», должны были быть равными начисленной дооценке и вноситься в «прочие доходы». Балансовые проводки в случае дооценки ОС будут следующими: дебет 01, кредит 83/91.1 – увеличена сумма первоначальной стоимости основного средства; дебет 83/91.1, кредит 02 – увеличена сумма амортизационных отчислений на данное основное средство.Уценка ОС. Производится, если по результатам индексации или перерасчета восстановительная стоимость получилась меньше, нежели остаточная. Данная сумма относится на «прочие расходы»: она уменьшает добавочный капитал организации, который был образован за счет дооценки данного основного средства в другие периоды. Та сумма, на которую получилось превышение, и составляет уценку. Ее относят на «прочие расходы».

Проводки по балансу по уценке ОС: дебет 83/91.1, кредит 01 – уменьшена первоначальная стоимость основного средства; дебет 02, кредит 83/91.1 – уменьшена начисленная амортизация ОС.

Отметим также, что если в результате переоценки объект основного средства совсем утрачивает стоимость и подлежит списанию, оформляется его выбытие, отражающееся в составе «прочих расходов». При этом сумма его дооценки должна быть перенесена в нераспределенную прибыль организации.

Рассмотрим влияние переоценки ОС на налоговый учет. С точки зрения налогообложения, ни дооценка, ни уценка основных средств не влияют на размер дохода или расхода организации, поскольку реально средства не тратились и не приобретались. Поэтому налог на прибыль от результатов переоценки не изменится. Это отражено в НК РФ и в письмах Минфина России от 8 июля 2011 г. № 03-03-06/1/412, от 8 сентября 2011 г. № 03-03-06/1/544.

Следует отметить, что НК РФ предусматривает изменение стоимости основных средств только в четко определенных законом случаях, таких как реконструкция, модернизация, ликвидация и др.(ч.2 ст. 257 НК РФ).Переоценка в этот перечень не входит. Однако переоценка повлияет на налоговую базу, исчисляемую для уплаты налога на имущество. Поэтому в бухгалтерском и налоговом учете будет по-разному отражена сумма амортизации на данное основное средство или однородную группу. Такая постоянная разница вызывает появление постоянного налогового актива (п. 7 ПБУ 18/02).

Рассмотрим сущность показателя: коэффициент переоценки. Данный показатель представляет собой отношение реальной (восстановительной) стоимости ОС к первоначальной. Иногда коэффициентом переоценки называют индекс-дефлятор, разработанный Росстатом для проведения переоценки методом индексации. В рамках этого метода первоначальную стоимость основ- ных активов нужно было умножить на установленный Росстатом коэффициент для данной группы, действующий на нужный период. Эти коэффициенты регулярно публиковались Росстатом специально для нужд переоценки. Росстат разрабатывал их на основе цен фирм-производителей, а для объектов недвижимости–на основе цен на строительно-монтажные работы по различным регионам.

Сегодня метод индексации официально не отменен, однако фактически он утратил силу, поскольку Росстат перестал публиковать регулярную динамику статистических индексов-дефляторов. Предприятию не возбраняется применять индексацию при переоценке, но при этом оно должно установить индекс либо самостоятельно, либо обратившись в Росстат на платной основе. Поэтому на практике при современной переоценке ОС практически повсеместно применяется метод прямого перерасчета. Следует отметить, что поскольку с точки зрения закона существует выбор между методом индексации и прямого перерасчета при переоценке ОС, то он должен быть отражен в учетной политике организации.

5) Порядок признания выручки от выполнения работ с длительным циклом изготовления на предприятии ООО «Диком» целесообразно изменить с единовременного на поэтапный. При выполнении организациями работ важно определиться, могут ли они быть признаны длительными для целей налогового учета. Ведь в этом случае выручка по выполненным работам будет учитываться в особом порядке – расчетным методом в каждом отчетном (налоговом) периоде. Она должна признаваться не целиком по окончании выполнения всех работ, а частями – по мере их выполнения на конец каждого отчетного (налогового) периода. Чтобы работы для целей налогообложения прибыли были признаны имеющими длительный технологический цикл, по мнению Минфина, должно одновременно выполняться два условия:

Условие 1. В договоре не должны быть выделены этапы выполнения работ(Письма Минфина от 04.02.2015 № 03-03-06/1/4381, от 07.12.2012 № 03-03-06/1/637.

Условие 2. Работы должны выполняться как минимум в двух налоговых периодах. Чтобы правильно понимать это условие, надо обратить внимание на два момента.

Момент 1. Длительными признаются в числе прочего работы, продолжительность которых менее года, однако даты начала и окончания их выполнения приходятся на разные годы. Причем независимо от количества дней выполнения работ (Письмо Минфина от 13.01.2014 № 03-03-06/1/218; п. 2 ст. 271 НК РФ). То есть длительными для целей налогового учета будут признаваться работы, которые начались, к примеру, 25 декабря одного года и окончились 15 января следующего года. Несмотря на то что они выполнялись всего 20 дней.

Момент 2. Дата начала выполнения работ может не совпадать с датой подписания договора. И именно фактическую дату начала выполнения работ должен учитывать бухгалтер, распределяя выручку в налоговом «прибыльном» учете. Дата начала выполнения работ указывается в договоре подряда . п. 1 ст. 708 ГК РФ. Однако в реальности она может быть и другой п. 2 ст. 708 ГК РФ. Поэтому бухгалтеру при распределении выручки лучше ориентироваться на то, когда появляются расходы на выполнение конкретных работ(Письмо Минфина от 04.02.2005 № 03-03-01-04/1/52 (п. 1).

Так что если договор заключен в одном году, но к выполнению работ организация так и не приступила, то на конец года признавать в налоговых доходах часть выручки от выполнения этих работ нет никаких оснований(Письмо Минфина от 04.02.2005 № 03-03-01-04/1/52 (п. 1).)

Итак, длительный производственный цикл может быть только в рамках договоров, не предусматривающих поэтапную сдачу. То есть длительного налогового цикла у работ не будет, даже если отдельные выделенные этапы длятся более года. Минфин подтвердил, что продолжительность этапов не имеет значения для целей налогообложения прибыли(Письма Минфина от 04.02.2015 № 03-03-06/1/4381, от 07.12.2012 № 03-03-06/1/637.) Таким образом, чтобы не платить налог на прибыль с выручки раньше, чем будут сданы работы длительного цикла, надо в договоре с заказчиком предусмотреть поэтапную сдачу работ. В этом и других случаях, когда наличие длительного цикла не подтверждается, в налоговом учете нужно отражать доходы на дату реализации работ(п. 1 ст. 39, пп. 1, 3 ст. 271 НК РФ). По общему правилу это: а)дата подписания акта полностью выполненных работ; или б) дата подписания акта на выполнение отдельных этапов таких работ.

Распределять доход от выполнения работ между отчетными периодами не требуется Письма Минфина от 04.02.2005 № 03-03-01-04/1/52 (п. 1), от 28.06.2013 № 03-03-06/1/24632; ФНС от 04.04.2013 № ЕД-4-3/6048; Постановление АС ПО от 11.06.2015 № Ф06-24212/2015, Ф06-24213/2015. Таким образом, при методе начисления доходы/расходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества, работ, услуг или имущественных прав (ст. 271, 272 НК РФ). По доходам, относящимся к нескольким отчетным (налоговым) периодам, в случае, если связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно с учетом принципа равномерности признания доходов и расходов. Расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок. В случае если сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно. В остальных случаях распределять доходы и расходы между отчетными (налоговыми) периодами не стоит.

В НК РФ нет жестких правил для распределения доходов по длительным работам. Организация должна сама их установить с учетом принципа равномерности признания доходов и расходов, а также прописать применяемый способ в учетной политике для целей налогообложения (п. 2 ст. 271, ст. 316 НК РФ). Есть несколько основных способов, представленных в Приложении Д.

Следует отметить, что в учетной политике организации необходимо закрепить принципы распределения доходов по договорам выполнения работ с длительным технологическим циклом. По работам с длительным циклом признавать в налоговом учете раньше, чем подписывается акт выполненных работ, надо не только выручку, но и соответствующие ей расходы: косвенные и внереализационные расходы учитываются для целей налогообложения прибыли сразу же – в месяце их появления; прямые расходы также можно признать при расчете «прибыльной» налоговой базы. Ведь работы, доходы по которым учтены при расчете налога на прибыль, при распределении прямых расходов на остатки НЗП следует рассматривать как уже выполненные(Письмо Минфина от 14.11.2012 № 03-03-06/1/586).

Бухгалтерский учет доходов от выполняемых работ зависит от их вида и от того, что закреплено в учетной политике для целей бухучета (п. 7 ПБУ 1/2008; подп. «а» п. 17 ПБУ 9/99.) Так, выручку от выполнения строительных работ надо признавать(п. 20 ПБУ 2/2008): а)по доле выполненного на отчетную дату объема работ в общем объеме работ по договору; или б) по доле понесенных на отчетную дату расходов в расчетной величине общих расходов по договору. По другим видам работ организация сама может установить, будет ли признаваться выручка до подписания акта выполненных работ или нет (пп. 5, 12,13 ПБУ 9/99.). Отметим, что длительность работ и способы признания доходов от их выполнения в налоговом и бухгалтерском учете никак не влияют на момент определения базы по НДС. Здесь свои правила: НДС исчисляется либо на дату получения аванса, либо на дату принятия выполненных работ (или их части) заказчиком(п. 1 ст. 167 НК РФ).

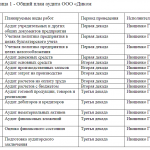

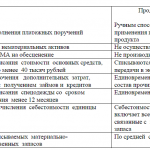

6) Способ оформления платежных поручений в ООО «Диком» необходимо изменить с ручного на автоматизированный, в целях исключения неправильных кодов бюджетной классификации (КБК), путем применения программы: «Платежные поручения». Программа «Платежные поручения» простая и удобная в использовании, предназначена для автоматизации подготовки, учета и печати платежных поручений. Основные возможности программы платежные поручения: быстрое создание платежного поручения, сохранение и его печать; автоматическая нумерация вновь созданного документа с возможностью ручной корректировки; создание платежного поручения по образцу (дублирование в реестре); поддержка различных программ для печати штрих кода (баркода) на платежном поручении; автоматический расчет НДС (по любой ставке) с возможностью корректировки суммы или его отключения, если платеж НДС не облагается; удобный реестр платежных поручений; базы данных могут переноситься с компьютера на компьютер, располагаться в сети или на флэшках; при выделении в реестре нескольких документов автоматически будет подсчитана их сумма и другие функции. На сегодняшний день, существует множество программных продуктов «Платежные поручения», наиболее известные из них: Мини ПП, Лайтик ПП, Корс-ПП. Сравнительная характеристика программных продуктов представлена в Приложении Ж.

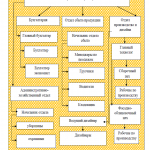

Наиболее профессиональной версией является Корс-ПП. Корс-ПП – это профессиональная программа для учета платежных поручений, рисунок 24.

Корс-ПП – программа с максимальными возможностями: подготовка и печать платежных поручений; шаблоны для автоматического создания назначения платежей; удобный режим «Календарь»; режим-подсказка для создания налоговых платежей; ведение реестра платежек; режим копирования платежек; автоматический расчет НДС; возможность настройки бланка платежного поручения; экспорт платежек в систему «Клиент-Банк» (в формате 1CClientBankExchange v.1.01); раздельный учет по нескольким фирмам; справочник пользователей с правами и паролями, рисунок Ж1(Приложение Ж).

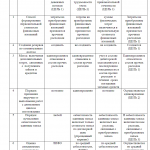

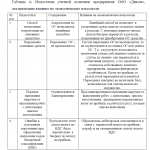

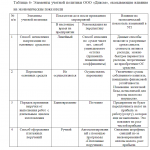

Таким образом, применение программы «Платежные поручения» на предприятии ООО «Диком» позволит исключить ошибки неправильного заполнения КБК, а это снизит штрафные санкции за не своевременную оплату налогов в бюджет. Итак, выше были рассмотрены основные мероприятия, которые позволят сформировать эффективную учетную политику организации ООО «Диком». При этом, отметим, что некоторая часть предложенных мероприятий не окажет влияние на экономические показатели предприятия, к ним относятся: внесение изменений в содержание учетной политики; исключение факторов неправильного датирования документов и оформления первичных документов. Однако, часть предложенных мероприятий, направленных на формирование эффективной политики компании ООО «Диком» будут влиять на экономические показатели, таблица 6.

Резюмируя выше изложенное, с делаем вывод, что для совершения учетной политики компании ООО «Диком» были предложены мероприятия: а) устранить нарушения в содержании учетной политики(указать в УП положение о переводе задолженности из состава долгосрочной в краткосрочную); б)следить за правильностью оформления первичных документов, введение внутреннего контроля за ошибки, в виде лишения премии бухгалтера в размере 5%; в) изменить линейный способ начисления амортизации по ОС на способ списания по сумме чисел лет, способ уменьшаемого остатка(применять повышающие коэффициенты); г)осуществлять переоценку ОС;

д) порядок признания выручки от выполнения работ с длительным циклом изготовления изменить с единовременного на поэтапный; ж)способ оформления платежных поручений изменить с ручного на автоматизированный. Большая часть предложенных мероприятий будет оказывать влияние на экономические показатели ООО «Диком», в частности, к ним относятся: изменение способа амортизации ОС; осуществление переоценки ОС; изменение порядка признания выручки от выполнения работ с длительным циклом изготовления; автоматизация заполнения платежных поручений. Таким образом, предложенные мероприятия, на- правленные на формирование эффективной учетной политики компании ООО «Диком» являются на самом деле выгодными для компании, поэтому требуют незамедлительной реализации.

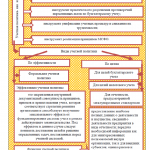

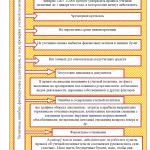

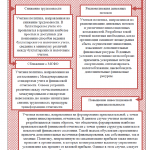

Приложение А .Методика проведения аудита учетной политики организации

ВКР УЧЕТНАЯ ПОЛИТИКА 08.02. ПРИЛ. Аdoc

[collapse]

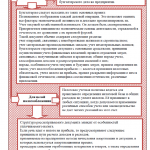

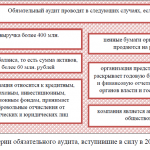

Приложение Б. Основные моменты технологии формирования эффективной учетной политики организации

ВКР УЧЕТНАЯ ПОЛИТИКА 08.02. ПРИЛ. Б

[collapse]

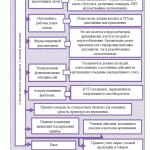

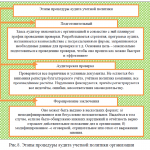

Приложение В. Нормативно-правовое регулирование учетной политики ООО «Диком»

ВКР УЧЕТНАЯ ПОЛИТИКА 08.02. ПРИЛ. В

[collapse]

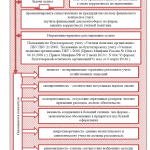

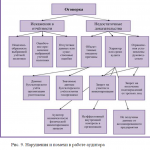

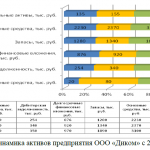

Приложение Г. Результаты расчетов основных финансовых показателей предприятия

ВКР УЧЕТНАЯ ПОЛИТИКА 08.02. ПРИЛ. Г

[collapse]

Приложение Д. Достоинства и недостатки начисления амортизации способом уменьшаемого остатка. Формулы расчета амортизационных отчислений объектов ОС по методу уменьшаемого остатка. Формулы амортизационных отчислений по методу амортизации основанный на расчете суммы чисел лет СПИ. Распределение доходов по длительным работам

ВКР УЧЕТНАЯ ПОЛИТИКА 08.02. ПРИЛ. Д

[collapse]

Приложение Ж. Сравнительная характеристика программных продуктов «Платежные поручения». Возможности программы для учета платежных поручений Корс- ПП

ВКР УЧЕТНАЯ ПОЛИТИКА 08.02. ПРИЛ. Ж

[collapse]

Диссертация на заказ без предоплаты, без посредников