ВКР Ипотечное кредитование (2023г)

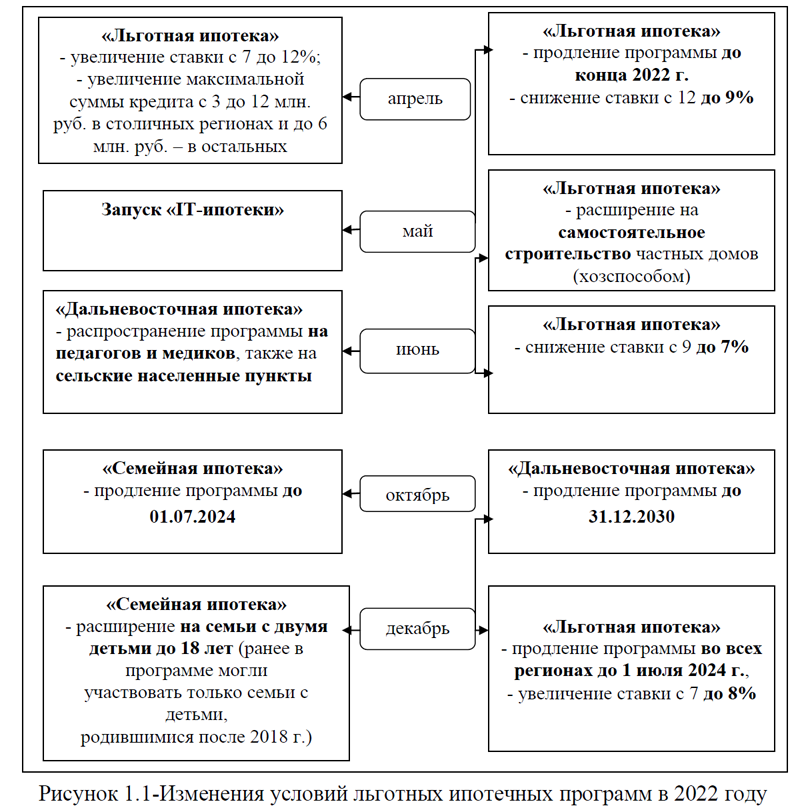

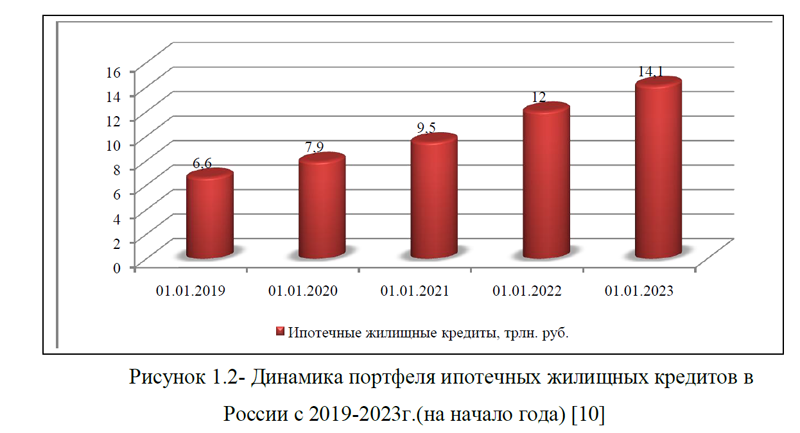

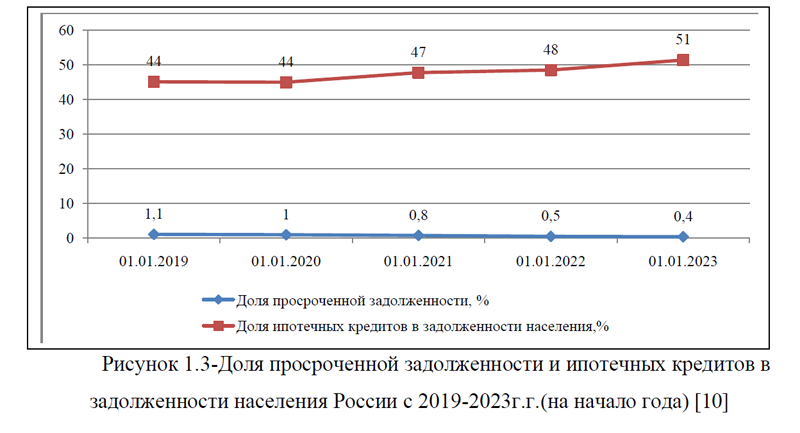

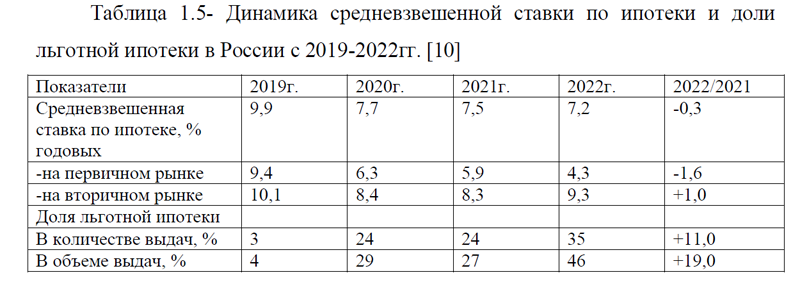

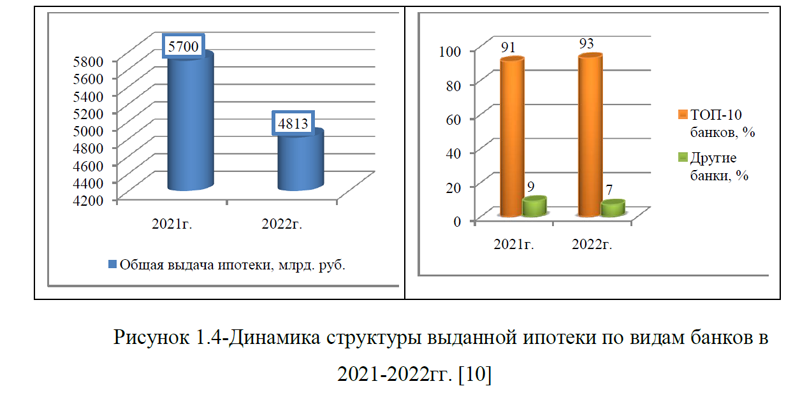

Последние несколько лет на финансовом рынке получили

название ипотечный бум: привлеченное сниженными ставками и запуском программ по обеспечению жильем население России вплотную занялось улучшением условий проживания. Финансовая аналитика показывает, что в декабре 2022 года объем ипотечного кредитования составил 340913,0 млн. руб., что на 50426,0млн. руб. больше, чем в декабре 2021 года. [14]

название ипотечный бум: привлеченное сниженными ставками и запуском программ по обеспечению жильем население России вплотную занялось улучшением условий проживания. Финансовая аналитика показывает, что в декабре 2022 года объем ипотечного кредитования составил 340913,0 млн. руб., что на 50426,0млн. руб. больше, чем в декабре 2021 года. [14]Программы льготного ипотечного кредитования мотивировали граждан РФ на покупку жилья: россияне почувствовали, что его приобретение возможно хоть и с немалыми, но вполне осуществимыми выплатами в кредит. Переход финансовых организаций на работу в дистанционном формате к тому же упростил процедуру оформления документов, отнимающее раньше много времени. Это также положительно сказалось на желании россиян приобретать недвижимость.

Нововведением, значительно облегчающим процесс ипотечного кредитования в 2023 году, стало внедрение в его практику электронной закладной и электронной регистрации сделок в прямой связи с Росреестром.

Ипотечный рынок в 2023 году может быть охарактеризован:

1) Доступностью для широких слоев населения;

2) Возможностью рефинансирования ранее взятого ипотечного кредита под более подходящие условия;

3) Упрощением оформления документов;

4) Одобрением ипотеки с минимальным количеством документов;

5) Наличием льготных программ, связанных с улучшением положения многодетных и малоимущих семей.

Вместе с вышесказанным отмечается поступательный рост процентной ставки по ипотеке, связанный с ключевой ставкой Центробанка.

Ипотеками в России занимается около 400 финансовых организаций, но степень доверия к ним со стороны россиян разная. Она связана с:

1) Условиями кредитования – ставкой, возможной суммой кредита, максимальным сроком кредитования;

2) Отсутствием «подводных камней» в договоре;

3) Гибкостью банка по отношению к изменившимся условиям платежеспособности заемщика;

4) Сведением к минимуму навязываемых дополнительных услуг;

5) Простотой оформления пакета документов.

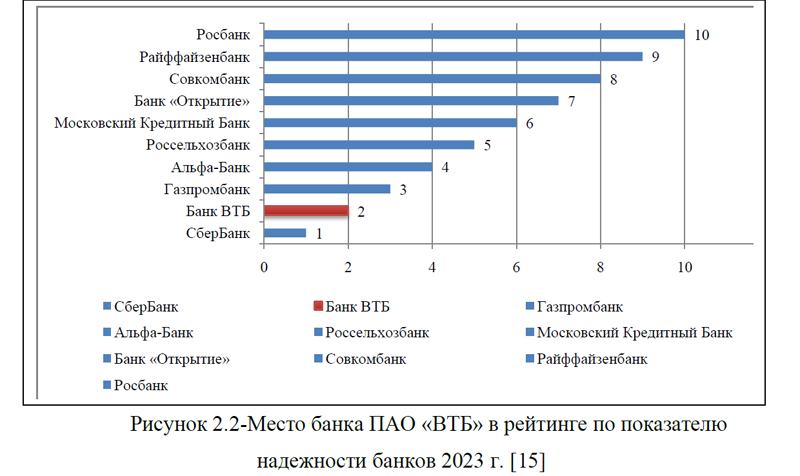

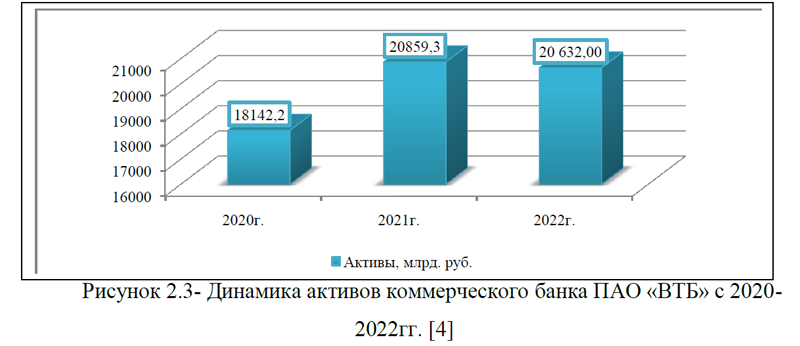

Эти показатели важны для большинства россиян. Однако на самом деле одну из главных ролей в рейтинге банков играют их активы, которые говорят о надежности и стабильности работы финансовой организации.

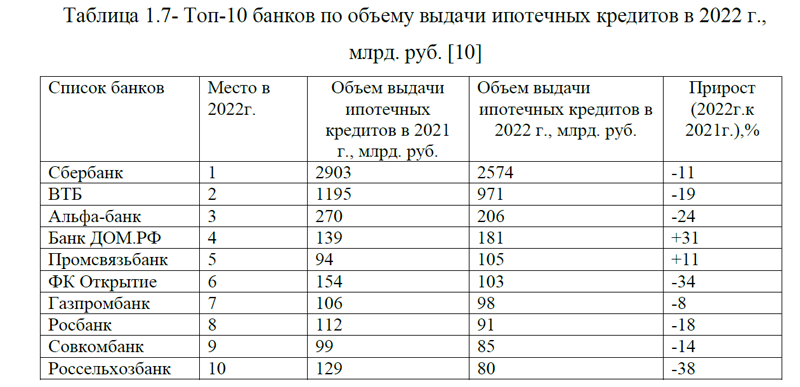

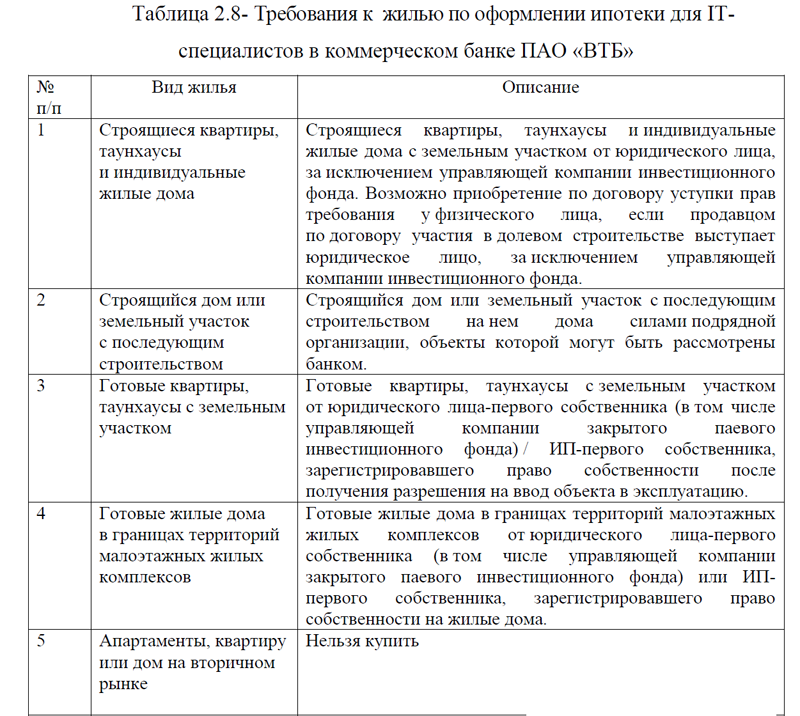

Лидирующие по активам на 2023 год ипотечные банки образуют следующий рейтинг: Сбербанк; ВТБ 24; Газпромбанк; Россельхозбанк; НКО НКЦ; Альфа-Банк; МКБ; Финансовая Корпорация Открытие; ЮниКредит; Промсвязьбанк. На основании отзывов россиян об ипотечных программах коммерческих банках лидирующими являются: Тинькофф, ЮниКредит, МКБ, Бинбанк, Совкомбанк, Альфа-Банк, ВТБ 24, Уралсиб и другие, таблица 2.9. [14]

Таблица 2.9-Лидерские места коммерческих банков на ипотечном рынке на основании отзывов россиян[14]

| Место в рейтинге | Название банка | Преимущества |

| 1 | Тинькофф | Не выдает ипотеку от себя, но предлагает несколько вариантов кредитования от банков-партнеров. Работает в дистанционном формате, что позволяет упростить оформление документов. Назначает заемщику по ипотеке персонального менеджера. |

| 2 | ЮниКредит | Быстро принимает решения по ипотечному кредитованию. Штат сотрудников отличается оперативностью и компетентностью. |

| 3 | МКБ | Клиентами отмечаются достаточно комфортные процентные ставки, а также наличие акций, которые через банк предоставляют строительные компании. |

| 4 | Бинбанк | Отличается разнообразием ипотечных программ. Быстро (нередко в течение 1 рабочего дня) принимает решение по одобрению кредита. |

| 5 | Совкомбанк | Практикует упрощенное оформление ипотеки. Лоялен по отношению к клиентам: верхний возрастной предел может составлять 85 лет (в большинстве других банков он составляет 65-75 лет). |

| 6 | Альфа-Банк | Преимущества для зарплатных клиентов. |

| 7 | ВТБ 24 | Достаточно низкие ставки по ипотеке. Наличие офисов и банкоматов во многих регионах РФ, что облегчает оформление ипотеки и выплаты по ней. |

| 8 | Уралсиб | По отзывам ценит хорошее к себе отношение клиентов, признается надежным. |

| 9 | Транскапиталбанк | Разнообразие ипотечных программ, возможность выбрать наиболее удобные условия жилищного кредита. Отмечается компетентность сотрудников. |

| 10 | Финансовая Корпорация Открытие | Достаточно удобные условия выдачи ипотеки, регулярно предоставляемые клиентам акции и скидки. |

Среди других банков клиенты отмечают Газпромбанк за высокий уровень сервиса и отсутствия необходимости в предоставлении справки о доходах, если первоначальный взнос составляет 40% от общей суммы. Райффайзенбанк является востребованным благодаря профессионализму служащих и хорошими условиями для оформления ипотеки для покупки недвижимости в первичном жилом фонде. Популярностью пользуется небольшой, на хорошо себя зарекомендовавший банк Зенит. [14]

за высокий уровень сервиса и отсутствия необходимости в предоставлении справки о доходах, если первоначальный взнос составляет 40% от общей суммы. Райффайзенбанк является востребованным благодаря профессионализму служащих и хорошими условиями для оформления ипотеки для покупки недвижимости в первичном жилом фонде. Популярностью пользуется небольшой, на хорошо себя зарекомендовавший банк Зенит. [14]

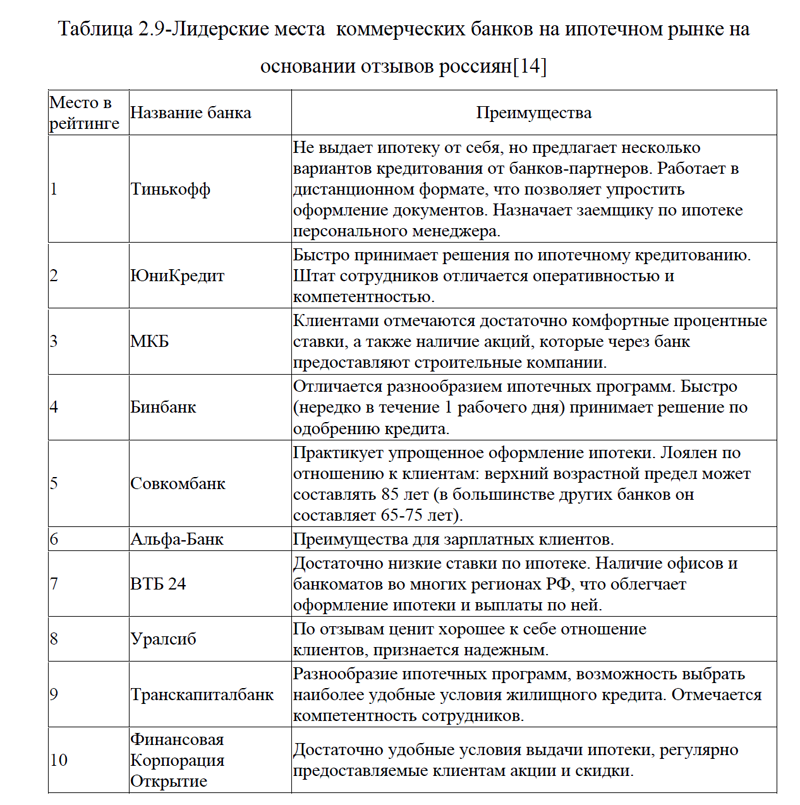

Однако можно конкретизировать рейтинг и назвать банки, которые в 2023 году безусловно лидируют по жилищным кредитам на новостройку, на жилье из вторичного строительного фонда, а также по ипотекам на льготных условиях.

1)Самый выгодный ипотечный кредит на новостройку. Рейтинг выстроен на основе соотношения между объемом первоначального взноса (ПВ), базовой процентной ставкой, требованиям к заемщику и дополнительными преимуществами (скидками и регулярными акциями). Места в рейтинге распределились следующим образом, таблица 2.10.

Из приведенного рейтинга видно, что ряд банков отличает сравнительно невысокая процентная ставка, но зато другие предусматривают развитую систему скидок, в том числе зарплатным клиентам и заемщикам, связанных по оформлению ипотеки с партнерами банка. Большинство из указанных банков идет навстречу клиентам относительно упрощения оформления документов, однако такая лояльность оборачивается повышением процентной ставки. А повышение на 1% и даже менее в течение всего периода выплаты кредита в итоге оборачивается большой переплатой.

Таблица 2.10–Лидирующие коммерческие банки по ипотечному кредиту на новостройку в 2023 году[14]

| № | Название банковской организации | ПВ, % | Ставка, % | Возраст заемщика, лет | Стаж работы на одном месте, мес. | Преимущества |

| 1 | Сбербанк | 15 | 9,10 | 21-75 | 6 |

6,7-7,7% – ставка по льготной ипотеке. Скидка 0,4% при сумме кредита свыше 3,8млн. р. Требуемый стаж работы 3 мес. для зарплатных клиентов. |

| 2 | ВТБ?24 | 15 | 9,10 | 21-65 | 3 |

Сниженная ставка при покупке квартиры больше 65 м2. ПВ 10% для зарплатных клиентов. |

| 3 | Райффайзенбанк | 15 | 9,90 | 21-65 | 3 | ПВ 10% для зарплатных клиентов. Скидки от ряда застройщиков. |

| 4 | Газпромбанк | 20 | 9,50 | 21-65 | 6 | ПВ 10% для работников Газпрома. |

| 5 | ДельтаКредит | 15 | 12,00 | 20-65 | 2 | Развитая система скидок, упрощение процедуры оформления кредита. |

| 6 | Россельхозбанк | 20 | 9,45 | 21-65 | 6 |

Скидка 0,25% при кредите на сумму свыше 3 млн. р. Скидка 0,25% при взаимодействии с партнерами. |

| 7 | Промсвязьбанк | 15 | 10,90 | 21-65 | 4 | ПВ 10% при использовании услуг партнеров. |

| 8 | Российский капитал | 15 | 11,75 | 21-65 | 3 | Скидка 0,5% при взаимодействии с партнерами. Скидка 0,5% при ПВ, составляющем 50% от общей суммы. |

| 9 | Уралсиб | 10 | 10,40 | 18-65 | 3 | Скидка 0,41% при ПВ свыше 30%. |

| 10 | ФК Открытие | 15 | 10,00 | 18-65 | 3 | ПВ 10% для зарплатных клиентов. |

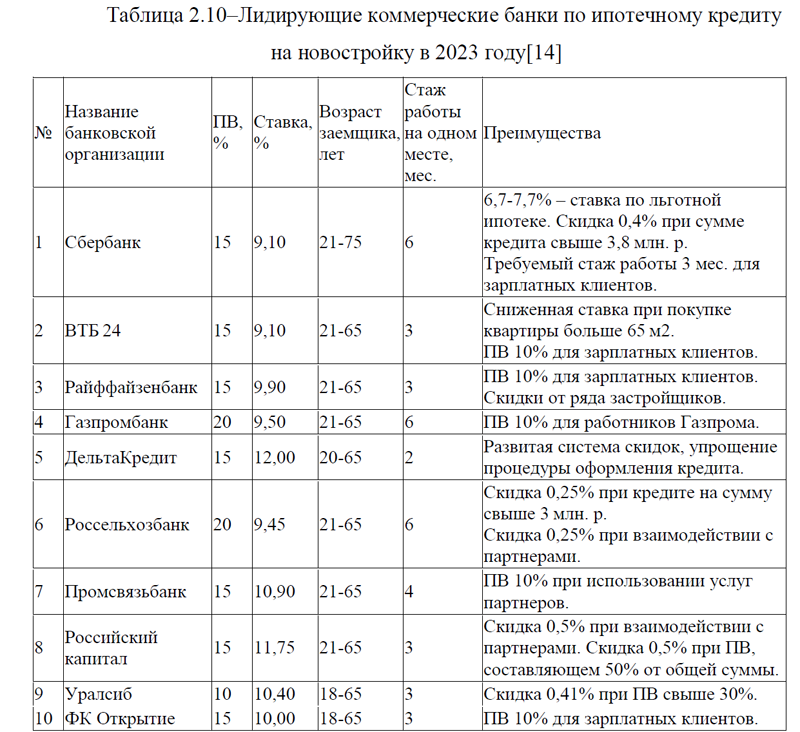

2) Самый выгодный ипотечный кредит на вторичном рынке.

Несмотря на развитие ипотечных программ, связанных с покупкой недвижимости в первичном жилищном фонде, ипотечные кредиты на вторичном рынке по-прежнему пользуются популярностью. В немаловажной степени она связана с возможностью сразу въехать в приобретенную квартиру (часто отремонтированную), тогда как ипотека на новостройку может базироваться не только на договоре купли-продаже, но и на договоре между застройщиком и дольщиками (ДДУ), когда квартира на этапе оформления кредита может быть «отстроена» только на уровне общего для дома котлована.

Однако ипотека на вторичное жилье нередко сопряжена с риском использования услуг сомнительной организации. Чтобы обезопасить себя от всевозможных афер, покупателю стоит обращаться в зарекомендовавшие себя учреждения, в том числе в банки, имеющие высокий рейтинг.

Лидирующие коммерческие банки по ипотечному кредиту на вторичном рынке представлены в таблице 2.11

Таблица 2.11- Лидирующие коммерческие банки по ипотечному кредиту на вторичном рынке в 2023 году[14]

| № | Название банковской организации | ПВ, % | Ставка, % | Возраст заемщика, лет | Стаж работы на одном месте, мес. | Преимущества |

| 1 | Сбербанк | 15 | 9,10 | 21-75 | 6 | Обязательные 3 месяца стажа на одном рабочем месте для зарплатных клиентов. Скидки за использование страховок и электронной регистрации. Скидки по ставке для зарплатных клиентов. |

| 2 | Банк Москвы | 15 | 9,10 | 21-65 | 3 | Сниженная ставка 8,9% при покупке квартиры больше 65 м2. |

| 3 | Райффайзенбанк | 15 | 10,99 | 21-65 | 3 | – |

| 4 | Газпромбанк | 20 | 10,00 | 21-60 | 6 | 10% ПВ для работников Газпрома, 15% для крупных партнеров. |

| 5 | Банк Санкт-Петербург | 15 | 12,25 | 18-70 | 4 | Скидка 0,5% для зарплатных клиентов. |

| 6 | ФК Открытие | 15 | 10,00 | 18-65 | 3 | Снижение 0,3% при оплате комиссии. |

| 7 | Запсибкомбанк | 10 | 11,75 | 21-65 | 6 | Скидка 0,5% для зарплатных клиентов. |

| 8 | МКБ | 15 | 13,40 | 18-65 | 6 | – |

| 9 | Росевробанк | 15 | 11,25 | 23-65 | 4 | – |

| 10 | Бинбанк | 20 | 10,75 | 21-65 | 6 | – |

Приведенный рейтинг демонстрирует, что не все ипотечные банки предоставляют ощутимые преимущества при взятии кредита на недвижимость из вторичного жилищного фонда. Однако многие могут дать меньшую в сравнении с другими процентную ставку, более гибкими возрастными рамками клиентов и требованиями к их стажу на последнем рабочем месте.

что не все ипотечные банки предоставляют ощутимые преимущества при взятии кредита на недвижимость из вторичного жилищного фонда. Однако многие могут дать меньшую в сравнении с другими процентную ставку, более гибкими возрастными рамками клиентов и требованиями к их стажу на последнем рабочем месте.

Рассмотрим лидеров среди банков по программам льготного кредитования. Льготным кредитованием занимаются не все банки, поэтому предварительно следует обратить внимание на финансовые организации, положительно зарекомендовавшие себя на рынке ипотек. Среди банков, занимающихся военным ипотечным кредитованием, лидируют Сбербанк, ВТБ24 и Газпромбанк. По ипотечным программам для молодых семей лидируют банки: Сбербанк; ВТБ; Абсолют; Банк ДОМ.РФ; Газпромбанк; Россельхозбанк; Промсвязьбанк; ФК Открытие; МКБ; Райффайзенбанк.

Ипотечные программы от компаний-застройщиков также пользуются популярностью. Сегодня распространено партнерство между банками и застройщиками. Оно выгодно всем: банк и застройщик привлекают друг к другу новых клиентов, а те при обращении к застройщикам-партнерам получают ипотечный кредит по сниженной ставке и становятся участниками акций от строительных компаний. Партнерство с застройщиками лучше всего налажено у Райффайзенбанка, банка Российский капитал, Россельхозбанка. Однако, лидером рейтинга является Сбербанк, связанный со многими строительными компаниями. Такие программы выгодны клиентам банка: часть от процента банку компенсирует застройщик. Однако у подобного партнерства есть и минусы: воспользовавшись его условиями, клиент оказывается ограниченным в выборе подходящего для него жилищного объекта.

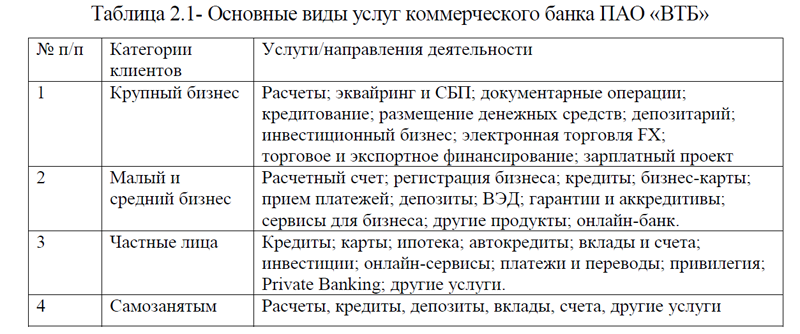

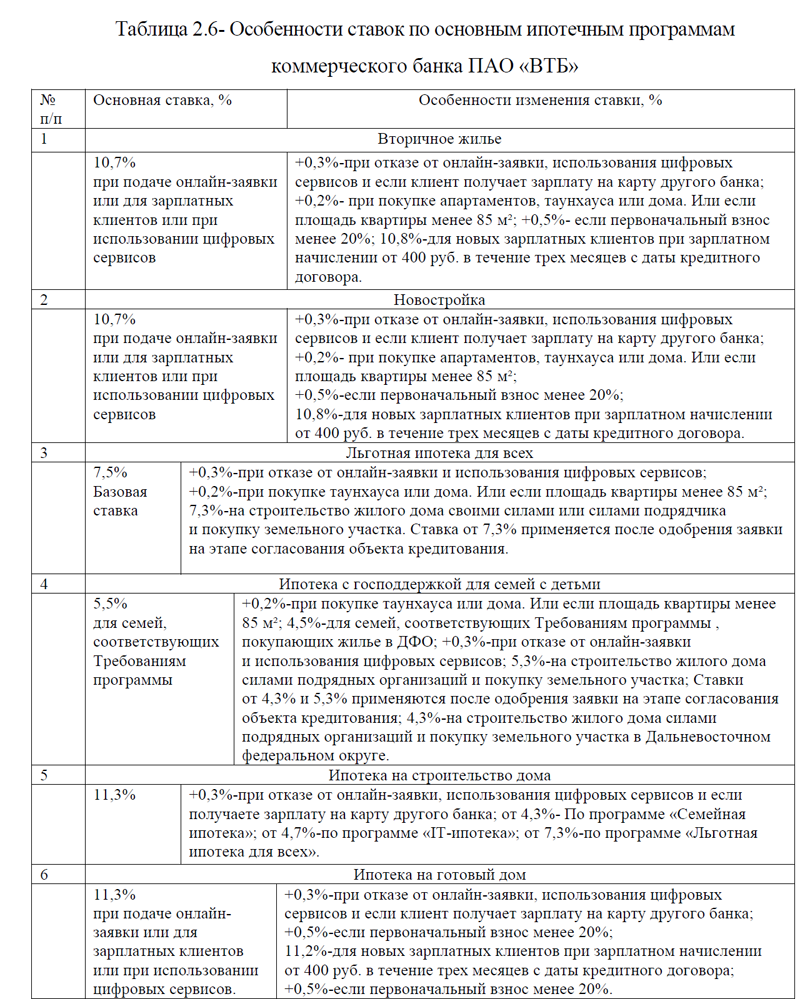

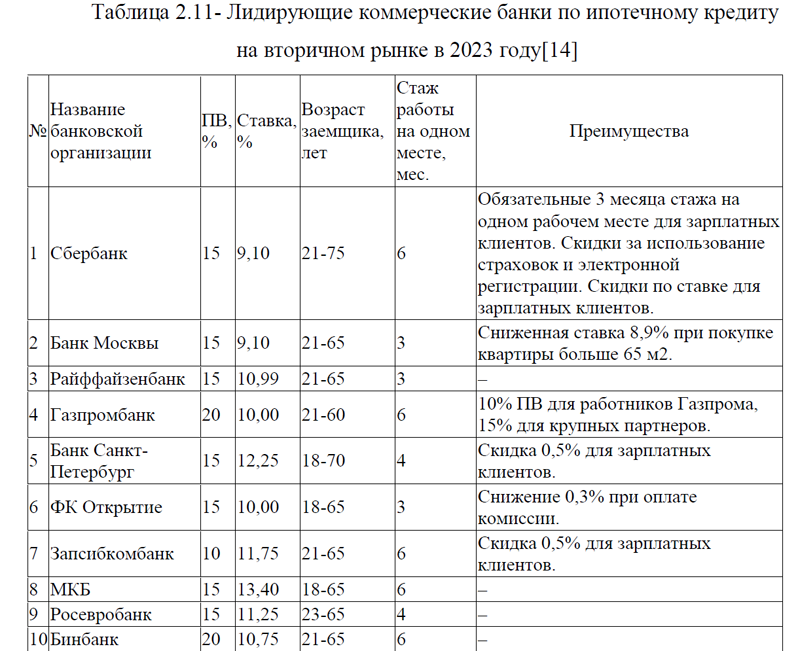

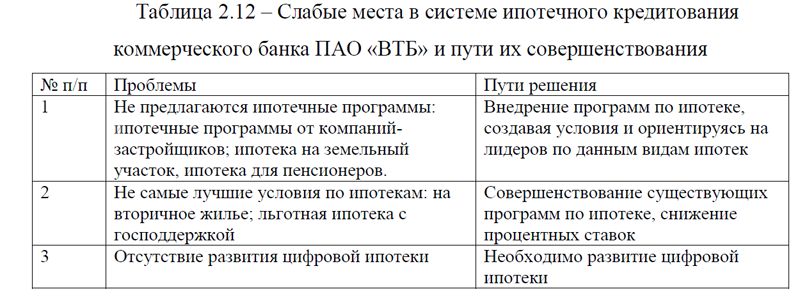

Следует отметить, что в банке ПАО «ВТБ» не применяется ипотечные программы от компаний-застройщиков. Также в ПАО «ВТБ» не развиты следующие направления ипотеки: ипотека на земельный участок, ипотека для пенсионеров. Лучшие условия по этим видам ипотеки предлагают другие банки (Приложение Г). Не выгодно предлагает ПАО «ВТБ» ипотеку на вторичное жилье и льготная ипотека с господдержкой, таблица 2.12.

В частности, ипотека на вторичное жилье, которую предлагает ПАО «ВТБ» не имеет особых преимуществ. Банк предлагает ставку 10,7%. При этом она может быть увеличена на 0,3%-при отказе от онлайн-заявки, использования цифровых сервисов и если клиент получает зарплату на карту другого банка; на 0,2%- при покупке апартаментов, таунхауса или дома, или если площадь квартиры менее 85 м кв; на 0,5%- если первоначальный взнос менее 20,0%. Ставка 10,8% применяется для новых зарплатных клиентов при зарплатном начислении от 400 руб. в течение трех месяцев с даты кредитного договора.

Таблица 2.12 – Слабые места в системе ипотечного кредитования коммерческого банка ПАО «ВТБ» и пути их совершенствования

| № п/п | Проблемы | Пути решения |

| 1 | Не предлагаются ипотечные программы: ипотечные программы от компаний-застройщиков; ипотека на земельный участок, ипотека для пенсионеров. | Внедрение программ по ипотеке, создавая условия и ориентируясь на лидеров по данным видам ипотек |

| 2 | Не самые лучшие условия по ипотекам: на вторичное жилье; льготная ипотека с господдержкой | Совершенствование существующих программ по ипотеке, снижение процентных ставок |

| 3 | Отсутствие развития цифровой ипотеки | Необходимо развитие цифровой ипотеки |

Также ПАО «ВТБ» предлагает льготную ипотеку с господдержкой  с высокой ставкой (от 7,3%), тогда как другие банки по такой ипотеке могут дать процент от 3,8% (Приложение Г).

с высокой ставкой (от 7,3%), тогда как другие банки по такой ипотеке могут дать процент от 3,8% (Приложение Г).

Несмотря на то, что ПАО «ВТБ» имеет слабые места в системе организации ипотечного кредитования, по итогам общего анализа банковской деятельности в сфере ипотечного кредитования рейтинг высшей ипотечной лиги образуют: Сбербанк; ВТБ; Газпромбанк; ДельтаКредит; Россельхозбанк; ФК Открытие; Промсвязьбанк; Альфа-Банк; Абсолют; Банк Возрождение. Среди конкурентов выделяется Сбербанк, пользующийся поддержкой Правительства РФ и воспринимающийся многими россиянами как государственный банк, что является для них показателем надежности.

Для совершенствования ипотечного кредитования ПАО «ВТБ» были изучены основные наиболее перспективные направления рынка ипотечного кредитования. Одним из них является- цифровая ипотека. Развитие цифровой ипотеки движется к полностью онлайн-сделке, все этапы которой будут проходить в смартфоне. Сложно представить современный мир без цифровых сервисов. Ипотека – не исключение, банки активно переводят процессы, связанные с получением ипотечного кредита, в онлайн-формат. Чтобы провести сделку быстро и комфортно, нужно оцифровать все этапы – одобрение кредита, оценку имущества, страхование и регистрацию собственности. Для этого банки создают собственные экосистемы или используют уже готовые IT-решения. Рассмотрим кратко рост спроса на цифровые сервисы в ипотечном кредитовании в российских банках. [19]

В банке «Открытие» отмечают высокий рост спроса на различные онлайн-сервисы среди заемщиков – этому способствовала и пандемия. За последние два года доля продаж в цифровом канале по ипотеке в банке увеличилась примерно в два раза. И это не предел, поэтому развивать сервисы и оцифровать весь путь клиента – стратегические задачи банков, считает вице-президент банка «Открытие». [19]

В Альфа-Банке отмечают рост спроса на такие онлайн-сервисы, как оценка недвижимости и электронная регистрация. «Цифровые сервисы в последнее время набирают популярность у клиентов банков, в том числе в сфере кредитования. Альфа-Банк активно развивает и разрабатывает новые цифровые услуги и сервисы. Их внедрение, в свою очередь, позволяет сократить бумажный документооборот, дать быстрый и качественный сервис клиентам. [19]

Через год после запуска экосистемы «Свое жилье» доля цифрового канала в заявках на  ипотечный кредит в Россельхозбанке (РСХБ) составляет 20% (или каждая пятая заявка). В банке считают, что доля будет выше, так как рынок недвижимости и ипотечного кредитования сильно стремится «в цифру». Скорее всего, через два-три года заявка на бумаге будет редким случаем среди банков – лидеров ипотечного рынка.[19]

ипотечный кредит в Россельхозбанке (РСХБ) составляет 20% (или каждая пятая заявка). В банке считают, что доля будет выше, так как рынок недвижимости и ипотечного кредитования сильно стремится «в цифру». Скорее всего, через два-три года заявка на бумаге будет редким случаем среди банков – лидеров ипотечного рынка.[19]

Ипотечный кредит -это один из наиболее сложных финансовых продуктов с точки зрения цифровизации, так как у него длинный жизненный цикл, в который вовлечено большое количество участников. Сейчас большинство банков принимает заявки на ипотечные кредиты и одобряет их в онлайн-формате, есть дистанционные сервисы для страхования и оценки залога, Росреестр позволяет регистрировать сделки в электронном виде. Но ряд процессов, связанных с сопровождением кредита, до сих пор остается в бумажном виде. Например, если сделка проходила не в электронном виде, то после погашения кредита придется запрашивать в банке бумажную закладную и относить ее в МФЦ. Сейчас перед финансовыми организациями стоит задача – сделать клиентский путь полностью цифровым и бесшовным, а для этого необходимо устранить существующие барьеры, а также интегрировать между собой онлайн- решения всех участников процесса. Кроме того, необходимы решения для того, чтобы «цифровизовать» ранее выданные кредиты, которые оформлялись без использования электронных сервисов. [9]

Перевести процесс покупки недвижимости, оформления и сопровождения ипотеки полностью в электронный вид можно с помощью таких технологий, как биометрическая идентификация, обмен информацией с помощью API со всеми участниками процесса (застройщиками, страховыми компаниями, ПФР в части обмена данными по материнскому капиталу, ФНС – в части передачи данных для упрощенного получения налогового вычета, служб опеки и т. д.), а также блокчейн- платформы.[9]

Таким образом, изучив слабые места в организации ипотечного кредитования банка ПАО «ВТБ» были предложены следующие мероприятия: 1)увеличение кредитных продуктов по выдаче ипотеки: ипотечные программы от компаний-застройщиков; ипотека на земельный участок, ипотека для пенсионеров; 2) совершенствование существующих программ по ипотеке, снижение процентных ставок: ипотека на вторичное жилье; льготная ипотека с господдержкой; 3) развитие цифровой ипотеки. Предложенные рекомендации позволят банку ПАО «ВТБ» увеличить свою долю на рынке ипотечного кредитования и занять лидирующие места в рейтингах по многим видам ипотечных программ. Это в свою очередь повлияет на увеличение клиентов, продаж, прибыли коммерческого банка.

ВКР Ипотечное кредитование(Приложение А)

ВКР Ипотечное кредитование(Приложение Б)

ВКР Ипотечное кредитование(Приложение Г)

ВКР на заказ без посредников