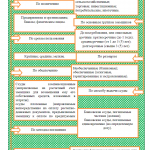

Введение

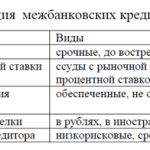

Глава 1. Коретические аспекты межбанковского кредитования

1.1.Экономическая сущность межбанковского кредитования

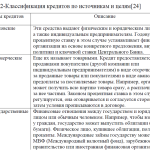

1.2.Классификация межбанковского кредитования

Глава 2. Анализ межбанковского кредитования в РФ на примере ПАО «ВТБ»

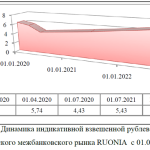

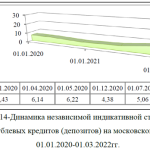

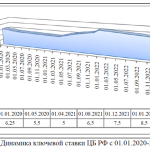

2.1. Анализ рынка межбанковского кредитования в РФ

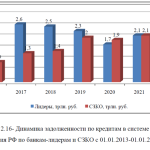

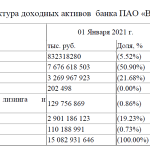

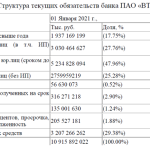

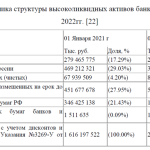

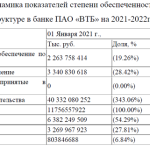

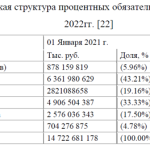

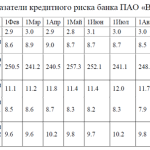

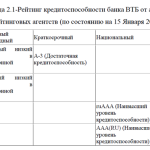

2.2. Расчет и оценка динамики межбанковского кредитования на примере ПАО «ВТБ»

Глава 3. Рекомендации по улучшению рынка межбанковского кредитования

Заключение

Библиографический список использованных источников

Приложения

Актуальность темы исследования. Межбанковский кредит играет важную роль в экономике: он не только обеспечивает непрерывность производства, но и позволяет ускорять его. Межбанковские кредиты осуществляют стимулирование коммерческих банков, давая выгоду, как кредитору-банку, так и для заемщика. Так как сумма межбанковского кредита высока, кредитор, предоставляя такой кредит, получает наибольшую сумму вознаграждения. Банк, привлекая межбанковские кредиты, получает возможность улучшения своего финансового состояния, и утвердиться на банковском рынке. Однако, на рынке межбанковского кредитования существует не мало проблем, которые снижают объемы данного рынка, это и снижение доверия банков друг к другу, низкие финансовые показатели банков отзыв лицензий, высокие ставки по кредиту и другое. В период нестабильной геополитической ситуации в 2022 году российские банки резко сократили кредитование друг друга на фоне санкций. В апреле 2022 года объем межбанковского кредитования упал на 14,0%, или на 1,43 трлн. рублей, что стало крупнейшим сокращением за последние четыре года. Выдача банками кредитов друг другу падает не первый месяц подряд. В феврале 2022 года межбанковское кредитование сократилась на 5,1% (610 млрд. рублей), в марте на 10,7% (1,23 трлн. рублей). За три кризисных месяца объем межбанковского кредитования в России упал на 27,2%, или на 3,65 трлн. рублей. [17] Сокращение объема межбанковских кредитов могло произойти из-за двух факторов – валютной переоценки довольно значительной доли валютных ссуд из-за укрепления рубля, а также из-за непосредственного снижения валютного кредитования, поскольку часть банков не может проводить операции с валютой из-за ограничений. Рынок взаимного кредитования в марте–апреле 2022 года сократился, поскольку банки перестали давать друг другу в долг в валюте. Банки не выдавали кредиты как иностранным, так и российским банкам из-за опасений, что платежи могут не пройти, в любой момент могут быть заблокированы или выданный кредит может не вернуться по причине введения санкций или из-за комплаенс-процедур на стороне западных банков-корреспондентов. Взаимное кредитование в рублях также сократилось – и не только из-за возросших рисков, но и из-за технических проблем, в частности, было отключение биржевых терминалов Bloomberg и Reuters, которые являются основными каналами для заключения межбанковских сделок, а у многих банков не были готовы соглашения по подтверждению сделок через канал российского аналога SWIFT, поэтому в конце марта – начале апреля 2022

года на какой-то период рынок межбанковского кредитования фактически остановился: банки готовили инфраструктуру, чтобы заместить ушедшие Bloomberg, Reuters и частично SWIFT. Участники рынка в условиях неопределенности в экономике пересмотрели линии и лимиты, установленные на межбанковском рынке. Кредитование в иностранной валюте снижалось в первую очередь на фоне санкционных рисков. Взаимное кредитование упало также из-за высокого уровня ключевой ставки ЦБ и отсутствия потребности в рублевой ликвидности у участников банковского рынка. [17] В связи с выше изложенной актуальностью, целью курсовой работы является – разработка практических рекомендаций, направленных на совершенствование системы межбанковского кредитования в России. Для достижения указанной цели, в процессе написания курсовой работы, необходимым является решение следующих задач: описать коретические аспекты межбанковского кредитования, проанализировать межбанковское кредитование в РФ на примере ПАО «ВТБ», дать рекомендации по улучшению рынка межбанковского кредитования. Объектом исследования является- коммерческий банк ПАО «ВТБ». Предмет исследования- система межбанковского кредитования в ПАО «ВТБ». Информационной базой исследования для написания курсовой работы послужили учебные пособия и статьи по изучаемой проблеме, нормативно-правовые акты РФ, статистические данные по развитию рынка межбанковского кредитования в России, бухгалтерская и статистическая отчетность банка ПАВ «ВТБ», рейтинги и иная информация сети Интернет. Проблематикой изучения межбанковского кредитования занимались множество авторов, наиболее известными из них являются: Бочкарева Е. А., Бибикова Е.А., Дубова С.Е., Иванов В.В., Исаев Р. А., Соколов Б.И., Сурина И.В., Коробова Г.Г., Ларина О. И., Хасянова С. Ю. и другие. Структурно работа состоит из введения, трех глав, заключения, списка использованных источников и приложений. В первой главе описана экономическая сущность и дана классификация межбанковского кредитования. Во второй главе анализ рынка межбанковского кредитования в РФ, рассмотрена динамика показателей экономических показателей и межбанковского кредитования на примере ПАО «ВТБ». В третьей главе предложены рекомендации по улучшению рынка межбанковского кредитования. Гипотеза исследования- своевременная разработка мероприятий, способствующих улучшению рынка межбанковского кредитования , позволит увеличить объемы и качество предоставления межбанковских кредитов.

Методами исследования являются: сравнение, изменение, синтез, анализ, обобщение, систематизация, классификация, дедукция, индукция и другие. Практическая значимость исследования заключается в том, что предложенные рекомендации могут быть применены в практике межбанковского кредитования, как на уровне ЦБ РФ, так и на уровне коммерческих банков, в том числе и банка ПАО «ВТБ».

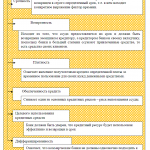

ВВЕДЕНИЕ

1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТОВАНИЯ КЛИЕНТОВ В КОММЕРЧЕСКОМ БАНКЕ

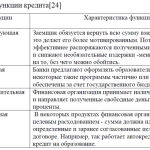

1.1. Понятие кредита и его функции

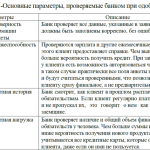

1.2. Виды кредитов и особенности кредитования физических лиц

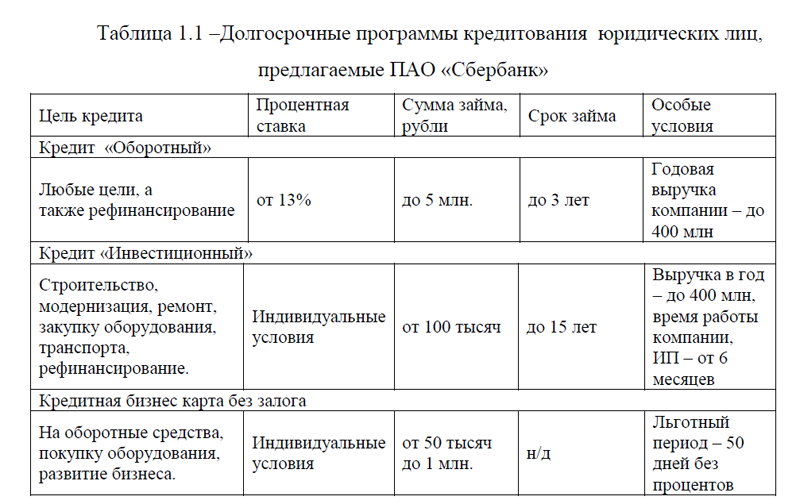

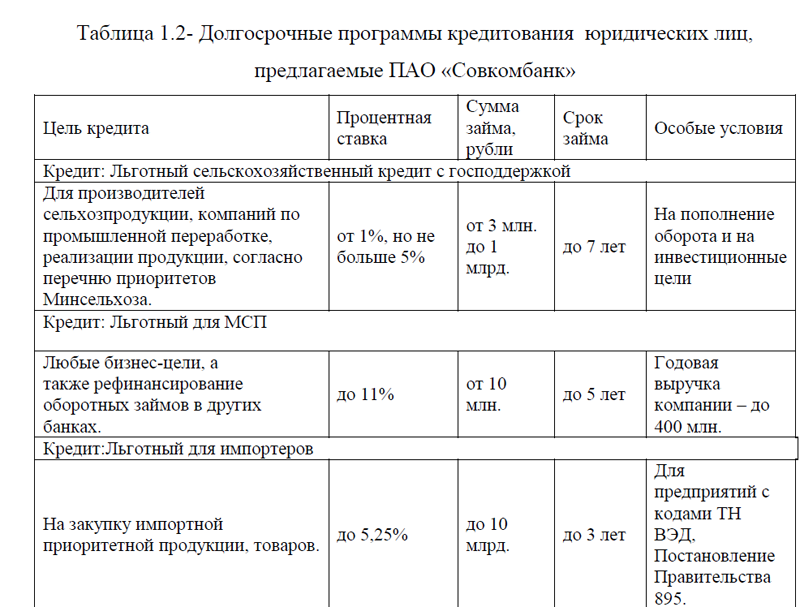

1.3. Виды кредитов и особенности кредитования юридических лиц

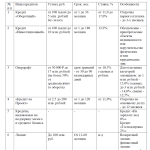

ГЛАВА 2. ОЦЕНКА СИСТЕМЫ КРЕДИТОВАНИЯ КЛИЕНТОВ КОММЕРЧЕСКОГО БАНКА ПАО «СБЕРБАНК РОССИИ»

2.1. Основные показатели деятельности и место ПАО «Сбербанк России» на рынке кредитования

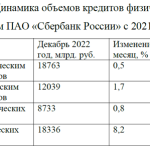

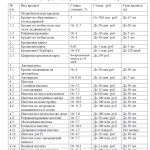

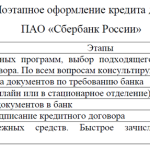

2.2. Система кредитования физических лиц в коммерческом банке ПАО «Сбербанк России»

2.3. Система кредитования юридических лиц в коммерческом банке ПАО «Сбербанк России»

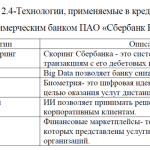

2.4. Слабые места и пути совершенствования системы кредитования клиентов в ПАО «Сбербанк России»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

Актуальность темы исследования. В период нестабильной геополитической ситуации возрастают риски не возврата кредитов, в связи с этим, процедура предоставления кредита и этапы экономической работы с клиентом при осуществлении кредитования требуют более серьезного подхода в деятельности коммерческого банка. Развитие цифровой экономики диктует свои требования в работе банка с клиентами, в том числе и в части предоставления кредита.

Развитие военно-украинского конфликта, введение большого количества санкций в отношении России, еще больше усугубляют ситуацию на рынке банковского кредитования. Центральный Банк России в условиях инфляции вынужден применять политику таргетирования инфляции, при этом основным инструментом денежно-кредитной политики является ключевая ставка, которая влияет на рынок банковского кредитования. Высокие процентные ставки по кредитам, рост цен на недвижимость и отсутствие возможности взять ипотечный кредит; убытки в строке прибыль у малого, среднего и крупного бизнеса создают препятствия в получении и возврате кредитных средств.

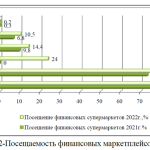

Цифровизация выдачи кредитов, с одной стороны, способствует получению быстрого кредита, в одном месте, в онлайн среде; с другой стороны, создает большие риски. Развитие финансовых маркетплейсов позволяет клиенту выбрать наиболее предпочтительные кредиты по сниженным ставкам сразу у нескольких коммерческих банков, это в свою очередь создает высокую конкуренцию на рынке банковского кредитования, что и вызывает необходимость в совершенствовании системы кредитования банка и постоянном улучшении экономической работы с клиентом.

В связи с изложенной выше актуальностью, целью работы является разработка практических рекомендаций по совершенствованию системы кредитования клиента банка. Для достижения поставленной цели, задачами курсовой работы является: рассмотреть теоретические аспекты системы организации банковского кредитования; оценить существующую систему кредитования коммерческого банка; предложить пути улучшения кредитования клиентов в банке.

Объектом исследования является коммерческий банк ПАО «Сбербанк России». Предмет исследования- система кредитования коммерческого банка ПАО «Сбербанк России».

Структурно курсовая работа состоит из введения, заключения, основной части, списка использованных источников и приложений. Основная часть курсовой работы включает в себя две главы- теоретическую и практическую. В теоретической главе курсового проекта описано понятие кредита, его формы и функции, изложены особенности кредитования физических и юридических лиц; представлены данные по развитию рынка кредитования в России. Во второй главе описана характеристика деятельности коммерческого банка ПАО «Сбербанк России», дана оценка системы кредитования и предложены пути усовершенствования данной системы на примере ПАО «Сбербанк России».

Информационной базой исследования послужили статьи, учебные пособия по изучаемой проблеме, статистические ежегодники Банка России, бухгалтерская и статистическая информация коммерческого банка ПАО «Сбербанк России», рейтинги сети Интернет и другое.

Проблематикой изучения кредитования коммерческого банка занимались множество авторов, наиболее известными из них являются: Алкадарская М.Ш., Балихина Н.В., Булгакова О.А., Иванов В.В., Исаев Р. А. Ларина О. И., Перекрестова Л.В., Соколов Б.И., Фероян В.Г., Харлашина Т.А., Хасянова С. Ю., Янин О.Е. и другие.

Методами исследования курсовой работы послужили следующие: анализ, классификация, синтез, абстрагирование, индукция, изучение и анализ литературы, обобщение и другие.

Практическая значимость исследования- предложенные рекомендации могут быть применены на практике анализируемой финансовой организации.

ДИПЛОМ БАНКОВСКОЕ КРЕДИТОВАНИЕ СКАЧАТЬ

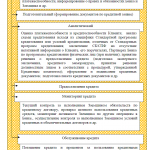

ВВЕДЕНИЕ

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ БАНКОВСКОГО КРЕДИТОВАНИЯ

НАСЕЛЕНИЯ В РФ

1.1.Понятие банковского кредитования населения, его виды и принципы

1.2. Организация кредитования населения в коммерческом банке

1.3. Основы управления рисками кредитования населения

ГЛАВА 2.ОЦЕНКА И ПЕРСПЕКТИВЫ РАЗВИТИЯ БАНКОВСКОГО

КРЕДИТОВАНИЯ НАСЕЛЕНИЯ В РОССИИ

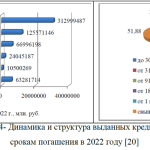

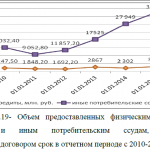

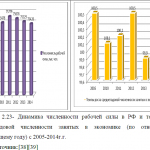

2.1.Анализ рынка банковского кредитования населения в РФ

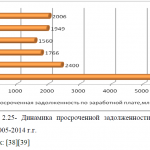

2.2.Оценка качества банковских кредитов, предоставленных населению в

России

2.3.Проблемы и перспективы кредитования населения на рынке банковских

услуг в РФ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

Актуальность темы: «Современное состояние и перспективы развития банковского кредитования населения», обуславливается тем, что на определенных этапах производственного процесса почти все предприятия испытывают недостаток средств для осуществления тех или иных хозяйственных операций, то есть возникает необходимость в привлечении средств извне. В такой ситуации самый, казалось бы, логичный выход – получение банковского кредита, однако на практике такая задача оказывается для предприятий зачастую непосильной. Причина кроется в том, что российские предприятия в основной своей массе не соответствуют критериям кредитоспособности, одним из них является показатель рентабельности производства, который должен превышать ставку процента. Необходимость кредитования физических лиц объясняется высокими ценами на недвижимое и движимое имущество, дорогостоящее на сегодняшний день образование и другие причины, в связи с чем, российский потребитель вынужден прибегать к финансированию извне. Однако, для физических лиц получение кредита является куда более сложной задачей, чем для юридических лиц. Если предприятия и организации могут подтвердить свою доходность бухгалтерской отчетностью, то физические лица, не всегда имеют возможности подтверждения официального дохода. Кредитно-финансовая система –это одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банковской системы и товарного производства исторически шло параллельно и тесно переплеталось. Находясь в центре экономической жизни, банки опосредуют связи между вкладчиками и производителями, перераспределяют капитал, повышают общую эффективность производства. Особую роль играют кредиты, превращаясь, по существу, в основной источник обеспечения экономики дополнительными денежными ресурсами.

В процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском, то есть риском не возврата заемщиком суммы основного долга и неуплаты процентов, причитающихся кредитору. Для каждого вида кредитной сделки характерны свои причины и факторы, определяющие степень кредитного риска. В частности, он может проявиться при ухудшении финансового положения заемщика, возникновении непредвиденных осложнений в его текущей деятельности, не застрахованном залоговом имуществе, отсутствии необходимых организаторских качеств или опыта у руководителя и т.д. Эти и многие другие факторы учитываются работниками банка при оценке кредитоспособности юридических и физических лиц и характере обеспечения, предоставленного в залог. Задачи улучшения функционирования кредитного механизма выдвигают необходимость использования новых методов управления кредитом, ориентированных на соблюдение экономических границ кредита, что позволяет предотвратить неоправданные кредитные вложения, обеспечить своевременный и полный возврат ссуд, снизить риск неплатежа. Следует также отметить, что степень современного развития кредитования населения в России не отвечает потребностям граждан и не выступает стимулятором инвестиций и подъема экономики. Банковское кредитование не придерживается принципа дифференцированного подхода к индивидуальным заемщикам различных социальных групп. Вопреки зарубежной практике, в России не реализуется принцип свободного доступа к кредиту как важнейшему средству достойного уровня жизни средней семьи, нет установки на доступность кредита каждому индивидууму в необходимом объеме. Поэтому нужно искать пути интенсификации кредитования в России граждан на основе комплексного подхода к исследованию системы кредитования населения и реализации принципа дифференциации условий выдачи ссуд в соответствии с научно-обоснованными критериями.

Исходя из вышеизложенного исследование проблем кредитования населения российскими банками приобретает в настоящее время особую актуальность в силу следующих причин: во-первых, возникла необходимость развития кредитов населению в целях повышения уровня жизни граждан и обеспечения экономического роста страны; во-вторых, отсутствуют комплексные исследования проблем кредитования населения в рамках единой для всех потенциальных его кредиторов системы кредитования; в-третьих, существует настоятельная потребность формирования специальной инфраструктуры для кредитования населения. В связи с выше изложенной актуальностью, целью работы является рассмотреть перспективы развития кредитования населения в РФ. Для достижения указанной цели необходимо решить следующие задачи: описать теоретические аспекты банковского кредитования населения в РФ; провести анализ рынка банковского кредитования населения в РФ; описать проблемы и перспективы кредитования населения на рынке банковских услуг в РФ. Объектом исследования являются банки РФ. Предмет исследования система кредитования населения в РФ. Структура работы обусловлена целями и задачами, определенными для работы, а также логикой проведенного исследования и состоит из введения, двух глав, заключения, списка использованных источников, приложений. Первая глава является теоретической, в ней дано понятие банковского кредитования населения, его виды и принципы; описана организация кредитования населения в коммерческом банке; представлены основы управления рисками кредитования населения. Вторая глава работы является аналитической, в ней представлен анализ рынка банковского кредитования населения в РФ; дана оценка качества банковских кредитов, предоставленных населению в России; описаны проблемы и перспективы кредитования населения на рынке банковских услуг в РФ.

Для написания работы применялись различные источники информации, в том числе и учебные пособия, статьи, монографии, диссертационные исследования по изучаемой проблеме, нормативно-правовые акты, статистическая отчетность Росстата и ЦБ РФ. Проблематикой кредитования населения занимались множество отечественных и зарубежных авторов, наиболее известными из них являются: Арендс И.О., Бабаева Л.Б., Вишняков И.В., Едронова В.Н., Жарковская Е.П., Жуков Е.Ф. Исаева П.Б., Киселев В.В., Роуз Питер С., Свиридов О.Ю., Турбанов А. В., Усоскин В.М., Хасянова С.Ю. и другие. Вместе с тем современные научные знания не дают полной картины о единой для всех кредиторов системе кредитования населения. Как правило, систему кредитования населения исследуют с позиций одного кредитора (ломбарда; банка и т. д.) или изучают отдельные виды кредитов населению (ипотечного жилищного, кредитных карточек и др.). Не разработаны в полной мере и теоретические вопросы сущности кредита населению, его функции и роль. Дискуссионными и не полностью приспособленными к нуждам российской практики являются методы оценки кредитоспособности частных лиц, а также расчеты платы за предоставляемый им кредит. В процессе написания выпускной квалификационной работы применялись методы: анализа, сравнения, обобщения, группировки и классификации.

ВВЕДЕНИЕ

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ В КОММЕРЧЕСКИХ БАНКАХ РОССИЙСКОЙ ФЕДЕРАЦИИ

1.1 Долгосрочное кредитование юридических лиц: виды кредитов и нормативно-правовое регулирование в России

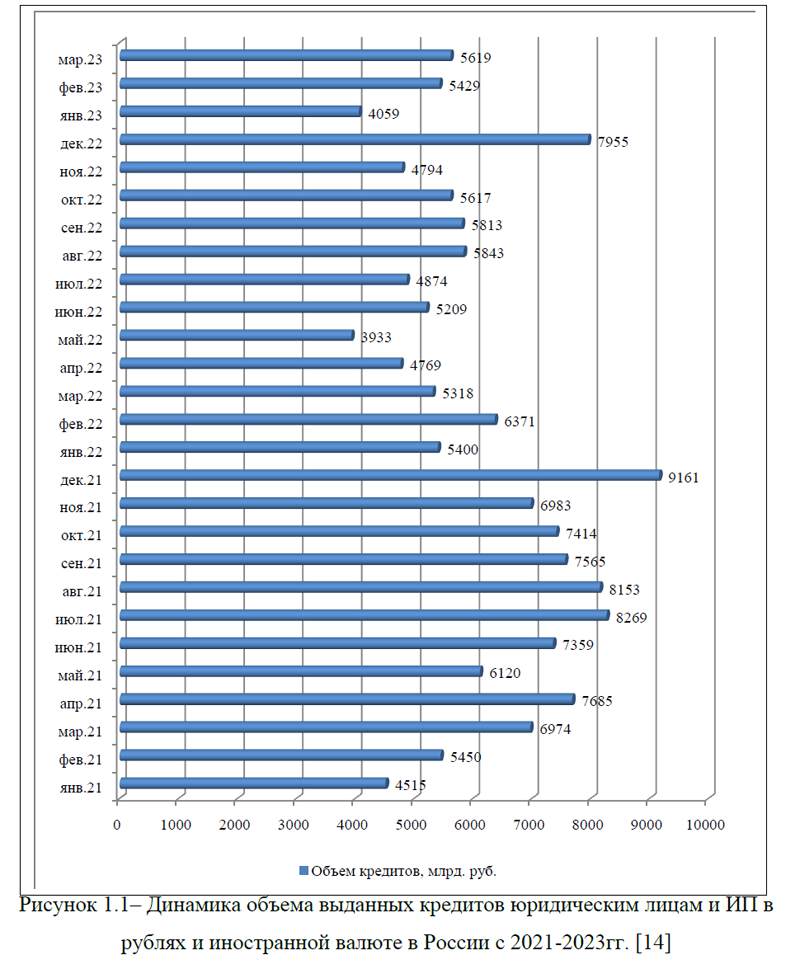

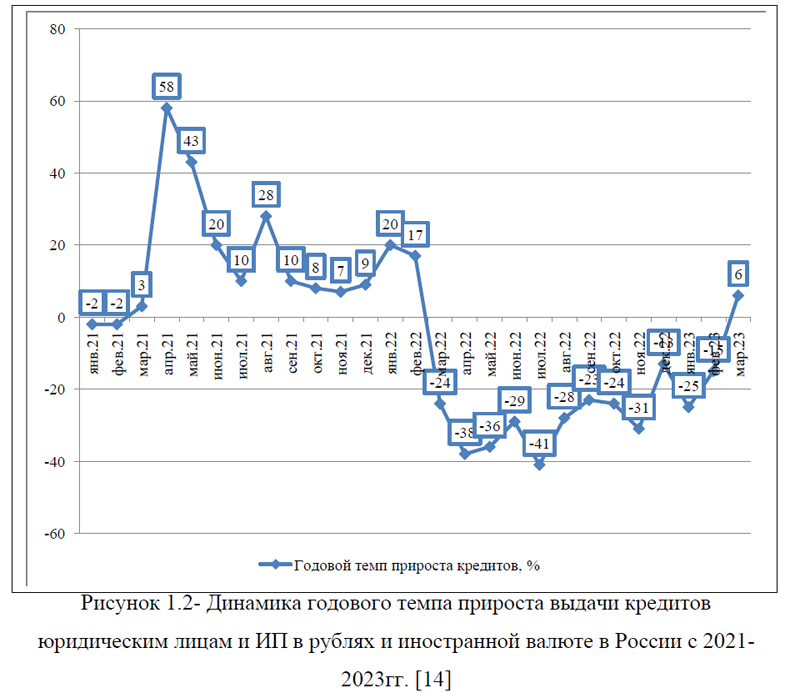

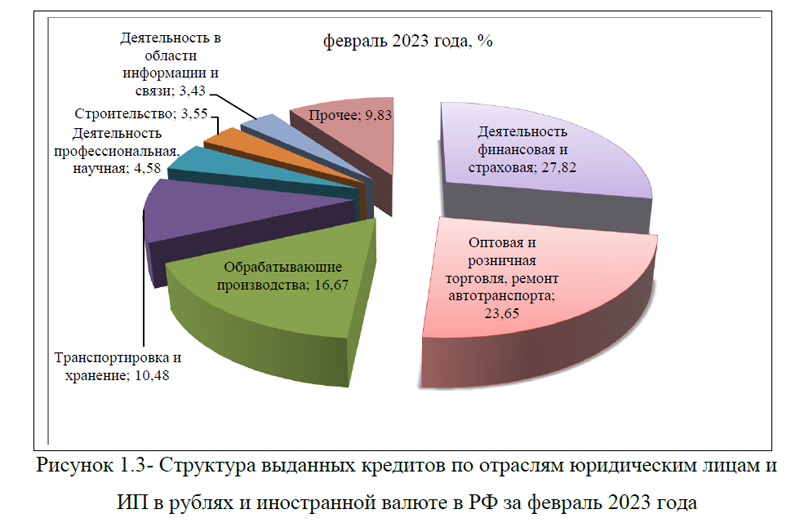

1.2 Анализ рынка кредитования юридических лиц в России

ГЛАВА 2 ОЦЕНКА СИСТЕМЫ КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ В КОММЕРЧЕСКОМ БАНКЕ ПАО «ПРОМСВЯЗЬБАНК»

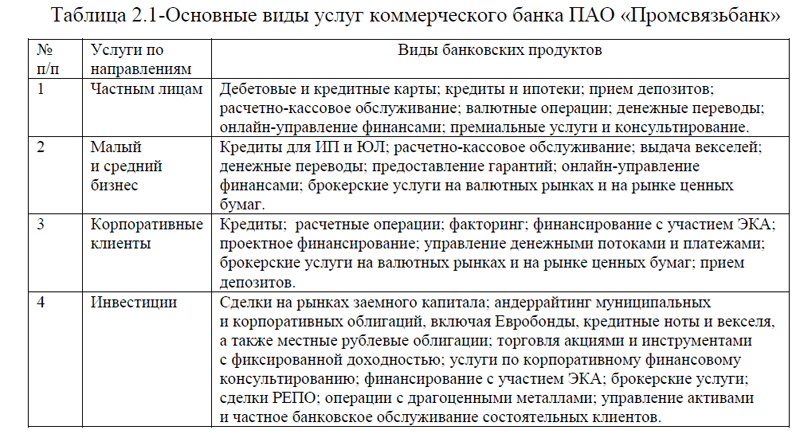

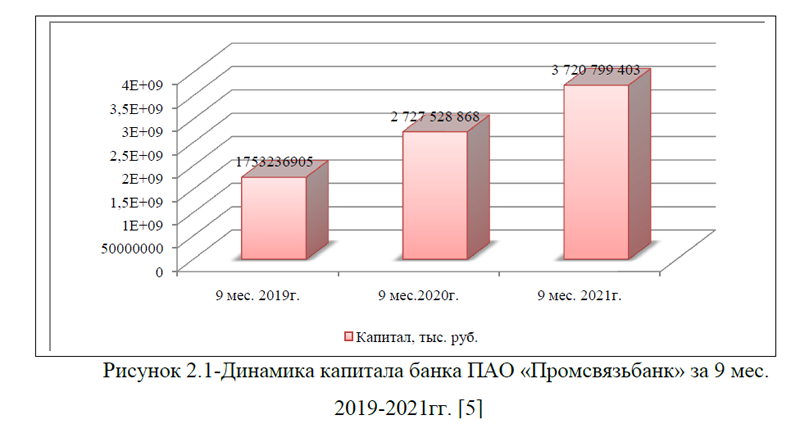

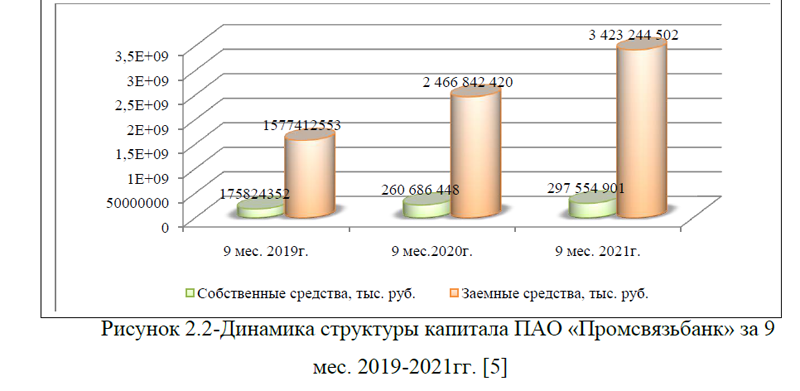

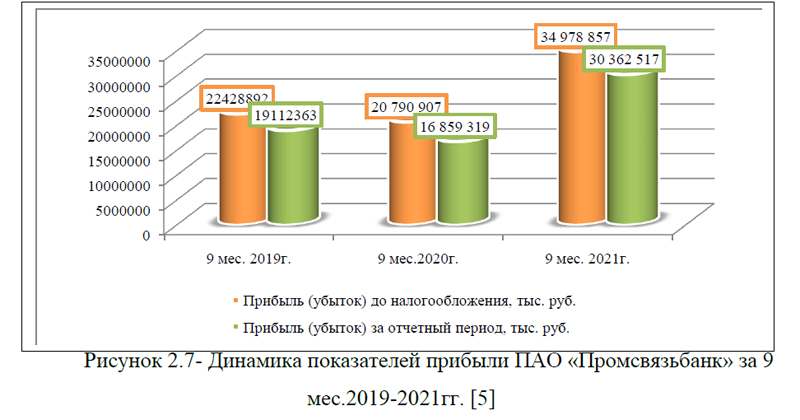

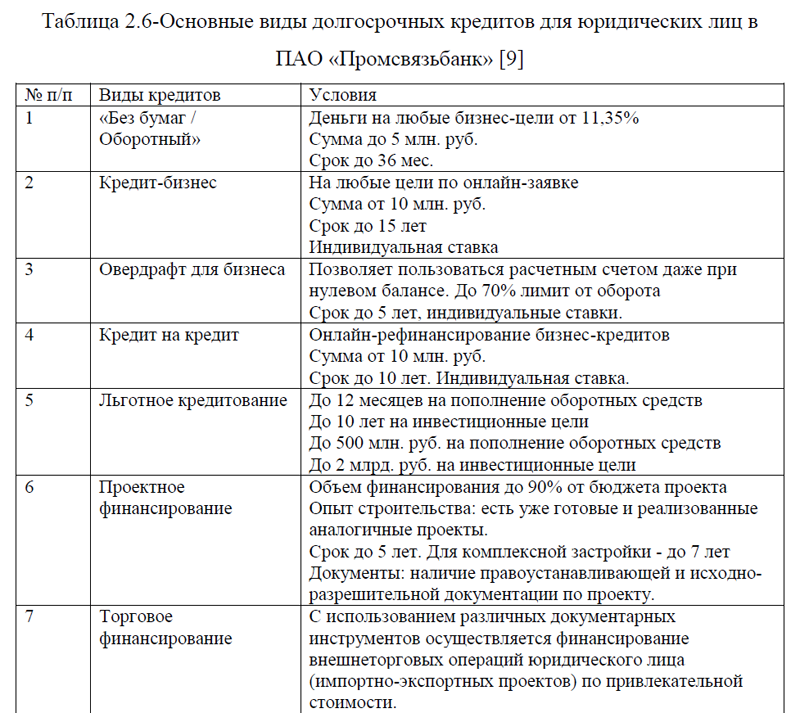

2.1 Общая организационно-экономическая характеристика коммерческого банка ПАО «Промсвязьбанк»

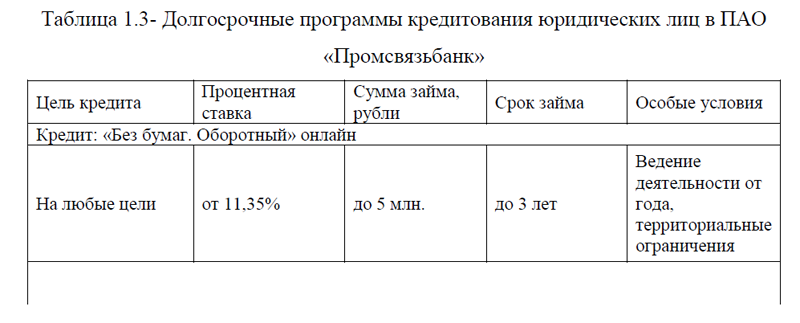

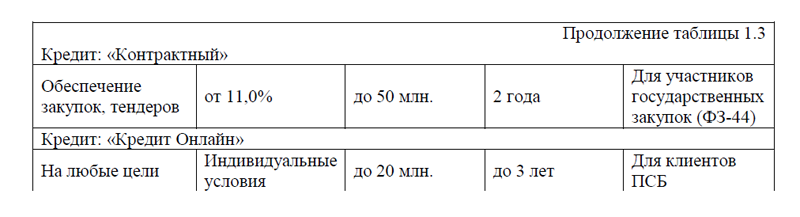

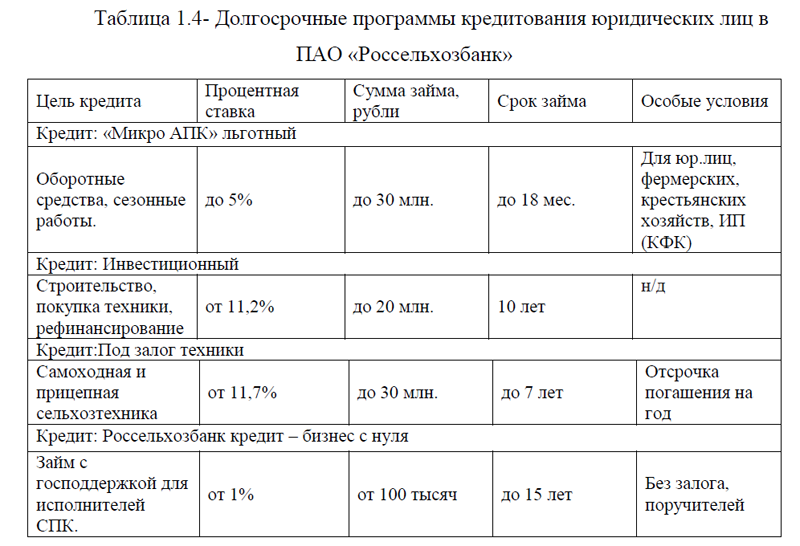

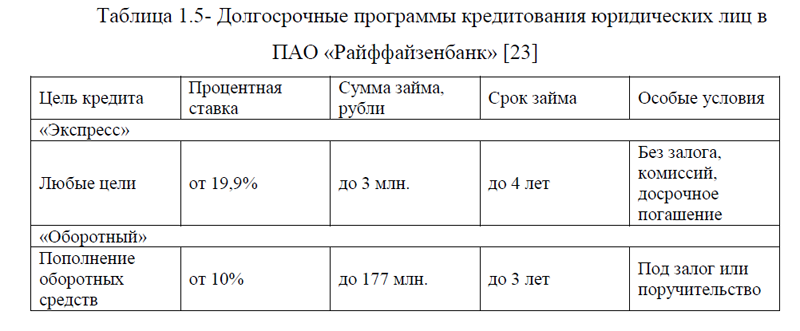

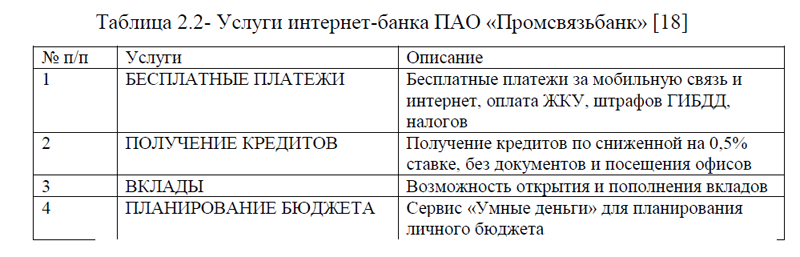

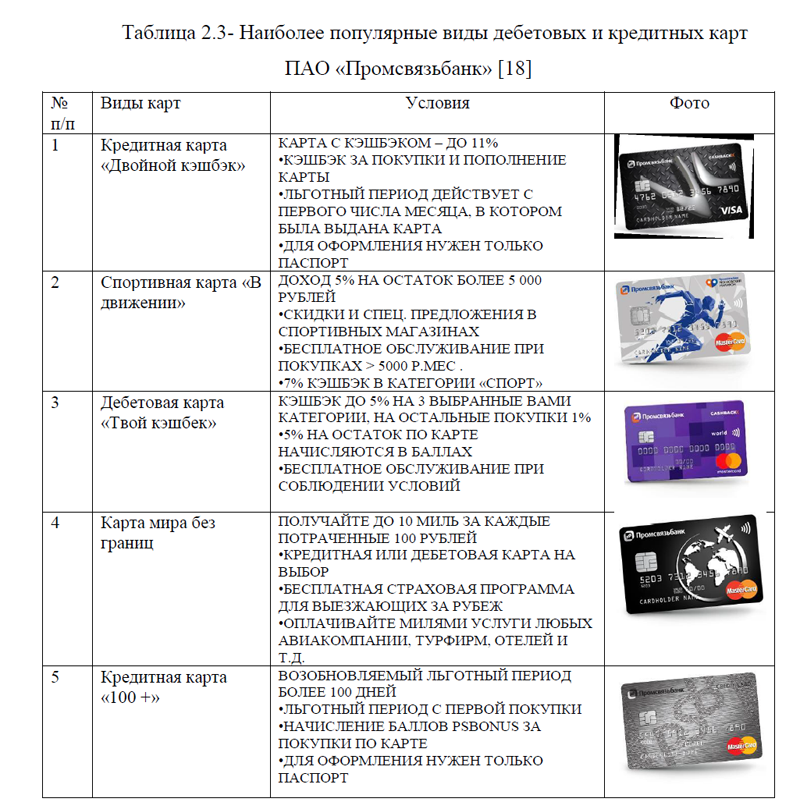

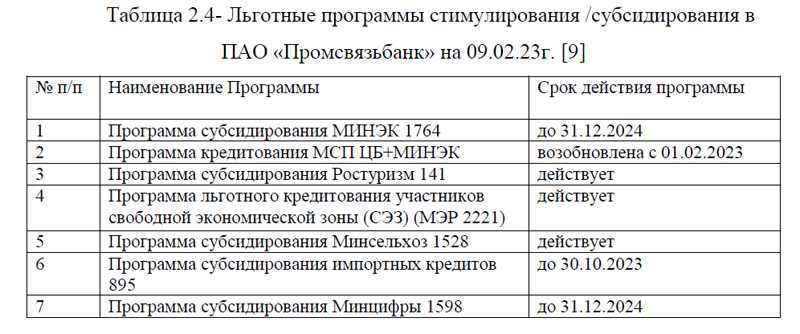

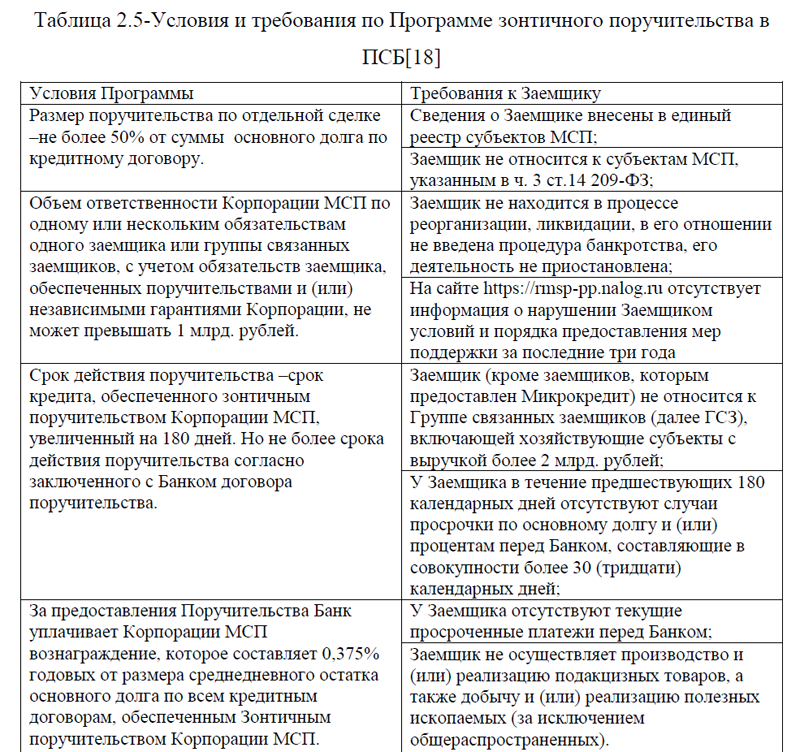

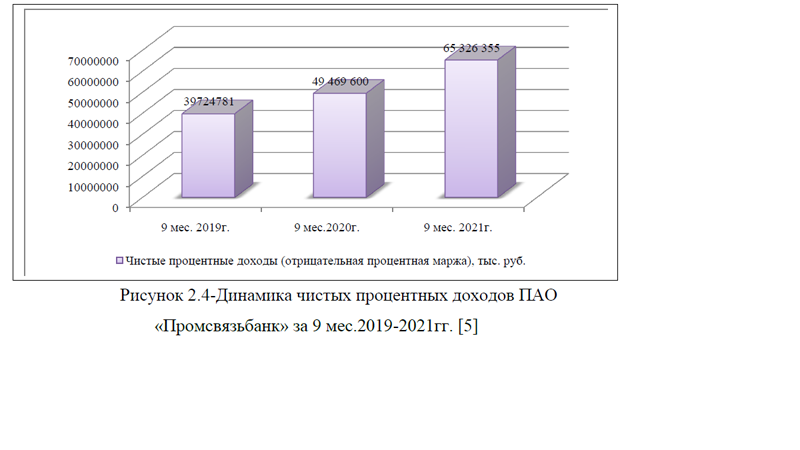

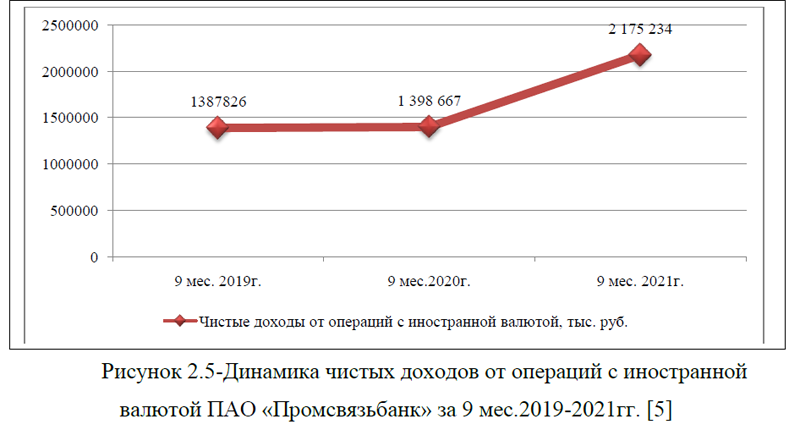

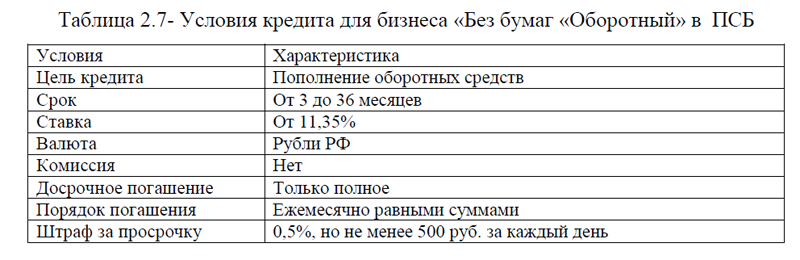

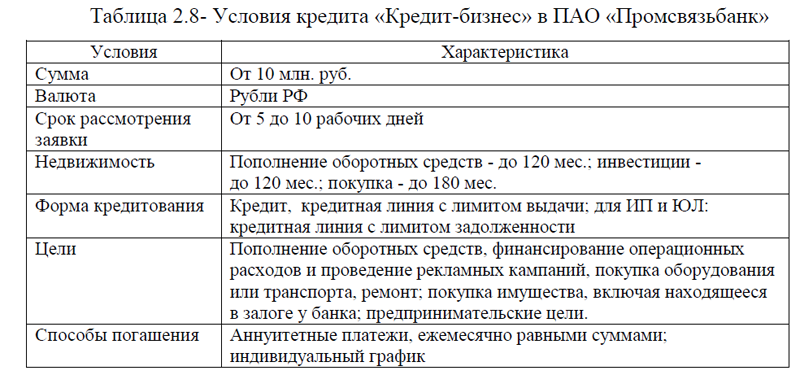

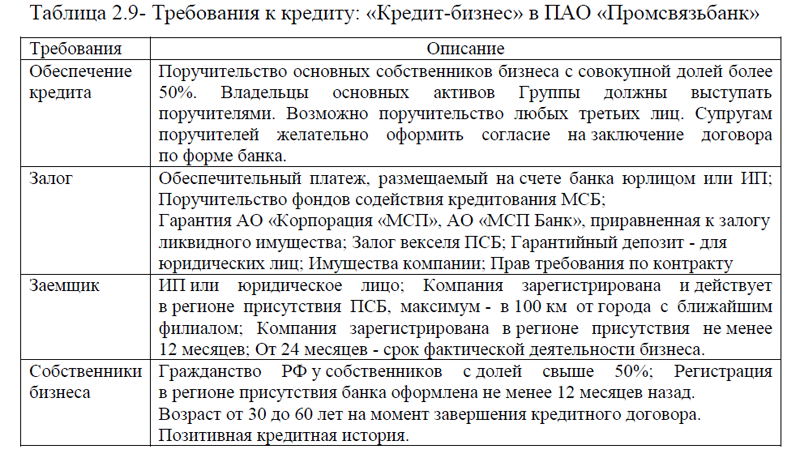

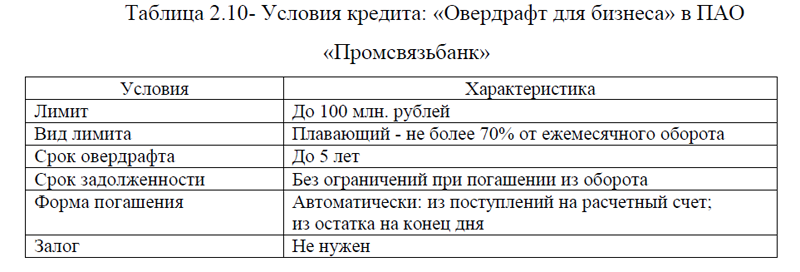

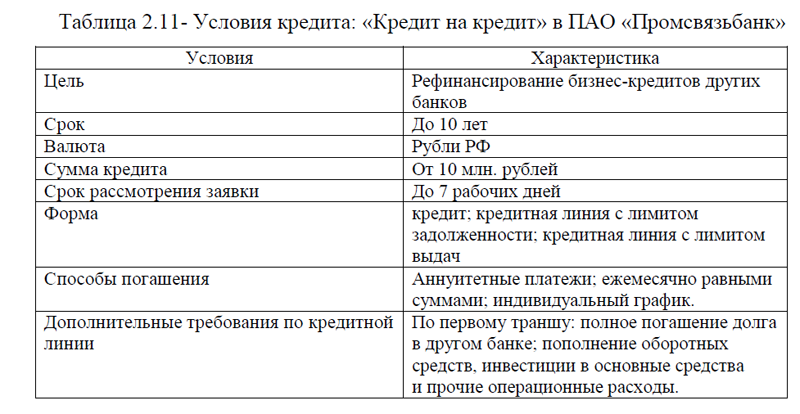

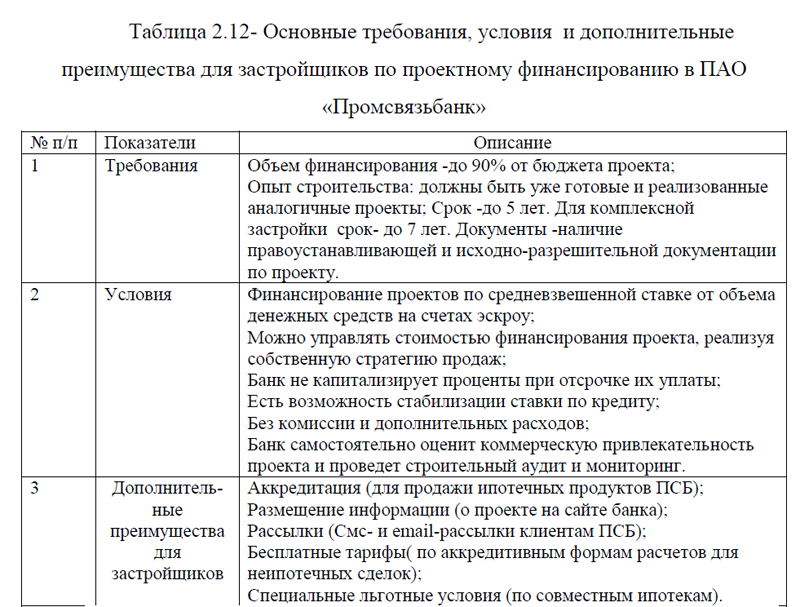

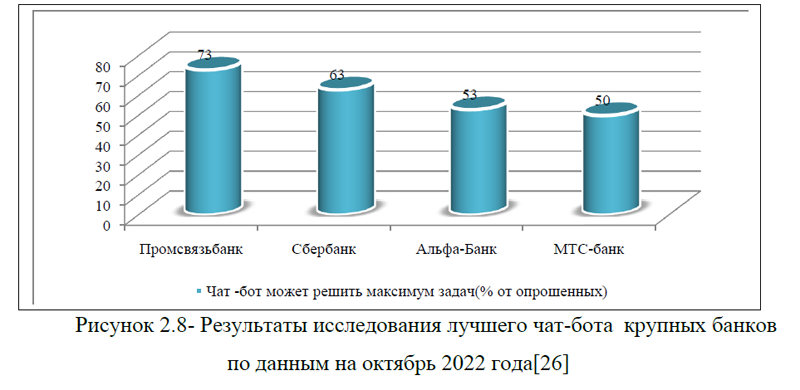

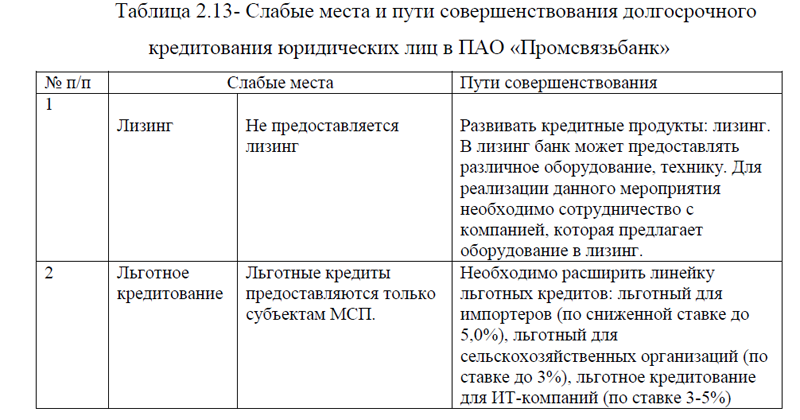

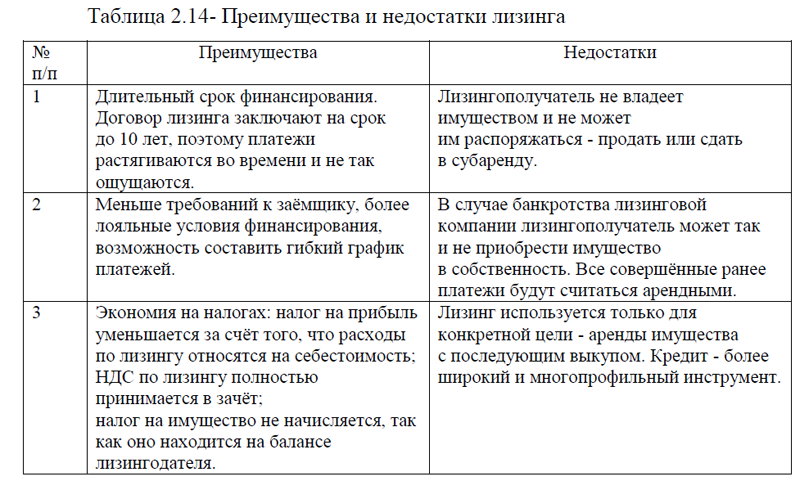

2.2 Анализ организации долгосрочного кредитования юридических лиц и пути его совершенствования в коммерческом банке ПАО «Промсвязьбанк»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Актуальность темы исследования. Кредитование юридических лиц – является одной из востребованных услуг в сфере банковского кредитования. Привлечение заемных средств помогает бизнесу развиваться в несколько раз быстрее. На них можно открыть новую точку продаж, закупить оборудование, увеличить капитал, выплатить заработную плату. Взяв кредит в банке, юридическое лицо может стабилизировать финансовую ситуацию в компании, компенсировать кассовые разрывы. Кредит для бизнеса – это эффективный инструмент, который поможет быстрее раскрутить компанию, масштабироваться или заткнуть образовавшийся кассовый разрыв. Но чтобы заем был на пользу, необходимо учитывать цель кредитования и всегда соотносить потенциальную прибыль с процентной ставкой. Это позволит исключить попадание юридической компании в долговую зависимость. При оценке благонадежности заемщика банк оценивает не только размеры и обороты компании, но и финансовые показатели деятельности. Важной проблемой выдачи долгосрочных кредитов является их невозвратность и рост суммы просроченной кредиторской задолженности. В связи с этим, коммерческим банкам необходимо применение новейших технологий в выдаче кредитов юридическим лицам. Сегодня банки упрощают процедуру выдачи кредитов: предварительное одобрение можно получить онлайн, отправив заявку с сайта кредитной организации. Более того, эффективная ассортиментная политика в отношении предоставления кредитов юридических лиц, приемлемые условия кредитования и невысокие процентные ставки, позволяют увеличивать долю банка на рынке кредитования, тем самым снижая вероятность не возврата кредитов.

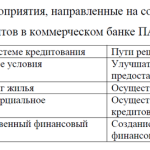

В связи с изложенной актуальностью, целью работы является- разработка практических рекомендаций, направленных на совершенствование системы кредитования юридических лиц коммерческим банкам. Для достижения указанной цели, задачами работы является: описать теоретические аспекты долгосрочного кредитования юридических лиц; дать оценку системы кредитования юридических лиц на примере коммерческого банка, предложить пути совершенствования системы кредитования юридических лиц. Объектом исследования является коммерческий банк ПАО «Промсвязь- банк». Предмет исследования- организация кредитования юридических лиц в ПАО «Промсвязьбанк». Структурно дипломная работа состоит из введения, заключения, основной части, списка использованных источников и приложений. Основная часть включает в себя две главы: теоретическую и практическую. В теоретической части работы дано понятие долгосрочного кредитования юридических лиц, методы и виды кредитов, нормативно-правовое регулирование в России; проведен анализ рынка кредитования юридических лиц в России по данным ЦБ РФ, дана организационно-экономическая характеристика объекта исследования; проанализирована система кредитования юридических лиц в коммерческом банке; предложены мероприятия по совершенствованию кредитования юридических лиц в ПАО «Промсвязьбанк». При написании дипломной работы применялись различные источники информации: учебные пособия и статьи по изучаемой проблеме исследования, данные статистической отчетности Центрального Банка России, нормативно-правовые акты, регулирующие деятельность коммерческих банков по кредитованию юридических лиц; бухгалтерская, статистическая отчетность и данные сайта коммерческого банка ПАО «Промсвязьбанк» и другие. Основными методами, которые применялись при выполнении работы являются: классификация, синтез, анализ, обобщение, изучение литературы, абстрагирование, сравнение и другие. Практическая значимость исследования заключается в том, что предложенные рекомендации могут быть применимы на практике анализируемого коммерческого банка ПАО «Промсвязьбанк».

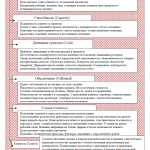

ВКР Ипотечное кредитование (2023г)

ВВЕДЕНИЕ

ГЛАВА 1ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОРГАНИЗАЦИИ ИПОТЕЧНОГО ЖИЛИЩНОГО КРЕДИТОВАНИЯ В КОММЕРЧЕСКОМ БАНКЕ

1.1Понятие ипотечного жилищного кредитования и его нормативно-правовое регулирование в России

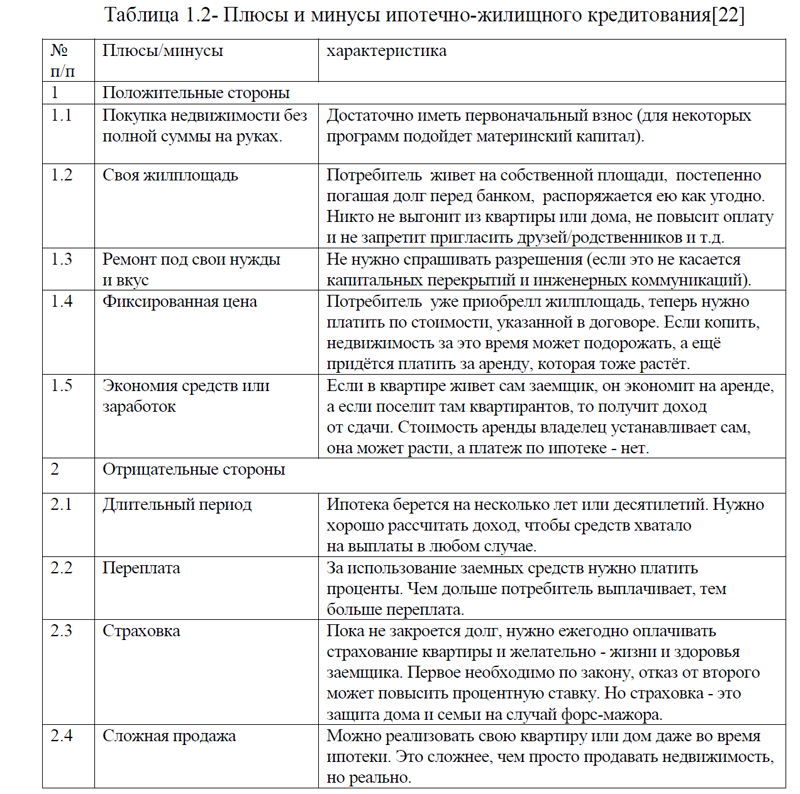

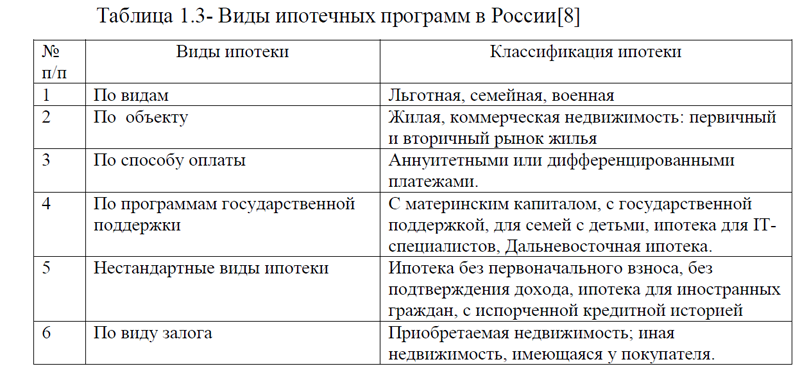

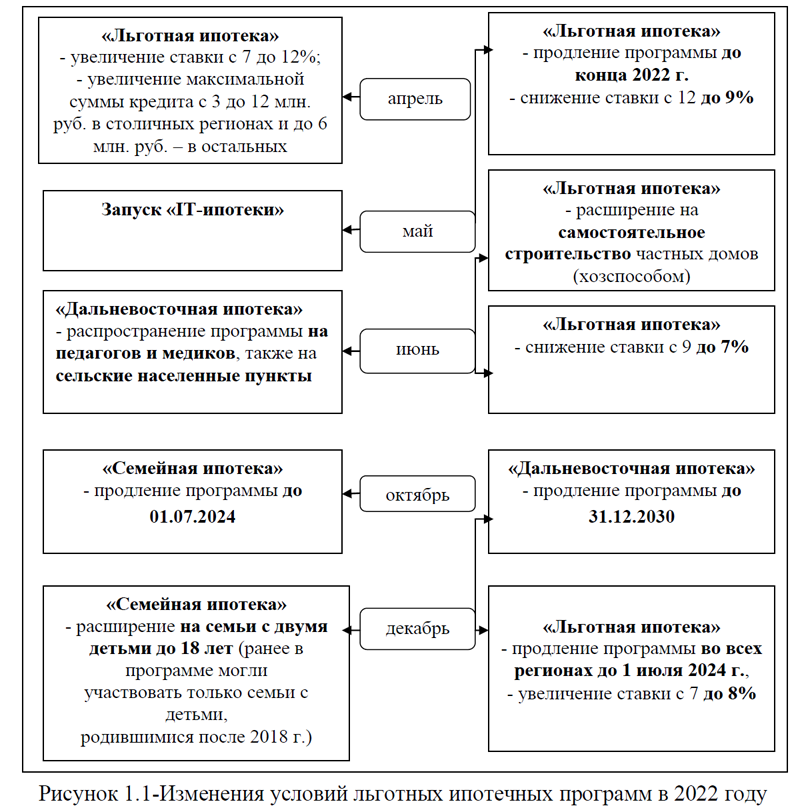

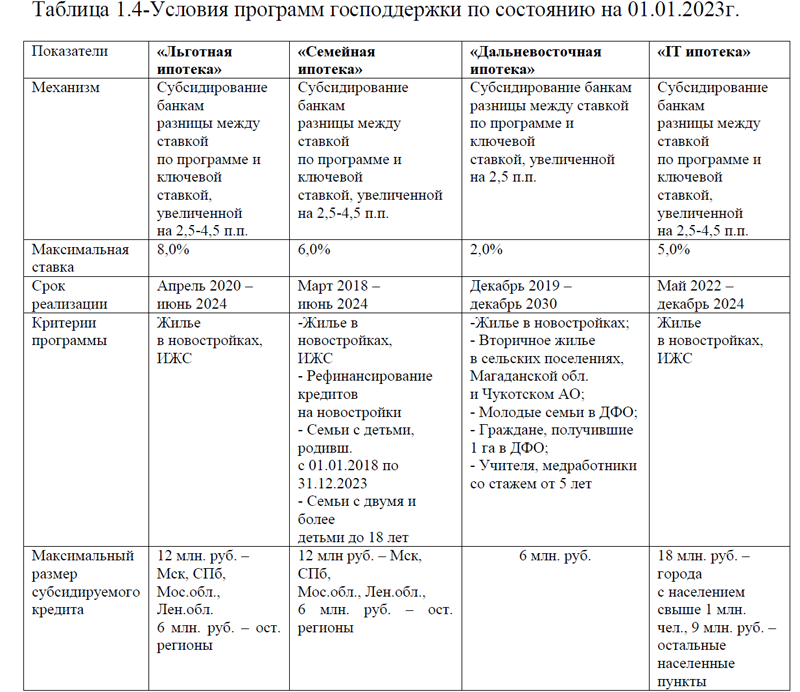

1.2 Виды ипотеки и ипотечных программ в России

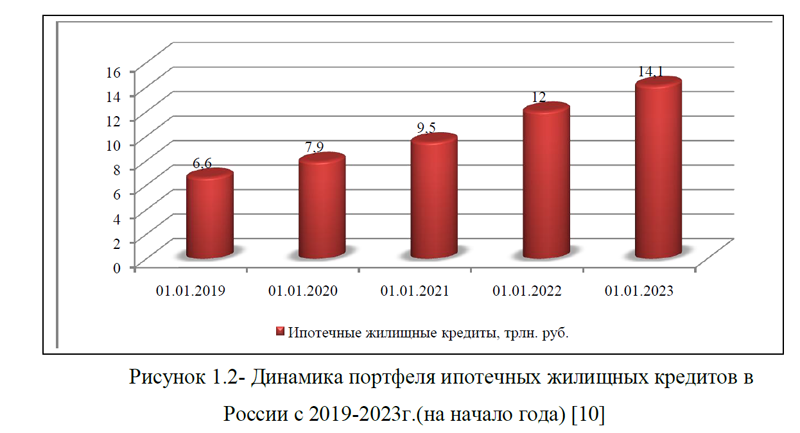

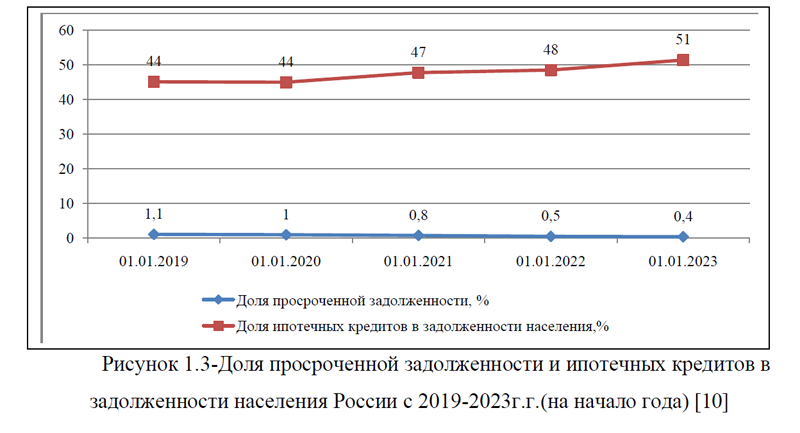

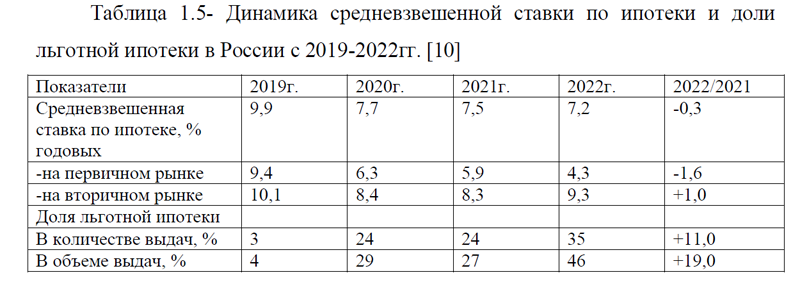

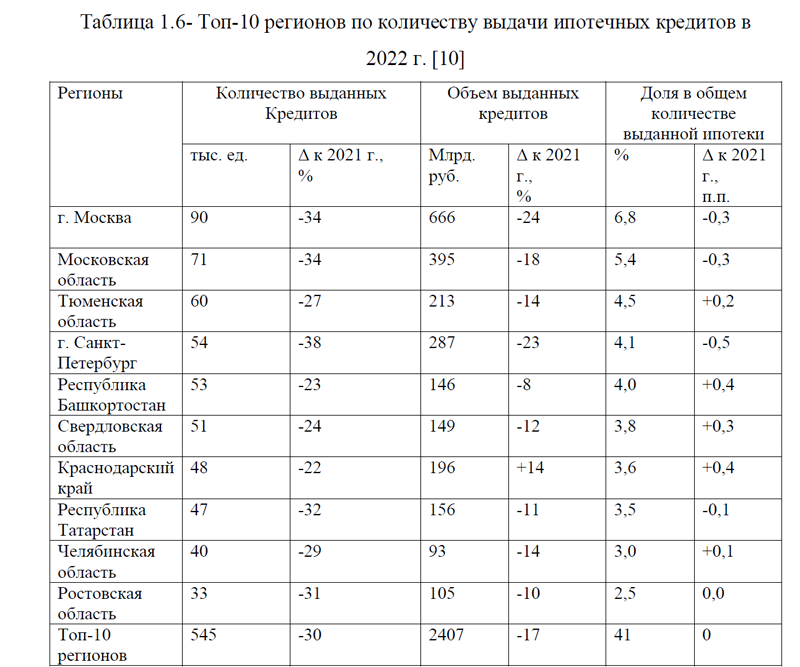

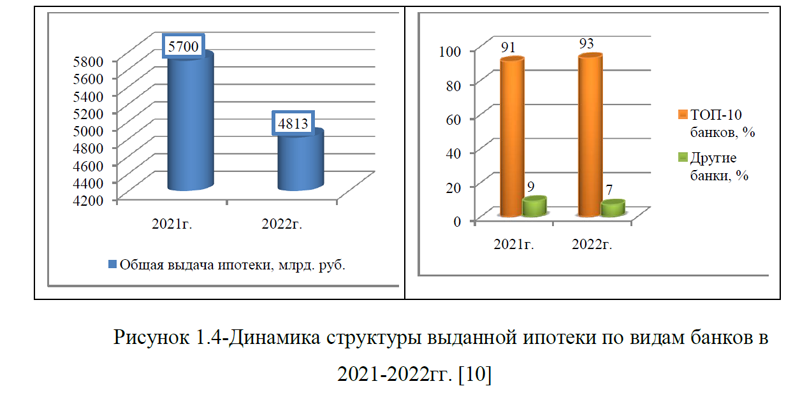

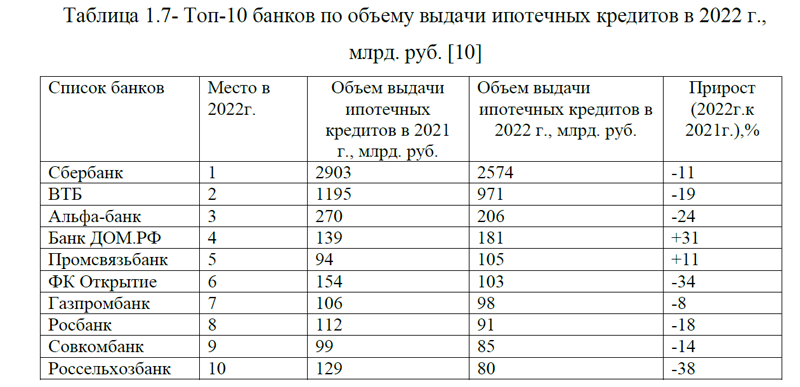

1.3Анализ рынка ипотечного жилищного кредитования в России

ГЛАВА 2 ОЦЕНКА ОРГАНИЗАЦИИ И ПУТИ СОВЕРШЕНСТВОВАНИЯ ИПОТЕЧНОГО ЖИЛИЩНОГО КРЕДИТОВАНИЯ НА ПРИМЕРЕ КОММЕРЧЕСКОГО БАНКА ПАО «ВТБ»

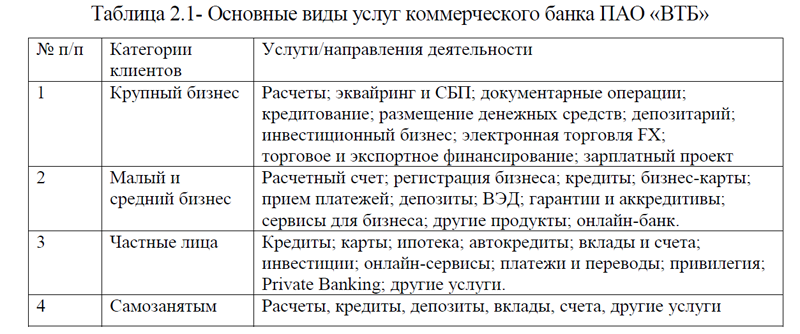

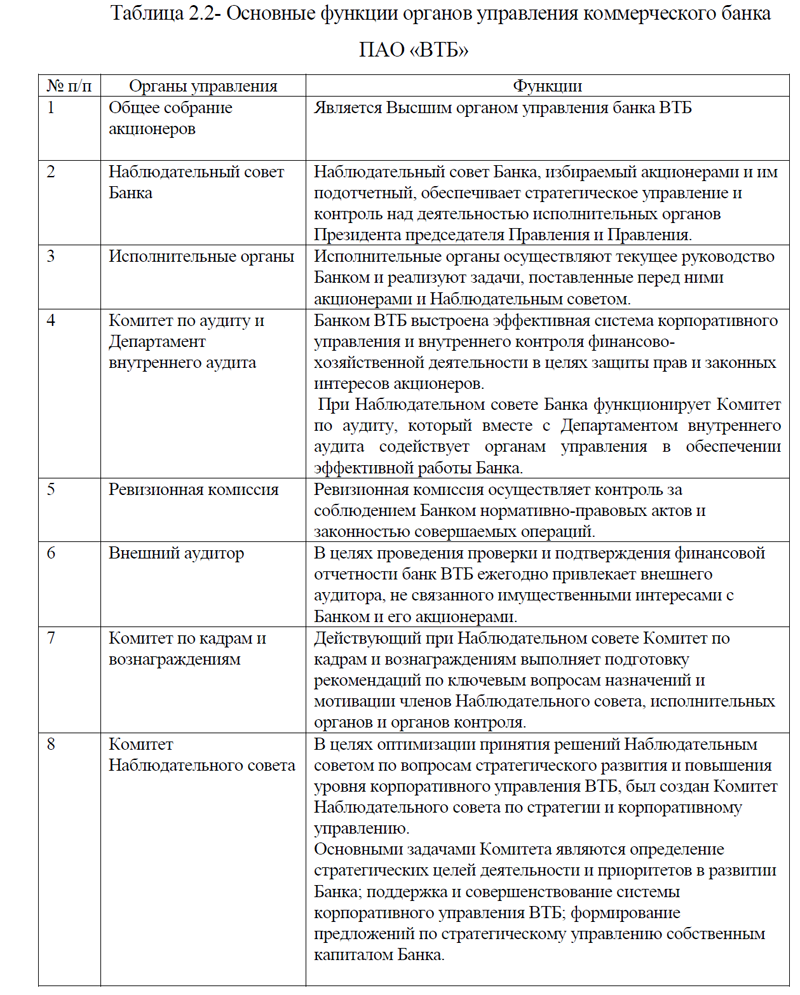

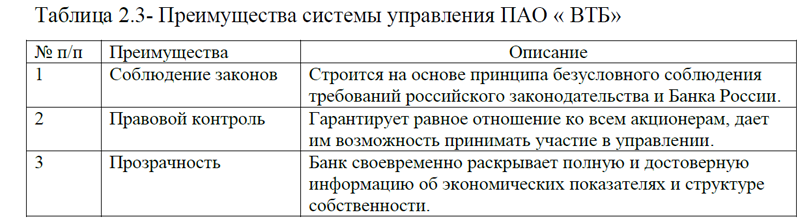

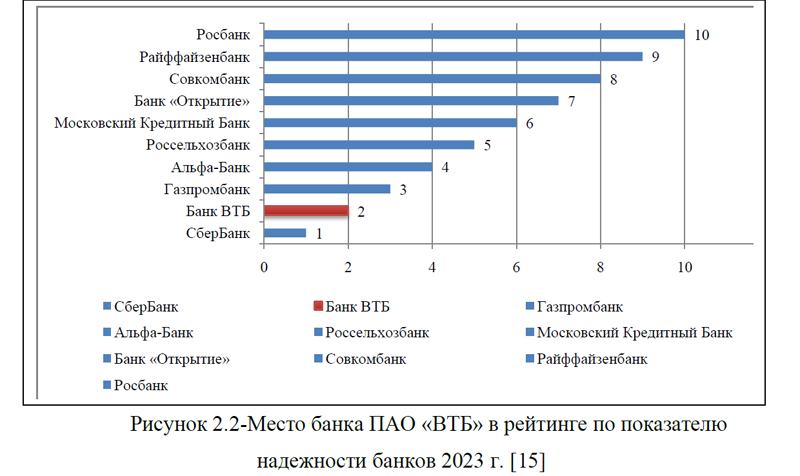

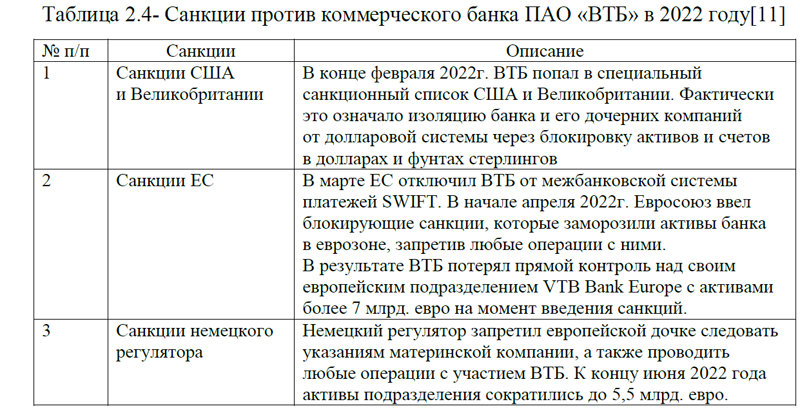

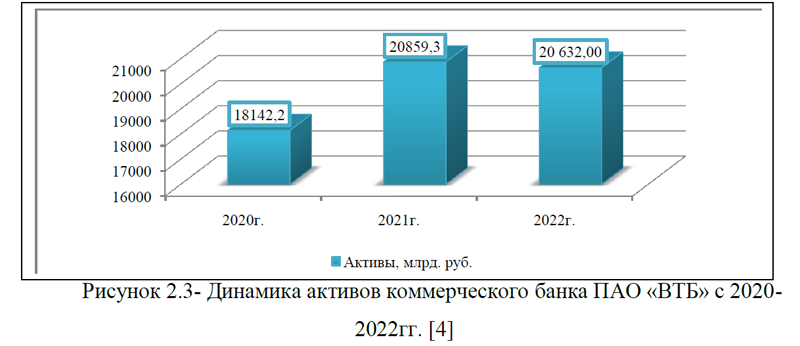

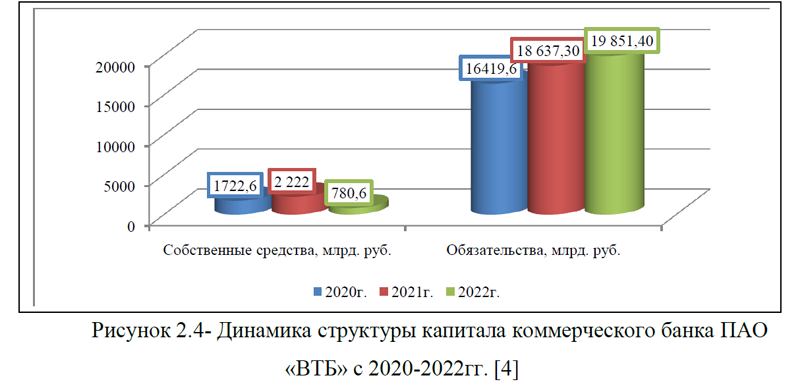

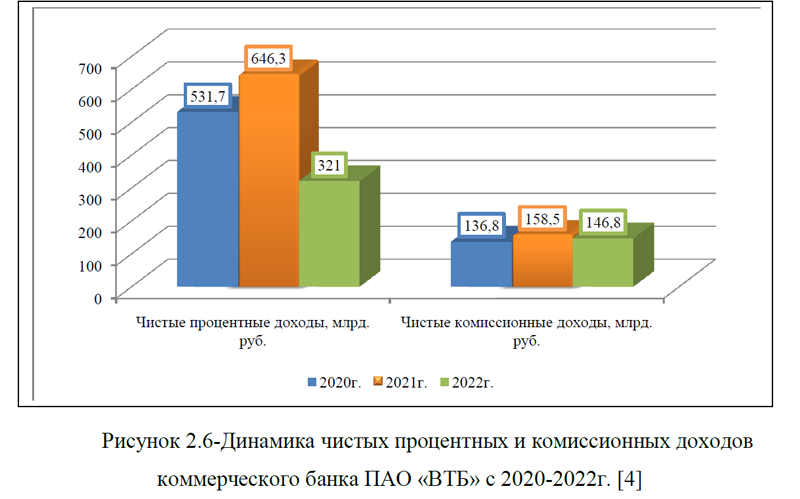

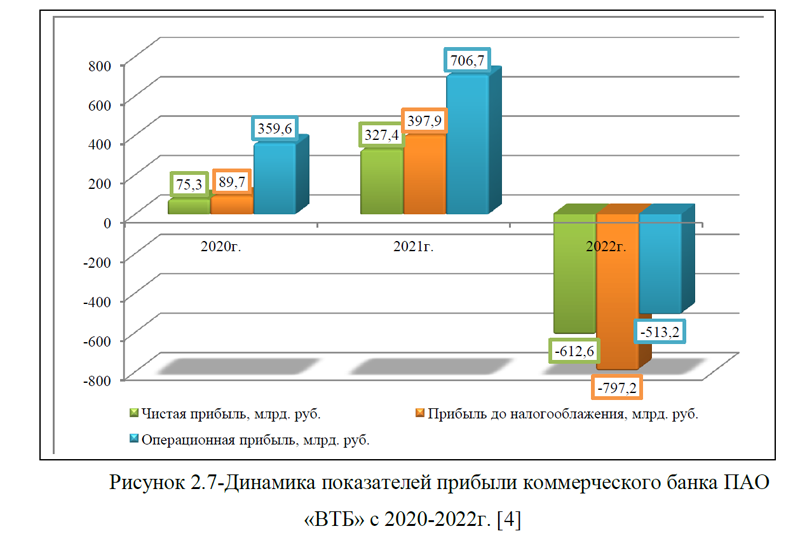

2.1Общая характеристика и экономические показатели деятельности коммерческого банка ПАО «ВТБ»

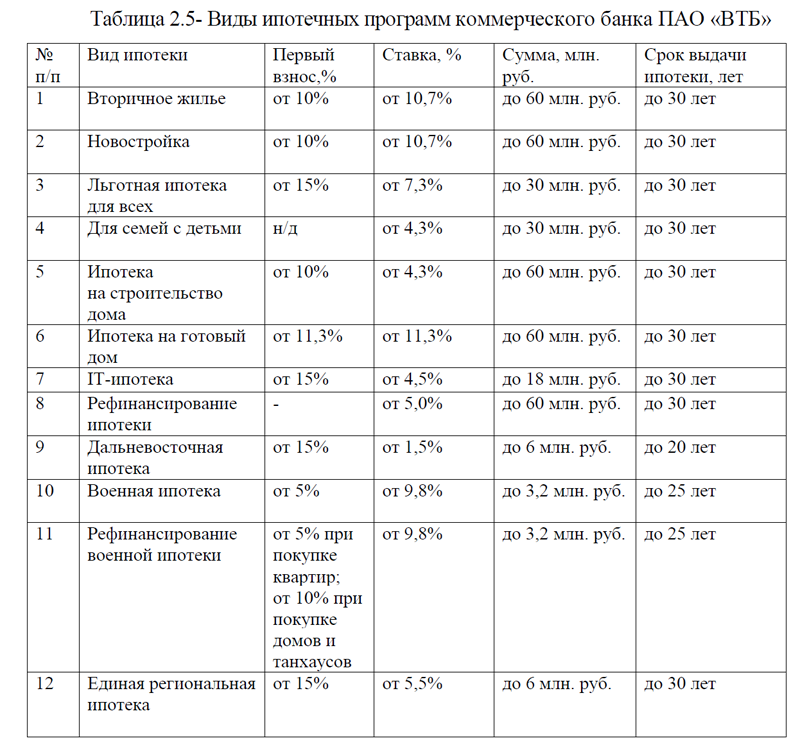

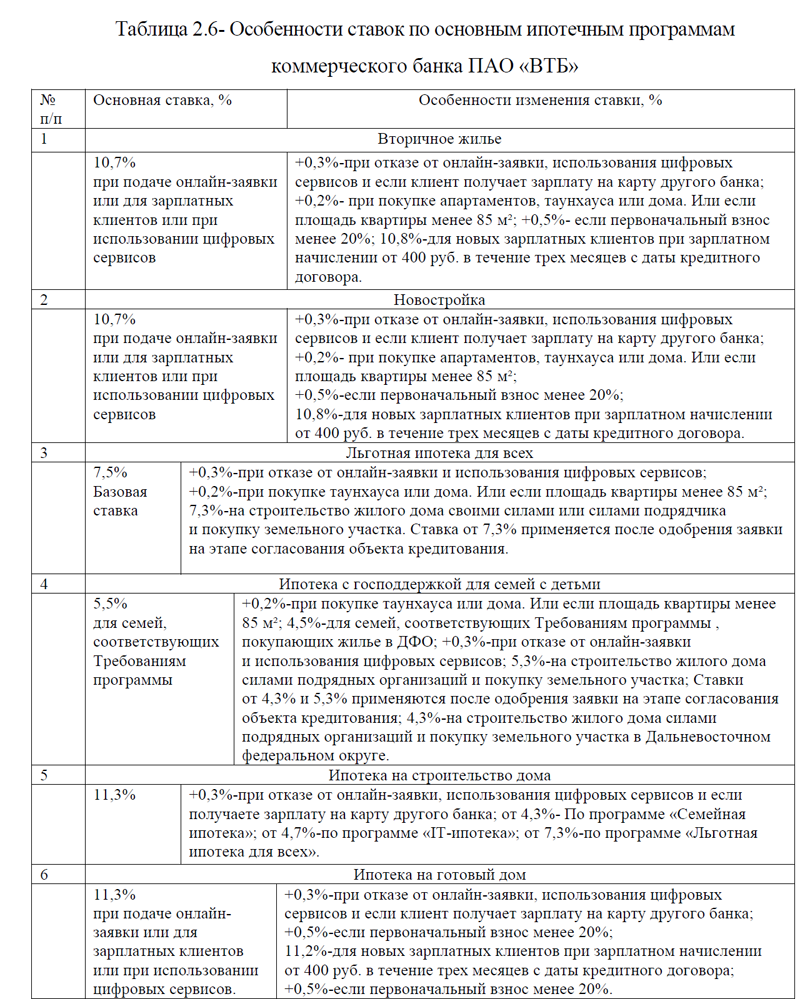

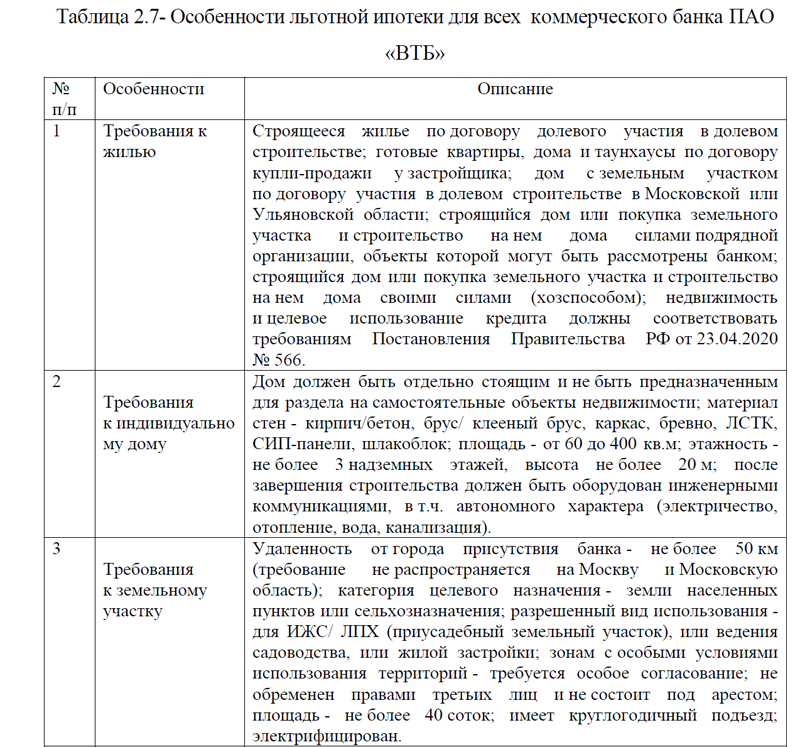

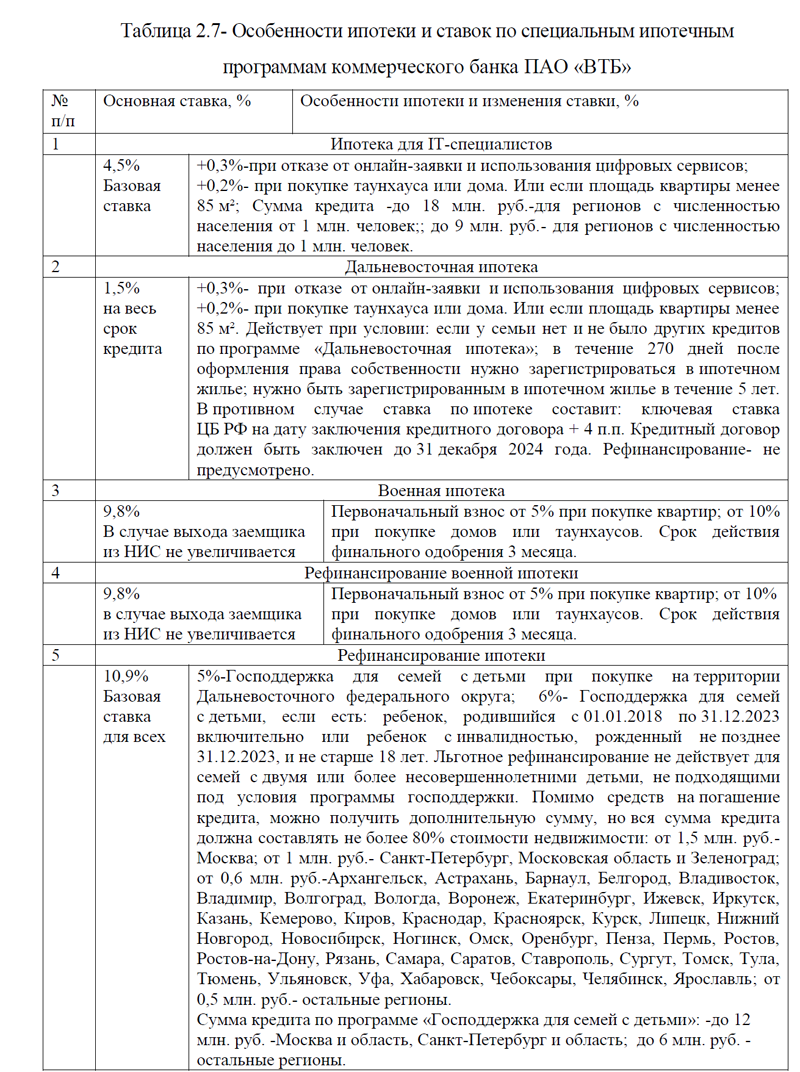

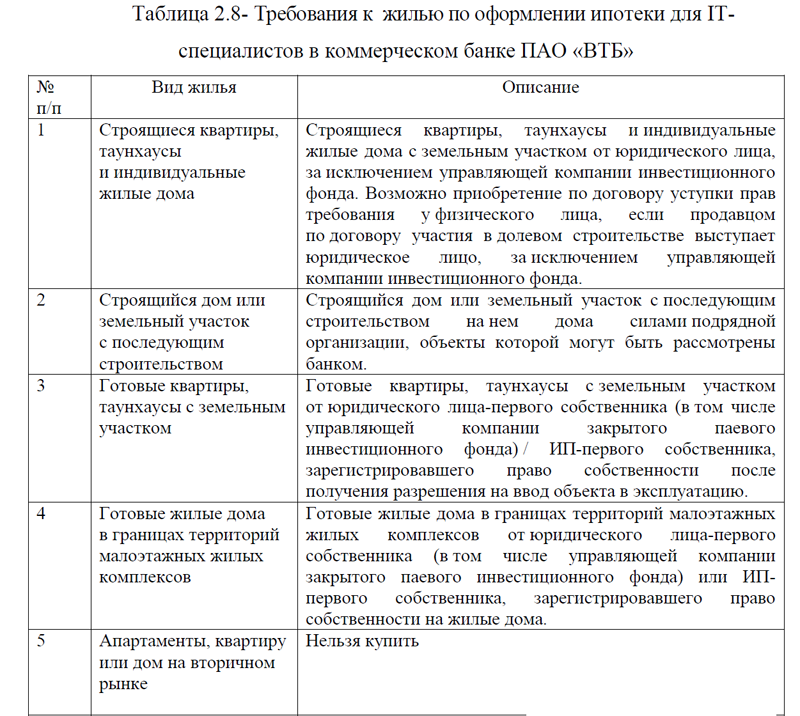

2.2 Организация ипотечного жилищного кредитования коммерческого банка ПАО «ВТБ»

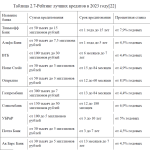

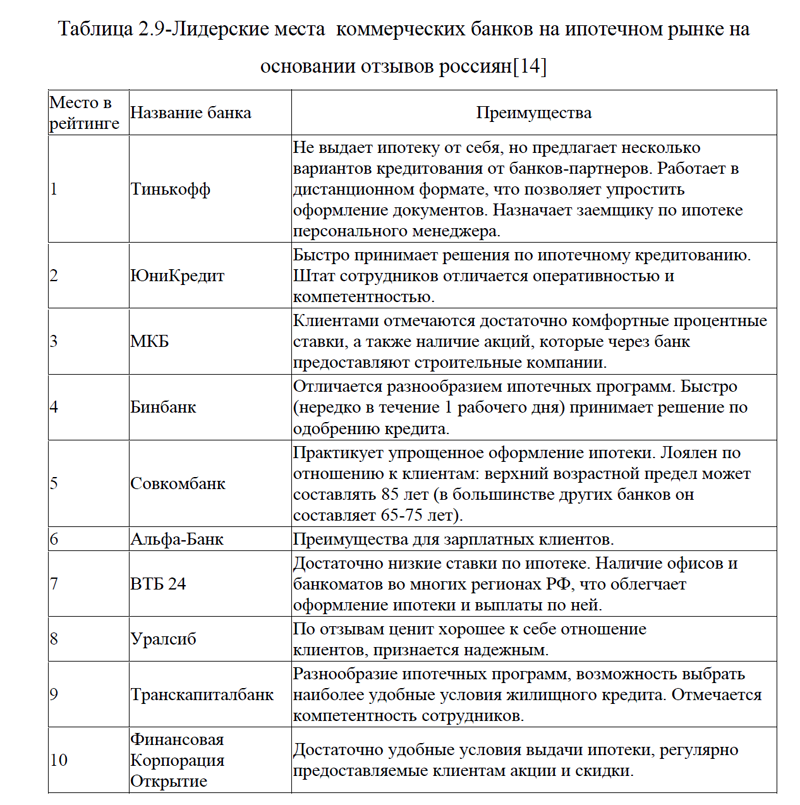

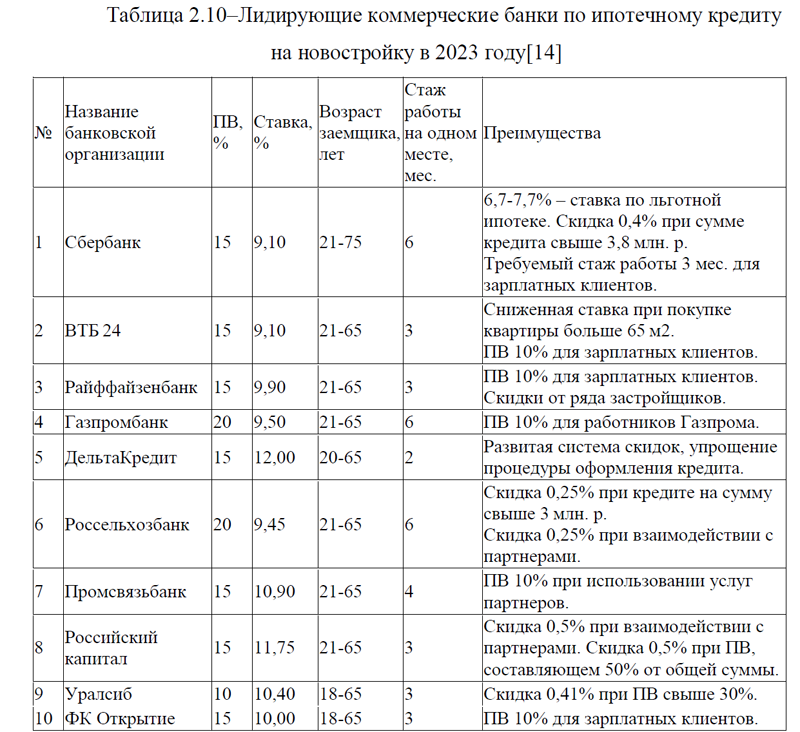

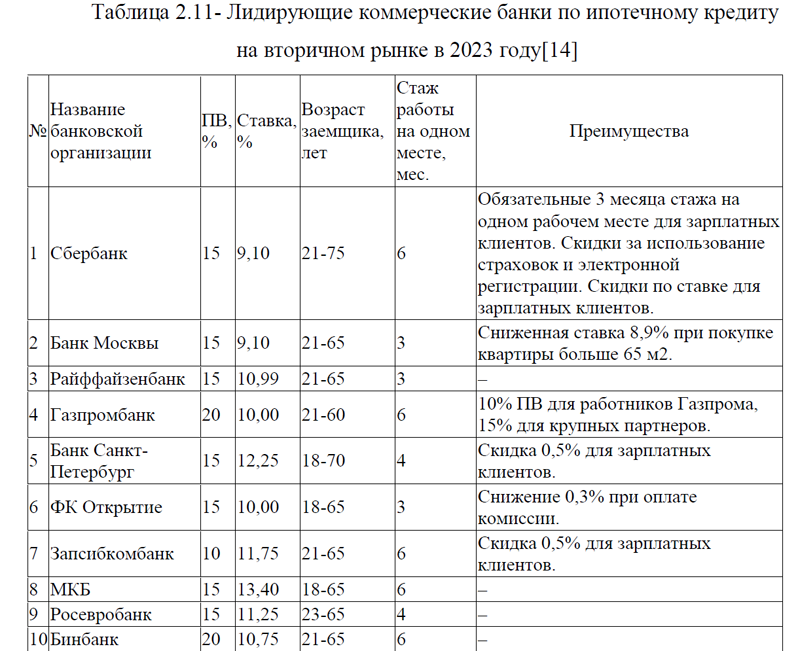

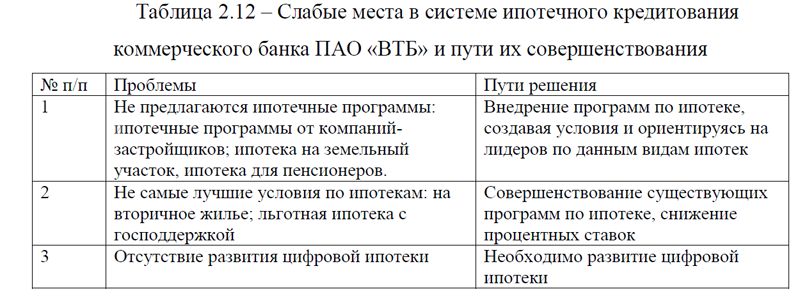

2.3 Сравнительный анализ организации ипотечного жилищного кредитования в коммерческих банках

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Актуальность темы исследования. Ипотека не так давно пришла на отечественный рынок, однако уже завоевала большую популярность у тех, кто планирует приобрести в собственность недвижимость, однако не имеют достаточного количества собственных средств. В то же время преждевременно говорить о том, что вопрос об обеспечении граждан жильем решен. Нельзя отрицать, что имеют место определенные проблемы ипотечного кредитования, причем меры эффективной борьбы с ними в России еще не полностью разработаны. Вопросами ипотечного кредитования занимаются не только практики, но и исследователи-теоретики. В своих работах они выделяют, как правило, проблемы ипотечного жилищного кредитования, которые можно разделить на несколько категорий: общеэкономические, инфляционные, связанные со сроками кредитования, обусловленные миграционной политикой и другие. Эффективная политика коммерческого банка по организации ипотечного жилищного кредитования будет способствовать удовлетворению спроса населения в приобретении недвижимости, с одной стороны, и с другой стороны, позволит коммерческой организации увеличивать свою доходность и конкурентоспособность на занимаемой нише. В связи с выше изложенной актуальностью, целью выпускной квалификационной работы является: разработка практических рекомендаций по совершенствованию системы ипотечного кредитованная в коммерческом банке. Для достижения указанной цели, необходимо решить следующие задачи:

-описать теоретические аспекты организации ипотечного жилищного кредитования в коммерческом банке;

-проанализировать существующую систему организации ипотечного жилищного кредитования объекта исследования;

-предложить собственные пути улучшения ипотечного жилищного кредитования коммерческого банка.

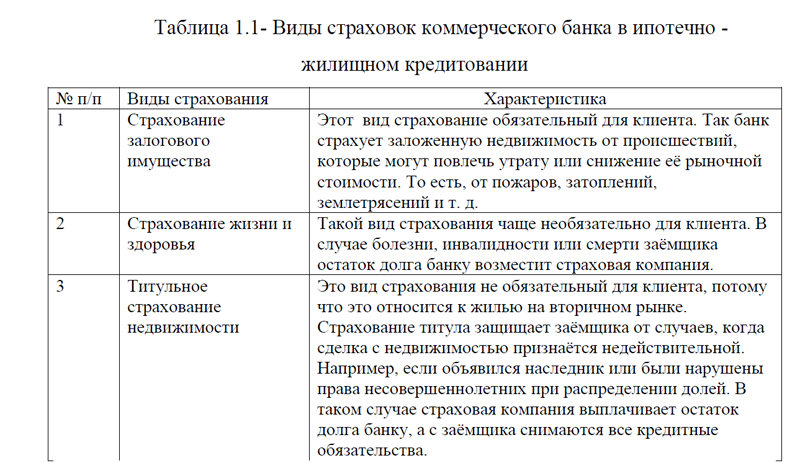

Объектом исследования является коммерческий банк ПАО «ВТБ». Предмет исследования- система организации ипотечного жилищного кредитования ПАО «ВТБ». Структурно выпускная квалификационная работа состоит из введения, заключения, двух глав, списка использованных источников и приложений. Первая глава является теоретической, в ней дано понятие ипотеки и ее нормативно-правовое регулирование, представлена классификация ипотечных программ, проведен анализ развития рынка ипотечного кредитования в России. Во второй практической главе описана характеристика коммерческого банка ПАО «ВТБ» и его экономических показателей, оценена система ипотечного жилищного кредитования объекта исследования, представлен сравнительный анализ системы кредитования на примере нескольких коммерческих банков, предложены пути улучшения организации ипотечного кредитования в ПАО «ВТБ». Информационной базой исследования послужили учебные пособия, статьи, монографии по изучаемой проблеме исследования, данные бухгалтерской и статистической отчетности коммерческого банка ПАО «ВТБ», статистическая отчетность о развитии рынка ипотечного кредитования в России, нормативно-правовые акты, регулирующие деятельность ипотечного жилищного кредитования, источники сети Интернет. Проблематикой исследования ипотечного жилищного кредитования занимались множество авторов, наиболее известными из них являются: Алкадарская М.Ш., Булгакова О.А., Брызгалов Д. В., Грызенкова Ю. В., Го Ц., Разумова И.А. Фероян В.Г. Харлашина Т.А. Цыганов А.А., Черемисинова Д.В., Шангина А. В., Шуллер О.Д., Яковлев А. А., Языков А. Д. и другие. Методами исследования являлись: синтез, классификация, анализ, абстрагирование, изучение литературы, индукции, обобщение и другие.

Практическая значимость исследования заключается в том, что предложенные рекомендации по улучшению системы организации ипотечного жилищного кредитования могут быть применены на практике коммерческого банка ПАО «ВТБ».

ВВЕДЕНИЕ

ГЛАВА 1. КРЕДИТОВАНИЕ ЮРИДИЧЕСКИХ ЛИЦ

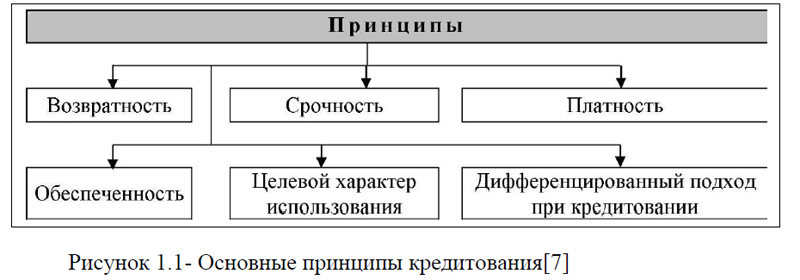

1.1. Понятие кредита, принципы кредитования в РФ. Нормативно-правовые основы кредитования юридических лиц

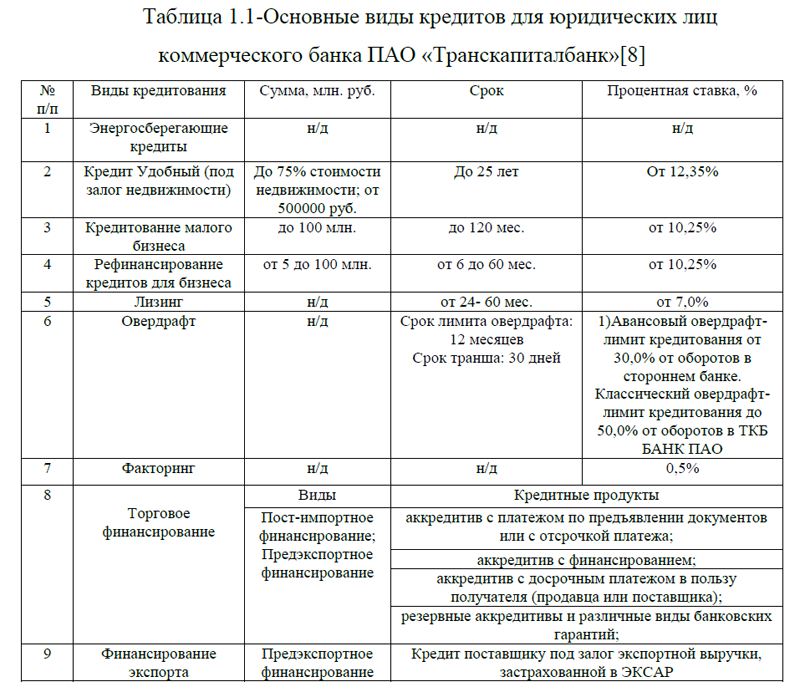

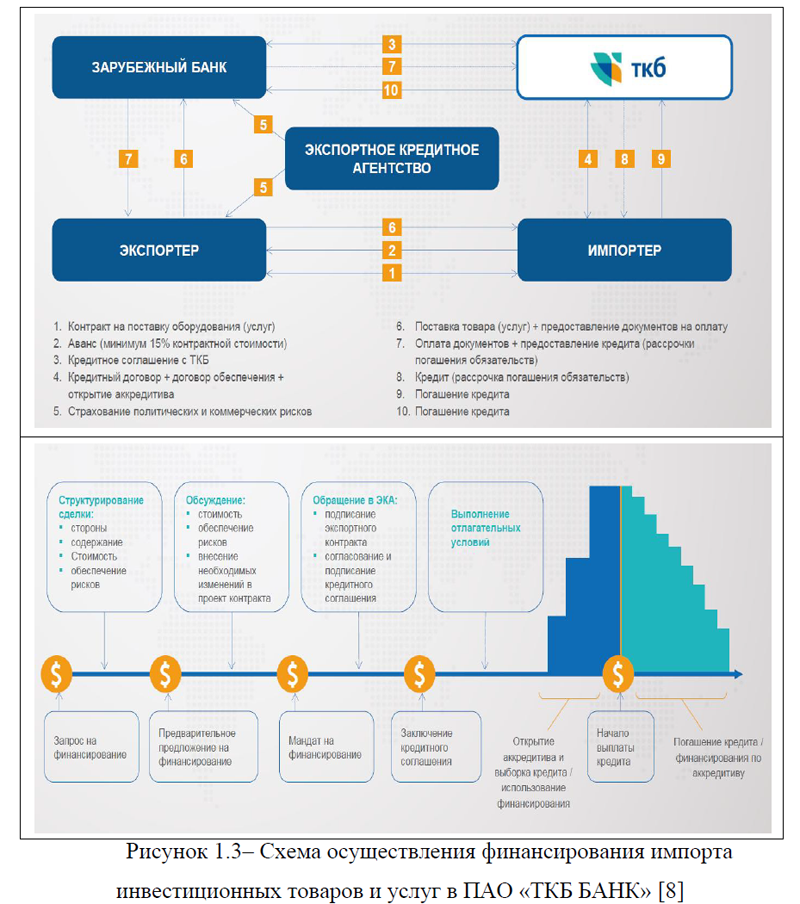

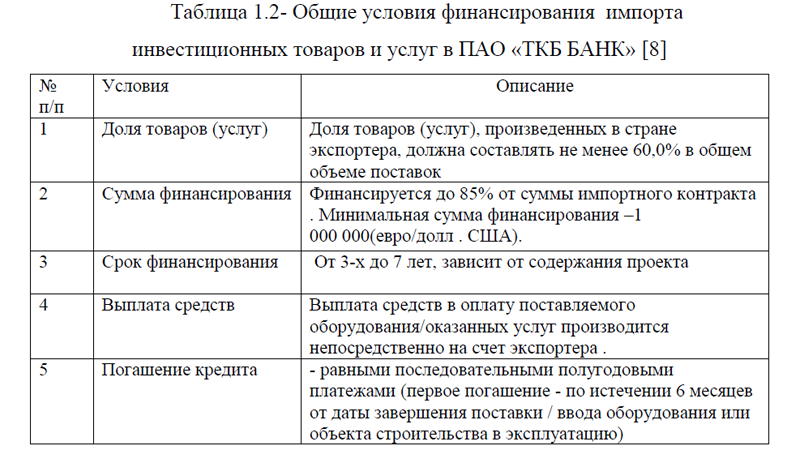

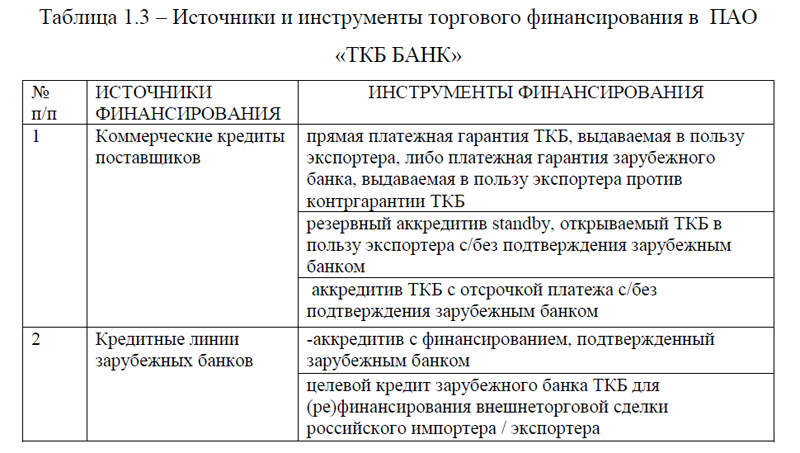

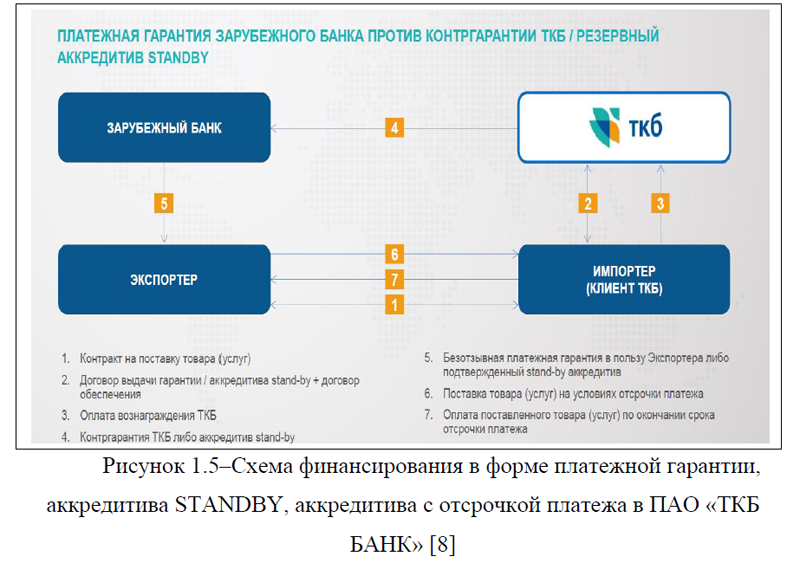

1.2. Виды кредитов, предоставляемых ПАО «ТКБ БАНК» юридическим лицам

1.3. Страхование как способ снижения кредитных рисков

ГЛАВА 2. АНАЛИЗ И ОЦЕНКА ПРОЦЕССА КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ В ПАО «ТКБ БАНК»

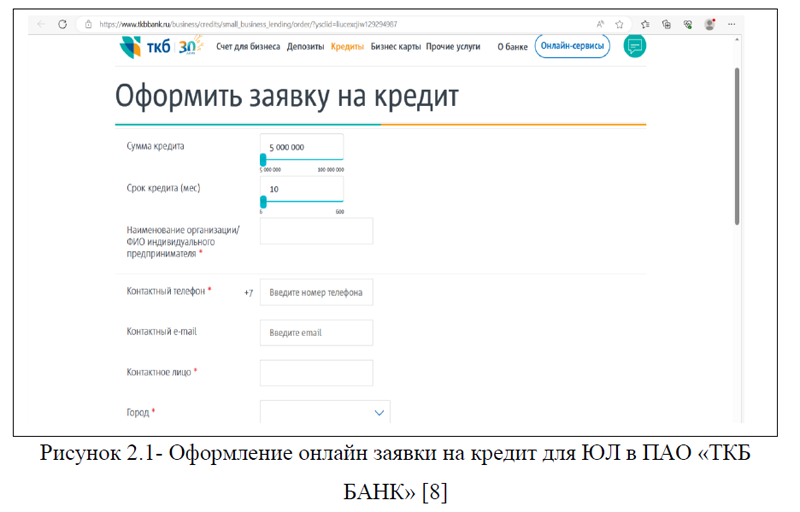

2.1.Заключение кредитного договора. Документы, сопровождающие кредитование юридических лиц

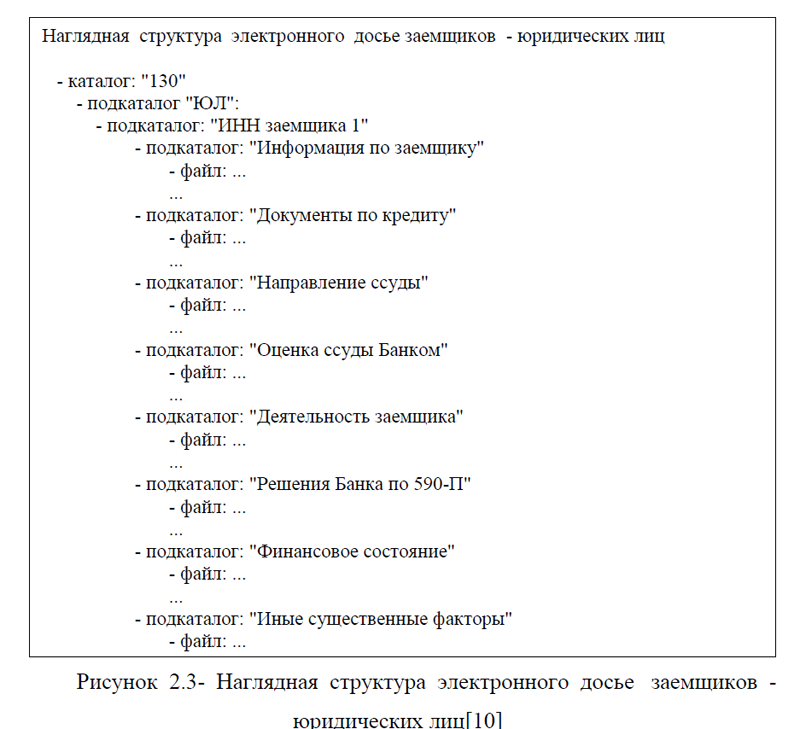

2.2. Формирование кредитного досье юридического лица

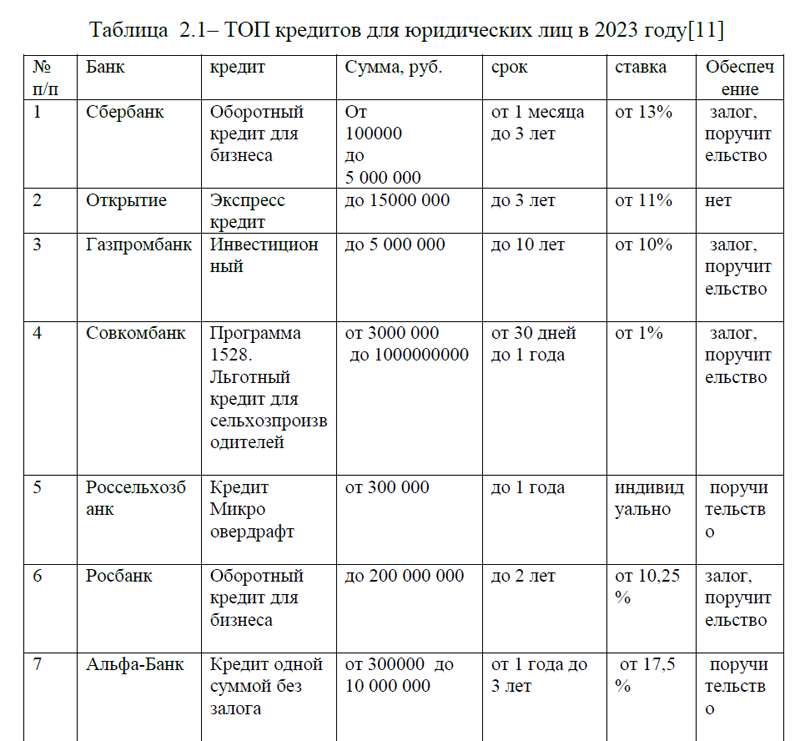

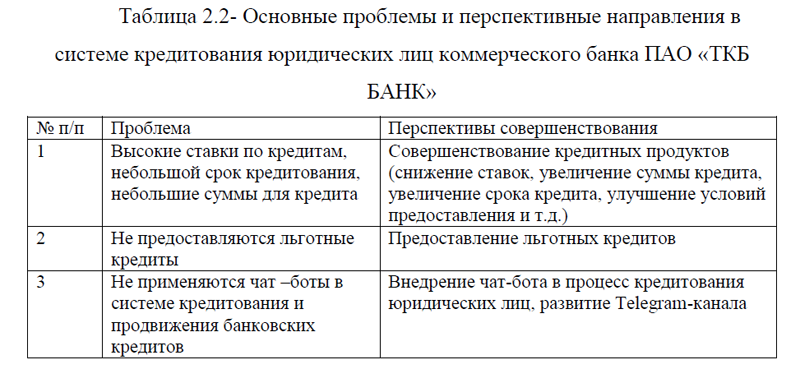

2.3. Сравнительный анализ кредитования юридических лиц, проблемы и перспективы развития юридических лиц ПАО ТКБ Банк

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Важнейшей и неотъемлемой частью рыночной экономики является кредитная система. Развитие кредитных отношений, производство и обращение товаров и услуг представляют собой исторические процессы, тесно переплетающиеся друг с другом. Кредитование должно обеспечивать устойчивое и сбалансированное развитие экономики. В процессе кредитования банки способствуют увеличению производства и повышению производительности общественного труда. Актуальность темы определяется следующим образом: предприятия любой формы собственности и сферы деятельности для успешного ведения бизнеса все чаще нуждаются в дополнительных источниках финансирования, так как собственных средств недостаточно. Потребность компаний в деньгах может быть, как временной (когда не хватает оборотных средств из-за задержек платежей покупателей), так и постоянной (когда компания участвует в создании нового проекта). Значение кредитования юридических лиц является приоритетным направлением инвестиционной деятельности. Любой инвестиционный проект требует для своей реализации определенных вложений, и сегодня инвестиционные проекты, как правило, не обходятся без банковского кредита. При этом, отметим, что коммерческие банки, предоставляющие выгодные кредитные продукты юридическим лицам, тем самым обеспечивают потребность ЮЛ в кредитовании, увеличивая свою долю на кредитном рынке. Это положительно влияет на финансовые показатели коммерческого банка и конкурентоспособность финансовой организации на занимаемой нише.

В связи с изложенной актуальностью, целью ВКР является: разработка мероприятий по улучшению существующей системы кредитования юридических лиц анализируемого коммерческого банка. В процессе исследования необходимо решить следующие задачи:

– описать теоретические аспекты кредита и принципов кредитования, нормативно-правовое регулирование в России;

– дать оценку существующей системы кредитования ЮЛ коммерческого банка;

-предложить мероприятия по совершенствованию кредитования юридических лиц анализируемой финансовой организации.

Объектом исследования является коммерческий банк- ПАО «ТКБ БАНК». Предмет исследования– система кредитования юридических лиц ПАО «ТКБ БАНК».

Структурно ВКР состоит из введения, двух глав, заключения, списка использованных источников и приложений. В первой главе дано понятие кредита, принципам кредитования, нормативно-правовое регулирование института кредитования в РФ; оценена система кредитования юридических лиц на примере ПАО «ТКБ БАНК». Во второй главе исследования описаны особенности заключения кредитного договора, документы, сопровождающие кредитование юридических лиц в ПАО «ТКБ БАНК»; рассмотрено формирование кредитного досье юридического лица в ПАО «ТКБ БАНК»; проведен сравнительный анализ кредитования юридических лиц коммерческих банков РФ, описаны проблемы и перспективы развития кредитования юридических лиц ПАО «ТКБ БАНК» за 2021-2022 гг.

Методами исследования являлись: анализ, классификация, описание, абстрагирование, сравнение, обобщение, синтез и другие. Информационной базой исследования являются: нормативно-правовые акты, регулирующие деятельность коммерческих банков и института кредитования; статистическая и иная отчетность ПАО «ТКБ БАНК»; рейтинги коммерческих банков по кредитованию ЮЛ, учебная литература, статьи по изучаемой проблеме исследования. Практическая значимость исследования- предложенные рекомендации могут быть применены на практике ПАО «ТКБ БАНК».

ВВЕДЕНИЕ

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТОВАНИЯ МАЛОГО И СРЕДНЕГО БИЗНЕСА КОММЕРЧЕСКИМИ БАНКАМИ В РОССИИ

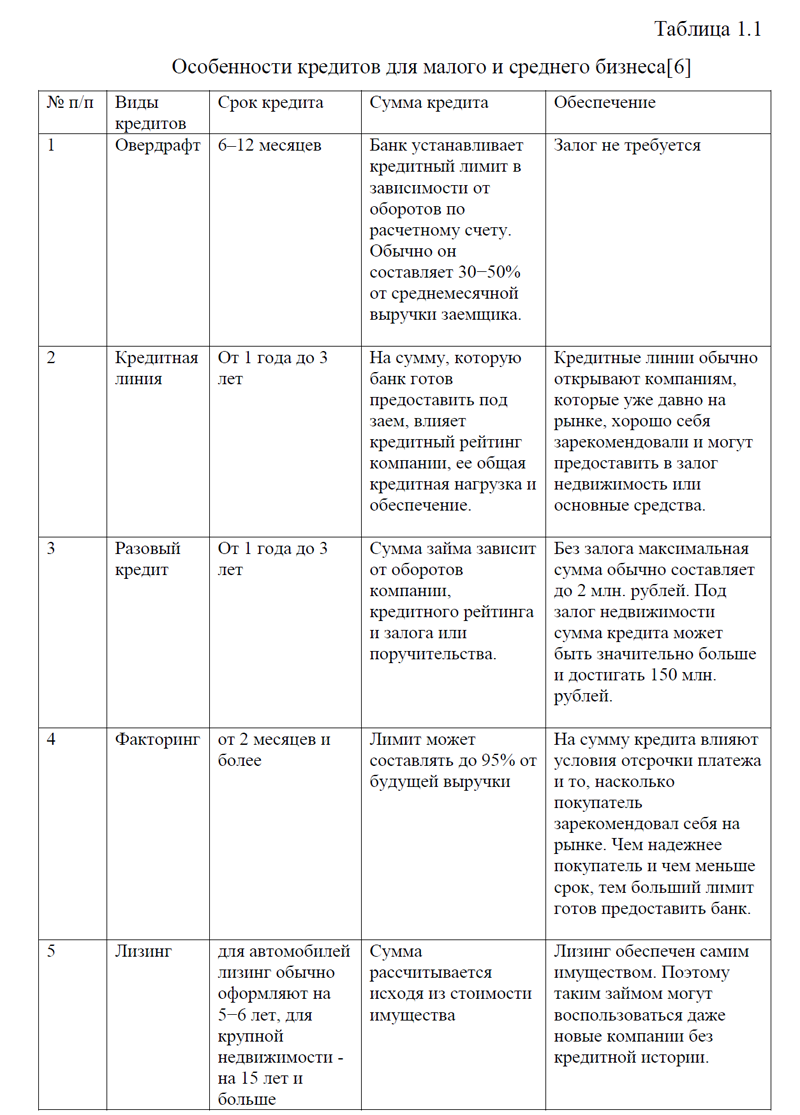

1.1.Понятие кредитования и виды кредитов для малого и среднего бизнеса

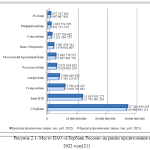

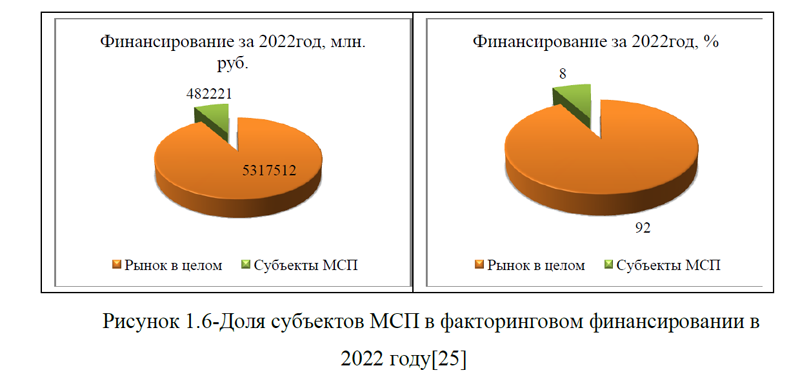

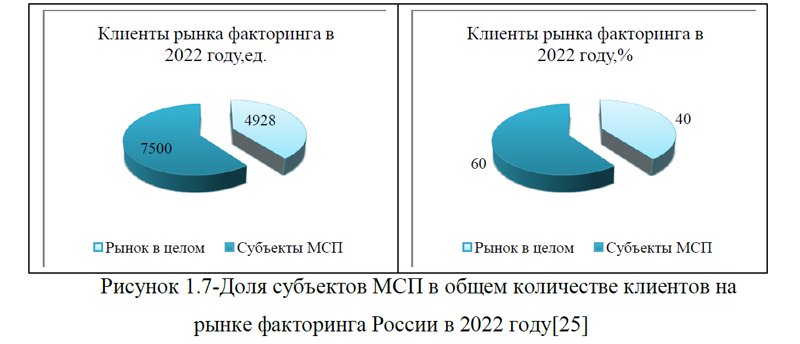

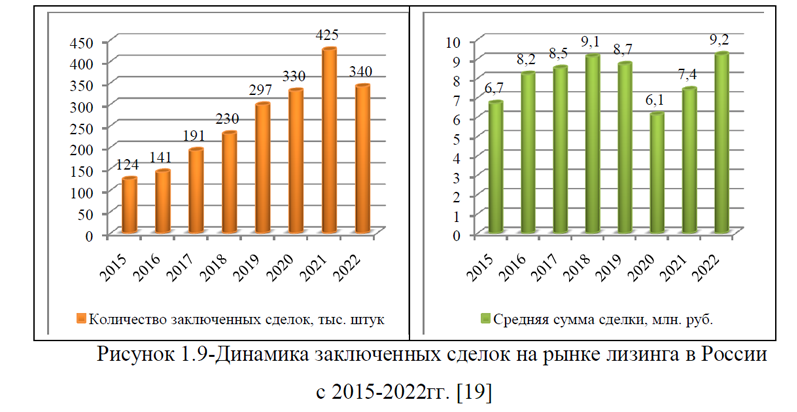

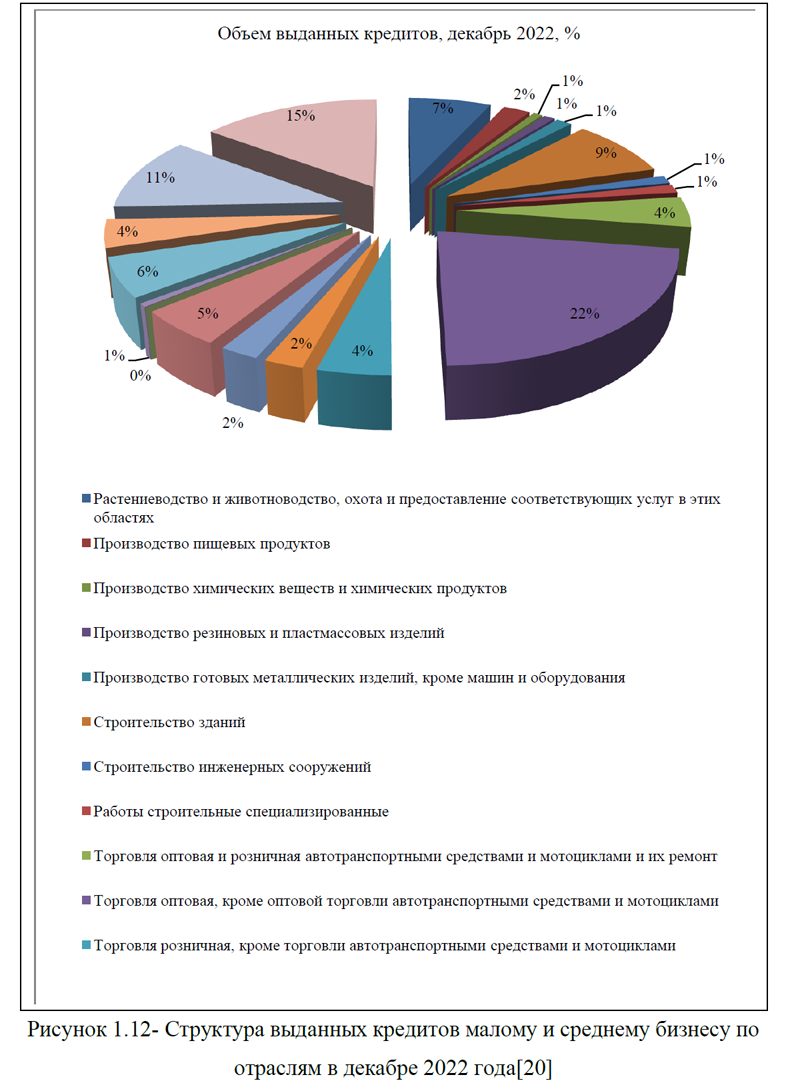

1.2.Анализ рынка кредитования малого и среднего бизнеса в России

1.3.Перспективные направления кредитования малого и среднего бизнеса в России

ГЛАВА 2. ОЦЕНКА И ПЕРСПЕКТИВЫ КРЕДИТОВАНИЯ МАЛОГО И СРЕДНЕГО БИЗНЕСА В ПАО «ТРАНСКАПИТАЛБАНК»

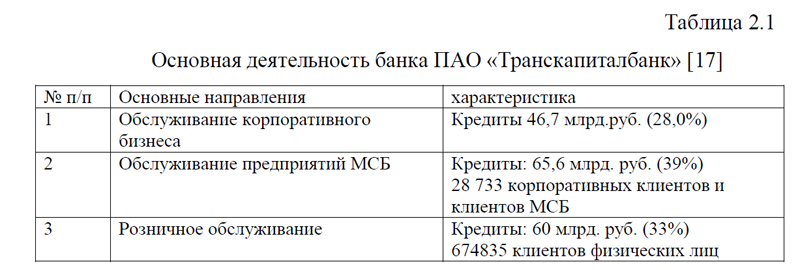

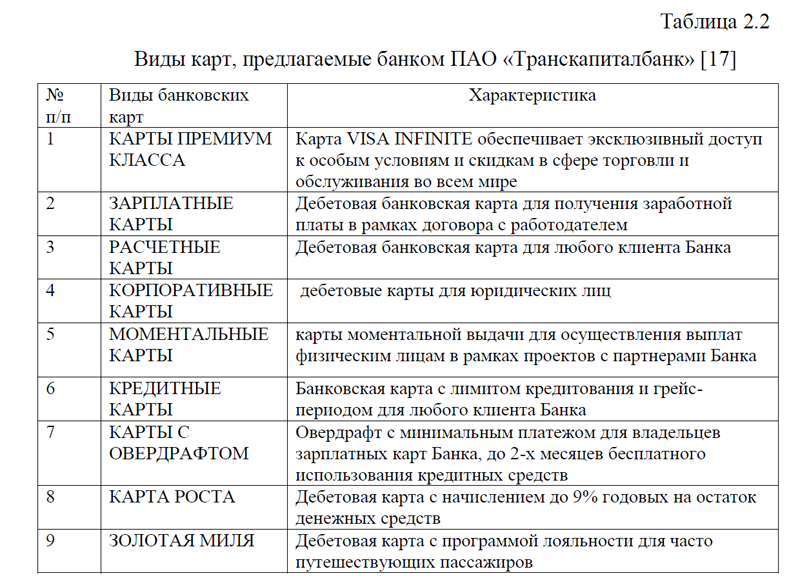

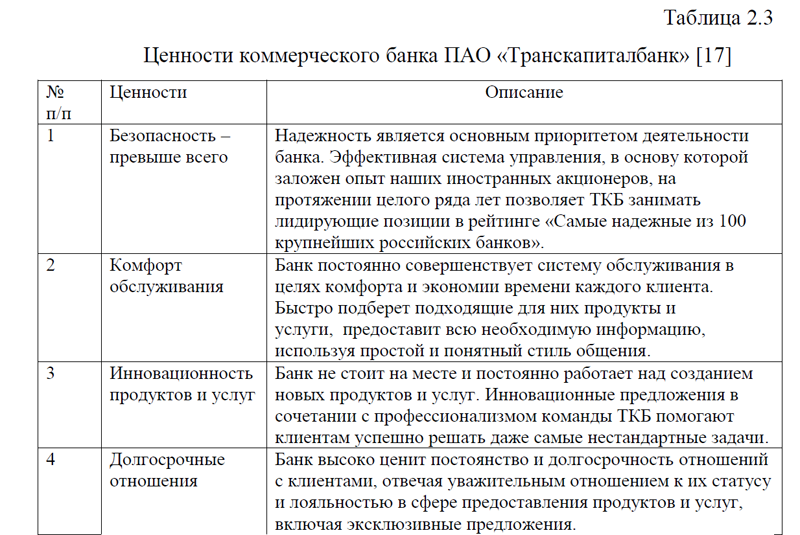

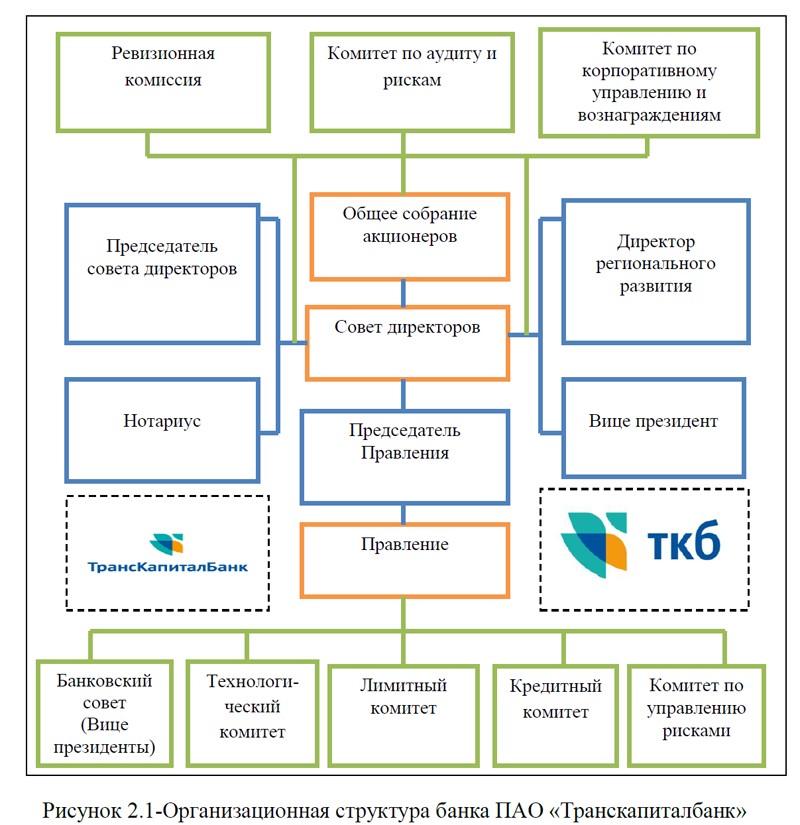

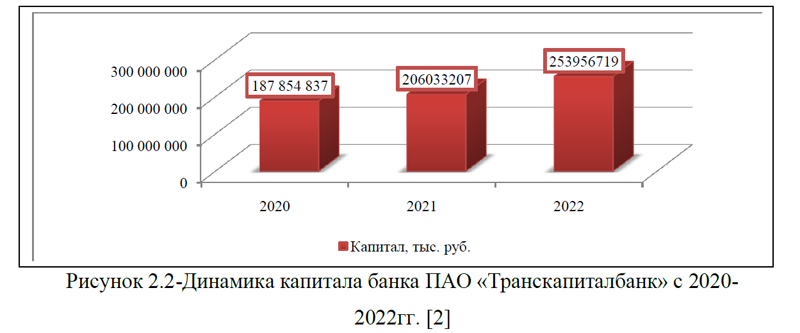

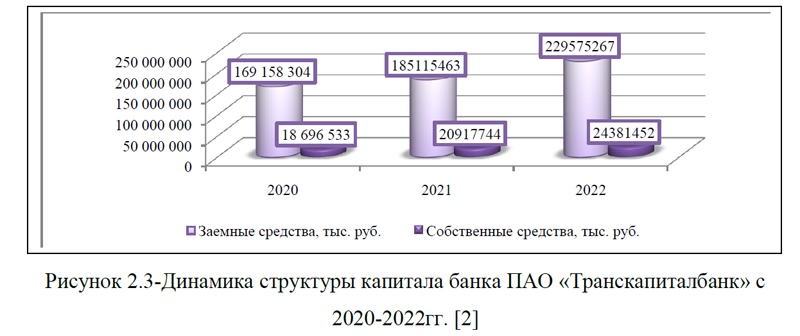

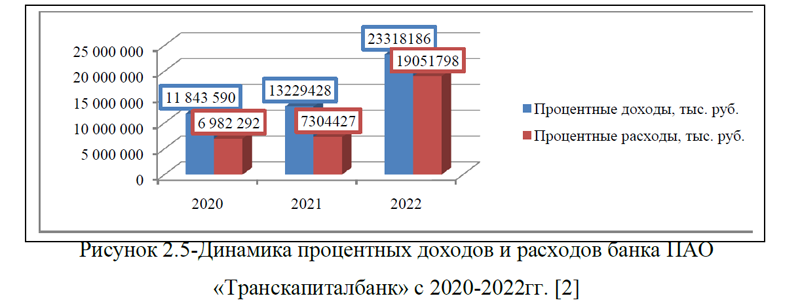

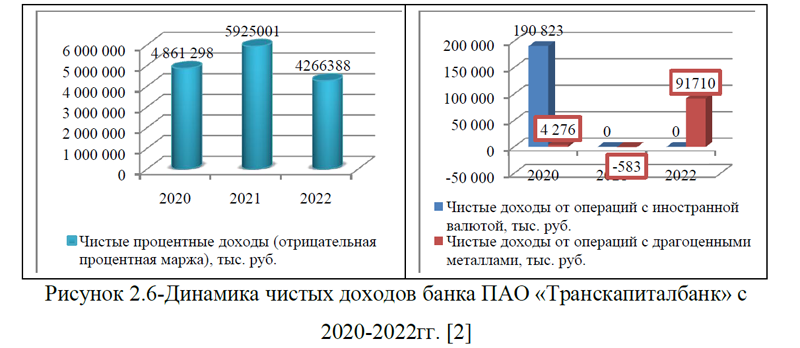

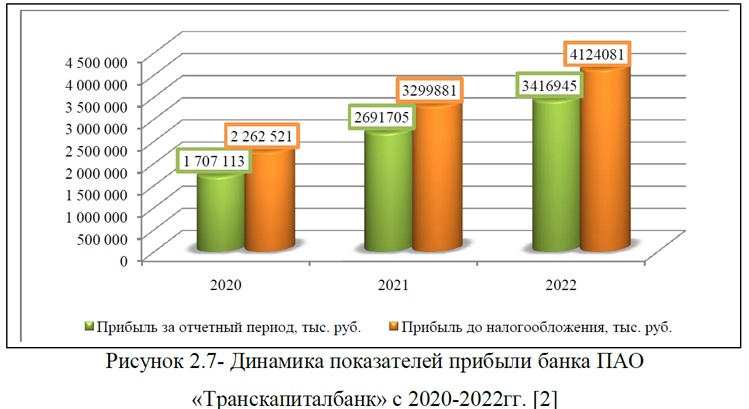

2.1. Общая характеристика деятельности коммерческого банка ПАО «Транскапиталбанк»

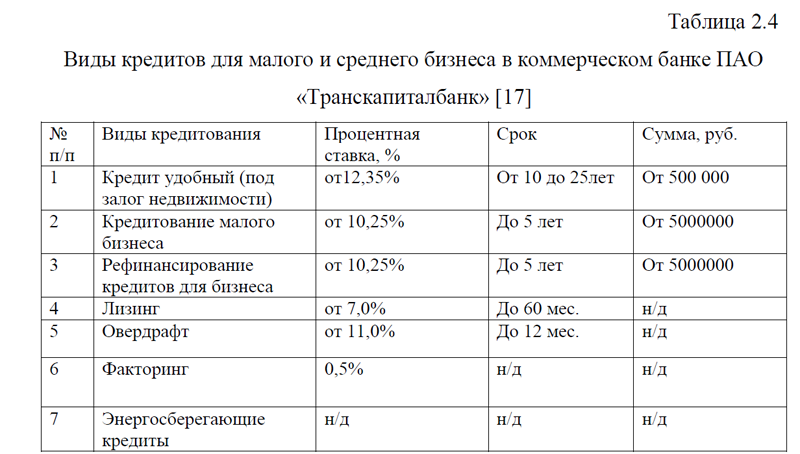

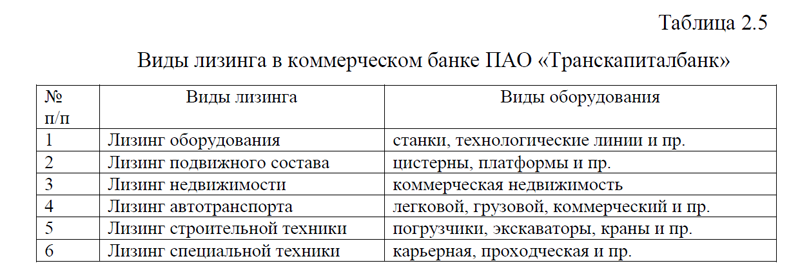

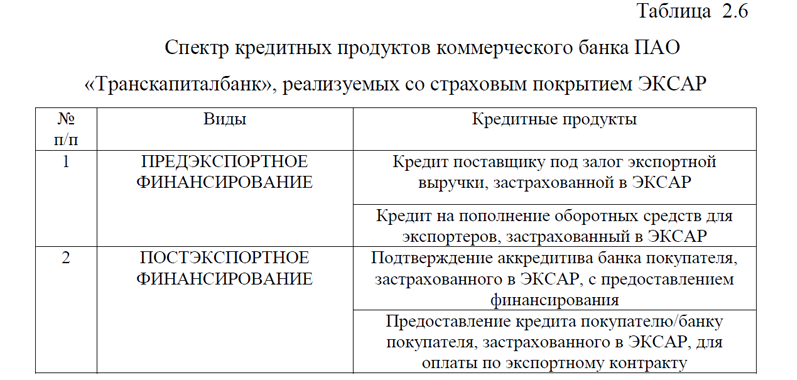

2.2.Система кредитования малого и среднего бизнеса коммерческого банка ПАО «Транскапиталбанк»

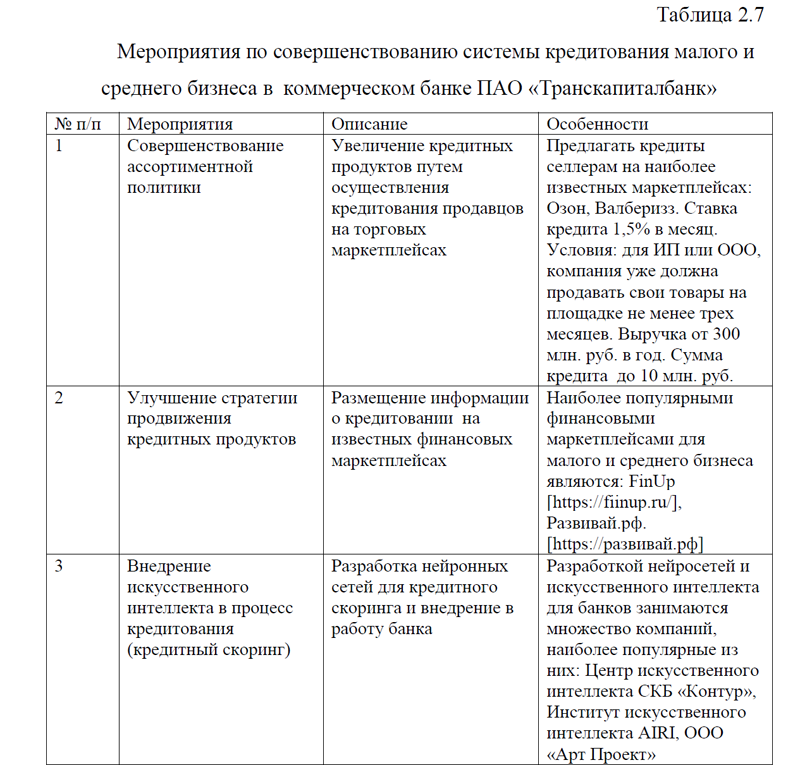

2.3.Пути совершенствования системы кредитования малого и среднего бизнеса коммерческого банка ПАО «Транскапиталбанк»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

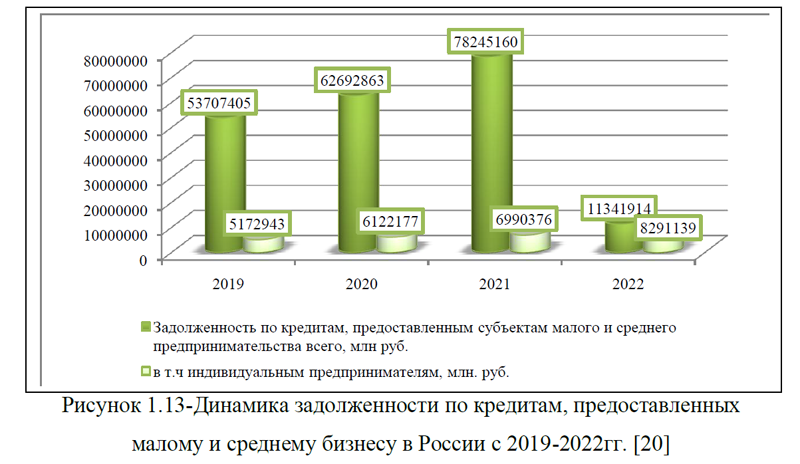

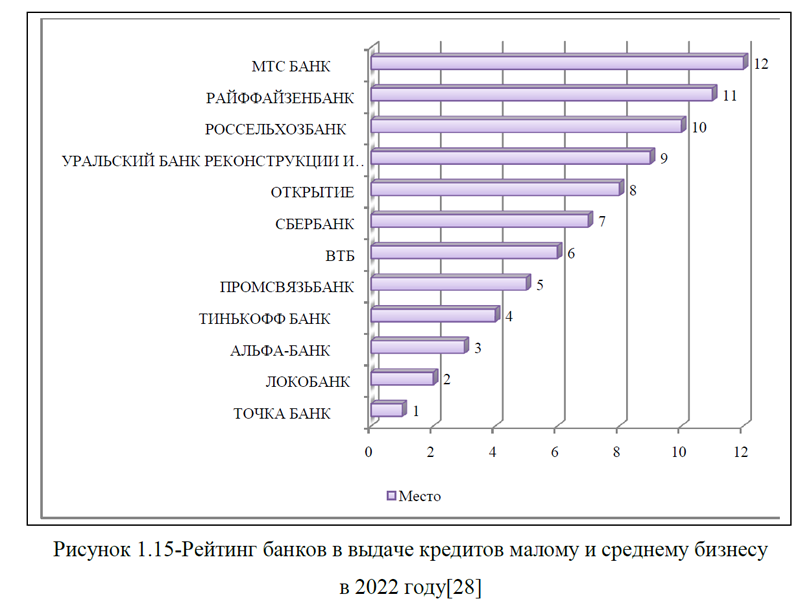

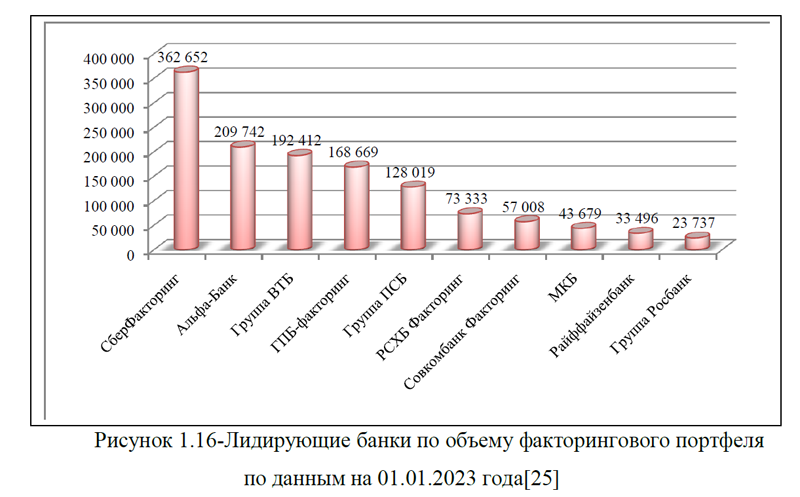

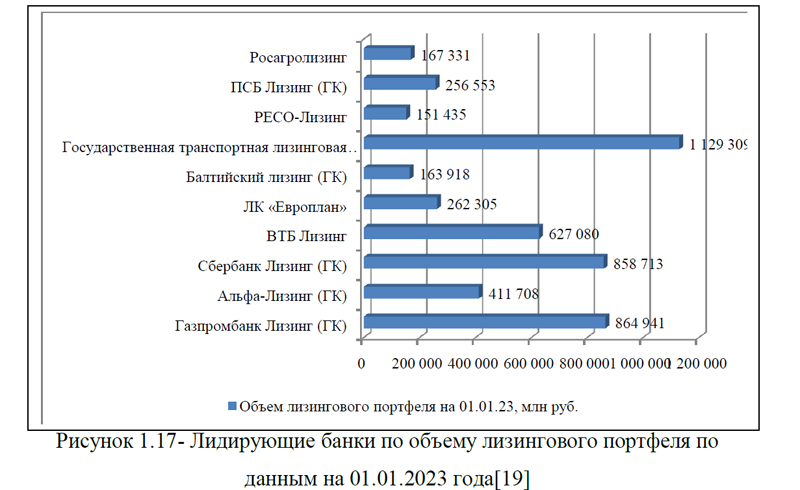

Актуальность темы исследования. Постоянная циркуляция денег поддерживает здоровье сложного организма любого бизнеса. А внезапная остановка денежного потока может ввести к нежелательным последствиям любой самый перспективный проект. При этом может возникнуть такое неприятное явление, как кассовый разрыв – недостаток финансов для операционной деятельности. Например, для выплат зарплаты сотрудникам или для погашения задолженности перед контрагентом за поставленную услугу. Помимо поддержания бизнеса, деньги обеспечивают и его рост. Предприниматель, который рассчитывает развивать свой проект исключительно на средства, оставшиеся от операционной прибыли, вряд ли сможет конкурировать с опирающимися на заемные средства соперниками. Поэтому если бизнес нацелен на рост, то кредит – самый короткий путь к успеху. Конечно, этот путь тернист, зато он не даст бизнесу остановиться в развитии. Тем более, что большинство банков стараются стимулировать предпринимателей и малый, средний бизнес, более выгодными, чем для физических лиц, условиями займов. В декабре 2022 года объем выдачи кредитов малому и среднему бизнесу (МСБ) в РФ установил исторический рекорд – 1,36 трлн. руб. Эксперты отмечают заметную роль льготных программ кредитования и полагают, что на фоне снижения активности крупных игроков и развития параллельного импорта финансирование МСБ продолжит расти.[13] Сегодня малый бизнес и средний бизнес имеет возможность получить финансовую поддержку во многих банках. Но порой предприниматели сталкиваются со сложностью выбора, особенно это касается только начинающих собственное дело. Продажа банковских кредитных продуктов обеспечивает любому финансовому учреждению рост прибыли. Однако, не всегда банки могут предложить более выгодные программы кредитования для малого и среднего бизнеса. Это в свою очередь, снижает долю кредитного портфеля банка, тем самым снижая его конкурентоспособность на занимаемой нише. В вязи с этим, разработка наиболее оптимальных предложений по кредитованию малого и среднего бизнеса является одним из важнейших факторов роста платежеспособности и финансовой устойчивости кредитной организации.

Исходя из выше изложенной актуальности, целью работы является разработка проекта мероприятий по улучшению системы кредитования малого и среднего бизнеса коммерческого банка. Для достижения указанной цели, необходимо решить следующие задачи:

– описать теоретические аспекты кредитования малого и среднего бизнеса коммерческими банками в России;

-оценить систему кредитования малого и среднего бизнеса коммерческого банка;

-предложить пути совершенствования кредитования кредитной организации.

Объектом исследования является -коммерческий банк ПАО «Транскапиталбанк». Предмет исследования- система кредитования малого и среднего бизнеса коммерческого банка ПАО «Транскапиталбанк».

Информационной базой исследования послужили учебные пособия, статьи по изучаемой проблеме, данные бухгалтерской и статистической отчетности коммерческого банка ПАО «Транскапиталбанк»; статистика ЦБ РФ и иная информация. Проблематикой кредитования малого и среднего бизнеса занимались множество авторов, наиболее известными из них являются: Алексеев П.В., Боровкова В. А., Жуков Е.В., Казимагомедов А.А., Лаврушин О.И. и другие.

Структурно выпускная квалификационная работа состоит из введения, заключения, основной части и приложений. Основная часть включает в себя две главы: теоретическую и практическую. В теоретической главе работы дано понятие кредитования и виды кредитов для малого и среднего бизнеса; проведена анализ рынка кредитования малого и среднего бизнеса в России; описаны перспективные направления кредитования малого и среднего бизнеса в России.

Во второй практической главе изучена общая характеристика деятельности коммерческого банка ПАО «Транскапиталбанк»; оценена система кредитования малого и среднего бизнеса коммерческого банка ПАО «Транскапиталбанк»; предложены пути совершенствования системы кредитования малого и среднего бизнеса коммерческого банка ПАО «Транскапиталбанк».

При написании выпускной квалификационной работы применялись следующие методы: изучение и анализ литературы, обобщение, синтез, абстрагирование, анализ, классификация, индукция, и другие.

Практическая значимость выпускной квалификационной работы заключается в том, что предложенные рекомендации могут быть применены на практике коммерческого банка ПАО «Транскапиталбанк».