Курсовая работа на тему: «Денежная масса, показатели её объёма и структуры в России»

Курсовая Денежная масса (2022 год)

[collapse]

Денежная система подчиняется определенным правилам, которые регулируются

законодательством, а также главным надзорным органом – Центральным банком РФ. ЦБ РФ – это главная финансовая структура страны. Он отвечает за выпуск денег, следит, чтобы цены не росли слишком быстро и чтобы банки и остальные финансовые организации не нарушали закон. Другое официальное название Центрального банка РФ – Банк России. У Банка России уникальный статус. На официальном сайте ЦБ он обозначен как «особый публично-правовой институт». Центробанк не является органом государственной власти- не входит в структуру ни законодательной, ни судебной, ни исполнительной власти. [26]

законодательством, а также главным надзорным органом – Центральным банком РФ. ЦБ РФ – это главная финансовая структура страны. Он отвечает за выпуск денег, следит, чтобы цены не росли слишком быстро и чтобы банки и остальные финансовые организации не нарушали закон. Другое официальное название Центрального банка РФ – Банк России. У Банка России уникальный статус. На официальном сайте ЦБ он обозначен как «особый публично-правовой институт». Центробанк не является органом государственной власти- не входит в структуру ни законодательной, ни судебной, ни исполнительной власти. [26]

При этом ЦБ наделен полномочиями, характерными для государственной власти. Он издает сопоставимые по юридической силе с законами нормативные акты, которым обязаны подчиняться и люди, и бизнес, и сама власть на всех уровнях. Еще один юридический парадокс – гражданско-правовой статус ЦБ. Центральный банк – это юридическое лицо, у которого нет организационно-правовой формы. То есть он не акционерное общество, не ООО, не АО, не ГУП, не учреждение, не госкорпорация. По своему функционалу и характеру деятельности Банк России вообще не может быть юридическим лицом, он не может считаться коммерческой организацией, потому что целью его деятельности не является получение прибыли. Главная особенность правового статуса ЦБ – это его независимость от органов власти. Он не подчиняется напрямую ни президенту, ни правительству, ни парламенту. Эта самостоятельность закреплена в Конституции РФ и в федеральном законодательстве.

Все это дает Центробанку возможность принимать решения, свободные от какого-либо политического влияния. Например, он меняет ключевую ставку по своему усмотрению, без оглядки на позицию Госдумы или правительства. Цели деятельности Центробанка представлены в Приложении 3. [26]

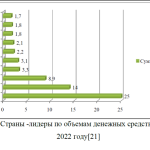

Функции ЦБ прописаны в Федеральном законе «О Центральном банке Российской Федерации (Банке России)». Кроме надзорных функций, выпуска наличных денег и денежно-кредитной политики, у ЦБ есть и несколько других задач. ЦБ устанавливает официальный курс рубля к иностранным валютам. Он же управляет золотовалютными резервами государства. Это подушка безопасности, которую страны формируют в благоприятные времена и расходуют в кризисные. За последние 10 лет международные резервы России выросли на 22,0% и к концу 2021 года превысили 630 млрд. долларов. По объемам золотовалютных накоплений Россия входит в пятерку ведущих стран мира.[26]

Задачи Банка России как регулятора рынка сводятся к тому, чтобы последний был надежным и безопасным для людей. Для этого Центробанк следит за состоянием финансовых организаций, изучает их отчетность. Если дела идут плохо и компании грозит банкротство, ЦБ может инициировать процедуру ее оздоровления – санацию.

Защита прав потребителей финансовых услуг – еще одна из ключевых функций Банка России. Центробанк поддерживает развитие национальной платежной системы и современных финансовых сервисов, которые делают рынок более конкурентным, а услуги – более доступными. Разработка ЦБ РФ и Национальной системы платежных карт – Система быстрых платежей – позволила людям переводить деньги между счетами в разных банках без комиссии. Появились финансовые маркетплейсы – электронные площадки, где пользователи могут сравнивать, выбирать и получать дистанционно услуги банков, страховщиков и брокеров.

В ведении Банка России также находятся валютный контроль, борьба с киберпреступностью в банковской сфере и отмыванием денег. Именно ЦБ определяет критерии, по которым банки должны выявлять и пресекать сомнительные операции для выполнения «антиотмывочного» закона 115-ФЗ «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма». [26]

Итак, выше были кратко рассмотрены функции ЦБ РФ, подробнее денежно- кредитная политика ЦБ, сущность ключевой ставки описаны в приложении 3. Деятельность по государственному регулированию денежной массы в РФ осуществляется на основании следующих нормативно-правовых актов: Конституции РФ; Закона «О Центральном банке Российской Федерации (Банке России)»; Закона «О валютном регулировании и валютном контроле»; Закона «О банках и банковской деятельности»; Закона «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма» и др.

На законодательном уровне регулирование денежной массы (безналичной и наличной) осуществляется ЦБ РФ. Направления политики контроля за денежной массой: проведение эффективной денежно-кредитной политики; управление государственным долгом; реализация налоговой политики; формирование финансового рынка; контроль за денежной массой в ходе проведения монетарной политики. К инструментам регулирования денежной массы ЦБ РФ относятся следующие: операции на открытом рынке, как основной инструмент регулирования, девизные операции, депозитные операции, политика учетной ставки (дисконтная политика), изменение нормы обязательных резервов, Приложение 3.Таким образом, выше были рассмотрены основные функции ЦБ РФ и инструменты регулирования денежной массы в России.

В США, стране с самой крупной экономикой в мире, роль Центрального банка играет Federal Reserve System (FED) – Федеральная резервная система или ФРС. Это независимое федеральное агентство, которое является одним из самых влиятельных регуляторов в мире. Политика ФРС оказывает непосредственное влияние на фондовый рынок США. Учитывая масштаб американского рынка и экономики страны в глобальной системе, можно с уверенностью сказать, что действия ФРС имеют влияние и на глобальную экономику. Монетарная политика ФРС служит ключевым фактором влияния на глобальные тенденции на финансовых рынках – рынках валют, сырьевых рынках, рынках финансовых инструментов. Более подробно создание ФРС представлено в Приложении 4. [25]

Функции ФРС предписаны законом «О Федеральном Резерве». Ключевыми функциями ФРС являются: исполнение функций Центрального банка – развитие банковской системы, осуществление эмиссии валюты, обеспечение бесперебойности работы финансовой системы, сохранение баланса между интересами банков и правительством; регулирование экономики посредством монетарной политики, в частности изменением учетной ставки, программой количественного смягчения и др.; надзор и регулирование деятельности банков – отслеживание ФРС банковских операций и транзакций, наблюдение за соблюдением законодательных актов; предотвращение проблем денежной ликвидности – проведение выкупа ценных бумаг для обеспечения экономики необходимой денежной массой; участие в системе платежей внутреннего и международного характера; защита интересов потребителей услуг банков–надзор за соблюдением законодательства банковскими организациями в отношении своих клиентов; хранение золотовалютных резервов – хранение золота в виде физических слитков в своих хранилищах.

Одной из функций ФРС также выступает выпуск национальной валюты Америки. За ФРС в мире даже закреплен такой негласный статус – «частного печатного станка» планетарного масштаба. FED отвечает за установление учетной ставки, инфляционное регулирование и таргетирование, а также определяет общую экономическую политику страны.

Федеральная резервная система как регулятор экономики также может принимать кардинальные меры для ее поддержания в случаях кризисных ситуаций. Используя различные инструменты кредитно-денежной политики, FED может влиять на экономическую ситуацию в стране посредством их применения.

Федеральная резервная система регулирует экономику США посредством различных инструментов денежно-кредитной политики. Ключевыми из них являются: ставка ФРС, операции на открытом рынке, резервные требования к банкам. Каждый их инструментов находится в зоне влияния конкретного структурного звена регулятора. Совет управляющих ФРС отвечает за учетную ставку и резервные требования, а FOMC – за операции на открытом рынке. Использование любого из данных инструментов запускает цепочку событий, которые влияют на курсы иностранных валют, долгосрочные процентные ставки, количество ликвидности и кредитов в экономике и т.д. То есть на целый ряд экономических переменных, включая показатели рынки труда, объем производства и цены на товары и услуги. Более подробно инструменты ФРС описаны в Приложении 4. [25]

Таким образом, ФРС является очень важной частью американской и всей мировой экономики. Основная функция регулятора–поддержание устойчивости финансовой системы. И для достижения этой цели ФРС использует набор инструментов. Изменяя значение учетной ставки, объем операций на открытом рынке, а также через политику установления резервов для банков регулятор стимулирует экономику страны, направляя ее в нужном направлении развития и принимает экстренные меры в случае серьезных кризисов.

Европейский центральный банк (ЕЦБ, European Central Bank, ECB) – финансовый институт Европейского союза, регулирующий кредитно-денежную политику стран – участниц зоны евро. Штаб-квартира расположена во Франкфурте-на-Майне, Германия. Официально ЕЦБ был образован в 1998 году на основании Амстердамского соглашения 1997 года. На сегодняшний день ЕЦБ представляет собой особое юридическое образование, действующее на основании международных соглашений, Приложение 5. [17]

Главными функциями Европейского центрального банка являются: поддержание экономической стабильности в еврозоне, прежде всего уровня инфляции не выше 2%; выработка и проведение валютно-денежной политики в зоне евро; управление золотовалютными резервами; эмиссия евро; установление процентных ставок. Для осуществления этих функций ЕЦБ на практике предоставляет стабилизационные займы, проводит залоговые аукционы для ведущих банков, участвует в валютных операциях, а также совершает другие сделки на открытых рынках. В своей деятельности Европейский центральный банк формально является независимым. В то же время он ежегодно должен отчитываться перед Европарламентом, Европейской комиссией, Советом Европейского союза и Советом Европы. [14]

Резюмируя выше изложенное первой главы можно сделать вывод, что денежная масса и ее объем могут оказывать как положительное, так и отрицательное влияние на экономику страны, региона. Структурно денежная масса состоит из нескольких денежных агрегатов, при этом существуют некоторые особенности в различных странах.

Управление денежной массой осуществляется на государственном уровне, в России- это ЦБ РФ, в США-ФРС, в Европе- ЕЦБ. У каждого регулятора предусмотрены свои инструменты в регулировании денежной массы. Для того, чтобы подробнее оценить динамику и структуру денежной массы в России, рассмотреть зарубежный опыт регулирования денежной массы и предложить свои пути по совершенствованию, перейдем к следующим главам курсового исследования.

Управление денежной массой осуществляется на государственном уровне, в России- это ЦБ РФ, в США-ФРС, в Европе- ЕЦБ. У каждого регулятора предусмотрены свои инструменты в регулировании денежной массы. Для того, чтобы подробнее оценить динамику и структуру денежной массы в России, рассмотреть зарубежный опыт регулирования денежной массы и предложить свои пути по совершенствованию, перейдем к следующим главам курсового исследования.

Приложение 1.Электронные фиатные деньги и электронные нефиатные деньги. Понятие внешних и внутренних денег

Курсовая Денежная масса 2022 (Приложение 1)

[collapse]

Приложение 2. Скорость обращения в системе денег

Курсовая Денежная масса 2022 (Приложение 2)

[collapse]

Приложение 3. Денежные агрегаты в США. Денежные агрегаты в Европе. Цели деятельности Центробанка РФ. Денежно-кредитная политика ЦБ. Понятие ключевой ставки ЦБ РФ. Инструменты регулирования денежной массы ЦБ РФ

Курсовая Денежная масса 2022 (Приложение 3)

[collapse]

Приложение 4. Федеральная резервная система

Курсовая Денежная масса 2022 (Приложение 4)

[collapse]

Приложение 5. Высший орган ЕЦБ

Курсовая Денежная масса 2022 (Приложение 5)

[collapse]

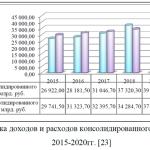

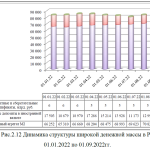

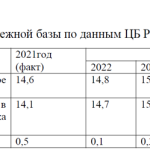

Приложение 6. Динамика денежной массы в России, млрд. руб.

Курсовая Денежная масса 2022 (Приложение 6)

[collapse]

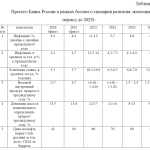

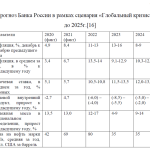

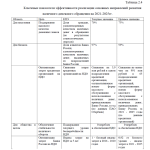

Приложение 7. Мероприятия Банка России по данным «Основные направления развития наличного денежного обращения на 2021 - 2025 годы»

Курсовая Денежная масса 2022 (Приложение 7)

[collapse]

Приложение 8. 10 экономик - лидеров по ВВП к 2036 году

Курсовая Денежная масса 2022 (Приложение 8)

[collapse]

Приложение 9. Методы Китая для управления своей денежной массой

Курсовая Денежная масса 2022 (Приложение 9)

[collapse]

Приложение 10. Виды монетарной политики. Инфляционное таргетирование: плюсы и минусы

Курсовая Денежная масса 2022 (Приложение 10)

[collapse]

Курсовая работа на заказ, без посредников