Диплом на тему: «Политика управления финансовыми рисками корпорации ПАО «Европлан»

Компания ПАО «Европлан» является коммерческой организацией,

работающей на рынке предоставления лизинга автомобилей для физических и юридических лиц. Компания осуществляет свою деятельность на основании Конституции РФ, ФЗ «Об акционерных обществах», ТК РФ, НК РФ и других нормативно-правовых актов. Созданная в 1999г., ПАО «Европлан» предоставляет в лизинг транспорт для предприятий малого и среднего бизнеса, а также для физических лиц, через более чем 70 филиалов и представительств по всей России. Компания заключила около 296000 контрактов. Лизингополучателями ПАО «Европлан» стали около 83000 компаний и индивидуальных предпринимателей. Они представляют десятки отраслей экономики России и варьируются от крупнейших международных компаний до небольших семейных пред- приятий. Европлан неоднократно признавался лучшей лизинговой и автоли- зинговой компанией России в рамках международных премий (Global Banking & Finance Review Awards, International Finance Magazine Awards, Acquisition International, Finance Digest).[23]

работающей на рынке предоставления лизинга автомобилей для физических и юридических лиц. Компания осуществляет свою деятельность на основании Конституции РФ, ФЗ «Об акционерных обществах», ТК РФ, НК РФ и других нормативно-правовых актов. Созданная в 1999г., ПАО «Европлан» предоставляет в лизинг транспорт для предприятий малого и среднего бизнеса, а также для физических лиц, через более чем 70 филиалов и представительств по всей России. Компания заключила около 296000 контрактов. Лизингополучателями ПАО «Европлан» стали около 83000 компаний и индивидуальных предпринимателей. Они представляют десятки отраслей экономики России и варьируются от крупнейших международных компаний до небольших семейных пред- приятий. Европлан неоднократно признавался лучшей лизинговой и автоли- зинговой компанией России в рамках международных премий (Global Banking & Finance Review Awards, International Finance Magazine Awards, Acquisition International, Finance Digest).[23]

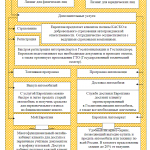

Кроме основных видов услуг: лизинг для юридических и физических лиц, компания ПАО «Европлан» осуществляет дополнительные услуги, к ним относятся: страхование, регистрация, топливная программа, программа автопомощи, выкуп автомобилей, доставка автомобиля, Мой Европлан, Европлан Автомаркет, (рисунок 3). Лизинг для юридических лиц оптимизирует расходы и время любой компании. Для бизнеса это решение, которое позволяет не тратить сразу существенную сумму на транспортное средство, а выплачивать ее частями на протяжении срока действия договора лизинга. Лизинг – один из наиболее эффективных механизмов приобретения транспорта, оборудования, спецтехники. В лизинге клиент сам выбирает наиболее удобную

для себя программу финансирования – без переплат, c минимальным авансом или с минимальными ежемесячными платежами.

Лизинг для физических лиц от компании «Европлан» -это особая форма долгосрочной аренды новых легковых и коммерческих автомобилей, которая позволяет владеть личным транспортом на необременительных условиях. Платежи по лизингу до 3-х раз меньше платежей по автокредиту, что в совокупности с простой и быстрой заменой старого автомобиля на новый делает его особенно привлекательным для клиентов.

Топливная программа компании «Европлан» представляет собой эффективное управление топливными расходами на автомобили в лизинге за счёт использования топливных карт. Экономия за счёт использования топлив- ной программы составляет до 27%. Программа автопомощи- это комплексная программа по оказанию помощи на дорогах клиентам Европлана. Операторы контакт-центра работают круглосуточно семь дней в неделю, что позволяет клиенту оперативно получать помощь. Клиент вправе обращаться за технической или юридической помощью неограниченное количество раз.(рис.3).

Для продвижения своих услуг компания имеет собственный сайт в сети интернет. Деятельность компании автоматизирована программным комплексом «Управление лизингом», представляющий собой универсальную и гибкую систему комплексной автоматизации управления лизинговой компанией. Он позволяет автоматизировать все этапы управления лизингом: планирование

лизинговых сделок; расчет графиков платежей; бюджетирование денежных потоков, доходов и расходов лизинговой компании; операционная деятельность и управление портфелем лизинговых договоров; взаимоотношения с клиентами; специализированный учет основных средств; бухгалтерский и налоговый учет; документооборот по лизинговым сделкам; контроль за выполнением финансовых планов; управленческий учет и финансовый анализ. [23]

Программный продукт «Лизинговый модуль» ориентирован на автоматизацию операционной деятельности лизинговой компании и условно делится на подмодули: «Лизинговые проекты», «Поставщики», «Кредиты и займы», «Страхование» и «Основные средства». В его среде ведется учет взаимо- отношений с поставщиками, банками (кредиторами, финансовыми органи- зациями), страховыми компаниями, клиентами. Как и любой смежный инструмент, лизинг не может применяться в одной неизменной форме, т.к. в зависимости от различных обстоятельств, сделка обычно применяется в различных модификациях.

Нынешний сегмент лизинговых правоотношений характеризуется достаточным многообразием доступных к оформлению форм и видов лизинга, схем лизинговых контрактов и правовых норм, регламентирующих лизинговые сделки. Доступные формы лизинга можно разделить в две основных категории: оперативный либо финансовый виды лизинга.

Так называемый оперативный лизинг- это по сути арендные правоотношения, по условиям которых, убытки лизингодателя, по приобретению и содержанию передаваемого в аренду имущества, не перекрываются периодическими выплатами на время действия отдельно взятого лизингового контракта. Это объясняется тем, что действие договора лизинга несколько короче, чем установленный нормативами полный срок службы данного иму- щества, а значит, периодические лизинговые выплаты не способны перекрыть полной цены имущества, плюс расходы на содержание такового. Это означает, что собственник должен сдавать имущество во временное использование по несколько раз, т.к. в таких случаях существенно увеличивается риск по перекрытию остаточной стоимости лизингового имущества. Поэтому, при прочих равнозначных условиях суммы периодических платежей лизинговых выплат при оперативном лизинге несколько выше, чем в случаях, когда речь идет о финансовом лизинге. Проще говоря, по сути, чем длительней срок, тем более выгодней сделка для обеих сторон. Вместе с этим, для оперативного вида характерно наличие следующих признаков: собственник имущества не может надеяться на полное возмещение всех своих расходов путем поступления периодических платежей от одного арендатора; лизинговый договор обычно составляется на 1,5 – 6 лет, что, конечно, меньше сроков фактического износа имущества; договор может быть расторгнут именно лизингополучателем в любое время; риск физической порчи либо утери имущества ложится, как правило, у лизингодателя; в типовом договоре также может предусматриваться и ответственность самого лизингополучателя за физическую порчу объекта, но обычно ее (ответственности в денежном выражении) размер существенно меньше покупной цены имущества; в качестве объекта выступают наиболее популярные марки машин и оборудования; ставка по периодическим платежам, как правило, выше, чем в случаях с финансовым видом. Это объясняется тем, что собственник, не имея какой-либо гарантии перекрытия понесенных им затрат, вынужден предусматривать отдельные финансовые риски (к примеру, риск не выйти на арендатора всего объема лизингового оборудования, риск порчи или механической поломки объекта сделки, либо риск расторжения договора ранее предусмотренных договоров сроков) методом завышения цен за свои услуги.

Лизингополучатель же в свою очередь в случаях оперативного вида стремится обойти риски, связанных с эксплуатацией объекта, такие как, техническое устаревание объекта, снижением доходов в связи с снижением спроса на собственную продукцию, механические поломки объекта, увели- чением возможных косвенных непроизводственных убытков, связанных с ремонтом либо долгим простоем объекта, и т.д.

Финансовый вид – это договор, который предусматривает в течение всего срока своего действия обязательную выплату периодических взносов, полностью покрывающих цену амортизации объекта или значительную часть такового, плюс различные дополнительные выплаты и ощутимую прибыль собственника. По истечению срока сделки арендатор имеет право на следу- ющие действия: выкупить объект, по расчёту остаточной цены; заключить еще один договор на значительно меньший срок, но на более лояльных условиях; передать объект сделки собственнику.

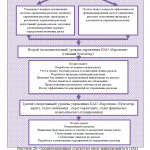

Итак, выше были рассмотрены основные и дополнительные виды услуг компании ПАО «Европлан». Деятельность компании организована по линейно –функциональному принципу(рис.4)

Возглавляет компанию ПАО «Европлан» генеральный директор, в его подчинении находятся директора филиалов компании, им подчиняются начальники отделов , бухгалтера филиалов, инженерно-технический персонал и др. Приемом на работу в организацию занимается кадровая служба предприятия. Прежде чем принять нового сотрудника, с ним организуется собеседование, которое может проводиться, опираясь на данные анкеты на прием на работу, которую претендент на вакантную должность должен заполнить, либо основываясь на данных его резюме.

Следует отметить, что кадровая политика на предприятии имеет целью снижение коэффициента текучести кадрового потенциала, для этого, отделом кадров ежегодно разрабатывается план мероприятий по повышению мотивации сотрудников и улучшению работы с кадрами. На сегодняшний день, в компании ПАО « Европлан» работает 1980 сотрудников, а это на 2,02% ниже показателя 2016г.(рис.5).

Динамика среднемесячной заработной платы работников компании ПАО «Европлан» имеет тенденцию к снижению и по данным на 2018г. составила 24,2 тыс. руб., а это на 11,67% ниже уровня 2016г.(рис.6).

Таким образом, в организации наблюдается снижение численности и уровня заработной платы, кадровая политика осуществляется на основании действующего законодательства РФ. Не менее важными показателями в деятельности предприятия являются финансовые показатели. Рассмотрим динамику основных показателей компании ПАО «Европлан» с 2016-2018гг.по имеющимся данным бухгалтерского баланса и отчета о финансовых результатах, представленных в Приложении 1.

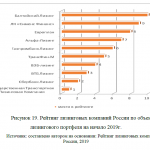

За анализируемый период с 2016-2018гг. лизинговый портфель компании ПАО «Европлан» ежегодно увеличивается и составил 56,6 млрд.руб., а это на 39,4% выше показателя предыдущего года и более, в чем два раза превышает показатель 2016г.(рис.7).

Однако, в целом динамика капитала предприятия за 2016-2018гг. снизилась на 16,84% и составила 101248154тыс. руб.(рис.8).

Снижение капитала предприятия произошло в основном за счет сокращения собственного капитала, который в 2018г. составил 8045784 тыс. руб., а это в разы ниже показателя начала анализируемого периода, по сравнению с данными предыдущего года, собственные средства предприятия увеличились на 25,96%, (рис. 9).

Заемный капитал в 2018г. увеличился на 96,79% к уровню 2016г. и составил на конец анализируемого периода 93202370 тыс. руб., к уровню прошлого года рост был скромнее и составил 44,13%, (рис. 9).

Характеризуя динамику показателей капитала предприятия, нельзя обойти внимаем его структуру. Финансовая устойчивость компании представляет собой характеристику стабильности финансового положения организации, которая обеспечивается высокой долей собственного капитала в общей сумме используемых финансовых средств. В целом, показателями финансовой устойчивости являются: коэффициент финансовой независимости (автономности), коэффициент финансовой зависимости(коэффициент финансирования), коэффициент капитализации (плечо финансового рычага) или коэффициент финансового риска, коэффициент финансовой устойчивости и другие. Рассчитаем показатели финансовой устойчивости корпорации ПАО «Европлан» по формулам, представленным в Приложении 2. По имеющимся данным с 2016-2018гг. на предприятии наблюдается высокая зависимость от внешних источников финансирования, в связи с наибольшей долей заемного капитала в структуре баланса. При этом, замечена динамика снижения коэффициента финансовой независимости и в 2018г. этот показатель составил 0,079, по сравнению с данными на начало анализируемого периода данный показатель снизился на 0,531. Обратный показатель- это показатель финансовой зависимости, который показал рост на ту же величину и в 2018г. составил 0,921(рис.10 Приложение 1). Данные показатели существенно отстают от нормативных значений. Не исключением являются и другие показатели финансовой устойчивости, показатель отношения долга к капиталу увеличился на 10,95% и составил в 2018г. 11,58%, к уровню прошлого года рост составил 1,46%,( рис. 11).

Высокий показатель отношения долга к капиталу и его рост в динамике, свидетельствует о том, что предприятие ПАО «Европлан» является более рискованной компанией для кредиторов и инвесторов, чем предприятия с более низким показателем. Показатель коэффициента финансовой устойчивости является достаточно низким и составляет 0,3, (рис. 12).

Не менее важными экономическими показателями деятельности предприятия являются: выручка, себестоимость, прибыльности и рентабельность. Рассмотрим динамику данных показателей. За 2016-2018гг. на предприятии наблюдается как увеличение показателей выручки, так и себестоимости. В частности, в 2018г. показатель товарооборота составил 22519018 тыс. руб., а это на 58,11% выше показателя начала анализируемого периода, рост себестоимости составил 56,52% и в стоимостном выражении себестоимость проданных товаров, работ услуг сформировалась на уровне 13856085тыс. руб.,( рис. 13).

В связи с ростом объемов продаж, наблюдается и рост показателей прибыли, в частности, прибыль от продаж увеличилась на 80,85% и составила 6058819тыс. руб. Показатель чистой прибыли в 2018г. сформировался на уровне 3067171тыс. руб., а это на 79,95% выше уровня 2016г. и на 79,71% превышает значение показателя предыдущего года,( рис. 14).

Показатели прибыльности не являются показателями эффективности, целесообразно рассчитывать показатели рентабельности, по формулам, представленным в Приложении 2. Динамика показателей рентабельности предприятия с 2016-2018гг. показывает ежегодный рост, при этом существенно увеличился показатель рентабельности собственного капитала, который в 2018г. составил 38,18%, а это на 35,89% выше уровня начала анализируемого периода. Показатели чистой рентабельности и рентабельности продаж увеличились в пределах 2% и составили 13,62% и 26,9% соответственно, (рис. 15). Итак, представленный выше анализ экономических показателей, показал, что в течении анализируемого периода с 2016-2018гг. на предприятии наблюдается снижение общей суммы капитала предприятии, однако в структуре капитала произошли существенные изменения, доля собственного капитала снизилась, произошел существенный рост по заемным источникам финансирования.

Компания является финансово зависимой, при этом, к концу анализируемого периода ПАО «Европлан» ухудшил показатели финансовой устойчивости, произошел рост показателя финансового риска, коэффициент финансовой устойчивости предприятия ниже нормативных значений. В связи с ростом объемов продаж, произошел рост показателей прибыли предприятия, существенно увеличился показатель рентабельности собственного капитала, в пределах 2% растут показатели чистой рентабельности и рентабельности продаж. Таким образом, компания ПАО «Европлан», в целом имеет неплохие показатели в динамике по прибыли и рентабельности, однако все же является финансово зависимой.

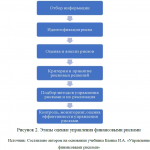

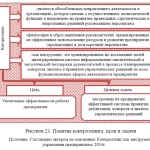

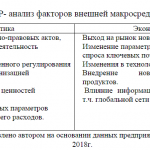

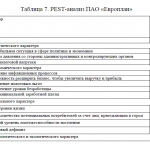

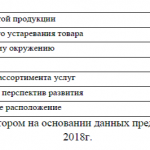

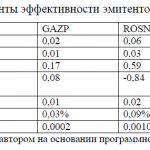

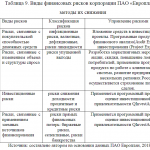

Приложение 1.Признаки и классификация финансовых рисков. Этапы оценки управления финансовыми рисками .Характеристика принципов управления финансовыми рисками. Методы анализа финансовых рисков предприятия . Динамика показателей финансовой зависимости и автономии предприятия ПАО «Европлан» с 2016-2018гг. STEP- анализ факторов внешней макросреды ПАО «Европлан». Матрица профиля внешней макросреды ПАО «Европлан». Результаты STEP-анализа факторов внешней макросреды ПАО «Европлан».PEST-анализ ПАО «Европлан». Рейтинг лизинговых компаний России по объему лизингового портфеля на начало 2019г. Организационная структура риск-менеджмента в ПАО «Европлан».Понятие контроллинга, цели и задачи.Бизнес-эффекты от внедрения ERP-систем в мире. Формы перестрахования. Бухгалтерская отчетность ПАО «Европлан».

[collapse]

Приложение 2. Показатели финансовой устойчивости. Показатели, характеризующие прибыльность (рентабельность)

[collapse]

Приложение 3. Функциональные возможности программного продукта «1С:Предприятие 8. Управление торговлей и взаимоотношениями с клиентами (CRM)»

[collapse]

Приложение 4.Международная практика лизинговой деятельности. Особенности мирового развития лизинга. Тенденции развития лизинговой деятельности в мире

[collapse]

Приложение 5.Содержание стратегических альянсов

[collapse]

Приложение 6. Характеристика национального лизингового союза

[collapse]

Диссертация на заказ без посредников